資産運用についてお悩みの方へ

資産運用の疑問をプロのFPがサポート。初心者にもわかりやすくアドバイスを提供します。

資産運用に関する

こんなお悩みが解決できます

初めての資産運用に不安

初めての資産運用、何から始めればいいの? リスクや始め方について詳しく聞きたい。

資産運用の相談先が分からない

資産運用を相談できる場所を探しており、信頼できる専門家にアドバイスを受けたい。

将来に備えて資産運用を始めたい

どの資産運用方法が自分に合っているのか分からない。プロのFPから具体的なアドバイスを受けたい。

資産運用はどこに相談すべき?おすすめの相談先は?

資産運用とは何か?

資産運用とは?

自分の持っているお金を運用して効率的に増やすこと。

資産運用は、銀行にお金を預ける「預貯金」、株式などで資産形成を行う「投資」の2種類に分けられる。

「お金を運用する」というと、株式投資などをイメージする人は多いかもしれませんが、資産運用は「投資」に限らず、銀行にお金を預ける「預貯金」も資産運用の一つです。

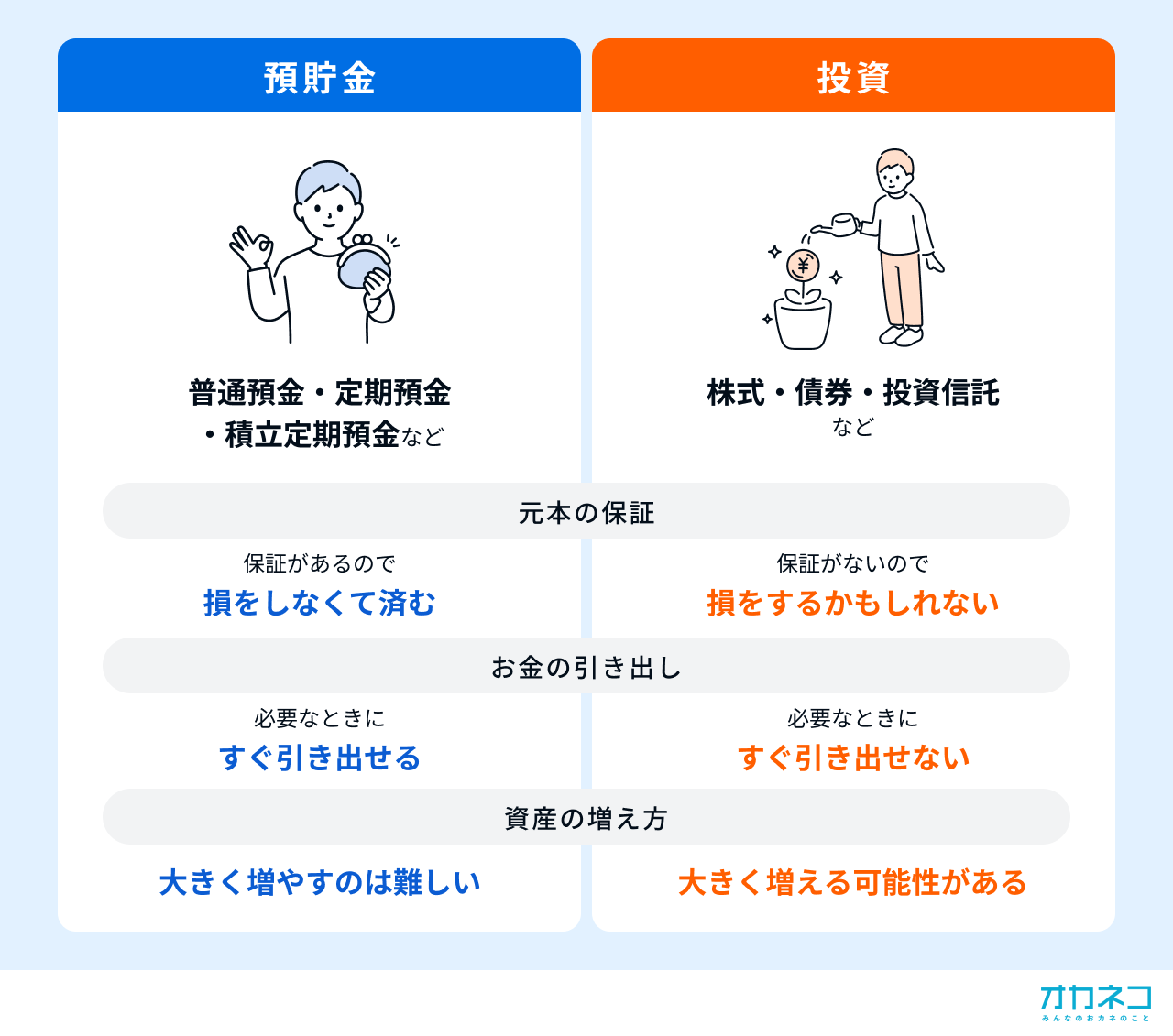

預貯金と投資の違い

同じ資産運用でも、預貯金と投資には異なる点が多く、元本保証・引き出せるタイミング・お金の増え方に次のような特徴があります。

「預貯金」は低リスクのためお金を守ることに強く、比較的自由に引き出して使いやすい点が特徴です。

「投資」は預貯金よりはリスクがある分、お金を増やしやすく、長期的に資産を築くのに適しています。

生活費や1年以内に使うお金は預貯金、老後資金や教育資金など将来使うお金は投資というように、それぞれの特徴に合った資産運用を選択することが大切です。

資産運用の始め方

資産運用は、目的や目標額、いつまでに達成したいかによって、自分に合うやり方が変わります。

そのため、資産運用は、次の3STEPで始めることをおすすめします。

STEP1:目的と目標額を設定する

STEP2:適切な金融商品を選ぶ

STEP3:金融商品を購入し、資産運用を始める

STEP1:目的と目標額を設定する

「資産運用を始めたい」と思ったきっかけは、「老後資金のため」「教育資金のため」「住宅購入のため」など、さまざまな理由があると思います。

目的によって目標金額や資産運用の期間は大きく異なりますし、目的や目標期間から逆算すれば、毎月資産運用に充てるべき金額がわかります。

STEP2:適切な金融商品を選ぶ

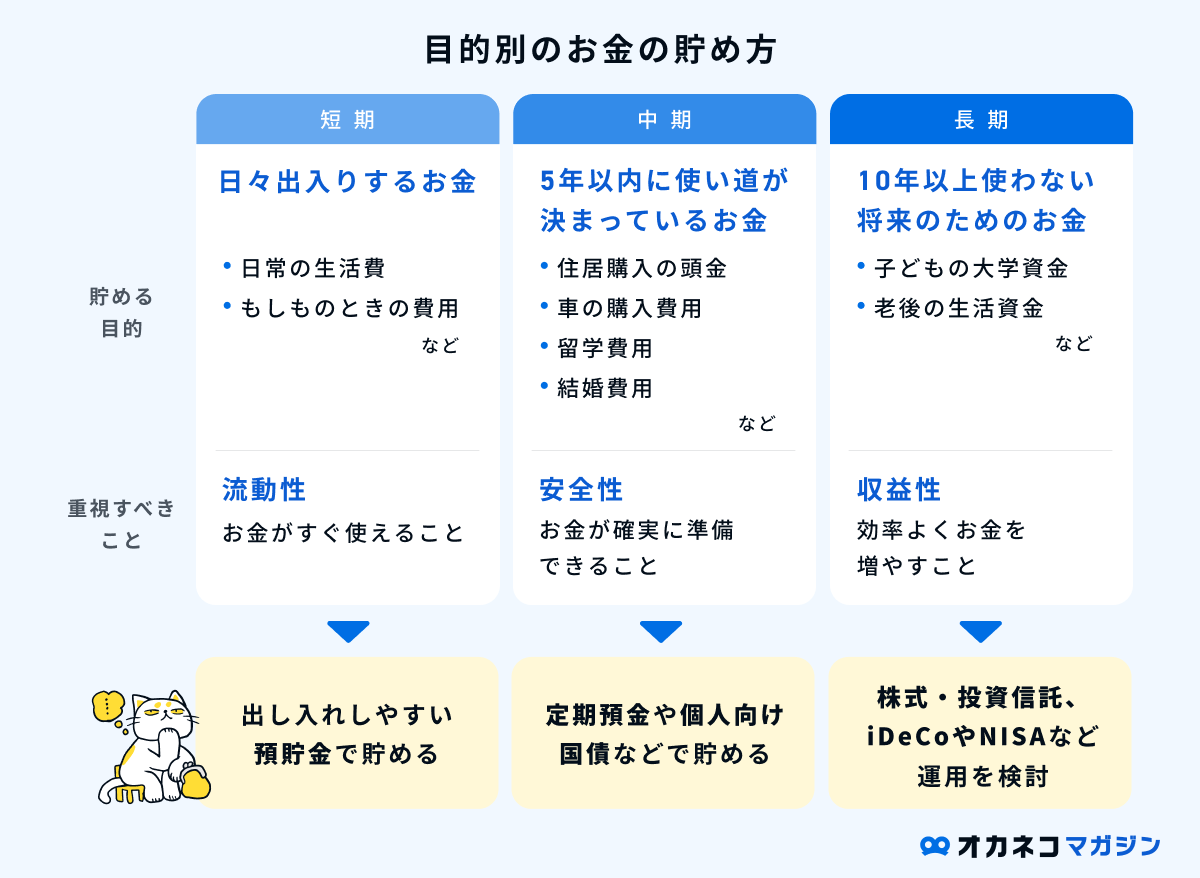

目的と目標額が設定できたら、その目的や目標額の達成に適切な金融商品を選びます。

目的にあわせた金融商品は、長期・中期・短期に分けると以下のように整理できます。

特に、長期投資を目的とした投資信託などの金融商品に投資をする場合、目的がないとなかなか続けられず、途中で解約をすれば損失が出てしまう可能性もあります。

「老後資金のために65歳までに2,000万円貯める」など、目的や目標額をあらかじめしっかり考え、長く続けられる資産運用を目指せるようにしましょう。

STEP3:金融商品を購入し、資産運用を始める

資産運用の方法が決まったら、その商品を取り扱う金融機関で資産運用を始めます。

口座開設している金融機関で取り扱いがない場合は、新規で口座開設の手続きをしましょう。

初心者におすすめの資産運用方法

投資初心者向けに、比較的リスクが低く、1回あたりの投資金額的にも始めやすいといえる資産運用を7種類ご紹介します。

NISA

iDeCo

投資信託

株式投資

債券

財形貯蓄制度

積立保険

NISA

年間の非課税枠の範囲内であれば、得られた利益が全額非課税となる制度。

2024年から始まった新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能となり、課税保有期間は無期限化かつ年間非課税枠が大幅に拡大。

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

iDeco

「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法。

原則として60歳になるまで資産を引き出すことはできないが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがある。

iDeCoは、60歳以降に資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄にあわせて税負担の軽減効果が期待できます。

これまでのiDeCoは「企業型DC(企業型確定拠出年金)」との併用がほぼできませんでしたが、2022年の法改正に伴い、両者の併用が可能となりました。

注意点は、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入保険者となっており、それぞれで拠出可能な限度額も異なることです。

効率よく資産形成ができるので、確定拠出年金制度を利用していない方は、積極的に活用するとよいでしょう。

投資信託

投資家から集めた資金をファンドマネージャーが運用し、その運用で利益が出た場合に配当金が受け取れる運用方法。

投資信託を投資初心者におすすめする理由は、少額から資産形成を開始でき、投資家の代わりに専門家が運用を行ってくれるので、自分で売買のタイミングを判断しなくて良いというメリットがあるためです。

投資信託による運用は、株式や債券、不動産など、多岐に渡る分散投資で行われるので、リスク分散が可能な点もメリットといえます。

一方で、購入する投資信託を選ぶためには、ある程度の金融知識も必要です。

また、投資信託で運用をする際には、定期的な運用コストが発生したり、元本保証がされているわけではないため、市場相場によっては元本割れを起こしてしまう可能性がある点には注意が必要です。

株式投資

証券会社に口座を開設し、企業の株式を購入して利益を得る運用方法。

投資の王道ともいえる方法で、株式の売買益によるキャピタルゲイン、または株主に分配される配当金や株主優待によるインカムゲインの2軸で利益を得る。

従来の株式投資は、購入可能な単位(1単元)が100株や1,000株に設定されていることが多く、数十万円を超える資金が必要となるケースが一般的でした。

昨今では、1株単位で購入可能な「ミニ株」や、毎月定額で購入可能な「株式累積投資」が登場し、資金が少ない初心者でも株式投資に挑戦できるようになりました。

ただし、株式相場は世界情勢や経済動向の影響を受けて大きく変動するため、安定した利益を得るためには、情報収集を怠らず、さまざまな分野の知識を身につける必要があります。

常に知識を吸収する貪欲さが求められるので、まずは投入資金が少なく済むミニ株や株式累積投資から始めて、本格的な株式投資に少しずつ慣れていきましょう。

債権

投資の世界における債券は、投資家が国や地方公共団体などに対して資金を提供し、それに対して利子を得る方法のことをいう。

資金の提供を受けた団体は「債券」という証書を投資家に発行し、償還までの期間中は利子を支払い続け、償還のタイミング(満期)を迎えたら額面全額を投資家に返却します。

債券の発行者は多種多様で、国や地方公共団体をはじめ、民間企業など多岐にわたります。

発行者の信用度が高ければ高いほど、リスクが低い投資方法といえます。

債券の途中売却も可能ですが、途中売却の場合は損失が出る可能性があり、為替相場の状況によっても為替差損が発生する可能性があります。

また、発行者の財務状況が悪化すると、元本や利子の支払い不能リスクなどがある点には注意が必要です。

とはいえ、他の金融商品への投資方法に比べて、比較的リスクが低めの方法です。

税制上の優遇制度である「NISA」や「iDeCo」を活用したうえで、なお余剰資金がある場合に検討するのがおすすめです。

財形貯蓄制度

一定金額を勤務先の給料から天引きの形で、企業が提携する銀行口座へ自動的に貯金できる制度。

毎月の給与から自動的に先取り貯金ができるので、わざわざ貯金用口座にお金を移す手間や手数料がかからず、お金の使いすぎを予防できます。

また、財形貯蓄制度は、貯金の目的によって「住宅用」「年金用」「その他」の3つに分類され、場合によっては税負担の軽減効果が期待できたり、住宅ローン融資が受けられたり、さまざまなメリットがあります。

制度の仕様上、財形貯蓄制度を導入済みの企業で勤務している方しか利用できませんが、手元のお金をついつい使い込んでしまう方にはおすすめの制度です。

積立保険

終身保険や養老保険、学資保険など、将来的に払い込んだ保険料が返ってくる可能性がある保険商品全般の総称。

- 終身保険:解約時に解約返戻金が受け取れる

- 養老保険:死亡保障を備えながら、満期を迎えた際に満期保険金が受け取れる

- 個人年金保険:一定期間まで保険料を払い込み、以降は一定額の年金を定期的に受け取れる

- 学資保険:子供が一定年齢に達するとお祝い金が受け取れる

積立保険は、万一のときの死亡保障を備えつつ、毎月の保険料という形で保険会社へ貯金していくことが可能です。

デメリットは、貯蓄性のある保険の特徴として、一般的な掛け捨て型保険に比べて保険料が割高である点です。

現在の家計を圧迫しては元も子もないので、毎月の収支状況とのバランスを見ながら、掛け捨て型保険と積立保険を併用するのがおすすめです。

自分に合った資産運用を始めるためのライフプランニング

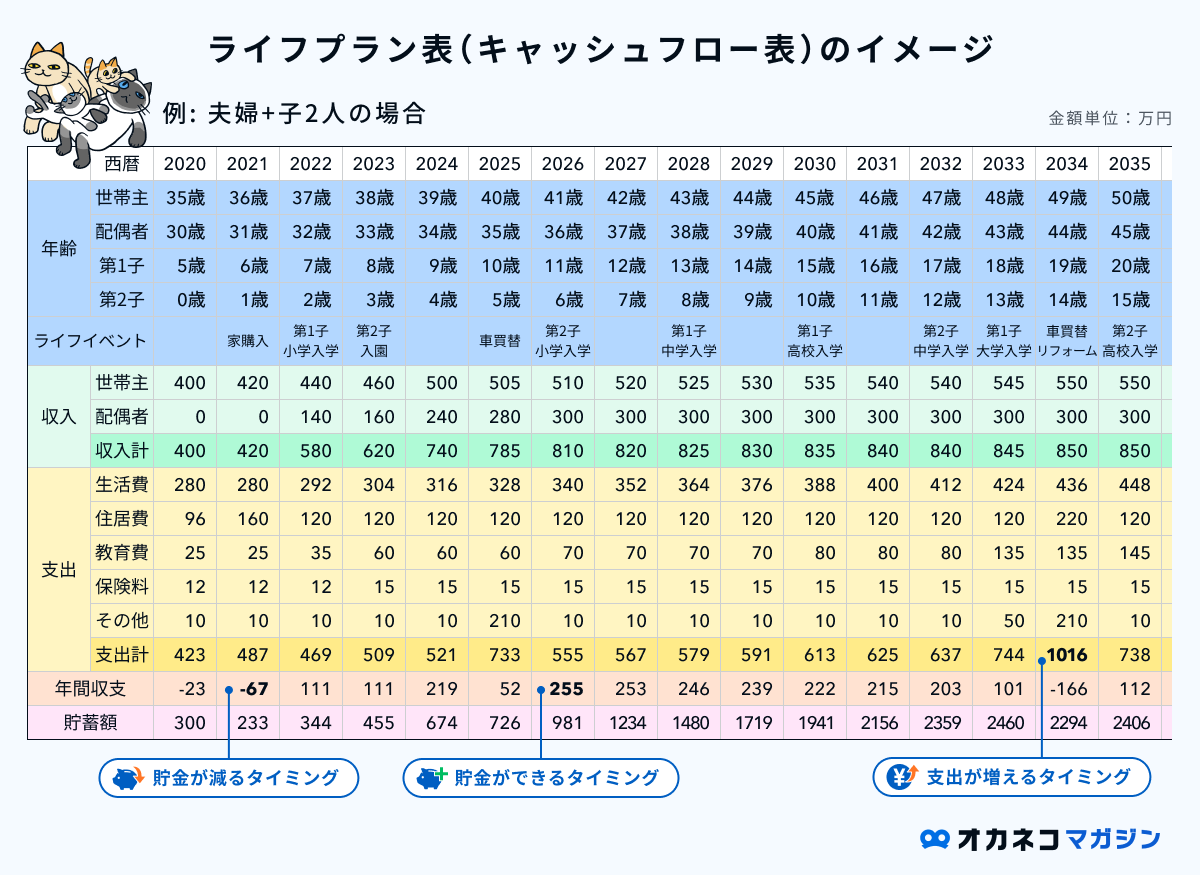

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

ライフプランニング表を作成できるツールも公開されていますが、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

資産運用相談の流れ

資産運用を相談する際は、以下のような流れで進むケースが多いです。準備するもの、相談する際のポイントなども含めてご紹介していきます。

STEP1:ヒアリング

職業や家族構成、収入と支出、今ある資産などを中心に現状をヒアリングし、まずは家計状況を把握します。収支がわかるもの(家計簿や預金通帳、クレジットカード明細など)を事前に準備しておきましょう。

また、どのような資産運用が最適かを判断するために、現在のお金の悩みや理想とする将来像、リスク許容度などを細かく確認していきます。

STEP2:ライフプランの作成

ヒアリングした内容をもとにシミュレーションツールを活用してライフプランニングをします。ライフプランニングをすることで、現状と今後のお金の流れが見える化され、いつまでにいくらお金を準備すべきかが明確に。

相談先によっては対応していなかったり有料な場合もあるので、希望する方は最初に確認しておくと良いでしょう。

STEP3:資産運用の提案

相談内容をもとに理想とするライフプラン実現のため、適切な資産運用方法を提案してくれます。

いつまでにいくら貯められそうか、どのようなリスクがあるのかなど、しっかり説明を受けたうえで始めるかどうかを判断しましょう。

STEP4:提案内容の実施

提案内容が理解・納得できればいよいよ資産運用の開始です。無理なくでき、将来が楽しみになる資産運用が始められるでしょう。

そんな資産運用についてのアレコレ、

誰に何を聞いていいか分からないから

満足度4.9※

のプロに相談

※2023年度末実施の当社データベースにおける調査による、クチコミの平均点

資産運用の相談で

オカネコのアドバイザーは

こんなことができます!

一人ひとりの希望に沿った最適な資産運用相談

オカネコでは、一方的な説明はせず、まずはお客様の状況をしっかりとヒアリングし、これを元に、現状の投資額や今後の人生設計に基づいて最適な資産運用プランをご提案します。教育資金や老後資金、セカンドライフの資金など、あなたの理想や目的に応じた的確なアドバイスを行います。

多様な商品を比較検討し、あなたに最適な投資プランを

オカネコのアドバイザーは、ご自身で調べるのが難しい資産運用商品の仕組みやリスクについて、開始前に不明な点や質問があれば、どんなことでも丁寧にお答えし、納得していただけるまでサポートします。それで納得がいかなければ、購入いただかなくても結構です。その場合でも料金は一切いただきませんので、ご安心ください。

中立的な視点でのアドバイスとご提案

オカネコは複数の金融機関と提携しており、一般的な金融サービスとは異なり、NISAやiDeCoを含む幅広い資産形成の選択肢を提供できます。その中からあなたに本当に必要な投資プランを提案し、特定の会社に偏らない中立的な視点でのアドバイスを行います。無理に商品を押し売りせず、お客様のニーズに最も適した解決策を提案します。

なぜ無料で相談できるのですか?

オカネコは複数の証券会社や保険会社と提携しています。

提携企業より報酬をいただいて運営しているので、お客様から費用をいただくことは一切ございません。何度でも無料でご相談いただけますので、お気軽にご利用ください。

まずはあなたの家計を診断し

最適なプロとのチャット

無料

オンライン

匿名で相談可

しつこい営業無し

利用の流れ

会員登録(LINEがおすすめ)

まずは会員登録をします。メールアドレスまたはLINEでの登録ができます。

チャットで診断

家計や家族のことなど、チャットで簡単な質問に回答します。診断は匿名でOKです。

あなたに合ったプロをご紹介

診断結果をもとにお客様の家計、ご家族の状況、運用状況から最適なプロにお繋ぎします。

しつこい営業をすることはありません。相談は匿名・顔出し無しでもOKです!

みんなのクチコミ

実際にサービスを利用した人のリアルな声をお届けします

大変貴重な機会を設けていただき、ありがとうございました。 ライフプラン作成に至る背景などから相談に乗っていただくことで現実味のあるシミュレーションができたこと、また資産運用や、万一のための備えとして会社の健康保険まで調べていただいたことから大変有意義な面談となりました。 今回の内容はパートナーとも共有して、これからのライフプランに適用して充実させていければなと思います。

女・25歳

初めての面談の時からすごく丁寧に説明してくださり、相談しやすかったです。自分で資産運用について調べていた中で疑問だった部分やこんなふうにしていてからいいなと思っていた部分を面談を通して解決できたのでとても嬉しかったです!

女・31歳

まず最初に驚いたのはチャット質問に対するレスの速さです。そして、回答も期待以上で、丁寧な文章でとても理解しやすく、裏付けのデータについてもご丁寧に図解でお示し下さるなど、補足説明も完璧でした。実際面談でも、話の進め方がテンポよく全体をとらえながら細部もしっかりおさえるなど、資産運用の知識は言うまでもなく、とても聡明なお方だと思いました。お人柄も親しみやすく、商品のごり押しなども一切ありませんでした。是非今後とも長くお付き合いさせて頂ければ有難いです。

女・56歳

とても分かりやすく説明いただきました。面談前は資産運用はNISA一本で考えていましたが、住宅ローン返済との兼ね合いやその他の選択肢も提示してくださったので大変参考になりました。

女・37歳

FAQ

オカネコによく寄せられる質問をまとめました

初めての資産運用で失敗しないか怖いです。

オンライン面談では、資産運用についてのアドバイスももらえますか?

相談には、どのくらい時間がかかりますか?

地方に住んでいても相談できる?

無料で利用できますか?

どんなことが家計診断でわかるのですか?

本当に自分に合ったものを紹介してもらえるのですか?

しつこく営業をされないか不安です