ライフプランについてお悩みの方へ

将来のお金の流れが見える化され、備えるべきポイントがわかる!丁寧なヒアリングで、あなただけのライフプランをプロのFPがご案内します。

お金のことで、

こんなことに悩んでいませんか?

漠然とお金の不安を感じている

具体的な悩みは思い浮かばないけど、漠然としたお金の不安がある。本当にこのままでいいの?

毎月の貯金額はいくらが適正?

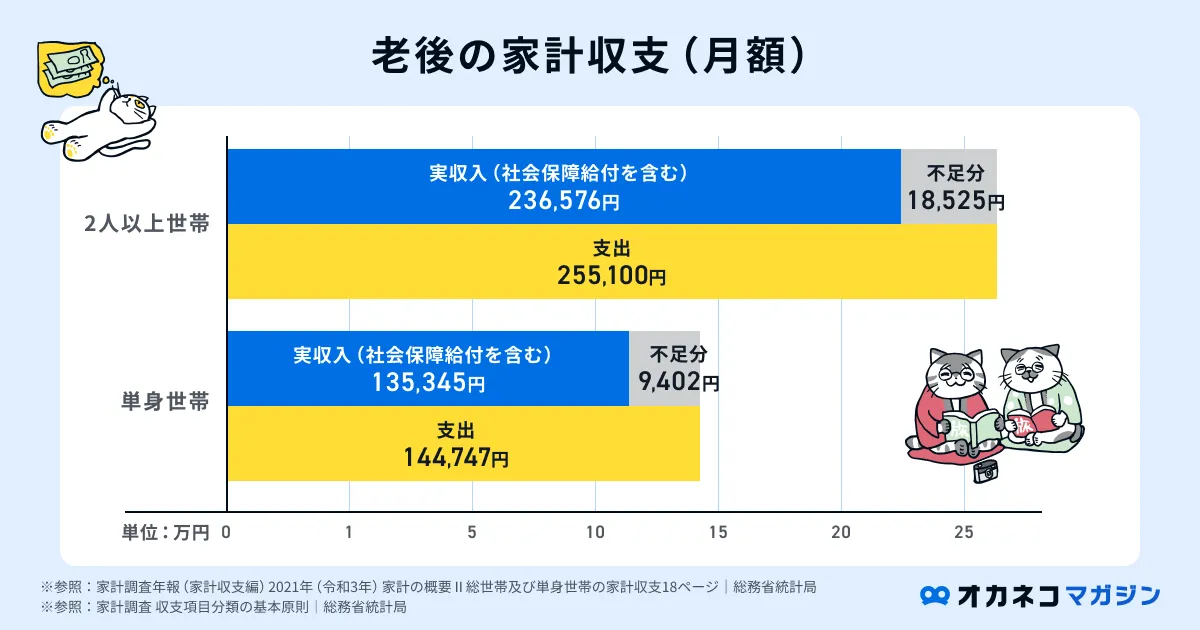

今のままで老後資金が足りるか不安。毎月いくら・どのように備えたら良いのか知りたい。

資産運用を始めたいけど何をしたらいいのかわからない

将来起こりうるライフイベントに備えて資産運用を始めたい。自分にあった資産運用方法や始め方のアドバイスが欲しい。

ライフプランってなに?作り方やプランニングのメリットとは

ライフプランのメリット・デメリット

ライフプランニングをする前に確認すべき4つのこと

プロへの相談で詳細なライフプラン表やアドバイスがもらえる

作成したライフプラン表の見方・振り返り方法

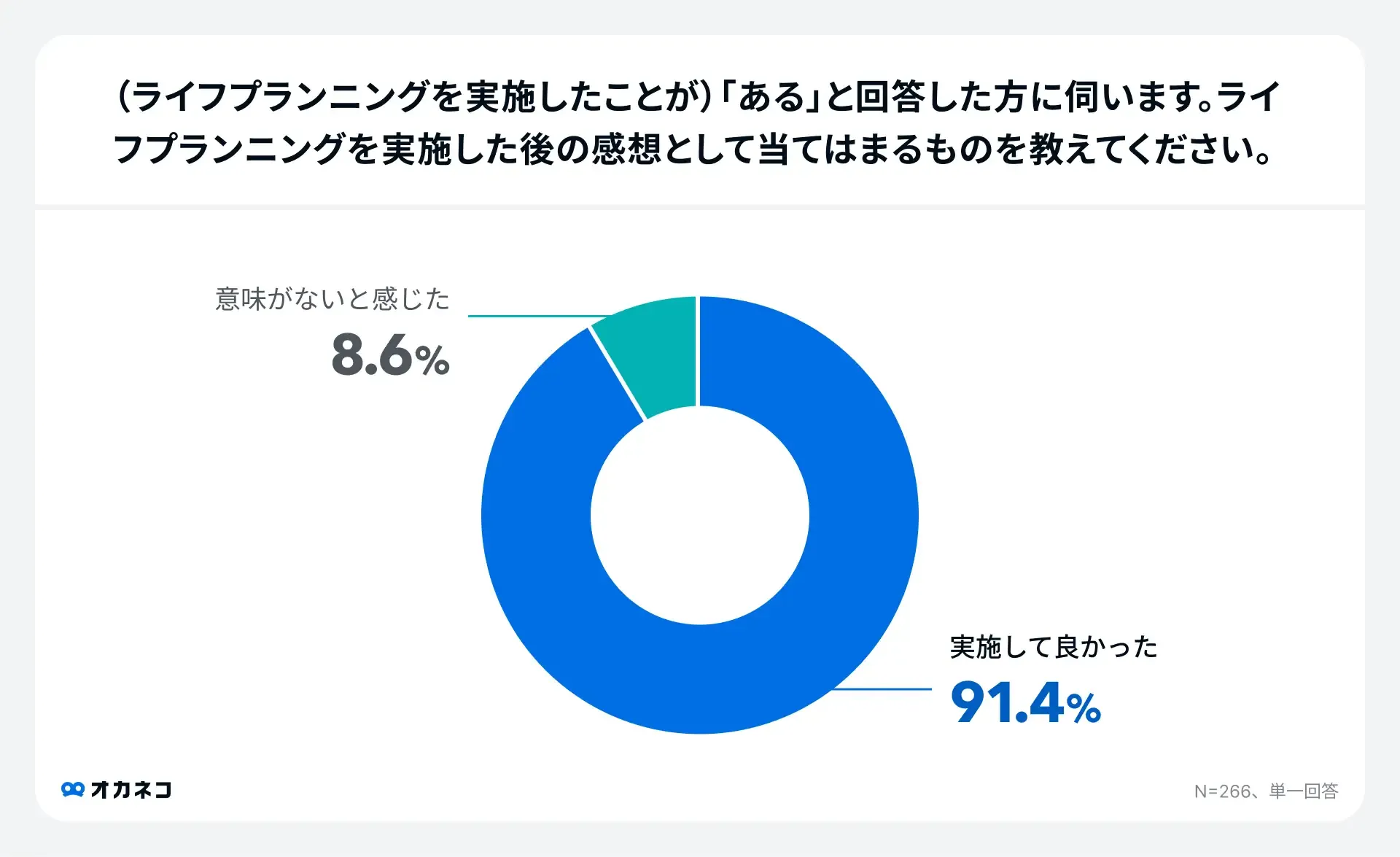

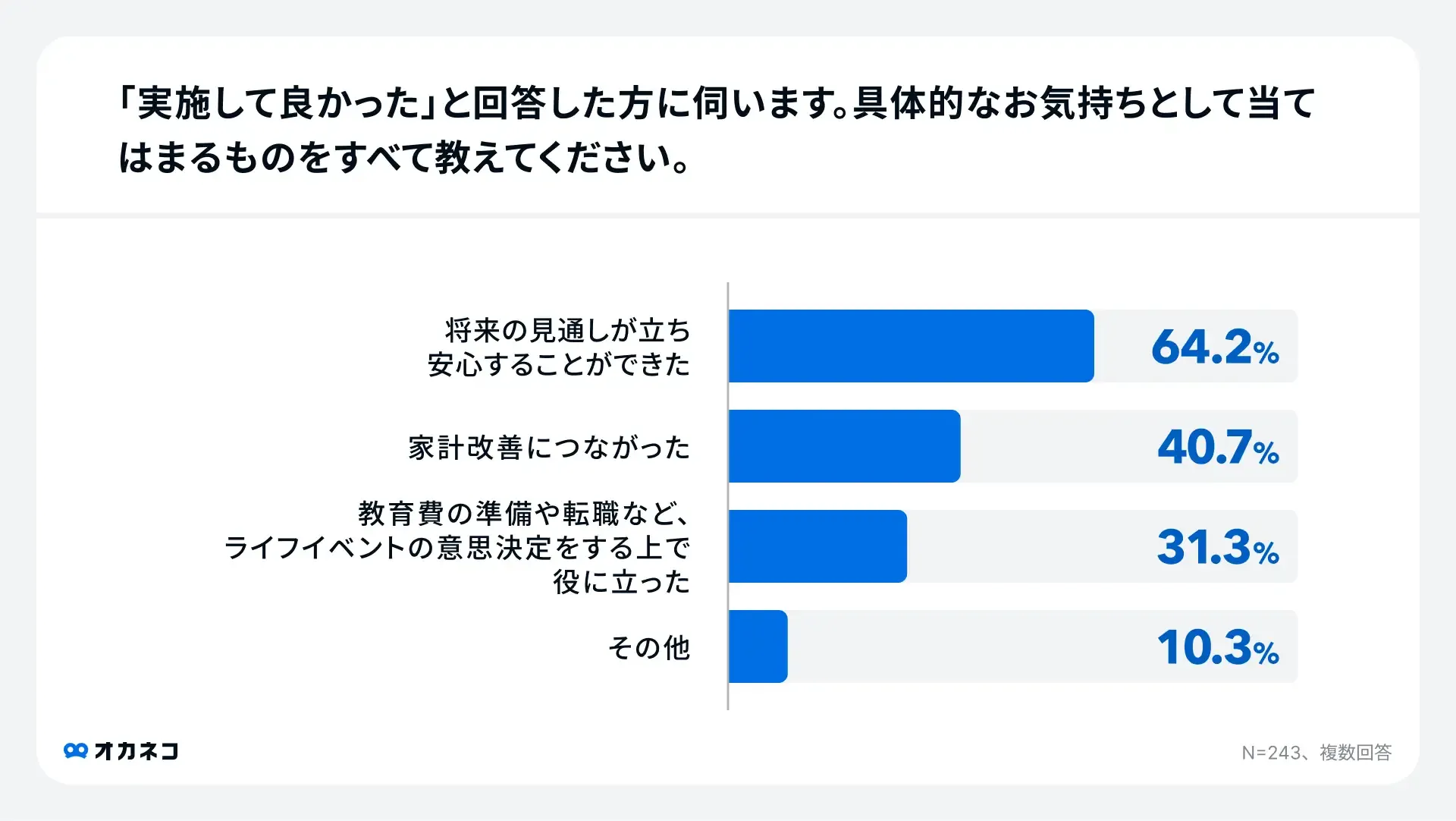

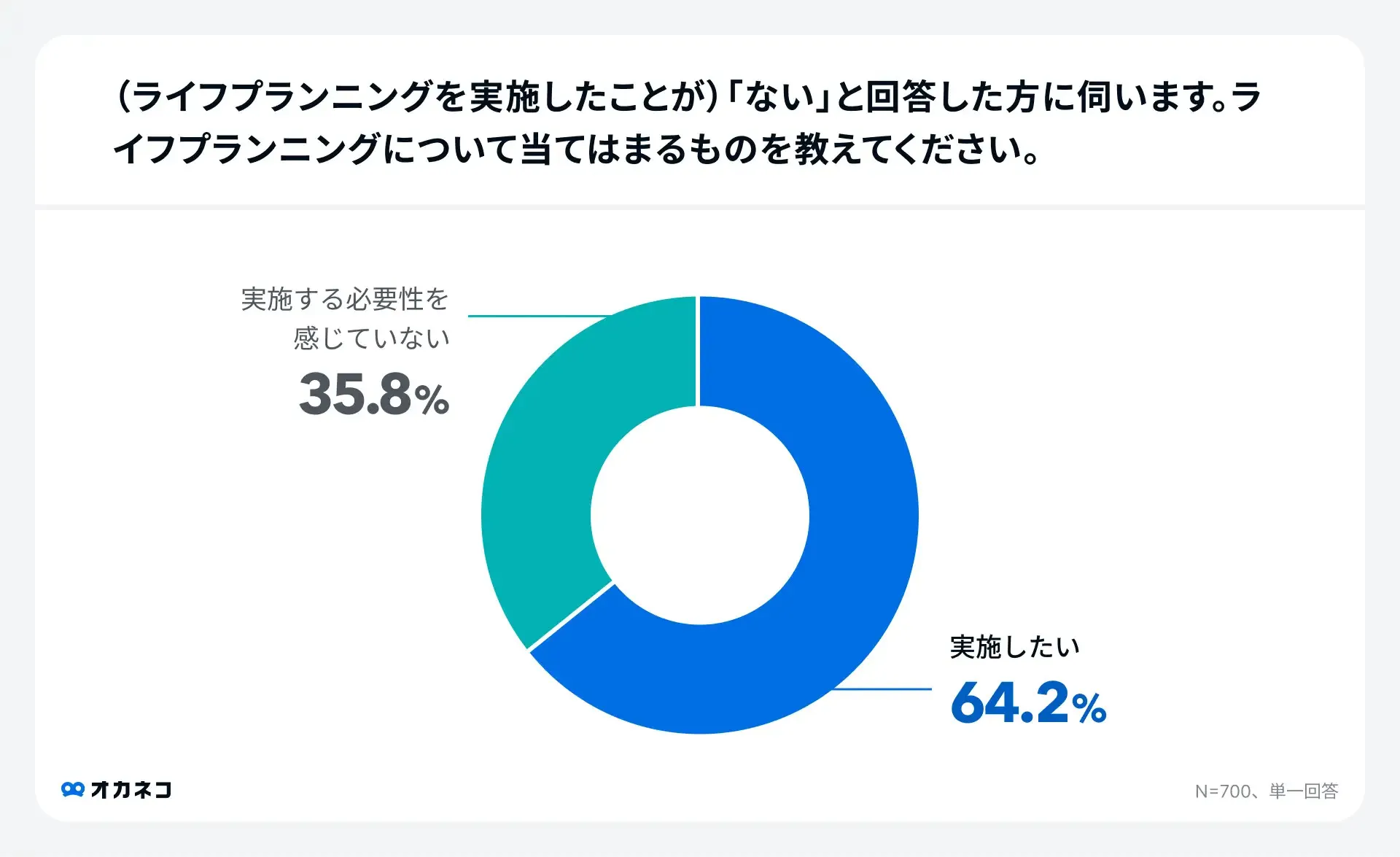

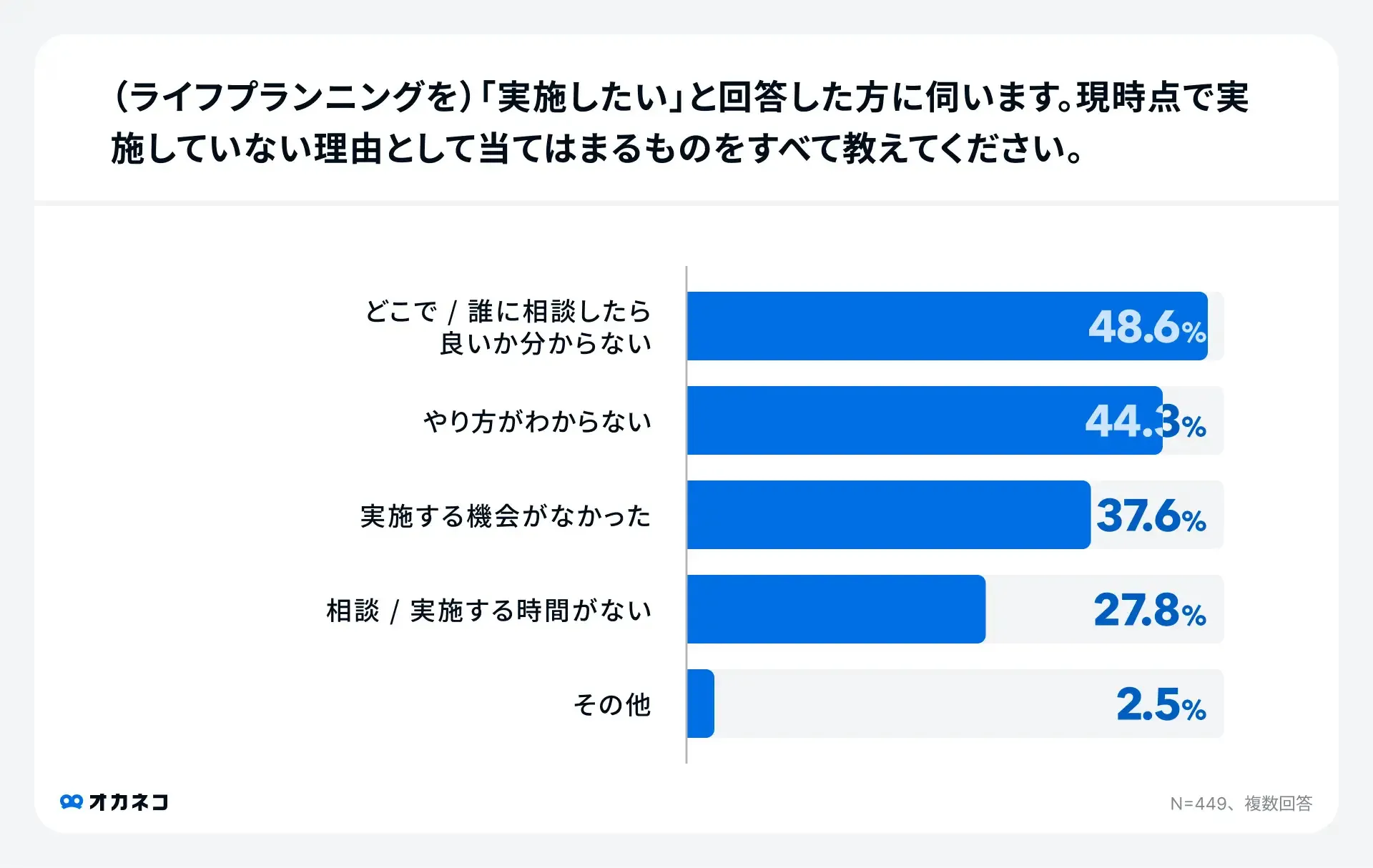

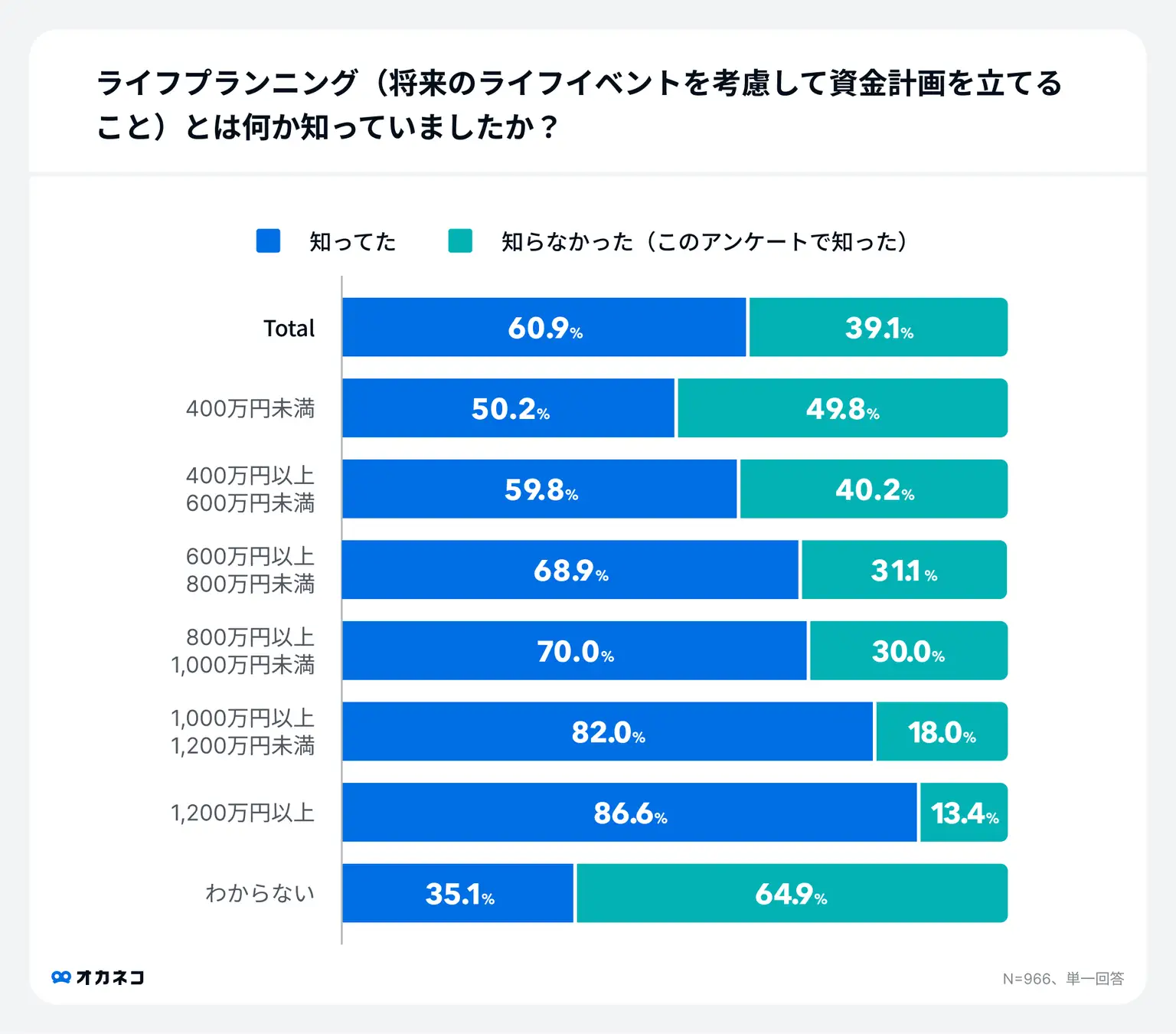

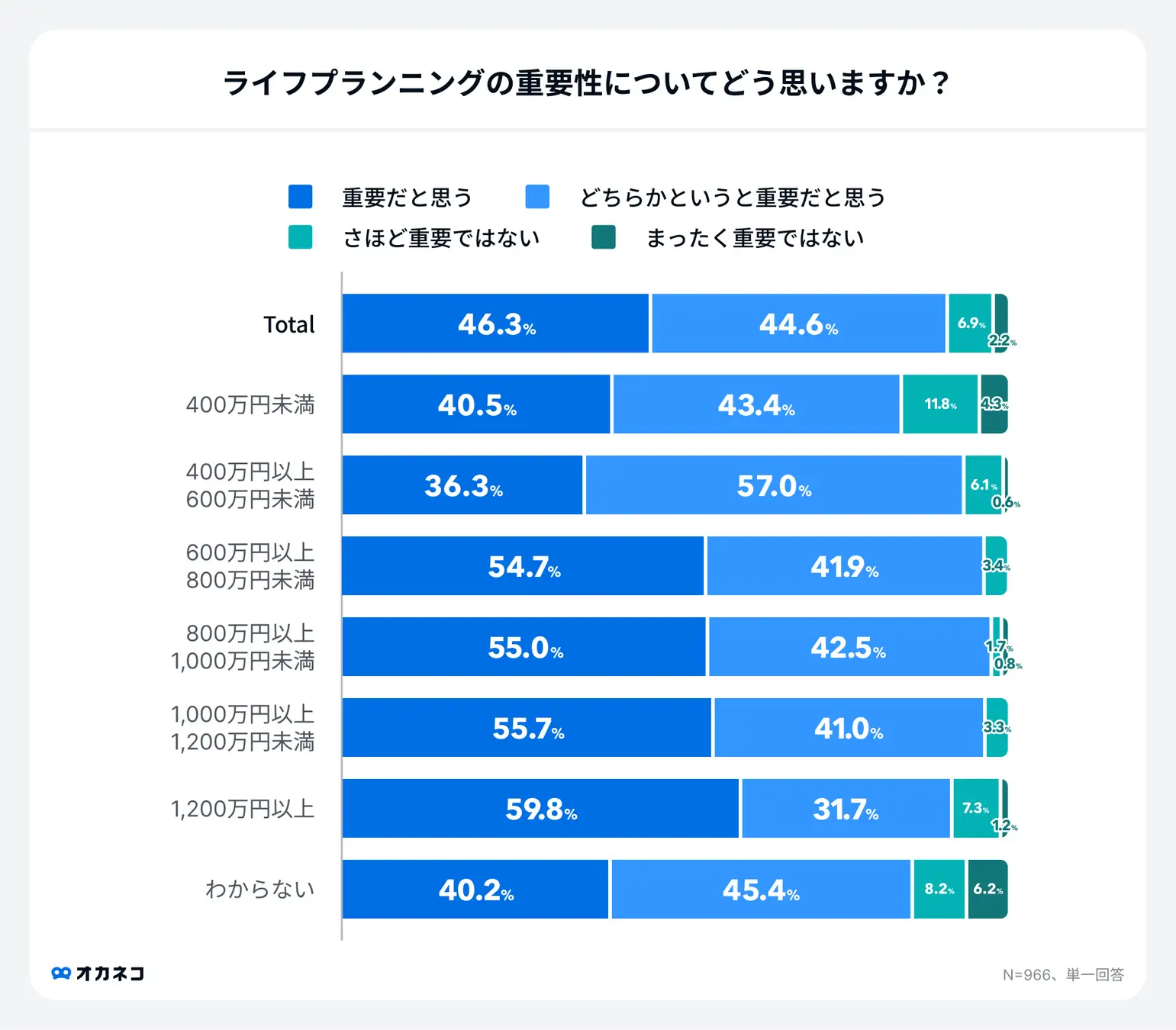

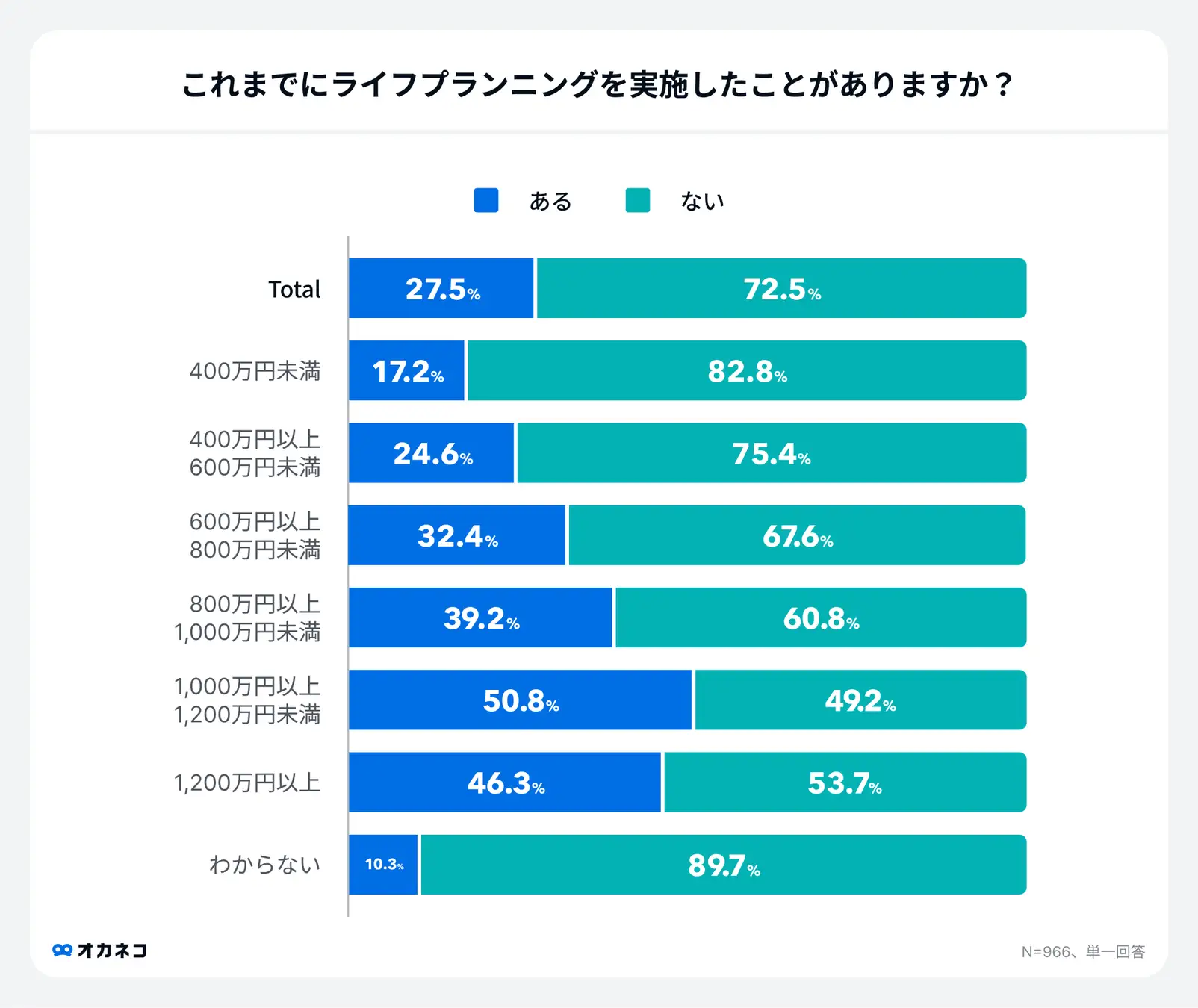

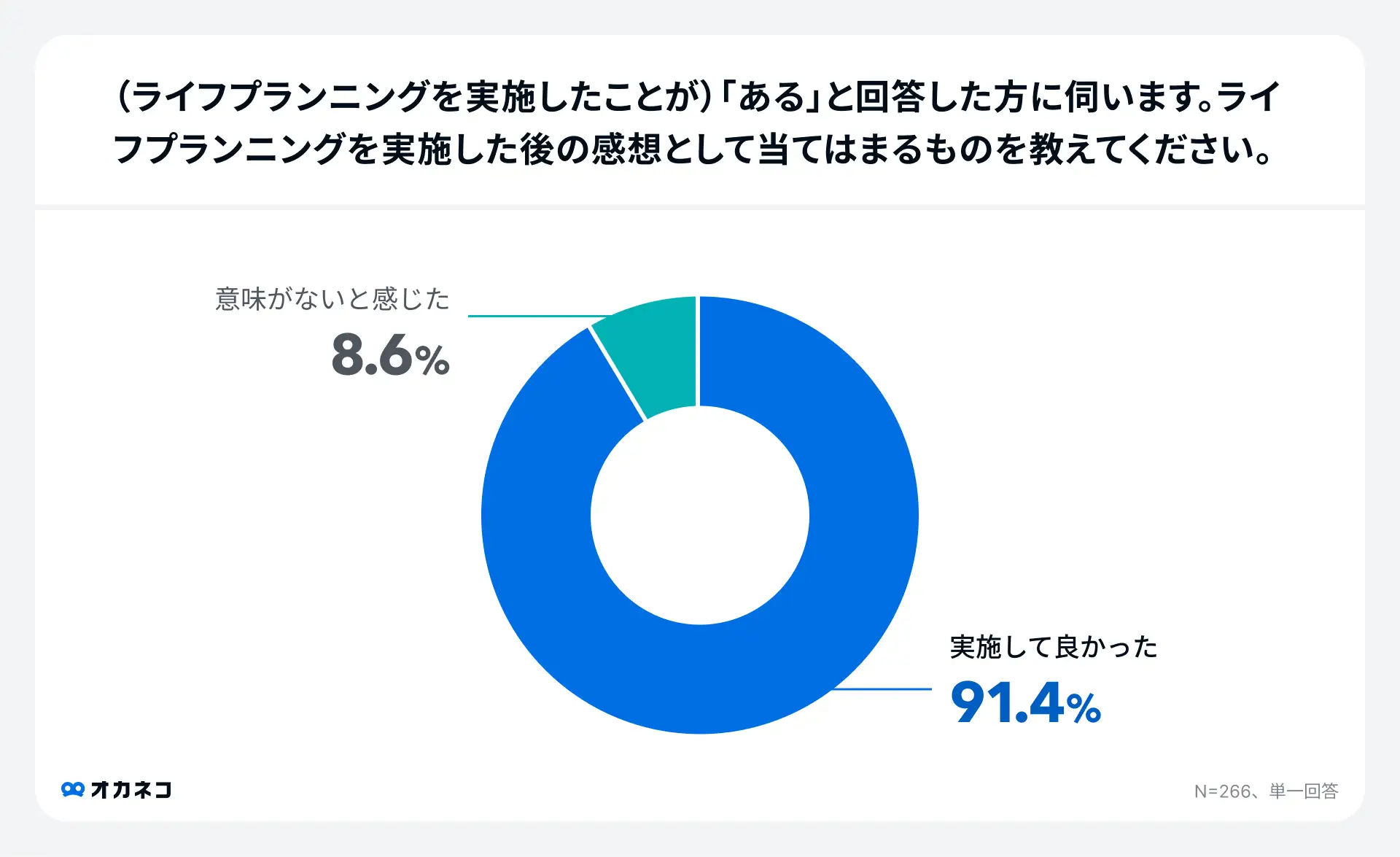

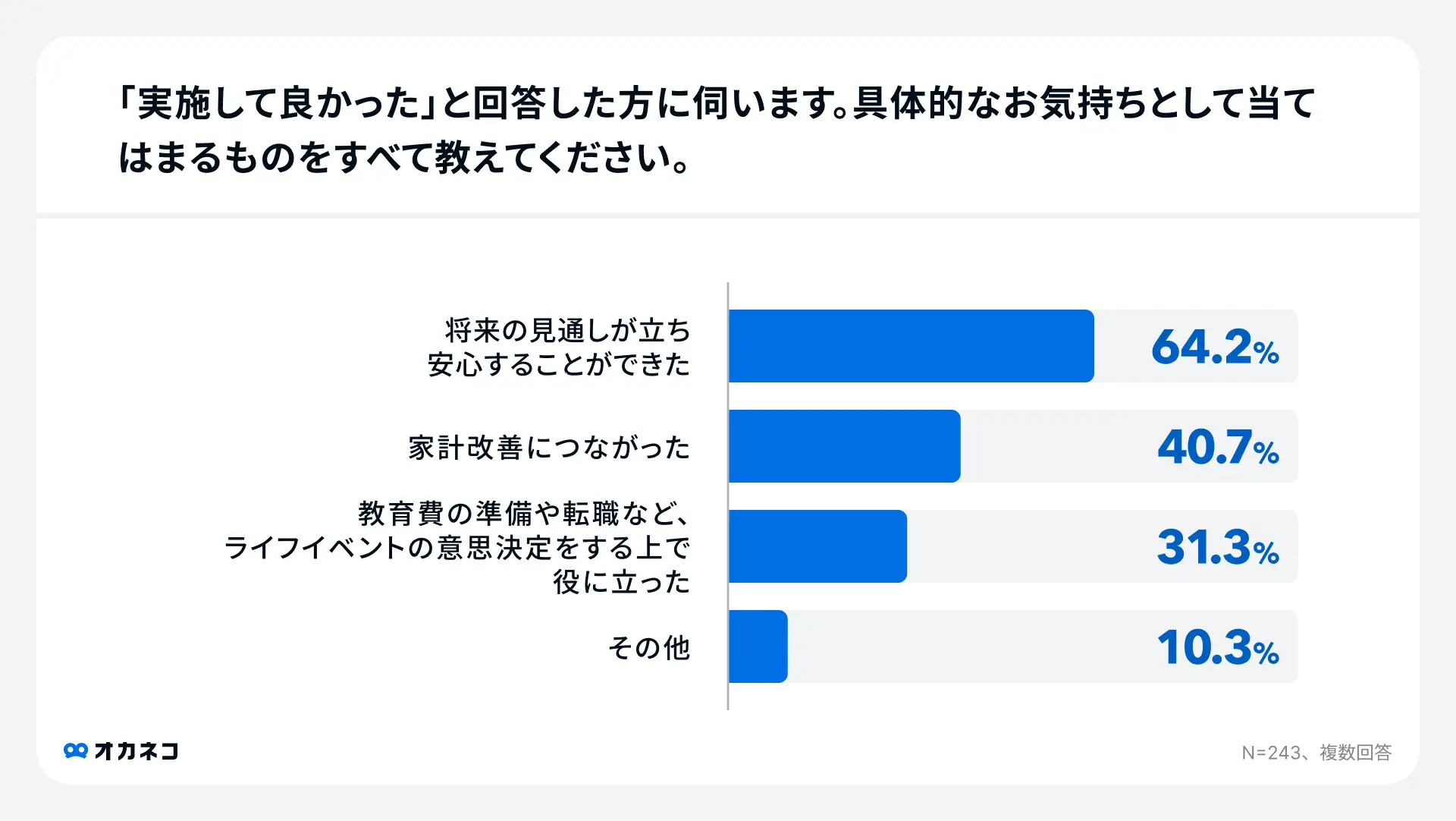

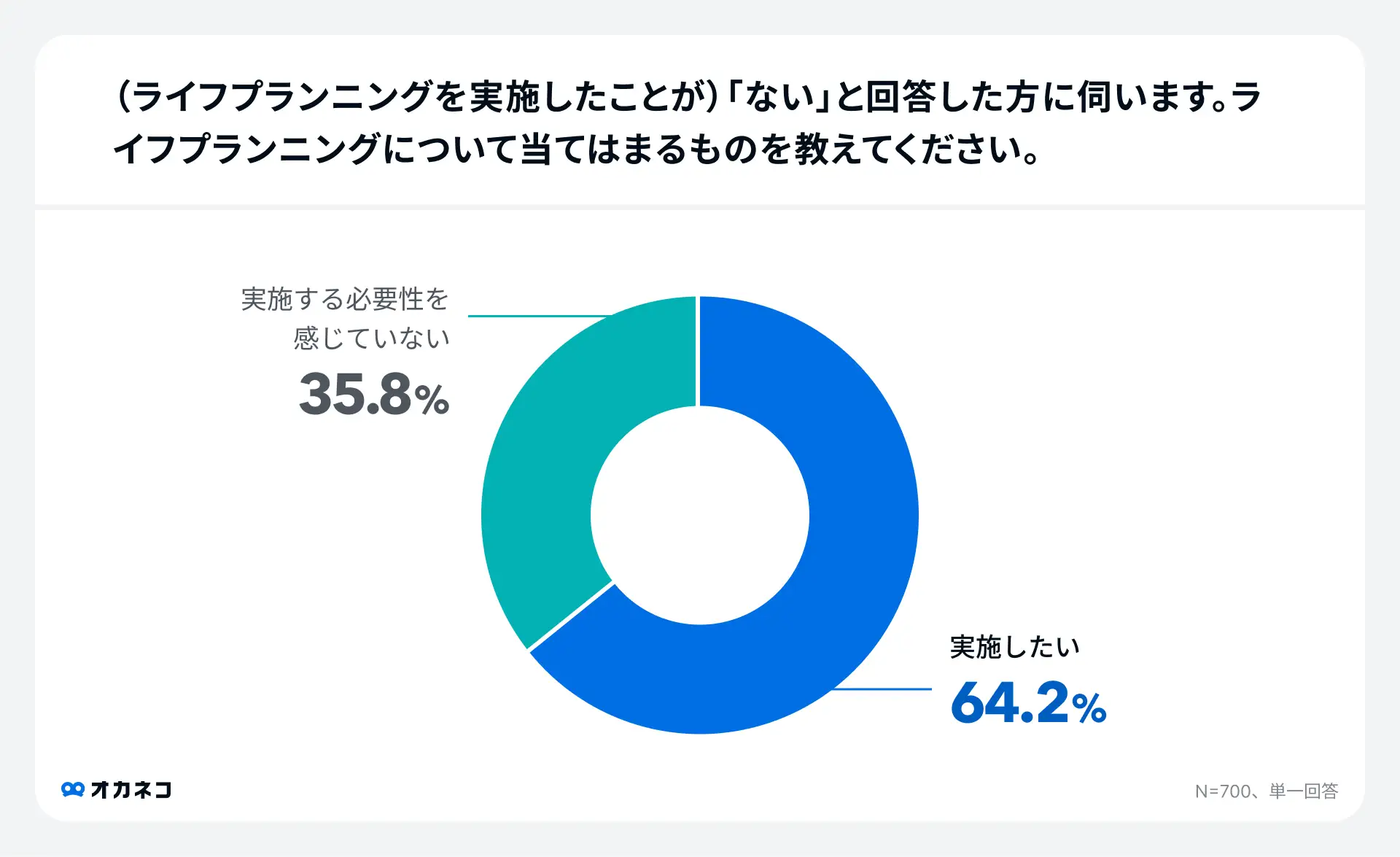

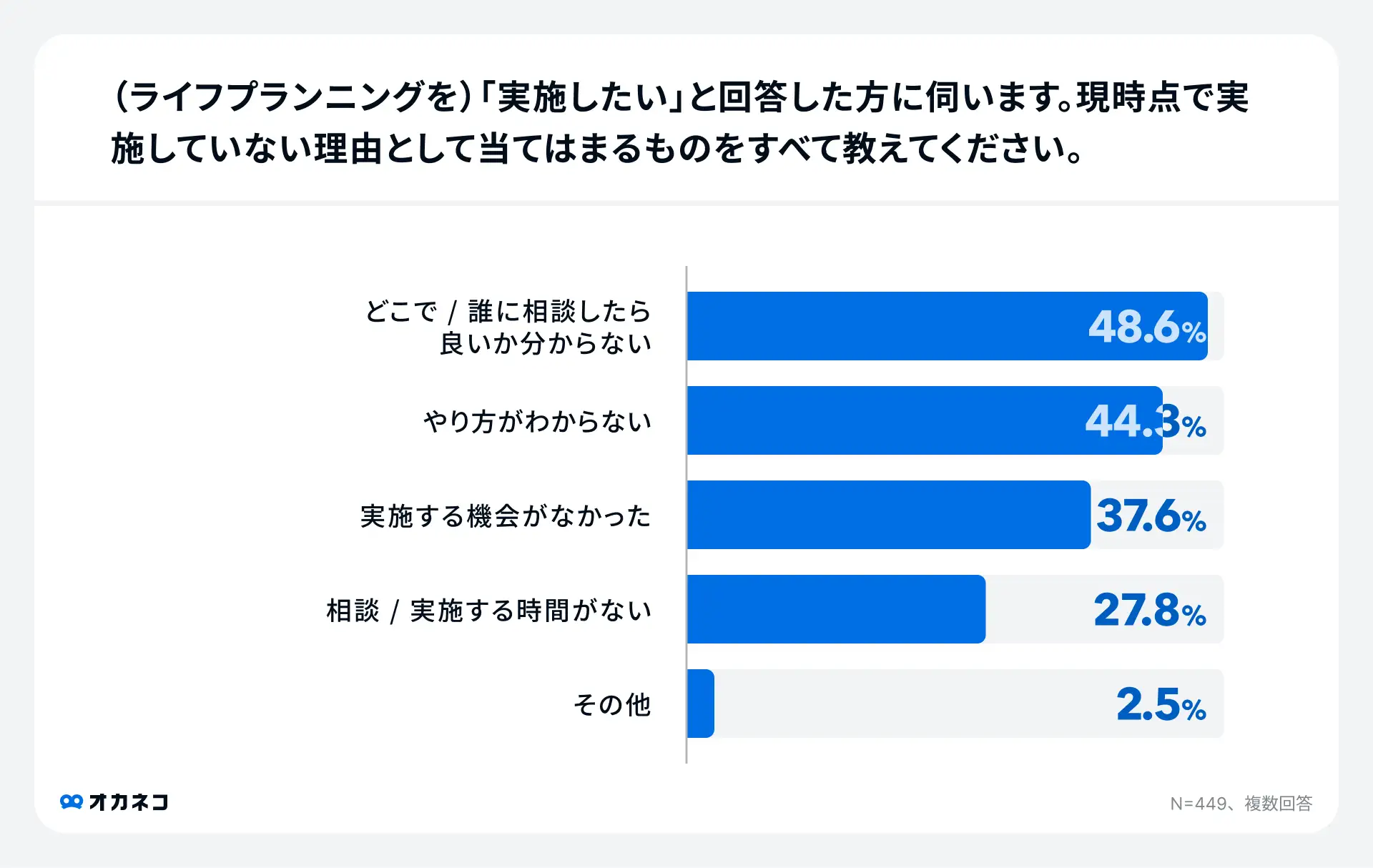

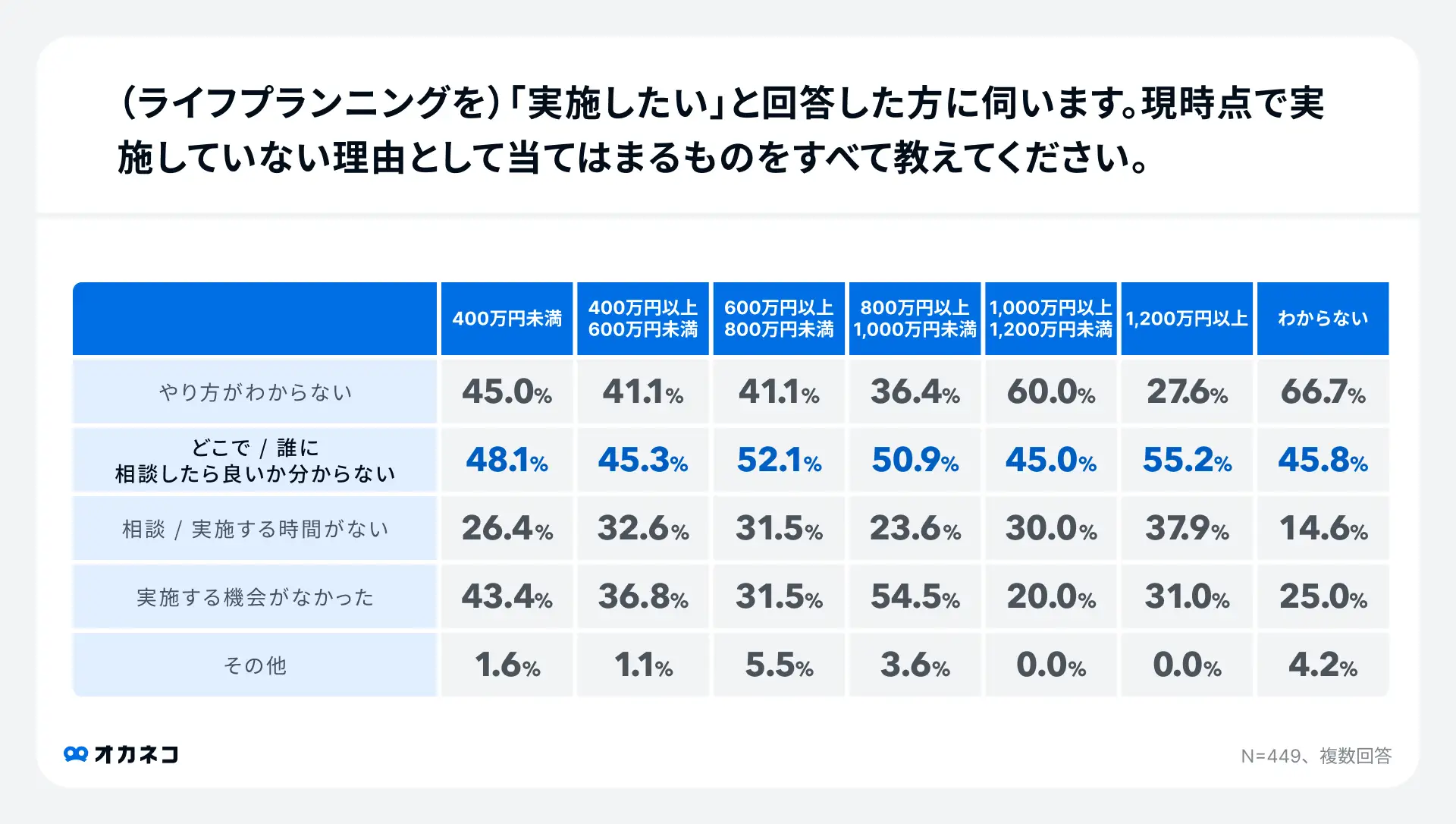

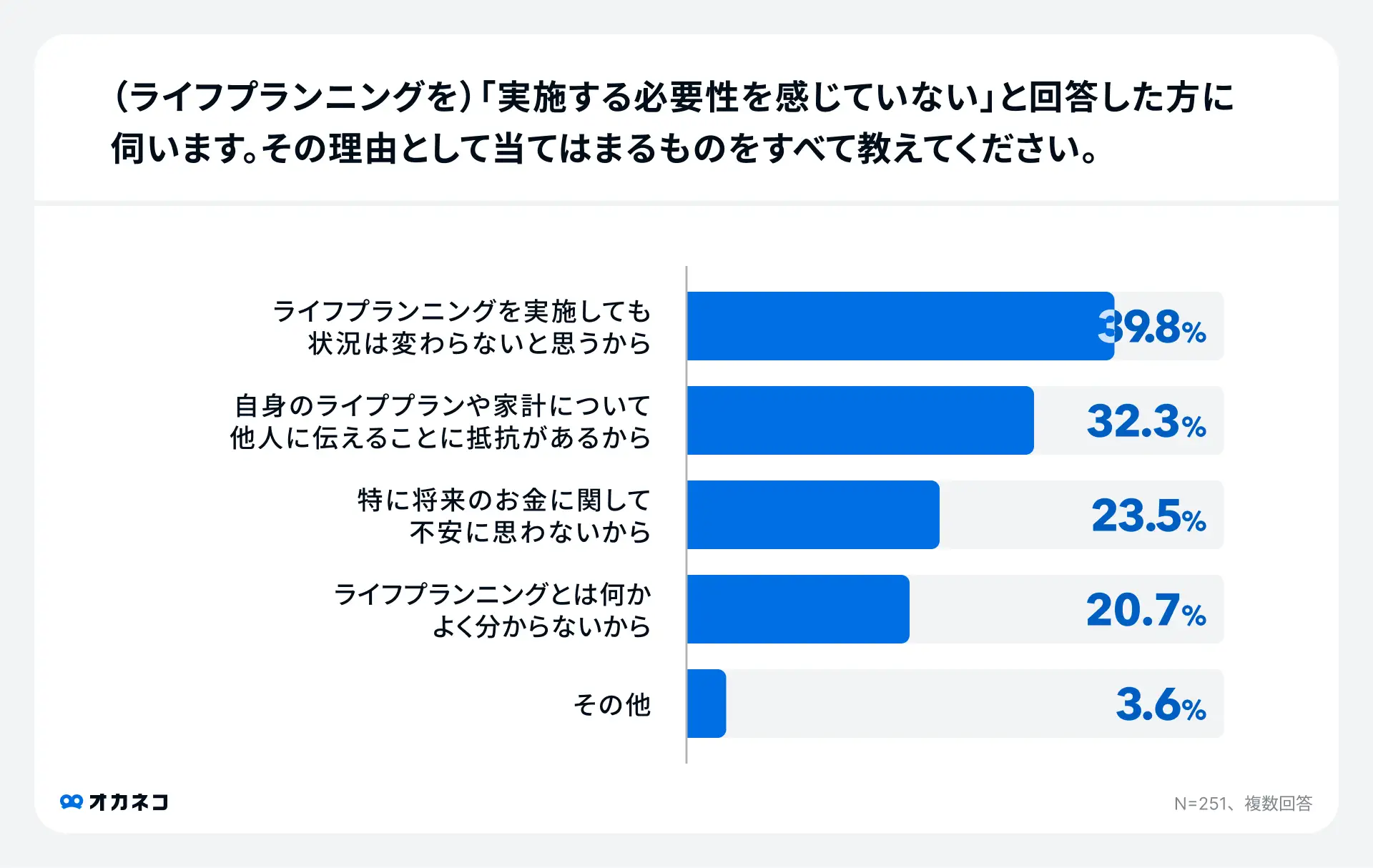

ライフプランに関する調査データ

オカネコ調べのデータをまとめました

そんなライフプランについてのアレコレ、

誰に何を聞いていいか分からないから

満足度4.9※

のプロに相談

※2023年度末実施の当社データベースにおける調査による、クチコミの平均点

ライフプランの相談で

オカネコのアドバイザーは

こんなことができます!

一人ひとりの想いや考えを反映させたライフプランシミュレーションの提示

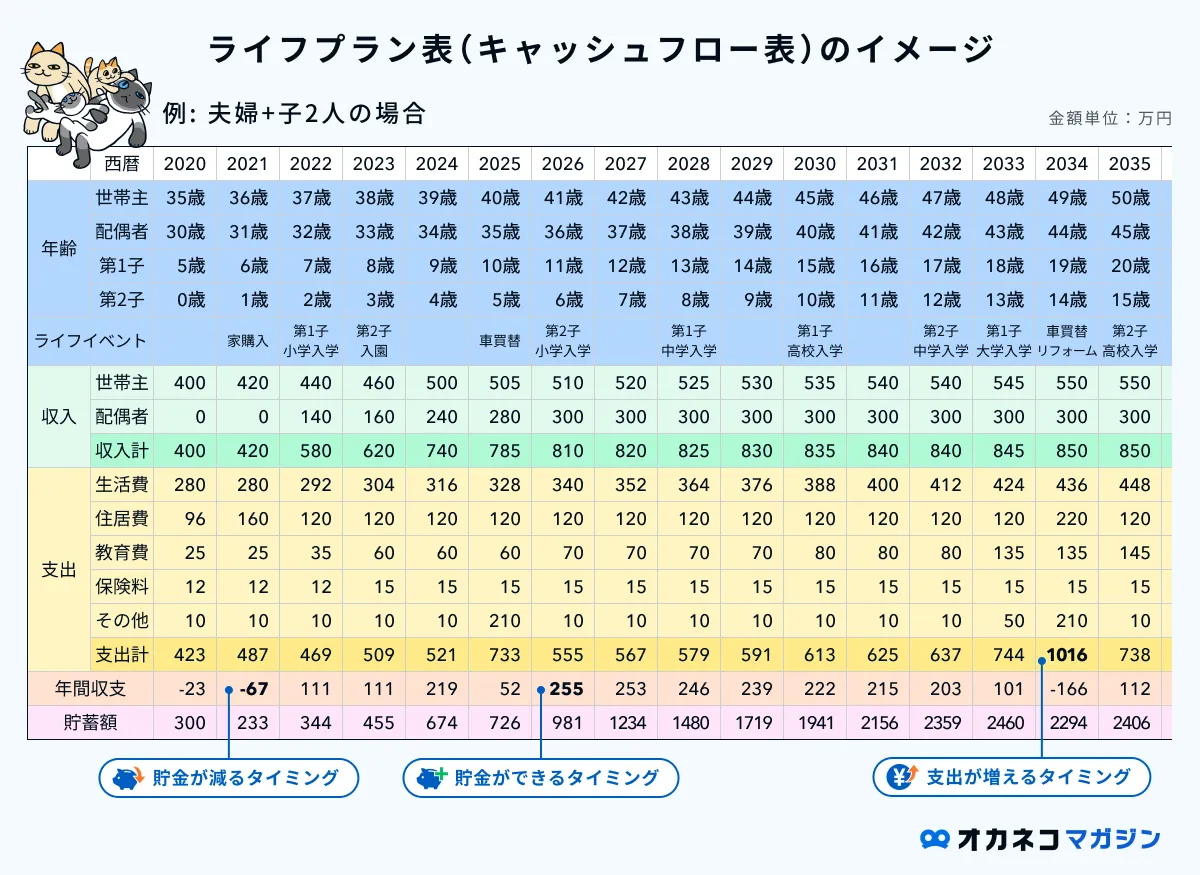

オカネコでは、一方的な説明はせず、まずはお客様の状況をしっかりとヒアリングし、ライフプランシミュレーションを作成します。これを元に、現状の家計や今後の人生設計に基づいて、今やるべきことや備えをご提案します。あなたの理想や目的に応じた的確なアドバイスを行うほか、今後の家計状況が数字として見える化されるため、漠然としたお金の不安も解消されるでしょう。

多様な選択肢を比較検討し、あなたに最適なプランを

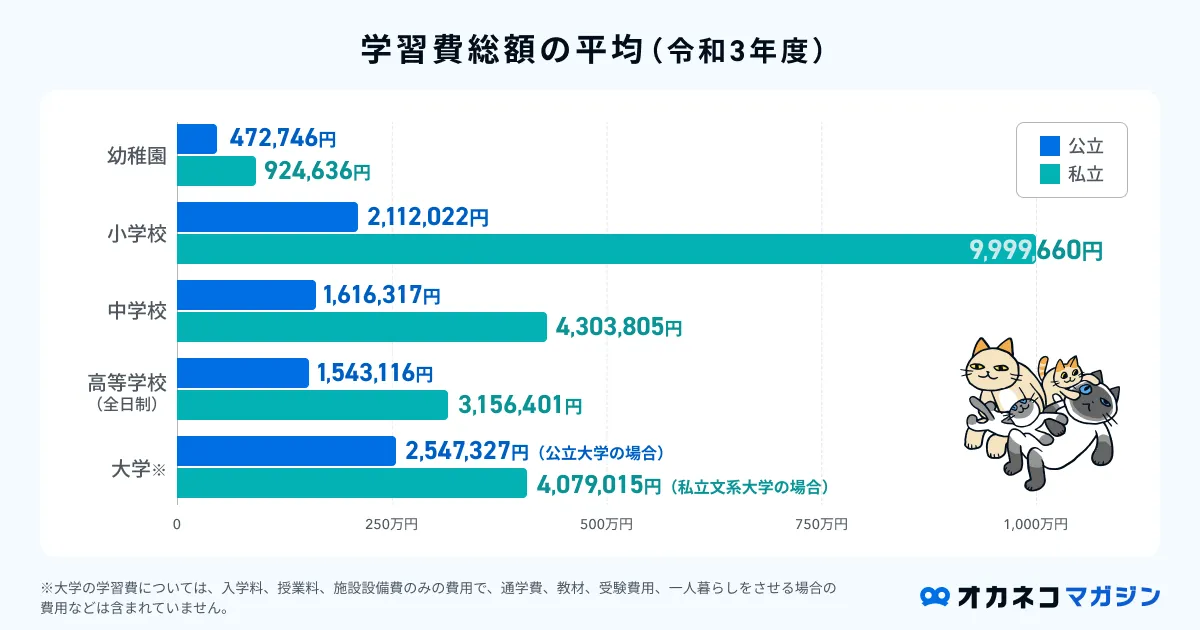

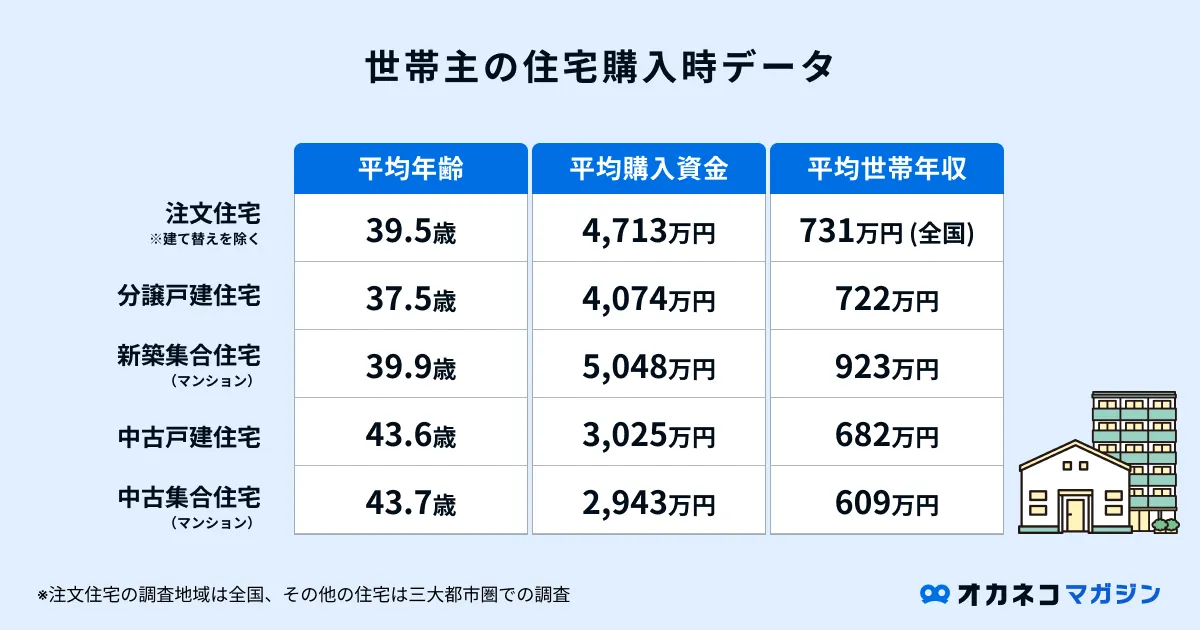

オカネコのアドバイザーは、将来かかるであろう教育資金、住宅購入資金、老後資金の必要額や備え方など、人生をトータルで考えた資金計画をご提案します。一方的な提案ではなく、一人ひとりの夢や考え方を踏まえ、一緒に最適な対策を考えていきます。利用前に不明な点や質問があれば、どんなことでも丁寧にお答えし、納得していただけるまでサポートします。それで納得がいかなければ、提案を進めなくても結構です。その場合でも料金は一切いただきませんので、ご安心ください。

中立的な視点でのアドバイスとご提案

オカネコは複数の金融機関と提携しており、一般的な金融サービスとは異なり、幅広い資産形成の選択肢を提供できます。その中からあなたに本当に必要な資金計画を提案し、特定の会社に偏らない中立的な視点でのアドバイスを行います。無理に商品を押し売りせず、理想の暮らしや考えを踏まえたオリジナルの提案を行います。さらに、資産運用や公的制度に詳しい経験豊富なFPが幅広い選択肢から対策を提案し、安心してご相談いただける環境を提供します。

なぜ無料で相談できるのですか?

オカネコは複数の証券会社や保険会社と提携しています。

提携企業より報酬をいただいて運営しているので、お客様から費用をいただくことは一切ございません。何度でも無料でご相談いただけますので、お気軽にご利用ください。

まずはあなたの家計を診断し

最適なプロとのチャット

たった3分の簡単な質問に答えるだけでこんな結果が確認できます

同じ居住エリア×家族構成の人と比較

自分と近い環境の人と家計状況を比較できるので、よりリアルに自分の立ち位置を把握することができます。

年収や資産状況が

高いのか低いのかわかる

世帯年収・毎月の貯金額・金融資産額・資産運用の割合が他の人と比べてどうなのか分かります。

ライフプラン表をチェック

回答内容からあなただけのライフプラン表が完成。この内容をもとに、相談を進められます。

無料

オンライン

匿名で相談可

しつこい営業無し

利用の流れ

会員登録(LINEがおすすめ)

まずは会員登録をします。メールアドレスまたはLINEでの登録ができます。

チャットで診断

家計や家族のことなど、チャットで簡単な質問に回答します。診断は匿名でOKです。

あなたに合ったプロをご紹介

診断結果をもとにお客様の家計、ご家族の状況、運用状況から最適なプロにお繋ぎします。

しつこい営業をすることはありません。相談は匿名・顔出し無しでもOKです!

みんなの体験談

実際にサービスを利用した人のリアルな声をお届けします

双子を授かるという予想外のライフイベントを迎え、いまの夫婦の収入を前提に、教育費にどれだけ予算を割けるのか?適切な住宅購入予算は?といった不安に近い疑問を抱えていた中、ライフプランのシミュレーションを含めた提案をいただいたので相談に乗ってもらうことにしました。

ライフプランをシミュレーションしてもらうことで、当初抱えていた不安はそこまで気にしなくても良いことがわかった一方で、万が一への備えが重要であることを教えていただきました。その後保険、住宅購入も相談に乗ってもらいましたが、テーマごとにいちから説明しなくてよいのでありがたく思っています。

ありがたいことに、勤務している会社が上場し、その株による資産を一定金額保有しています。資産は分散したほうがいいと思っていたのですが、なかなかできないでいた中、オカネコの話を聞きまして相談することにしました。

資産運用や分散投資についてほとんど不勉強な中、基本的な理解を促進いただいた上で、外貨建て保険をご提案いただきました。実際に購入したことにより、資産の分散と、毎年一定金額の利払いを獲得できました。

3人目の子供の出産とマイホーム購入があり、今までライフプランニングをしたことがなかったので必要を感じて相談しました。

必要なお金、時期、起こり得るリスクなどを包括的に説明をしていただけたので1つずつ理解納得しながら進むことができ、満足する選択に導いてくれました。何かあっても生活が守れる安心感を得られた一方で、一度プランニングしたら終わりではなく、ライフステージに応じてまた相談したいと思えました。本当にありがとうございました!

自分の将来や家族の将来を考えるタイミングで、保険は本当に必要なのかを考えたのがきっかけです。ただ、そもそも保険について何も知らなかったので、無料で、しかもオンラインで相談ができるオカネコを利用しました。

相談内容に合ったアドバイザーの方を選んでくださりとても話しやすかったです。また、私の立場に立ってどんな選択肢があるのかを教えてくださったので納得して保険の契約まで進むことができました。本当にありがとうございました。

※本レビューの執筆に際し、謝礼をお渡ししました。この対価はレビューの執筆に対する感謝を表すものであり、レビューの内容や意見に影響を与えるものではありません

※内容は、個々の体験や意見に基づいています。お客様の個人的な意見であり、必ずしも全ての方に当てはまるものではありません

FAQ

オカネコによく寄せられる質問をまとめました

ライフプランシミュレーションをすると何がわかるのですか?

無料で利用できますか?

どんなことが家計診断でわかるのですか?

本当に自分に合ったものを紹介してもらえるのですか?

しつこく営業をされないか不安です