家計を見直し、将来に備えるためにライフプラン表の作成を検討中の方もいるでしょう。

ライフプラン表を作成すると、家計の問題点が明確になる、漠然としたお金の不安を解消できるなど、さまざまなメリットを得られます。ライフプラン表は、日本FP協会などが配布しているテンプレートを使えば自分で作成が可能です。

本記事では、Excelのテンプレートを使ったライフプラン表の作り方や、ライフプラン表の効果的な見方を解説します。ライフプラン表の作り方や活かし方を知りたい方はぜひ参考にしてください。

- ライフプラン表とは、ライフイベントと家計のキャッシュフローを一目で確認できる、ライフプランニングに役立つ資料のこと

- ライフプラン表は、日本FP協会などが配布しているPDFやExcel形式のテンプレートを活用すると自分で簡単に作成できる

- ライフプラン表は作って終わりではなく、家計改善に活かすこと、定期的に見直すことが大切。また、FP相談でライフプラン表作成を依頼すると、プロから家庭にあわせたアドバイスがもらえる

お金のこと、専属のプロの講師からマンツーマンで学べる

- オンラインかつマンツーマン形式の家計改善・金融教育プログラム

- 講師は金融機関出身の経験豊富なFP

- カリキュラムは一人ひとりのライフスタイルや目標に合わせて設計

- 日々の支出管理・フィードバックにより、無理なく行動を習慣化し、未来に備える力が身に付く

╲ 今なら無料体験の参加で1,000円分のコーヒーチケットプレゼント! /

ライフプラン表とは?

結婚や出産、マイホームの購入、子どもの教育など、人生で発生するイベント(ライフイベント)を整理し、それに向けて資金計画を立てることを「ライフプランニング」といいます。

ライフプランニングを行う際は、一般的に資料として、ライフイベントと家計のキャッシュフロー(家計収支・お金の流れ)を一目で確認できる表を作成します。これが「ライフプラン表」です。

ライフプラン表(キャッシュフロー表)には、見込み年収や一時的な収入などを合わせた「収入合計」と、生活費や一時的な支出などを合わせた「支出合計」を1年単位で書き込みます。収入合計から支出合計を引くと家計の「年間収支」が出るので、それをもとに1年ごとに「貯蓄残高」がどう変化していくかをシミュレーションします。

なお、ライフプラン表は世帯主や配偶者が80歳~90歳までのものを作成するのが一般的です。

また、ライフプラン表を作成するためには、事前に将来発生する予定のライフイベントとかかる金額の目安を考える必要があります。

ライフプラン表はあくまでも現時点での計画のため、シミュレーションどおりに人生が進むとは限りません。しかし、家計収支が赤字になりそうな年や貯蓄残高がマイナスになりそうなタイミングを事前に把握することで、早めの対策を立てられます。

用語説明

- ライフプラン:人生計画(人生設計)

- ライフプランニング:ライフイベントを整理し、それに向けて資金計画を立てること

- ライフイベント:結婚や出産、マイホームの購入など、人生で発生するイベントのこと

- ライフプラン表:ライフイベントと家計のキャッシュフロー表

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

ライフプラン表を作るメリット

ライフプラン表を作ると、以下のメリットが得られます。

ライフプラン表を作成するメリット

- 将来の家計収支や貯蓄額の見込みがわかる

- マイホーム購入など大きな支出の発生時期の家計状況がわかる

- 夢の実現に向けて、現在の家計の問題点が洗い出せる

- 問題点が可視化されるので効果的な対策を考えられる

- 老後の生活に向けて今やるべきことがわかる

- 将来の見通しを立てることで漠然としたお金の不安を解消できる

ライフプラン表を作ると将来の家計収支や貯蓄残高が数字として表れるので、家計の問題点が明確になり、それに向けた対策を立てられます。もしくは、ライフプラン表をつくった結果、「現時点では特に心配すべき家計の問題はない」とわかる場合もあるでしょう。

漠然としたお金の不安は、先が見えないことから生まれます。必要なのは、大まかでもいいので将来のイメージを目に見える形で具体化することです。ライフプラン表を作れば漠然としたお金の不安が解消され、今を安心して過ごせるようになるでしょう。

一方で、ライフプラン表は事前に考えるべきポイントや入力項目が多く、手間がかかる点がデメリットと言えます。

約9割の方がライフプランニングを実施して良かったと回答

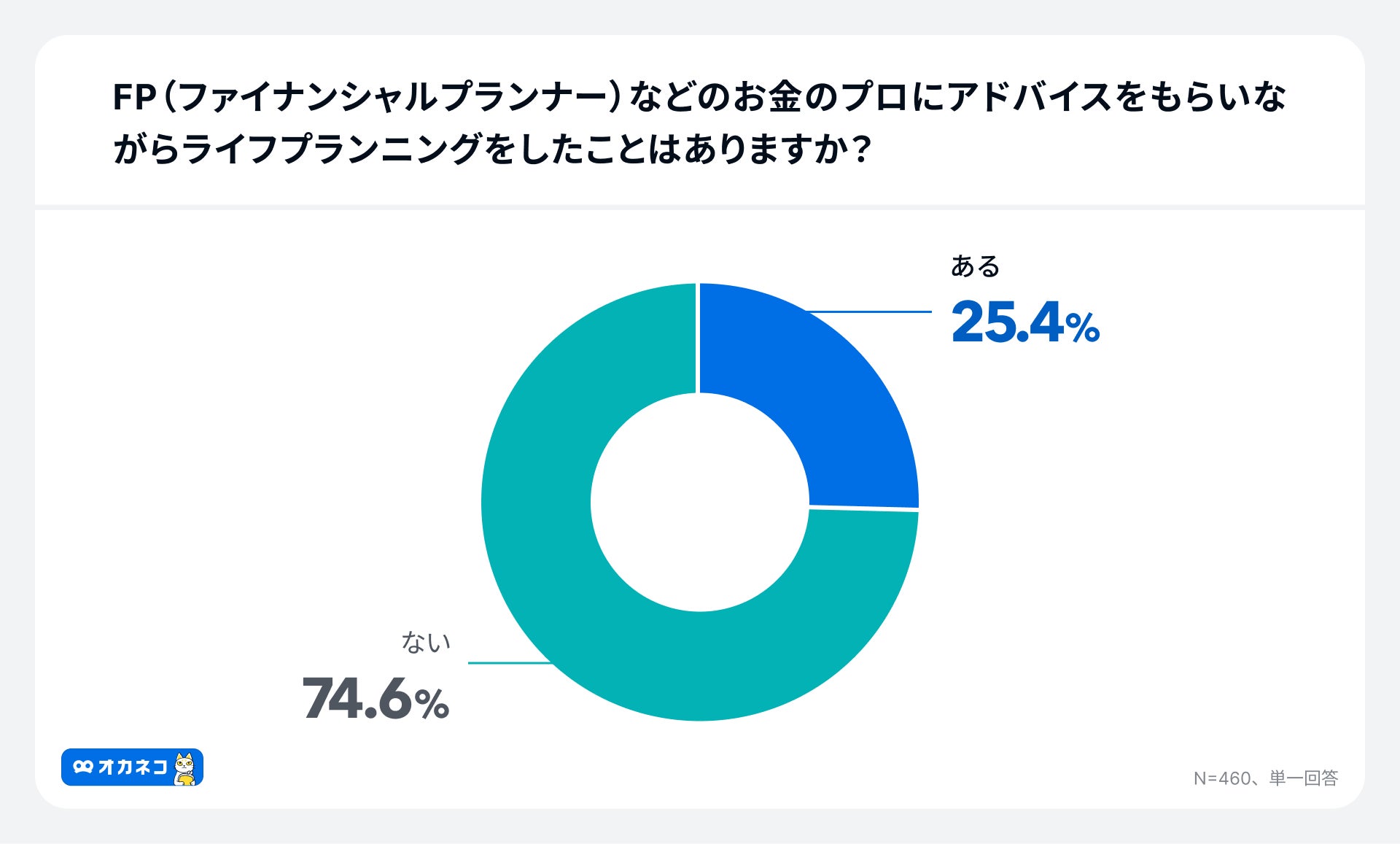

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

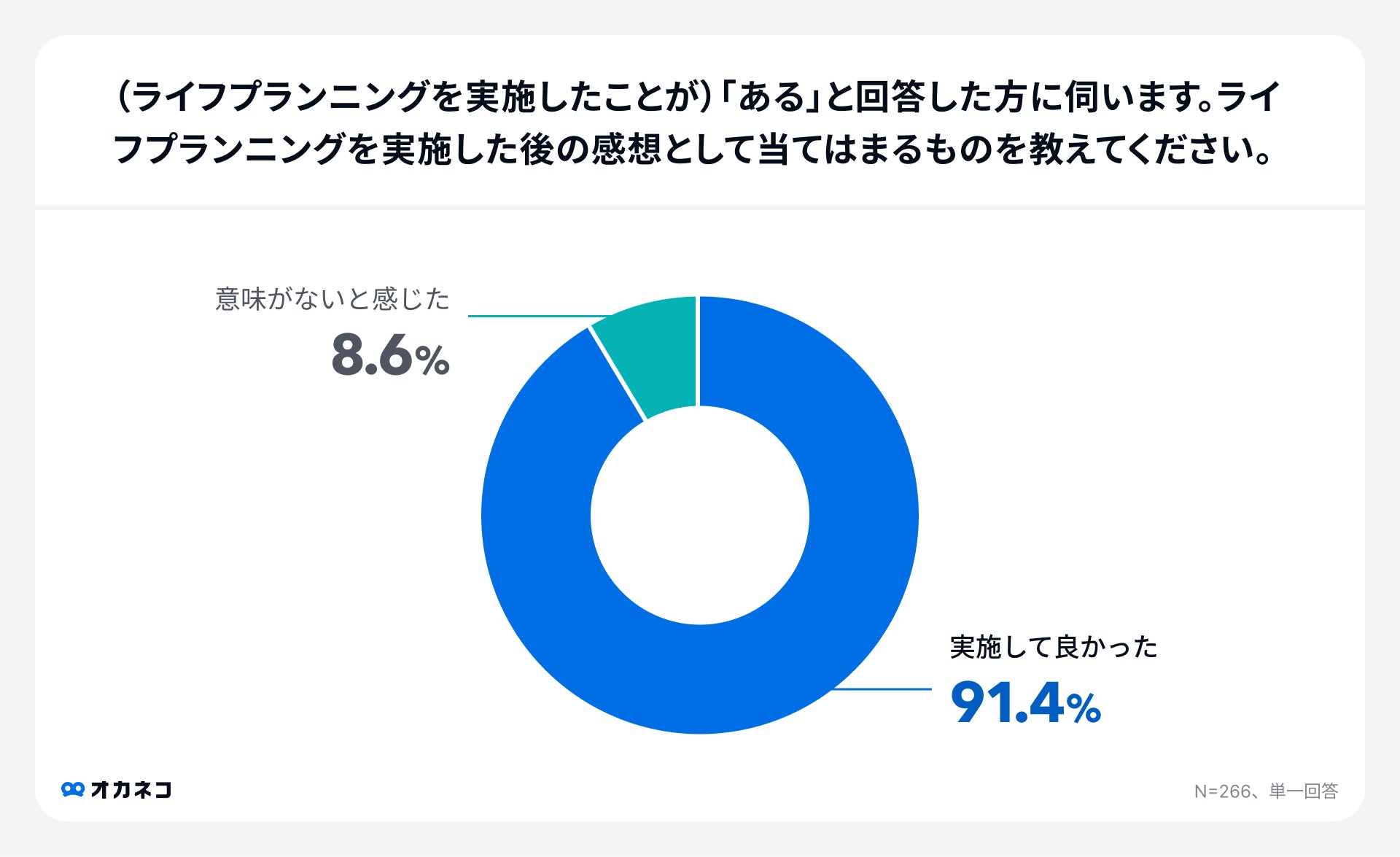

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

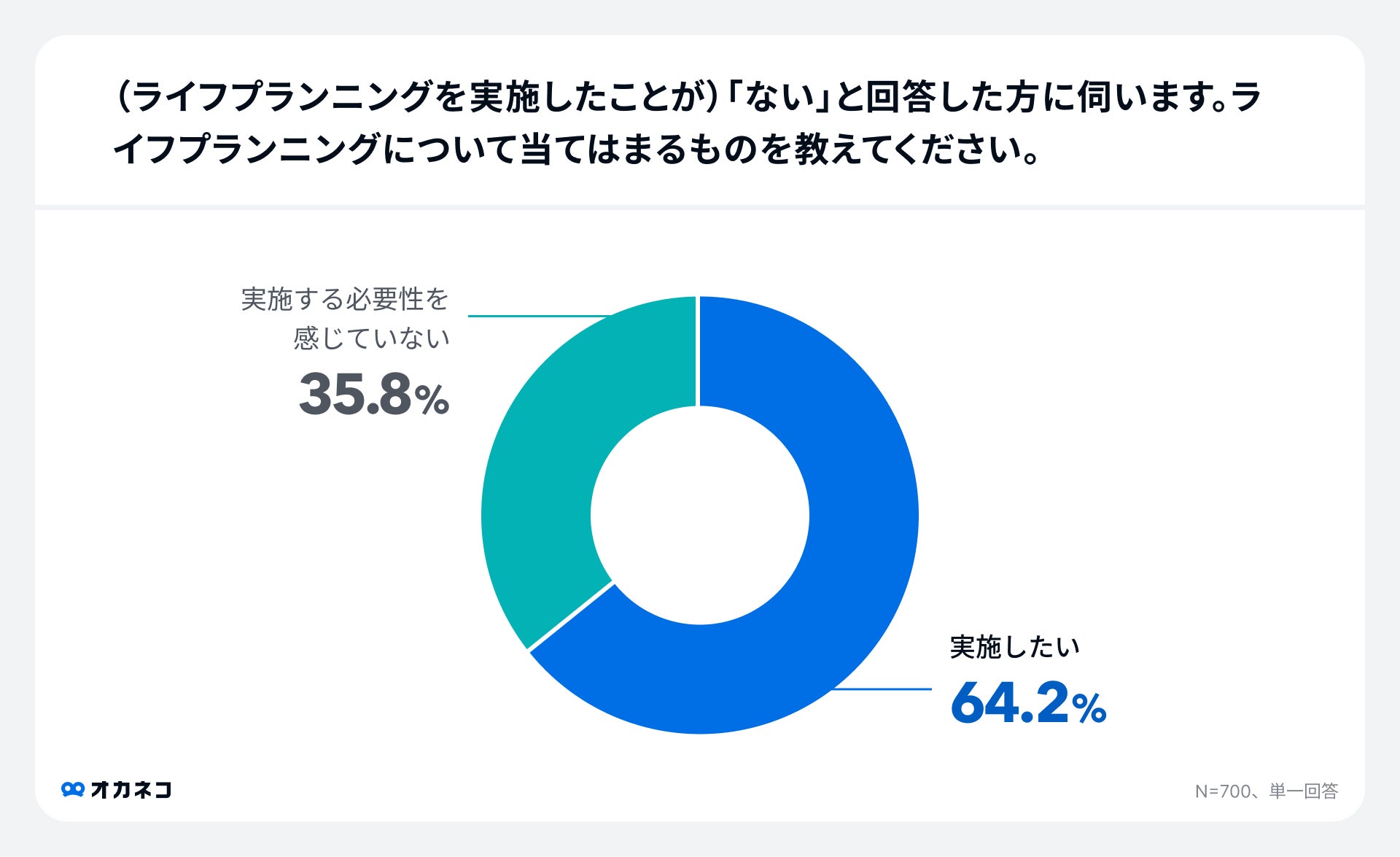

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

ライフプラン表の作成はテンプレートを活用しよう

ライフプラン表は、PDFやExcelのテンプレートを使って作成するのがおすすめです。自分でフォーマットを作るよりも、作成にかかる時間や手間を削減できます。

家計収支を自動計算したい方は、Excelのテンプレートを使いましょう。以下に、ライフプラン表のテンプレートを配布しているサイトの例を挙げます。

また、ライフプラン表は「全国銀行協会 ライフプランシミュレーション」などのシミュレーションサイトを利用して作成することも可能です。

以下の記事で詳しい手順を紹介しているので、シミュレーションサイトを利用したい方は参考にしてみてください。

ライフプラン表を作る前に確認したいこと

ライフプラン表を作る際は、事前に必要な情報やイベントを確認しておくとスムーズです。

ライフプラン表を作る前に確認したいことの例を挙げるので、家族がいる方は理想の将来について全員で話し合う時間を持つとよいでしょう。

| ライフプラン表を作る前に確認したいことの例 | ||

| 確認項目 | 詳細 | |

| 現在の状況 | ・世帯収入 ・貯蓄残高 ・生活費やその他の支出 ・家族の年齢 | |

| 人生の夢や目標 | ・家族全員の夢や目標 ・理想の老後生活 | |

| 今後のキャリアや働き方 | ・いつまで働くか ・どのような働き方をするか ・転職の予定はあるか ・退職金の有無や金額 | |

| 結婚 | ・結婚の有無 ・結婚式の有無や規模、場所 ・新婚旅行の有無や場所 | |

| 家族構成 | ・子どもの有無、人数 ・子どもはいつ欲しいか ・親族の同居や介護の可能性 | |

| 住宅 | ・住居費の予算 ・賃貸・持ち家の希望 ・持ち家はいつ購入したいか | |

| 車 | ・車の有無や台数 ・何年ごとに買い替えるか | |

| 旅行・趣味 | ・旅行の頻度 ・旅行先(国内・海外)と予算 ・趣味や習い事の予算 | |

| 子どもの進路 | ・公立か私立か ・大学へ進学するか ・1人暮らしや通学の予定 ・留学の予定 | |

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

ライフプラン表の作成をプロに依頼するとどうなる?

ライフプラン表は自身で作成することもできますが、FPなどお金のプロに作成してもらうこともできます。費用は相談先によって異なりますが、無料で作成してもらえるケースが多いです。

ライフプラン表の作成をプロに相談するメリット

- 詳細なライフプラン表を作成してもらえる

- 自分では気づけないリスクの存在と対処法を教えてもらえる

- 利用できる公的制度を教えてもらえる

- お金に困ったときに相談できる など

ライフプラン表の作成をプロに相談するデメリット

- 家計状況の詳細を伝える必要がある

- 相談先によっては費用がかかる場合がある

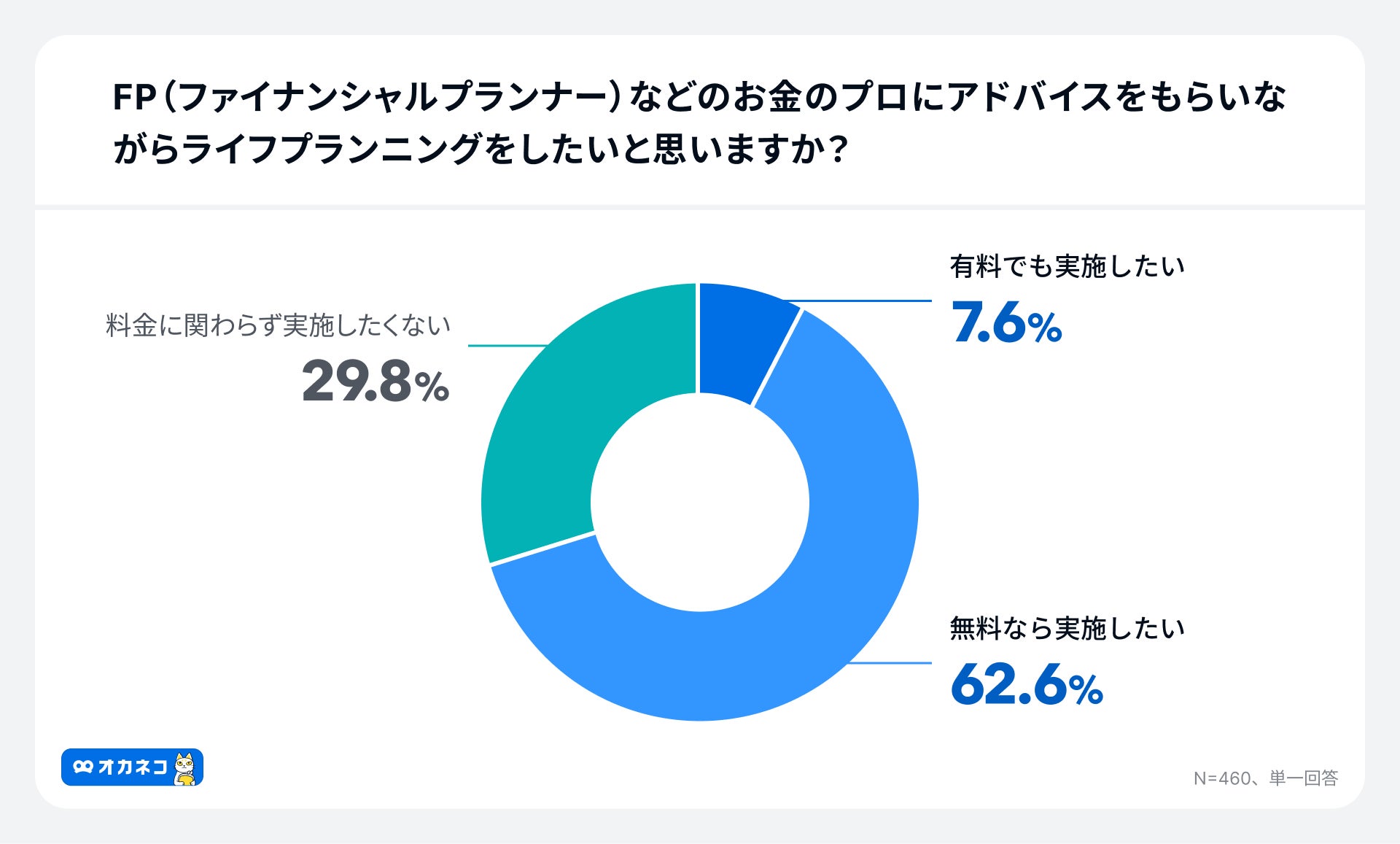

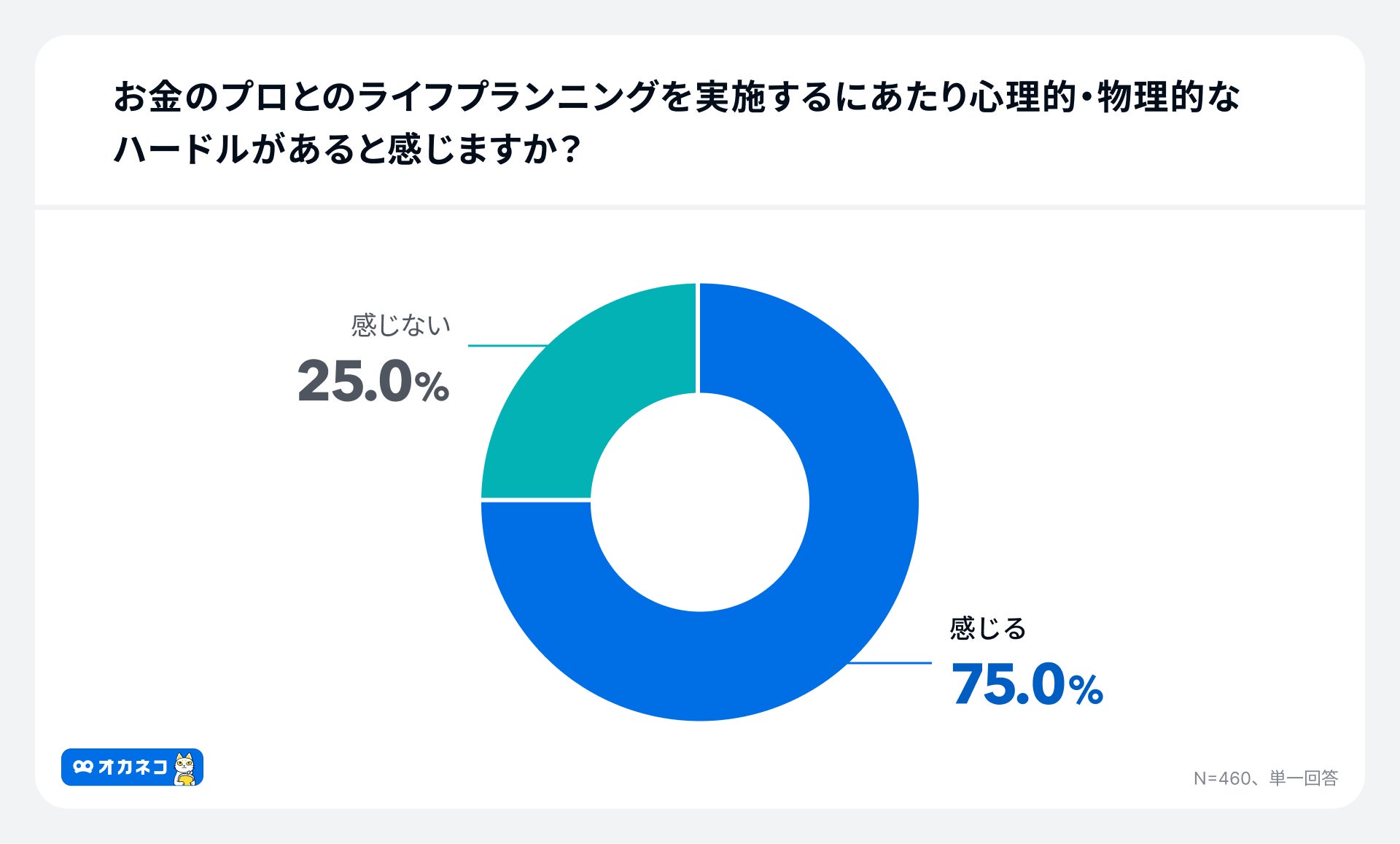

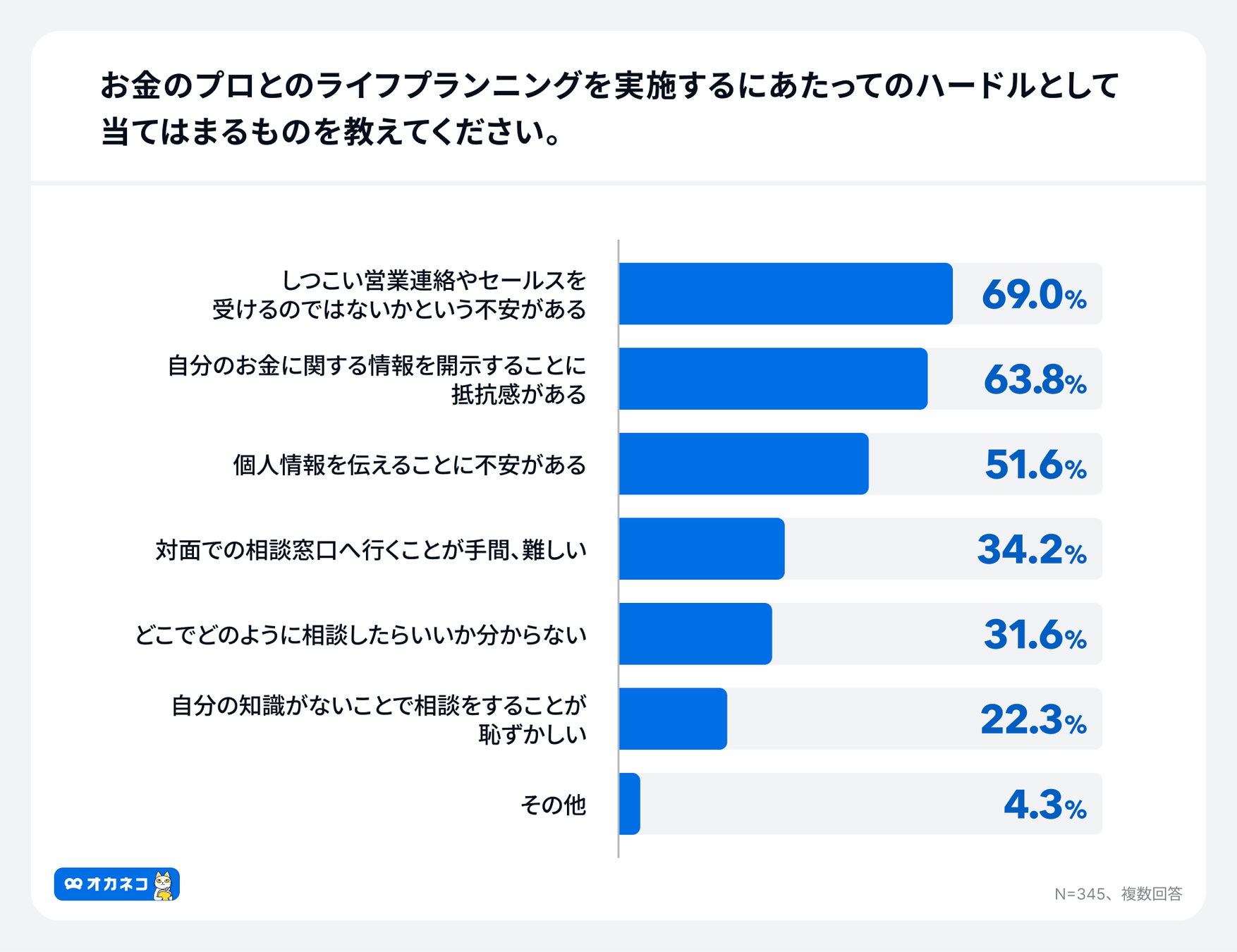

オカネコが2025年2月に実施したアンケート調査によると、約7割がプロに相談しながらライフプランニングを相談したいと思っているものの、7割以上の人は相談にハードルがあると感じていました。

その理由として、主に営業やセールスを受ける懸念や情報開示の抵抗感が挙げられています。

現在、当社が運営する『オカネコ』をはじめとして、FPなどのお金のプロのサポートを受けながらライフプランニングを始めとしたお金の現状整理や課題解決ができるサービスが多く登場しています。

この調査で挙げられた心理的障壁に関して、実際に『オカネコ』では、登録後のしつこいセールスは一切なく、プライバシーマークを取得した安心・安全な環境で、無料のオンライン家計相談サービスを提供しています。

オカネコのライフプランニングで提案してもらえる内容の一例

- もらえる年金・退職金などを考慮した老後までに貯めるべき金額

- iDeCoや新NISAを上手に使い分けた効率の良い備え方

- 住宅ローン控除額や金利を踏まえた住宅購入資金計画の提案

- 学資保険や教育ローンなど、進学先や家計にあわせた教育費の備え方

- 公的制度を上手に活用する方法 など

体験者数は120万人※1を超え、多くの方のお金の不安や悩みに寄り添いサポートしてる『オカネコ』では、簡単な家計診断をすると、プロからコメントが届きます。相談したいと思えたら、そのままチャットでライフプランニングの無料相談が可能です。お気軽にご利用ください。

※1:2025年6月1日時点当社データベースより概算(オカネコサービスすべての実績総数)

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

ライフプラン表の作り方・手順

参考として、日本FP協会のExcel形式のテンプレートを使ったライフプラン表の作り方の手順を詳しく紹介します。

なお、シミュレーションサイトを使ったライフプランの作り方は、以下の記事で解説しています。

ステップ1. ライフプラン表のテンプレートをダウンロードする

まずは、ライフプラン表のテンプレートをダウンロードします。日本FP協会のサイトから、Excel版の以下の4つの資料をダウンロードしてください。

- 家計の収支確認表

- 家計のバランスシート

- ライフイベント表

- 家計のキャッシュフロー表

ステップ2. 現在の家計収支を洗い出す

次に、ダウンロードした「家計の収支確認表」を使い、現在の家計収支を洗い出します。

収入は、社会保険料や税金を引いた「年間の手取り収入」の算出が必要です。給料明細など収入のわかるものを用意し、テンプレートに入力しましょう。

支出は、基本生活費・住居関連費・車両費・教育費・保険料・その他の支出の6項目に分け、それぞれ「年間の支出」を算出します。家計簿があれば便利ですが、家計簿をつけていない方は大まかな金額でかまわないので入力してください。

ステップ3. 現在の資産・負債を洗い出す

続いて、ダウンロードした「家計のバランスシート」を使い、現在の資産・負債を洗い出します。

テンプレートに資産と負債を入力すると「純資産」が自動計算され、本当の意味での家計の資産額がわかります。

純資産がマイナスになる場合は、資産が少ないのか、それとも負債が多いのか要因を考えて、ライフプラン表とともに家計改善に役立てましょう。

ステップ4. ライフイベント表を作成する

ダウンロードした「ライフイベント表」に、家族の名前と年齢を入力し、20年分のライフイベント表を作ります。このテンプレートでは、家族の現時点の年齢を上書き入力すれば、以降の年齢は自動で計算されます。

入力できたら、家族の年齢をもとに「ライフイベント」と「かかるお金」の欄を埋めていきましょう。

その際、子どもの進学や住宅購入などの大きなイベントだけでなく、以下のような細かい予定まで組み込むと、ライフプランの精度を上げられます。

記載するライフイベントの一例

- 国内・海外旅行のタイミング

- 賃貸契約の更新・引越し費用

- 車の買い替え

- 子どもの習い事

- 親の介護・相続

- 子どもの結婚・出産

- 住宅のリフォーム など

ステップ5. キャッシュフロー表を作成する

最後に、ダウンロードした「家計のキャッシュフロー表」を作成します。このキャッシュフロー表を作成すると、20年分の毎年の家計収支と貯蓄残高の推移をシミュレーションできます。

次の項目は、STEP4までに入力したテンプレートの情報を転記すると簡単です。

- ライフイベント・一時的な支出:ライフイベント表

- 収入・支出:家計の収支確認表

- 現在の貯蓄残高:家計のバランスシート

なお、このキャッシュフロー表は記入しやすさを優先するために、物価上昇や運用利回りによる収入・支出・貯蓄残高の変動を考慮しない仕様となっています。

必要に応じて、将来の収入・支出額を増減させたり、貯蓄残高に運用利回りを織り込んだりして調整し、キャッシュフロー表の精度を上げるとよいでしょう。

作成したライフプラン表の見方・振り返り方法

作成したライフプラン表を見る際は、以下のポイントを重点的に確認してください。

ライフプラン表の確認ポイント

- 年間収支が毎年赤字になっていないか

- 年間収支が大きくマイナスになる年がないか

- 貯蓄残高がマイナスになる年がないか

- 20年後の貯蓄残高がどうなっているか

年間収支が毎年赤字になる場合は、早急な家計改善が必要です。このまま赤字が続けば負債が増えていくことになるので、収入を増やす方法や支出を減らす方法を考えましょう。

年間収支が大きくマイナスになる年や、貯蓄残高がマイナスになる年がある場合は、それに向けて今から貯蓄を始めるのがおすすめです。必要な毎月の貯蓄額を逆算し、計画的な貯金や資産運用で将来に備えましょう。

20年後の貯蓄残高も重要な確認ポイントです。現在の年齢やライフイベント次第の部分はありますが、できることなら今よりも貯蓄残高が増えていてほしいもの。特に40代以上の方は、安心して老後の生活を送れる貯蓄残高に達するよう、対策を立てて早めに行動に移す必要があります。

| 家計改善方法の具体例 | ||

| 収入を増やす | ・働き方を変える ・転職する ・すきま時間に副業をする | |

| 支出を減らす | ・固定費を見直す ・医療費控除や住宅ローン控除など各種控除を活用する ・フリマアプリを活用する | |

| 貯金をする | ・貯金用口座を作成する ・先取り貯金をする ・自動積立機能を活用する | |

| 資産運用をする | ・NISAやiDeCoを活用する ・積立保険を活用する | |

ライフプラン表を作るときに押さえておきたい3つのポイント

ライフプラン表は作って終わりではなく、今後の人生を豊かにするために活かさなくては意味がありません。以下のポイントを押さえて、ライフプラン表を有効に活用しましょう。

作成後は家計の改善策を考える

ライフプラン表を作成したら問題点を洗い出し、家計の改善策を考えましょう。

例えば、家計収支や貯蓄残高がマイナスになる年があるなら、収入を増やす方法や支出を減らす方法を考えてみてください。将来に大きな支出が発生するなら、それに向けて今から貯蓄を始めましょう。

家計収支の改善策としては、固定費の見直しがおすすめです。固定費とは、住居費や通信費、サブスクリプションサービスの会費など、毎月決まった金額が出ていく支出のこと。固定費を見直せば継続的に家計の支出を減らせるので、高い節約効果が得られます。

将来の支出に向けて貯蓄をする場合は、貯金とあわせて資産運用を検討するとよいでしょう。投資信託や株式などのリスク商品には元本割れの可能性がありますが、その分お金を増やせるチャンスもあります。

今はNISAやiDeCoなどの資産運用に役立つ制度もあるので、自分に合うやり方を見つけて、まずは少額から始めてみましょう。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

ライフプラン表は定期的に見直す

ライフプラン表はあくまでも計画のため、定期的な見直しが必要です。以下のようなときは、ライフプラン表を再作成しましょう。

ライフプラン表の見直しタイミングの例

- 結婚、出産、子どもの自立で家族構成が変わったとき

- 住宅購入や転職で家計状況に影響が出たとき

- 実現したい夢を更新したいとき

ライフプランの定期的な見直しを行わない場合、資金計画と現実に乖離が生まれる可能性があります。

家計の問題に気がつかないままにしていると、将来お金のやりくりに困ってしまうかもしれないので、数年に一度はライフプラン表に変更点がないかチェックしてください。

FP相談で詳細なアドバイスをもらう

ライフプラン表を自身で作成した後は、可能であればFP相談でプロにアドバイスをもらうのがおすすめです。

自身では気づけないリスクやプロ目線での対策・備えなどを知ることができるでしょう。

当サイトの「オカネコ」なら、無料でFPとのチャットやZoom相談が可能なので、ライフプラン表の作成やアドバイスをもらいたい方はぜひ活用してください。

【Q&A】ライフプラン表に関するよくある質問

最後に、ライフプラン表に関するよくある質問に回答します。

- ライフプラン表には何を書いたらいいの?

-

ライフプラン表には、「収入」と「支出」を記載します。収入はボーナスも含めた手取り額を記載し、支出は以下のように「固定費」と「変動費」にわけると整理しやすいです。

固定費 変動費 ・住居費(家賃、住宅ローンなど)

・水道光熱費

・通信費(インターネット代、スマホ代など)

・保険料(生命保険、損害保険など)

・教育費(授業料、学習塾の月謝など)

・自動車維持費(自動車ローン、駐車場代など)

・習い事や趣味(英会話スクールなど)

・貯蓄 など・食費

・医療費

・交際費

・交通費

・被服費

・趣味・娯楽費・交際費

・日用雑貨費 など項目や金額は大まかで構いませんが、物価上昇等を考慮して想定より少し金額を高く記載してシミュレーションすると良いでしょう。

オカネコマガジン リスト付! 本気の節約大全集。固定費・変動費の今から始める節約術 これから節約を始めようと考えている方も多いと思いますが、「何から節約を始めれば良いかわからない」という方も少なくありません。本気で節約に取り組みたい方に向けて、…

リスト付! 本気の節約大全集。固定費・変動費の今から始める節約術 これから節約を始めようと考えている方も多いと思いますが、「何から節約を始めれば良いかわからない」という方も少なくありません。本気で節約に取り組みたい方に向けて、… - 女性ならではのライフイベントとは?

-

女性は以下のライフイベント発生時にキャッシュフローに変化が起きる可能性が高いです。

- 結婚:転居に伴う転職等、キャリアに変化が起きやすい

- 妊娠・出産:産休・育休によって収入が減少しやすい

- 介護:時短勤務等、働き方に変化が起きやすい

希望するライフイベントに応じて、これらを踏まえたキャッシュフロー表を作成しましょう。また、ライフイベントが発生したら、ライフプラン表の見直しも行うことが大切です。

- 人生でもっともお金がかかるライフイベントは何?

-

人生でもっともお金がかかるものは、「人生の三大支出」と呼ばれる「教育費」「住宅購入費」「老後の生活費」です。

人生の三大支出にかかる費用の目安

- 教育費:すべて公立校の場合約800万円、すべて私立校の場合約2,300万円(幼稚園~大学)※1

- 住宅購入費:新築物件5,000万円前後、中古物件3,000万円前後※2

- 老後の生活費:2人以上世帯の支出255,100円/月、単身世帯の支出144,747円/月※3

※1:表2 学年(年齢)別の学習費総額|令和3年度子供の学習費調査 5ページ|文部科学省、表9 幼稚園3歳から高等学校第3学年までの15年間の学習費総額|令和3年度子供の学習費調査 18ページ|文部科学省

※2:令和4年度 住宅市場同行調査 報告書 38、42、44ページ|国土交通省 住宅局(注文住宅の調査地域は全国、その他住宅は三大都市圏での調査)

※3:Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2021年(令和3年)19ページ|総務省統計局(65歳以上の夫婦のみ無職世帯(夫婦高齢無職世帯)の令和3年度における平均的な生活費を記載)教育費については、児童手当や子育て支援、高校・大学無償化などの公的制度もありますが、所得制限があるなどで教育費全額を賄うのは難しいでしょう。また上記には学校外活動費は含まれていません。

住宅購入計画をたてる際は、管理費用や将来的にメンテナンス費用も必要になる点も考慮する必要があります。ライフプラン表を作成することで適正な住宅購入費だけでなく、金利やメンテナンス費用などを踏まえたトータルコストや必要な毎月の貯蓄額の試算もできるでしょう。

老後の生活費はあくまで目安であり、生活スタイルや考え方によって支出額は異なります。適性な老後の生活費を知るためにもライフプラン表の作成は有効です。

まとめ

ライフプラン表の作成は、家族の夢や目標を明確にし、将来に向けた対策を立てるために有効な手段です。漠然としたお金の不安を抱えている方も、ライフプラン表作成により先の見通しがつけば、安心して今を過ごせるようになるでしょう。

ぜひこの機会に、本記事で紹介した作り方やポイントを参考にしながら、ライフプラン表の作成と家計改善に取り組んでみてください。

プロのアドバイスが欲しい方は、FP相談でライフプラン表の作成を依頼するのがおすすめです。信頼できるFPを探すには、無料でFPへのチャット相談ができる当サイトの「オカネコ」をご利用ください。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/