| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

平成28年版厚生労働白書(※1)では、「60.9%の人が経済上の問題から老後不安を感じている」という調査結果が出ています。また、総務省発表の消費者物価指数(※2)では、前年同月比で4%もの上昇が見られ、物価高の流れが顕著です。

このような状況下で、「今からお金をしっかり貯めて、将来の不安を解消したい」と考える方も多いと思いますが、なんとなくお金を貯めようとしても途中で挫折したり、効率が悪かったり、なかなかうまくいかないもの。

貯金を成功させるには、正しいお金の貯め方を知ることが重要です。お金の貯め方のコツや効率のよいやり方を分かりやすく解説します。

全年代・世帯別の平均貯金額や中央値については、以下のコンテンツを合わせて参考にしてみて下さい。

参照※1 : 厚生労働省 平成28年版厚生労働白書-人口高齢化を乗り越える社会モデルを考える-

参照※2 : 総務省 2020年基準 消費者物価指数 全国 2022年 12月分

- お金を貯めるには「支出を減らす」「収入を増やす」「投資を始める」の3つの方法がある

- お金を貯める前に自身の家計状況を把握し、お金を貯める目的や目標額を明確にすることが効率の良い貯金に繋がるポイント

- 固定費の見直しや先取り貯金、各種控除や制度の活用など、無理なく取り入れられるところから始める

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

お金を貯めるための仕組み

お金を貯めるためにやるべきことは、大きく以下の3つです。

この3つにバランスよく取り組むことで、意識せずにお金が貯まる仕組みを作ることができます。それぞれ詳しく解説します。

監修者

監修者お金を貯めるためには、収入、支出、投資のバランスをとりながら、適切な投資先を選ぶことが大切です。低金利の貯蓄だけで資産を増やしていくのは難しいので、定期的に投資の情報を収集しながら、ご自身の目的に適した投資を組み入れましょう。

また、収入が高くても支出が多ければお金を貯めることは難しいので、しっかりご自身のお金の流れを把握して減らせる支出がないかも確認しましょう。

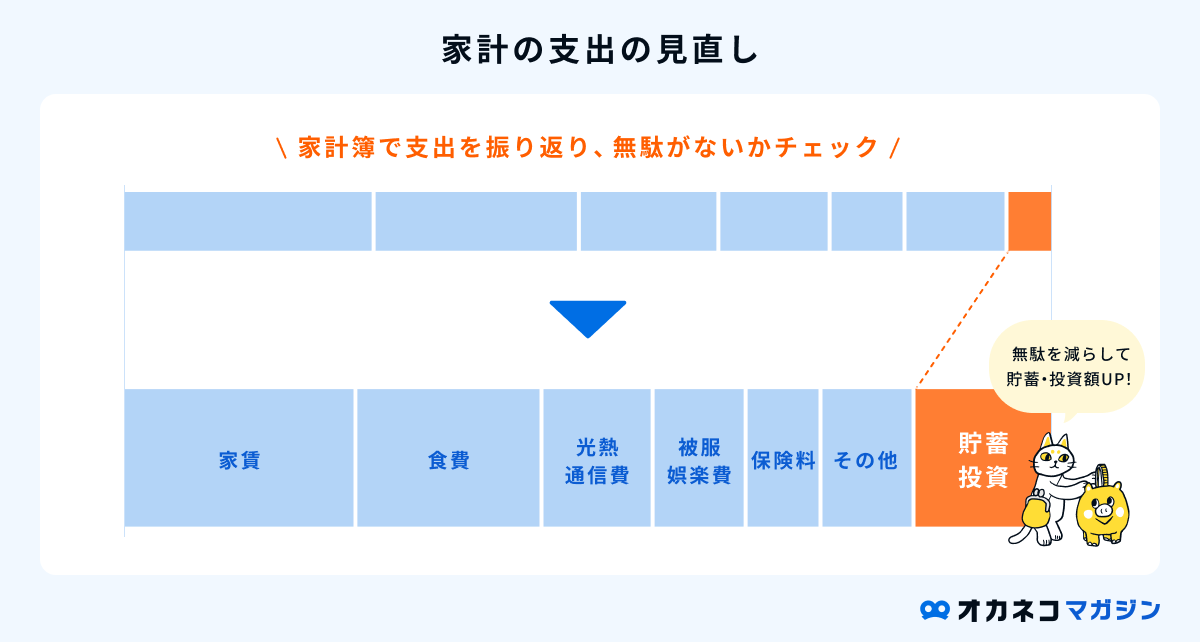

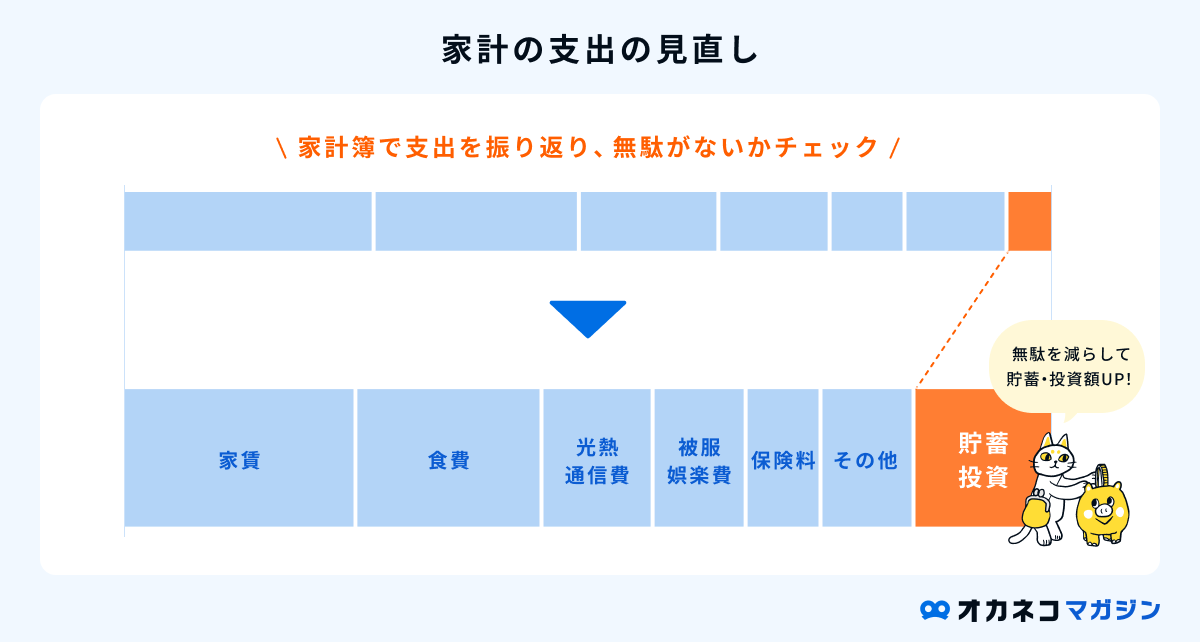

支出を減らす

どんなに高収入でも、それ以上に支出が多ければお金を貯めることはできません。効率よくお金を貯めたいなら、家計の支出を把握し、無駄を削る作業を最初に行うのがおすすめです。

現状の支出を把握できていない方は、家計簿をつけることから始めましょう。

家計簿をつければ、毎月何にいくら使っているのかがはっきりするので、「思ったより使いすぎていたな」「ここはもっと抑えられるな」と家計改善のポイントが見えてきます。

つけた家計簿をFPなどのお金の専門家に見せれば、何も資料がない場合に比べ、より的確なアドバイスがもらえるはずです。

収入を増やす

支出を削っても貯金にまわすお金の余裕がない場合は、なんらかの方法で収入を増やす必要があります。例えば、片働きから共働きになる、すきま時間に副業をするなど、収入を増やす方法を具体的に考えてみましょう。

クラウドソーシングサイトには、在宅で空いた時間にできる仕事もたくさん公開されています。「現職の給料が低すぎる」と感じている方は、今より給料の高い会社へ転職するのも1つの方法です。

まずは転職サイトに登録する、転職エージェントに相談するなどして、情報収集から始めましょう。

「オカネコ転職」では、転職診断・求人紹介・書類準備代行など、あなたの転職をサポートするサービスを提供しています。

- 転職をしたいけど何から始めていいかわからない

- 履歴書の準備や応募先の企業とのやり取りが面倒くさい

- 「自分に合った仕事」「やりたいこと」が分からない

そんな方は、ぜひオカネコ転職をご活用ください。適職診断から応募・フォローまで、無料でプロが徹底的にサポートします。※費用は一切かかりません。

投資を始める

「ある程度貯金できているけど、十分な金額ではない」とお悩みの方は、貯金の一部を投資にまわすことを考えてみてください。超低金利時代の今、銀行預金にお金を寝かせているだけでは、わずかな利息しかつきません。

お金を増やすには、投資でお金に働いてもらうことも大切です。ただし、投資はリスクがつきもののため、きちんと知識をつけてから取り組む必要があります。

自分で仕組みを理解できない投資に手を出すと、損をする可能性が高いので注意しましょう。

「オカネコ」では、簡単な家計診断をしてコメント欄にお金の悩みを記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができ、あなたに合った解決策を教えてくれるので、ぜひお気軽に試してみてください。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

お金を貯められない人の特徴

お金を貯められない人の特徴

- 毎月の収入と支出が把握できていない

- 予算を決めずに「衝動買い」が多い

- 趣味や自分へのご褒美に使うお金が多い

- 余ったお金を貯金にまわそうとしている

先述のとおり、家計の支出を減らすには、家計簿で家計収支を把握することが大切です。家計簿をつけていない方は、ぜひ今日から家計簿をつけてみましょう。衝動買いが多い方は、欲しいものリストを作るのがおすすめです。

また、その場ですぐにものを買うのではなく一旦リスト化し、しばらく時間を置いてから本当に欲しいかどうかを判断すると無駄買いを防げます。

趣味や自分へのご褒美にお金を使いすぎてしまう方は、使ってもよい上限額をあらかじめ決めておき、その範囲内で楽しむ習慣をつけましょう。お金のかからない趣味やご褒美を見つけることも重要です。

余ったお金を貯金にまわしている方は、収入が入ったらすぐに貯金分のお金を差し引く「先取り貯金」を実践しましょう。先取り貯金後に残ったお金で生活する感覚を身につければ、驚くほど貯金体質になれるはずです。

お金を貯める前に意識するポイント

お金を貯めるときは以下の4つのコツを意識しましょう。

自身の家計状況を把握する

まずは自身の家計状況を把握し、目標貯蓄額を達成できるように支出を調整することからはじめましょう。

先述のとおり、家計状況を把握するには家計簿をつけるのが一番の近道となります。最近は機能の優れた無料の家計簿アプリがたくさんリリースされているので、ぜひインストールして使ってみましょう。

そこでおすすめの家計簿アプリをご紹介します。ご自身で使い勝手がよいものを選びましょう。

家計簿アプリは2人で共有できる「ワンバンク(旧B/43)」がおすすめ!

とは.png)

とは.png)

- プリペイドカードで支払いをすると、支払い履歴がアプリに即座に反映

- 支払い履歴はグループ分けができるため予算管理がラクに

- PayPayアカウントへのチャージにも利用可能

- ペアカードが発行でき、家計簿を2人で共有できる

- 後払い機能がある(事前審査あり)

※スマホからのみアクセス可能です。

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

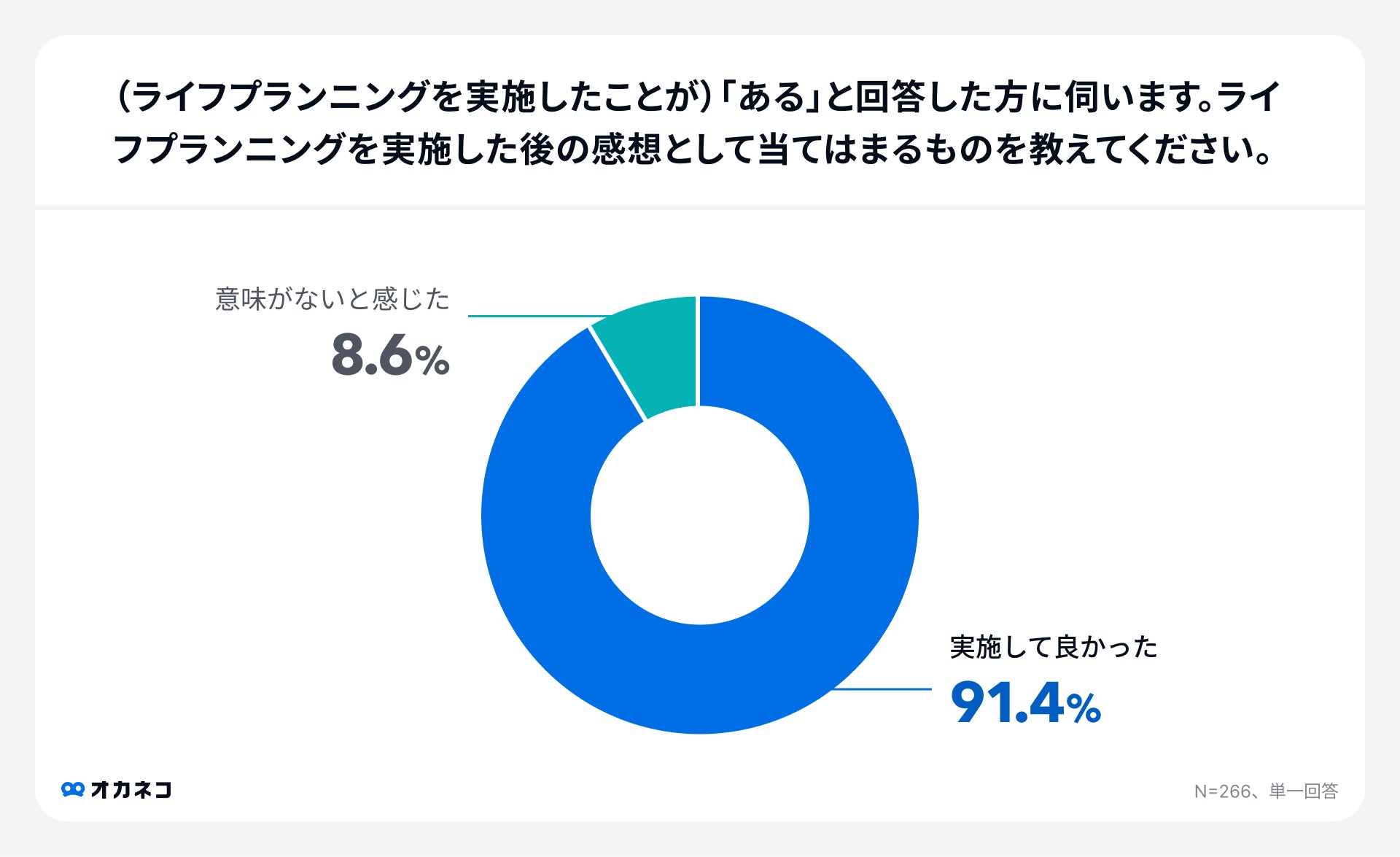

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

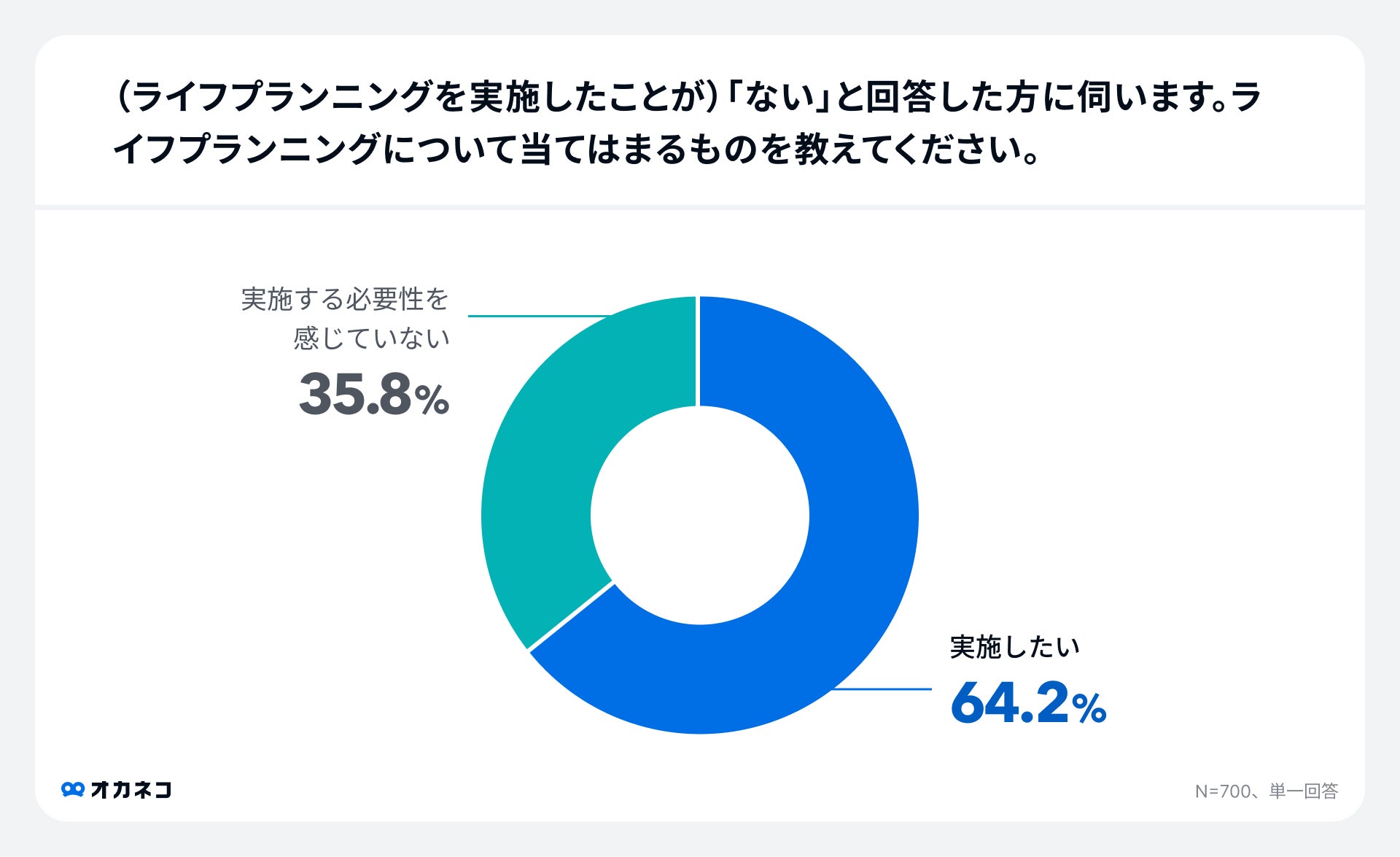

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

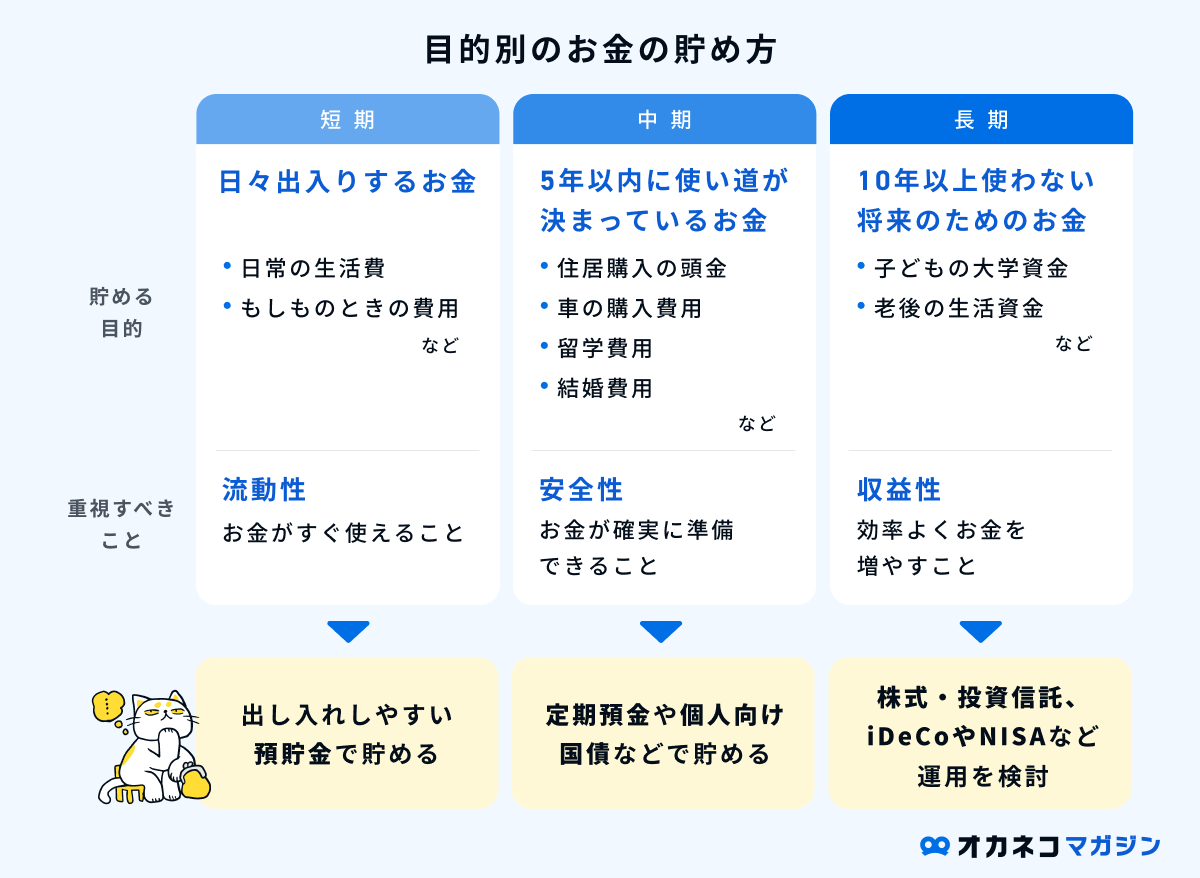

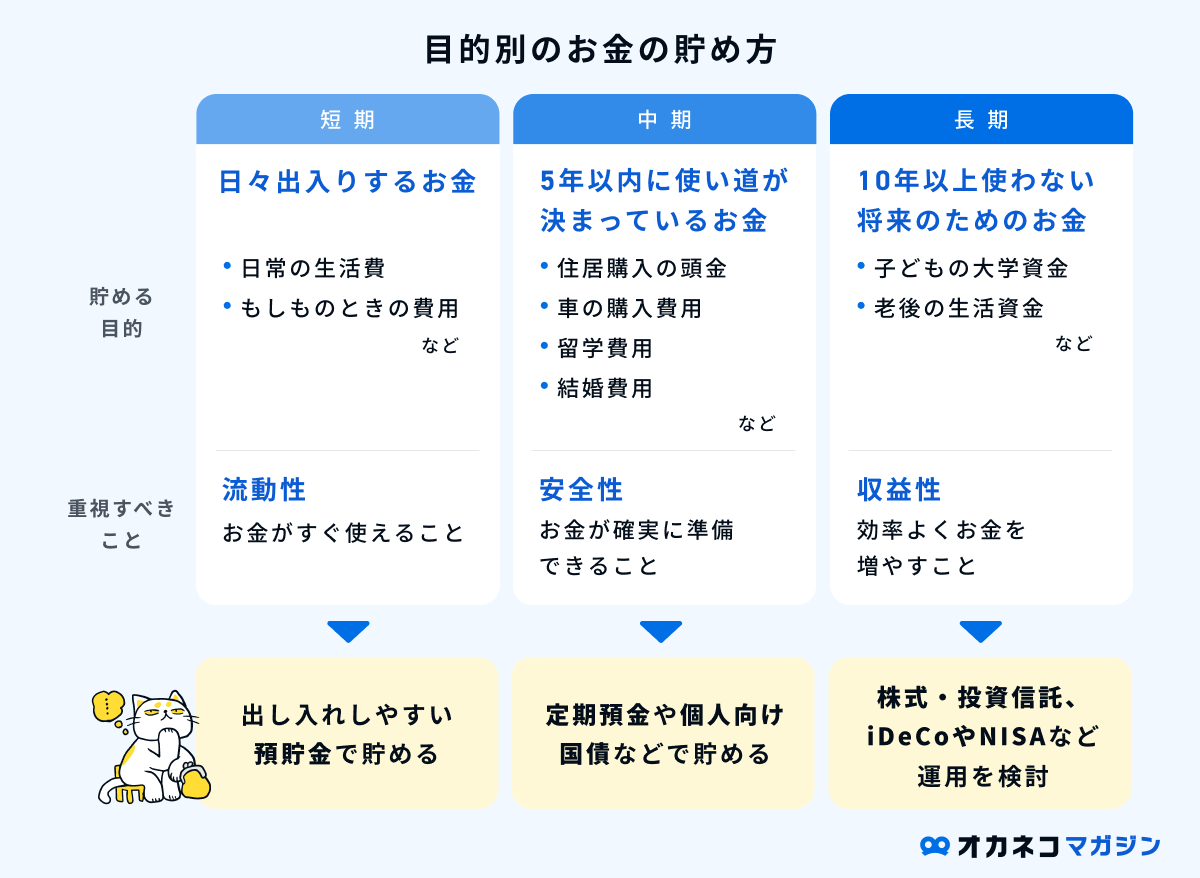

お金を貯める目的を明確にする

なんとなくお金を貯めようとしても、なかなかモチベーションが続かないものです。ライフプランニングによって見えてきた将来像をもとに、お金を貯める目的を明確にしましょう。

例えば、旅行費用、結婚資金、住宅ローンの頭金、子どもの進学費、老後資金など、貯めたお金を何に使うのか、具体的に決めておくことが大切です。家族がいる場合は、お金を貯める目的をみんなで共有すれば、家族からの協力も得やすくなるでしょう。

また、お金を貯める目的が明確だと、お金が必要になる時期もはっきりするため、適切な貯金ペースや貯蓄方法を選べるようになります。

例えば、1年以内に使う旅行費用なら、すぐに引き出せる預貯金が向いていますが、数十年後に使う老後資金なら、NISAやiDeCoを活用した長期運用も検討したいところです。

戦略的にお金を貯めるためにも、目的意識を持って貯金を始めましょう。

貯蓄額の目標を決める

最後に、お金を貯める目的から逆算して、毎月の目標貯蓄額を決めます。例えば、2年後の結婚式のために100万円を貯めたい場合、月々の目標貯蓄額は4万2,000円です。

もし、この目標が厳しすぎると感じたら、結婚式の予算を引き下げる、式の予定を先延ばしにするなどの対策もできます。もしくは副業で副収入を得て、貯金にまわすお金を用意する方法もあるでしょう。

これが身の丈に合わせて、計画的にお金を使うということです。

お金を貯める目的を踏まえ、月々の目標貯蓄額にまで落とし込めれば、自然と現実味のある貯蓄計画になります。将来叶えたい夢や目標がある方は、必ずお金を貯め始める前に、貯蓄額の目標をしっかり決めておきましょう。

まずは「5年後までに100万円」など、具体的に目標を設定し、現在と将来の差を割り出すことから始めましょう。例えば、将来のために何か大きな買い物をする計画があれば、その費用を目標とするようなイメージです。

目標までの期間を考えて、何年後に目標を達成したいかが分かれば、現在の状況からその差を埋めるために必要な利回りや月々の貯金額を逆算して求めることができます。

効率のよいお金の貯め方

お金を貯めるなら、できるだけ効率のよい方法を選びましょう。おすすめの貯蓄方法を紹介しますので、無理なく取り入れられそうなものがあれば、早速実践してみてください。

家計の収支を見直して、ムダをなくす

効率よくお金を貯めるために、家計簿をつけて定期的に1か月の支出を振り返り、無駄がないかをチェックしましょう。

家計の見直しポイント

- 保険や固定費の見直しをする

- 気乗りしない飲み会や会食に参加しない

- 自炊中心の食生活を心がける

- クレジットカードやポイントアプリを活用する

最初にチェックすべきは、支出項目のなかでも大きな割合を占めている固定費です。家賃、通信費、水道光熱費の金額や契約内容を見直し、もっと安くできる方法がないか考えてみましょう。

生命保険に加入している方は、過剰な保障をつけて保険料が膨れ上がっていないかを確認しましょう。ただし、適切な保障内容を自分で見極めるのは難しいため、できれば保険の見直しを専門にしているFPなどに相談するのがおすすめです。

交際費や外食費がかさんでいる方は、飲み会や外食の回数を見直しましょう。飲み会は本当に行きたいものだけに絞り、普段の食事は基本的に自炊でまかなう意識を持つことが大切です。

普段の買い物で現金払いが当たり前になっている方は、クレジットカードやポイントアプリを上手に活用してください。いつもどおりに買い物するだけでポイントが貯まったり、ポイントやクーポンで決済額が安くなったりするので、とてもお得です。手間もかからないので、ストレスフリーに節約できます。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

銀行口座を使い分けて、先取り貯金をする

生活費と貯金を同じ口座で管理している方は、普段使っている口座とは別に、貯金専用の口座を開設しましょう。

収入が入ったら、すぐに貯金分を専用口座に入金し、手をつけないようにします。銀行口座を使い分けて先取り貯金をすれば、貯金分をうっかり使ってしまうことがなくなるため、確実にお金を貯められるはずです。

預貯金のほか、会社の財形貯蓄制度を利用する、貯蓄性のある保険に加入する、積立投資を行うなど、別の方法で先取り貯金をするのもよいでしょう。

重要なのは「生活費と貯金分を分けて管理すること」「収入が入ったらすぐに貯金すること」の2点です。

金利の高い銀行を選ぶ

1年以内に使うお金など、自由に引き出せるよう預貯金でお金を管理する場合は、少しでも「金利の高い銀行」を選ぶと良いでしょう。特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。

たとえば、金利の高い銀行の一例は次のとおりです。

一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方で、「特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる」「取引回数に応じて優遇措置が受けられる」など、ネット銀行ならではのメリットを得られる場合も。

銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

借り換えで住宅ローンの利息負担を見直す

※金利は一例です。

住宅ローンを払っている方は、借り換えにより利息負担を軽減できる場合があります。まずは、現在の住宅ローン金利が何%なのかを確認しましょう。

借入残高や返済期間の残りがどのくらいあるかにもよりますが、金利が年1%以上低くなる借り換え先があれば、十分なメリットを得られる可能性があります。

自分で住宅ローンの借り換え先を探したり、借り換えメリットを試算したりするのが難しいときは、FPなどプロの手を借りましょう。

以下のサイト(モゲチェック)では、各金融機関のさまざまな住宅ローンが一覧で表示され、簡単に比較検討ができます。

モゲチェックでできること(すべて無料)

- ランキング形式で住宅ローンを比較できる

- AIからおすすめの住宅ローンを個別に提案してもらえる

- AIから住宅ローンを借入できる(審査に通る)確率を教えてもらえる

- 金融機関出身のアドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

銀行に行かなくても自宅で事前審査までスムーズに行うことができるので、住宅購入を検討している方はぜひ試してみてください。

NISAやiDeCoを活用する

資産運用でお金を貯めていきたい方は、NISAやiDeCoなどの非課税制度を有効活用しましょう。

通常、資産運用で得た利益には、約20%の税金が課されます。例えば、100万円を運用して5万円の利益が出た場合、そこから約1万円の税金が差し引かれ、手元に残る利益は約4万円です。

しかし、NISAやiDeCoを活用した場合は非課税になるため、5万円の利益を丸々手元に残すことができます。

以下は、「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができます。

資産形成には、NISAやiDeCoなどの制度を活用することが有効です。しかし、投資にはリスクがあるため、始める際は投資に関する知識や情報収集は欠かせません。また、投資商品を選ぶ際には、特徴やリスク、運用方針などを比較検討することも大切です。

専門家に相談したり、書籍やウェブサイト、セミナーなどを利用して知識を深めてから始めましょう。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

なお、2023年までのNISA・つみたてNISAの買付・積立投資は2023年で終了となりましたが、2024年以降の新NISA制度とは別枠で非課税保有枠が継続されます。

NISAを活用するには、金融機関でNISA口座を開設しましょう。SBI証券などのネット証券なら、オンライン上で簡単に口座開設手続きができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

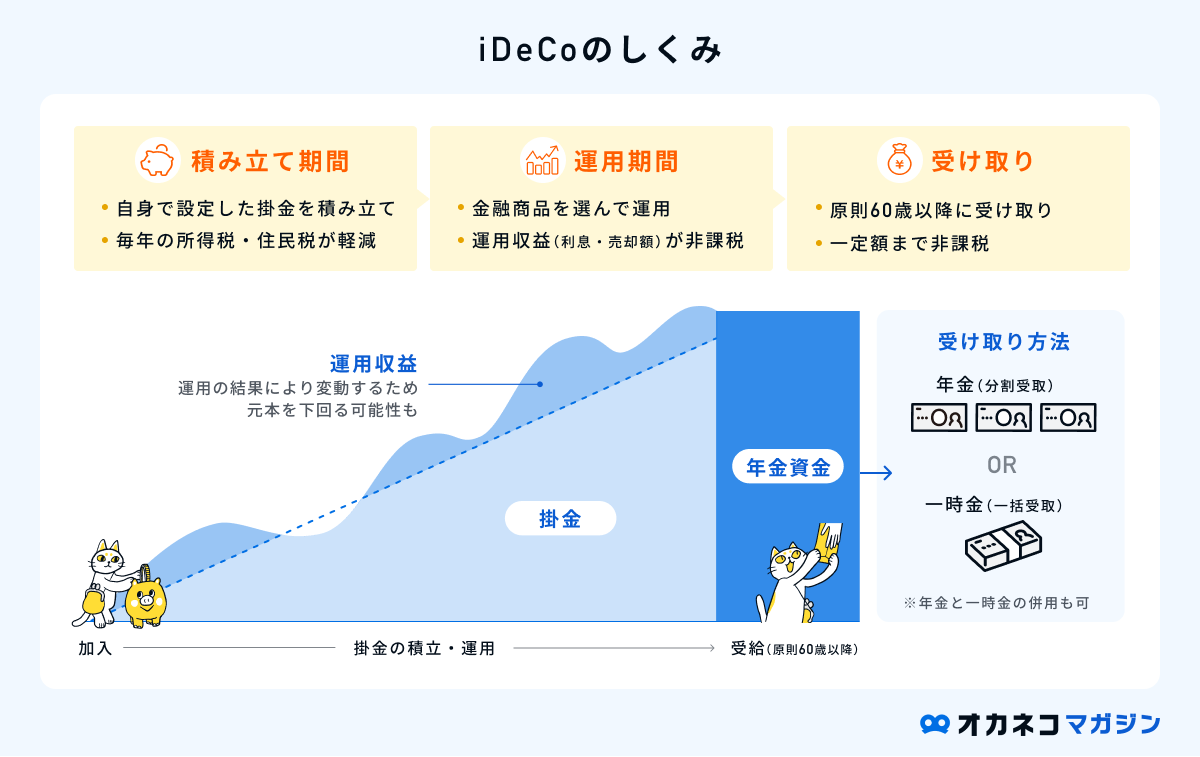

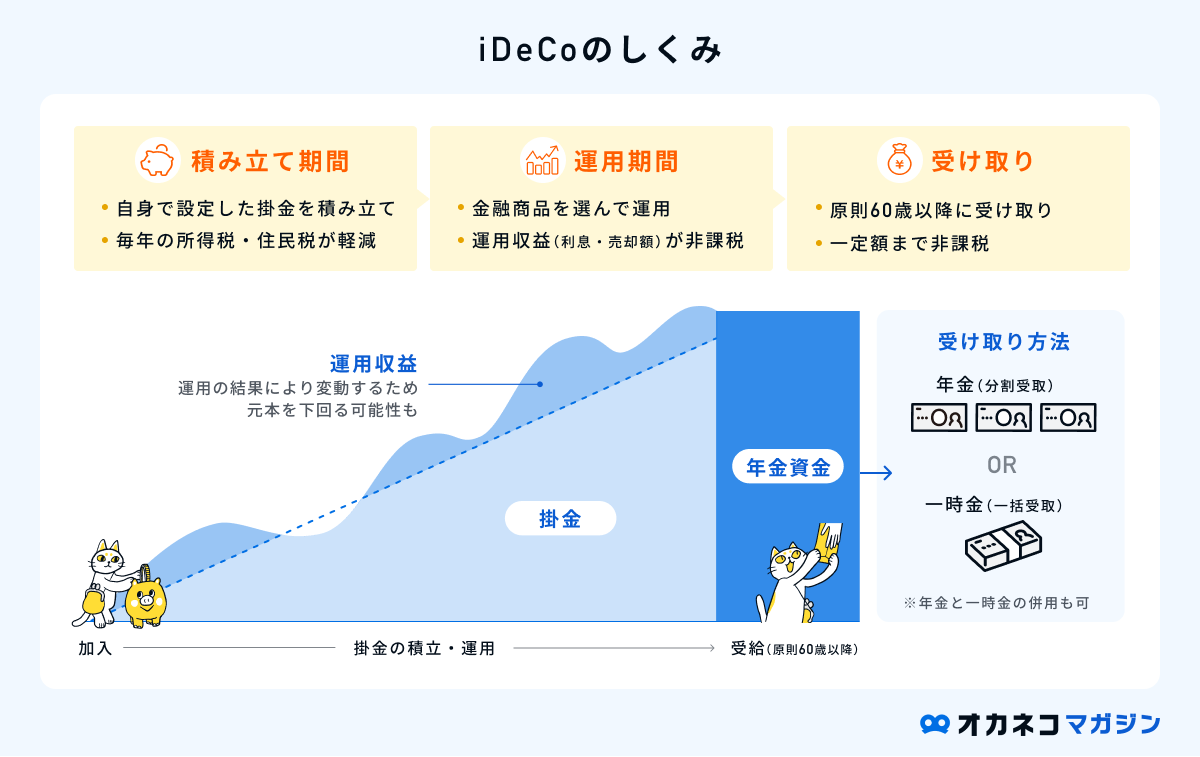

iDeCo(イデコ)

iDeCoには以下3つの税制優遇メリットがあるので、老後資金を貯める際は積極的に活用したいところです。

iDeCoの税制優遇メリット

- 掛金が全額所得控除されるため、所得税・住民税を節税できる

- 運用益が非課税になるため、通常より運用効率が高まる

- 60歳以降に年金を受け取る際、各種控除の対象となる

ただし、iDeCoを検討するうえで最も注意したいのは、60歳以上になるまで資産の引き出しができない点です。iDeCoは老後の公的年金にプラスする私的年金として作られた制度のため、このような仕組みになっています。

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

各種控除やふるさと納税などの制度を活用する

貯金にまわすお金を増やすには、各種控除やふるさと納税を活用するのも有効です。

各種控除の活用は、所得税や住民税負担の軽減につながります。代表的な控除制度は以下のとおりです。

| 代表的な控除制度の例 | ||

|---|---|---|

| 制度 | 対象者 | |

| 生命保険料控除 | 生命保険料、介護医療保険料、個人年金保険料を支払っている方 | |

| 医療費控除 | 自分と家族(同一生計であることが条件)の医療費が年間10万円以上の方 | |

| 住宅ローン控除 | 一定の要件を満たし、10年以上の住宅ローンを組んでマイホームを購入した方 | |

| iDeCo | iDeCoの掛金拠出がある方 | |

また、ふるさと納税を利用すると、実質2,000円の負担で、寄付した自治体から返礼品がもらえます。返礼品はブランド牛や海鮮、うなぎなどの高級食材から、野菜や米、トイレットペーパーなど普段使いできる品までラインナップが豊富です。

返礼品をうまく使えば、家計の節約につながったり、少ない負担で贅沢を楽しめたりするので、貯金もはかどります。ふるさと納税を利用する際は、控除限度額を確認し、その範囲内で寄付を行うようにしましょう。

ふるさとチョイス

- 掲載している自治体数が多い

- クレジットカード、コンビニ決済など14種の決済方法に対応

- 寄付時の支払い充当や他社ポイントへの交換が可能な「チョイスマイル」がたまる

さとふる

- あとから選べる返礼品が豊富

- 寄付からワンストップ特例申請までをアプリで完結できる

- 電話またはお問い合わせフォームでのサポート体制が充実

ふるなび

- ふるなび独自の返礼品が豊富

- 寄付からワンストップ特例申請までをアプリで完結できる

- 他社ポイントへの交換が可能なふるなびコインがたまる

副業などで複数の収入源を持つ

貯金にまわすお金が足りない方、貯金額を増やしてペースアップしたい方は、本業以外に複数の収入源を持つのがおすすめです。

例えば、クラウドソーシングサイトを使えば、在宅でできる仕事を受注できます。自分の得意分野をSNSやブログで発信し、仕事を請け負うのもよいでしょう。

副業はハードルが高いと感じる方、副業が禁止されている職業の方は、フリマアプリでの不用品販売や、ポイントサイトを使ったポイ活に取り組んでみるのもいいかもしれません。たとえ少額の利益でも、日々の積み重ねが貯金の効率アップにつながるはずです。

貯金方法については、以下のコンテンツでさらにくわしく解説しています。合わせて参考にしてみて下さい。

まとめ

お金を貯める方法はたくさんあります。ただ、どの方法を選ぶにせよ、まずは家計の現状を把握することが大切です。これまで家計簿をつけていなかった方は、ぜひ今日から家計簿をつけ始めてみてください。

家計の現状が把握できたら、お金を貯める目的や目標貯蓄額を明確にしたうえで、自分に合ったお金の貯め方を見つけましょう。

全年代・世帯別の平均貯金額や中央値については、以下のコンテンツを合わせて参考にしてみて下さい。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/