| 監修者 | |

| 株式会社400F オンラインアドバイザー 安部 泰之 公的保険アドバイザー / 証券外務員二種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

衣服や化粧品、趣味や習い事、友人との食事など、女性はなにかと物入りですが、家計をうまくやりくりし、きちんとお金を貯めている貯蓄上手な女性がいるのは事実。

女性の平均貯金額は30代未満187万円、30歳代408万円、40歳代800万円というデータがあります。

貯金額が同年代の平均より少ない女性は、以下の貯金できない女性の6つの特徴に当てはまっているかもしれません。

改善点や貯蓄上手になるための方法を確認し、貯金上手な女性を目指しましょう。

- 女性の平均貯金額は30代未満187万円、30歳代408万円、40歳代800万円。中央値は30代56万円、40代92万円。

- 毎月何にいくら使っているのかわからない女性は、まずは家計を把握して固定費を見直しや先取り貯金を始めることが大切

- 貯金ができない女性の多くが「収入 – 生活費 = 貯金」と考えている。「収入 – 貯金 = 生活費」という考え方に変えるだけで、目標額に向けて確実に貯金できる家計に

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

年代別・女性の平均貯金額

同年代の女性はどのくらい貯金しているのか、女性の平均貯金額を年代別にご紹介します。総務省の2019年全国家計構造調査によると、各年代の女性の平均貯金額は以下のとおりです。

ご自身と同年代の女性の平均貯金額を見て、もしかしたら「自分は平均より貯金できていない!」と、ショックを受けた方もいるかもしれません。

30代以降の女性の収入は、雇用形態や業種、キャリアなどの違いから大きな開きが生まれます。収入が多い女性ほど、その分貯金額も多くなるでしょう。

平均値は極端に大きいまたは小さいデータの影響を受けやすいため、実情よりも高い値になっている可能性があります。よりリアルに近い貯金額を知りたいなら、平均値よりも中央値のほうが参考になります。

以下は、金融広報中央委員会の世論調査より、単身世帯(男女)の金融資産保有額の平均値・中央値を年代別に出したものです。

中央値とは、データを小さい(または大きい)順に並べたとき、真ん中に来る値のことをいいます。上記表の平均値が中央値よりも高いのは、貯金額が極端に多い層が平均値を押し上げているからです。

同調査では、「全体の33.2%は金融資産非保有の層である」という結果も出ています。つまり、単身世帯の3分の1は、まったく貯金できていないというのが実情。

女性の平均貯金額に関するくわしいコンテンツとして、以下もぜひ参考にしてみて下さい。

貯金できない女性の6つの特徴

同じ女性でも、貯金できる人とできない人がいるのはなぜでしょうか。貯金できない女性には、以下のような特徴が見られます。

逆をいえば、これらの習慣を見直すことで、貯金できる女性に生まれ変わることも可能です。具体的にどう見直せばいいのかをお伝えするので、「自分に当てはまる」と感じた方は習慣の改善に取り組みましょう。

特徴1. 家計の収支を把握できていない

「それほどお金を使っていないはずなのに、なぜか貯金できない…」と感じたことはありませんか?

家計の収支を把握できていない女性は、削るべき支出があってもそのことに気づけずムダ遣いがなくならないため、貯金できない傾向にあります。

毎月何にいくら使っているのかわからない女性は、まずは家計簿づけを習慣にしましょう。

最近は、機能性に優れた無料の家計簿アプリがたくさんあります。レシートを撮影するだけ、クレジットカードを登録するだけで家計の収支を記録することも可能です。

毎月の家計管理ができる専用アプリとプリペイドカード機能が一体化した「B/43(ビーヨンサン)」やキャッシュカード・クレジットカード・デビットカード・ポイントカードが一体となった「Oliveフレキシブルペイ」は使った金額が自動的にアプリに反映されるので、家計管理が簡単にできます。

3か月も家計簿をつければ、およその家計収支が見えてきます。早速スマートフォンに家計簿アプリをインストールし、家計収支の把握を始めてください。

監修者

監修者家計簿は付けているけど、どこから改善していいか分からないとなる方もいらっしゃいます。そういった方には、ご自身の支出部分についての正確な把握をおすすめします。自分自身が何にどれだけお金を使っているのかを知ることで、削るべき支出やムダ遣いを把握することができます。

例えば「趣味・交際費」という形で、ザックリと把握している支出のお金があるとすれば、もう少し細かく管理し、趣味のうち何にどれだけお金がかかっているか? 交際費のうち、必要な支出はいくらなのか? といったことの把握を進めてみましょう。

特徴2. 衝動的にお金を使ってしまう

その場の思いつきで衝動的にお金を使ってしまう習慣のある女性は、なかなか貯金できません。

たとえ数百円の少額な出費でも、塵も積もれば山となります。「欲しい」と思った瞬間に買うのではなく、一呼吸置いて考える癖をつけましょう。

衝動買いを減らし、貯金体質に変えるためにおすすめなのは、欲しいものリストを作ることです。SNSで話題の商品が気になったとき、通勤の途中で素敵な服を見つけたとき、すぐには買わずに一旦欲しいものリストに入れます。

それから少し時間を置き、

- それは、本当に自分に必要なものか?

- それは、すぐに手に入れなければならないものか?

- すでに同じもの、もしくは似たものを持っていないか?

- もし、買わなかったとき、困ることはあるのか?

- お小遣いの範囲内で買えるものか?

と自分に問いかけましょう。冷静になってみると、「実はそれほど欲しいわけではなかった」と気がつくことがありますので、欲しいものリストから削除ができます。

衝動的にならず、よく考えてお金を使う習慣が身につけば、「いつの間にか貯金できるお金がなくなっている」と焦ることはなくなるはずです。

特徴3. 自炊が少なく、外食が多い

気軽に外食する習慣のある女性は、食費のかけすぎが原因で貯金できていない場合が多いです。

外食では1食あたり1,000円以上かかることも珍しくありませんが、自炊なら1食あたり500円以下に抑えることも十分に可能に。今より貯金額を増やしたいなら、できるかぎり自炊を心がけましょう。

料理が苦手な方は、ごはんを自宅で炊き、おかずだけスーパーで調達するのもおすすめです。完全な自炊よりはお金がかかってしまいますが、外食に比べればある程度の節約効果が見込めます。

そのほか温めるだけで食べられるレトルトパックや冷凍食品を常備しておく、レンジ調理だけで作れる簡単レシピを探すなど、少ない負担で自炊できる工夫をしてみましょう。

特徴4. コンビニで買い物しがち

コンビニには、購買意欲をそそる魅力的な商品がたくさんあります。なんとなくコンビニに寄っただけのつもりでも「せっかく寄ったのだから何か買おう」と少額のちょこちょこ買いをしてしまいがちです。

ほんの数百円の買い物でも、合算すれば月数千円の出費になります。コンビニをよく利用する女性は「なぜか貯金できない」という状態に陥りやすいのです。

貯金できる女性に生まれ変わるには、目的もなくコンビニに寄ることはやめましょう。公共料金の支払いやATMでの現金引き出しなど、本当に必要なときだけコンビニを利用するようにしてください。

コンビニに限らずですが、買い物の頻度を減らすことは節約の第一歩です。日ごろの食材を購入するスーパー、日用品を購入するドラッグストア等についても、通う頻度を抑えることが大事です。

必要な時に寄ることを心がけ、無駄なモノ・不要なモノの購入を避けるためにも、コンビニ・スーパー・ドラッグストアなどへ行く頻度自体を減らしてみることにも取り組んでみてください。

特徴5. セール品に目がない

「定価よりも安いから」と、ついセール品を買ってしまう女性は要注意です。いくら安く買えたとしても、すでに持っているものや不要なものを買うことは結局ムダ遣いとなり、貯金できない結果を招いてしまいます。

貯金できる女性には、価格の安さよりも「本当に必要か」という点を重視して買い物する人が多いです。

セールのときに日用品や食品をまとめ買いする節約テクニックもありますが、その際も必要な数量の購入にとどめ、余らせるほど買い込まないよう気をつけましょう。

特徴6. 完璧主義者である

完璧主義の女性は、家計管理もきっちり完璧にやろうとします。

しかし、完璧主義は挫折のもと。「家計予算を守れなかった」「家計簿の入力を1日忘れてしまった」など、小さな失敗が気にかかってしまう女性は注意してください。

「やはり私は貯金できないんだ」と落ち込んでしまい、家計管理そのものを投げ出す結果になりかねません。

ざっくりとした家計管理でも、課題を少しずつ改善していけば、必ず貯金できるようになります。最初は家計予算を守れなかったり、家計簿の入力を忘れてしまったり、うまくいかないこともあるでしょう。

それでも続けるうちにコツがつかめてきて、気づいたら当たり前のように貯金できているものなのです。完璧主義はやめて、ゲーム感覚で家計管理を楽しみましょう。

貯金できない女性が貯蓄上手になる方法

貯金のやり方は人それぞれですが、実は貯金が成功しやすい方法があります。以下の4つを押さえれば、貯金できない女性も貯蓄上手になれるはずです。

貯蓄する目的と目標額を決める

人はゴールが見えないと、なかなか頑張れないものです。貯金の目的と目標金額を決めないままやみくもに節約に走ると、モチベーションが保てず失敗しやすくなります。

貯金の使い道がもし10年以上先のものであれば、資産運用をするなどお金の置き場所も把握できるでしょう。

貯金の目的と目標額は、小さなものから始めて構いません。例えば、

- 家族旅行に行くため、手取りの3%を貯金する

- 好きなブランドの服を買うため、お菓子代を月1,000円削減し貯金にまわす

- 理想の結婚式を挙げるため、彼氏と協力して月2万円ずつ口座に貯金する

など、ワクワクする目的と無理のない目標額を設定してみてください。目的と目標額が明確になることで、「絶対に貯金するぞ」という気持ちが強くなるはずです。

貯蓄において、目的と目標額を設定することは非常に大切です。ただ、目標を設定するときに無理な目標を設定することは避けるようにしましょう。例えば、現状食費で月に60,000円かかっている人が、1日1,000円で済ませたら月に30,000円になるから頑張ろう、と思っても中々難しいでしょう。

食費については生活習慣の改善が必要な項目ですので、現状から徐々に目標に近づけられるような目標設定をすることが大事です。できることからコツコツと始めていくことをおすすめします。

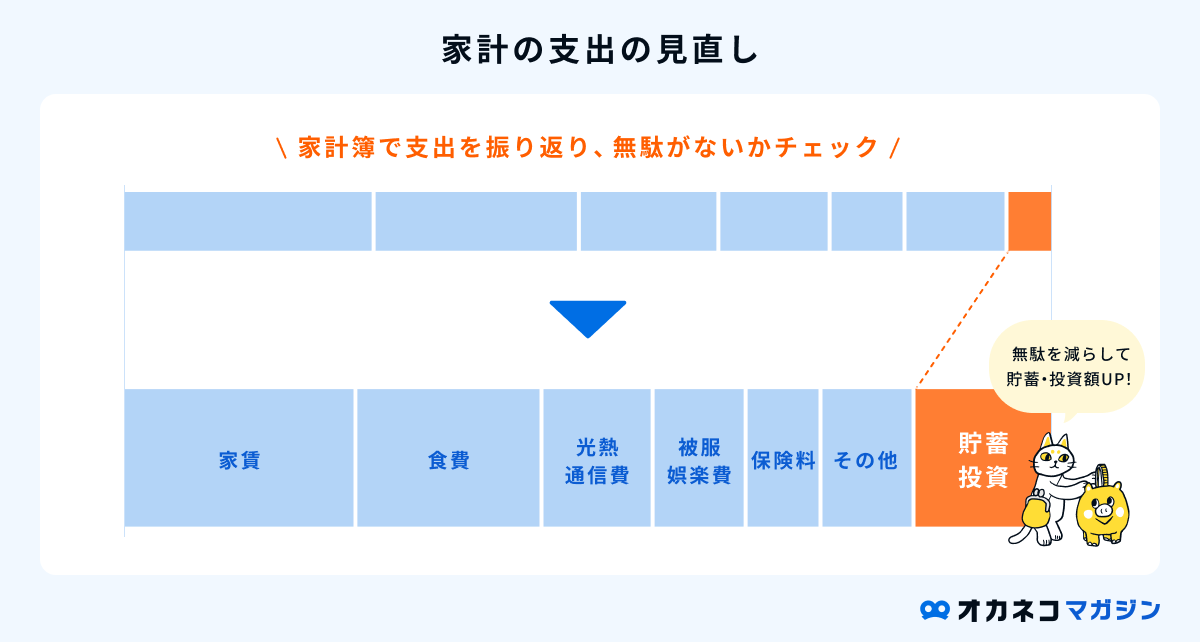

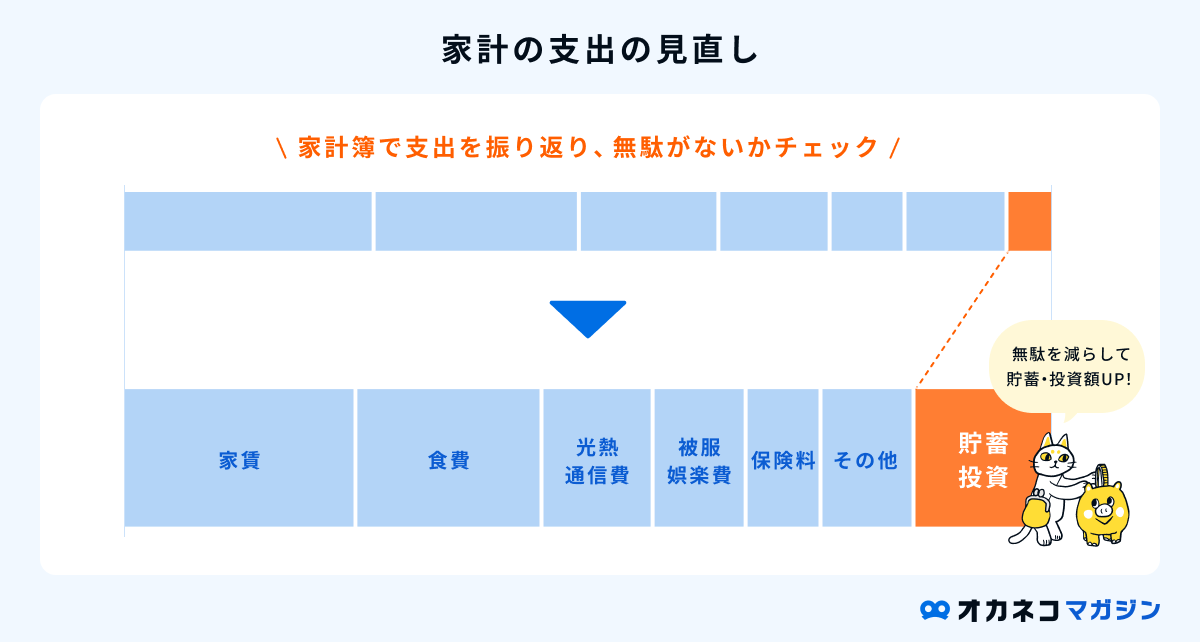

家計の収支を見直して、ムダをなくす

貯金にまわすお金を増やすためには、現状の家計収支を見直して、ムダをなくす必要があります。

貯金ができない女性は、毎月の支出の中でも「固定費」の割合が高い傾向にあります。固定費とは、家賃やインターネット料金、サブスクリプションサービス利用料のように、毎月一定額が継続的に出て行く支出のことです。

一度見直してしまえば節約効果は長く続きますので、以下のように固定費の見直しを優先的に行い、生活コストを下げる工夫をしてみましょう。

- 保険を見直し、不要な保険は解約する

- 格安SIMのスマートフォンに乗り換える

- ネット回線やWiFiをご自身の使用状況に合わせ最適化する

- 定期購入品やサブスクリプションサービスを必要なものだけに絞る

ネット回線の見直しで

かんたん固定費削減

| らくらく 光WiFiコンシェル | ・ネット回線をご相談から申し込みまで丸ごとサポート ・新規契約も乗り換えもOK! ・あなたにとって最もお得なプランをご提案 ・キャッシュバックキャンペーン開催中!(※1) | 公式サイトを見る | |

ネット回線の見直しで

かんたん固定費削減

| らくらく 光WiFiコンシェル | ・ネット回線をご相談から申し込みまで丸ごとサポート ・新規契約も乗り換えもOK! ・あなたに最もお得なプランをご提案 ・キャッシュバックもアリ!(※1) | |

| 公式サイトを見る | ||

貯蓄専用口座を作り、先取り貯金をする

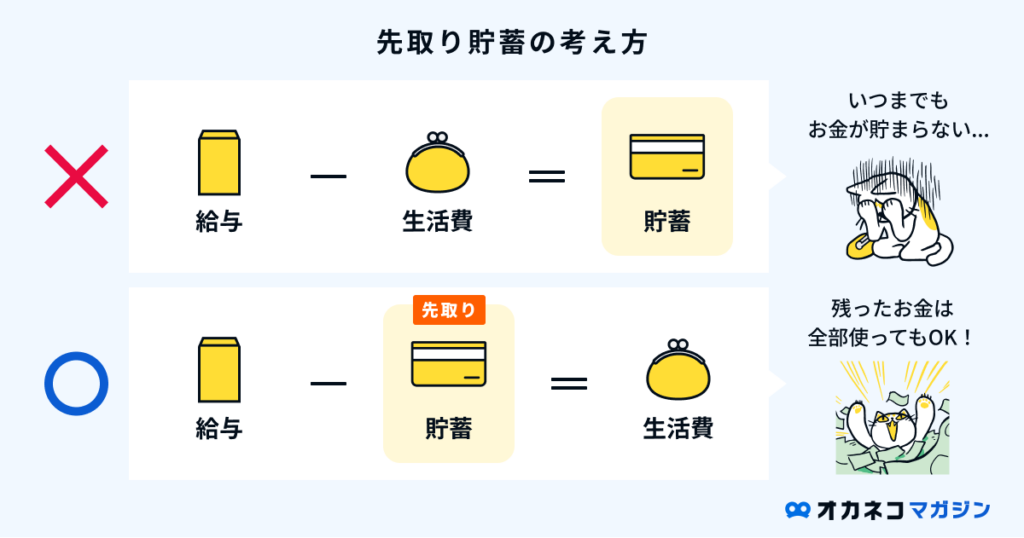

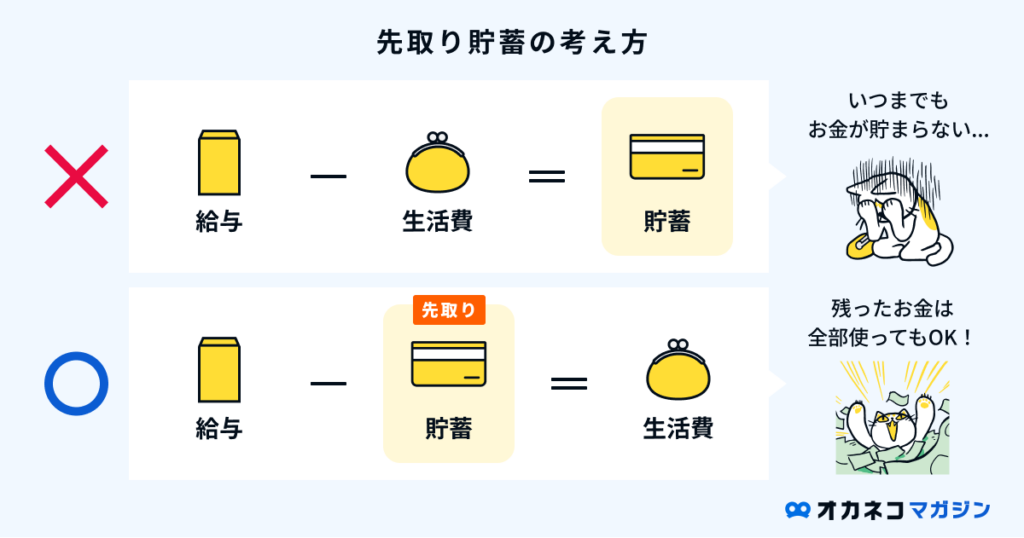

貯金ができない女性の多くが「収入 – 生活費 = 貯金」と考えています。しかし、手元にお金があると、無意識のうちに使い切ってしまうものです。

そこで、給料が入ったら使う前に先に貯金する「先取り貯金」の実践をおすすめです。「収入 – 貯金 = 生活費」という考え方に変えるだけで、目標額を確実に貯金できる家計に変身させることができます。

先取り貯金を行う際は、ぜひ貯蓄専用口座を作りましょう。

生活費として使うお金と貯金を分けて管理すれば、貯金の使い込みを回避できます。また、現在の貯金額も一目でわかるようになるため、貯蓄のモチベーションを維持しやすいのもメリットです。

金利の高い銀行を選ぶ

効率よく貯蓄をするためには、金利の高い銀行を選ぶことも大切です。特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。たとえば、ネット銀行の一例とその金利は、次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットがあります。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

貯蓄を増やすために今からできる資産形成

貯金の習慣が身についたら、ただ貯めるのではなく、運用で貯蓄を増やすことも考えてみてはいかがでしょうか。ここでは、代表的な資産運用の方法をご紹介します。

投資信託

投資信託とは、ファンドマネージャーが投資家から集めた資金で運用を行い、その運用の結果によって配当金が得られる運用方法です。

少額から資産形成を開始できることに加え、さまざまな金融商品(株式や債券、不動産など)に分散投資を行うため、リスクを分散したうえで投資ができます。

運用先は自分自身で選ぶ必要がありますが、それ以降の運用はプロの専門家が代行してくれるため、共働き世帯や家事育児で忙しい子育て世帯の方に向いています。

なお、プロの専門家が運用を行うといっても相場によっては元本割れが発生する場合があります。また、投資信託を利用する際は毎月一定の運用コストが発生するので、それらの注意点を把握したうえで活用するようにしましょう。

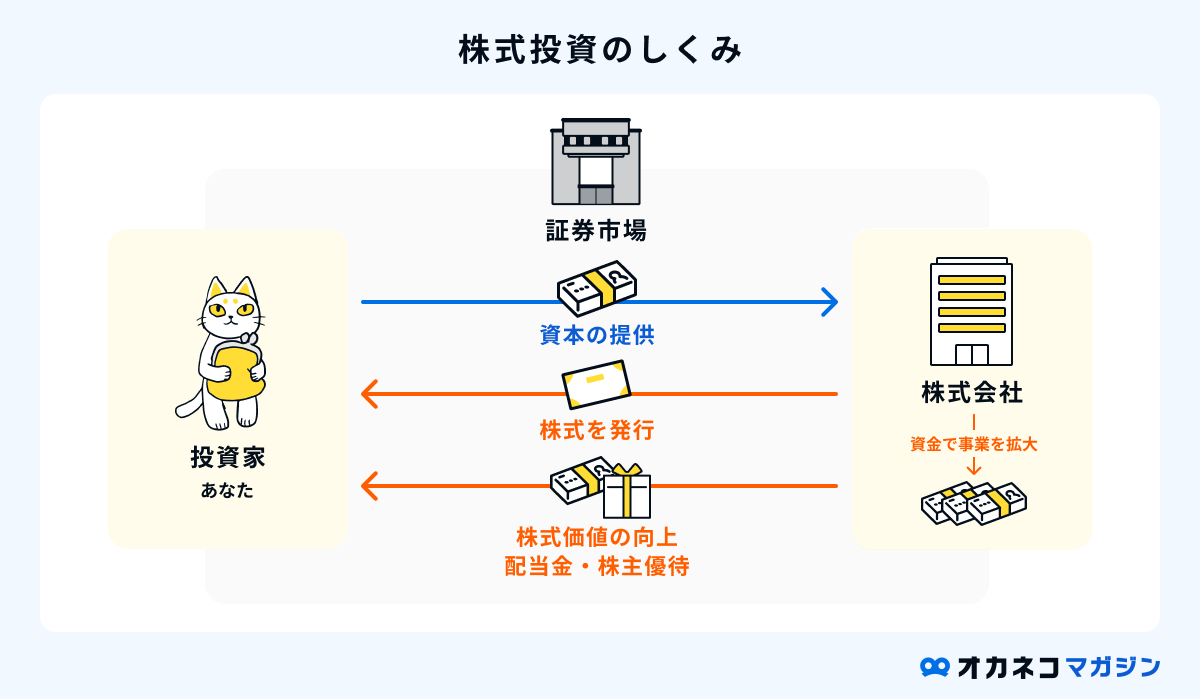

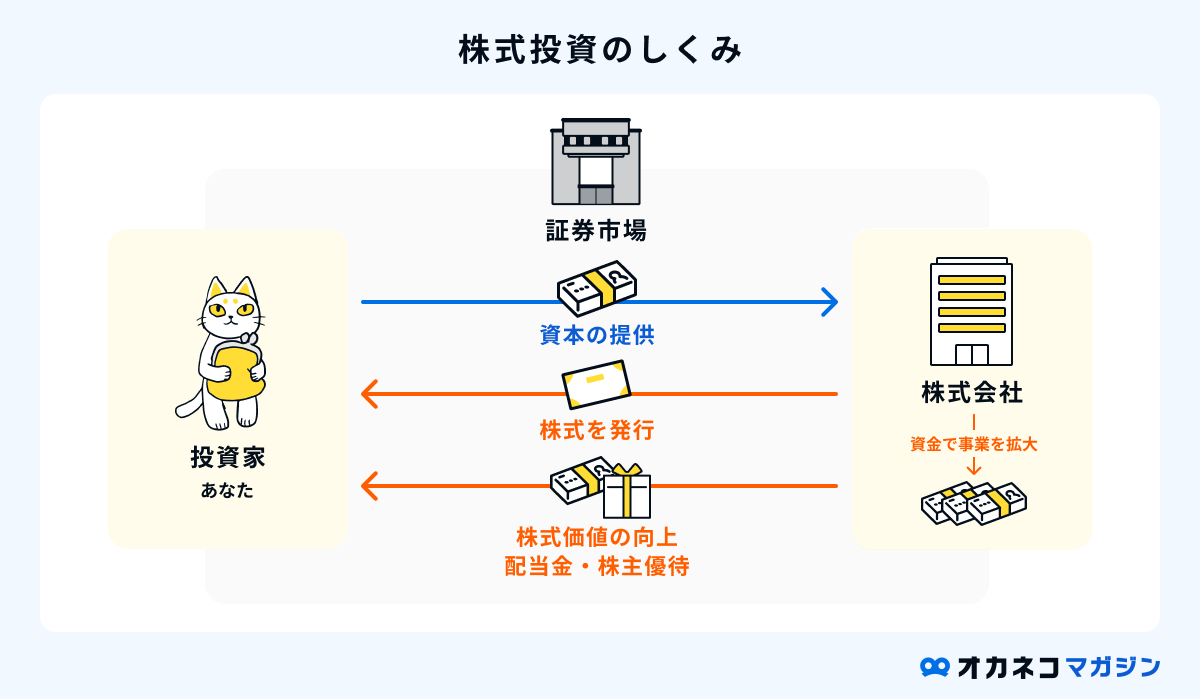

株式投資

資産運用の王道ともいえる株式投資は、企業が発行する株式を購入し、売買益によるキャピタルゲインや株主への配当金(インカムゲイン)で利益を得る運用方法です。

従来の株式投資は、1単元の株式を購入するのに数十万円以上の投資資金が必要でしたが、最近では数万円から購入可能な「ミニ株」が登場しています。

証券会社に口座を開設して資金を入金し、自分が応援したい企業や利益が得られそうな企業の株式を購入すれば、すぐに株式投資を始められます。

ただし、株価は景気や企業の不祥事などで暴落してしまうリスクがあり、相場によっては元本割れが発生する場合があります。成長が見込める銘柄選びや、売買するタイミングなどをしっかり見極めることが大切です。

はじめはミニ株から株式投資に挑戦してみて、慣れてきたら徐々に本格的な株式投資に取り組んでいくのがよいでしょう。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

なお、2023年までのNISA・つみたてNISAの買付・積立投資は2023年で終了となりましたが、2024年以降の新NISA制度とは別枠で非課税保有枠が継続されます。

NISAを活用するには、金融機関でNISA口座を開設しましょう。SBI証券などのネット証券なら、オンライン上で簡単に口座開設手続きができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

iDeCo

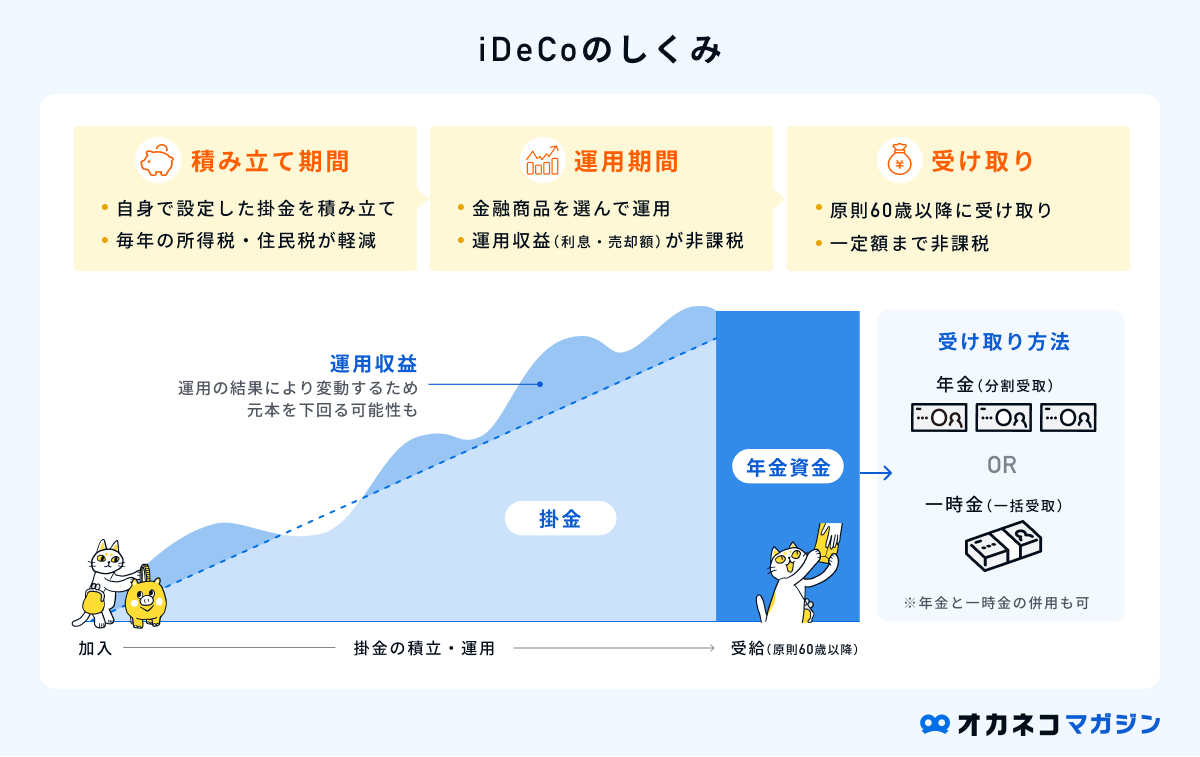

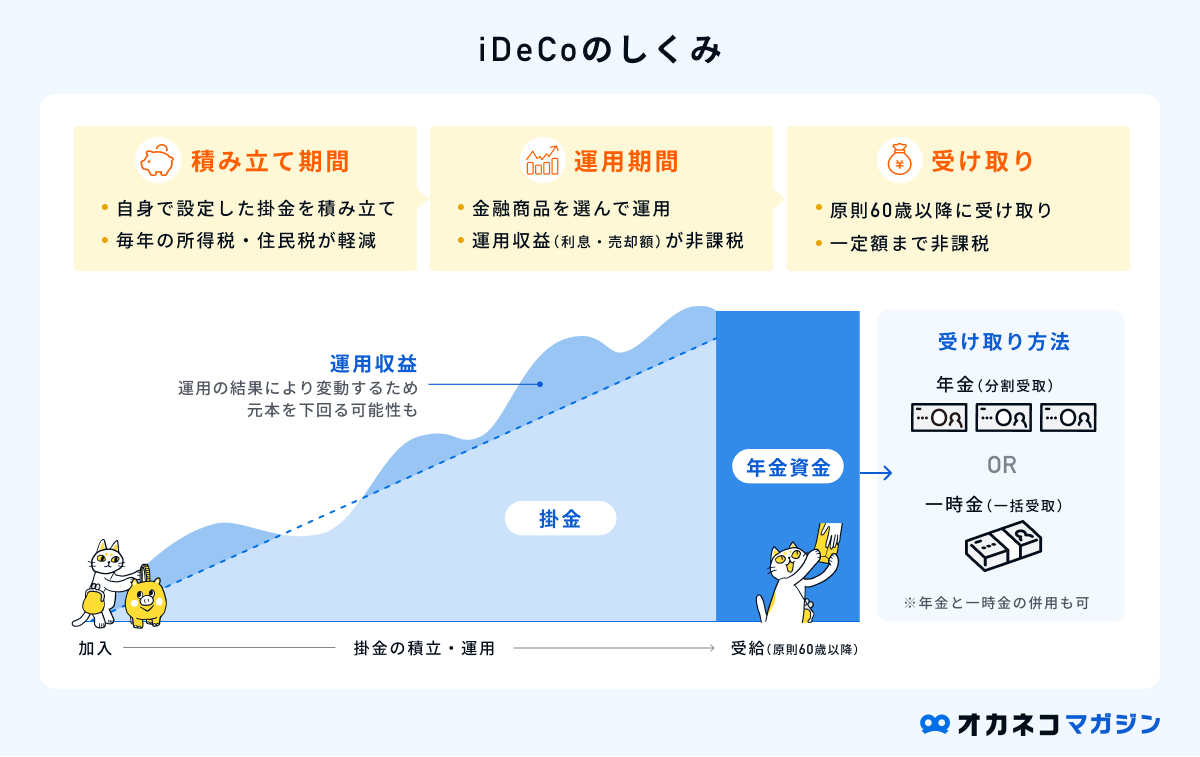

iDeCoとは、いわゆる「個人型確定拠出年金」のことで、個人が任意で加入する私的年金制度です。毎月一定額を拠出・運用し、60歳以降に年金か一時金のかたちで受け取れる仕組みになっており、月々の拠出額や運用方法は自分で決められます。

iDeCoは拠出金が全額所得控除されるなど税制面のメリットが高いため、所得税・住民税の負担を軽減したい方は一考の価値ありです。

ただしiDeCoには、60歳以降でなければ引き出しができず、流動性に制限があるという注意点もあります。人生のどこかで現金が必要な場面が出てきたとしても、iDeCoにまわした資金を途中で引き出すことはできません。

老後まで手をつけなくても問題のないお金だけをiDeCoで運用しましょう。

一方で、貯金が苦手な人にとっては、iDeCoの資金拘束はメリットにもなり得ます。資産を引き出したくても引き出せないということは、せっかく貯めた拠出金を使い込む心配がないということ。老後資金準備目的で資産運用を考えている女性は、ぜひiDeCoも検討してみましょう。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

債券

投資の世界における債券とは、投資家が国や地方公共団体などに対して資金を提供し、それに対して利子を得る方法をいいます。

資金の提供を受けた団体は「債券」という証書を投資家に発行し、償還までの期間中は利子を支払い続け、償還のタイミング(満期)を迎えたら額面全額を投資家に返却します。

債券の発行者は多種多様で、国や地方公共団体をはじめ、民間企業など多岐にわたります。発行者の信用度が高ければ高いほど、リスクが低い投資方法といえます。

債券の途中売却も可能ですが、途中売却の場合は損失が出る可能性があり、為替相場の状況によっても為替差損が発生する可能性があります。

また、発行者の財務状況が悪化すると、元本や利子の支払い不能リスクなどがある点には注意が必要です。

とはいえ、他の金融商品への投資方法に比べて、比較的リスクが低めの方法です。

税制上の優遇制度である「NISA」や「iDeCo」を活用したうえで、なお余剰資金がある場合に検討するのがおすすめです。

不動産

不動産投資には、自身で物件を購入して運用する不動産投資と、不動産が対象の投資信託の「REIT(リート)」の2種類があります。

どちらの不動産投資も、大きく分けると収益源は次の2通りになります。

- 家賃収入:賃貸に出す際の家賃

- 売買所得(譲渡所得):購入時よりも不動産価額が値上がりしたときに売却

一般的に、自己で物件を所有して運用するには多額の資金が必要で、維持コストなどの諸費用も発生してしまいます。

一方、REITの場合は、プロの専門家が投資家の代わりに不動産投資を行うため、物件を自身で管理する手間がかからず、少額で複数の不動産に対して分散投資を行えます。

自分で不動産を購入するよりも手軽に不動産投資が始められるので、不動産に興味がある方はREIT(不動産投資信託)から始めてみるのも選択肢のひとつです。

ただし、他の投資手法と同様で、さまざまな管理コストや元本保証がされているわけではない点にご注意ください。

財形貯蓄制度

財形貯蓄制度は、一定金額を勤務先の給料から天引きの形で、企業が提携する銀行口座へ自動的に貯金できる制度です。

毎月の給与から自動的に先取り貯金ができるので、わざわざ貯金用口座にお金を移す手間や手数料がかからず、お金の使いすぎを予防できます。

また、財形貯蓄制度には、貯金の目的によって「住宅用」「年金用」「その他」の3つに分類され、場合によっては税負担の軽減効果が期待できたり、住宅ローン融資が受けられたり、さまざまなメリットがあります。

制度の仕様上、財形貯蓄制度を導入済みの企業で勤務している方しか利用できませんが、手元のお金をついつい使い込んでしまう方にはおすすめの制度です。

積立保険

積立保険(貯蓄型保険)は、終身保険や養老保険、学資保険など、将来的に払い込んだ保険料が返ってくる可能性がある保険商品全般の総称です。

- 終身保険:解約時に解約返戻金が受け取れる

- 養老保険:死亡保障を備えながら、満期を迎えた際に満期保険金が受け取れる

- 個人年金保険:一定期間まで保険料を払い込み、以降は一定額の年金を定期的に受け取れる

- 学資保険:子供が一定年齢に達するとお祝い金が受け取れる

万一のときの死亡保障を備えつつ、毎月の保険料という形で保険会社へ貯金していくことが可能です。貯蓄性のある保険の特徴として、一般的な掛け捨て型保険に比べて保険料が割高なのが欠点として挙げられます。

現在の家計を圧迫しては元も子もないので、毎月の収支状況とのバランスを見ながら、掛け捨て型保険と積立保険を併用するのがおすすめです。

まとめ

貯金できない女性が貯蓄上手になるのは、それほど難しいことではありません。

貯金できない原因を1つずつ改善していけば、どんどんお金が貯まるようになります。もし自分で貯金できない原因を突き止めたり、改善点を見つけたりするのが難しければ、FPなどお金の専門家を頼るのも1つの方法です。

ぜひできることから始めて、貯金できない女性から貯蓄上手な女性に生まれ変わりましょう。