※本記事は広告・プロモーションを含みます。

| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

老後を見据えて貯金に取り組む際に欠かせないのが、家計の見直しです。

ところが、いざ家計の見直しをしようと思っていても、どこから始めれば良いかわからずにお困りの方も多いのではないでしょうか。

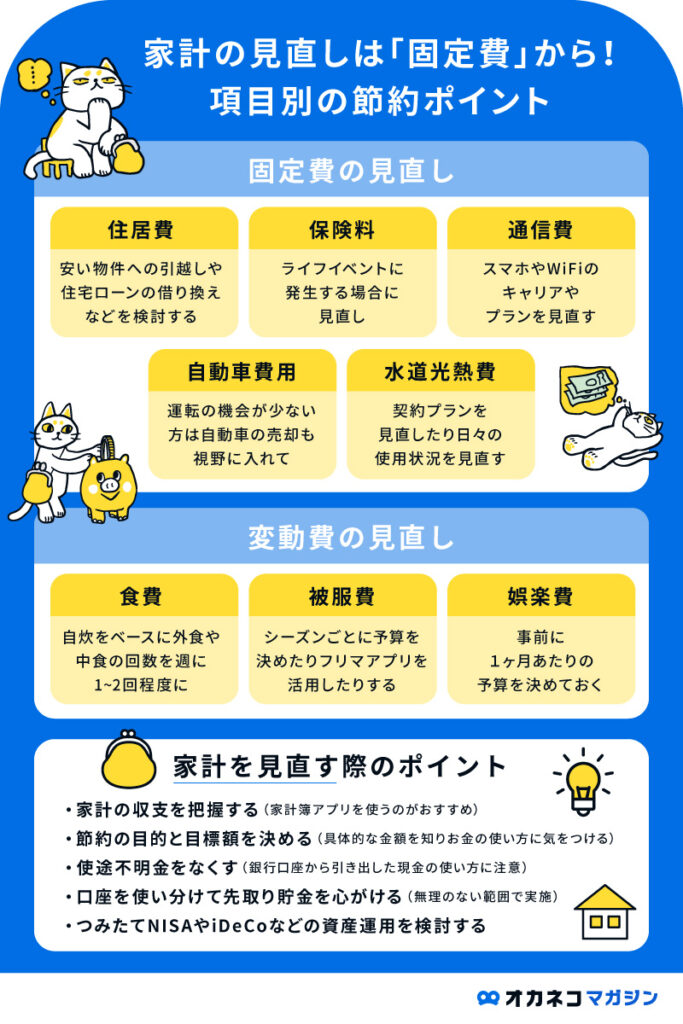

先に結論からお伝えすると、家計の見直しは「固定費」から始めるのがおすすめです。

家賃や通信費、保険料などの固定費を見直すことで、年間で数万円以上の節約効果が期待できます。

家計見直しの具体的な方法と、世帯別の家計見直しポイントを解説します。また、節約全般に関する内容については、以下のコンテンツも合わせてぜひ参考にしてください。

- 家計の見直しは「固定費」を中心に進めると、節約効果が高く長続きが期待できるのでおすすめ

- 「固定費」の見直しには住宅ローンや保険料の見直し、スマホやwifiを安いプランに変える等の節約方法があり、「変動費」の見直しには自炊を心がける、フリマアプリの活用などがある

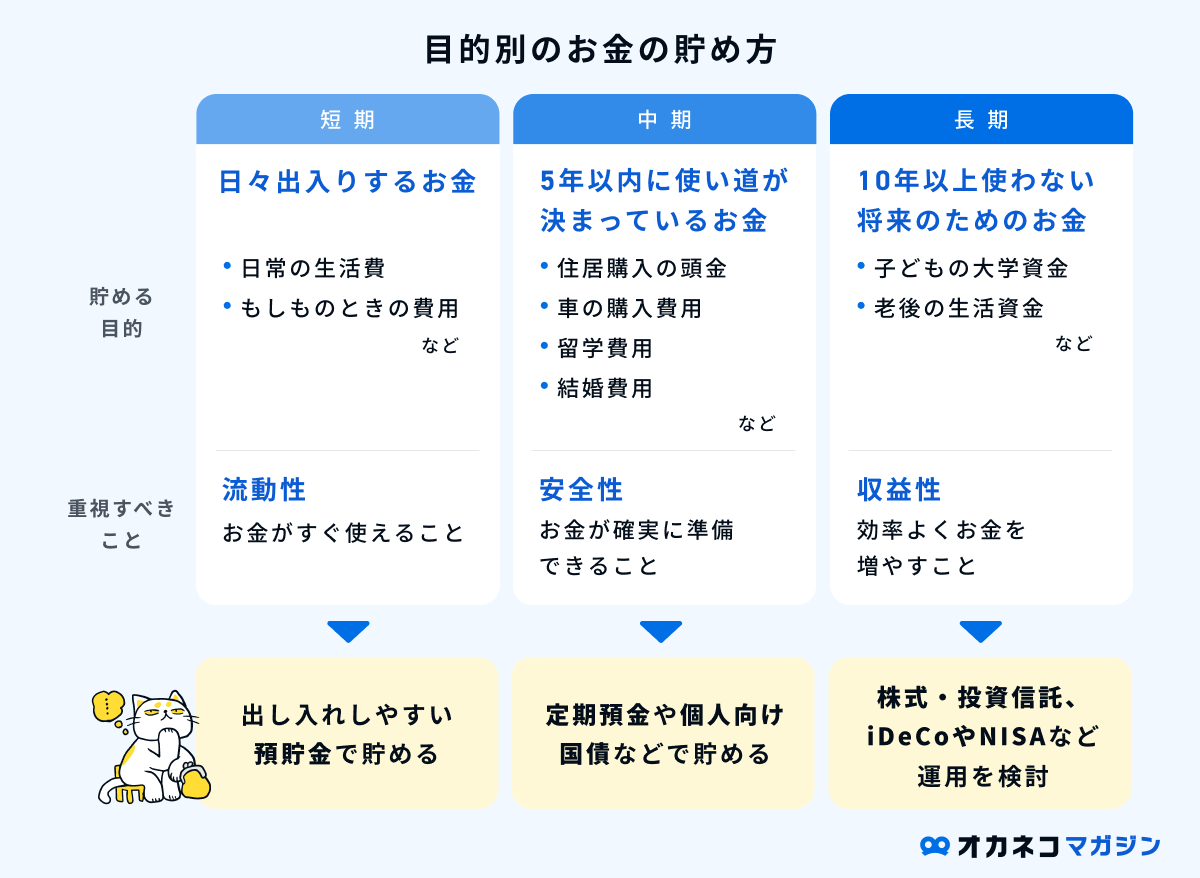

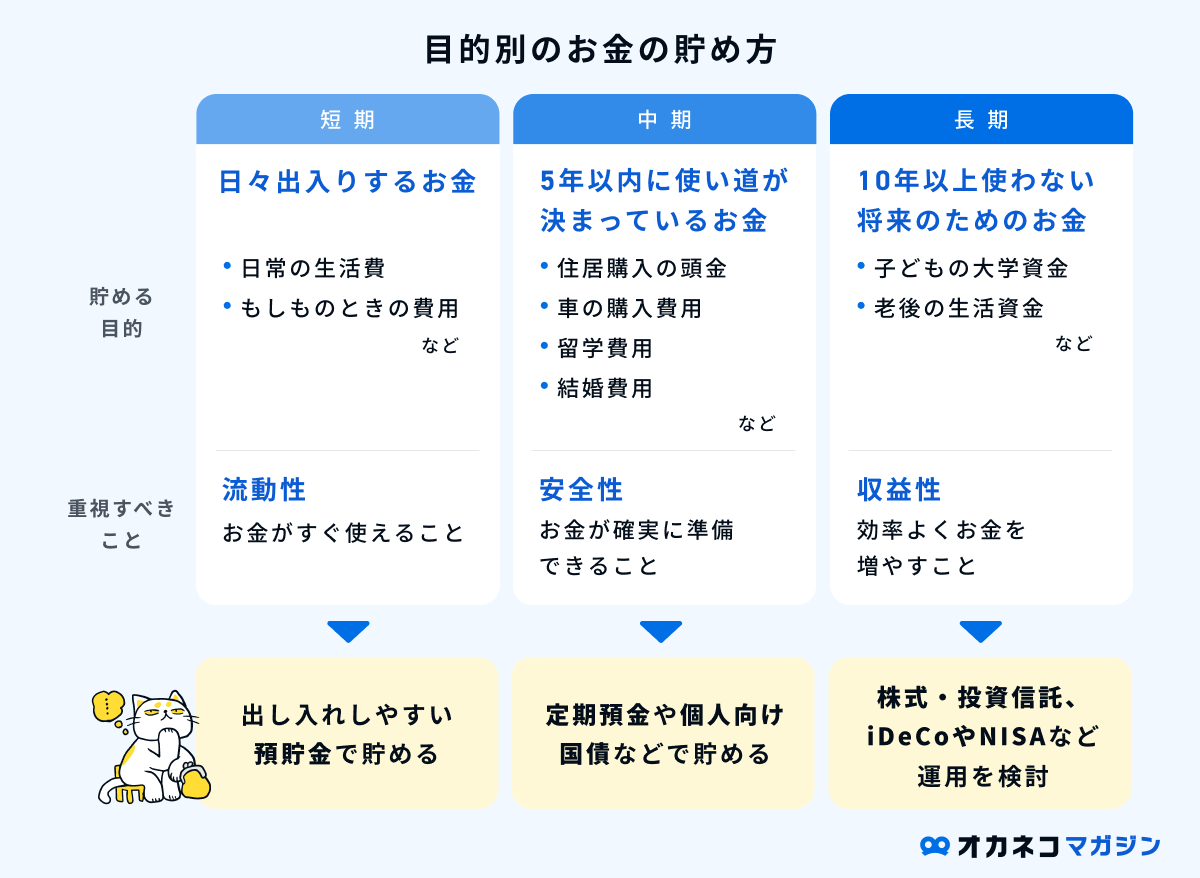

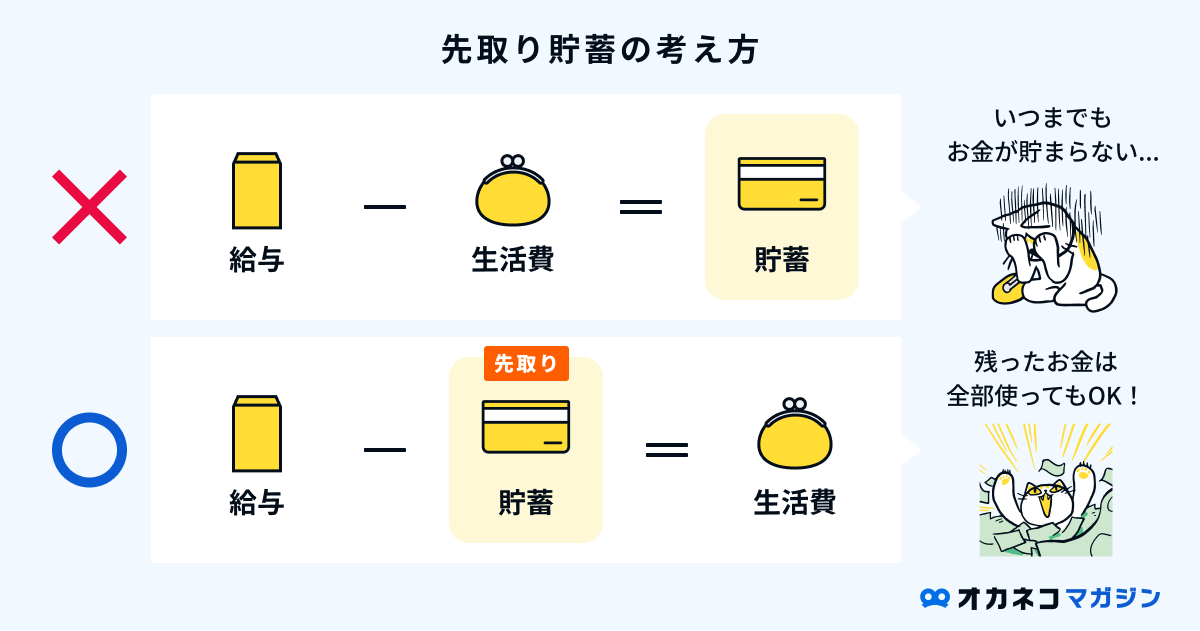

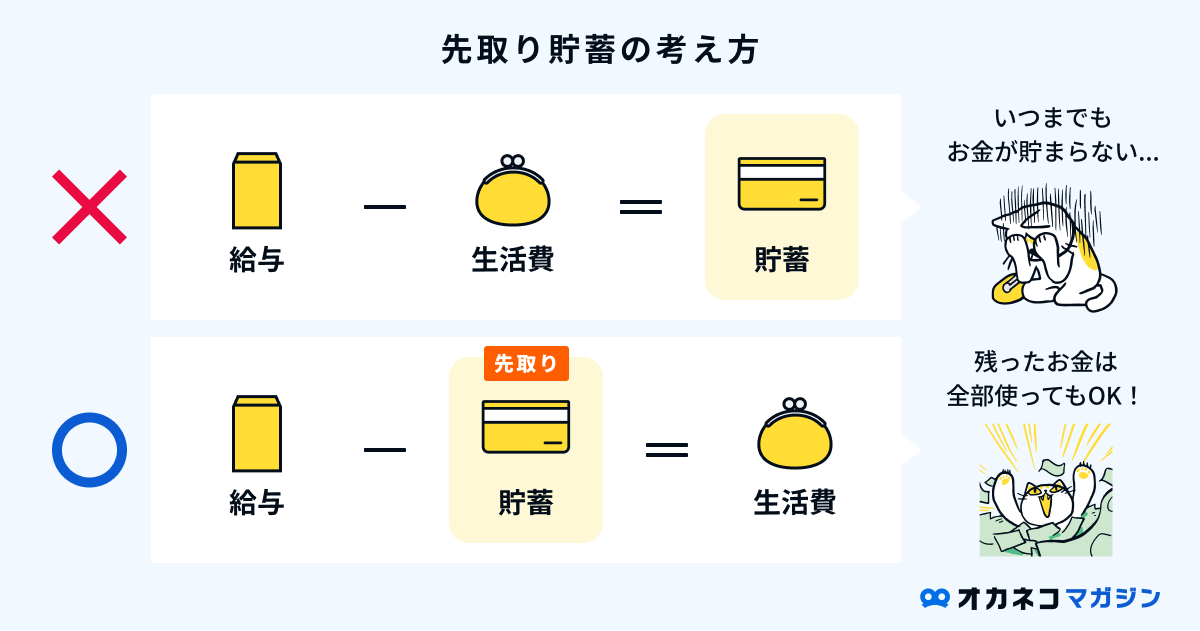

- 毎月の収支を把握して貯金の目標額を決め、先取り貯金や資産運用を取り入れることが、効率よくお金を貯めるときのポイント

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

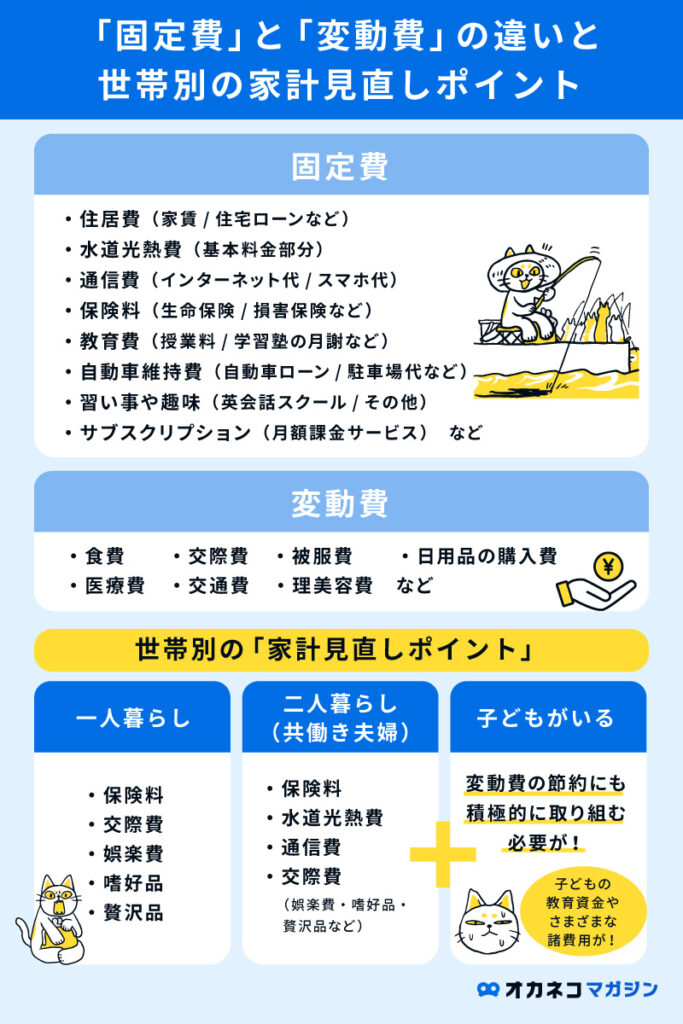

【図解で総括 】 固定費・変動費別 家計の見直し方とポイント

家計の見直しにおける「固定費」と「変動費」の違い

はじめに、家計の見直しをするには、毎月の支出が「固定費」と「変動費」の2種類に分けられることを理解しておきましょう。

固定費とは、毎月の支出額が固定されている支払いのことで、家賃や通信費、保険料などが該当します。一方の変動費は、食費や交際費、医療費など、その時々に応じて金額が変動する支出のことを指します。

| 固定費と変動費の一例 | |

|---|---|

| 固定費 | 変動費 |

| ・住居費(家賃、住宅ローンなど) ・水道光熱費(基本料金部分) ・通信費(インターネット代、スマホ代など) ・保険料(生命保険、損害保険など) ・教育費(授業料、学習塾の月謝など) ・自動車維持費(自動車ローン、駐車場代など) ・習い事や趣味(英会話スクール、その他) ・サブスクリプション(月額課金サービス) | ・食費 ・医療費 ・交際費 ・交通費 ・被服費・理美容費 ・日用品の購入費 ・その他 |

家計の見直しをする際は、将来の出来事が予測しづらい変動費より、毎月決まった額の支払いが発生する固定費の見直しから始めるのがおすすめです。その理由として、固定費を一度見直せば、それ以降は何もせずとも節約効果が長続きするから。

たとえば、一人暮らしで毎月の家賃を支払っている場合、引っ越しをするときや契約更新の時期しか、家賃を安くできるタイミングは他にありません。生命保険や損害保険に関しても、結婚や出産などのライフイベントが発生しない限り、契約内容を見直す機会は少ないといえるでしょう。

固定費を見直して支出を削減できると、次回のタイミングまでその節約効果が持続します。

一方、変動費は数日〜数ヶ月程度は節約が続けられたとしても、それを数年以上も継続するのは非常にストレスが溜まって大変です。時期によっては外食や飲み会などのイベントが増える可能性もありますし、何かの拍子に節約生活のリバウンドで無駄遣いをしてしまうことも考えられます。

将来的には変動費の見直しも行うべきですが、家計の見直しをスタートするタイミングでは、簡単かつ非常に大きな節約効果が期待できる「固定費」から見直しをするのがおすすめです。

監修者

監修者節約は「お金を使わないように我慢すること」と捉えられがちですが、本来の趣旨は「使うべきところへ使えるように無駄な費用を削ること」です。つまり、お金の使用を制限するのではなく、お子様の習い事代や、ご自身の老後資金などを捻出することが目的であり、その目的を達成させる手段のひとつとして節約があるのです。

そのため、「浮いたお金は〇〇に充てるんだ」と意識しつつ、無理なく継続できる範囲に支出を抑えることが、生活の豊かさ維持につながります。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

世帯別の家計見直しポイント

家計の見直しは、固定費から取り組み始めるのがおすすめですが、家族の有無や働き方によって、見直しの際に重視すべきポイントは異なります。

そこで、世帯別の家計見直しポイントを解説します。

生活背景ごとに解説するので、自身に当てはまるものを選んで参考にしてみてください。

一人暮らしの家計見直しポイント

一人暮らしの家計見直しポイント

- 保険料

- 交際費

- 娯楽費(趣味など)

- 嗜好品(お酒、タバコ、コーヒーなど)

- 贅沢品(ブランド物など)

一人暮らしの方は、余計な保険に加入していないかを確認するところから始めましょう。

特に多いのが社会人として会社に就職した後、大学時代や高校時代の知り合いから紹介を受けて、保障が過剰な保険に加入しているケースです。

年齢が若い頃は「知り合いだから」という理由で、保障内容を把握しないまま契約してしまうケースも珍しくないため、万一の病気やケガで働けなくなった場合を考慮して、保障内容を見直すようにしましょう。

また、一人暮らしの場合は自分のことだけにお金を使えるため、食事や飲み会などの交際費、趣味や嗜好品にかける費用が多くなる傾向にあります。友人との交流、趣味のためにお金を使うのは悪いことではありませんが、自由気ままに好きなだけお金を使っていては、いつまで経っても貯金ができません。

事前に1ヶ月あたりの予算を決めておき、不要な支出を減らすことを心がけてみてください。ついつい無駄遣いをしてしまう方は、収入が入ったタイミングでまっさきに一定額を貯金に回す「先取り貯金」を実践するのもおすすめです。

二人暮らし(共働き夫婦)の家計見直しポイント

二人暮らし(共働き夫婦)の家計見直しポイント

- 保険料

- 水道光熱費

- 通信費

- 交際費

- その他(娯楽費、嗜好品、贅沢品など)

一人暮らしの家計見直しポイントと共通する部分が多いですが、夫婦二人で暮らす場合は、水道光熱費や通信費の見直しを行いましょう。

たとえば、夫婦二人で生活リズムを合わせれば、冷暖房や電気をつける時間帯が同じになるので、電気代の節約につながります。通信費に関しては、家族で携帯キャリアをひとつにまとめれば、固定回線とのセット割や家族割が適用されて、ひと月で数千円以上の節約ができる場合もあります。

一人暮らし時代に契約した保険がある場合は、保障内容が重複している可能性もあるため、保険契約の見直しも行うようにしてみてください。

また、夫婦共働きの場合はそれぞれが自分の収入を管理しているケースも多く、お互いの収入や貯蓄状況を把握していない場合があります。

共働きの時代は「貯蓄の黄金期」とされており、子どもが生まれた後は家事や育児で働ける時間が限られるなかで、子どもの養育費や教育資金など、支出は増える一方です。

将来的に出産を検討している方は、出産費用や子どもの教育資金などを考慮して、早いうちから貯蓄に励むようにしましょう。

家計簿アプリは2人で共有できる「ワンバンク(旧B/43)」がおすすめ!

とは.png)

とは.png)

- プリペイドカードで支払いをすると、支払い履歴がアプリに即座に反映

- 支払い履歴はグループ分けができるため予算管理がラクに

- PayPayアカウントへのチャージにも利用可能

- ペアカードが発行でき、家計簿を2人で共有できる

- 後払い機能がある(事前審査あり)

※スマホからのみアクセス可能です。

子どもがいる場合の家計見直しポイント

子どもがいる家庭の場合、ここまでにご紹介した固定費の節約に努めながら、変動費の節約にも積極的に取り組む必要があります。

その理由は、子どもの教育資金や進学費を確保しながら、自身やパートナーの老後資金を準備する必要があるためです。

子どもが幼いうちは、幼児教育の無償化でそこまでの教育費用はかかりませんが、中学や高校、大学へと子どもが進学するにつれて、より高額な教育資金が必要となります。

それ以外にも、子どもの学習塾やクラブ代、レクリエーション活動など、学校に通わせる以外にもさまざまな諸費用がかかるため、日々のお金の使い方を見直して積極的に節約に努めましょう。

ただし、固定費を節約するなかで生命保険や損害保険の見直しを行う方も多いと思いますが、子どもと一緒に暮らすうちは、保障内容を大きく削りすぎないことも大切です。

特に、死亡保障は家族の生活を守るための保険であるため、保険料を安く抑えるために保障を削りすぎてしまうと、万一の事態に備えられなくなって本末転倒です。

子どもの教育資金が必要なタイミングでは保障内容を手厚くしておき、子どもが育って独立した後は、夫婦二人が暮らすのに必要な保障内容に絞って、見直しを行うようにしましょう。

固定費の見直し

冒頭でもお伝えしたように、家計の見直しは、一度の削減で半永久的な節約効果が期待できる「固定費」から見直しをするのがおすすめです。

固定費は一度の見直しで大きな金額を節約できる場合が多く、その節約効果が継続しやすいのが特徴です。その中でも、特に見直しの効果が大きいのが保険料と通信費です。

保険加入から期間が経っている場合、年齢や家族構成の変化に現在の保障が合っていない可能性があります。結婚や出産、子供の独立など、家族構成に変化があったときは保険を見直すチャンスです。

通信費も、格安SIMへの移行や、ご自宅の光回線の契約プランの見直しで料金を抑えられる場合が多いです。ご自身の利用状況に合わせて最適化することが大切です。

住居費の見直し

家賃や住宅ローンなどの住居費は、毎月の支出のなかでも大きな割合を占めており、非常に大きな節約効果が期待できます。

住居費の見直しは、「賃貸物件」と「持ち家」の場合で見直しポイントが異なるため、それぞれのパターンで解説します。

賃貸物件の見直しポイント

賃貸物件の見直しポイント

- 家賃が安い物件に引っ越しをする

- 駅から離れたエリア、通勤や通学に支障が出ない範囲の隣県で物件を探す

- 必要最低限な居住設備に絞って物件を探す(部屋数、日当たり、近隣施設など)

- 築年数は古くてもリフォーム済みや設備が整った物件を探す

- 契約更新のタイミングで家賃交渉をする

- 居住環境が悪くなった場合(隣にマンションが建設されて日当たりが悪くなった、騒音など)

- 近隣施設(コンビニやスーパーなど)の移転で利便性が低下した場合

- ルームシェアで住居費を安く抑える

賃貸物件に住んでいる場合、通勤や通学に支障が出ないのであれば、家賃が安い物件への引っ越しを検討しましょう。

利便性の高い都市部や人気のあるエリアは家賃が高めに設定されていますが、駅から離れた地域や隣県などは家賃が安めに設定されている場合があります。似た間取りやほぼ同じ平米数でも、エリアが違うだけで家賃に数万円の差が出ることもあるので、引っ越しを検討する場合は範囲を広げて探すようにしてみてください。

一方で、いまの物件から引っ越しをするのが難しい場合は、契約更新のタイミングで家賃交渉をすることに挑戦してみましょう。

家賃交渉をする際は、近隣の家賃相場を調査して、自分なりの落とし所を決めたうえで大家さんや管理会社と交渉するようにしてください。特に、近隣施設の移転などで利便性が低下した場合、騒音や日当たりなど居住環境が悪化した場合、築年数が古くなって老朽化が進んできた場合などは家賃交渉に応じてもらえる可能性が高いといえます。

ただし、家賃交渉で相手から悪印象を持たれる場合や、その気はなくても引っ越しせざるを得ない状況になる可能性もあるため、その点はあらかじめ理解したうえで交渉するようにしましょう。また、家賃を下げてもらって当然という態度は絶対にNGです。「家賃を下げてもらえたら運が良かった」と、期待しすぎないことも大切です。

持ち家の見直しポイント

持ち家の見直しポイント

- 住宅ローンの繰り上げ返済

- 住宅ローンの借り換え

住宅ローンの繰り上げ返済は、借り入れの際の返済期間よりも前倒しで返済することです。

大きく分けると、完済までの期間を短くして利息の合計支払額を抑えられる「期間短縮型」、返済期間を変えずに毎月の返済額を減らせる「返済額軽減型」のつがあります。手元にまとまった資金がある場合は、トータルの支払額を削減できる「期間短縮型」、毎月の家計の負担を減らしたい場合は「返済額軽減型」で繰り上げ返済を行うのがおすすめです。

一方、住宅ローンの借り換えとは、いまの住宅ローンよりも低金利の住宅ローンに変更することを指します。

昨今では住宅ローンの金利が下がり続けているため、10年以上前から住宅ローンを利用している方は、借り換えで返済負担を軽減できる可能性があります。ただし、金融機関で異なる借り換え手数料が必要で場合によってはほとんどメリットがないこともあるため、事前にしっかりと計算してから検討しましょう。

以下のサイト(モゲチェック)では、各金融機関のさまざまな住宅ローンが一覧で表示され、簡単に比較検討ができます。

モゲチェックでできること(すべて無料)

- ランキング形式で住宅ローンを比較できる

- AIからおすすめの住宅ローンを個別に提案してもらえる

- AIから住宅ローンを借入できる(審査に通る)確率を教えてもらえる

- 金融機関出身のアドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

銀行に行かなくても自宅で事前審査までスムーズに行うことができるので、住宅購入を検討している方はぜひ試してみてください。

保険料の見直し

医療保険やがん保険、賃貸契約時の火災保険など、多くの方が複数の保険に加入しています。

保険は、人の生死に対して保険金が支払われる「生命保険」と、偶然の事故で発生した損害に対して保険金が支払われる「損害保険」の2種類あり、それぞれ見直しポイントが異なりますが、共通するのは「万一の事態への備え」という点です。

毎月の保険料を節約するために保障を削りすぎると、本当に必要な保障を得られず、万一の際に生活に困窮する事態になりかねません。それぞれの見直しポイントを参照して保障内容を削減する場合は、本当に削減しても問題ないのかを慎重に検討しましょう。

また、ライフステージによって必要な保障は異なるため、結婚や出産、住宅購入などのライフイベントが発生する際に見直しを検討するのがおすすめです。

保険は仕組みが複雑で種類もたくさんあります。ご自身だけで判断するのは難しいため、FPなどお金のプロに相談しましょう。「オカネコ」では家計診断をするとお金のプロからコメントが届きます。チャットで無料相談ができ、商品を売りつけられるということはありませんので、ぜひ安心して相談してみてください。

生命保険の見直しポイント

生命保険の見直しポイント

- 保障内容は適切か

- 保障額(保険金)は充分か

- 保障が必要な期間はいつまでか

生命保険とは、医療保険やがん保険など、人の生死に対して保険金が支払われる保険商品です。ライフステージの変化に応じて、本当に必要な保障内容も変わっていきます。

たとえば、生命保険の死亡保障は、被保険者の家族に対して保険金が支払われるケースが一般的なため、一人暮らしの方や生活に困る家族がいない場合は、多額の死亡保障を用意する必要性は低いと考えられます。

見直すべきタイミングについては、以下を参考にしてください。

- 家族が増えたとき

- 住宅購入など資産が大きく動くとき

- 子どもが独立したとき など

結婚をして子どもがいるけど、独身時代に加入した生命保険の見直しをしていなければ、万一のときに保障が不足してしまうかもしれません。子どもが独立した後は、子どもの分を考慮した保障は不要となるため、ここでも生命保険の見直しを行う必要があります。

生命保険には、将来的に払い込んだ保険料が返ってくる可能性がある「貯蓄型」と、毎月の保険料が割安な「掛け捨て型」の2種類あります。家計の毎月の負担や、保障の受け取り方法などを考え、ご自身にあったものを見つけましょう。

損害保険の見直しポイント

損害保険の見直しポイント

- 代理店型よりも通販型(ダイレクト型)を選ぶ

- 保障内容が重複していないか確認する

- 付帯サービスの内容も確認する

損害保険とは、自動車保険や火災保険など、偶然の事故で生じた損害に対して保険金が支払われる保険商品です。

損害保険には代理店型と通販型(ダイレクト型)の2種類があり、一般的には代理店型よりも通販型のほうが保険料は安い傾向にあります。

代理店型の保険に加入している場合は、同等の保障内容を兼ね備えたダイレクト型に変更することで、毎月の保険料負担を軽減できます。

また、複数の損害保険に加入している場合は、保障範囲が重複しているケースも多いため、契約内容をしっかり確認して、余計な保障を削減することに努めましょう。

通信費の見直し

契約する事業者(キャリア)やサービスによって、毎月の通信費は大きく異なります。

近年では、大手携帯キャリアが3,000円以下で使える格安プランをリリースしていたり、格安SIM(MVNO)を利用すれば、ひと月のスマホ代を1,000円前後に節約できる可能性が高いです。(※)

「スマホ・固定回線」と「WiFi」の2つに分けて、毎月の通信費を節約するための見直しポイントを解説していきます。

スマホ・固定回線の見直しポイント

スマホ・固定回線の見直しポイント

- 料金プランの通信量は適切か

- 無駄に高額な料金プランを契約していないか

- 余計なオプションに加入していないか

- 家族割やセット割などの割引サービスを利用できないか

ドコモやau、ソフトバンクなどの大手携帯キャリアでは、データ通信量が1ヶ月無制限で使い放題の料金プランを提供していますが、利便性が高くなった代わりに、スマホ代の基本料金だけで8,000円以上かかる場合も。(※1)

特に、キャリアショップで契約した方は、ショップスタッフに案内されるままに高額プランを契約している可能性が高いです。音声通話をあまり使わない方は、5分かけ放題や通話し放題オプションはなくても問題ないでしょう。

家族で同じキャリアにまとめると家族割が適用されたり、固定回線とスマホをセットで契約すると割引が受けられるなど、さまざまな特典もあります。料金プランとともにオプションについても、一度確認することをおすすめします。(※2)

1ヶ月あたりのデータ通信量が2GBや5GB以下の場合は、通信料の安い「ahamo」や「povo」「LINEMO」などの格安プランへの変更がおすすめです。

格安プランの利用や各種割引サービスを利用することで、年間で数万円の通信費を節約できる可能性があり、一度見直してしまえばずっと節約効果が続くので、これを機にご自身のスマホや固定回線の契約状況を確認してみましょう。

(※1)毎月のスマホ・携帯料金を安くしたい方へ!ドコモ・au・ソフトバンクの料金を安くする方法とは?|モバレコ

(※2)ドコモでプラン変更する最適なタイミングとは?料金プランを見直して安くする方法を解説|モバレコ

auの料金プランを見直ししよう!料金シミュレーションでスマホ料金は安くなる!|モバレコ

ソフトバンクの料金プランを見直ししよう! 比較・料金シミュレーションから分かるおすすめプランを紹介|モバレコ

WiFiの見直しポイント

WiFiの見直しポイント

- 同じデータ容量でより安いWiFiサービスを探す

- スマートフォンのテザリングで代用できないか検討する

- 固定回線があるのに自宅でしかポケットWiFiを利用していない場合は解約する

ポケットWiFi(モバイルルーター)を提供するサービスは数多く登場しており、固定回線代わりに使っている方も多いのではないでしょうか。モバイルルーターを提供している「WiMAX」も、あらたに5G通信に対応し、通信環境の利便性は格段に上がっています。

ポケットWiFiを利用している方は、同じデータ容量でより安いWiFiサービスがないか探してみることをおすすめします。また、スマートフォンのテザリングを利用すれば、スマホがモバイルルーターの代わりとなるため、代用できないか検討してみましょう。

また、自宅で固定回線を契約しているにもかかわらず、ほとんど自宅でしかポケットWiFiを利用していない場合は用途が重複しているため、思い切ってポケットWiFiを解約することも検討しましょう。

自動車費用の見直しポイント

自動車費用の見直しポイント

- 近隣で月謝の安い駐車場を探す

- 電車、バス、タクシーなどの利用を検討する

- レンタカーやカーシェアの利用を検討する

- 自転車やシェアサイクル、電動キックボードを活用する

自動車を保有している方は、車検や税金、ガソリン代や駐車場代など、高額な維持費が必要です。

電車やバス、タクシーなどを利用すれば、自動車の維持費よりも安い費用で遠方への移動が可能です。また、最近ではレンタカーやカーシェア、シェアサイクルや電動キックボードの登場で、近場への移動手段も充実しています。

運転の機会が少ない方は、自動車の売却も視野に入れて、維持費用の見直しを行うことを心がけましょう。

水道光熱費の見直しポイント

普段の生活でちょっとした工夫を心がけるだけで、水道光熱費の節約にもつながります。水道光熱費を節約するための見直しポイントを解説するので、ぜひ参考にしてください。

電気代の見直しポイント

電気代の見直しポイント

- 使わないときはこまめに電気を消す、コンセントを抜く

- 省エネ家電(エコ家電)に買い換える

- IoT家電に買い換えて消し忘れを防止する

- 電力会社を切り替える

電気代を見直す際は、使わないときはこまめに電気を消す、コンセントを抜くなどの小さな意識が大切です。また、省エネ家電(エコ家電)に買い換えることで、年間で数千円の電気代を節約できます。

環境省の「COOL CHOICE」が発表した、最新家電に買い替えた際の節約効果は以下の通りです。

| 最新家電に買い替えた場合の節約効果の一例 | ||

|---|---|---|

| 冷蔵庫(※1) | 2003年(20年前)に購入した冷蔵庫を買い替えた場合:年間で約8,000〜14,000円の節約 | |

| エアコン(※2) | 2003年(20年前)に購入したエアコンを買い替えた場合:年間で約7,000円の節約 | |

| 照明器具 | 電球型LEDランプへの買い替え:年間で約3,000円の節約 LEDシーリングライトへの買い替え:年間で約2,000円の節約 | |

※1 : 旧機種 購入年:2003年、定格内容積:101〜150リットル、新機種 定格内容積:140リットル以下、メーカー:アイリスオーヤマ、型番:IRSN-8A-Wの場合のシミュレーション

※2 : 旧機種 購入年:2003年、冷房能力:6〜9畳、メーカー:その他(わからない)、型番:その他(わからない)、新機種 冷房能力:6〜9畳、メーカー:アイリスオーヤマ、型番:IAF-2205GFの場合のシミュレーション

スマホアプリから家電の遠隔操作が可能な「IoT家電」を利用すれば、外出先からでも電気の消し忘れを防止できます。

さらに、近年では電力の自由化にともない多くの企業が電力事業に参画しており、電力会社を変更するだけで毎月の電気代を節約できる可能性が高いです。これを機に契約プランの見直しや乗り換えを検討してみましょう。

ガス代の見直しポイント

ガス代の見直しポイント

- 電気ケトルや食洗機、電子レンジを活用する

- 引っ越しの際はIHクッキングヒーターの物件を選ぶ

- 給湯温度を低めに設定する

- 追い焚き機能の使用回数を減らす

- ガス会社を切り替える

ガス代を節約するには、電化製品との併用がおすすめです。たとえば、コンロでお湯を沸かす代わりに電気ケトルを使う、食材を調理する際は電子レンジを駆使する、お湯で洗う代わりに食洗機を導入するなどが挙げられます。

お風呂場での給湯温度を低めに設定したり、追い焚き機能の使用回数を減らすなど、小さな心がけも大切です。

また、電力の自由化と同様で「ガスの自由化」により、多くの企業がガス事業に参画しています。ガス会社を変更するだけでガス代の節約効果が期待できるので、電力会社の変更に合わせてガス会社の変更も検討してみてください。

特に、電気とガスを同じ会社にするとセット割が適用されてお得になるパターンもあるので、ご家庭にあったプランを検討してみましょう。

水道代の見直しポイント

水道代の見直しポイント

- 水の流しっぱなしをやめる

- お風呂の残り湯を洗濯や掃除に活用する

- 節水機能付きのシャワーヘッドに交換する

- 家族が多い場合はシャワーで済ませるよりお風呂に入る

- 一人暮らしの場合はお風呂につかる回数を減らしてシャワーで済ませる

- 洗い桶を使って溜め洗いを実践する

- 食洗機を利用する

水道代を節約するためには、水の流しっぱなしを減らすことが大切です。

たとえば、お風呂で頭や体を洗う際にシャワーを出しっぱなしにしていたり、洗面所で歯磨きの際に水を出しっぱなしにしていないでしょうか。食器を洗う際も水を出しっぱなしにするのではなく、洗い桶を用意して溜め洗いをすることで水道代を節約できるでしょう。

また、お風呂の残り湯を使って洗濯や掃除をすることでも、水道代の節約が期待できます。ただし、お風呂の残り湯で洗濯する場合は、衛生面から「洗い」に限定し、「すすぎ」は通常の水道水を使うのがおすすめです。

変動費の見直し

ここまで、大きな節約効果が期待できる「固定費」の見直しポイントを解説してきました。次は、予測が難しい「変動費」の見直しポイントについて解説していきます。

固定費の見直しができたら、変動費の節約も検討しましょう。例えば食費の場合、いつもより外食を減らす、安い食材を利用する、乗り気にならない飲み会は控えるなどを検討してみましょう。

コンビニの利用を控えるのもおすすめです。ただ、これらはストレスを溜めてまで行うべきものではないため、ご自身の生活状況とのバランスを鑑みて、できる範囲の実践を心掛けましょう。

また、フリマアプリの活用で不用品を売り出しつつ欲しい商品を安く購入するなど、やりくり次第で支出を大きく補填することも可能です。

食費の見直しポイント

食費の見直しポイント

- 外食や中食の回数を控える

- 食材を調理して自炊を心がける

- コンビニでの無駄遣いを減らす

食費を節約するためには、なんといっても自炊をすることが大切です。お惣菜を購入しての中食や外食は1回あたりの食費が1,000円を超えることが多いため、回数を重ねればひと月あたりの食費がかさんでしまいます。

ただし、共働き世帯などですべての食事を自炊するのが難しいケースもあるため、基本的には自炊をベースとしながらも、外食や中食の回数を週に1〜2回程度に抑えるようにしてみてください。

また、コンビニでついつい無駄遣いをしてしまう場合も、なるべくコンビニの利用を控えて、水筒に飲み物を入れて持参したり、お弁当を作ったりすることでも食費を節約できます。

なお、食費の節約を意識しすぎると、栄養摂取の面で問題が生じてしまうこともあるので、栄養バランスを考慮した食事を取りながら、お菓子類や飲み物類の購入を控えることを心がけましょう。

被服費の見直しポイント

被服費の見直しポイント

- シーズンごとの予算をあらかじめ決めておく

- 衝動買いをしない

- メルカリなどのフリマアプリを活用する

ファッションに興味のある方はいろいろな服を着たくなるものですが、シーズンごとに予算を決めておかないと、際限なくお金を使ってしまいがちです。また、ウィンドウショッピングをしていて気になる服を見つけると、ついつい衝動買いをしてしまう方も多いので注意が必要です。

一方、子どもがいる世帯では、子どもがあっという間に成長して服のサイズが合わなくなることも多いので、メルカリなどのフリマアプリに出品・購入をすることで被服費を節約することができます。

最近では自宅住所を公開せずに売買ができるサービスも数多く登場しており、コンビニや郵便局などで手軽に発送手続きができるようになっています。

家事や育児で忙しい方でも、手軽に衣類の売買ができるので、子どもがいる世帯は積極的にフリマアプリを活用するようにしましょう。

娯楽費の見直しポイント

娯楽費の見直しポイント

- 1ヶ月あたりの予算を決めておく

- マンガアプリのキャンペーンを活用する

- 無料で利用できる図書館などを利用する

- チケットを購入する際は交通機関とのセット割を活用する

- 飲み会や食事会の回数を減らす

日頃のストレスを発散する場として、趣味や娯楽にお金をかけている方も多いのではないでしょうか。

ストレスを溜めないことは長い人生を健康的に過ごすために必要不可欠ですが、かといって、金額を気にせずにお金を使いすぎていては、将来を見据えた貯金ができなくなってしまいます。事前に1ヶ月あたりの予算を決めておき、なるべくお金を使わなくとも楽しめる趣味や娯楽を見つけてみましょう。

たとえば、カラダを鍛えることが趣味の方であれば、トレーニングジムに通う以外にも、自宅で自重トレーニングをしたり、公園や広場などで周囲に迷惑がかからない範囲で運動をしたりするのがおすすめです。また、読書が趣味の方であれば、古本屋やフリマアプリを活用することで、購入費用を安く抑えながら、新たな書籍との出会いを楽しめます。

そうして浮いた分のお金は、将来の老後生活を見越して貯金へ回すことを心がけましょう。

家計を見直す際のポイント

家計を見直す際は、次の6つのポイントを意識すると、より効率良く貯金ができるようになります。

また、家計の見直しで浮いた分のお金は、NISAやiDeCoなど、今後の人生を豊かにするための投資に回すようにしましょう。

それぞれのポイントを解説するので、なかなか貯金ができずにお困りの方は、ぜひ参考にしてください。

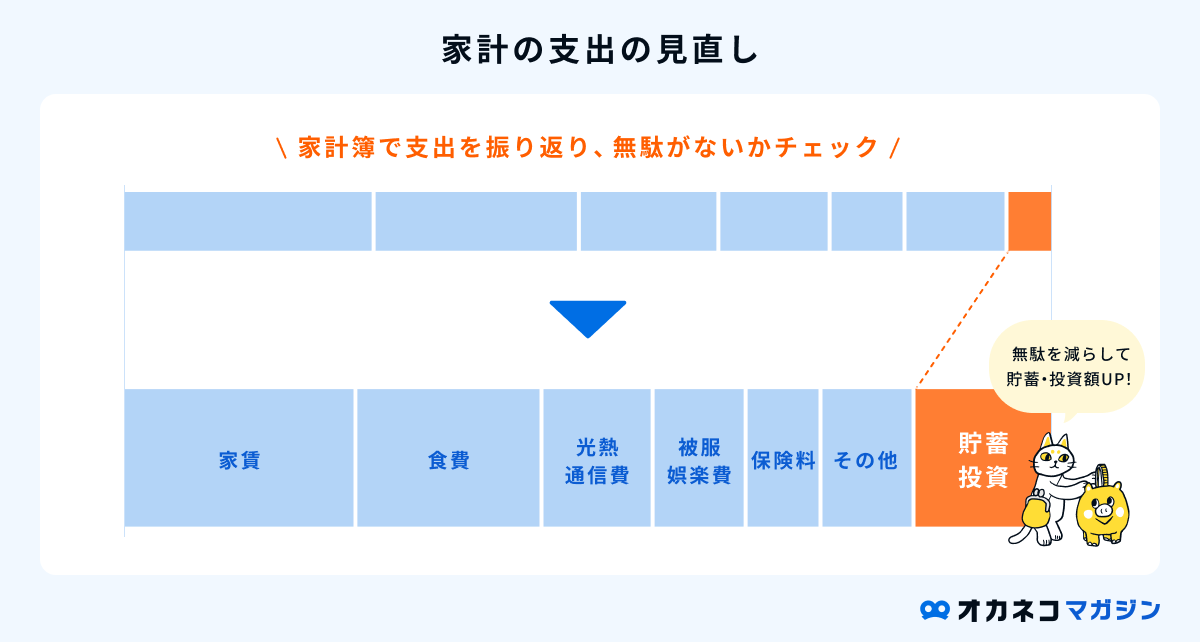

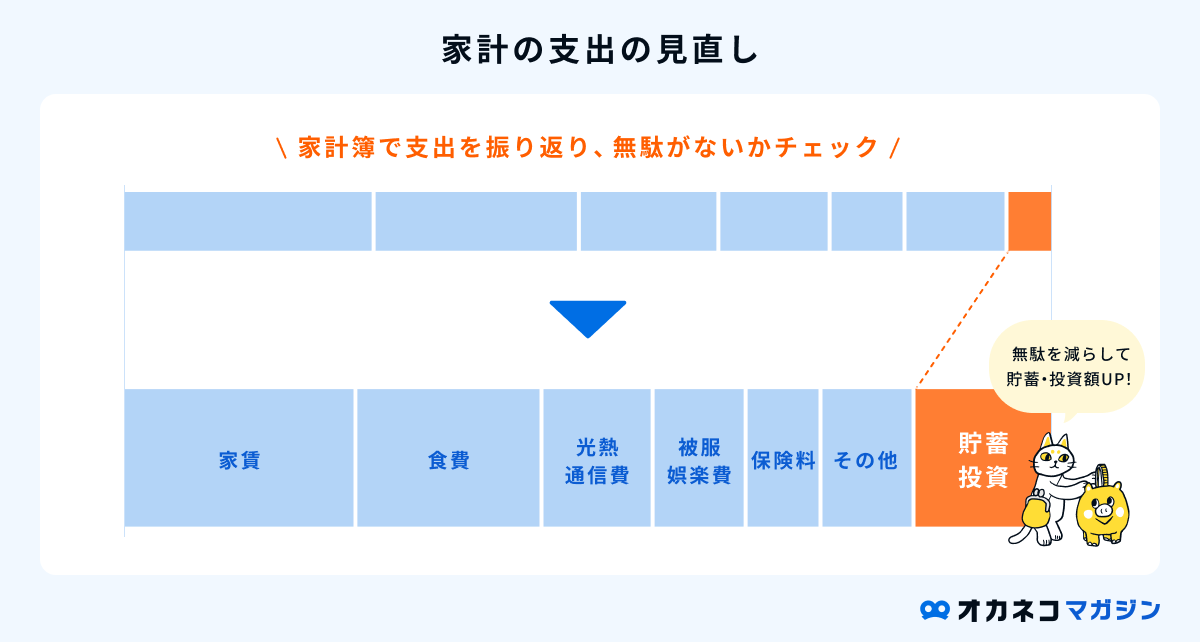

家計の収支を把握する

家計の見直しを行うためには、現在の家計収支を把握することが大切です。収入と支出を項目ごとに分けて把握することで、家計収支を把握できればお金の無駄遣いを減らせます。

家計収支を把握するためには、パソコンやスマートフォンで使える「家計簿アプリ」を使うのがおすすめです。入力した内容を自動的に仕分けしてくれたり、銀行口座やクレジットカードとの連携で、自動的に家計簿をつけてくれるアプリもあります。

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

節約の目的と目標額を決める

貯金が長続きしない方は、目的と目標金額を決めていないケースが多く、それまでの節約生活の反動で、ついついお金を無駄遣いしてしまう傾向にあります。家計の見直しをする際は、節約の目的と貯金の目標金額を決めることが大切です。

ただ漠然と貯金をするのではなく、ライフプランニングから見えてきた目標や目的に向かって、具体的にいつまでにいくら必要かが分かれば、それがモチベーションにつながります。たとえば、5年後に600万円の自動車を購入するために貯金をする場合は、年間で120万円、1ヶ月あたり10万円の貯金が必要だと計算できます。

具体的な金額を知ることで、普段の生活からお金の使い方に気を付けるようになるので、必ず節約の目的と目標金額を決めるようにしてください。

なお、「老後が不安」「将来的には結婚をしたい」など、具体的な時期や金額が明確にならない場合もあることでしょう。そうした場合は「毎月の手取り収入の2〜3割を貯金に回す」といった形で目標を定めておくのがおすすめです。

また、後述する「先取り貯金」を実践することで、着実に貯金を増やすことができるので、ぜひ覚えておいてください。

使途不明金をなくす

家計の見直しをしていると、何に対して使ったお金かわからないこともあるでしょう。こうした費用を「使途不明金」とよびますが、節約を意識する際はなるべく使途不明金をなくすことを心がけてください。

使途不明金が発生する原因は、銀行口座から引き出した現金の使い方にあります。

現金を使ったときは必ずレシートや領収書を受け取るように注意して、家計簿などでチェックする習慣を身に付けましょう。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

口座を使い分けて、先取り貯金を心がける

家計の見直しで貯金額を増やすためには、先取り貯金を心がけることが何より大切です。先取り貯金とは、収入を得たタイミングで真っ先に一定額を貯金へ回してしまう貯蓄方法です。

月末になると貯金する分のお金が残っていない方も多いですが、先取り貯金を実践すればそうした事態を回避できます。

貯金に回す金額は手取り収入の2〜3割が良いとされていますが、まずは家計簿で家計収支を把握して、無理のない範囲で先取り貯金を実践するようにしてください。

NISAやiDeCoなどの資産運用を検討する

銀行口座にお金を預けているだけでは資産を増やすことは難しいため、これを機に「NISA」や「iDeCo」などの資産運用にも挑戦してみましょう。

NISAやiDeCoは、毎月1万円程度の少額から積立投資ができ、運用益が非課税になるなど、税制上の優遇措置がある制度です。

老後資金などしばらく使う予定のないお金は、NISAやiDeCoを活用した「積立投資」で、リスクを抑えながら運用しましょう。

以下に「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

まとめ

家計の見直しをする際は、食費や医療費、交際費などの「変動費」よりも、家賃や通信費などの「固定費」の見直しを優先的に行うようにしましょう。

その理由は、固定費を一度見直しすれば、それ以降は自分が何もしなくても、その節約効果が半永久的に続くためです。

| 固定費と変動費の一例 | |

|---|---|

| 固定費 | 変動費 |

| ・住居費(家賃、住宅ローンなど) ・水道光熱費(基本料金部分) ・通信費(インターネット代、スマホ代など) ・保険料(生命保険、損害保険など) ・教育費(授業料、学習塾の月謝など) ・自動車維持費(自動車ローン、駐車場代など) ・習い事や趣味(英会話スクール、その他) ・サブスクリプション(月額課金サービス) | ・食費 ・医療費 ・交際費 ・交通費 ・被服費・理美容費 ・日用品の購入費 ・その他 |

特に、毎月の保険料や通信費は、大きな節約効果が期待できるので、重点的に見直すことをおすすめします。

ただし、生命保険や損害保険は、ライフステージによって必要な保障内容が異なるため、自分だけでは判断が難しいこともあるでしょう。

自分で判断するのが難しい場合は、ファイナンシャルプランナーへの無料相談を活用して、プロの専門家からのアドバイスを参考にするのがおすすめです。

本コンテンツが、皆さまの家計を見直す際の参考になれば幸いです。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/