| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

夫婦共働きで働いているのに、なかなか貯金ができずに苦労している方は多いのではないでしょうか。家計管理を成功させるにはいくつかのコツがあり、それとは別に家計管理に失敗しやすい特徴もあります。

夫婦間でお金の管理をするための具体的な手順や、家計管理を成功させるコツをご紹介します。

監修者

監修者夫婦共働きで収入口が2つある、いわゆる「ダブルインカム」。収入は多いはずなのに貯蓄がうまくいかないのなら、家計管理に問題があるのかもしれません。

よくあるのが「夫婦で家計状況を把握していない」「お互いの支出を把握できていない」「貯蓄について話し合う機会がない」などです。このような状態では、家計の見直しもうまくいきません。

まずは、夫婦で家計の現状を把握した上で、目標を立てて、負担なく続けられる計画を立てることが大切です。

また、家計の見直し全般に関しては、ぜひ以下のコンテンツも合わせて参考にしてください。

- 夫婦の家計管理に失敗しやすい特徴として、夫婦で家計管理の共有ができていなかったり、明確な目標がなく貯金をしていることなどが挙げられる

- 夫婦で家計管理を成功させるコツは、夫婦お互いが家計の収支をしっかり把握し、どちらが何の費目を管理するのか、どのように家計管理をしていくかをよく話し合うこと

- 毎月の余剰資金は資産運用にまわし、老後の生活に備える

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

家計管理に失敗しやすい夫婦の特徴

収入や家庭環境は世帯によってさまざまですが、家計管理に失敗しやすい家庭には、次のような共通の特徴があります。

これら4つの特徴のいずれかに当てはまる場合は、家計管理に失敗しやすい環境に陥ってしまっています。

まずは、家計管理を失敗しやすい特徴を理解し、後述の「家計管理を成功させるための4STEP」を参考にしながら、そこからの脱却を目指しましょう。

夫婦で家計状況を把握していない

夫婦で家計状況を把握していない世帯は、家計管理に失敗しやすい特徴に該当してしまっています。

特に共働き世帯に多く、それぞれが自身で収入を得ていることから、独身時代と同じ感覚でお金を使ってしまうパターンが少なくありません。また、お互いの家計状況を共有していないと、パートナーがどれくらい貯金をしているのか把握できません。

お互いに「相手が貯金をしているから大丈夫」と思っていると、最悪の場合、ライフイベントを迎えた際に貯金が足りず、生活に困窮する事態になってしまいます。

出産費用や老後の生活資金などを考慮すると、共働きで収入面が安定しているうちに、夫婦間で家計状況を把握しあって、計画的に貯金をしておく必要があります。

家計管理のための時間を確保していない

仕事や家事で忙しく、家計管理のための時間を確保できていない夫婦は大勢います。家計管理のための時間とは、具体的に次のような振り返りをする時間のことを指します。

- 1ヶ月あたりの収入・支出はそれぞれいくらか

- 何に対していくらのお金を使ったか

- 前月に比べて支出額が増えていないか

- 前月に比べて貯金額はどれくらい増えたか

こういった振り返りをすることで、普段のお金の使い方を見直すことができ、無駄遣いを減らせるようになります。

反対に、家計管理のための時間の使い方ができていないと、1ヶ月で何に対してお金を使ったのかもわからず、貯金に回すだけのお金を捻出することはできません。

最近では、スマートフォンのカメラでレシートを撮影すると、自動的に記録をとってくれる家計簿アプリも登場しています。

家計簿アプリは2人で共有できる「ワンバンク(旧B/43)」がおすすめ!

とは.png)

とは.png)

- プリペイドカードで支払いをすると、支払い履歴がアプリに即座に反映

- 支払い履歴はグループ分けができるため予算管理がラクに

- PayPayアカウントへのチャージにも利用可能

- ペアカードが発行でき、家計簿を2人で共有できる

- 後払い機能がある(事前審査あり)

※スマホからのみアクセス可能です。

明確なお金の目標を決めていない

家計管理が上手くいかず、なかなか貯金が増えない夫婦世帯は、貯金の目的や目標の貯金額を明確にしていないケースが多いです。具体的な目的や、その貯金を使う時期が明確になっていないと、毎月の必要な貯金額を計算できず、効率良くお金を増やしていくことができません。

たとえば、5年後に600万円の自動車を購入する予定を立てた場合、1年あたり120万円、1ヶ月で10万円の貯金が必要なことがわかります。

1ヶ月で10万円の貯金をするためには普段のお金の使い方を考え直す必要がありますし、それが難しい場合には目的や目標を修正する必要があるでしょう。

一方、「結婚費用を貯金したいが明確な時期は決まっていない」「老後の生活資金を貯金したい」など、目標の貯金額を決められない場合は、毎月の手取り収入の2〜3割を貯金に回すことを目標にするのがおすすめです。

このように、貯金の目的や目標の貯金額を明確にすることで、日常生活でのお金の使い方を考え直すきっかけになります。

特別費を計上していない

特別費を計上していない夫婦世帯も、家計管理に失敗しやすい特徴に該当しているといえます。特別費とは、毎月必ず発生するわけではないものの、1年間のうちに複数回ある同様の支出のことを指します。

特別費の一例

- 出席する結婚式のご祝儀費用

- 旅行費用

- 固定資産税

- 自動車税

- 病気やケガなどの医療費

特別費を計上しないと、何に対してお金を使ったのかがわからなくなってしまい、貯金が目減りする要因となってしまいます。

レシートや領収書は必ず保管しておき、ご祝儀や税金関係などの特別な支出は、自身でメモを録るなどして、記録する癖を身に着けましょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

夫婦の家計管理スタイルを決めよう! 4つのパターンを紹介

夫婦2人が共働きの場合、家計の管理方法として、主に次の4パターンが挙げられます。

これらの家計管理スタイルには、メリットがあればデメリットもあります。

すでに実践している夫婦世帯も多いと思いますが、家計管理スタイルのメリット・デメリットと見比べて、他の家計管理方法を試してみるのもおすすめです。

ただし、お金の使い方や管理方法を話し合う際は、価値観の違いが出やすいものです。夫婦でしっかり話し合い、お互いに無理のない範囲で家計管理を行うことを心がけましょう。

夫婦で家計管理する際のスタイルに正解はありません。ご紹介した方法の中で、自分たちに合うものを選ぶのがいいでしょう。

一度実践してみて、もし合わなければやり方を変えてみるのでも構いません。お互いに無理をせず、家計が改善している状況を維持できることが大切です。

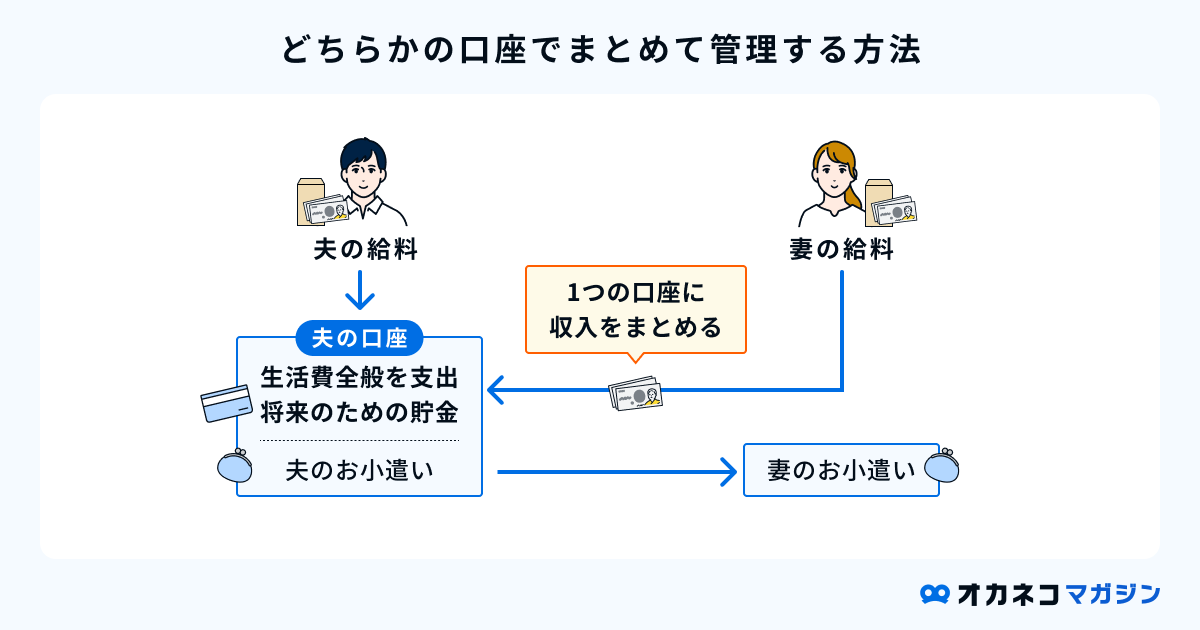

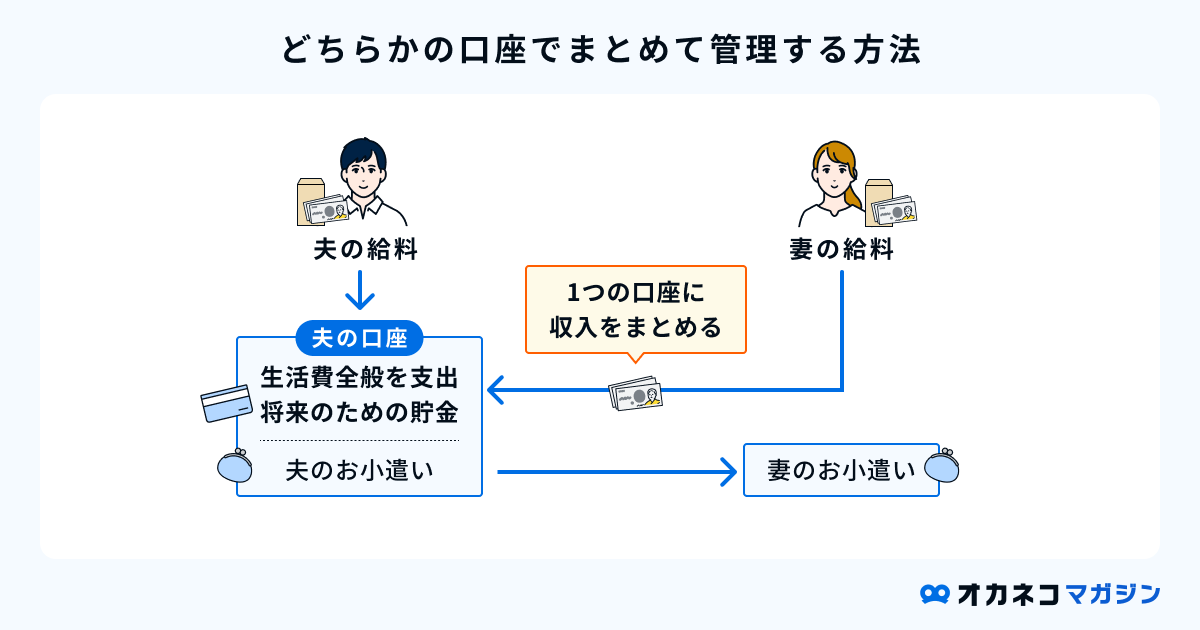

妻か夫いずれかが家計全体を管理する

夫婦間の家計管理スタイル、1つ目は妻か夫のいずれか一方が全体を管理する方法です。

お互いの収入を合算して管理し、そこから1ヶ月のうちに使う費用をお小遣いとして受け取ります。

| メリット | デメリット |

| ・家計管理が簡単 ・貯金しやすい | ・自由に使えるお金が少ない ・管理する側の収支がわからず不公平感が募ることも |

どちらか一方が家計全体のお金を管理することで、余計な支出を減らして着実に貯金ができるようになります。

一方、毎月決まった金額をお小遣いとして使うことになるので、自由に使えるお金が少なくなることからストレスを感じる場合もあります。

また、どちらか一方が管理する場合、管理する側の収支がみえず、不公平感が募ることも考えられます。

どちらか一方が管理する場合は、片方に対してだけお小遣いを渡すのではなく、お互いが公平な金額でお小遣いを取る形にするのが良いでしょう。

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

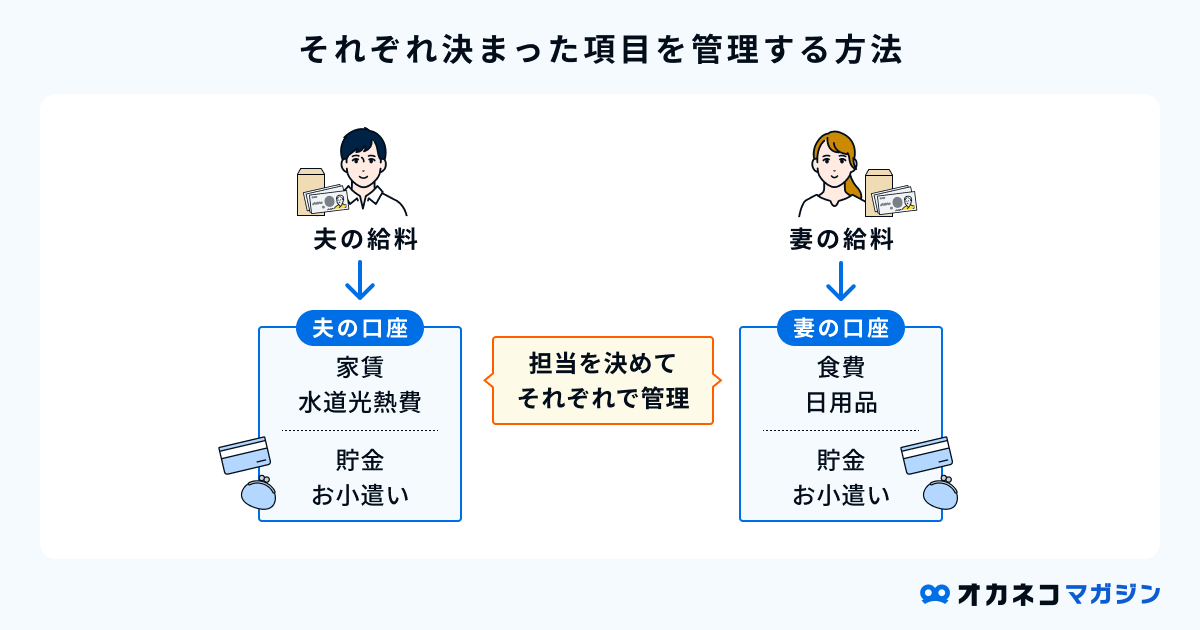

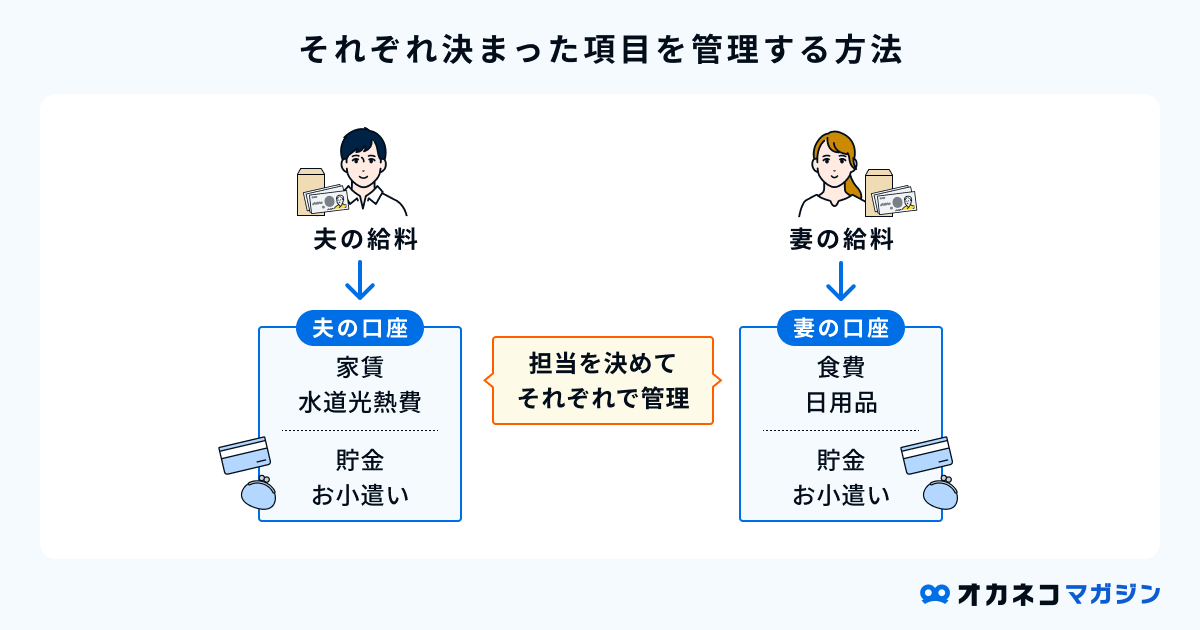

夫婦で担当費目を決めて管理する

2つ目の方法は、夫婦で担当費目を決めて管理する方法です。

簡単に説明すると、どちらか一方の収入を生活費として使い、もう一方の収入は全額貯金に回すイメージの家計管理方法です。

| メリット | デメリット |

| ・着実に貯金ができる ・管理方法がシンプルでわかりやすい | ・ケガや病気、妊娠・出産などで働けない場合は管理方法を変更する必要がある |

この方法を実践する場合は、基本的に収入の多いほうが普段の生活費を担当し、収入の少ないほうを全額貯金に回すことになります。

非常にシンプルな家計管理方法で、なおかつ貯金額が貯まるスピードも早いので、貯金の明確な目的が決まっている夫婦世帯に向いています。

一方で、ケガや病気、妊娠・出産などの理由で片方が働けなくなった場合は、家計管理の運用方法を変更する必要があります。

夫婦で別々に家計管理して、生活費を折半する

3つ目の方法は、夫婦それぞれが家計管理を行い、生活費を折半する方法です。

たとえば、夫は家賃担当、妻は生活費担当という形で、毎月の支出項目の担当を割り振りする形でやりくりします。

| メリット | デメリット |

| ・得意項目を担当すれば節約アイデアが浮かびやすい ・それぞれの担当項目が少なく管理しやすい | ・担当項目によって負担が異なる ・収入面を把握しづらく貯金がはかどらないことも |

それぞれが得意項目を担当することで、節約アイデアが浮かびやすい点がこの管理方法のメリットです。

具体的には、スマートフォンや固定回線に詳しい夫が通信費を担当し、家族割やセット割の計算を行うなどが挙げられます。

また、特売セールやクーポンの情報を多く知っている妻が、食費や日用品を担当することで、普通にお買い物をするよりも節約効果が期待できるでしょう。

一方、担当する項目によって負担額にばらつきが出やすく、それが不満につながるリスクもあります。お互いの収入面を把握しづらく、なかなか貯金がはかどらない点もデメリットです。

この方法を選ぶ場合は、夫婦間で家計収支をしっかりと話し合い、お互いが不公平に感じないように担当の割り振りをすることを心がけましょう。

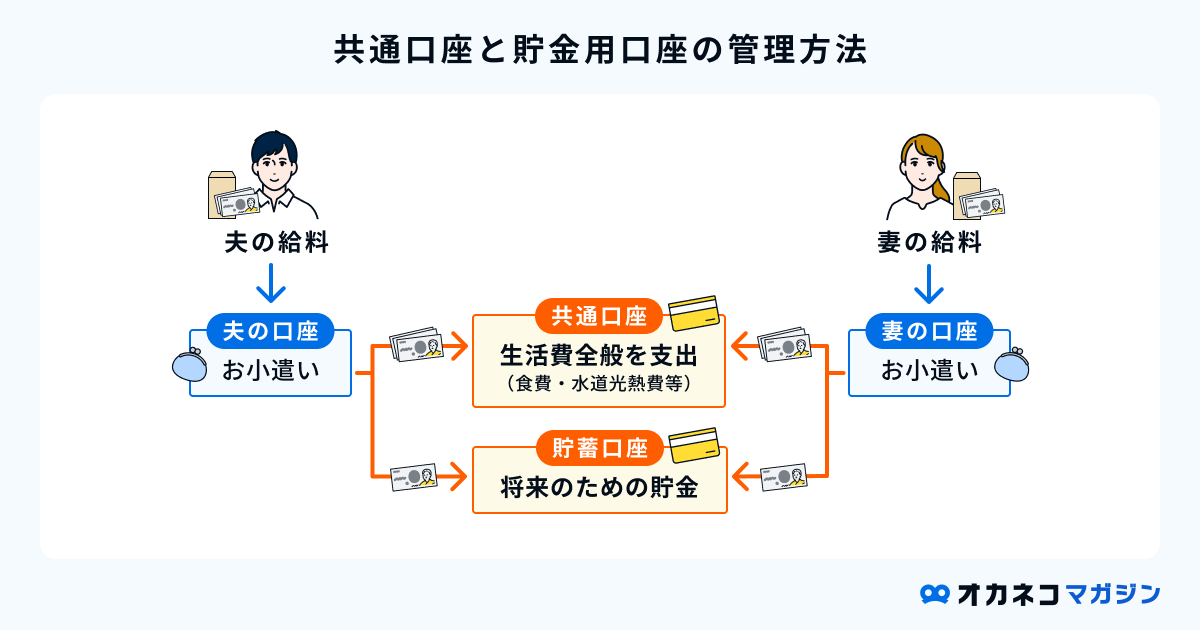

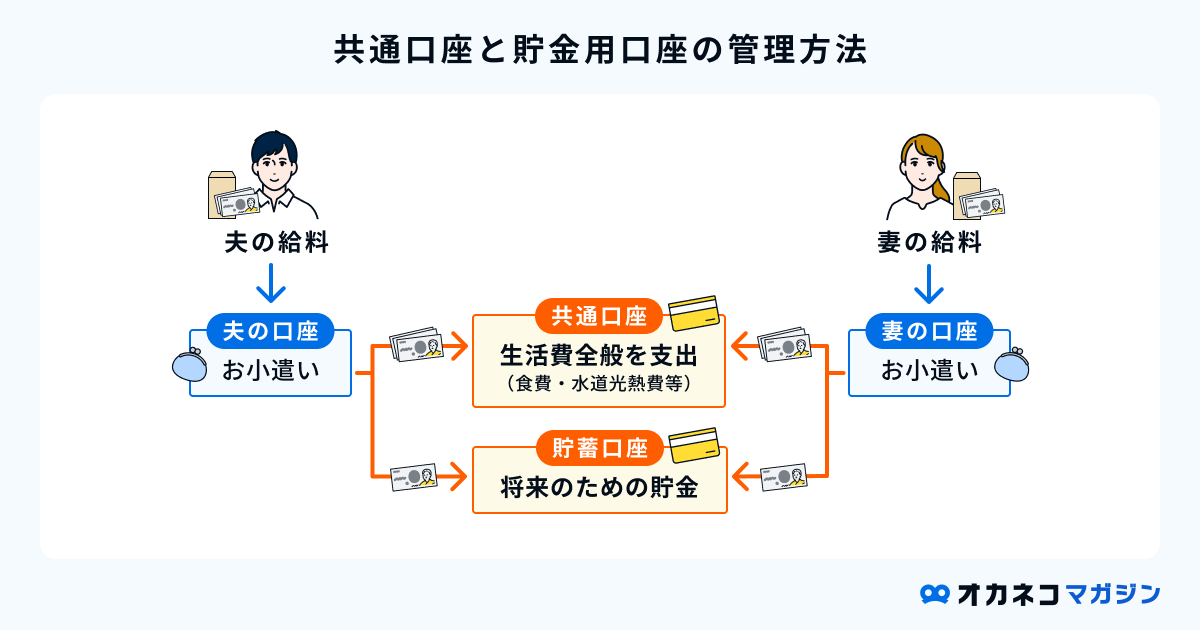

共通の口座を作り、そこから生活費を出す

4つ目の方法は、共通の口座を作ってお互いが一定額を入金し、そこから生活費を出す方法です。

収入と支出の両方を一度に管理できるので、夫婦世帯で公平にお金の管理をしたい場合には最もおすすめの方法といえます。

| メリット | デメリット |

| ・収入と支出がわかりやすい ・お互いが収支状況を把握しやすい ・貯蓄用口座との使い分けで貯金もはかどる | ・自由に使えるお金は少ない ・入金額を固定化すると不公平感が出やすい |

共有口座でお金を管理することで、夫婦それぞれが収支を見直ししやすくなるため、透明性の高い家計管理が可能です。

一方、毎月の入金額を固定化してしまうと、仕事の出張やイベントが重なって支出が増える月や、昇進昇格で給与が上がった場合に不公平感が出てしまいます。

たとえば、毎月の手取り収入の5〜6割など、お互いの収入に対して同じ割合の金額を共有口座に入れるようにすると、不公平感が少なくなるのでおすすめです。

家計管理を成功させるための4ステップ

夫婦が家計管理を成功させるためには、次の4つの手順を踏む必要があります。

それぞれの手順について解説するので、夫婦間で家計管理について話し合う際の参考にしてみてください。

夫と妻、どちらかが家計を管理する場合でも、お互いに管理する場合も、取り組んでほしいのが「先取り貯金」です。お給料が振り込まれた時点で貯蓄分を別口座に移して貯金してしまい、残ったお金で生活するように心がけると、お金が貯まりやすくなります。

また、残したお金で生活する際に家計簿をつけることで、無駄な支出になりそうなものや、将来お金が不足する状況を予測することもできます。この場合も、夫婦の協力が不可欠です。貯蓄の目標を定めて、互いにサポートしながら取り組みましょう。

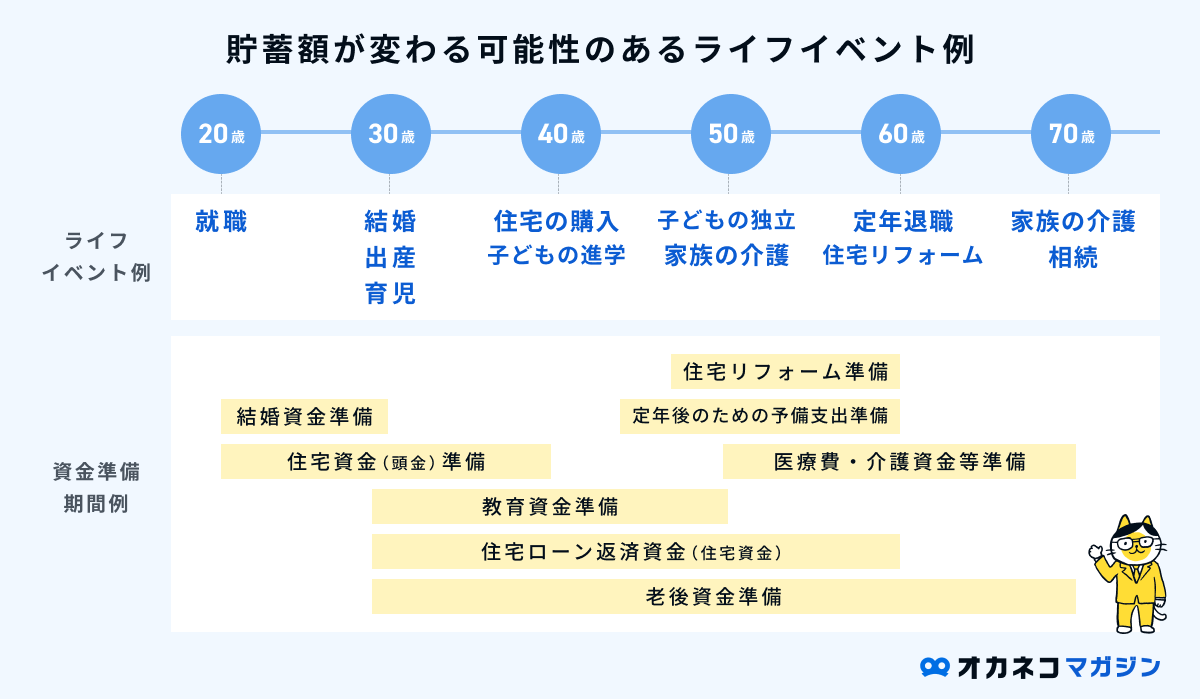

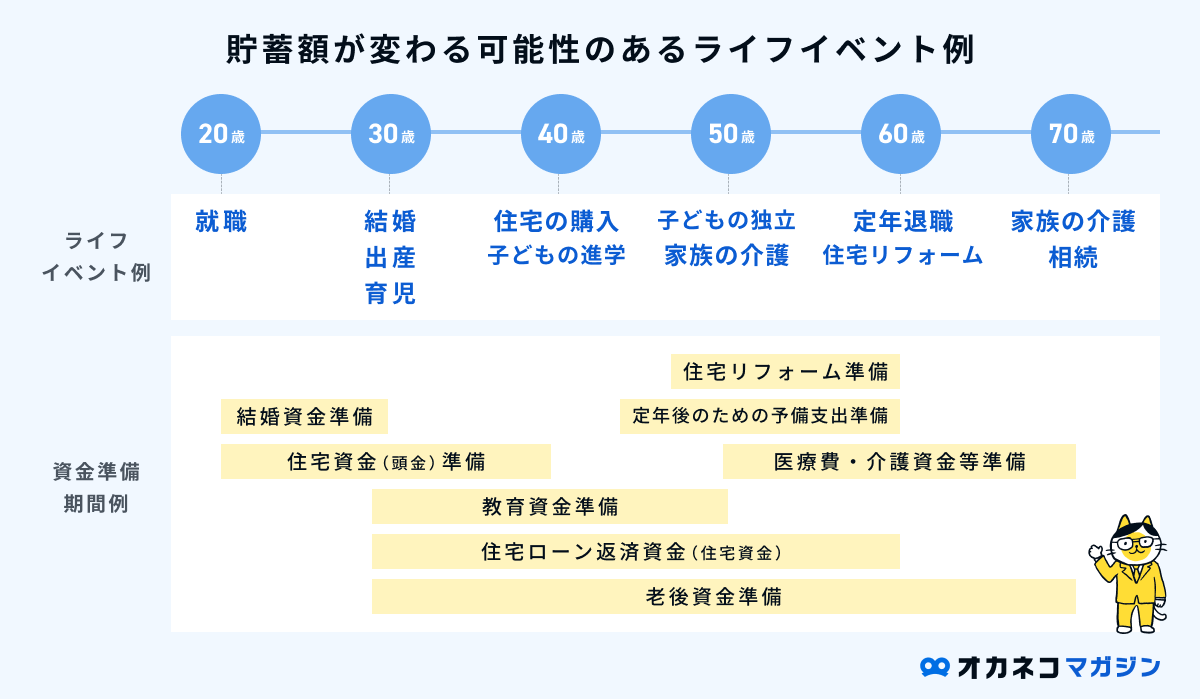

ステップ1. 夫婦でライフプランと目標を共有する

家計管理を成功させるためには、あらかじめ夫婦間で将来のライフプランと目標を共有しておきましょう。

家計管理をする目的は、無駄遣いを減らして効率良く貯金を増やすためといえますが、節約を意識しすぎると却ってストレスが溜まり、その反動で無駄遣いが増えてしまうかもしれません。

事前に将来のライフプランを共有しておけば、共通の目標のために日々のお金の使い方を考えられるようになります。

たとえば、夫婦が長い人生を送るなかで、次のようなライフイベントが起こる可能性があります。

- 子どもの教育資金(幼稚園〜高等学校卒業まで):約574万〜1,839万円

- 住宅購入資金:約2,500万〜5,200万円

- 介護費用:約580万円

- その他:旅行などの遊興費、車や家具などの購入資金など

※介護費用は一時介護費用約74万円+平均介護期間61.1ヶ月×介護費用月額平均8.3万円の合計額

参照:結果の概要-令和3年度子供の学習費調査|調査結果の概要|4 幼稚園から高等学校卒業までの15年間の学習費総額(表9参照)|文部科学省

参照:2023年度フラット35利用者調査 10ページ|住宅金融支援機構

参照:2021(令和3)年度 生命保険に関する全国実態調査<速報版> 93,96ページ|生命保険文化センター

将来的に妊娠・出産を考えている夫婦世帯も多いと思いますが、出産費用としておよそ50万円の費用がかかるうえ、以降は子どもの養育費や教育資金も必要です。

事前に目的と目標額を話し合っておくことで、その時期から逆算して毎月の大まかな貯金額を計算でき、毎月の必要な貯蓄額が分かれば、普段のお金の使い方を工夫するきっかけにもなります。

家計管理を始めるための第一歩として、夫婦間で将来のライフプランと目標をしっかりと話し合うようにしましょう。

ステップ2. お金の収支を見える化する

夫婦間で将来のライフプランを話し合った後は、現在の家計収支がわかるように「見える化」しましょう。

簡単な方法としては家計簿をつけるのがおすすめで、毎月の収入と支出をメモにとり、夫婦間でいつでも見られるようにしてみてください。

また、クレジットカードやキャッシュレス決済を利用すれば、何に対してお金を使ったかがすぐに分かるようになります。記録としても残しやすいので、現金よりもカード払いやキャッシュレス払いを利用して、普段の支出の見える化に努めましょう。

同様に、現時点の貯金額も見える化して、お互いの貯金に対するモチベーションを上げる工夫も心がけてみてください。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

ステップ3. 口座を使い分けて、先取り貯金を心がける

夫婦で家計管理を成功させるには、生活用と貯蓄用で口座を分けて、先取り貯金を実践しましょう。先取り貯金とは、収入を得たタイミングで真っ先に一定額を貯金用口座に入金する貯金方法です。

先取り貯金を実践すると、仮に無駄遣いをしてしまっても、先に一定額を貯金に回しているので、後になって貯金に回すだけのお金が残っていないという事態を防げます。

貯金に回す金額は手取り収入の2〜3割が良いとされているので、この金額を目安に夫婦2人で話し合って、今後のライフプランを実現するための具体的な貯金額を決めるようにしてみてください。

また、先取り貯金をしたら、金利の高い銀行に預けるのがおすすめ。特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。

たとえば、金利の高い銀行の一例は次のとおりです。

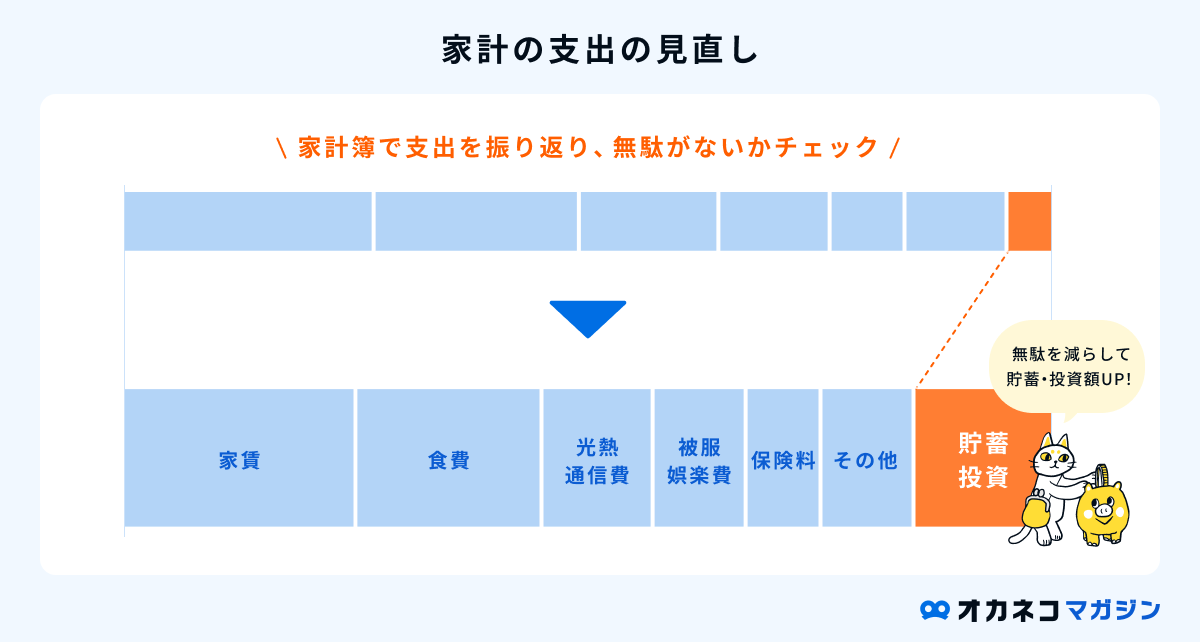

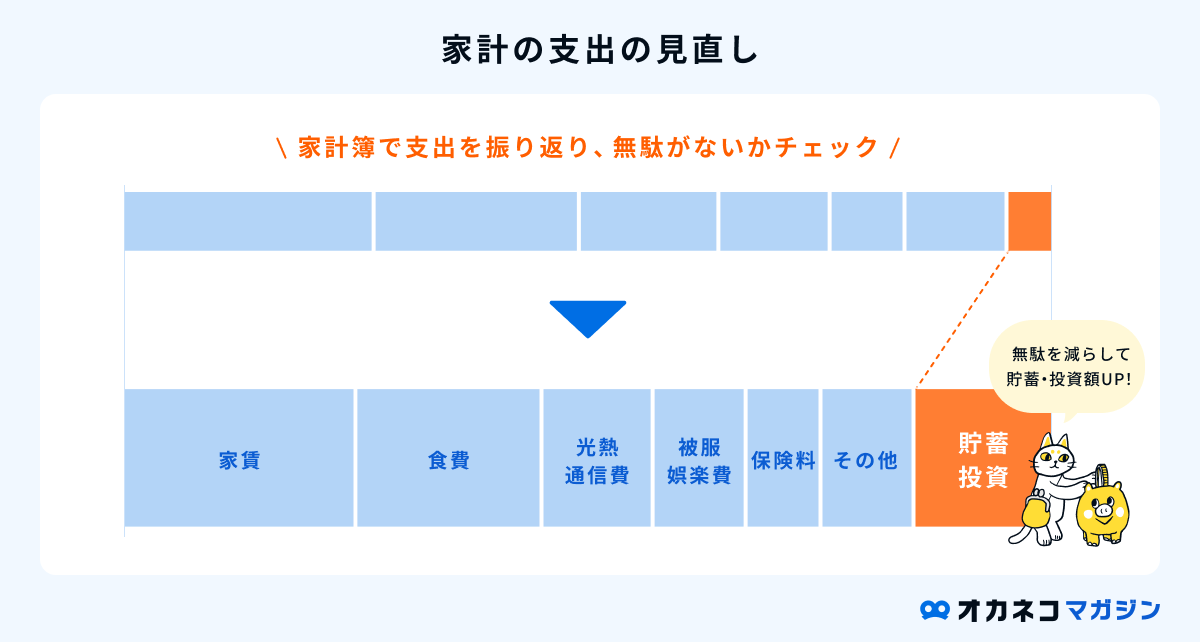

ステップ4. 家計簿をつけて、収支を管理する

先取り貯金を実践しながら、家計簿をつけて毎月の収支を管理することを心がけましょう。

これまでに家計簿を付けることに挑戦したものの、途中で断念してしまった方は、事細かに仕分けしようとしすぎて、家計簿を付けるのが面倒になってしまった方が多いのではないでしょうか。

家計簿はあくまで収支を把握するための手段なので、夫婦2人が家計管理しやすい方法であれば、家計簿にこだわる必要はありません。

たとえば、「食費」「水道光熱費」「趣味・交際費」など、大まかなグループ分けで管理するだけでも、普段のお金の使い方を把握するのに効果的です。

また、最近ではパソコンやスマホアプリで使える家計簿も数多く登場しており、なかには銀行口座やクレジットカードと連携して、自動的に仕分けしてくれるものもあります。

家計管理を成功させるコツは、毎月の収支を管理しながら、目標を達成するまで貯金を継続することです。ご自身が管理しやすい方法で、毎月の収支を把握することに努めましょう。

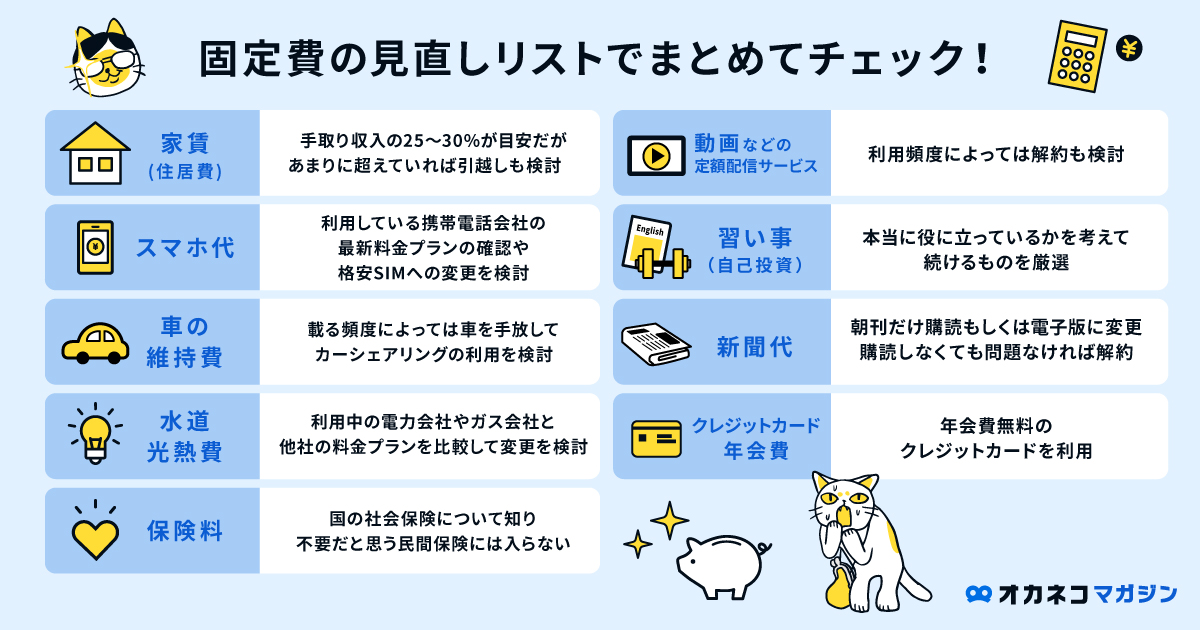

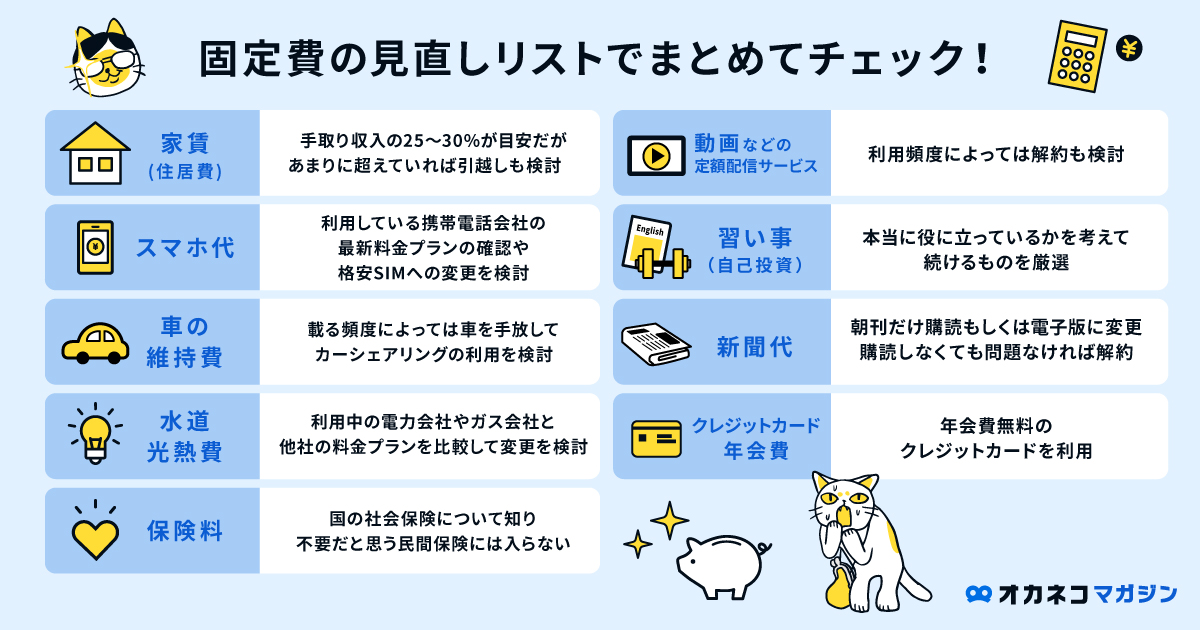

固定費は定期的に見直しを

家計管理で収支を把握できるようになったら、定期的に「固定費」の見直しを行うようにしましょう。固定費は、何もしなくても毎月支払うことになる支出のことです。

一方、上記以外の食費や医療費、交際費などは、その都度で支出額が変動することから「変動費」とよばれます。固定費を一度見直すと、それ以降は半永久的に節約効果が持続します。

たとえば、毎月の通信費が1万円を超えている場合、格安SIMに乗り換えてスマホ代を3,000円以下に節約できれば、1ヶ月で7,000円、年間で8.4万円もの通信費を節約できます。

毎月の支出のなかで、どこから見直しをすればわからない方は、食費や交際費などの変動費を削るよりも、先に固定費の見直しから行いましょう。

夫婦で貯めたお金は資産運用に回そう!

夫婦2人で家計管理を行うと、着実に貯金を増やせるようになります。とはいえ、せっかく節約して貯めたお金を銀行口座に預けるのはもったいないです。

今後のライフイベントや老後の生活資金の貯金を考えているのであれば、貯めたお金を資産運用に回すことも検討しましょう。

夫婦世帯におすすめの資産運用は、次の4つです。

- NISA

- iDeCo

- 財形貯蓄制度

- 積立保険

上記の方法であれば、まとまったお金は不要で毎月少額から積立投資を始めることができ、先取り貯金の預け先としても利用できます。

以下に「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができます。

夫婦2人でよく話し合って、無理のない範囲で資産運用を行うようにしましょう。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

まとめ

夫婦共働きで働いているのに、なかなか貯金ができずに苦労している夫婦世帯は、次の「家計管理に失敗しやすい特徴」に該当している可能性があります。

上記のいずれかに当てはまっていると、上手く貯金を増やすことができず、余計な支出が増える一方となってしまいます。

ただし、上記の特徴に該当した場合でも、ご紹介した「家計管理を成功するための4STEP」を実践すれば、着実に貯金を増やせるようになります。

今後の人生をより豊かにするためには、夫婦2人で協力しながら、将来を見据えた貯金に取り組むことが必要不可欠です。

当コンテンツをきっかけに、今後のライフプランについて話し合う時間を設けてみてはいかがでしょうか。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/