| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

1年で100万円を貯金するためには、ひと月に約8.3万円(100万円÷12ヶ月)の貯蓄が必要です。

計算自体は簡単ですが、いざ貯金をしようと思っても、ついつい使い込んでしまい、貯金に回せるだけのお金が残っていない方も多いのではないでしょうか。

1ヶ月で8万円以上も貯金に回すのは大変ですが、貯金を成功させる6つのポイントを知っていれば、1年間で100万円の貯金は決して実現不可能な目標ではありません。

1年で100万円を貯めるための具体的な方法と、貯金を始める際に覚えていて欲しいポイントをご紹介します。

- 100万円以上貯金している人の割合は、二人以上世帯の場合20代で4割、30代で6割。単身世帯の場合20代で3割、30〜50代まででほぼ半々。

- 貯金額が100万円未満の割合は、年齢を重ねるにつれて少なくなっていく

- 100万円の貯金を達成できたなら、さらに効率よく資産を増やすために「資産形成」を検討しましょう

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

100万円以上貯金している人の割合(世帯別)

貯金を始める前に、100万円以上の貯金がある人の割合を確認してみましょう。単身世帯と二人以上世帯における、年代別・収入別による貯金額を出してみました。

年代別の貯蓄割合

令和5年の金融広報中央委員会「家計の金融行動に関する世論調査」の調査データを参照して、二人以上世帯と単身世帯に分けて、年齢別の貯蓄額をご紹介します。

なお、現金や預貯金以外に、有価証券(株式、債権など)を含む金融資産保有額を「貯蓄」として解説します。また、よりリアルな数値として、平均値よりも右側の中央値を参考にすると良いでしょう。

中央値を参照すると、20代は世帯問わず貯蓄額は100万円未満ですが、年代を上がるにつれて増えていくことがわかります。

次に、世帯別・年代別に、100万円未満と以上で貯金の保有割合を比較しました。

.png)

.png)

二人以上世帯のデータを参照すると、20代の平均貯蓄額(中央値)は30万円である一方、その4割近くは100万円以上の貯蓄があることがわかります。世帯によって大きく貯蓄額が異なると言えるでしょう。

単身世帯の30〜50代のデータを見ると、貯蓄額が100万円未満の人と100万円以上の人でほぼ半々の結果でした。

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると

参照 : 家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると

年間収入別の貯蓄割合

1年間の収入別の貯蓄割合についても、令和年の金融広報中央委員会「家計の金融行動に関する世論調査」の調査データを参照して、二人以上世帯と単身世帯に分けてご紹介します。

まずは、二人以上世帯における年間収入別データです。

| 二人以上世帯の年間収入別年齢別金融資産保有額 | |||||||

|---|---|---|---|---|---|---|---|

| 収入はない | 300万円未満 | 300~500万円未満 | 500~750万円未満 | 750~1,000万円未満 | 1,000~1,200万円未満 | 1,200万円以上 | |

| 100万円未満 | 68.1% | 50.9% | 34.9% | 28.7% | 19.4% | 14.7% | 13.2% |

| 100万円以上 | 12.2% | 46.1% | 61.5% | 68.4% | 76.0% | 83.3% | 83.7% |

| 無回答 | 19.7% | 3.0% | 3.6% | 2.9% | 4.6% | 2.0% | 3.1% |

| 平均 | 326万円 | 618万円 | 1,051万円 | 1,193万円 | 1,681万円 | 2,400万円 | 3,892万円 |

| 中央値 | 0万円 | 50万円 | 274万円 | 400万円 | 850万円 | 1,280万円 | 1,500万円 |

参照 : 家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると

年収が300万円未満の場合、貯金額が100万円未満の世帯と100万円以上の世帯の数はおよそ半々です。一方、年収が300万円を超えると、6~8割の世帯が100万円以上の貯蓄を保有していることがわかります。

続いて、単身世帯の年間収入別データです。

| 単身世帯の年間収入別年齢別金融資産保有額 | |||||||

|---|---|---|---|---|---|---|---|

| 収入はない | 300万円未満 | 300~500万円未満 | 500~750万円未満 | 750~1,000万円未満 | 1,000~1,200万円未満 | 1,200万円以上 | |

| 100万円未満 | 77.3% | 53.0% | 40.6% | 20.9% | 10.3% | 54.6% | 18.2% |

| 100万円以上 | 17.3% | 45.1% | 56.3% | 76.3% | 89.7% | 45.4% | 81.8% |

| 無回答 | 5.4% | 1.9% | 3.1% | 2.8% | 0% | 0% | 0% |

| 平均 | 318万円 | 663万円 | 1,019万円 | 1,943万円 | 3,837万円 | 634万円 | 17,011万円 |

| 中央値 | 0万円 | 50万円 | 200万円 | 600万円 | 2,260万円 | 5万円 | 4,095万円 |

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 分類別データ シート4|知るぽると

単身世帯においても、年収300万円を境にして、貯蓄額の平均や中央値が大きく変動しています。

年収が上がるにつれて貯蓄額も増えていきますが、300万円未満の世帯が1年で100万円を貯金するには、毎月の貯蓄割合を高めることが大切です。

1年間で100万円を貯金するための6つのポイントを紹介するので、ぜひ参考にしてください。

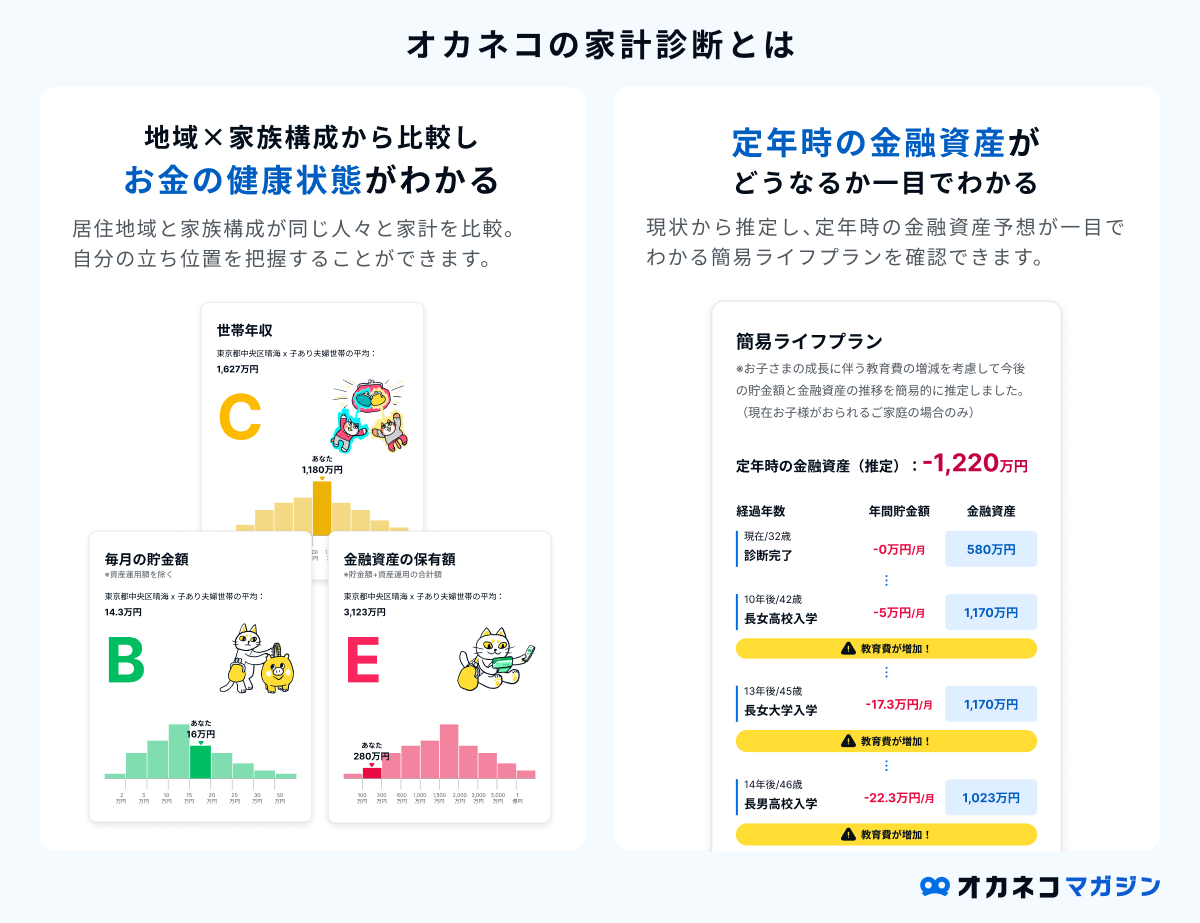

120万人以上※が体験しているオカネコの家計診断。

住んでいる地域 × 家族構成が同じ人と比べてあなたの世帯年収・貯金額・金融資産は高いのか低いのかを、A~Eランクで診断します。境遇が近い人との家計比較なので、家計の見直しの参考になるでしょう。

診断結果には簡易ライフプラン表もついてくるので、このままいくと老後資金がいくら貯まるのかも一目でわかります。

診断するのはとっても簡単。登録して家計に関する約20問の質問に回答するだけ。

オカネコは完全無料で利用できて、約3分で簡単に診断できます。家計見直しのきっかけにもなるのでぜひ試してみてください。

※2025年6月1日当社データベースより概算(オカネコサービスすべての実績総数)

1年間で100万円貯めるための6つのポイント

年間100万円を貯金するために、次の6つのポイントを抑えておきましょう。

ポイント1. 貯金の目的を明確にする

1年間で100万円を貯めるには、事前に「貯金の目的」を明確にしておくことが大切です。

具体的な目的を決めておくことで、貯金のモチベーションにもつながり、途中でお金を使い込んでしまうリスクを減らせるでしょう。

また、貯めたお金を使う時期を決まっている場合は、その時期から逆算して、毎月の必要な貯金額を決められます。たとえば、1年後に海外旅行へ行く費用として120万円が必要だとすれば、ひと月あたり10万円を貯金する必要があるとわかります。

金融広報中央委員の「家計と金融行動に関する世論調査」の最新データによると、貯金の保有目的の割合は以下の通りです。

参照 : 家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート19|知るぽると

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分別データ シート19|知るぽると

上記のデータを参照すると、「老後の生活資金」を目的に貯金をしている世帯割合が多いことがわかります。

二人以上世帯では、老後資金の準備に次いで、病気やケガに対する備え、子どもの教育資金など、自身や家族に対して貯金をする世帯が多い傾向です。

単身世帯では、同じく病気やケガへの備え、老後資金の貯蓄を主とする世帯数が多い一方で、二人以上世帯に比べて、特に目的を設定せずに貯金をしている世帯数も多いことがわかります。

具体的な貯金目的が決まっていない方は、上記のデータを参考にしてみてください。

ポイント2. 家計の収支を見直して、ムダをなくす

冒頭でもお伝えした通り、1年間で100万円を貯めるには月約8.3万円の貯金が必要です。ひと月に8万円以上の貯金をするには、家計の収支を見直してムダをなくす必要があります。

ライフプランニングをすると家計の収支が数字で可視化され、家計を圧迫している支出が一目でわかります。

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

監修者

監修者収支を見直す際のポイントは、”毎月”の収支の棚卸と同時に”年間”の収支も棚卸することです。毎月は発生しないが年間を通して見てみると入ってくるお金もあれば、出ていくお金もあります。例を挙げると、年に1回発生する自動車税の支払いなどです。

ライフプランニングではそのような年間収支も併せて今後の見通しを作成することが可能ですので、一度お金の専門家と一緒に、ライフプランニングを作成することをお勧めします。

ポイント3. 毎月の予算を決めて生活する

手元にお金があるとついつい使い込んでしまうものです。使いすぎを防ぐためには、あらかじめ毎月の予算を決めて生活することを意識してみてください。

毎月の予算を決めるには、食費や日用品の購入費、交際費などを事前に分けておく必要があります。そのうえで、1ヶ月を暮らすために必要な生活資金(家賃や水道光熱費など)を除いた金額の範囲内で、各項目で予算を振り分けましょう。

たとえば、毎月の収入が30万円で、固定費を含む生活資金が20万円の場合、残りの10万円を各項目に割り振るイメージです。毎月の給料が入るタイミングで次月の予算を決めておけば、お金の使いすぎを予防できるので、ぜひ実践してみてください。

そこでおすすめなのが、毎月の家計管理ができる家計簿アプリ「マネーフォワードME」です。あらかじめ1か月の予算をカテゴリーごとに分けて細かく管理することもできます。

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

ポイント4. 口座を分けて先取り貯金を心がける

お金の使いすぎを予防する効果的な方法は、生活用と貯金用で口座を分けて、「先取り貯金」を心がけることです。

先取り貯金とは、収入を得たタイミングで一定額を先に貯蓄へ回して、残りのお金で生活をする貯金方法です。私たち人間には、手元のお金を使い切ろうとする特徴があり、この特徴を「パーキンソンの法則」といいます。

つまり、「月末に残ったお金」を貯金しようと思っても、手元のお金を使い切ってしまい、なかなか上手く貯金ができない状態が続いてしまうのです。

その点、「先取り貯金」を活用すれば、手元のお金を使い込んでしまっても、先に貯金へ回している分があるので、お金が貯まらない状況を回避できます。

この際、生活資金と同じ口座で貯金をしようとしても、ついつい引き出しで使い込んでしまう恐れがあるため、かならず生活用と貯金用で口座を分けるようにしましょう。

先取貯金を始めるにあたり、「まずは自身の収支改善を行い、無理のない範囲で進めていくこと」もポイントです。目標とする貯金額まで時間がないからと言って、焦って無理な先取貯金をしてしまい、結果としてプランが崩れてしまうことは少なくないでしょう。

まずは自身の状況整理を行い、「毎月この金額なら大丈夫」というラインを設定することも、先取貯金を進めていく上では必要なことです。

ポイント5. 控除や制度を活用して、税負担を軽減する

手元のお金を効率よく貯金するためには、控除や制度を活用して、税負担を軽減する工夫も必要です。たとえば、次でまとめた控除や制度を活用するのがおすすめです。

- 社会保険料控除

- 生命保険料控除

- 医療費控除

- 配偶者控除

- 住宅ローン控除

- ふるさと納税

- NISA

- iDeCo

なお、控除を利用する際には、確定申告や会社での年末調整などで申告する必要があります。

また、NISAやiDeCoなど、税負担を軽減できる制度を活用するためには、自分自身で各制度の申請手続きを行わなくてはなりません。

手間や時間はかかりますが、それ以上に大きなメリットがあるので、これらの控除や制度を活用して支出を減らし、効率よく貯金額100万円を目指しましょう。

また、1年間100万円の貯金に限らず、お金の貯め方や貯金方法については以下のコンテンツもぜひ合わせて参考にして下さい。

ふるさとチョイス

- 掲載している自治体数が多い

- クレジットカード、コンビニ決済など14種の決済方法に対応

- 寄付時の支払い充当や他社ポイントへの交換が可能な「チョイスマイル」がたまる

さとふる

- あとから選べる返礼品が豊富

- 寄付からワンストップ特例申請までをアプリで完結できる

- 電話またはお問い合わせフォームでのサポート体制が充実

ふるなび

- ふるなび独自の返礼品が豊富

- 寄付からワンストップ特例申請までをアプリで完結できる

- 他社ポイントへの交換が可能なふるなびコインがたまる

ポイント6. 金利の高い銀行を選ぶ

効率よく貯蓄をするには、金利の高い銀行を選ぶことも大切です。

特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。たとえば、ネット銀行の一例とその金利は、次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットがあります。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

100万円貯金できたら資産形成を

100万円の貯金を達成できたなら、さらに効率よく資産を増やすために「資産形成」にも挑戦してみてください。

一般的に、金融資産保有額が1,000万円未満の場合は、資産運用の前段階の資産形成のフェーズとされています。そこで、初心者にもおすすめの資産形成の方法を7つご紹介します。

老後資金などしばらく使う予定のないお金は、投資信託、NISA、iDeCo、積立保険などを活用した「積立投資」がおすすめです。

以下に、「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができるので、ぜひ試してみてください。

ここで紹介されている資産形成は、いわゆる投資(資産運用)です。投資を始めるにあたっては一定金額の預貯金を備えておく準備と共に、お金に対する知識も必要になります。

「周りが始めているからNISAを始めよう」ではなく、「自分に合った資産形成の方法は何か?」を知ることも大切です。

オカネコでは資産形成をこれから始めていく人向けのセミナーも多数開催していますので、情報収集の一環としてご参加いただくと良いと思います。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

投資信託

投資信託は、投資家から集めた資金をファンドマネージャーが運用し、その運用で利益が出た場合に配当金が受け取れる運用方法です。

初心者の方におすすめの理由は、少額から資産形成を開始でき、投資家の代わりにプロの専門家が運用を行ってくれるので、自分で売買のタイミングを判断しなくて良いというメリットがあるためです。

投資信託による運用は、株式や債券、不動産など、多岐に渡る分散投資で行われるので、リスク分散が可能な点もメリットといえます。

一方で、投資信託で運用をする際には、定期的な運用コストが発生する点には注意が必要です。また、元本保証がされているわけではないため、市場相場によっては元本割れを起こしてしまう可能性もあります。

運用先を選ぶためにはある程度の金融知識も必要です。どれにすべきか迷ったときは、ファイナンシャル・プランナーなどの専門家に相談してみましょう。

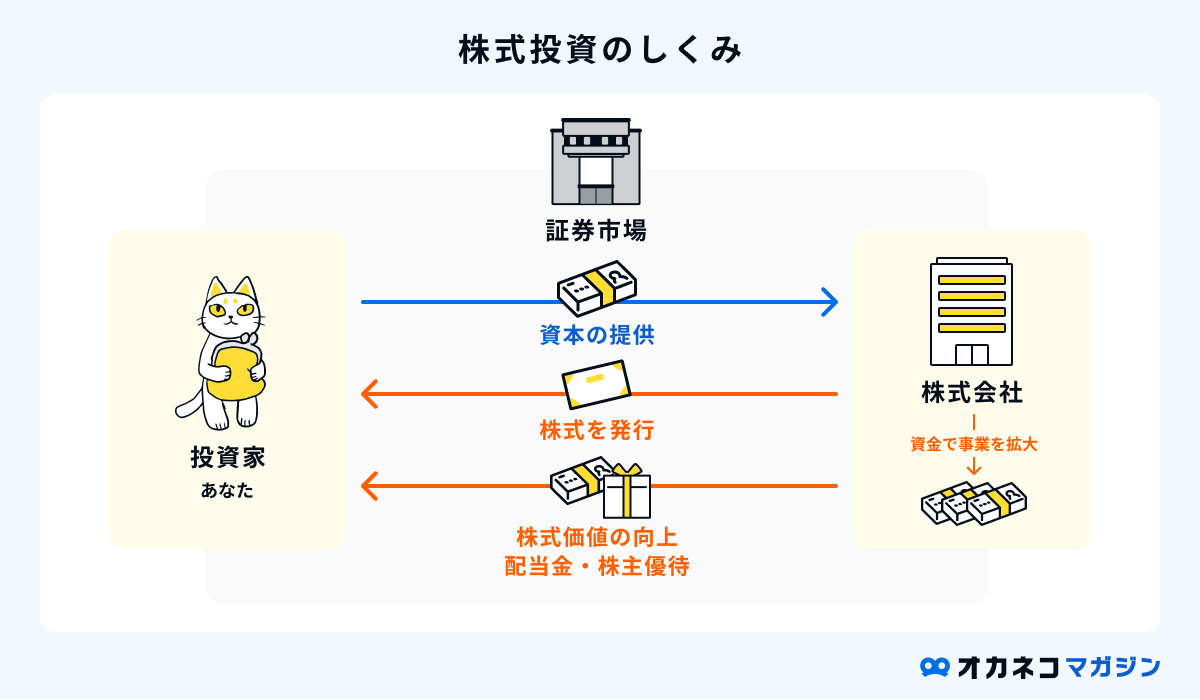

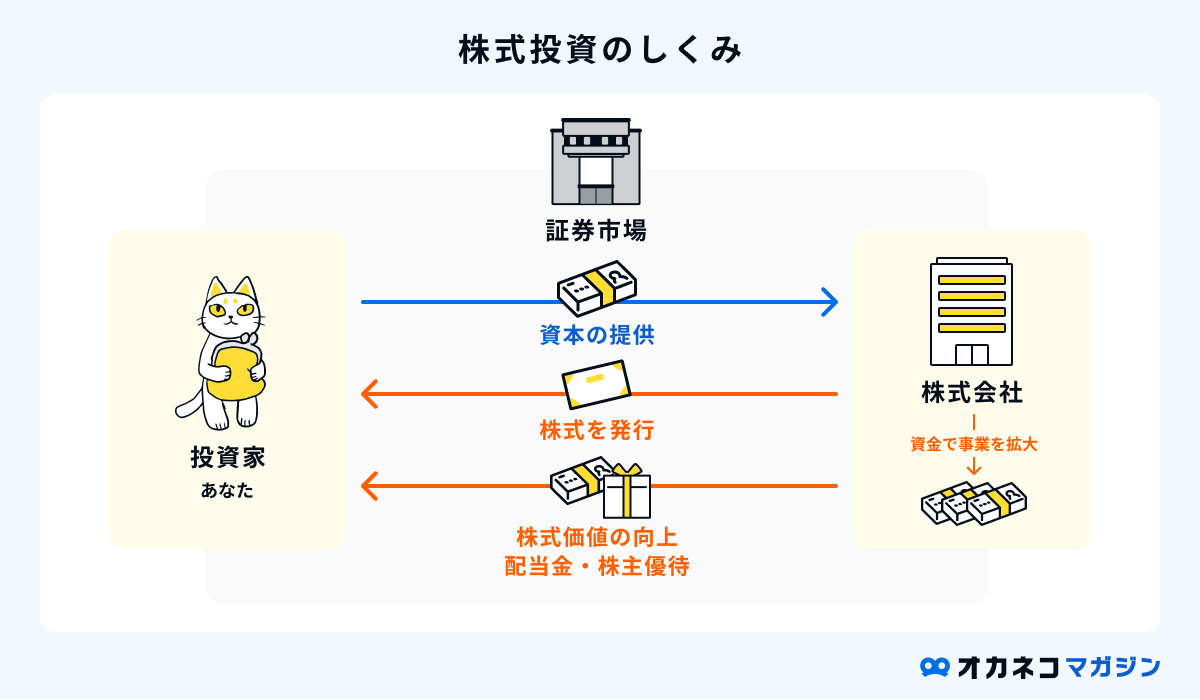

株式投資

株式投資は、証券会社に口座を開設し、企業の株式を購入して利益を得る運用方法です。投資の王道ともいえる方法で、株式の売買益によるキャピタルゲイン、または株主に分配される配当金によるインカムゲインの2軸で利益を得ます。

従来の株式投資は、購入可能な1単元が100株や1,000株に設定されていることが多く、数十万円を超える資金が必要となるケースが一般的でした。

昨今では、数万円から購入可能なミニ株が登場しており、資金が少ない方でも株式投資に挑戦できるようになりました。

ただし、株価は景気や企業の不祥事などで暴落してしまうリスクがあり、相場によっては元本割れが発生する場合があります。成長が見込める銘柄選びや、売買するタイミングなどをしっかり見極めることが大切です。

常に知識を吸収する貪欲さが求められるので、まずは投入資金が少なく済むミニ株から始めて、本格的な株式投資に少しずつ慣れていきましょう。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

なお、2023年までのNISA・つみたてNISAの買付・積立投資は2023年で終了となりましたが、2024年以降の新NISA制度とは別枠で非課税保有枠が継続されます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

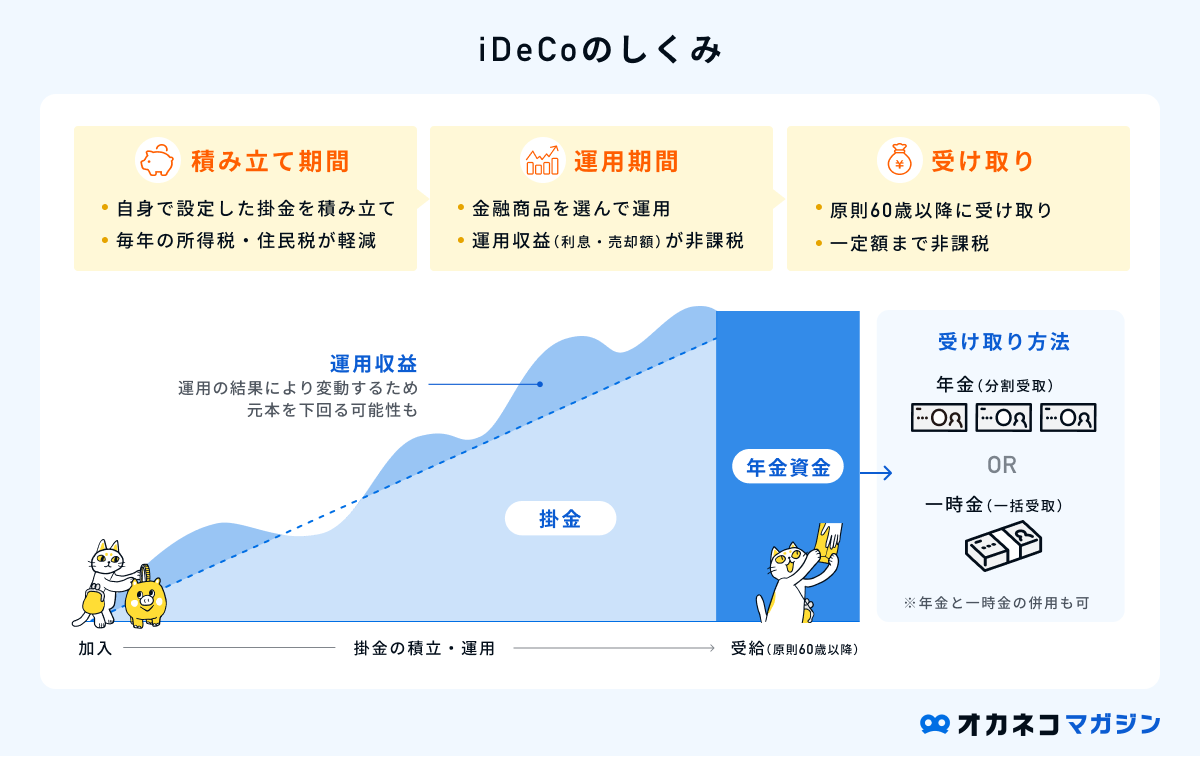

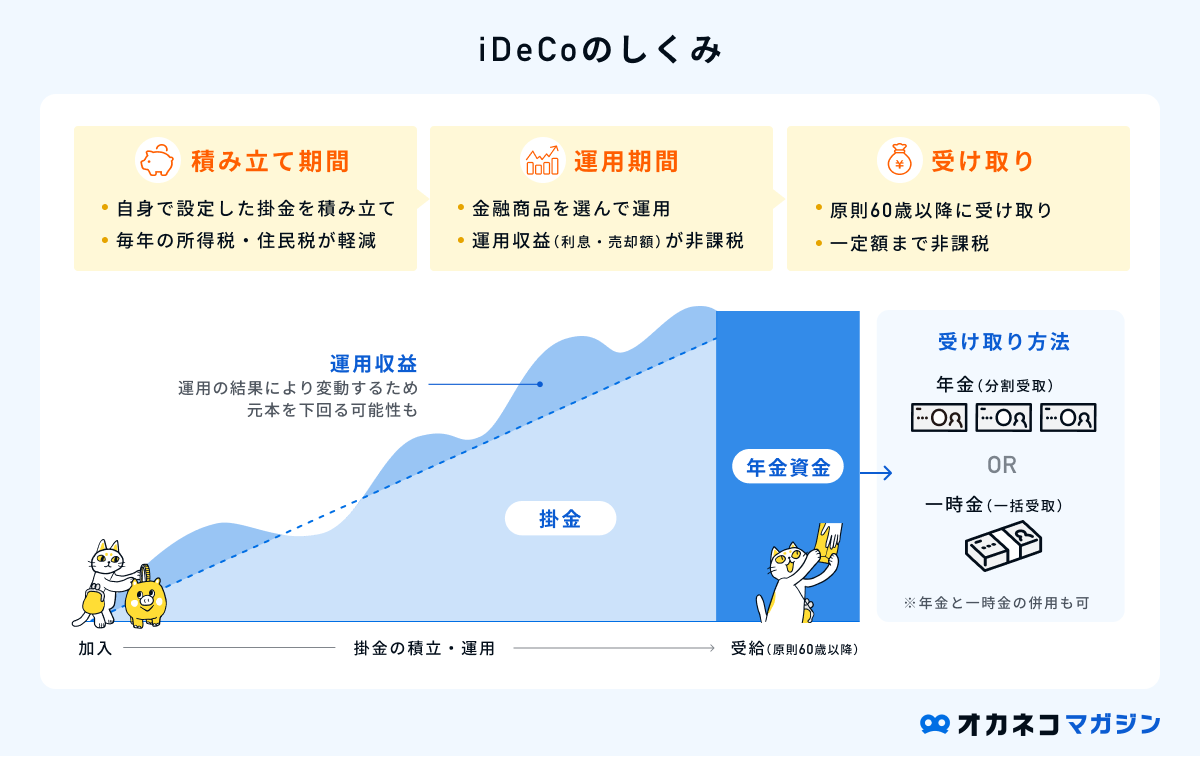

iDeCo(個人型確定拠出年金)

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法です。

原則として60歳になるまで資産を引き出すことはできませんが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがあります。

また、60歳以降で資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入保険者となっており、それぞれで拠出可能な限度額も異なる点にはご注意ください。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

企業型DC(企業型確定拠出年金)

企業型DCは「企業型確定拠出年金」とよばれる制度です。

iDeCo(個人型確定拠出年金)は自分自身で掛け金を拠出する必要がありましたが、企業型DCは勤務先の企業が掛け金を拠出し、自分で資産運用を行うという違いがあります。

企業型DCを導入している会社に勤めている方しか利用できない制度ですが、自分で掛け金を拠出しなくて済む点が魅力的な特徴です。

また、2022年4月の法改正に伴い、受給開始年齢が60〜75歳までに拡大され、昨今の多様化する働き方に合わせて選択肢が広げられました。

なお、iDeCoと同様で、原則として60歳になるまでは一切の資産を引き出せず、制度の性質上、利用可能な対象者が限られている点には注意が必要です。

財形貯蓄制度

財形貯蓄制度は、一定金額を勤務先の給料から天引きの形で、企業が提携する銀行口座へ自動的に貯金できる制度です。

毎月の給与から自動的に先取り貯金ができるので、わざわざ貯金用口座にお金を移す手間や手数料がかからず、お金の使いすぎを予防できます。

また、財形貯蓄制度には、貯金の目的によって「住宅用」「年金用」「その他」の3つに分類され、場合によっては税負担の軽減効果が期待できたり、住宅ローン融資が受けられたり、さまざまなメリットがあります。

制度の仕様上、財形貯蓄制度を導入済みの企業で勤務している方しか利用できませんが、手元のお金をついつい使い込んでしまう方にはおすすめの制度です。

積立保険

積立保険は「貯蓄型保険」ともよばれ、将来的に払い込んだ保険料が返ってくる可能性がある生命保険のことを指します。具体的には、次のような保険商品が積立保険に該当します。

- 終身保険:解約時に解約返戻金が受け取れる

- 養老保険:死亡保障を備えながら、満期を迎えた際に満期保険金が受け取れる

- 個人年金保険:一定期間まで保険料を払い込み、以降は一定額の年金を定期的に受け取れる

- 学資保険:子供が一定年齢に達するとお祝い金が受け取れる

これらの保険商品は、将来的に解約返戻金や満期保険金が受け取れる場合が多いので、保険料という形で保険会社に貯金をしているのと同義になります。

また、積立保険は、万一のときの保障を兼ね備えながら、将来を見据えた貯金を両立できる点が特徴です。ただし、所定の利率を乗じた金額が返戻金として支払われるため、場合によっては払い込んだ保険料の総額を下回る可能性があります。

一般的な「掛け捨て型保険」に比べて、貯蓄性があるために毎月の保険料が高めに設定されている点にも注意が必要です。

まとめ

1年間で100万円を貯めるには、1ヶ月で約8.3万円の貯金が必要です。これだけの金額を貯金するには、次の6つのポイントを踏まえて、日々のお金の使い方を工夫する必要があります。

また、100万円の貯金に成功した方は、本記事で紹介している資産形成の方法を参考にして、より効率よく貯金を増やすことにも挑戦してみましょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/