| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

日本では一人暮らし世帯の数が増加傾向にあり、総務省統計局の「令和2年国勢調査」(※1)によると、3世帯に1世帯以上の割合で一人暮らしをする人が増えています。

そんな中で、一人暮らしを検討中の方の中には「一人暮らしでどうやって貯金していこう?」と不安に感じている方も少なくないのではないでしょうか。

金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」(※2)によると、一人暮らし世帯の平均貯金額は約941万円、中央値は100万円であることがわかっています。

「世の中の一人暮らし世帯は、こんなに貯金しているのか」と焦りを感じるかもしれませんが、一人暮らしでも無理なく貯蓄を継続するためには、いくつか抑えておくべきポイントがあります。

一人暮らしの方でも効率よく貯金するためのコツ、おすすめの貯蓄方法をご紹介します。

全年代・世帯別の平均貯金額や中央値については、以下のコンテンツを合わせて参考にしてみて下さい。

参照※1 : 令和2年国勢調査 人口等基本集計結果 結果の概要 35ページ|総務省統計局

参照※2 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

- 一人暮らし世帯の平均貯金額は約941万円、中央値は100万円。年齢が上がるにつれて貯蓄額も増えていく。

- 年収が高くなるほど、平均貯金額も増える傾向。とはいえ、年収300万円未満でも、約19%の人が1,000万円以上の貯金ができている。

- 年間収入のうちの約1割を貯蓄している一人暮らし世帯が多い。無理のない範囲で、年間収入のうちの約1〜2割を貯金することを目標にするのが良いでしょう。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

年代別・一人暮らしの平均貯蓄額

一人暮らし(単身世帯)の貯金額は、全国平均で約941万円、中央値は100万円です。なお、平均貯金額には現金の預貯金以外に、株式や債権などの金融資産も含まれています。

以下は、年代別に貯蓄額が100万円未満と100万円以上の人の割合を表したグラフです。

.png)

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

30〜50代のデータを見ると、貯蓄額が100万円未満の人と100万円以上の人でほぼ半々の結果でした。

参考までに、「平均値」と「中央値」の違いは以下の通りです。中央値の方がより平均に近いリアルな数値になります。

- 平均値:複数の数を等分したときの値(例:0・0・6の3つの数字の平均値は2)

- 中央値:複数の数を順に並べたときの中央にくる値(例:0・0・6の3つの数字の中央値は0)

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

年収別・一人暮らしの平均貯蓄額

年収別の平均貯蓄額は以下の通りです。

| 年収別・一人暮らしの平均貯蓄額(令和5年) | |||||||

|---|---|---|---|---|---|---|---|

| 年収別 | 収入はない | 300万円未満 | 300~500万円未満 | 500~750万円未満 | 750~1,000万円未満 | 1,000~1,200万円未満 | 1,200万円以上 |

| 金融資産非保有 | 67.9% | 38.7% | 27.5% | 15.3% | 3.4% | 45.5% | 9.1% |

| 100万円未満 | 9.4% | 14.3% | 13.1% | 5.6% | 6.9% | 9.1% | 9.1% |

| 100~200万円未満 | 2.7% | 7.0% | 7.5% | 3.7% | 0.0% | 0.0% | 0.0% |

| 200~300万円未満 | 2.2% | 4.2% | 5.4% | 4.2% | 10.3% | 0.0% | 9.1% |

| 300~400万円未満 | 2.2% | 4.3% | 4.2% | 6.9% | 0.0% | 0.0% | 9.1% |

| 400~500万円未満 | 0.4% | 2.6% | 3.6% | 4.6% | 3.4% | 9.1% | 0.0% |

| 500~700万円未満 | 0.4% | 4.7% | 5.2% | 8.8% | 3.4% | 0.0% | 9.1% |

| 700~1,000万円未満 | 1.3% | 3.4% | 7.4% | 5.1% | 0.0% | 0.0% | 0.0% |

| 1,000~1,500万円未満 | 2.2% | 5.2% | 6.4% | 10.6% | 3.4% | 27.3% | 0.0% |

| 1,500~2,000万円未満 | 0.9% | 2.9% | 2.9% | 5.6% | 3.4% | 0.0% | 0.0% |

| 2,000~3,000万円未満 | 1.3% | 4.5% | 4.4% | 6.5% | 31.0% | 0.0% | 0.0% |

| 3,000万円以上 | 3.6% | 6.3% | 9.3% | 20.4% | 34.5% | 9.1% | 54.5% |

| 無回答 | 5.4% | 1.9% | 3.1% | 2.8% | 0.0% | 0.0% | 0.0% |

| 平均 | 318万円 | 663万円 | 1,019万円 | 1,943万円 | 3,837万円 | 634万円 | 17,011万円 |

| 中央値 | 0円 | 50万円 | 200万円 | 600万円 | 2,260万円 | 5万円 | 4,095万円 |

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

上記の結果を見ると、年収が高くなるほど平均貯蓄額や中央値も増える傾向にあります。とはいえ、年収が300万円未満の場合でも、約19%もの人が1,000万円以上の貯蓄をしていることがわかります。

収入額に限らず、毎月の貯蓄割合を高めていくことで、平均値以上の金額を貯蓄することは十分に可能です。

貯蓄の内訳

年代別の貯蓄の内訳についても確認していきましょう。

| 貯蓄の内訳(令和5年) | |||||||

|---|---|---|---|---|---|---|---|

| 種類 | 全国 | 20代 | 30代 | 40代 | 50代 | 60代 | 70代 |

| 預貯金 ※()は預貯金のうち定期預金 | 408万円(191万円) | 65万円(14万円) | 289万円(145万円) | 275万円(102万円) | 510万円(177万円) | 637万円(310万円) | 676万円(378万円) |

| 金銭信託 | 6万円 | 3万円 | 1万円 | 7万円 | 6万円 | 11万円 | 9万円 |

| 生命保険 | 72万円 | 5万円 | 16万円 | 27万円 | 88万円 | 91万円 | 181万円 |

| 損害保険 | 9万円 | 1万円 | 1万円 | 7万円 | 9万円 | 11万円 | 23万円 |

| 個人年金保険 | 48万円 | 2万円 | 15万円 | 28万円 | 84万円 | 119万円 | 50万円 |

| 債券 | 41万円 | 2万円 | 8万円 | 9万円 | 35万円 | 81万円 | 97万円 |

| 株式 | 225万 | 20万円 | 166万円 | 101万円 | 488万円 | 301万円 | 311万円 |

| 投資信託 | 106万円 | 21万円 | 73万円 | 81万円 | 126万円 | 171万円 | 166万円 |

| 財形貯蓄 | 9万円 | 2万円 | 7万円 | 10万円 | 17万円 | 19万円 | 2円 |

| その他金融商品 | 16万円 | 0万円 | 19万円 | 15万円 | 28万円 | 27万円 | 14万円 |

| 平均 | 941万円 | 121万円 | 594万円 | 559万円 | 1,391万円 | 1,468万円 | 1,529万円 |

| 中央値 | 100万円 | 9万円 | 100万円 | 47万円 | 80万円 | 210万円 | 500万円 |

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート6、シート4|知るぽると 金融広報中央委員会

金融広報中央委員の統計データによると、全年代を通して預貯金の割合が最も高く、次点で株式を保有する世帯が多い傾向にあります。

また、生命保険や損害保険、個人年金保険など、保険商品で貯蓄している世帯数も多いようです。

約3〜4割は金融資産を持っていない

金融広報中央委員会の令和4年の調査では、金融資産非保有世帯の数も公開されています。

.png)

※ここでは金融資産非保有世帯を「貯金ゼロ世帯」と呼んでいます。

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

全年代を通して、およそ3〜4割の一人暮らし世帯は、金融資産を保有していないことがわかりました。

特に、20代における金融資産非保有の割合は全体の4割を超えており、収入が少ないために貯金へ回す分の余裕がない世帯が多いことが伺えます。

一方、年齢が上がるにつれて収入は増える傾向にありますが、医療費や介護費用など、別の出費が増える可能性も高いため、必ずしも金融資産を持っていない理由が収入面にあるとはいい切れません。

一人暮らしの年間貯蓄割合は約1割程度

一人暮らし世帯における年間貯蓄割合についても確認していきます。年間貯蓄割合とは、1年間の収入(毎月の給与+賞与など)のうち、貯蓄に回した金額の割合のことです。

| 一人暮らしの年間貯蓄割合(令和5年) | |||||||

|---|---|---|---|---|---|---|---|

| 貯蓄割合 | 全国 | 20代 | 30代 | 40代 | 50代 | 60代 | 70代 |

| 5%未満 | 5.1% | 6.2% | 3.7% | 3.1% | 5.8% | 6.0% | 4.8% |

| 5〜10%未満 | 8.8% | 8.4% | 11.2% | 8.8% | 10.6% | 9.2% | 6.4% |

| 10〜15%未満 | 14.2% | 14.6% | 18.7% | 13.5% | 14.2% | 11.7% | 13.5% |

| 15〜20%未満 | 3.3% | 3.6% | 3.3% | 6.2% | 4.4% | 2.5% | 1.3% |

| 20〜25%未満 | 7.9% | 7.5% | 6.1% | 11.9% | 8.0% | 10.6% | 5.0% |

| 25〜30%未満 | 2.2% | 2.9% | 3.7% | 1.6% | 3.1% | 1.4% | 1.1% |

| 30〜35%未満 | 6.1% | 7.1% | 14.5% | 7.3% | 7.1% | 2.1% | 2.4% |

| 35%以上 | 11.2% | 18.8% | 15.0% | 12.4% | 11.9% | 7.1% | 4.8% |

| 貯蓄しなかった | 41.3% | 30.8% | 23.8% | 35.2% | 35.0% | 49.3% | 60.7% |

| 平均 | 13% | 18% | 17% | 14% | 14% | 10% | 6% |

上記のデータをみると、年間収入のうちの約1割を貯蓄している一人暮らし世帯が多いとわかります。

どれくらいの金額を貯金すれば良いかわからない方は、無理のない範囲で、年間収入のうちの約1〜2割を貯金することを目標にするのが良いでしょう。

監修者

監修者データを見ると、一人暮らしの方は、年収の1割ほどを貯金にまわしている方が多いことがわかります。一方で、約3割の方がまったく貯金ができていないという結果もあり、できれば年収の1~2割程度を貯金にまわしたいところです。今現在、上記の割合で貯金ができていない方は、一度ご自身の支出を洗い出し、節約できる箇所がないか確認してみることが大切です。

一人暮らしで効率よく貯金するコツ

実家暮らしの頃に比べて、一人暮らしは自分で生活費を賄わなくてはなりません。趣味や遊びを楽しみながら、効率よく貯金をするためには、日頃からお金の使い方を意識して工夫する必要があります。

一人暮らしで効率よく貯金をするためのコツをご紹介します。

適正な家賃の家に住む

家賃を含む居住費は、人生の3大支出(住宅資金・教育資金・老後資金)に数えられるほど、高額な費用を支払うことになります。これから一人暮らしの部屋を探すのであれば、いまの収入に適した家賃の家を選びたいところです。

一般的に、一人暮らしの家賃は、手取り収入の1/3以内に抑えるのがおすすめです。たとえば、手取り収入が20万円の場合は、家賃が6〜7万円程度の物件を選ぶのがよいでしょう。

ただし、同じ広さの部屋でも、都道府県や地域によって家賃相場は大きく異なります。

また、理想とするライフスタイルによっても最適な家賃は変わってくるため、毎月の支払いの中でバランスを見ながら、無理のない範囲で家賃を抑えるようにしてみてください。

毎月の貯金額を決める

効率よく貯金するには、事前に毎月の貯金額を決めておくことが大切です。たとえば、1年後までに100万円を貯金したい場合、1ヶ月で約8.3万円を貯金しなくてはなりません。

一人暮らし世帯は、自由にお金を使えてしまうため、何も意識せずに暮らしていると、ついつい余計なものにお金を使いがちです。

毎月の貯金額を把握することで、日々のお金の使い方を考えるきっかけになるので、ぜひ挑戦してみてください。

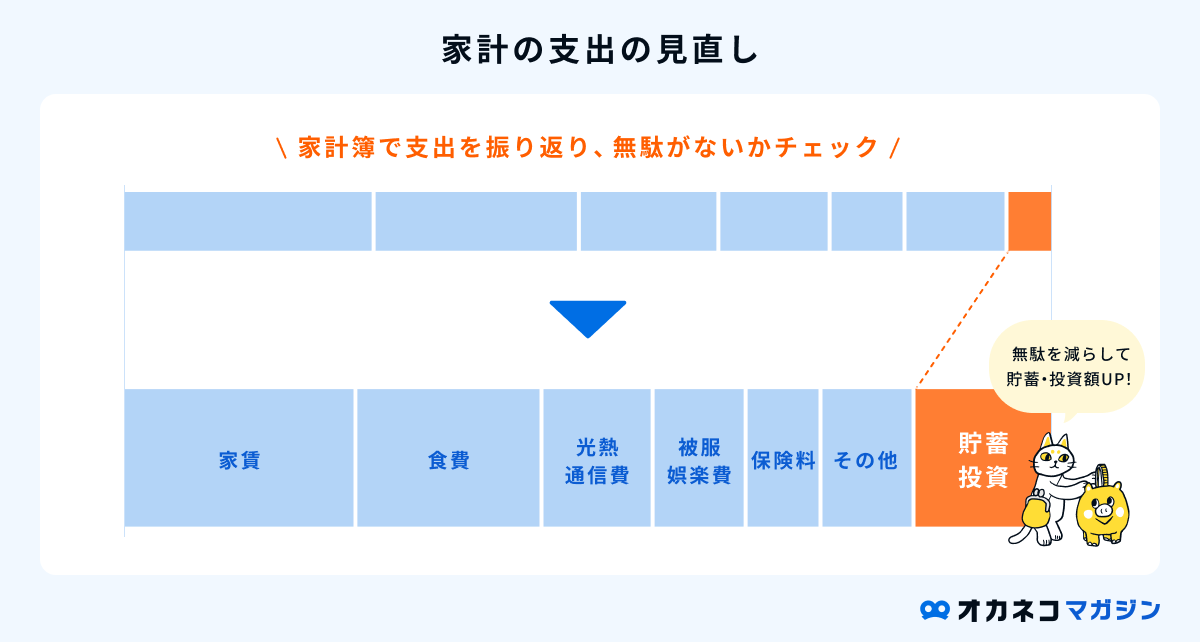

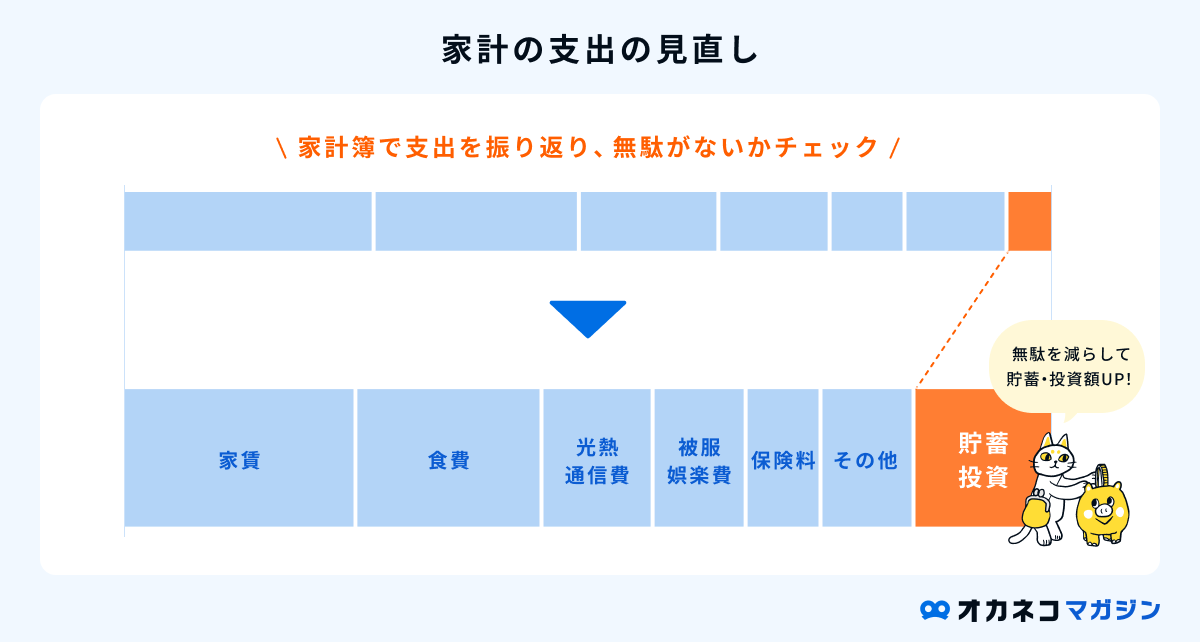

家計を見直して収支を把握する

一人暮らしで貯金を長続きするには、家計を見直して収支を把握する必要があります。

家計を見直す方法としておすすめの方法が家計簿アプリを使うことです。家計簿アプリを使えば、入力内容を自動的にグループ分けしてくれるほか、銀行口座やクレジットカードとの連携で自動的に記録できます。

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

固定費・変動費を見直す

家計収支の見直しと合わせて、固定費・変動費の見直しも行うようにしましょう。固定費・変動費の一例は、次のとおりです。

| 固定費と変動費の一例 | |||

|---|---|---|---|

| 固定費 | 変動費 | ||

| ・居住費(家賃、住宅ローン、固定資産税など) ・水道光熱費(基本料金部分) ・通信費(インターネット代、スマホ代) ・保険料(生命保険、損害保険など) ・自動車維持費(車検、自動車ローン、駐車場代など) ・月額サービス(定期購入・サブスクリプション) | ・食費 ・水道光熱費(使用量部分) ・医療費 ・交通費 ・その他(理美容、趣味・娯楽、交際費など) | ||

固定費とは、何もしなくても支払いが発生する費用のことで、毎月の家賃や水道光熱費、保険料などが該当します。一方、変動費はその時々で支出額が変動する費用のことで、食費や医療費などがこれにあたります。

家計を見直す際は、特に固定費の契約内容を見直すと大きな節約効果が期待できます。たとえば、毎月のスマホ代が1万円の人が、毎月3,000円で使える格安SIMに乗り換えれば、年間で8.4万円(7,000円×12ヶ月)を節約できる計算です。

水道光熱費や通信費を同じ会社にまとめることで、セット割や家族割などのサービスが受けられる場合もあります。

現在利用していない月額課金サービスもすぐに解約して、余計な支払いが発生しないように心がけましょう。固定費を見直した後、余裕があれば変動費の使い方も工夫して、効率よく貯金することを意識してみてください。

効率の良い貯金を目指すためには、まずは家計の収支を把握して固定費を見直すことが有用です。家賃や通信費、保険料などの固定費が削減できれば、翌月以降も節約効果が続きます。

節約することで生まれた余剰資金を、金利の高い銀行口座へ先取り貯金をしたり、資産運用にまわしましょう。そうすることで、趣味や遊びにまわすお金を無理に節約せずに、お金を貯めることができるようになっていきます。

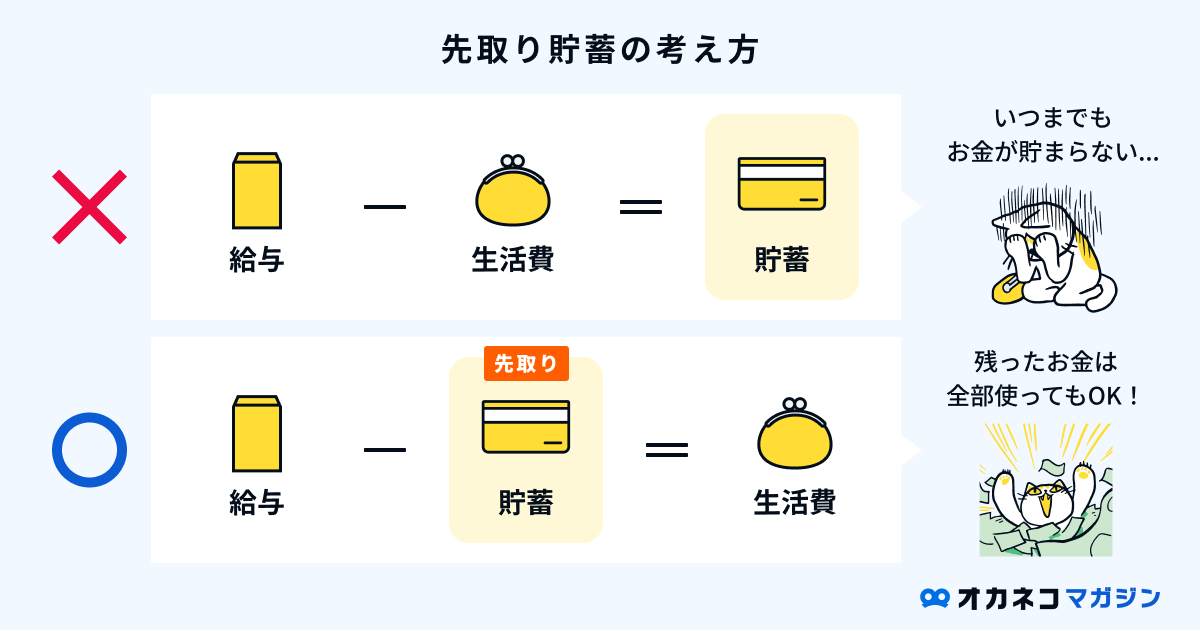

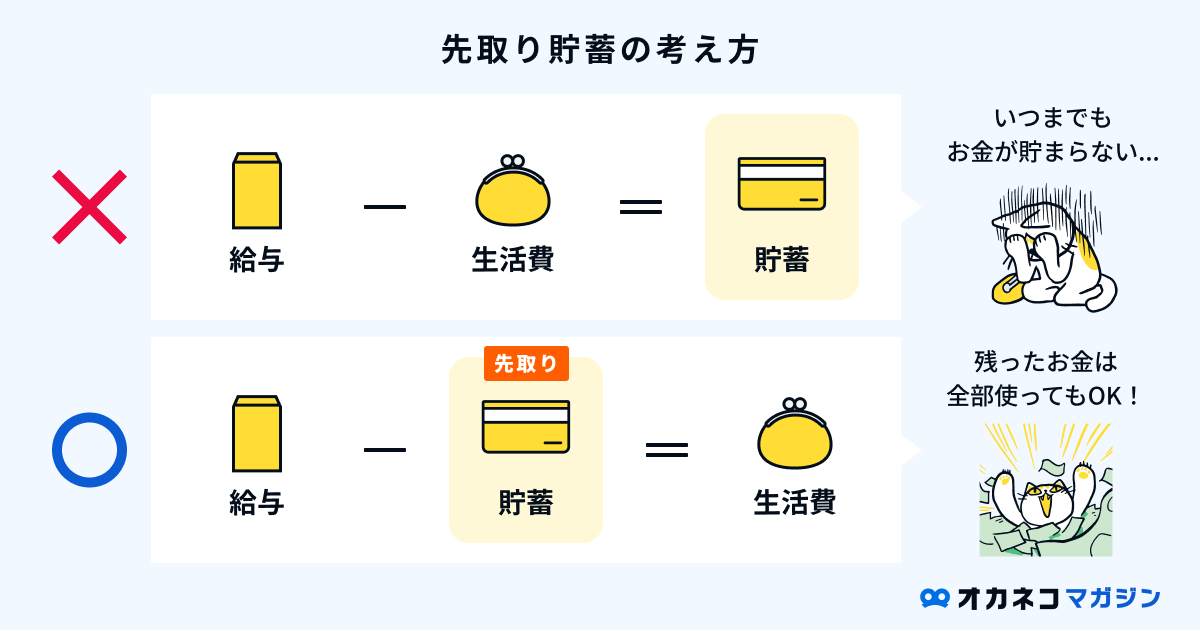

口座を分けて先取り貯金を心がける

一人暮らしで貯金を成功させるには、生活用と貯金用で口座を分けておくことが大切です。1つの銀行口座でやりくりしようとすると、ついついお金を引き出して使い込んでしまう恐れがあるためです。

また、月末に残った分のお金を貯金するのではなく、収入を得たタイミングで先に一定額を貯金に回す「先取り貯金」を意識すると、驚くほど効率よく貯金できるようになります。

いままでに貯金が長続きしなかった方は、毎月の給料が入るタイミングで先取り貯金を実践してみてください。

クレジットカードやキャッシュレス決済を活用する

支払いの際は、クレジットカードやキャッシュレス決済を有効活用しましょう。

クレジットカードやキャッシュレス決済を利用すると、支払金額に応じてポイントが還元される場合があります。貯めたポイントは現金と同じように支払いの際に利用できるので、次回以降のお買い物が非常にお得です。

最近では、水道光熱費や毎月の家賃の支払いにクレジットカードが利用できる会社も増えています。

同じ金額を支払うならポイント還元があるクレジットカードやキャッシュレス決済を利用したほうが断然お得なので、これを機にお金の支払い方も見直してみてください。

また、クレジットカードやキャッシュレス決済は、アプリとの連動で自動的に家計簿をつけられるので、積極的に活用するのがおすすめです。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

金利の高い銀行を選ぶ

効率よく貯蓄をするためには、金利の高い銀行を選ぶことも大切です。特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。たとえば、ネット銀行の一例とその金利は、次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットがあります。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

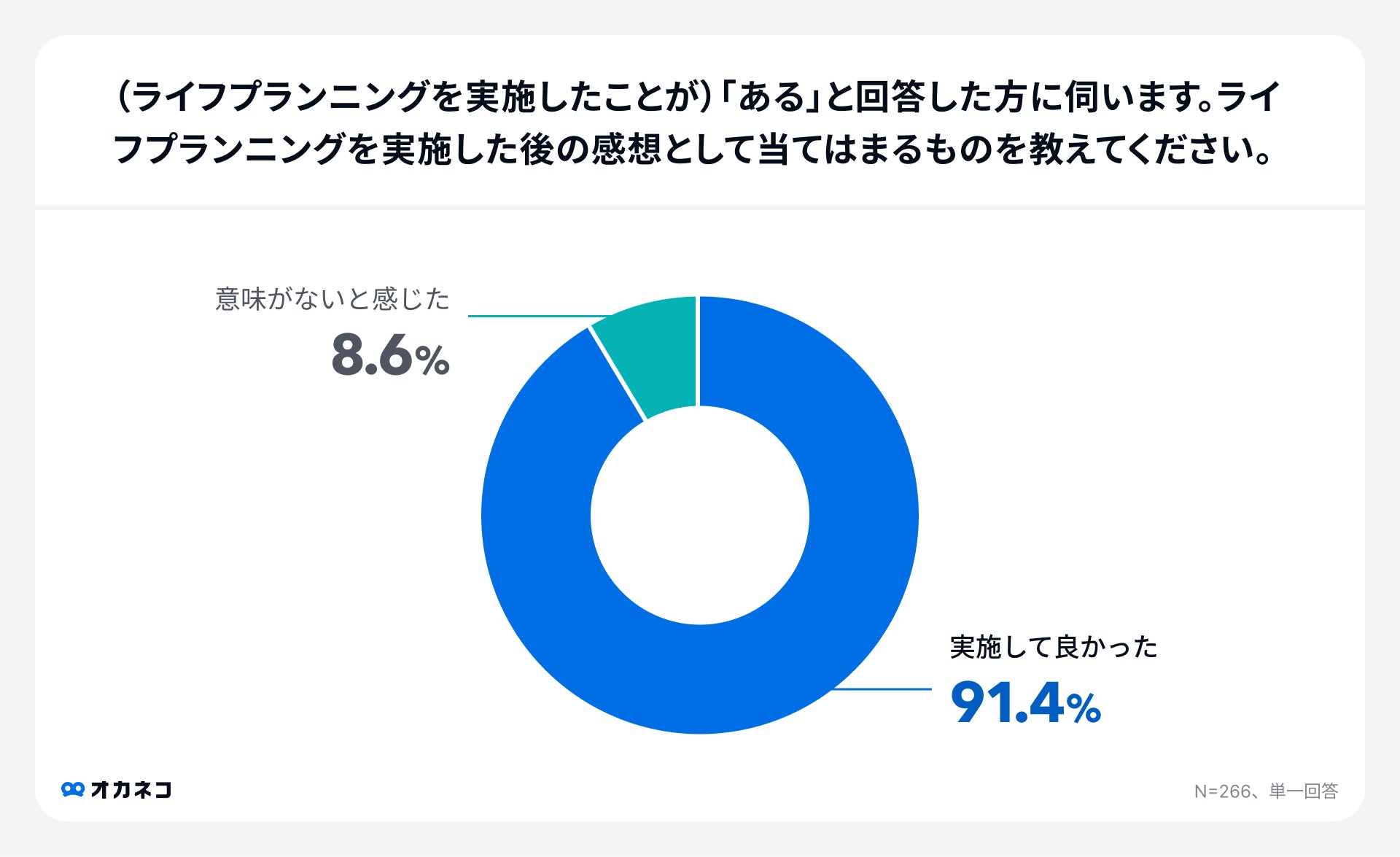

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

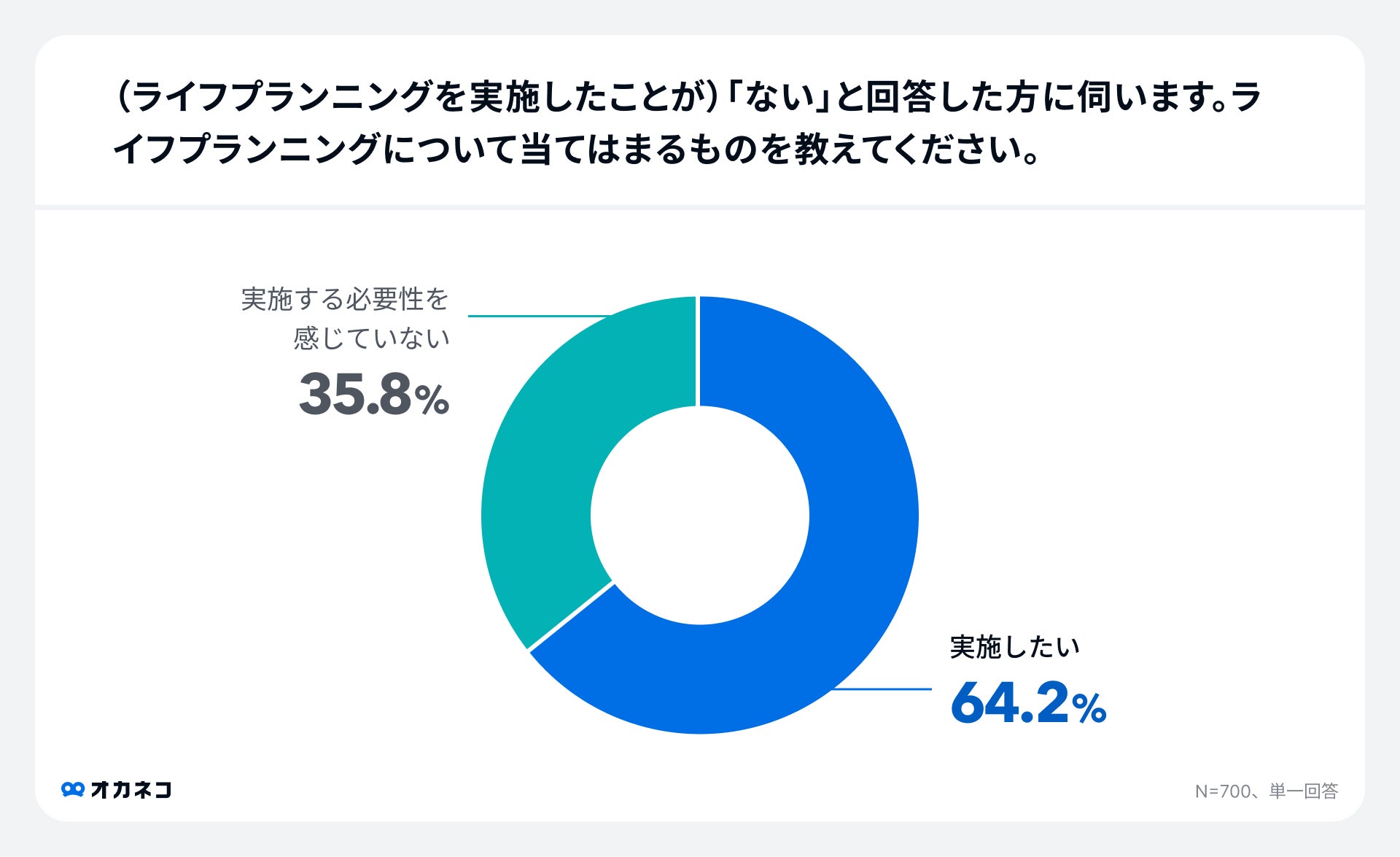

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

一人暮らしにおすすめの貯蓄方法

一人暮らしにおすすめの貯蓄方法として、次の9つの方法があります。

老後資金などしばらく使う予定のないお金は、投資信託、NISA、iDeCo、積立保険などを活用した「積立投資」がおすすめです。

以下に、「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができるので、ぜひ試してみてください。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

オカネコが2025年1月に実施した調査によると、新NISAの利用率は約6割と1年前の調査より20%増えていることがわかりました。

また、「つみたて投資枠」の利用率は86.8%、「成長投資枠」の利用率は84%と、両方の投資枠を利用して資産形成している人が多いことがわかります。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

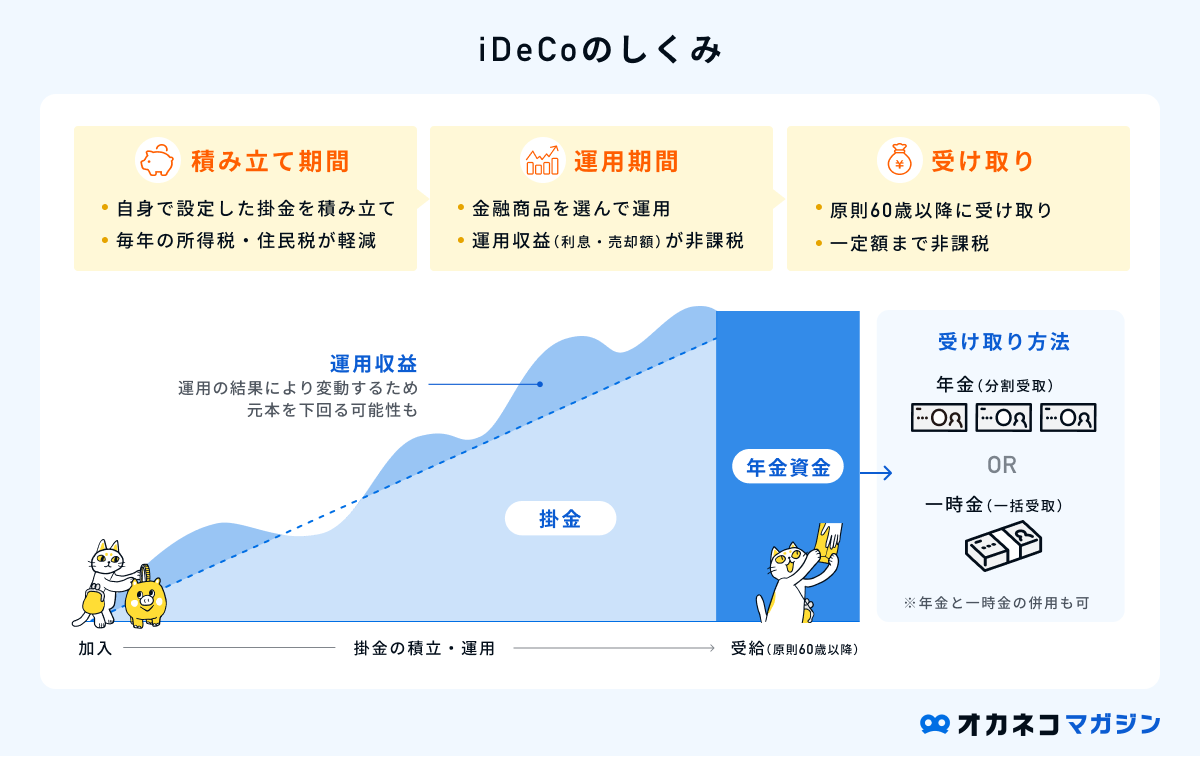

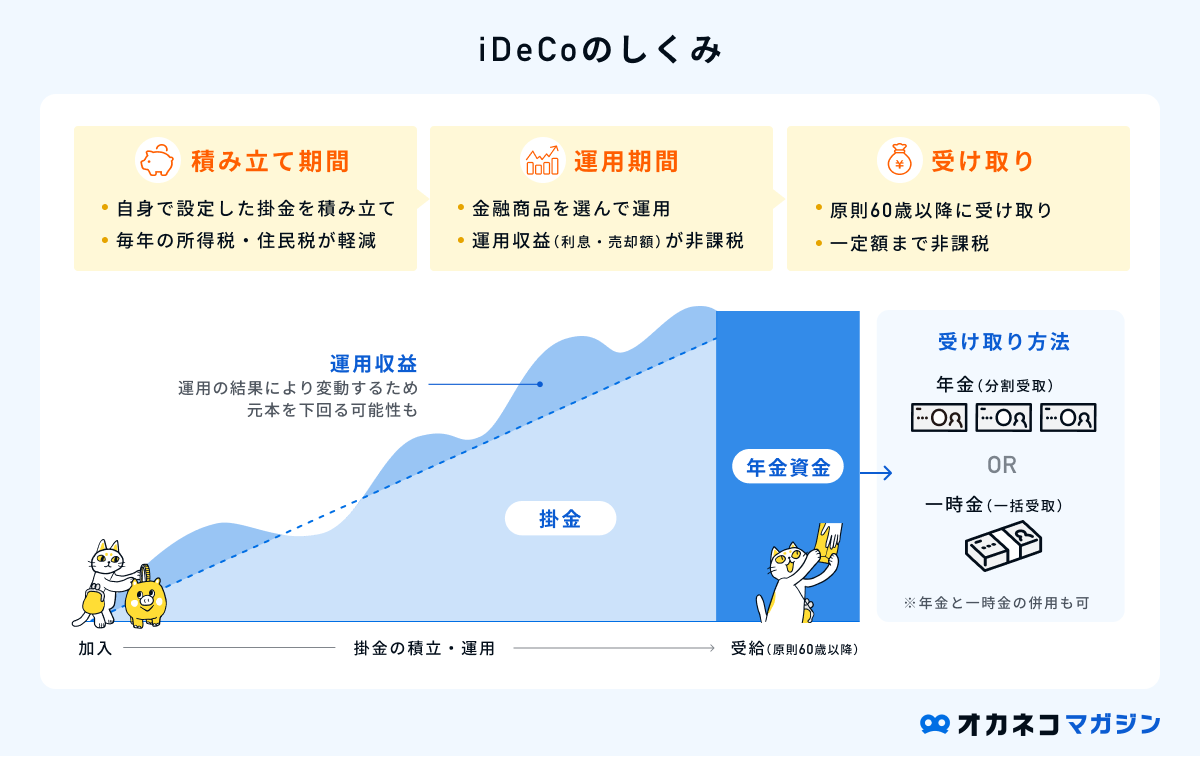

iDeCo(イデコ)

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法です。

原則として60歳になるまで資産を引き出すことはできませんが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがあります。

また、60歳以降で資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入保険者となっており、それぞれで拠出可能な限度額も異なる点にはご注意ください。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

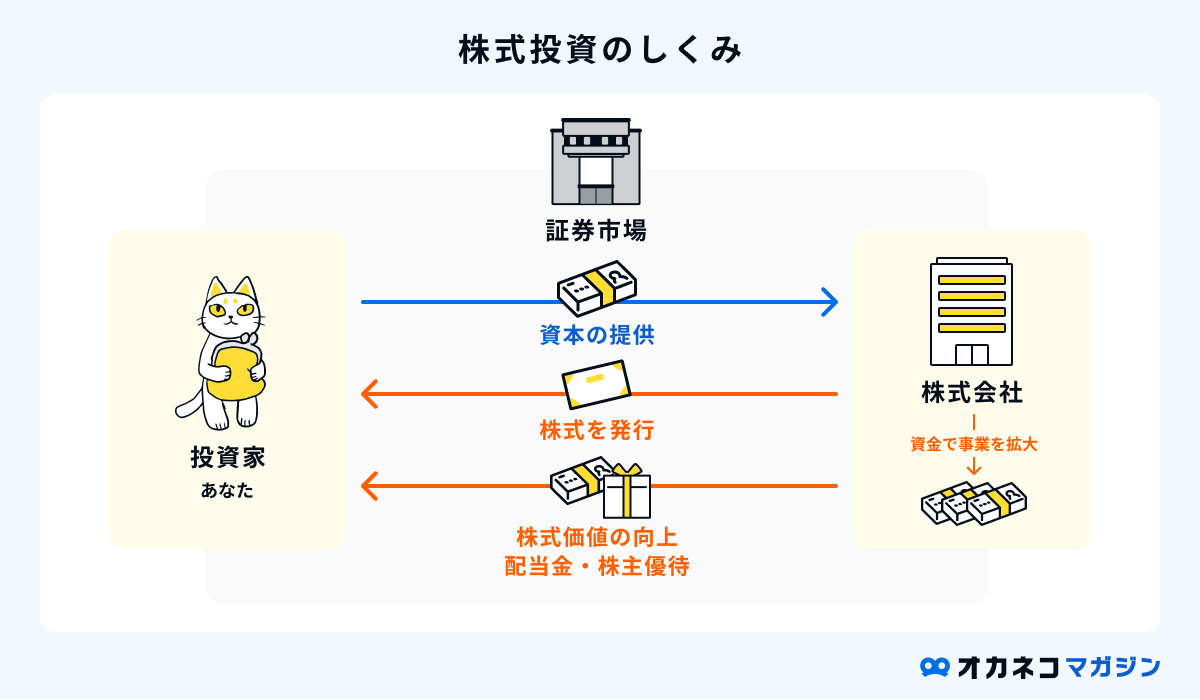

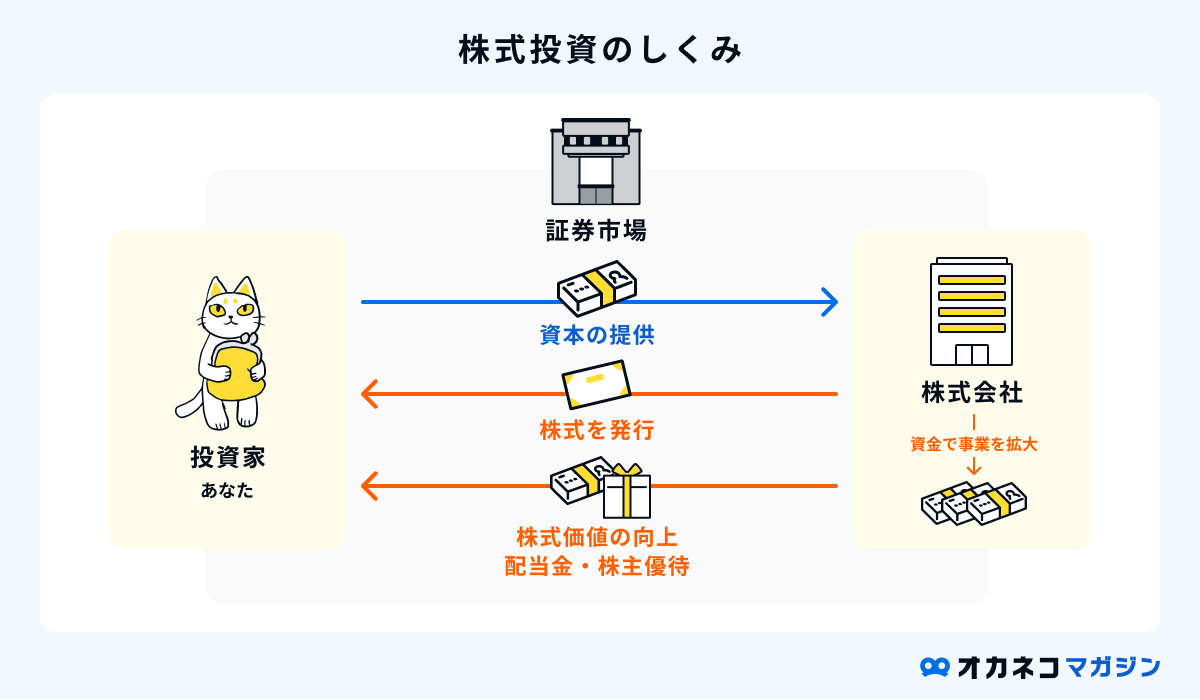

株式投資

株式投資は、証券会社に口座を開設し、企業の株式を購入して利益を得る運用方法です。投資の王道ともいえる方法で、株式の売買益によるキャピタルゲイン、または株主に分配される配当金によるインカムゲインの2軸で利益を得ます。

従来の株式投資は、購入可能な1単元が100株や1,000株に設定されていることが多く、数十万円を超える資金が必要となるケースが一般的でした。

昨今では、数万円から購入可能なミニ株が登場しており、資金が少ない方でも株式投資に挑戦できるようになりました。

ただし、株価は景気や企業の不祥事などで暴落してしまうリスクがあり、相場によっては元本割れが発生する場合があります。成長が見込める銘柄選びや、売買するタイミングなどをしっかり見極めることが大切です。

常に知識を吸収する貪欲さが求められるので、まずは投入資金が少なく済むミニ株から始めて、本格的な株式投資に少しずつ慣れていきましょう。

投資信託

投資信託は、投資家から集めた資金をファンドマネージャーが運用し、その運用で利益が出た場合に配当金が受け取れる運用方法です。

初心者の方におすすめの理由は、少額から資産形成を開始でき、投資家の代わりにプロの専門家が運用を行ってくれるので、自分で売買のタイミングを判断しなくて良いというメリットがあるためです。

投資信託による運用は、株式や債券、不動産など、多岐に渡る分散投資で行われるので、リスク分散が可能な点もメリットといえます。

一方で、投資信託で運用をする際には、定期的な運用コストが発生する点には注意が必要です。また、元本保証がされているわけではないため、市場相場によっては元本割れを起こしてしまう可能性もあります。

運用先を選ぶためにはある程度の金融知識も必要です。どれにすべきか迷ったときは、ファイナンシャル・プランナーなどの専門家に相談してみましょう。

債券

投資の世界における債券とは、投資家が国や地方公共団体などに対して資金を提供し、それに対して利子を得る方法をいいます。

資金の提供を受けた団体は「債券」という証書を投資家に発行し、償還までの期間中は利子を支払い続け、償還のタイミング(満期)を迎えたら額面全額を投資家に返却します。

債券の発行者は多種多様で、国や地方公共団体をはじめ、民間企業など多岐にわたります。発行者の信用度が高ければ高いほど、リスクが低い投資方法といえます。

債券の途中売却も可能ですが、途中売却の場合は損失が出る可能性があり、為替相場の状況によっても為替差損が発生する可能性があります。

また、発行者の財務状況が悪化すると、元本や利子の支払い不能リスクなどがある点には注意が必要です。とはいえ、他の金融商品への投資方法に比べて、比較的リスクが低めの方法です。

税制上の優遇制度である「NISA」や「iDeCo」を活用したうえで、なお余剰資金がある場合に検討するのがおすすめです。

- SBI証券

-

- 債券の取扱い本数・種類が豊富

- 外貨入出金手数料が無料

※住信SBIネット銀行の場合

- 楽天証券

-

- 個人向け国債、普通社債(円建)、外国債が買える

- 2023年7月から「債券マルシェ™」を提供開始

不動産

不動産投資には、自身で物件を購入して運用する不動産投資と、不動産が対象の投資信託の「REIT(リート)」の2種類があります。

どちらの不動産投資も、大きく分けると収益源は次の2通りになります。

- 家賃収入:賃貸に出す際の家賃

- 売買所得(譲渡所得):購入時よりも不動産価額が値上がりしたときに売却

一般的に、自己で物件を所有して運用するには多額の資金が必要で、維持コストなどの諸費用も発生してしまいます。

一方、REITの場合は、プロの専門家が投資家の代わりに不動産投資を行うため、物件を自身で管理する手間がかからず、少額で複数の不動産に対して分散投資を行えます。

自分で不動産を購入するよりも手軽に不動産投資が始められるので、不動産に興味がある方はREIT(不動産投資信託)から始めてみるのも選択肢のひとつです。

ただし、他の投資手法と同様で、さまざまな管理コストや元本保証がされているわけではない点にご注意ください。

財形貯蓄制度

財形貯蓄制度は、一定金額を勤務先の給料から天引きの形で、企業が提携する銀行口座へ自動的に貯金できる制度です。わざわざ貯金用口座を開設しに行く必要がなく、給料の受取口座から自分でお金を移す手間がかかりません。

毎月の給与から自動的に貯金ができるので、お金が手元にあるとついつい使い込んでしまう方におすすめです。

財形貯蓄制度を利用して貯金した資産は、その目的によって「住宅用」「年金用」「その他」の3つに分類されます。分類によって税負担の軽減効果が期待でき、住宅ローン融資が受けられるなどのメリットがあります。

一方、給料からの天引きで貯蓄をすすめる仕様上、財形貯蓄制度を導入している企業に勤めている人しか利用できません。また、財形貯蓄制度を利用する際は積立金の運用先を選ぶ必要がありますが、投資商品を選ぶ場合は投資という性質から元本割れのリスクもつきものです。

基本的には上述の「NISA」や「iDeCo」を優先して活用し、給与からの天引きで自動的に貯金ができる点に魅力を感じる人は、追加で財形貯蓄制度を利用するのがおすすめです。

積立保険

積立保険(貯蓄型保険)は、将来的に払い込んだ保険料が返ってくる可能性がある保険商品全般のことです。たとえば、終身保険や養老保険、個人年金保険、学資保険などが積立保険に該当します。

- 終身保険:解約時に解約返戻金が受け取れる

- 養老保険:死亡保障を備えながら、満期を迎えた際に満期保険金が受け取れる

- 個人年金保険:一定期間まで保険料を払い込み、以降は一定額の年金を定期的に受け取れる

- 学資保険:子供が一定年齢に達するとお祝い金が受け取れる

万一のときの保障を用意しつつ、毎月の保険料という形で、保険会社へ貯金していくことが可能です。

一方、一般的な掛け捨て型保険に比べて保険料が割高なので、毎月の収支状況とのバランスを見ながら、掛け捨て型保険と積立保険を併用するのがおすすめです。

なお、解約返戻金や満期保険金などを受け取る際には条件が設けられているので、保険会社を選ぶ際に事前に確認した上で申し込むことを心がけてください。

NISAやiDeCoはリスクが低く、初心者の方でも手軽に始めることができる資産運用です。しかし、投資にはリスクがつきものです。リスクを踏まえて自分に合った投資方法を見つけるためには、十分な理解と情報収集は欠かせません。

それぞれの投資手法について、仕組みやメリット・デメリットを理解し、ご自身の目的達成のためには何が効率がよいのか、しっかり考えたうえで始めましょう。

まとめ

一人暮らし世帯の平均貯金額は約871万円、中央値は約100万円であることがわかりました。

平均値は一部の高所得者層によって数値が引き上げられているケースが多いため、一人暮らしで貯金を始めようと思っている方は、全国平均の中央値の100万円を貯金の目標にするのがおすすめです。

なお、一人暮らし世帯は比較的自由にお金を使えてしまうので、次の6つのポイントを抑えて、日頃からお金の使い方を工夫することを心がけてください。

また、NISAやiDeCoなどを活用すると、効率よく貯金を進められることに加え、税負担の軽減効果も期待できます。

これから一人暮らしを始める方や、一人暮らしでうまく貯金ができずにお困りの方は、本記事を参考にしてみてください。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/