| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

年収200万円の人の手取り月収は、約135,000円です。物価高が進む今、余裕のある生活を送るには少ない金額だと感じる方もいるでしょう。

詳しくは後述しますが、実際に「年収300万円未満の人の3分の1以上がまったく貯金できていない」という調査結果もあります。

6人に1人以上が年収200万円という今の日本で、効率よく貯金していくには一体どうすればいいのでしょうか。年収200万円の手取り額や生活感、貯金のポイントを解説します。

- 年収200万円の手取り額は約162万円/年、約135,000円/月だが、実際は年齢や扶養人数などの条件によって変わる。男女別にみると、年収200万円台の男性は9.7%、女性は19.6%だった

- 年収200万円の人の貯金額の中央値は、単身世帯、2人以上世帯ともに50万円。年収300万円未満の人のうち3人に1人以上はまったく貯金ができておらず、約半数は貯金は100万円未満という結果に

- 教育資金や老後資金などの資金確保に向け、国の公的制度をうまく活用しながら日々の生活費を節約しつつ、年収アップを目指したり資産運用を取り入れた資産形成を考えることが大切

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

年収200万円の手取り額は月約13万円

年収200万円を単純に月割すると、月収は167,000円です。

ここから社会保険料として、健康保険料8,000円、厚生年金保険料16,000円、雇用保険料1,000円、合計約2万5,000円を控除。さらに所得税・住民税の約7,000円を差し引くと、手取りは約135,000円。

つまり、年収200万円の手取り額は約162万円という計算になります。

ただし、実際の手取り額は、年齢や扶養人数などの条件により変わります。「年収200万円の手取り = 約162万円」は、あくまでも概算とお考えください。

次からはより詳細に、年収200万円の方の生活の実態を調査してみました。

年収200万円の人の割合は全体の1.5割

現在の日本においては全体の1.5割、つまり6人に1人以上が年収200万円台という調査結果があります。

国税庁の民間給与実態統計調査(令和5年分)によると、年収200万円台の人の構成比は全体の14%で、年収300万円台、400万円台に次いで高い割合です。

また男女別の構成比を見ると、年収200万円台の男性は9.7%、女性は19.6%となっており、年収200万円台の人の割合は、男性に比べ女性のほうが高い傾向にあります。

| 給与所得者の年間給与額の構成比 | ||||

|---|---|---|---|---|

| 年間給与額 | 男性 | 女性 | 男女計 | |

| 100万円以下 | 3.6% | 14.1% | 8.1% | |

| 100万円超 200万円以下 | 6.0% | 20.5% | 12.3% | |

| 200万円超 300万円以下 | 9.7% | 19.6% | 14.0% | |

| 300万円超 400万円以下 | 14.9% | 18.1% | 16.3% | |

| 400万円超 500万円以下 | 17.5% | 12.7% | 15.4% | |

| 500万円超 600万円以下 | 14.0% | 6.7% | 10.8% | |

| 600万円超 700万円以下 | 10.0% | 3.4% | 7.1% | |

| 700万円超 800万円以下 | 7.2% | 1.9% | 4.9% | |

| 800万円超 900万円以下 | 4.9% | 1.0% | 3.2% | |

| 900万円超 1,000万円以下 | 3.6% | 0.7% | 2.3% | |

| 1,000万円超 1,500万円以下 | 6.3% | 1.0% | 4.0% | |

| 1,500万円超 2,000万円以下 | 1.4% | 0.2% | 0.8% | |

| 2,000万円超 2,500万円以下 | 0.4% | 0.1% | 0.3% | |

| 2,500万円超 | 0.5% | 0.1% | 0.3% | |

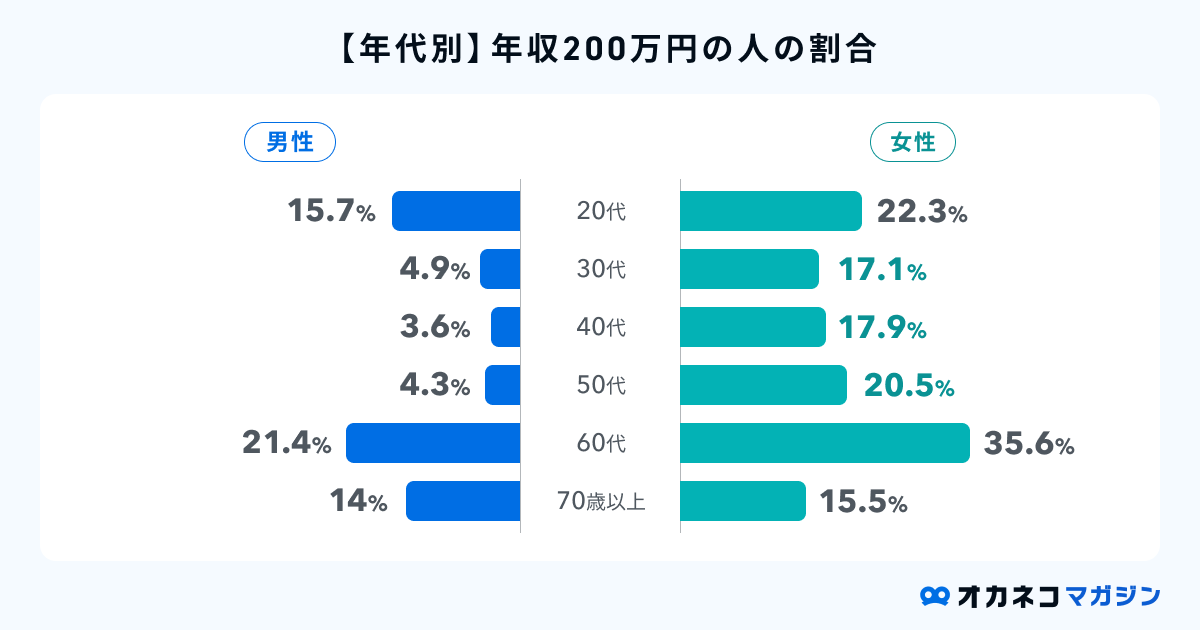

次に、年収200万円台の人の割合を年齢別に見ていきましょう。以下は、厚生労働省の賃金構造基本統計調査(令和元年)をもとに作成した表です。

参照:厚生労働省 令和元年賃金構造基本統計調査 賃金の分布

※年収200万円は賃金階級16万円~17万9,900円の層。年収=1か月あたりの賃金×12か月分として、年収192万円~215万8,800円になると想定。

働き盛りの30~50代を見ると、年収200万円の人の割合は男性が5%を以下なのに対し、女性は20%前後を占めており、男女間で差が大きいのが特徴です。30~50代の女性の約5人に1人が年収200万円台という結果でした。

年収200万円の人の平均貯金額

年収200万円の人の平均貯金額を推定するために、金融広報中央委員会の調査より、年収300万円未満の人の金融資産保有額の平均値と中央値を紹介します。

| 年収300万円未満の人の金融資産保有額の平均値・中央値 | ||

|---|---|---|

| 単身世帯 | 2人以上世帯 | |

| 平均値 | 663万円 | 618万円 |

| 中央値 | 50万円 | 50万円 |

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

平均値がデータの合計値を個数で割った値であるのに対し、中央値はデータを小さい順(または大きい順)に並べたとき真ん中にくる値のことをいいます。

平均値と中央値に乖離があるのは、金融資産保有額の極端に高い人が平均値を押し上げているからです。そのため、平均値よりも中央値(単身世帯/2人以上世帯ともに50万円)のほうが、年収200万円のリアルな貯金額により近いと考えられます。

ちなみに同調査では、年収300万円未満の人の金融資産保有額の構成比も公開しています。

| 年収300万円未満の人の金融資産保有額の構成比(単位:%) | ||

|---|---|---|

| 金融資産保有額 | 単身世帯 | 2人以上世帯 |

| 非保有 | 38.7 | 37.9 |

| 100万円未満 | 14.3 | 13.0 |

| ~200万円未満 | 7.0 | 7.8 |

| ~300万円未満 | 4.2 | 5.4 |

| ~400万円未満 | 4.3 | 3.7 |

| ~500万円未満 | 2.6 | 3.6 |

| ~700万円未満 | 4.7 | 5.9 |

| ~1,000万円未満 | 3.4 | 3.5 |

| ~1,500万円未満 | 5.2 | 5.0 |

| ~2,000万円未満 | 2.9 | 2.8 |

| ~3,000万円未満 | 4.5 | 3.2 |

| 3,000万円以上 | 6.3 | 5.3 |

| 無回答 | 1.9 | 3.0 |

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

上の表のとおり、一番高い割合を占めているのは金融資産非保有の層です。また、次に多いのは金融資産保有額100万円未満の層となっています。

年収300万円未満の人のうち、3人に1人以上は金融資産を持っておらず、約半数は100万円未満の貯金しかないのが実情です。このことから、年収300万円未満の人にとって、貯金がいかに難しいことなのかがわかります。

年収200万円の人の年金受給額

年収200万円の場合、老後にどのくらいの年金を受給できるのでしょうか。

公的年金の受給額は、加入している年金の種類や保険料の納付月数、受給開始時期などの条件によって決まりますが、参考として年収200万円の方の見込み年金受給額は以下のとおりです。

| 年収200万円の人の見込み年金受給額 | |

|---|---|

| 会社員・公務員(厚生年金) | 119万円 |

| 自営業(国民年金第1号) | 78万円 |

| 配偶者の扶養(国民年金第3号) | 78万円 |

年収200万円/就労完了60歳/受給開始65歳/期間20~59歳で試算

自営業の方や配偶者の扶養に入っている方など、国民年金に加入している場合は、年収ではなく保険料の納付月数などが年金受給額を左右します。また、令和6年4月からの老齢基礎年金受給額は、満額の場合で81万6,000円です。(※)

会社員や公務員として働き、厚生年金に加入していた期間のある方は、老齢基礎年金に上乗せして老齢厚生年金も受け取れます。老齢厚生年金の受給額は、厚生年金に加入していたときの報酬額も影響するため、年収によってもらえる金額が変わってきます。

自分の見込み年金受給額を知りたい方は、日本年金機構の「ねんきんネット」に登録して試算するか、年1回送られてくる「ねんきん定期便」で確認が可能です。

自分の見込み年金受給額を見て、「この金額ではとても老後の生活を送っていけない」と感じた方は少なくないでしょう。年金だけで足りない分は貯金で補う必要があるため、できるだけ早いうちからコツコツと資産形成に取り組むことが大切です。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

年収200万円の人の生活感

先述のとおり、年収200万円の手取り月収は約135,000円です。最近の物価高傾向を考えると、年収200万円で生活していくには、家計の無駄の削減は欠かせません。

家計改善の参考として、年収200万円の方に推奨したい生活感を紹介します。

育児は公的制度を活用する

年収に関係なくいえることですが、子育てにはかなりのお金が長期間にわたってかかります。世帯年収200万円で子育てをするなら、育児関連の出費を最小限に抑えるため、公的制度はもれなく活用しましょう。

育児に関する公的制度は、「出産育児一時金」「児童手当」「子ども医療費助成」が代表的です。いずれも申請が必要なため、手続きを忘れないようにしてください。

また、お住まいの地域によっては、自治体独自の子育て支援制度を受けられる場合もあります。各自治体のホームページや窓口で、受けられる公的制度がないか確認しましょう。

監修者

監修者公的制度についての情報をしっかりと把握しましょう。以前と比較して、就学時助成制度や高等教育費の無償化など、お子様を育てる上でのサポートが手厚くなっています。

仮に、配偶者なしの子育て世帯であれば、教育資金を無利子で借入ができる制度等もあります。どんな制度があるのか、ぜひ一度確認してみてくださいね。

車や住宅購入は慎重に

年収200万円の方がローンを組んでしまうと、返済に家計が圧迫され、生活が苦しくなる可能性が高いです。車や住宅など多額のローンを組む必要のあるものは、しっかりと返済計画を立てたうえで慎重に購入しましょう。

どうしても車や住宅をローンで購入したい場合は、頭金の貯金が必須です。頭金を用意しておけば、購入後のローン返済額を抑えられるため、月々の家計負担を軽減できます。目安として支払い総額の2割以上の頭金を貯めてから、購入に踏み切るのがおすすめです。

節約・税負担の軽減は積極的に

先述のとおり、年収300万円未満の人のうち、3分の1以上の人はまったく貯金ができていないという結果でしたが、貯金がなければ、冠婚葬祭や家電の買い替え、病気や事故などによる突然の出費に対応できなくなってしまいます。少しずつでもいいので貯金に取り組み、生活費の6か月分くらいは貯めておきたいところです。

そこで年収200万円の方こそ、節約や税負担の軽減を積極的に行うことが大切。現状よりも支出を少なくできれば、浮いたお金を貯金にまわせます。

効果的な節約や税負担の軽減方法を見つけるには、一度FPなどのお金の専門家に相談すると、自分に最適な方法だけでなく手続きの仕方も提案してくれるでしょう。

年収200万円の人が効率よく貯金するための8つのポイント

年収200万円は貯金の難易度が高いとはいえ、工夫すればお金を貯めることは十分に可能です。これまでうまくお金を貯められなかった方は、以下のポイントを抑えて効率よく貯金しましょう。

年収アップを積極的に狙う

年収200万円でも節約などをすれば貯金をしていくことはできますが、削れる支出には限界がありますので、年収アップも積極的に狙いたいところです。

まず考えたいのは、「今の職場のまま年収をアップ」すること。雇用形態や職種の変更、資格取得など、給料を上げる方法を探してみましょう。

今の職場で年収アップが見込めない方は、帰宅後や休日の時間を使って「副業」を始めてみてはいかがでしょうか。最近では完全テレワークでできる仕事の求人も多く出ています。仕事になりそうなスキルやアイデアをお持ちの方は、自分で何かビジネスを始めてみるのもよいでしょう。

副業の時間が取れない場合は、「転職」も視野に入れることをおすすめします。転職サイトや求人サイトを定期的にチェックし、今より年収の高い仕事がないか探してみてください。

「オカネコ転職」では、転職診断・求人紹介・書類準備代行など、あなたの転職をサポートするサービスを提供しています。

- 転職をしたいけど何から始めていいかわからない

- 履歴書の準備や応募先の企業とのやり取りが面倒くさい

- 「自分に合った仕事」「やりたいこと」が分からない

そんな方は、ぜひオカネコ転職をご活用ください。適職診断から応募・フォローまで、無料でプロが徹底的にサポートします。※費用は一切かかりません。

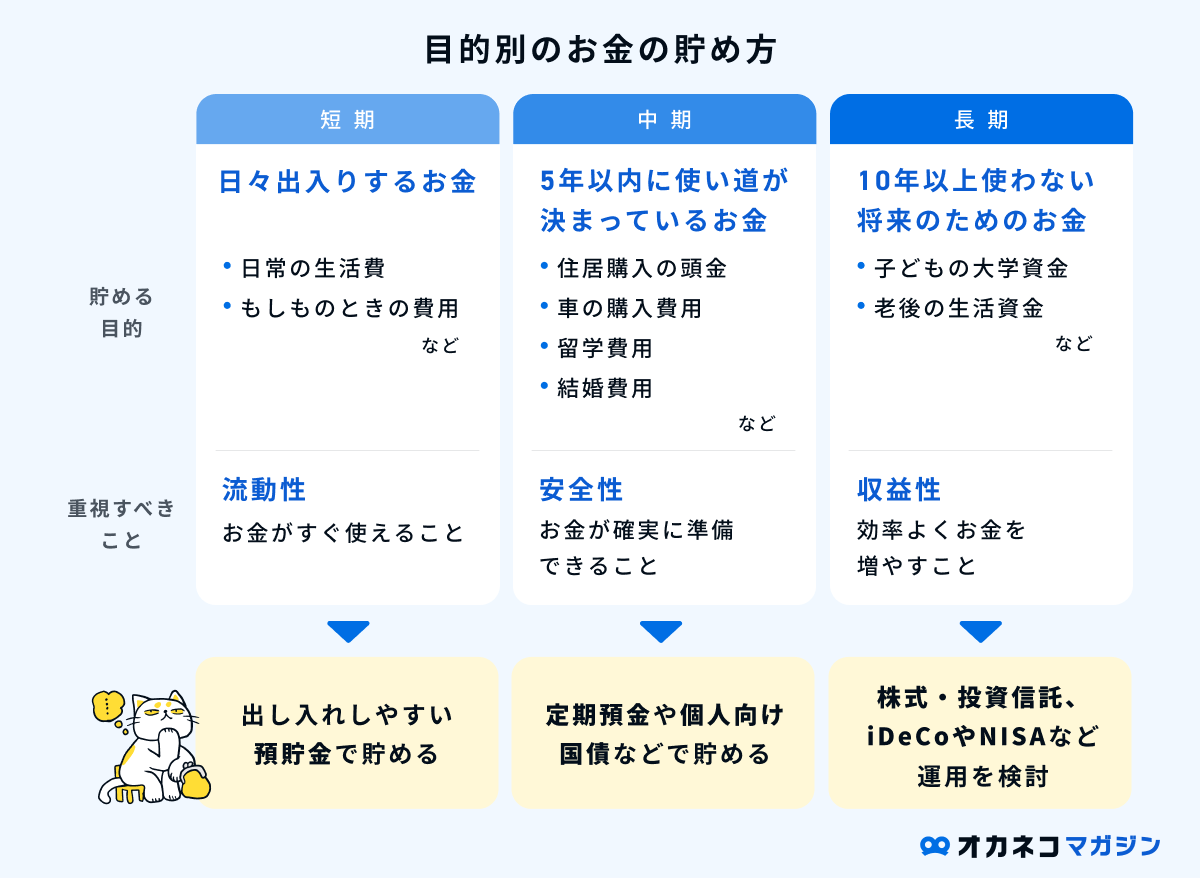

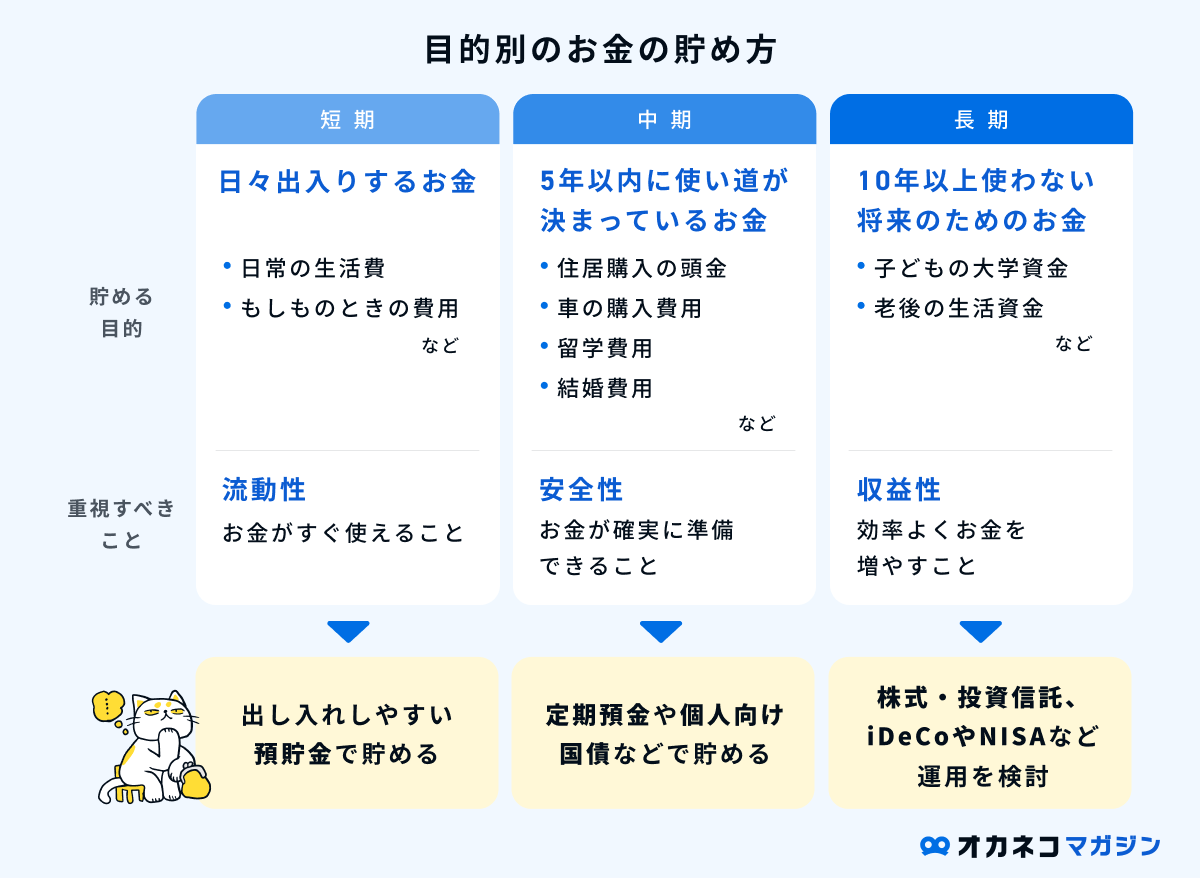

貯金する目的を明確にする

年収200万円の方が効率よく貯金するには、モチベーションの維持が欠かせません。なんとなく貯金を始めるのは挫折のもと。失敗を防ぐために、まずは貯金する目的を明確にしましょう。

また、貯金の目的によって適した貯蓄方法も変わってきます。旅行費用や家電買替費用など、数年のうちに使う予定のお金であれば、すぐに引き出せる銀行預金が向いているでしょう。

一方、子どもの教育費や老後資金など、お金が必要になるまでに長い期間が空く場合は、銀行預金にお金を寝かせておくのではなく、運用でお金に働いてもらうとより効率よく資産形成できる可能性があります。

貯金の目的を考えていると、目標達成した際の自分の姿を鮮明にイメージでき、想像以上に楽しいものです。「とりあえず貯金しよう」ではなく、ぜひ目的意識を持って取り組みましょう。

中長期的な資金需要のイメージをすることがとても大切です。ざっくりと毎月の生活費を把握するだけでなく、何年後にどの程度の資金が必要なのか確認しましょう。その上で、まずは生活防衛費3~6か月分を目標に貯蓄しましょう。

中長期的な資金計画をする上で、今後のご収入の見通しをしっかりと確認すること、ライフプランを作成して、具体的に数値的なイメージを持つことも有効的です。

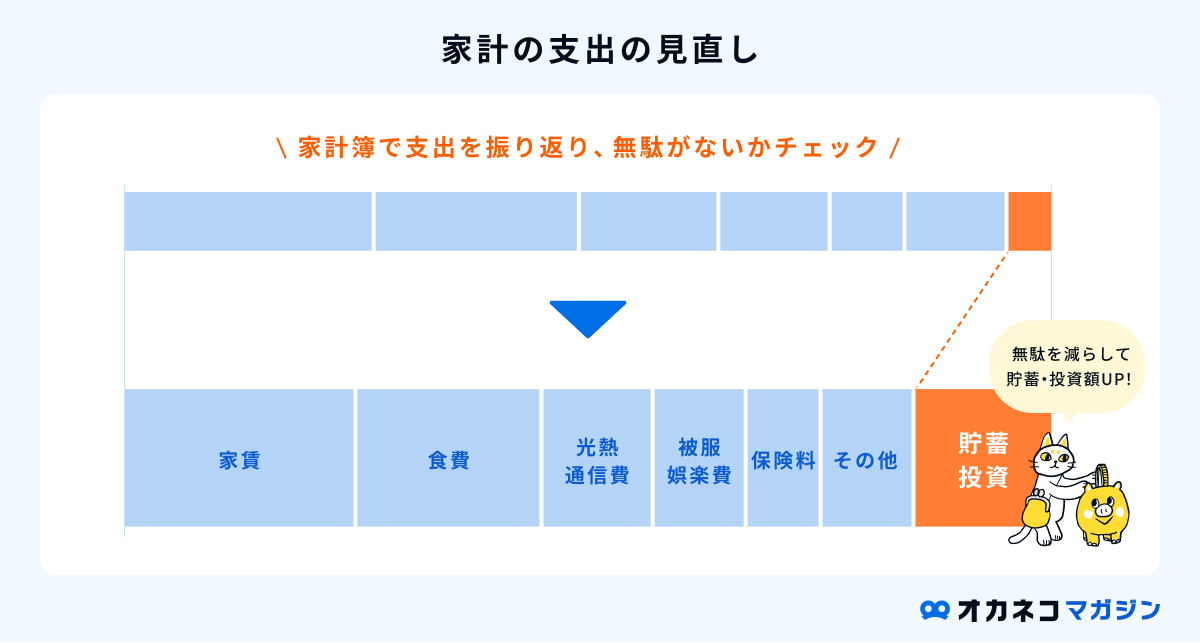

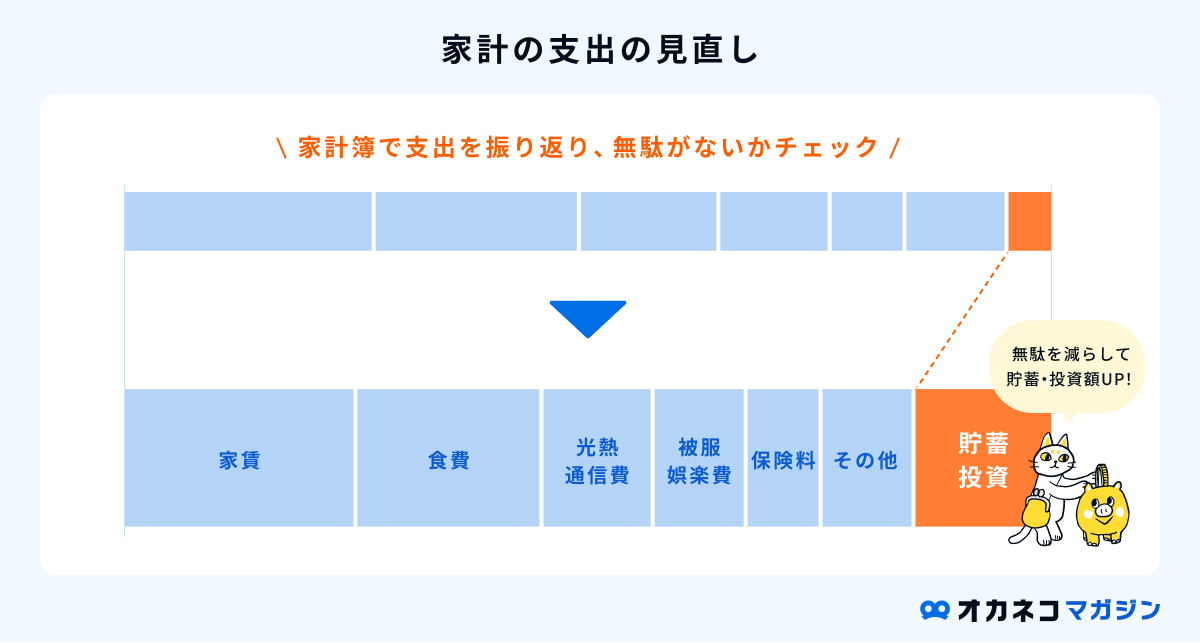

家計を見直して収支を把握する

先述のとおり、年収200万円の手取りは1か月あたり約135,000円です。貯金にまわすお金を捻出するには、徹底した家計管理が必要です。現在の家計収支を把握し、無駄があれば見直しを行いましょう。

家計の見直しは、固定費を優先してチェックすると効率よく支出削減できます。固定費とは、家賃や通信費、保険料など毎月一定額が発生する支出のことです。

固定費は一度見直してしまえば節約効果は長く続きますので、以下のように固定費の見直しを優先的に行い、生活コストを下げる工夫をしてみましょう。

- 保険を見直し、不要な保険は解約する

- 格安SIMのスマートフォンに乗り換える

- ネット回線やWiFiをご自身の使用状況に合わせ最適化する

- 定期購入品やサブスクリプションサービスを必要なものだけに絞る

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

毎月の貯金額を決める

目的から逆算し、月々の目標貯金額を設定すれば、より現実的な貯金計画を立てられます。

例えば、10年後に使う子どもの進学費用として200万円を貯めたいのであれば、毎月17,000円の貯金が必要です。「10年後に200万円を貯金する」だとゴールまで遠く感じますが、「毎月17,000円を貯金する」なら、目標達成までの道のりをイメージしやすいのがおわかりいただけるかと思います。

毎月の貯金額を計算した結果、現実的に考えて達成困難な金額が出てくることもあるでしょう。そのときは貯金期間を延ばす、年収アップや支出削減するなどの対策が必要です。このように毎月の貯金額を決めることにより、根本的な課題がはっきりと見えてくるメリットもあります。

口座を分けて先取り貯金を心がける

生活費の引き落としがある口座に一緒に貯金をするのは、貯金を使い込んでしまう可能性があるためおすすめできません。

生活費として使ってもよいお金と貯金を分けて管理するのが、貯金成功の秘訣です。あらかじめ貯金専用の口座を開設しておき、貯金にまわすお金を生活費口座から移し替えるようにしましょう。

また、収入が入ったら先に貯金を完了させることも重要です。これを「先取り貯金」といいます。「収入 – 貯金 = 生活費」という考え方を身につけ、貯金にまわしたお金は最初からなかったものとして生活するよう心がけましょう。

クレジットカードやキャッシュレス決済を活用する

現金払いが当たり前になっている方は、クレジットカードやキャッシュレス決済の利用も検討してみましょう。クレジットカードやキャッシュレス決済を使えば、決済額に応じてポイントが貯められます。

貯まったポイントで請求額を相殺したり、生活必需品を購入すれば生活費を節約でき、現金払いにはない大きなメリットが得られます。

ただし、「クレジットカードやキャッシュレス決済だと、ついお金を使いすぎてしまう」という方は注意しましょう。いくらポイントが貯まるメリットがあっても、無駄遣いが増えては逆効果になります。

生活費として使える金額を頭に入れ、それ以上の金額を決済しないよう、こまめにクレジットカードやキャッシュレス決済の利用額を確認することが大切です。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

金利の高い銀行を選ぶ

効率よく貯蓄をするためには、金利の高い銀行を選ぶことも大切です。

特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。また、金利の高いネット銀行の一例は次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットを得られる場合も。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設をして貯金することを心がけましょう。

ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

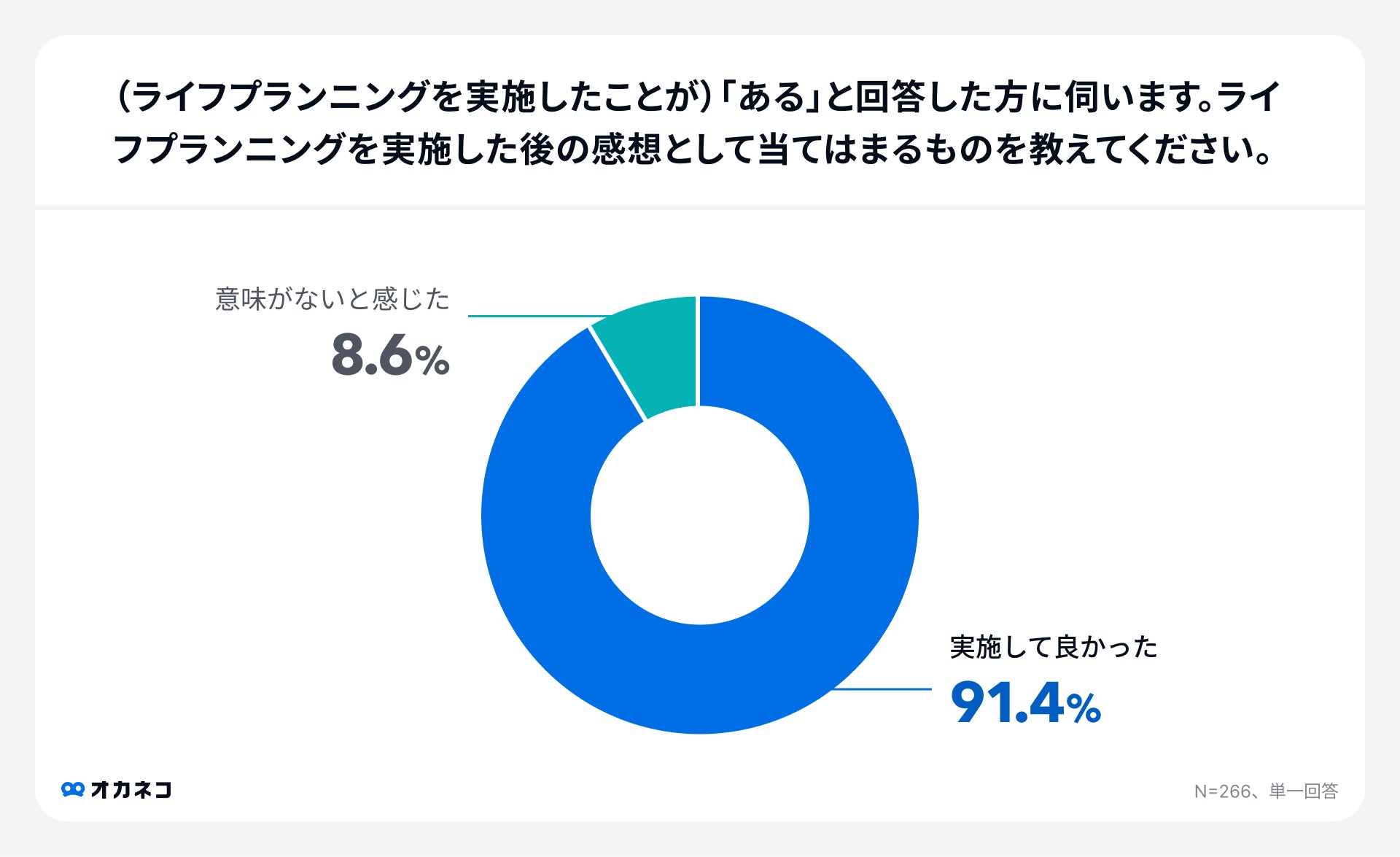

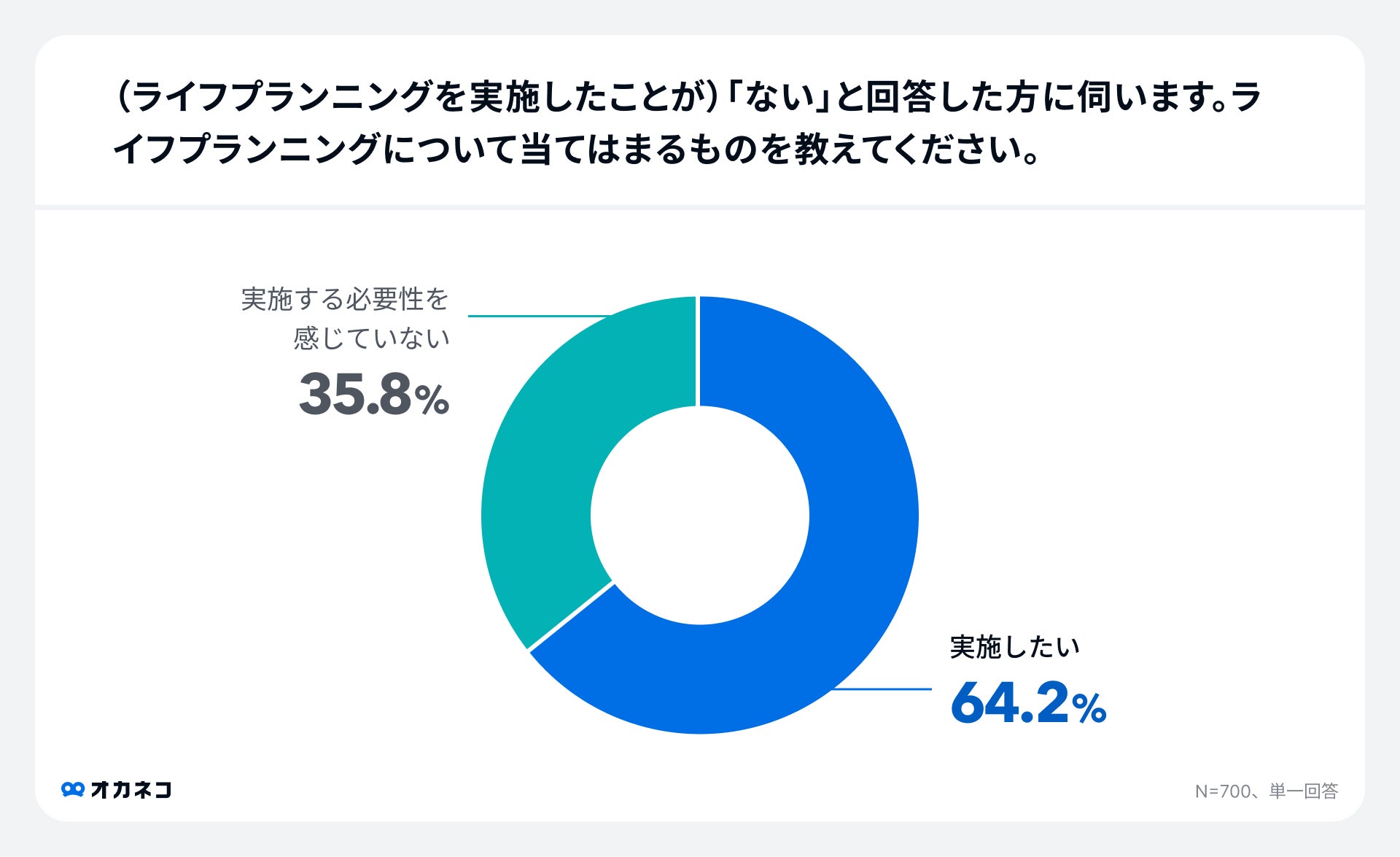

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

年収200万円の人におすすめの貯金・資産形成方法

低金利な銀行預金では、お金を貯めることはできても増やすことはできません。貯金と並行して資産運用も検討し、自分の性格や貯金の目的に合わせて最適な手段を選びましょう。

参考として、年収200万円の人におすすめの資産運用方法を紹介します。

老後資金などしばらく使う予定のないお金は、投資信託、NISA、iDeCo、積立保険などを活用した「積立投資」がおすすめです。

以下に「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができます。

しっかりとお仕事もしつつ、お金にも働いてもらう方法を活用しましょう。特に、コツコツ少額で積立ができる「NISA」の活用がおすすめです。まずは継続可能な金額からスタートしてみましょう。

決して大きな金額でやる必要はありません。まずは、できる金額で長期で続けることを目標に、金額設定をしてみましょう! 運用シミュレーションで複利運用の効果を数値で確認すると、積立投資のイメージがしやすくなります。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

オカネコが2025年1月に実施した調査によると、新NISAの利用率は約6割と1年前の調査より20%増えていることがわかりました。

また、「つみたて投資枠」の利用率は86.8%、「成長投資枠」の利用率は84%と、両方の投資枠を利用して資産形成している人が多いことがわかります。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

NISAを活用するには、金融機関でNISA口座の開設が必要です。楽天証券やSBI証券などのネット証券なら、オンライン上で簡単に口座開設手続きができ、商品の種類が多いのでおすすめです。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

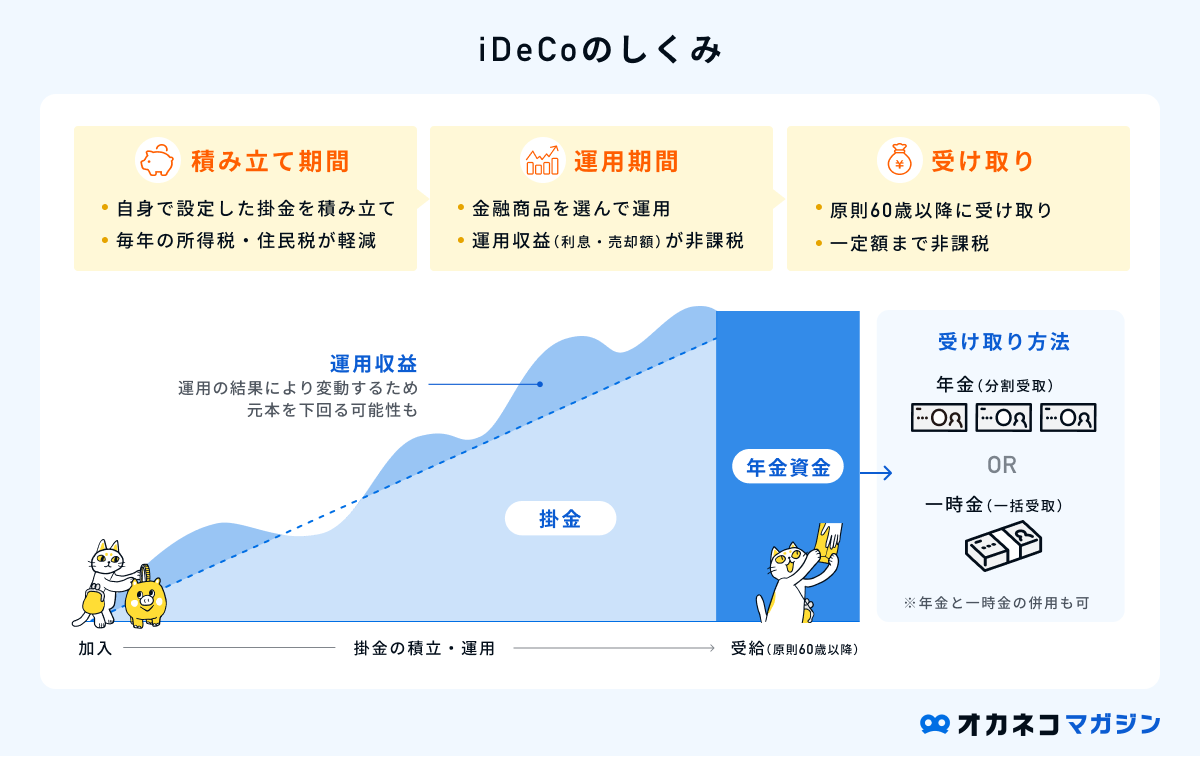

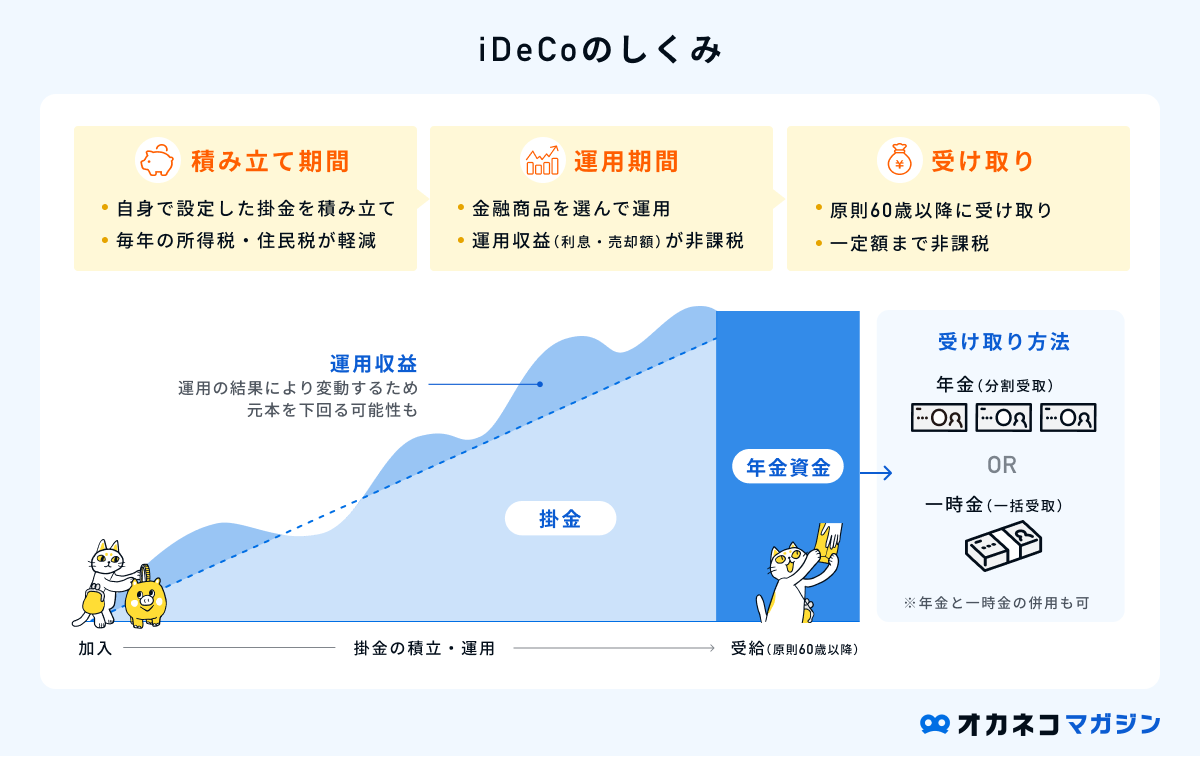

iDeCo

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法です。

原則として60歳になるまで資産を引き出すことはできませんが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがあります。また、60歳以降で資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入被保険者となっており、それぞれで拠出可能な限度額も異なる点にはご注意ください。

これまでのiDeCoは、「企業型DC(企業型確定拠出年金)」との併用ができませんでしたが、2022年の法改正に伴い、両者の併用が可能となりました。

より効率よく資産形成を行うことができるので、確定拠出年金制度を利用していない方は、ぜひ積極的にご活用ください。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

投資信託

投資信託は、投資家から集めた資金をファンドマネージャーが運用し、その運用で利益が出た場合に配当金が受け取れる運用方法です。

初心者の方におすすめの理由は、少額から資産形成を開始でき、投資家の代わりにプロの専門家が運用を行ってくれるので、自分で売買のタイミングを判断しなくて良いというメリットがあるためです。投資信託による運用は、株式や債券、不動産など、多岐に渡る分散投資で行われるので、リスク分散が可能な点もメリットといえます。

一方で、投資信託で運用をする際には、定期的な運用コストが発生する点には注意が必要です。また、元本保証がされているわけではないため、市場相場によっては元本割れを起こしてしまう可能性もあります。

運用先を選ぶためにはある程度の金融知識も必要です。どれにすべきか迷ったときは、ファイナンシャル・プランナーなどの専門家に相談してみましょう。

財形貯蓄制度

勤務先に財形貯蓄制度がある方は、そちらを利用するのもよいでしょう。財形貯蓄は給与天引きで貯蓄を行う制度なので、貯金が苦手な方も資産形成しやすいのがメリットです。

また、財形年金貯蓄・財形住宅貯蓄の元金合計550万円までの利子が非課税になる、財形持家融資を利用できるというメリットも。さらに、企業によっては財形貯蓄を行っている社員に給付金を拠出してくれるところもあるため、ぜひ一度勤務先の制度を確認してみてください。

財形貯蓄には、一般財形貯蓄・財形年金貯蓄・財形住宅貯蓄の3種類があります。一般財形貯蓄は使い道が自由ですが、財形年金貯蓄は老後資金の形成、財形住宅貯蓄は持ち家購入またはリフォーム資金の形成を目的とするものです。

目的以外の用途のために引き出すと、過去5年間の利息に遡って課税されるため、資産形成の目的によって財形貯蓄の種類を使い分けましょう。

積立定期預金

積立定期預金は、毎月一定額を定期預金に積み立て、満期日まで預け入れる仕組みの金融商品です。

積立定期預金のメリットは、定期預金とは違い、一度にまとまった資金を用意する必要がないところ。銀行によっては月々500円から始められるので、貯金の習慣を無理なく身につけたい方におすすめです。

積立定期預金を利用すれば、貯金が苦手な方でも自然に先取り貯金を実践できます。また、積み立てた預金は基本的に満期日が来るまでそのままにしておくので、目的外の用途での貯金使い込み防止にも効果的です。

ちなみに積立定期預金は、必要に応じて途中解約もできます。その場合、満期日まで預けたときよりも金利は下がってしまいますが、元本割れする心配はありません。

資金の流動性を確保しつつ、普通預金よりも強制力のある方法で貯金したい方は、積立定期預金を検討してみてはいかがでしょうか。

積立保険

万一の際の保障を持ちながら貯蓄を行いたい方には、積立保険がおすすめです。積立保険には、「終身保険」「個人年金保険」「学資保険」などがあります

積立保険なら、保険料支払いにより自動的に積み立てがされ、解約しないかぎりは資金の引き出しもできないため、せっかく貯めたお金を使い込んでしまう心配がありません。

一方で、積立保険を途中解約すると元本割れしたり、保障を手厚くすると貯蓄性が下がったりする場合もあるため、目的に合わせて選ぶことが重要です。

月々の掛金のほか払込期間や保障期間、保障内容、解約返戻金や満期保険金の返戻率などを確認し、納得したうえで加入しましょう。自分で選ぶのが難しい場合は、FPなどお金の専門家に相談すると、自分に必要な積立保険を提案してもらえます。

まとめ

年収200万円の方の見込み年金受給額は、老齢基礎年金・老齢厚生年金の両方を受け取れる会社員や公務員の方でも119万円です。1か月あたり約10万円の年金だけで老後の生活を送るのは、なかなか難しいでしょう。

年収200万円の方には、できるだけ早いうちから貯金を始め、少しずつでも資産形成していくことを強くおすすめします。

貯金が苦手な方、自分に合う資産形成の方法を知りたい方は、ぜひ一度FPなどお金の専門家にご相談ください。当サイトの「オカネコ」は、お金のプロに無料かつ匿名でチャット相談できるサービス。

チャット形式なので自分のタイミングで相談することができ、わざわざ外出する必要もありません。ぜひ気軽に利用してみてください。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/