| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

金融広報中央委員会の「家計の金融行動に関する世論調査」によると、2人以上世帯の全国平均貯蓄額は、およそ1,307万円です。(※1)

調査対象は20代〜70代とあくまで幅広い年齢層の平均値ではありますが、結婚後の共働き期間は「貯蓄をするための黄金期」とよばれており、自身と同年代の平均貯金額を知ったうえで、将来を見据えて貯蓄に取り組むことは大切です。

残念ながら、共働き世帯のみの貯金額のデータはありませんが、本記事ではもっとも近いと思われる共働き以外も含む2人以上世帯のデータを用いて、効率的に貯蓄をする方法についてご紹介していきます。

全年代・世帯別の平均貯金額や中央値については、以下のコンテンツを合わせて参考にしてみて下さい。

参照※1 : 家計の金行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

- 2人以上世帯の全世代の貯金平均額は1,307万円(中央値330万円)。平均値と中央値の差が大きく、世帯によって金融資産保有額に大きな開きがあることが伺える

- 貯蓄額は可処分所得の20%が目安だが、年齢やライフスタイルなど家庭によって貯金の目安額は異なる。起こり得るライフイベントから目標の貯金額を設定することが大切

- 夫婦で効率よく貯金するコツは、お互いの理想の生活像や貯金の認識を共有し、無駄な支出を減らしながら先取り貯金や資産運用を組み入れていくこと

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

年代別・共働き夫婦(2人以上世帯)の平均貯金額

年代別の共働き夫婦(2人以上世帯)の平均貯金額を見ていきます。

冒頭でもお伝えした通り、2人以上世帯の貯蓄額は全国平均1,307万円、中央値で330万円でした。年齢を重ねるにつれて平均値、中央値ともに数値が高くなります。

参照 : 家計の金行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参考までに、「平均値」「中央値」の違いは以下の通りです。中央値の方がより平均に近いリアルな数値になります。

- 平均値:複数の数を等分したときの値(例:0・0・6の3つの数字の平均値は2)

- 中央値:複数の数を順に並べたときの中央にくる値(例:0・0・6の3つの数字の中央値は0)

平均値と中央値の差が大きいことから、各年代の中でも世帯によって金融資産の保有額に大きな開きがあることが伺えます。また、有価証券(株式や債権など)を含む金融資産を一切もたない「金融資産非保有世帯」は、全国平均で2割程でした。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

毎月の貯金額の目安は各家庭で異なる

毎月の貯金額の目安は各家庭で異なりますが、一般的に、貯蓄額は可処分所得(税金や社会保険料などを除いた所得)の20%が目安とされています。たとえば、夫婦共働きで毎月の手取り収入が60万円であるなら、毎月12万円を貯蓄に回すのが理想です。

ただし、年齢やライフスタイルによっては、貯蓄額を大きく左右するライフイベントが発生することも考えられるため、一概にこの金額が正解というわけではありません。

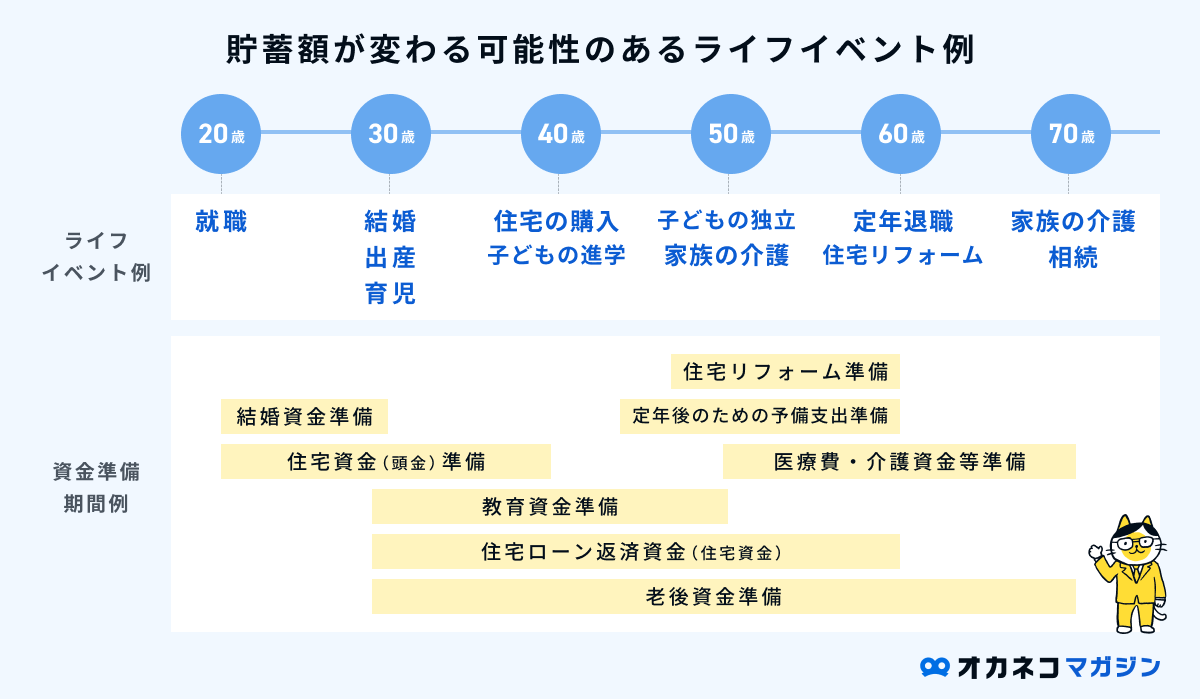

以下が、貯蓄額が変動する可能性のある、主なライフイベントの一例です。

上記以外にも、突然の病気やケガなどで働けなくなり、一時的に収入が減ってしまうリスクも考えられます。夫婦で貯金をするには、将来起こりうるライフイベントを把握しておき、そこから逆算して毎月、毎年の貯金額を決めていくのがよいでしょう。

「オカネコ」では、無料チャットで”ライフプランニング”の相談が可能です。簡単な家計診断をしてコメント欄にお金の悩みを記入すると、FPなどのお金のプロからメッセージが届きます。各家庭にあわせた将来への備え方などを無料で相談できますので、ぜひお気軽に試してみてください。

監修者

監修者共働き世帯における平均貯金額や中央値をご紹介しましたが、これはあくまで平均であり、貯金額の目安は各家庭で異なります。

まずは、ご夫婦で理想とする生活像をしっかり話し合いましょう。ファイナンシャル・ウェルビーイング(経済的な幸せ)の実現には、目標(自分たちが満たされたと感じる状態)の設定が必要です。

それぞれのご世帯の目標について、ぜひお2人で話し合ってみてください。

共働き夫婦が貯金できない理由

共働きで収入があるにも関わらず、なかなか貯金ができずに困っている夫婦の方々も多いのではないでしょうか。共働き夫婦でうまく貯金ができない場合は、次のいずれかのパターンに当てはまっている可能性が考えられます。

当てはまる内容がある場合はしっかりと対策して、今後の貯蓄生活を効率的なものにしていきましょう。

毎月の収支が把握できていない

共働きの夫婦で多いのが、毎月の収支を把握できていないパターンです。共働きをしているとお互いのお金の使い方がみえづらいものですが、効率よく貯金をするには、ムダな支出を減らす努力をしなくてはなりません。

毎月の収支を把握できていないと、どの費用を節約できるのかを検討することもできず、だらだらと貯金ができない状況が続いてしまいます。

特に、夫婦で働いているとそれぞれが収入を得ている状態なので、お金を使い込んで貯金ができなくても危機感が希薄になりがちです。世帯によってお金の管理方法は異なりますが、夫婦2人でよく話し合って毎月の収支を把握するように努めましょう。

家計簿アプリは2人で共有できる「ワンバンク(旧B/43)」がおすすめ!

とは.png)

とは.png)

- プリペイドカードで支払いをすると、支払い履歴がアプリに即座に反映

- 支払い履歴はグループ分けができるため予算管理がラクに

- PayPayアカウントへのチャージにも利用可能

- ペアカードが発行でき、家計簿を2人で共有できる

- 後払い機能がある(事前審査あり)

※スマホからのみアクセス可能です。

自炊をしておらず、外食が多い

共働きで貯金ができない世帯は、自炊をしておらず、外食が多い傾向にあります。仕事で疲れた状態で帰ってきて自炊をするのは大変ですが、一度の外食で数千円、惣菜を買う場合も自炊をするより食費が高くなってしまいます。

週に1〜2回くらいの頻度であればそこまで大きな出費にはなりませんが、いわゆる中食や外食の日が5〜6日続いてしまう状況では、貯金に回すだけのお金が残っていないことも多いでしょう。

作り置きができるものを一度の調理で大量に作っておき、それを小分けで冷凍保存しておくなどして、なるべく自炊をすることを意識してみてください。

パートナーが貯めてくれていると思っている

共働き世帯でそれぞれが自分でお金の管理をしている場合、パートナーが貯金をしてくれていると思っている方も多いのではないでしょうか。相手が貯めてくれていると期待してしまうと、ついつい自分のお金を自由に使い込んでしまうものです。

しっかりとパートナーが貯めてくれていれば良いですが、相手も同様の考えで貯金をしていなかった場合、将来的に貯蓄が足りずに困窮することになりかねません。

大まかな金額で構いませんので、定期的に夫婦で話し合って大まかな貯蓄額は共有すること心がけましょう。

実際にお金の相談にいらっしゃる共働きのご夫婦様は、お財布を別々に管理されているパターンがとても多いです。しっかりとご夫婦で話し合われた結果、別々で管理されている方もいれば、中には「大丈夫だろう」となんとなくで管理されている場合もあります。

お互いがどのような収支状況なのかをしっかり把握をすることで、パートナーのお金に対する考え方も分かりますし、節約できる改善点が見つかるかもしれません。まずは、しっかりと話し合い、情報を共有されることから始めることをお勧めします。

夫婦で効率よく貯金するコツ

夫婦が効率よく貯金をするには、次のようなコツがあります。

これらのコツを覚えておくと、効率よく無理のない範囲で貯金ができるようになります。また、無駄遣いも大幅に減らせるようになるので、ぜひ参考にしてください。

お互いの理想の生活像を話し合う

事前に理想の生活像を話し合って「ここだけは譲れないポイント」を共有しておくことで、結果的にストレスを少なくしながら無理のない範囲での貯蓄が可能です。

夫婦での貯金を意識するようになったこのタイミングで、パートナーとお互いの理想の生活像を話し合うようにしてみてください。

ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。共有した理想の生活像から具体的な数値に落とし込むことで、貯金が必要なタイミングや何をすべきかが明確になります。

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

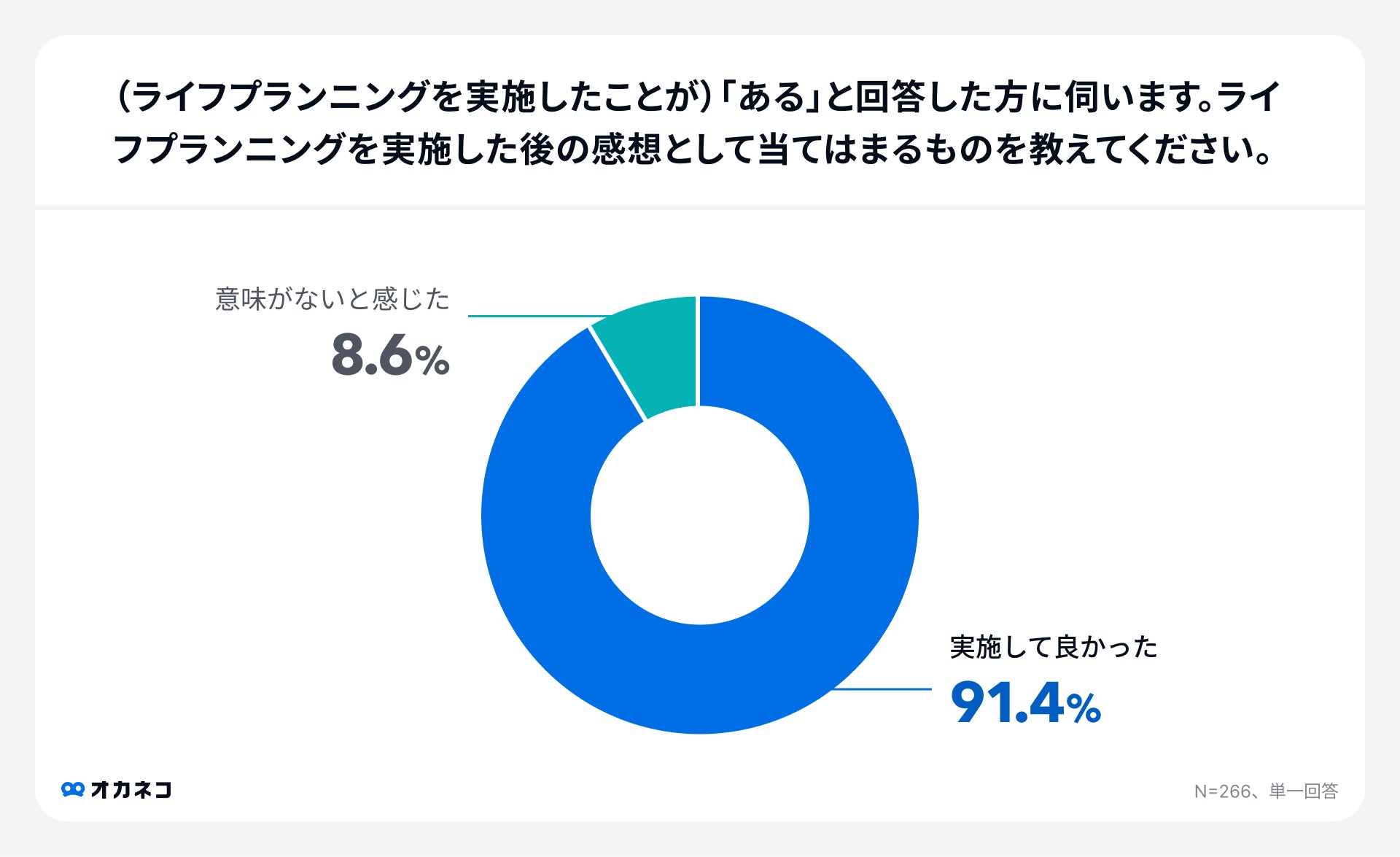

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

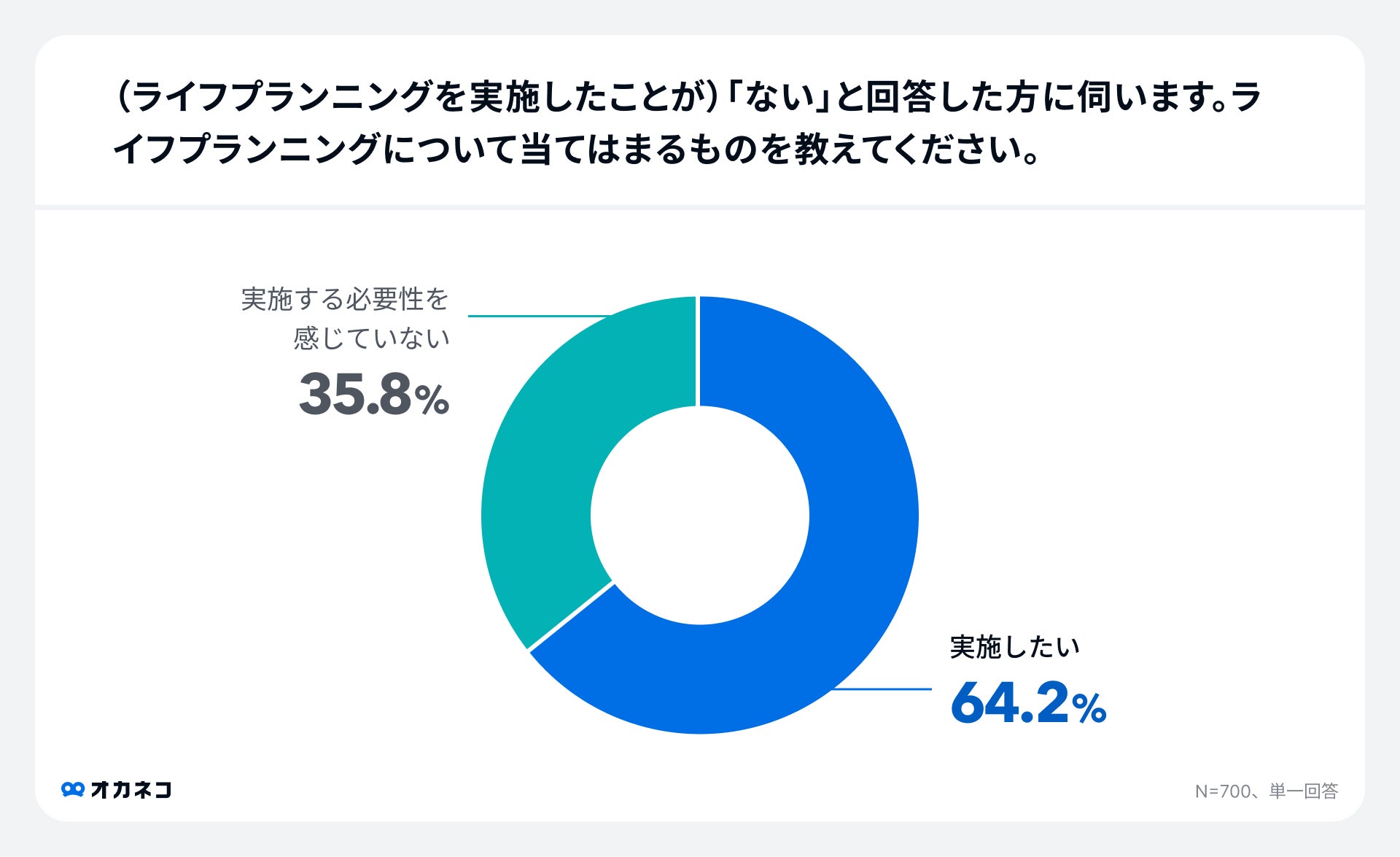

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

貯蓄する目的と目標額を共有する

ライフプランニングでイメージした将来像をもとに、具体的に貯蓄する目的と目標額を共有しておきましょう。夫婦2人が貯蓄をする目的と必要になる貯金額の一例は、次のとおりです。

- 子どもの教育資金(幼稚園〜高等学校卒業まで):約574万〜1,839万円

- 住宅購入資金:約2,500万〜5,200万円

- 老後資金:約580万円

- その他:旅行などの遊興費、車や家具などの購入資金など

※介護費用は一時介護費用約74万円+平均介護期間61.1ヶ月×介護費用月額平均8.3万円の合計額

参照※1 : 結果の概要-令和3年度子供の学習費調査|調査結果の概要|4 幼稚園から高等学校卒業までの15年間の学習費総額(表9参照)|文部科学省

参照※2 : 2023年度フラット35利用者調査 10ページ|住宅金融支援機構

参照※3 : 2021(令和3)年度 生命保険に関する全国実態調査<速報版> 93,96ページ|生命保険文化センター

事前に目的と目標額を話し合っておくことで、その時期から逆算して毎月の大まかな貯金額を計算できます。

毎月の必要な貯蓄額が分かれば、普段のお金の使い方を工夫するきっかけにもなります。夫婦2人で貯金が上手くできずにお困りの方々は、ぜひ目的と目標額を決めるようにしてみてください。

家計の収支を見直して、ムダをなくす

貯金の目的と目標額が決まったら、家計の収支を見直してムダな部分を少しずつ省いていきましょう。家計収支の見直しを行うポイントの一例は、次のとおりです。

- 保険や固定費の見直しをする

- 気乗りしない飲み会や会食に参加しない

- 自炊中心の食生活を心がける

- クレジットカードやポイントアプリも活用する

家計収支の見直しを行ううえで、優先的に行ってほしいのが「保険や固定費の見直し」です。一度の見直しでこれらの支出を減らすことができれば、以降は半永久的に節約効果が持続します。

たとえば、毎月のスマホ代が1万円の場合、3,000円程度で使える格安SIMに乗り換えれば、毎月7,000円の通信費を節約できます。年間で84,000円もの費用を半永久的に節約できることになるので、保険料や固定費の見直しは積極的に行うようにしてください。

また、普段の買い物はクレジットカードやポイントアプリで支払いをすると、ポイントが還元される場合があります。

最近ではキャッシュレス決済に対応する店舗も増えているので、これを機に現金派の人もクレジットカードやキャッシュレス決済を利用するようにしてみましょう。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

共通口座と貯金用口座で家計を管理する

基本的には夫婦の性格や収入に応じて管理しやすい方法を選べばよいですが、共働き夫婦の家計管理方法としておすすめなのは、お財布を一緒にして共通口座で家計管理を行い、貯蓄用口座で貯金を管理する方法です。

共通口座を作成すれば家計の予算が把握しやすく、無駄遣いの防止にも繋がります。

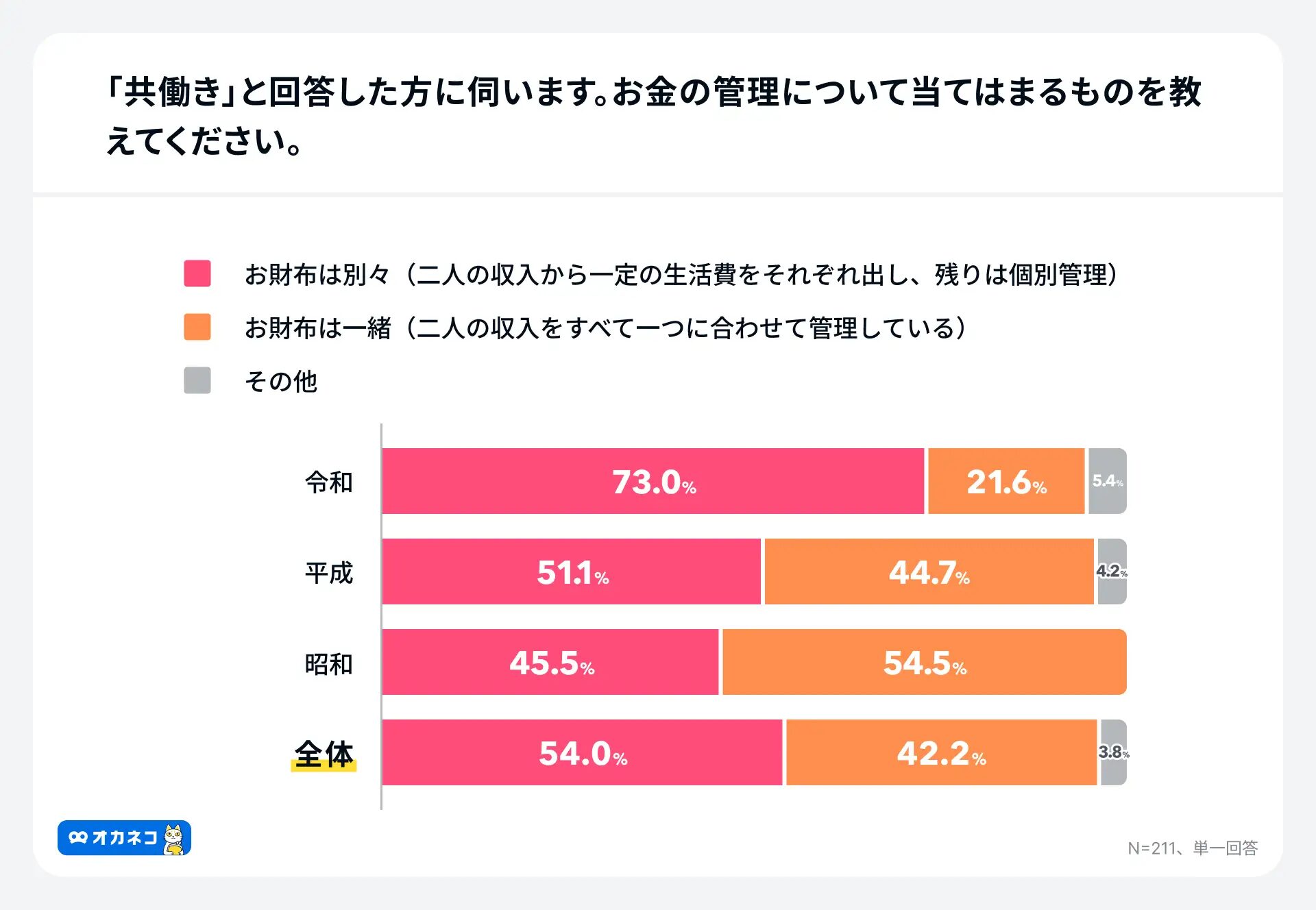

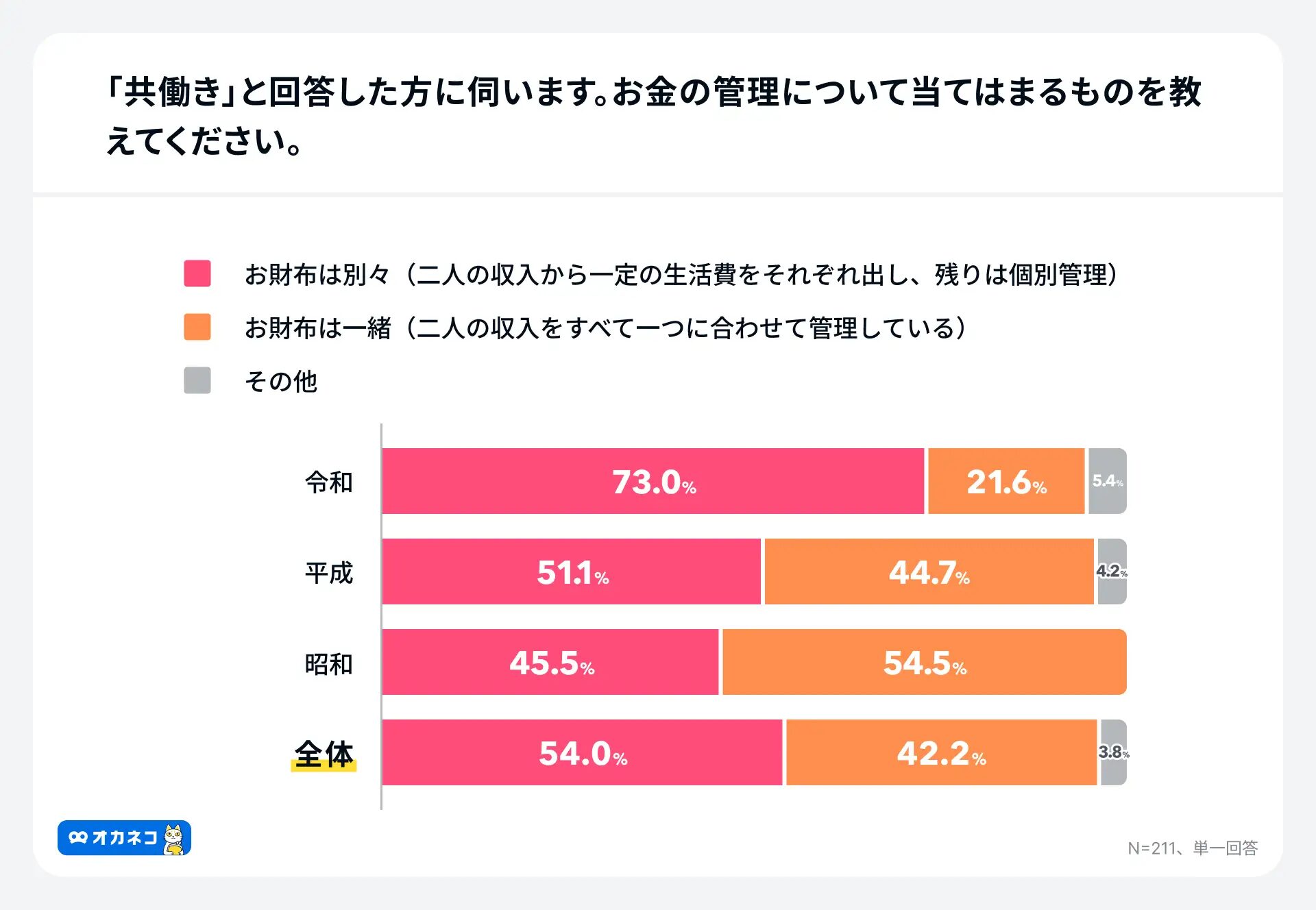

2025年2月にオカネコユーザーに行ったアンケート調査によると、令和婚の共働き夫婦の家計管理方法は、それぞれで一定の生活費をねん出した後、残りを別々で管理する「共通口座・貯蓄口座の管理方法が多い」結果でした。

以下の記事では共通口座におすすめのアプリやネット銀行をご紹介していますので、ぜひご参考ください。

金利の高い銀行を選ぶ

効率よく貯蓄をするためには、金利の高い銀行を選ぶことも大切です。特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。たとえば、ネット銀行の一例とその金利は、次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットがあります。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

共働き世帯や子育て世帯にもおすすめの貯蓄方法

最後に、共働き世帯や子育て世帯にもおすすめの貯蓄方法をご紹介します。

現金で貯金しておきたいと考える方も多いと思いますが、これらの貯蓄方法を活用すれば、効率よく貯金ができるほかにも税負担の軽減効果が期待できる場合もあります。

老後資金などしばらく使う予定のないお金は、投資信託、NISA、iDeCo、積立保険などを活用した「積立投資」がおすすめです。

以下に、「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができるので、ぜひ試してみてください。

特に「固定費の見直し」は優先して検討したい項目です。スマホ代の節約方法のひとつに格安SIMという選択肢がありますが、3大キャリアよりも安価で利用できます。

また、保険の場合、2018年以前にご加入された保険を継続されている方は、同じ保障でも月々の保険料を安く抑えることができるかもしれません。一度、保険の見直しをご相談されることをおすすめします。

投資信託

投資信託とは、ファンドマネージャーが投資家から集めた資金で運用を行い、その運用の結果によって配当金が得られる運用方法です。

少額から資産形成を開始できることに加え、さまざまな金融商品(株式や債券、不動産など)に分散投資を行うため、リスクを分散したうえで投資ができます。

運用先は自分自身で選ぶ必要がありますが、それ以降の運用はプロの専門家が代行してくれるため、共働き世帯や家事育児で忙しい子育て世帯の方に向いています。

なお、プロの専門家が運用を行うといっても相場によっては元本割れが発生する場合があります。また、投資信託を利用する際は毎月一定の運用コストが発生するので、それらの注意点を把握したうえで活用するようにしましょう。

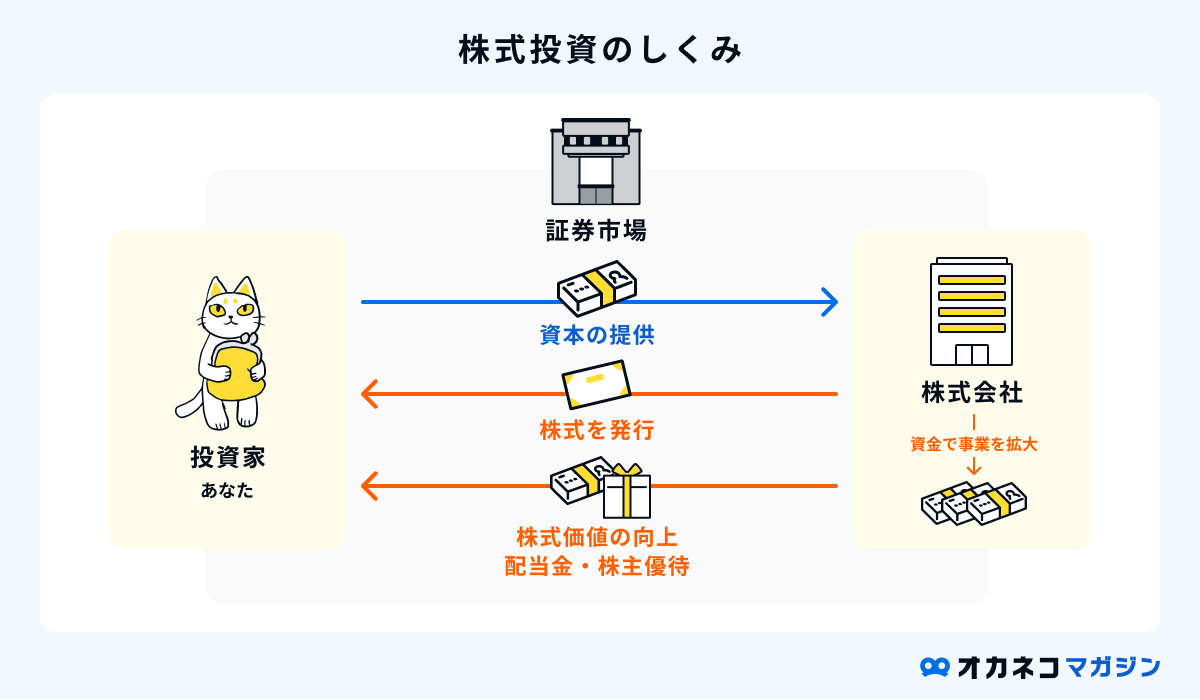

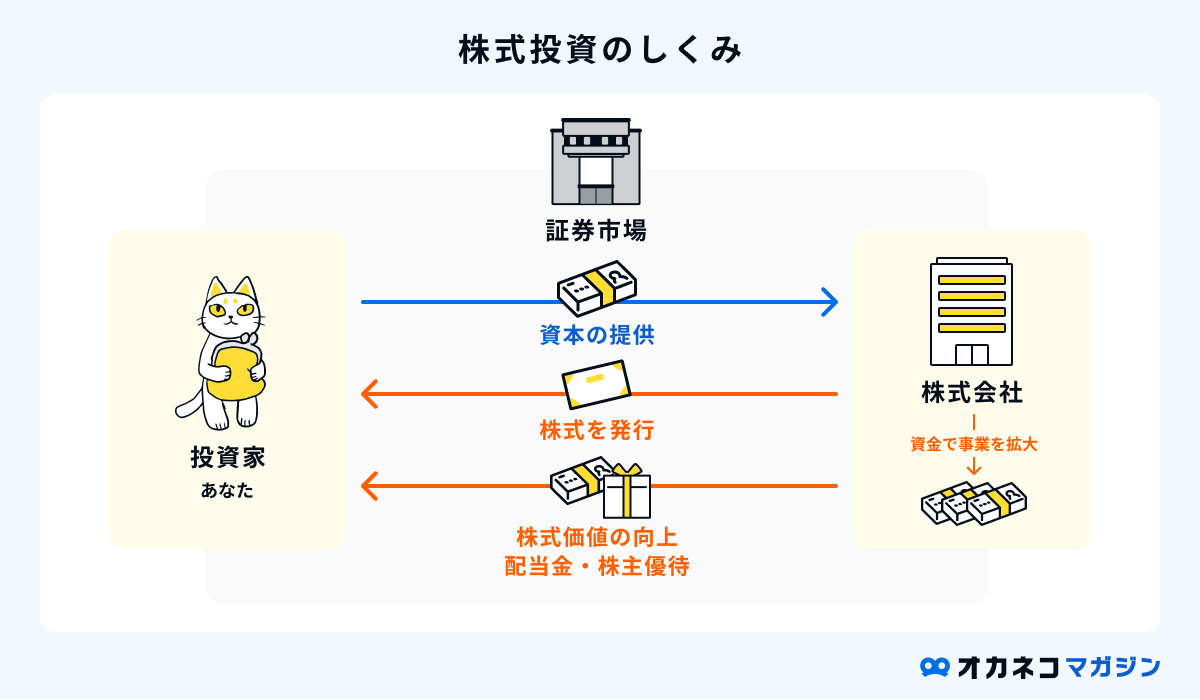

株式投資

資産運用の王道ともいえる株式投資は、企業が発行する株式を購入し、売買益によるキャピタルゲインや株主への配当金(インカムゲイン)で利益を得る運用方法です。

従来の株式投資は、1単元の株式を購入するのに数十万円以上の投資資金が必要でしたが、最近では数万円から購入可能な「ミニ株」が登場しています。

証券会社に口座を開設して資金を入金し、自分が応援したい企業や利益が得られそうな企業の株式を購入すれば、すぐに株式投資を始められます。

ただし、株価は景気や企業の不祥事などで暴落してしまうリスクがあり、相場によっては元本割れが発生する場合があります。成長が見込める銘柄選びや、売買するタイミングなどをしっかり見極めることが大切です。

はじめはミニ株から株式投資に挑戦してみて、慣れてきたら徐々に本格的な株式投資に取り組んでいくのがよいでしょう。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

オカネコが2025年1月に実施した調査によると、新NISAの利用率は約6割と1年前の調査より20%増えていることがわかりました。

また、「つみたて投資枠」の利用率は86.8%、「成長投資枠」の利用率は84%と、両方の投資枠を利用して資産形成している人が多いことがわかります。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

NISAを活用するには、金融機関でNISA口座を開設しましょう。SBI証券や楽天証券などのネット証券なら、オンライン上で簡単にNISA口座の開設手続きができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

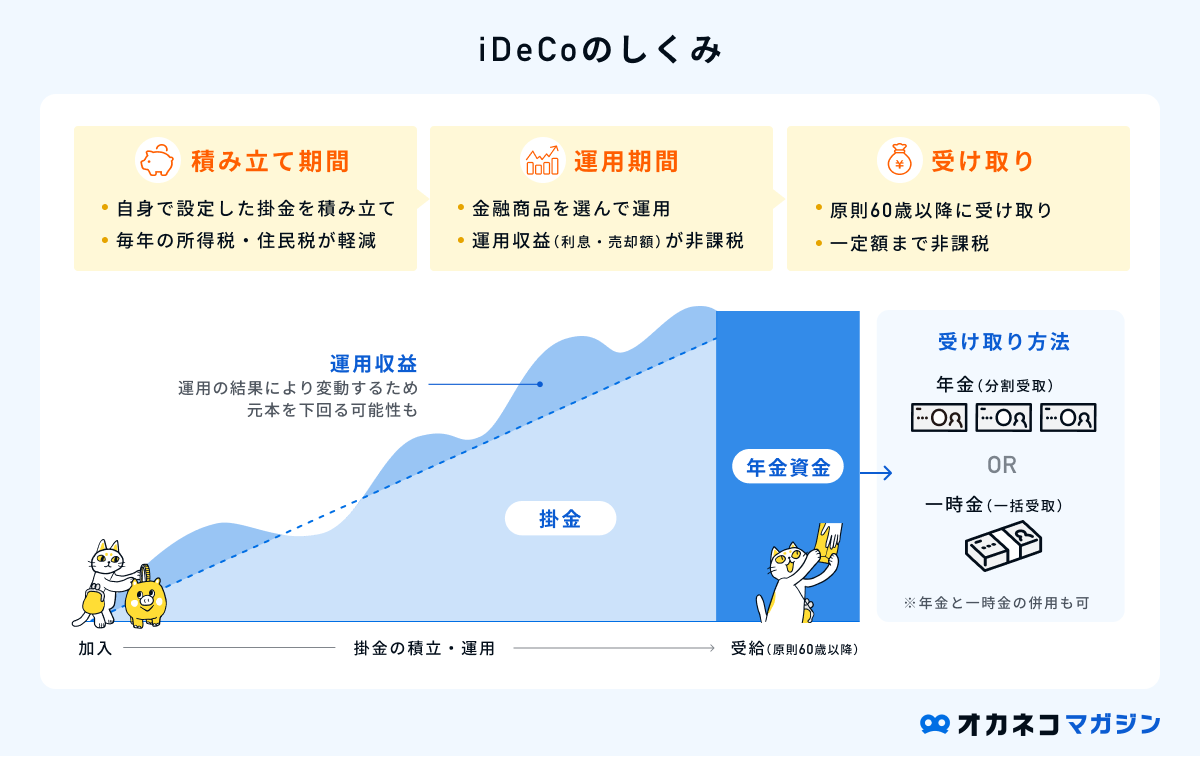

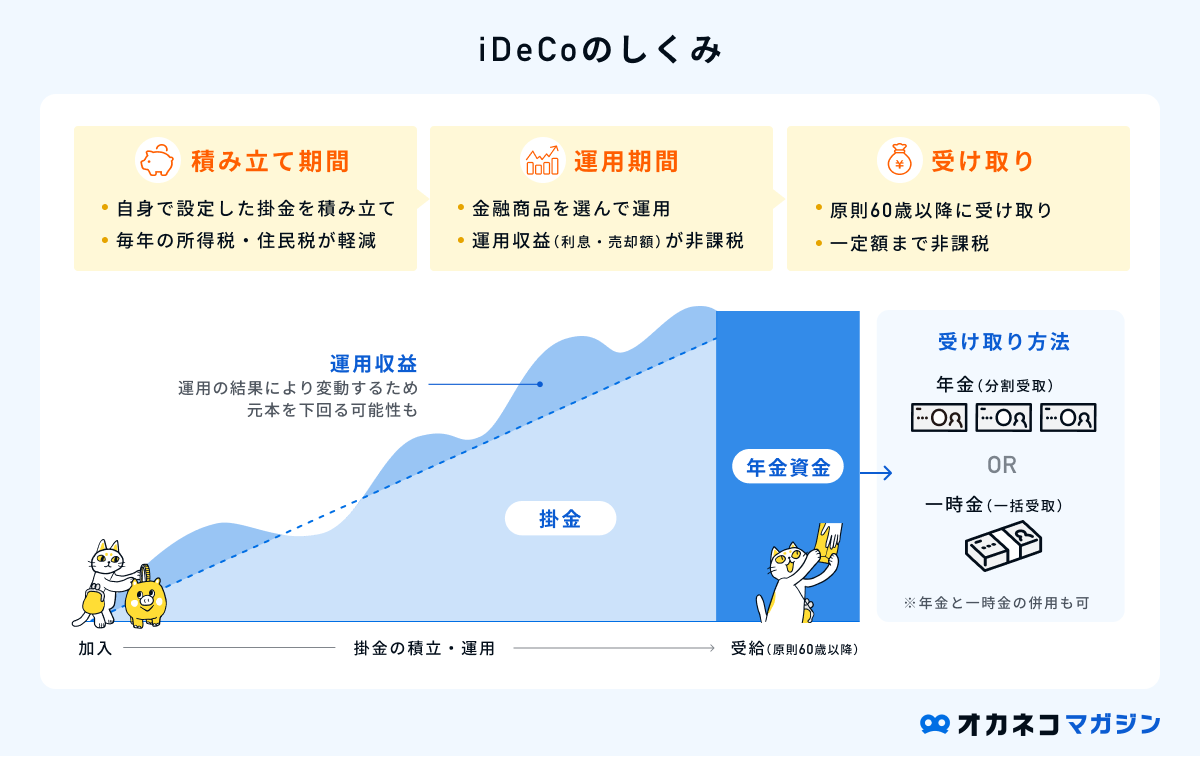

iDeCo

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法です。

原則として60歳になるまで資産を引き出すことはできませんが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがあります。

また、60歳以降で資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入被保険者となっており、それぞれで拠出可能な限度額も異なる点にはご注意ください。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

財形貯蓄制度

財形貯蓄制度は、一定金額を勤務先の給料から天引きの形で、企業が提携する銀行口座へ自動的に貯金できる制度です。わざわざ貯金用口座を開設しに行く必要がなく、給料の受取口座から自分でお金を移す手間がかかりません。

毎月の給与から自動的に貯金ができるので、お金が手元にあるとついつい使い込んでしまう方におすすめです。

財形貯蓄制度を利用して貯金した資産は、その目的によって「住宅用」「年金用」「その他」の3つに分類されます。分類によって税負担の軽減効果が期待でき、住宅ローン融資が受けられるなどのメリットがあります。

一方、給料からの天引きで貯蓄をすすめる仕様上、財形貯蓄制度を導入している企業に勤めている人しか利用できません。また、財形貯蓄制度を利用する際は積立金の運用先を選ぶ必要がありますが、投資商品を選ぶ場合は投資という性質から元本割れのリスクもつきものです。

基本的には上述の「NISA」や「iDeCo」を優先して活用し、給与からの天引きで自動的に貯金ができる点に魅力を感じる人は、追加で財形貯蓄制度を利用するのがおすすめです。

積立保険

積立保険(貯蓄型保険)は、終身保険や養老保険、学資保険など、将来的に払い込んだ保険料が返ってくる可能性がある保険商品全般の総称です。

- 終身保険:解約時に解約返戻金が受け取れる

- 養老保険:死亡保障を備えながら、満期を迎えた際に満期保険金が受け取れる

- 個人年金保険:一定期間まで保険料を払い込み、以降は一定額の年金を定期的に受け取れる

- 学資保険:子供が一定年齢に達するとお祝い金が受け取れる

万一のときの死亡保障を備えつつ、毎月の保険料という形で保険会社へ貯金していくことが可能です。貯蓄性のある保険の特徴として、一般的な掛け捨て型保険に比べて保険料が割高なのが欠点として挙げられます。

現在の家計を圧迫しては元も子もないので、毎月の収支状況とのバランスを見ながら、掛け捨て型保険と積立保険を併用するのがおすすめです。

固定費の見直し

夫婦で貯金を継続するためには、ここまでにご紹介した運用方法を実践することに加え、毎月の支出を見直すことも効果的です。中でも、毎月支払いが発生する「固定費」の見直しは、大きな節約効果が期待できます。

夫婦の貯金を意識し始めたら、まずは固定費の見直しから始めましょう。

固定費の一例

- 居住費(家賃、住宅ローン、固定資産税など)

- 水道光熱費(基本料金部分)

- 通信費(インターネット代、スマホ代)

- 保険料(生命保険、損害保険など)

- 自動車維持費(車検、自動車ローン、駐車場代など)

- 月額サービス(定期購入・サブスクリプション)

手軽にできるものとしてはサブスクなど、定期購入しているものの見直しは、今日からでもできる節約方法です。

保険についてはどんどん新しい商品が登場しており、保障内容はほとんど変わらないのに今よりも安い保険料の商品が見つかることは少なくありません。

また、水道光熱費や通信費は契約内容を見直すことで、毎月の支払額が抑えられる可能性が高いです。この機会に、一度ご自身が利用しているものを見直してみましょう。

固定費の見直し方や貯金方法については以下のコンテンツもぜひ合わせて参考にして下さい。

まとめ

共働き世帯(2人以上世帯)の平均貯金額は約1,307万円、中央値は約330万円です。夫婦共働きなのに上手く貯金ができずにお困りの方々は、以下のいずれかの理由に該当していないか確認してください。

また、共働き世帯が貯金を継続させるには、次のようなコツがあります。

ご紹介した内容を参考にしながら、今後の夫婦生活におけるお金の使い方を話し合ってみてください。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/