| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

将来のお金について不安を感じてはいるものの、ついついお金を使ってしまい、なかなか貯金ができずにいる方は少なくないでしょう。

貯金ができない人の特徴には、以下が挙げられます。

- 収入に対して支出が多すぎる(支出が把握できていない)

- 毎月の残額を貯金にまわそうと考えている

- 何のために貯金をするのか目的が決まっていない

これらを改善できれば、貯金ができるようになるはずです。

貯金ができない人でも簡単にできる貯金方法や、効率よく貯金を増やす方法・コツなどをご紹介しますので、貯金に苦手意識がある方はぜひ参考にしてください。

- 収入や生活スタイルは人それぞれ。大切なのは、自分の生活スタイルに合った無理のない貯金の仕方を知り、1日でも早く取り組み始めること。

- 貯金できない人に共通する3つの特徴は「収入に対して支出が多い」「毎月の残額を貯金にまわそうと考えている」「貯金する目的が決まっていない」。

- 中期・長期的に貯めたいお金は資産運用でお金を増やす仕組みづくりを目指しましょう。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

【年代別・世帯別】みんなの平均貯金額

二人以上世帯と単身世帯、それぞれの年齢別平均貯金額からみていきます。

参考までに「平均値」と「中央値」をご紹介しますが、それぞれの違いは以下のとおりです。中央値の方がより平均に近いリアルな数値になります。

- 平均値:複数の数を等分したときの値(例:0・0・6の3つの数字の平均値は2)

- 中央値:複数の数を順に並べたときの中央にくる値(例:0・0・6の3つの数字の中央値は0)

二人以上世帯の年代別平均貯金額は以下の通りです。

参照 : 家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

上記のデータをみると、平均値・中央値ともに20代が最も少なく、以降は年齢を重ねるにつれて貯金額が増えていくことがわかります。

特に、30代になると将来的に子どもが生まれる可能性があることや、マイホームの購入費用など、将来に備えて貯金を意識し始める世帯割合が増える傾向にあります。

続いて、単身世帯のデータは以下の通りです。

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

二人以上世帯と同様で、単身世帯においても、20代の平均値・中央値が最も少ない結果に。一方、中央値に関しては50代になるまで100万円以下となる結果でした。

また、単身世帯では全年齢で金融資産非保有世帯の割合が高く、ほとんどの年代で3割程度、20代にいたっては4割以上の世帯が金融資産を持っていない状態で暮らしています。

しかし、収入や生活スタイルは人それぞれ。大切なのは、自分の生活スタイルに合った無理のない貯金の仕方を知り、1日でも早く取り組み始めることです。

ご自身にあった貯金の仕方や資産形成方法を知りたい方は、オカネコでまずは家計診断をしてみましょう。診断後はプロからコメントが届き、そのままチャットで無料相談もできます。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

貯金ができない人に共通する3つの特徴とは

「貯金ができない人」に共通する、3つの特徴をご紹介します。

- 収入に対して支出が多すぎる(支出が把握できていない)

- 毎月の残額を貯金にまわそうと考えている

- 何のために貯金をするのか目的が決まっていない

自分が貯金ができない人に当てはまっていないか確認しましょう。

1. 収入に対して支出が多すぎる

貯金できない人の最大の特徴ともいえるのが、毎月の支出額が把握できておらず、収入に対する支出が多くなってしまっていることです。

「何にいくら使っているのか」を把握できていなければ、無駄遣いをしているかどうかもわからず、改善すべきポイントを見つけることは難しいといえます。

支出管理をして自身のお金の流れを知ることで、金額が多すぎる支出項目が見える化され、節約できるポイントが見つかるでしょう。

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

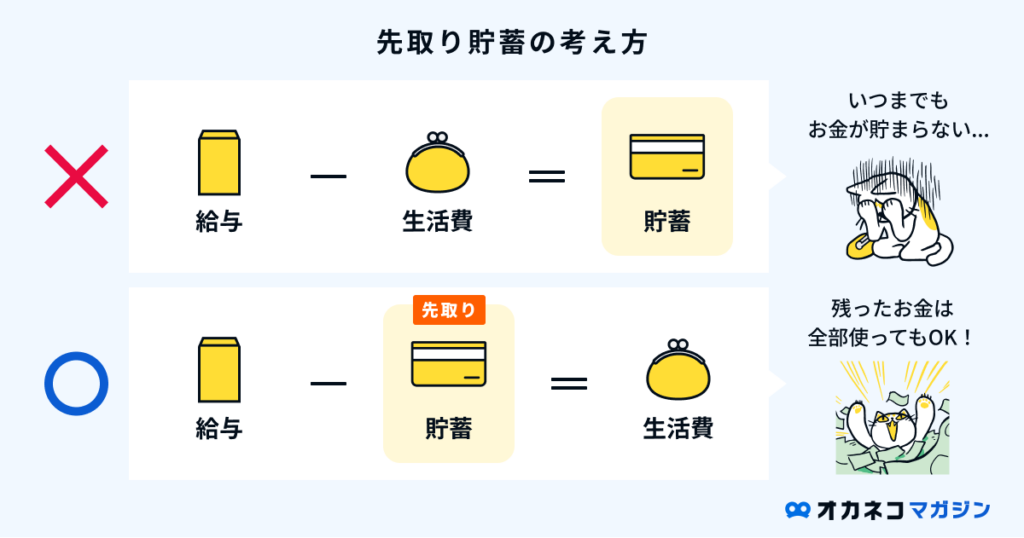

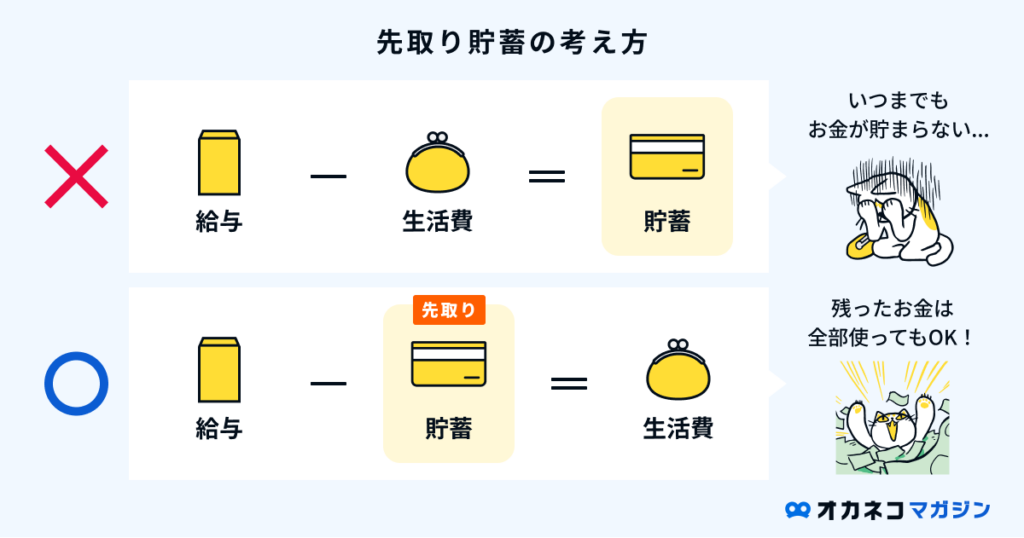

2. 毎月の残額を貯金にまわそうと考えている

貯金ができない人の2つ目の特徴は、毎月残ったお金を貯金に回そうと考えていることが挙げられます。

節約を頑張ってお金に余裕ができたとしても、「今月は余裕があるからこれを買おう」「ちょっと贅沢しちゃおう」となれば、貯金できる額は減ってしまいます。

お金があるだけ使ってしまう性格であれば、このやり方は危険ですので後述する「先取り貯金」を実践しましょう。

3. 何のために貯金をするのか目的が決まっていない

貯金の目的が決まっていないことも、貯金ができない人に共通する特徴です。

お金を貯めることに対する動機や目的がなければモチベーションの維持は難しく、やる気も少しずつダウンしてしまいます。

なんとなく貯金をするのではなく、「いつ、いくら、なんのために」と、貯金する目的を自分の中で明確にしましょう。目的があれば、それに向かって楽しんで貯金ができるようになるはずです。

監修者

監修者貯金ができないと悩む多くの方が、ご紹介した3つの特徴に該当しています。まず、支出の見える化をして、いつ、何にお金を使っているのかを明確化しましょう。使ったお金の履歴が分かる家計簿アプリを使うのもおすすめです。

お金の流れが掴めてきたら、給料が入った時点で無理のない金額を先取り貯金してしまいましょう。こうして強制的にお金を貯める感覚を癖づけていくことも大切です。金額的に難しい場合は、お金の流れの中で改善できそうな項目から手をつけましょう。多くの場合、固定費の節約からはじめていくと節約効果を大きくできます。

お金のこと、専属のプロの講師からマンツーマンで学べる

- オンラインかつマンツーマン形式の家計改善・金融教育プログラム

- 講師は金融機関出身の経験豊富なFP

- カリキュラムは一人ひとりのライフスタイルや目標に合わせて設計

- 日々の支出管理・フィードバックにより、無理なく行動を習慣化し、未来に備える力が身に付く

╲ 今なら無料体験の参加で1,000円分のコーヒーチケットプレゼント! /

貯金ができる人になるための上手な貯金の仕方

貯金できない人の特徴を3つ確認してきましたが、ここではそんな特徴を踏まえた「上手な貯金の仕方」をご紹介します。

1. ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

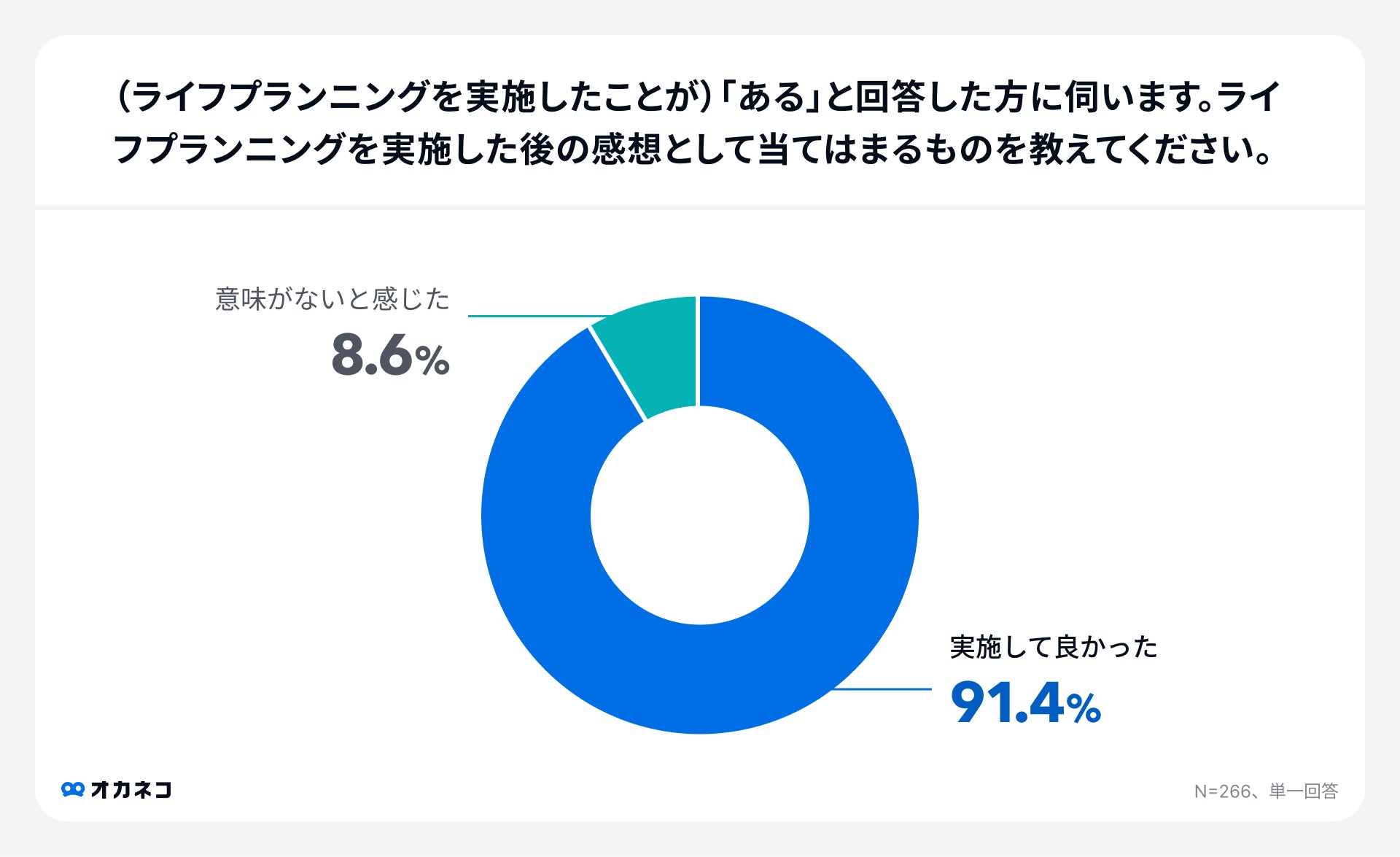

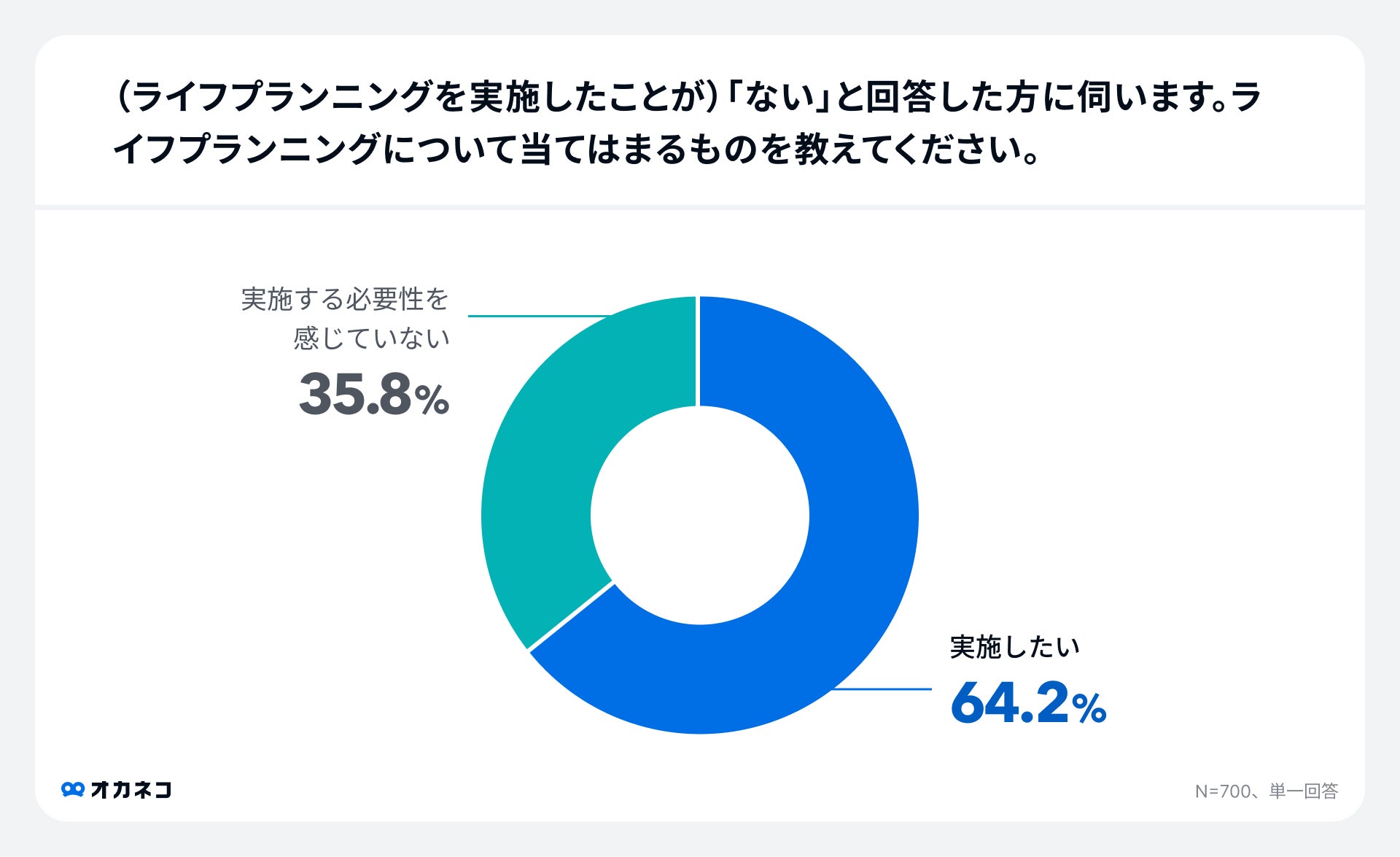

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

2. 貯金の目的、目標金額を明確にする

貯金できない人の特徴にも挙げましたが、貯金の目的や目標金額を決めることで、貯金すること自体が楽しくなったり、長期的な継続にも繋がります。

そこで、ライフプランニングから見えてきた将来像をもとに「今後どのようなライフイベントが発生するのか」「それにかかる費用はどのくらいなのか」を確認し、自身の貯金の目的・目標金額を明確にしていきましょう。

30~40代の子育て世帯の場合、支出の中で「住宅購入費用」や「教育関連費用」の占める割合が大きくなります。子育てが落ち着いた50~60代になると、「子どもの結婚・出産費用」「住宅のリフォーム」などが発生する可能性も。老後の生活費や医療費の増加にも備えておきたいところですね。70代以上は、「医療費」や「介護費用」の支出が多くなることが予想されます。

そのほかにも「結婚費用」「車の購入費用」「葬儀費用」「海外・国内旅行費」なども見過ごせない金額です。

- 1年後の海外旅行のために30万円貯める

- 住宅購入の頭金として5年後までに100万円貯める

- 老後の生活費として65歳までに2000万円貯める など

いつまでにいくら貯めるのか、明確な目的・目標を持って、長く続けられる貯金を目指しましょう。

3. 固定費を見直す

貯金できない方が今からでもすぐに実践できる節約方法が、毎月必ずかかる固定費を少しでも削減することです。

家賃や通信費、光熱費、保険料など、毎月ほぼ一定額で出ていくお金を削減できれば、毎月余裕資金が生まれるでしょう。

水道光熱費の節約方法

水道光熱費は、以下のように少しの心がけで節約が可能です。

| 水道光熱費の節約 | ||

|---|---|---|

| 夏のエアコンの設定温度を1℃上げる(※1) | 年間約940円の節約 | |

| 冬のエアコンの設定温度を1℃下げる(※2) | 年間約1,650円の節約 | |

| 冷蔵庫の設定温度を「強」から「中」にした場合(周囲温度22℃) | 年間約1,910円の節約 | |

| 54Wの白熱電球から9Wの電球形LEDランプに交換(年間2,000時間使用) | 年間約2,790円の節約 | |

| 液晶テレビを(32V型)の画面の輝度を最適(最大→中間)にした場合 | 年間約840円の節約 | |

| シャワーで45℃の湯を流す時間を1分間短縮した場合 | 年間約3,210円の節約 | |

※1:外気温度31℃の時、エアコン(2.2kW)の冷房設定温度を27℃から1℃上げた場合(使用時間:9時間/日)

※2:外気温度6℃の時、エアコン(2.2kW)の暖房設定温度を21℃から20℃にした場合(使用時間:9時間/日)

この他にもエコ家電への切り替えや、水道光熱費を一つの会社にまとめることで、基本料金などの固定費を抑えることができます。

スマホ料金の節約方法

スマホのプランの見直しをしたり、キャリアを格安SIMに切り替えることで、毎月数千円の節約に繋がる可能性があります。

ドコモやauなど大手キャリアを利用している場合、契約内容によって異なるものの毎月1万円近くの月額料金を支払っている方は多いのではないでしょうか。

大手キャリアが提供するサブキャリア(UQモバイル・ワイモバイルなど)や、格安SIM(mineoなど)であれば毎月2,000円~5,000円程度の利用料金に抑えられる可能性があるため、スマホ・携帯料金を安く抑えたい方はぜひ見直してみましょう。(※1)

また、子どもに持たせるスマホも、料金が安く小容量のプランがある格安SIMがおすすめです。会社によってフィルタリング機能がつけられたり、家族割が適用されるプランもあります。(※2)

※1:毎月のスマホ・携帯料金を安くしたい方へ!ドコモ・au・ソフトバンクの料金を安くする方法とは?|モバレコ

※2:小・中学生の子供に持たせるスマホにおすすめの格安SIM8選 &スマホ4選|モバレコ

保険料の節約方法

保険は「言われるがまま加入していて保障内容がよく分からない」「加入したきり一度も見直したことがない」という方は多いでしょう。

日々新しい保険商品が登場しているので、現在加入しているものよりも、より充実した保障内容でなおかつ保険料を抑えられるプランと出会える可能性もあります。

オカネコでは無料チャットでプロに保険の相談が可能です。まずは3分ほどの家計診断をして、コメント欄に「保険を見直したい」と書けば、複数のプロからメッセージが届きます。ご自身に合いそうな方を選んで、ぜひ気軽に相談してみてください。

4. 先取り貯金をする

貯金の王道であり、確実ともいえるのが先取り貯金。毎月の収入の中から一定額を先に貯金に回し、残ったお金でやりくりをする方法です。

毎月必ず一定額の貯金ができるうえ、残ったお金はすべて使い切っても大丈夫なので、ストレスを感じることなく手軽に取り組める貯金方法といえます。

「つい使いすぎて貯金に回すお金がない」ということもなくなり、貯金が苦手な方におすすめです。

5. 金利の高い銀行を選ぶ

効率よく貯蓄をするためには、金利の高い銀行を選ぶことも大切です。特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。たとえば、ネット銀行の一例とその金利は、次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットがあります。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

貯金できるようになるためには、貯金する目的を設定することが大切です。この際の目標や金額は人によってさまざまです。老後資金のため、というのでもいいですし、1年後に海外旅行をするため、でも構いません。

ご自身が貯金を継続できるモチベーションの源泉になるように設定できるといいでしょう。固定費を見直して、他にもご自身で目につくポイントは改善してみたけれど、それでもなお目標に届かない場合は、FP相談の活用を検討してみましょう。お金のプロの目線から、より家計改善につながるアドバイスを得られるはずです。

資産運用で効率よく貯金を増やす

節約して先取り貯金をする方法など、貯金ができない方でも簡単に、そして効率的に貯金ができる方法をご紹介してきました。しかし、長引く超低金利時代において、中期・長期で使用するお金をただ銀行に預けておくだけではお金は増えません。

また、過去約10年間の平均給与額に大きな変化はないものの、年金支給額は年々減少傾向にあります。

2013年の厚生年金保険受給者の平均年金額は148,409円/月でしたが、2022年は144,982円/月に減少。(※1)少子高齢化が進むなか、今後も受け取れる年金支給額は減少していくことが考えられます。

また、働き方の多様化にともない、退職金制度が活用できないパターンも増えていることが予想されます。

さらに、近年の物価高騰は家計に大きな影響を与えています。銀行にお金を預けておくのではなく、中期・長期的に貯めたいお金は資産運用でお金を増やす仕組みづくりを目指しましょう。

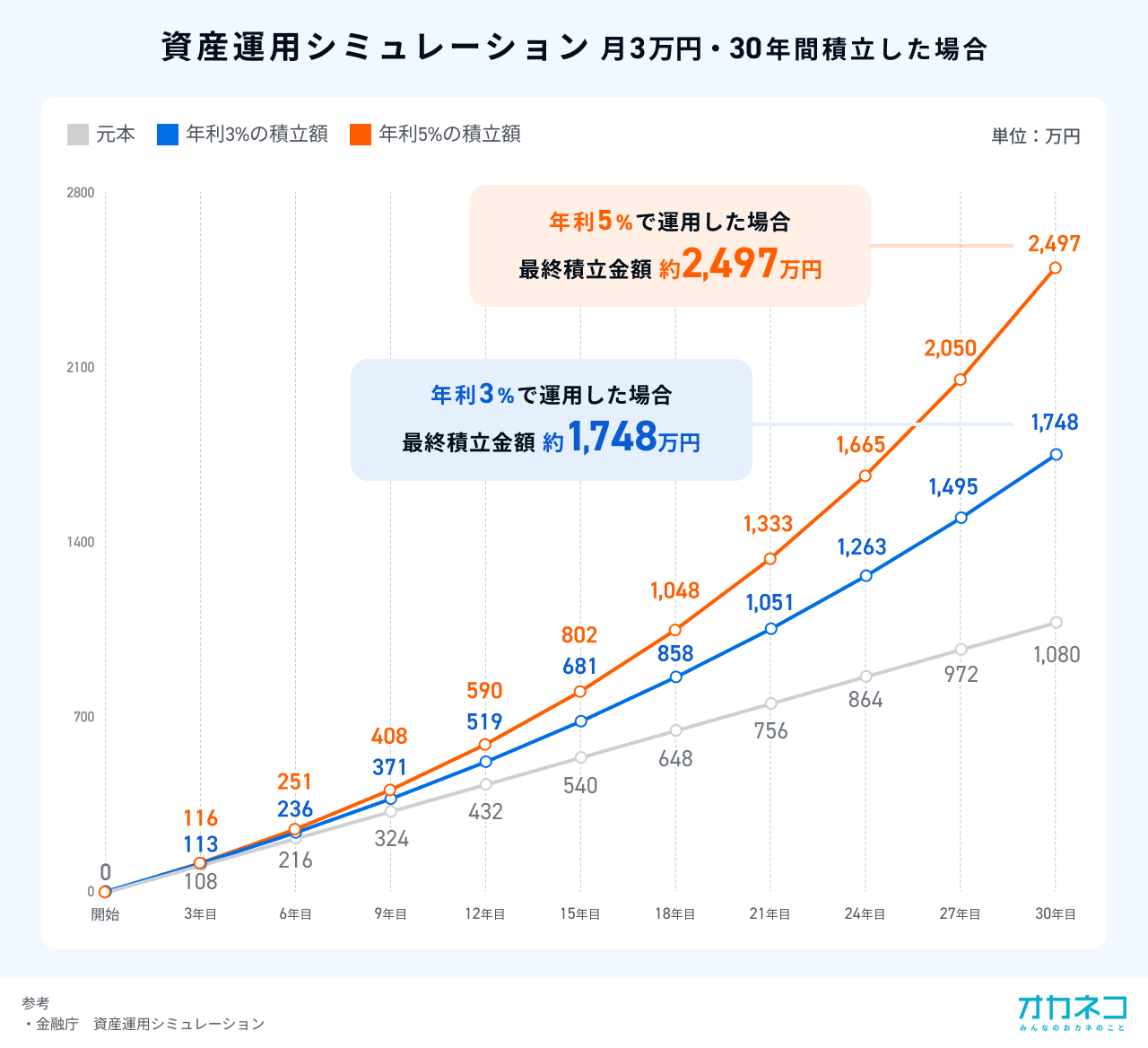

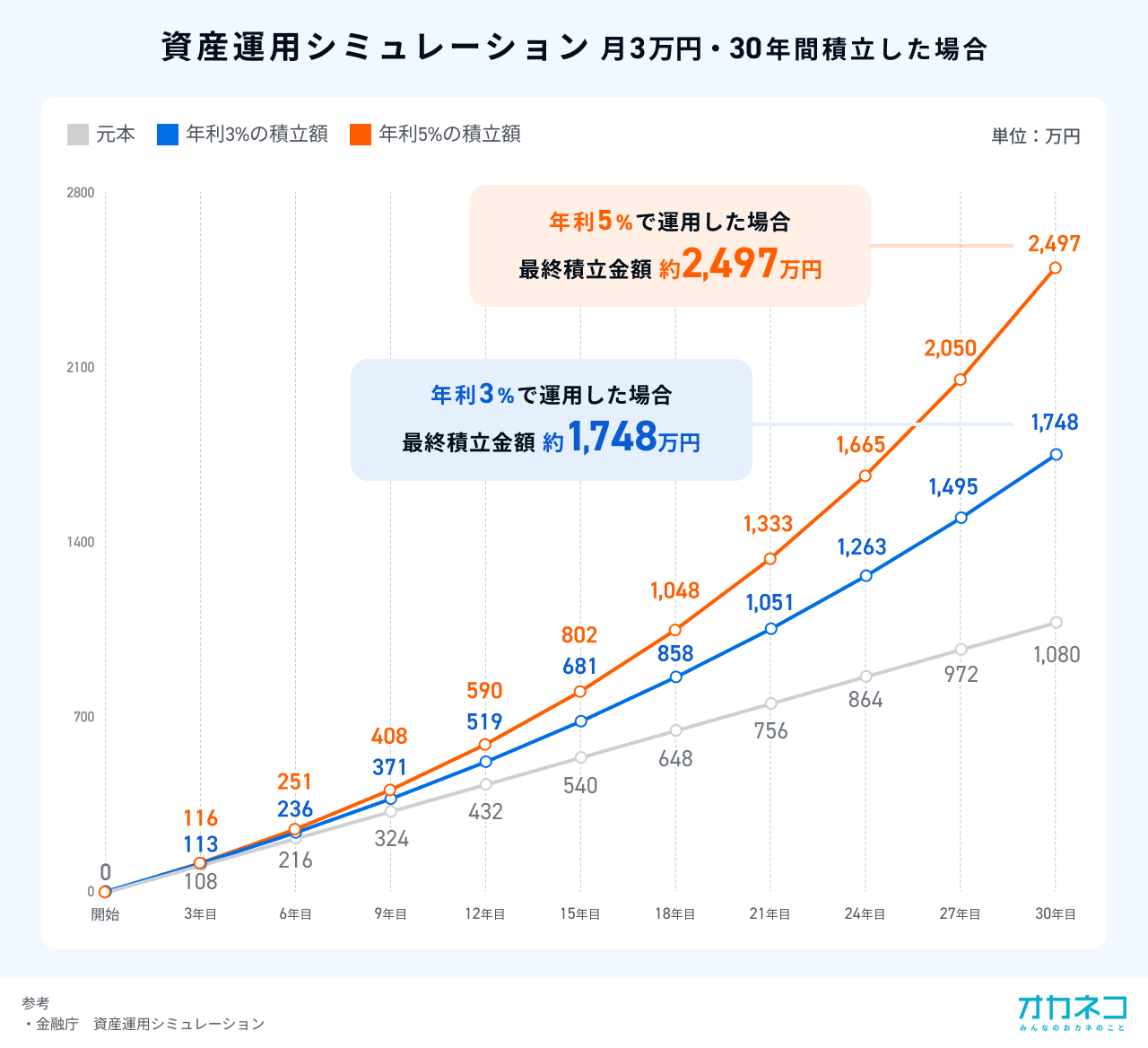

では、資産運用をするとどのくらいお金が増える可能性があるのか、シミュレーションをしてみます。年利3%で月3万円を30年間資産運用した場合、1080万円の元本は約1748万円に。年利5%で運用できれば、30年後の積立金額は約2,497万円になります。(税金等は考慮せず)

運用期間が長いほどよりリスクがおさえられ、かつ大きな利益が期待できます。

以下は、「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができるので、ぜひ試してみてください。

資産運用には株式投資や投資信託、不動産投資などさまざまな方法がありますが、国が支援しているNISA制度やiDeCoは、比較的リスクが低いうえ節税効果もあり、安心して取り組める資産運用方法です。

参照※1:令和4年度 厚生年金保険・国民年金事業概況P.8、平成25年度 厚生年金保険・国民年金事業概況P.7

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

なお、2023年までのNISA・つみたてNISAの買付・積立投資は2023年で終了となりましたが、2024年以降の新NISA制度とは別枠で非課税保有枠が継続されます。

NISAを活用するには、金融機関でNISA口座を開設しましょう。SBI証券や楽天証券などのネット証券なら、オンライン上で簡単にNISA口座の開設手続きができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

iDeCo

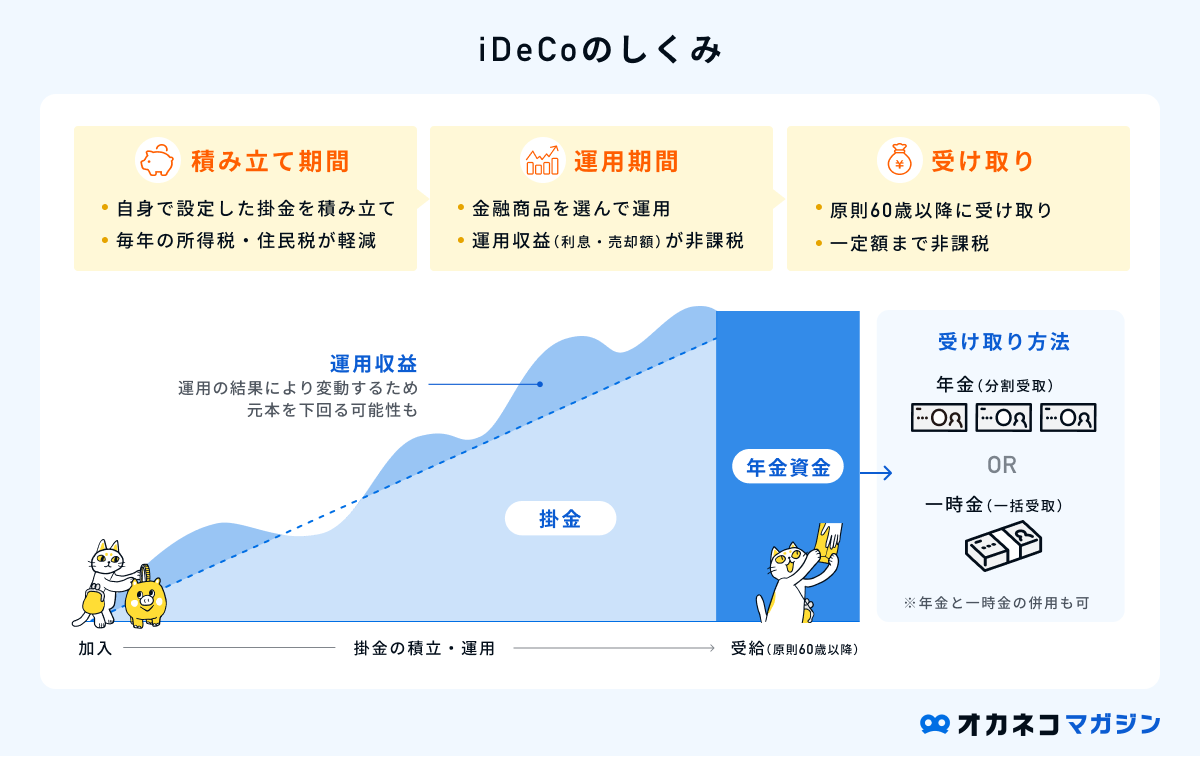

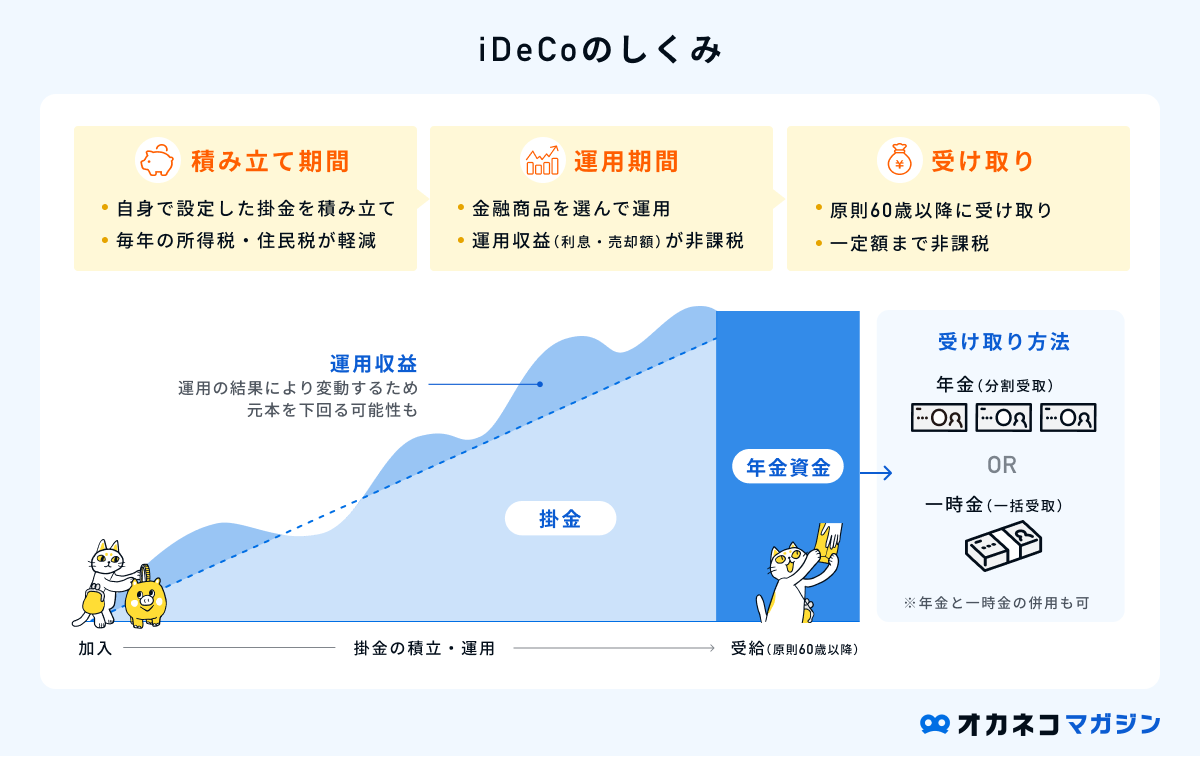

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法です。

原則として60歳になるまで資産を引き出すことはできませんが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがあります。

また、60歳以降で資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入被保険者となっており、それぞれで拠出可能な限度額も異なる点にはご注意ください。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

先取り貯金できるベースが整ったら、お金をただ銀行に預けるだけでなく、資産形成を意識してお金にお金を増やしてもらう流れを作っていきましょう。

NISAとiDeCoをまだ導入していなければ、この2つから取り組むのがよいでしょう。いずれの制度も大きく税負担の軽減が期待できますので、資金に余裕のある限り、そのメリットを享受しておくことをおすすめします。

【Q&A】効率的に貯金するためのコツとは?

貯金できない人の特徴を踏まえた、手軽にできる上手な貯金の仕方をご紹介しましたが、ここからは貯金に関するよくある質問を3つご紹介します。

効率的に貯金するためのコツがわかりますので、ぜひご確認ください。

- 先取り貯金におすすめの方法は?

-

自動で貯金できる自動積立預金サービスやアプリを活用しましょう。先ほど先取り貯金をご紹介しましたが、貯金できない人におすすめなのが自動で貯金ができるツールを活用すること。

多くの銀行では、普通預金から自動で一定額を引き落とし、定期預金に預け入れを行ってくれる「自動積立定期預金」サービスを提供しています。毎月、決まった日に決まった金額が自動で積立されるので継続的にお金が貯まり、わざわざ銀行に行く手間も省けます。

その他にも、自動貯金アプリサービスの「Finbee」は、自分で設定したマイルールに対して自動で貯金をしてくれるアプリ。例えば「5000歩あるいたら500円貯金」、「応援しているチームが勝ったら1,000円貯金」など、さまざまな設定が可能です。もしマイルールが見つからなければ、定期預金としての活用も可能。

貯金ができないと悩む方は、手軽にできる「自動でお金が貯まる仕組み作り」を試してみてください。

- 簡単に支出管理ができる方法は?

-

家計簿アプリを活用しましょう。多くの家計簿アプリは、支出項目をタップして金額を入力するだけで、毎月の収支の変動がグラフ化。お金の流れがひと目で把握できます。

レシート読み取り機能や、クレジットカードの利用状況をそのまま反映できる連携機能が付いた家計簿アプリもあるので、忙しくて時間がない方や面倒くさがりの方でも簡単に管理できます。

家計簿アプリは2人で共有できる「ワンバンク(旧B/43)」がおすすめ!

とは.png)

- プリペイドカードで支払いをすると、支払い履歴がアプリに即座に反映

- 支払い履歴はグループ分けができるため予算管理がラクに

- PayPayアカウントへのチャージにも利用可能

- ペアカードが発行でき、家計簿を2人で共有できる

- 後払い機能がある(事前審査あり)

※スマホからのみアクセス可能です。

あわせて読みたい

ワンバンク(旧:B/43)は怪しい? 評判・メリット・デメリットを徹底解説 将来を見据えた貯金を成功させるためには、毎月の家計管理を行うことが必要不可欠です。そこで便利なサービスが、毎月の家計管理ができる専用アプリとプリペイドカード…

ワンバンク(旧:B/43)は怪しい? 評判・メリット・デメリットを徹底解説 将来を見据えた貯金を成功させるためには、毎月の家計管理を行うことが必要不可欠です。そこで便利なサービスが、毎月の家計管理ができる専用アプリとプリペイドカード… - 目的に合わせたお金の管理方法が知りたい

-

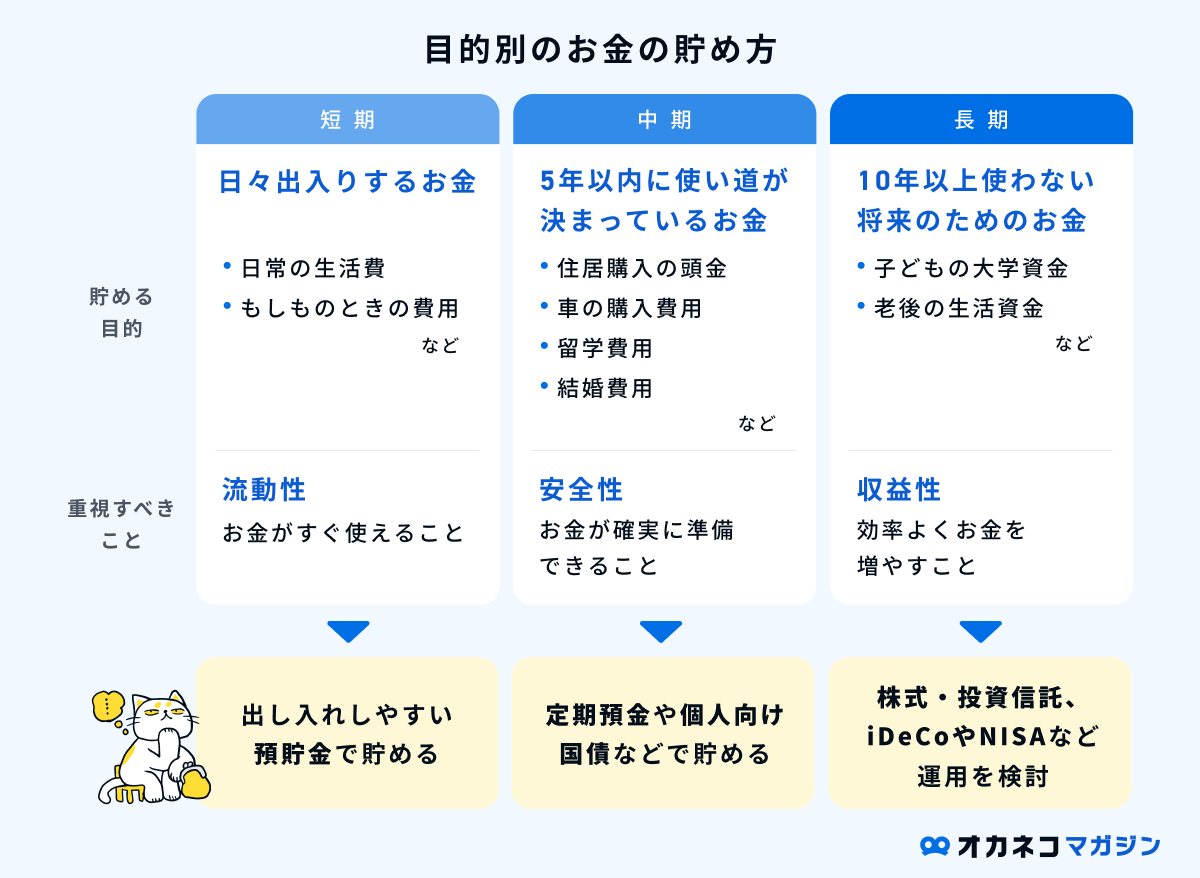

短期、中期、長期でお金の置き場所を変えることが大切です。

短期の1年以内に使う予定のあるお金に関しては、すぐ引き出せるよう銀行に預けておいても問題ありませんが、中期、長期で使うお金に関しては、資産運用をしてお金を増やすことを考えてみましょう。

まとめ

今回は貯金ができないという方に向け、「効率的に貯金するためのコツ」をご紹介しました。お金はすぐに貯めることができないからこそ、無理のない範囲で実践でき、できるだけストレスなくできる方法を見つけることが大切です。

貯金できないことに悩んでいる人は、まずは貯金をする目的を明確にし、固定費の見直しや先取り貯金ができるツールなどを活用して、自然と貯金ができるしくみ作りから始めていきましょう。

そして中期・長期的に使うお金であれば、効率的にお金を貯めることのできる資産運用にチャレンジしてみてはいかがでしょうか。

自分に合う貯金の方法を見つけて、効率的にお金を貯めることを目指しましょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/