VisaとMastercard(マスターカード)は世界中で広く利用されている国際ブランドで、国内シェア率は両者合わせて約7割を占めています。(参照元:イプソス株式会社|2020年キャッシュレス決済大規模調査)

「日常使いでお得なのはどっち?」「海外旅行や出張が多いならどちらが便利?」など、自分にとって使いやすいのはどちらか迷う方は多いでしょう。

本記事では、VisaとMastercardの違いや、それぞれのおすすめカードを計12枚紹介します。

自分に合った国際ブランドのカードを作って、普段の買い物や旅行などでの支払いをお得かつスムーズなものにしましょう。

- VisaとMastercardはどちらも世界シェア上位の国際ブランドだが、使える店舗や特典の幅を広げたいなら2枚持ちがおすすめ

- カード選びに迷ったら、万能型の「三井住友カード(NL)」と還元率が最大18倍になる「楽天カード」の組み合わせが最強

- 2つの国際ブランドのメリットを受けたいなら「おすすめ組み合わせの例」を参考に選ぼう

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。また、クレジットカード会社の審査により、お申込みいただいてもカードが発行されない場合があります。

※本ページに記載の価格はすべて税込みです。

【結論】VisaとMastercardどっちがいいか迷ったら2枚持ちがおすすめ

国際ブランド選びで「Visa」と「Mastercard(マスターカード)」のどちらが良いか迷ったときは、両ブランドの2枚持ちをおすすめします。

利用できる店舗や特典の種類が広がり、カードブランドごとのメリットを使い分けられるからです。

それぞれのメリットについては、こちらの「VisaとMastercardの違いを比較」の章を参考にしてください。

当メディアがおすすめする国際ブランド2枚の組み合わせは、以下の通りです。

| VisaとMastercardのおすすめの組み合わせ |

|---|

| 三井住友カード(NL):コンビニや飲食店などの対象店舗で利用(スマホのタッチ決済またはモバイルオーダーでポイント最大7%還元※1) 楽天カード:楽天市場で利用(最大18倍ポイント還元) |

| リクルートカード:固定費(家賃/光熱費など)や普段の生活費の支払いに利用(1.2%ポイント還元) Amazon Mastercard:Amazonで利用(1.5%ポイント還元) |

| イオンカードセレクト:イオン系列の店舗で利用(毎月20日と30日に5%オフ) 三菱UFJカード:コンビニや飲食店で利用(最大20%ポイント還元) |

| エポスカード:海外旅行時に利用(海外旅行傷害保険が最大3,000万円) リクルートカード:固定費(家賃/光熱費など)や普段の生活費の支払いに利用(1.2%ポイント還元) |

| PayPayカード:Yahoo!やLOHACOなどで利用(最大5.0%ポイント還元) 三井住友カード(NL):コンビニや飲食店などの対象店舗で利用(スマホのタッチ決済またはモバイルオーダーでポイント最大7%還元※1) |

※1:最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※1:商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※1:iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※1:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1:Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※1:店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

使いやすいサービスや特典をもとに、生活スタイルに合った2枚を使い分ければ、ポイントが貯まりやすく節約に繋がるでしょう。

VisaとMastercardの違いを比較

VisaとMastercardはどちらも世界シェアの高い国際ブランドです。

機能面や利用できる店舗数に大きな差はありませんが、利用しやすい地域や店舗に違いがあります。

| 【比較表】VisaとMastercardの特徴 | ||

|---|---|---|

| Visa | Mastercard | |

| 発祥国 | アメリカ | アメリカ |

| 世界シェア率 | 40%※1 | 24%※1 |

| 国内シェア率 | 50.8%※2 | 17.8%※2 |

| 加盟店舗 | 約1億5,500万店※3 | 約1億5,500万店※3 |

| 対応国・地域 | 200以上の国と地域 | 210以上の国と地域 |

| 強い地域 | アメリカ圏/アジア圏 | ヨーロッパ圏 |

| 向いてる人 | ・初めてカードを作る人 ・タッチ決済をよく使う人 ・旅行や出張で海外によく行く人 | ・コストコを利用する人 ・ヨーロッパ方面によく行く人 ・レジャーやショッピングなどの優待特典を重視する人 |

※2)イプソス株式会社調べ(2020年)

※3)2024年6月30日時点の情報

世界シェア率はVisaの方が高いため、初めてカードを作る人や国内外問わず利用できる範囲を優先する人はVisaがおすすめです。コストコやヨーロッパ圏で利用する機会が多い人は、Mastercardをおすすめします。

それぞれのメリット・デメリットを紹介します。

Visaカードのメリット・デメリット

| Visaのメリット・デメリット | |

|---|---|

| メリット | デメリット |

| ・国内外シェアNo.1でほぼすべての店舗で利用できる ・タッチ決済対応店舗が多く支払いがスピーディー ・発行しているカードの種類が多く、自分好みのカードを作りやすい | ・一部、Visa非対応の店舗がある(コストコなど) ・プロパーカードがなく、Visaならではの特典を受けられない(提携発行のみ) |

Visaカードは世界シェアNo.1の国際ブランドです。使える店舗が多く、基本的にどの国でも決済時に利用できるでしょう。

タッチ決済にも強く、国内外のコンビニやスーパー、交通機関などでは暗証番号を入力しなくてもカード決済ができます。

「三井住友カード」や「楽天カード」などの提携カードのラインナップが豊富で、ライフスタイルに合った1枚を選べるのも魅力です。

ただし、コストコのようにVisaが利用できない店舗も一部あります。また、Visaはプロパーカード(自社発行カード)を発行しておらず、ブランド独自の優待がない点がデメリットです。

Mastercardのメリット・デメリット

| Mastercardのメリット・デメリット | |

|---|---|

| メリット | デメリット |

| ・世界210以上の国と地域で使える高い国際シェア ・コストコで唯一使える国際ブランド ・ヨーロッパ圏での利用に強い ・「プライスレス・ジャパン」など優待特典が豊富 | ・国内シェア率はVisaとJCBに劣る |

Mastercardは、Visaに次ぐ高いシェア率を誇る国際ブランドです。ヨーロッパ圏で普及率が高く、旅行や出張などで海外移動が多い方にピッタリです。

さらに、倉庫型店舗「コストコ」で唯一使える国際ブランドなので、コストコで買い物する機会が多い方はMastercardは必須と言えます。

また、会員向けの優待プログラム「プライスレス・ジャパン」では、旅行やレジャーなどの限定特典を利用でき、プライベートも充実させられるでしょう。

一方で、日本国内ではVisaやJCBに比べて加盟店がやや少ないため、一部の店舗やサイトでは決済時に利用できない場合があります。

JCBカードはどんな人におすすめ?

JCBは、日本発祥の国際ブランドです。JCBブランドをおすすめしたい人として、以下の特徴が挙げられます。

JCBブランドがおすすめな人

- 国内利用がメインの人

- 信頼性やサポートを重視する人

- JCBブランド独自の特典やサポートを受けたい人

日本ではVisaに次ぐシェア率※を誇り、コンビニや飲食店などでのポイント優遇やキャッシュバックキャンペーンが充実しています。

また、VisaやMastercardにはない「プロパーカード(自社発行カード)」があるため、JCBブランド独自の特典やサポートを受けられるのも魅力です。

海外利用においてはVisaやMastercardに劣りますが、日本でカード決済をするならJCBカードを持っていれば困らないでしょう。

※イプソス株式会社調べ(2020年時点のデータ)

VisaとMastercardどっちがいいか迷ったときのチェックポイント

VisaとMastercardは、どちらを選んでも利用可能な場所や特典内容はほぼ同じです。

どちらも主要な店舗やオンライン決済、タッチ決済に対応しており、国内外の多くでカード決済に対応できます。

どちらにすべきか迷うときは、以下のポイントをチェックしながら選んでみてください。

国際ブランド選び(Visa/Mastercard)のチェックポイント

- コストコを利用するか?

- すでに持っているブランドはどちらか?

- 海外でよく行く地域は?(旅行先がアメリカ・アジア中心ならVisa、ヨーロッパ中心ならMastercardがおすすめ)

- 旅行や出張が多いか?(Visaはホテル予約や航空券、空港宅配、海外Wi-Fiなど旅行系の優待が豊富)

- レジャーやショッピングの優待を優先したいか?(Mastercardはエンタメやショッピングなどの割引優待が豊富)

自分の優先したい項目に強い国際ブランドを選べば、カード選びで失敗せず、長く使い続けられる1枚が見つかるでしょう。

一つの基準として「Visa=旅行・出張向け」「Mastercard=レジャー・ショッピング重視」と覚えておくと、迷わず選べるはずです。

Visa・Mastercardの両方を選べるおすすめクレジットカード8選

当メディアが厳選した「VisaとMastercardの両方を選べるおすすめクレジットカード」を8枚紹介します。

| 三井住友カード(NL) | PayPayカード | 楽天カード | イオンカードセレクト | ライフカード | 三菱UFJカード | リクルートカード | dカード | |

|---|---|---|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 無料※6 | 永年無料 | 永年無料 | 永年無料 |

| 基本ポイント還元率 | 0.5% | 1.0% | 1.0% | 0.5% | 0.4%〜※7 | 0.5%※9 | 1.2% | 1.0% |

| 貯まるポイント | Vポイント | PayPayポイント | 楽天ポイント | WAON POINT | サンクスポイント | グローバルポイント | リクルートポイント | dポイント |

| 家族カード(年会費) | ◯(無料) | ◯(無料) | ◯(無料) | ◯(無料) | ◯(無料) | ◯(無料) | ◯(無料) | ◯(無料) |

| ETCカード(年会費) | ◯(550円※1) | 〇(550円) | 〇(550円※4) | ◯(無料) | ◯(1,100円※1) | ◯(無料※10) | ◯(無料※12) | ◯(550円※1) |

| 海外旅行傷害保険 | 最大2,000万円(利用付帯) | ー | 最大2,000万円 | ー | ー※8 | 最大2,000万円 | 最大2,000万円 | 最大2,000万円※14 |

| 発行スピード | 最短10秒※2 | 最短2分※3 | 約7~10日 | 最短30分※5 | 最短2営業日 | 最短翌営業※11 | 最短5分※13 | 最短5分※15 |

| おすすめポイント | ポイント還元率アップの特典の種類が豊富 | Yahoo!経済圏で常時高還元率 | SPUで楽天市場の還元率最大18倍 | イオンで毎月5%オフ&特典充実 | 入会後1年間ポイント1.5倍&誕生月ポイント3倍 | 対象店で最大20%ポイント還元 | 常時1.2%のトップクラスの高還元 | ドコモ料金割引&ポイント三重取り |

| 詳細ボタン | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

| 公式ボタン | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

2025年10月30日時点の情報

※1)初年度無料。年1回以上のETC利用で、次年度も無料

※2)即時発行ができない場合があります。

※3)現物カードは申し込みから約1週間で到着

※4)楽天PointClub会員ランクが「ダイヤモンド会員」「プラチナ会員」の方は無料

※5)対象店舗での受け取りのみ。「即時発行カード」は、国際ブランド付きの本カード到着まで利用可能な仮カード

※6)入会月から翌年同月末までに利用がない場合、カードサービス手数料1,650円(税込)が発生

※7)現金キャッシュバックの場合、1ポイント=4円相当から交換可能

※8)「ライフカード<旅行傷害保険付き>」を選択した場合、国内外旅行傷害保険が付帯(初年度無料、次年度以降税込1,375円)

※9)1ポイント=5円相当

※10)新規発行手数料として税込1,100円が発生

※11)MastercardとVisaのみ。オンライン申し込みが対象

※12)VISA、Mastercardの場合、ETCカード新規発行手数料として税込1,100円が発生

※13)JCBモバ即を利用した場合

※14)29歳以下のみ対象

※15)9:00〜19:50に申し込み手続き完了&申し込み時に引落口座設定完了が条件。カード到着は約1〜3週間後

三井住友カード(NL)

- 最短10秒でカード番号を即時発行※即時発行ができない場合があります。

- 2024年のオリコン顧客満足度ランキングで2位にランクイン※1

- 対象店舗(コンビニ/飲食店など)でのスマホのタッチ決済またはモバイルオーダーでポイント最大7%※2還元

三井住友カード(NL)は、年会費無料のカードの中で特に人気の高いクレジットカードです。

2024年のオリコン顧客満足度調査で2位※1にランクインしており、国内でも多くの方が利用しています。

基本ポイント還元率は0.5%ですが、対象店舗(セブン‐イレブン/ローソン/マクドナルドなど)でスマホのタッチ決済またはモバイルオーダーでポイント最大7%※2まで還元率がアップ。

また、SBI証券の積立投資利用でVポイントが最大1.0%※3付与され、貯まったポイントを再投資にも使えるなど、資産運用にも活用できます。

ナンバーレス仕様でセキュリティ性も高く、使い勝手の良いカードを探している方におすすめです。

※1:参照元:オリコン顧客満足度|【2024年】おすすめのクレジットカード 一般ランキング・比較

※2:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※2:最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※2:商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2:iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※2:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2:Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2:店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

※3:特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。※2 店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

※3:特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

| 三井住友カード(NL)の基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| 基本ポイント還元率 | 0.5% |

| 貯まるポイント | Vポイント |

| 国際ブランド | Visa/Mastercard |

| ETCカード | ◯※1 |

| 家族カード | ◯ |

| 対象年齢 | 満18歳以上(高校生を除く) |

| 発行スピード | 即時発行(最短10秒)※即時発行ができない場合があります。 |

※1)年会費は税込550円。年1回以上のETC利用で、翌年の年会費が無料

PayPayカード

- Yahoo!ショッピングやLOHACOでの利用で最大5.0%還元

- 最短2分のデジタルカード発行により急な出費にも対応できる

- 公共料金や通信費の支払い、交通系ICカードへのチャージでも1.0%以上の還元率

PayPayカードは「PayPay」「Yahoo!ショッピング」「ソフトバンク経済圏」を利用している方におすすめのクレジットカードです。

PayPayポイントが貯まるカードは「PayPayカード」のみで、基本還元率は1.0%と高いうえに、Yahoo!ショッピングやLOHACOでは最大5.0%のPayPayポイントが付与されます。

また、ソフトバンク・ワイモバイル利用料金の支払いにPayPayカードを設定すると、最大1.5%ポイントが還元されます。

さらに、公共料金(電気/ガス/水道など)の支払いでも1.0%還元を受けられるため、一度設定すれば自動で毎月PayPayポイントが貯まるでしょう。

モバイルSuicaなどの交通系ICカードへのチャージも1.0%還元対象であり、通勤・通学でバスや電車移動が多い方にもおすすめです。

| PayPayカードの基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| 基本ポイント還元率 | 1.0% |

| 貯まるポイント | PayPayポイント |

| 国際ブランド | Visa/Mastercard/JCB |

| ETCカード | ◯※ |

| 家族カード | ◯ |

| 対象年齢 | 18歳以上(高校生を除く) |

| 発行スピード | 即日発行(最短7分) |

※年会費550円(税込)

楽天カード

- 日常生活で使いやすい「楽天ポイント」が貯まる

- 国内シェア率がトップクラスのクレジットカード

- 楽天市場での買い物は最大18倍の高還元(SPUプログラムの活用)

楽天カードは、国内でトップクラスの利用者数を誇るクレジットカードです。

発行枚数は3,265万枚以上(2025年6月末時点) で、クレジットカードのショッピング取扱高で国内No.1※になるほど多くのユーザーから支持されています。

基本還元率は1.0%と高水準なうえ、楽天市場での買い物では最大18倍までアップ。楽天スーパーSALEやお買い物マラソンへの参加を組み合わせると、40倍以上になることもあります。

また、電子マネー「楽天Edy」や「楽天ペイ」と連携すれば、ポイントの二重取りや三重取りも可能です。

楽天ポイントは全国に加盟店が多く、スーパーやドラッグストア、飲食店などでポイントで買い物ができ、生活費の節約にもなるでしょう。

「楽天経済圏」でお得に生活したい方にとって、楽天カードは欠かせない1枚と言えます。

※参照元:楽天カード|数字で見る楽天カード

| 楽天カードの基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| 基本ポイント還元率 | 1.0% |

| 貯まるポイント | 楽天ポイント |

| 国際ブランド | Visa/Mastercard/JCB/AMERICAN EXPRESS |

| ETCカード | ◯※ |

| 家族カード | ◯ |

| 対象年齢 | 18歳以上 |

| 発行スピード | 約7〜10日 |

※年会費は税込550円。楽天PointClub会員ランクが「ダイヤモンド会員」「プラチナ会員」の方は年会費無料

イオンカードセレクト

- 毎月20日・30日はイオン系列店舗での買い物が5%オフ

- WAONオートチャージ設定でポイントの「二重取り」が可能

- ショッピング保険180日間・映画特典など日常+娯楽のサポートも充実

イオンカードセレクトは、クレジット・キャッシュカード・電子マネーWAONの3機能を1枚に集約した便利なカードです。

イオングループでは毎月20日・30日の「お客さま感謝デー」には会計が5%オフ。毎月10日の「ありが10デー」では200円で5ポイント還元を受けられ、日常の買い物で効率よくポイントを貯められます。

また、電子マネー「WAON」へのオートチャージを設定すると、チャージと支払いの両方でポイントを二重取りできます。

カードの優待としてイオンシネマ割引(300円オフ)が付帯しており、感謝デーは1,100円で映画を楽しめるので、イオンシネマをよく利用する方にもおすすめです。

年間のカードショッピング利用額が50万円以上などの条件を達成すると、ゴールドカードへの招待が受けられる場合があります。将来的にゴールドカードを持ちたい方は、イオンカードセレクトで利用実績を積むと良いでしょう。

| イオンカードセレクトの基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| 基本ポイント還元率 | 0.5% |

| 貯まるポイント | WAON POINT |

| 国際ブランド | Visa/Mastercard/JCB |

| ETCカード | ◯ |

| 家族カード | ◯ |

| 対象年齢 | 18歳以上(高校生を除く) |

| 発行スピード | 最短即日(店頭仮カード) |

ライフカード

- 入会から1年間はポイント1.5倍、誕生月は3倍にアップ

- ECサイト「L-Mall」経由でのネットショッピングで還元率が最大25倍

- 利用金額に応じて翌年度の還元率が高まるステップアップ制度がある

ライフカードは、使った分だけポイント還元率がアップするクレジットカードです。

入会1年目のポイント還元率は通常の1.5倍で、誕生月は3倍にアップ。次年度以降は、年間の利用額に応じて翌年度のポイント還元率も上がる仕組みです。(年間50万円以上で1.5倍、100万円以上で1.8倍、200万円以上で2倍)

さらに、会員専用モール「L-Mall」を経由して買い物をすると、楽天市場やYahoo!ショッピングなどの500以上のサイトで還元率が最大25倍にアップします。

コツコツポイントを貯めたい方やネットショッピングが多い方におすすめの1枚です。

| ライフカードの基本情報 | |

|---|---|

| 年会費 | 無料※1 |

| 基本ポイント還元率 | 約0.4%〜※2 |

| 貯まるポイント | サンクスポイント |

| 国際ブランド | Visa/Mastercard/JCB |

| ETCカード | ◯ |

| 家族カード | ◯ |

| 対象年齢 | 満18歳以上 |

| 発行スピード | 約1週間 |

※1)入会月から翌年同月末までに利用がない場合、カードサービス手数料1,650円(税込)が発生

※2)現金キャッシュバックの場合、1ポイント=4円相当から交換可能

三菱UFJカード

- 対象店舗での支払いで最大20%ポイント還元

- AI不正検知×24時間監視による高いセキュリティ

- 「グローバルPLUS」により利用額に応じて獲得ポイントがアップ

三菱UFJカードは、メガバンクの信頼性と高還元率を兼ね備えたクレジットカードです。

基本還元率は0.5%ですが、対象店舗(セブン – イレブン/くら寿司/コカコーラ自販機など)でのタッチ決済で最大20%のポイント還元を受けられます。

ポイントアッププログラム「グローバルPLUS」が適用されると、月間利用額に応じて翌月の還元率が自動的にアップ。

月10万円以上利用の場合には、基本ポイントの20%分が加算されるため、カード決済額の多い方はよりお得です。

三菱UFJカードを使った投資信託の自動積立も可能で、毎月の投資信託積立金額の最大0.5%が還元されます。

セキュリティ面では、AIによる不正利用検知と24時間監視体制を採用。万が一の不正アクセスにも即時対応できる体制が整っており、メガバンクならではの安心感があると言えます。

| 三菱UFJカードの基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| 基本ポイント還元率 | 0.5%※1 |

| 貯まるポイント | グローバルポイント |

| 国際ブランド | Visa/Mastercard/JCB/AMERICAN EXPRESS |

| ETCカード | ◯※2 |

| 家族カード | ◯ |

| 対象年齢 | 満18歳以上(高校生を除く) |

| 発行スピード | 最短翌営業日(Visa/Mastercard) |

※1)1ポイント=5円相当

※2)新規発行手数料1,100円(税込)

リクルートカード

- 基本還元率1.2%と無料カードの中ではトップクラスに基本還元率が高い

- じゃらんやホットペッパービューティーでの利用で最大3.2%還元

- 電子マネーの種類が豊富(nanaco/モバイルSuica/楽天Edy/SMART ICOCAなど)

リクルートカードは、年会費無料のクレジットカードの中でも、トップクラスの基本還元率(1.2%)を誇るクレジットカードです。

日常の買い物や公共料金、携帯代の支払いもすべて1.2%還元の対象なので、メインカードとして活躍します。

また、電子マネーとの相性が抜群で、nanacoやモバイルSuica、楽天Edy、SMART ICOCAなどの主要な電子マネーチャージに対応。チャージと利用でポイントの二重取りも可能です。

さらに、リクルート系サービス(じゃらん/ホットペッパービューティー/ホットペッパーグルメなど)を利用すれば、最大3.2%還元が狙えます。

貯まったポイントはPontaポイントやAmazonポイントなどに交換でき、利用先の自由度が高いのも魅力です。

高還元かつ使い勝手の良いメインカードを探している方に、おすすめの1枚と言えます。

| リクルートカードの基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2% |

| 貯まるポイント | リクルートポイント |

| 国際ブランド | Visa/Mastercard/JCB |

| ETCカード | ◯※1 |

| 家族カード | ◯ |

| 対象年齢 | 18歳以上(高校生を除く) |

| 発行スピード | 最短5分で即時発行※2 |

※1)VISA、Mastercard®の場合、ETCカード新規発行手数料1,100円(税込)が必要

※2)JCBモバ即を利用した場合

dカード

- ドコモ料金の支払いで毎月最大220円が自動割引

- dカードポイントモール経由で最大15%のポイント還元

- 「dポイント提示 × d払い × dカード設定」でポイントを三重取り

dカードは、ドコモユーザーに欠かせない年会費無料のクレジットカードです。

ドコモ携帯料金の支払いに設定すると、対象プランに応じて毎月220円が自動で割引されるので、固定費を無理なく節約できます。

ショッピング利用の還元率は1.0%で、マツモトキヨシ(3.0%)やサカイ引越センター(4.0%)などの特約店ではさらに還元率がアップ。「dポイント提示+d払い+dカード決済」を組み合わせることで、ポイントの三重取りも可能です。

ネットショッピング(Amazon/楽天市場/Yahoo!ショッピングなど)では、専用サイト「dカードポイントモール」を経由すると最大15%還元されます。

| dカードの基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%※1 |

| 貯まるポイント | dポイント |

| 国際ブランド | Visa/Mastercard |

| ETCカード | ◯※2 |

| 家族カード | ◯ |

| 対象年齢 | 18歳以上(高校生を除く) |

| 発行スピード | 1〜3週間(審査最短5分) |

※1)dカードポイントモールの利用で最大還元率14.5%

※2)前年に1回以上のETC利用で翌年年会費無料(基本は税込550円が発生)

Visaのおすすめクレジットカード2選

当メディアがおすすめする「Visa」のクレジットカードは、以下の2枚です。

Visaのおすすめクレジットカード

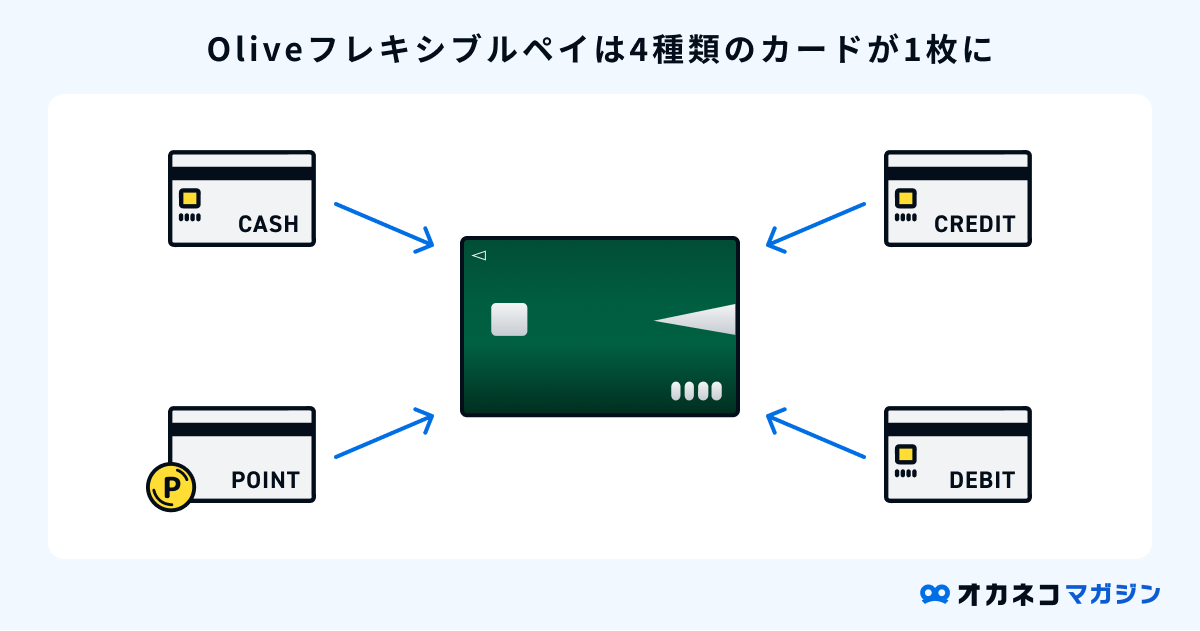

Oliveフレキシブルペイ(一般)

- キャッシュ・デビット・クレジット・ポイント払いを1枚で完結

- 対象店舗(コンビニ/飲食店など)でのスマホのタッチ決済もしくはモバイルオーダーで7.0%ポイント還元※

- 三井住友銀行アプリで口座残高・支払い・ポイント履歴を一元管理

Oliveフレキシブルペイは、キャッシュカード、クレジットカード、デビットカード、ポイント払い、追加のカードの5つの機能を集約したマルチナンバーレスカードです。

4つの決済方法(デビット払い・クレジット払い・ポイント払い・追加したカードでの支払い)があり、状況に合わせて切り替えられます。

年会費無料でありながらポイント還元率が高く、対象のコンビニや飲食店(セブン – イレブン/ローソン/マクドナルドなど)では、スマホのタッチ決済もしくはモバイルオーダーで8%ポイント還元※が受けられます。

さらに、毎月選べる特典(ATM手数料月1回無料※1/Vポイント1%加算/給与・年金受取で200ポイント付与※2など)も豊富です。

アプリで残高・支払い・ポイント履歴を一元管理できるので、家計管理がしやすいのも魅力でしょう。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

※1:対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。

※2:WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。

| Oliveフレキシブルペイ(一般)の基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| 基本ポイント還元率 | 0.5% |

| 貯まるポイント | Vポイント |

| 国際ブランド | Visa |

| ETCカード | ◯※1 |

| 家族カード | ◯ |

| 対象年齢 | 満18歳以上(高校生を除く) |

| 発行スピード | 最短70分で口座開設可能※2 |

※1:年会費は税込550円。年1回以上のETC利用で、翌年の年会費が無料

※2:最短70分で開設できない場合があります。口座開設時間短縮についての詳細は必ず三井住友銀行の公式ページにてご確認ください。

エポスカード

- 全国10,000店以上で優待が受けられる

- 年4回の「マルコとマルオの7日間」では10%オフで買い物ができる

- 最短即日でカードを受け取れる(マルイの対象店舗で申し込み時)

エポスカードは豊富な優待のあるクレジットカードです。マルイやモディなど、全国10,000店舗以上(飲食店/カラオケ/映画館など)で割引サービスを受けられます。

マルイのネット通販では、年4回開催される「マルコとマルオの7日間」で10%オフで買い物ができ、配送料も無料です。

さらに、ECサイト「エポスポイントUPサイト」を経由すると、ポイント還元率が最大30倍になることもあります。

また、海外旅行傷害保険が最大3,000万円と、年会費無料カードのなかでは手厚い保証も魅力です。

マルイ店舗で申し込めば最短即日で発行可能なため、すぐクレジットカードが利用したいときにも対応できます。

| エポスカードの基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| 基本ポイント還元率 | 0.5% |

| 貯まるポイント | エポスポイント |

| 国際ブランド | Visa |

| ETCカード | ◯ |

| 家族カード | ー |

| 対象年齢 | 満18歳以上(高校生を除く) |

| 発行スピード | 即日発行(最短5分) |

Mastercardのおすすめクレジットカード2選

当メディアがおすすめする「Mastercard」のクレジットカードは、以下の2枚です。

Mastercardのおすすめクレジットカード

Amazon Mastercard

- Amazonでのネットショッピングで1.5%還元

- 対象店舗(セブン – イレブン/ローソンなど)でのスマホタッチ決済で最大7.0%還元

- 最短5分の即時発行可能

Amazon Mastercardは、Amazonユーザー必携の高還元クレジットカードです。

Amazonでの買い物では、1.5%(Amazonプライム会員なら2.0%)のAmazonポイントが貯まります。

さらに、対象店舗(セブンイレブン/ローソンなど)でのスマホタッチ決済なら最大7.0%還元にアップ。コンビニをよく利用する方は、効率よくポイントを貯められるでしょう。

また、2回払いの分割手数料が無料なので、高額商品を買うときでも安心です。

ホテル料金(Expedia/Hotels.com)が最大10%オフとなる特典もあり、ショッピングのほか旅行でも活躍する1枚になります。

| Amazon Mastercardの基本情報 | |

|---|---|

| 年会費 | 永年無料 |

| 基本ポイント還元率 | 1.0% |

| 貯まるポイント | Amazonポイント |

| 国際ブランド | Mastercard |

| ETCカード | 〇 |

| 家族カード | ◯ |

| 対象年齢 | 満18歳以上(高校生を除く) |

| 発行スピード | 最短5分※ |

※9:00〜19:00までの申し込み&引落口座をインターネットで設定可能な方が対象

コストコグローバルカード

- コストコやコストコガスステーションで1.5%還元

- 利用金額に上限なし、リワードを無制限で貯められる

- 最短60秒審査の即日発行で当日からカードを利用できる

コストコグローバルカードは、コストコ公式のMastercard提携クレジットカードです。

コストコ店舗やガソリンスタンド(コストコガスステーション)では1.5%還元を受けられるうえに、コストコ以外でも1.0%の高還元が適用されます。

年会費は初年度無料で、年1回以上の利用で翌年度も無料に。貯めたポイントの有効期限は年内と短めですが、コストコ店舗での支払いに充てられます。

また、カード審査は最短60秒で即日発行対応なので、申し込み当日から利用できるのも魅力です。

コストコのカード決済は「Mastercard」しか対応していないので、コストコをよく利用する方はポイント還元率が高いコストコグローバルカードでお得にお買い物しましょう。

| コストコグローバルカードの基本情報 | |

|---|---|

| 年会費 | 2,375円※ |

| 基本ポイント還元率 | 1.0% |

| 貯まるポイント | リワード |

| 国際ブランド | Mastercard |

| ETCカード | 〇 |

| 家族カード | ◯ |

| 対象年齢 | 満18歳以上(高校生を除く) |

| 発行スピード | 即日発行(最短60秒) |

※初年度無料。年1回以上の利用で翌年度も無料

VisaとMastercardに関するよくある質問Q&A

VisaとMastercardに関するよくある質問に回答します。

- Mastercard(マスターカード)のみだと不便ですか?

-

Mastercardのみでも、日常の支払いで不便を感じることはほぼありません。

国内の店舗やオンラインショップでは、Visa、JCB、Mastercardの3種類の決済に対応していることがほとんどです。

ただし、一部の加盟店やオンラインサービスではMastercardが使えない場合があるため、VisaやJCBなどの他ブランドのカードをあわせて持っておくと良いでしょう。

- VisaとMastercardはどっちが審査に通りやすいですか?

-

VisaとMastercardの審査難易度は、ほぼ同じと考えて良いでしょう。

カード審査を実施しているのは発行会社であり、国際ブランド会社ではないからです。

また、各カード会社は審査基準を公表しておらず、通りやすさを正確には比べることはできません。

審査落ちに不安がある方は、以下の記事で紹介しているカードのなかから選ぶのがおすすめです。

あわせて読みたい 審査が甘い・ゆるいクレジットカードはある? 比較的申し込みやすいクレカ4選! 共通の特徴と審査通過の… 結論として、「審査が甘い・ゆるい」と公言されているクレジットカードは存在しません。 理由は、クレジットカードの発行には必ず信用情報機関を利用した審査があり、ま…

審査が甘い・ゆるいクレジットカードはある? 比較的申し込みやすいクレカ4選! 共通の特徴と審査通過の… 結論として、「審査が甘い・ゆるい」と公言されているクレジットカードは存在しません。 理由は、クレジットカードの発行には必ず信用情報機関を利用した審査があり、ま… - VisaとMastercardで利用可能枠が多いのはどっちですか?

-

VisaとMastercardの利用可能枠(限度額)は、どちらも変わりません。

限度額を決めるのはカード発行会社であり、国際ブランド会社ではないからです。

また、限度額はカードのグレード(一般/ゴールド/プラチナなど)や、申し込み者の属性によって決まります。

もし、利用可能枠を増やしたいときは、発行会社や国際ブランドを分けて2枚目を作るのが良いでしょう。

- VisaとMastercardならどっちが使える国や地域が多いですか?

-

両者を世界的シェア率で比較すると、Visaの方が多くの地域に対応しています。

2020年におけるVisaとMastercardの世界シェア率は、それぞれ以下のとおりです。

- Visa:40%

- Mastercard:24%

地域別に見ると、Visaはアメリカやアジア圏に強く、Mastercardはヨーロッパ圏に強い傾向があるとされています。

出張や旅行の機会が多い方はVisaのカードを作るか、VisaとMastercardの2枚持ちがおすすめです。

- 三井住友カードでVisaとMastercardの2枚持ちは可能ですか?

-

三井住友カードは、同じカードでもVisaとMastercardの2枚持ち(デュアル発行)が可能です。

VisaとMastercardでそれぞれ申し込みをすれば、国際ブランドの異なる三井住友カードが2枚発行されます。

すでにどちらか1枚を保有している場合、もう一方のブランドを申し込むことが可能です。

なお、ランクの高い「ゴールド」や「プラチナ」は年会費が発生する点に注意しましょう。

- VisaからMastercardに切り替えるにはどうすればいいですか?

-

VisaからMastercardへの切り替えは、基本的にできません。

どうしてもMastercardに変更したいときは、以下のいずれかで対応しましょう。

- すでに保有しているVisaカードを解約し、新たにMastercardで申し込む

- 2枚目の追加カードとしてMastercardを申し込む

なお、発行会社によっては既存カードの解約後は一定期間申し込めない場合があるので、不安なときはカード会社に直接問い合わせましょう。

- VisaとMastercardのタッチ決済はどっちが使いやすいですか?

-

VisaとMastercardのタッチ決済は、カードやスマホを端末にかざすだけで支払いが完了する「非接触型決済」です。

そのため、タッチ決済の使いやすさにおいて、両者に大きな違いはありません。

まとめ

本記事では、VisaとMastercardの違いを比較し、それぞれのおすすめカードを計12枚紹介しました。

Visaは世界トップの加盟店数を誇る国際ブランドで、国内外の多くの地域やサイトでカード決済に対応できます。

一方、Mastercardはおもにヨーロッパ圏に強く、旅行やレジャー関連の優待特典が充実しているのが特徴です。

国際ブランド選びで迷ったときは、VisaとMastercardを2枚持ちすることで、両者のメリットを活かした使い分けができます。

なかでも「三井住友カード(NL)」と「楽天カード」の組み合わせなら、実店舗とネットショッピングでの利用の両方でポイントを効率よく貯められます。

ほかにも「VisaとMastercardどっちがいいか迷ったら2枚持ちがおすすめ」の章で紹介した組み合わせを参考にしながら、自分のライフスタイルに合った使い分けに挑戦してみてください。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/