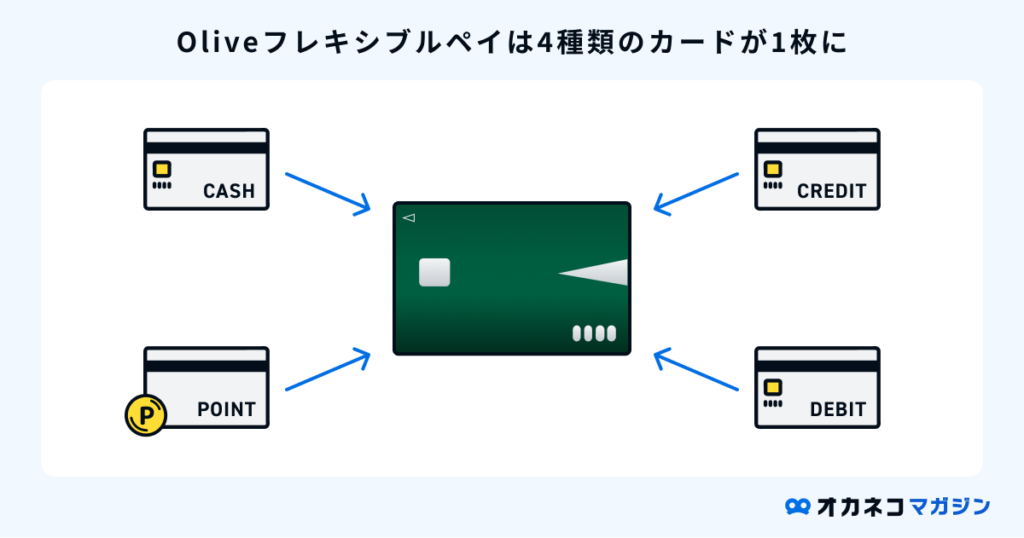

Oliveフレキシブルペイは、三井住友銀行の口座、クレジットカード、デビットカード、ポイント残高管理、運用資産(SBI証券口座)が1つのアプリで管理ができるカードです。

Oliveフレキシブルペイには一般・ゴールド・プラチナプリファードの3種類のアカウントランクがあり、「ゴールド」の特徴は以下の通りです。

Oliveフレキシブルペイゴールドの概要

| 年会費 | 税込5,500円(年間100万円以上の利用で翌年以降永年無料※1) | |

| 基本のポイント還元率 | クレジットモード:0.5% デビットモード:0.5% ポイント払いモード:0.5% | |

| 国際ブランド | Visa | |

| 付帯保険 | お買物安心保険:購入日および購入日の翌日から200日間300万円まで補償(1事故につき3,000円の自己負担) 海外旅行傷害保険:最高2,000万円利用付帯 国内旅行傷害保険:最高2,000万円利用付帯 | |

| Oliveフレキシブルペイゴールドならではのメリット・デメリット | |

|---|---|

| メリット | デメリット |

| ・年間100万円の利用で翌年以降は永年無料 ・毎年年間100万円の利用で10,000ポイント還元 ・お買い物保険が付く ・海外旅行だけでなく国内旅行でも傷害保険が付帯 ・空港ラウンジサービスが使える | ・年会費がかかる ・通常ポイント還元率は0.5%と一般カードと同じ ・プライオリティパスは付帯していない |

\ Oliveフレキシブルペイゴールドは年間100万円以上利用する方におすすめ /

本記事では、Oliveフレキシブルペイゴールドの特徴を詳しく解説します。Oliveフレキシブルペイを検討中の方、ゴールドランクのクレジットカードを持ちたい方はぜひ参考にしてください。

- Oliveフレキシブルペイには3つのアカウントランクがあり、Oliveフレキシブルペイゴールドは年間100万円以上利用で翌年以降の年会費が永年無料、その後も継続特典として10,000ptがもらえる

- Oliveフレキシブルペイゴールドのデメリットは、通常ポイント還元率は一般カードと同じ0.5%で、空港ラウンジサービスは使えるもののプライオリティパスは利用できないこと

- 「Oliveフレキシブルペイゴールド」と「三井住友カードゴールド(NL)」の最大の違いは決済機能。Oliveフレキシブルペイは1枚でクレジット・デビッド・ポイント払いの3つの決済モードがあり、銀行手数料の優遇やVポイント還元率アップなどの特典も充実

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

▼Oliveフレキシブルペイの基本的な機能やポイント還元方法、特典等は以下の記事で詳しく解説しています。

Oliveフレキシブルペイの一般・ゴールド・プラチナプリファードの違い

Oliveフレキシブルペイには一般・ゴールド・プラチナプリファードの3種類のアカウントランクがあります。

| Olive(オリーブ)フレキシブルペイ基本情報 | |||||||

|---|---|---|---|---|---|---|---|

| 一般 | ゴールド | プラチナプリファード | |||||

| 発行ブランド | Visa | ||||||

| 申込対象 | 日本国内在住の個人のお客様 ※クレジットモードは満18歳以上(高校生は除く)が対象 | 日本国内在住で満18歳以上の個人のお客さま ※クレジットモードは本人に安定継続収入がある満20歳以上が対象 | |||||

| 年会費 | 永年無料 ※一般ランクのみ | 5,500円(税込) | 33,000円(税込) | ||||

| 年会費優遇 | ‐ | 年間100万円以上の利用で翌年以降永年無料 ※デビットモード・クレジットモードでのご利用が対象です。 ※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。 | ‐ | ||||

| ポイント還元・キャッシュバック率 | クレジット | 0.5% | 0.5% | 1.0% | |||

| デビッド | 0.5% | 0.5% | 1.0% | ||||

| ポイント払い | 0.5% | 0.5% | 0.5% | ||||

| Vポイントアッププログラム | 最大20%還元(※) | ||||||

| お買物安心保険 | ‐ | 購入日および購入日の翌日から200日間300万円まで補償(1事故につき3,000円の自己負担) | 購入日および購入日の翌日から200日間500万円まで補償(1事故につき3,000円の自己負担) | ||||

| 不正利用補償 | 紛失・盗難の届け出日から60日前までの損害を補償 | ||||||

| 支払方法 | クレジット | 毎月26日に決済口座から引き落とし | |||||

| デビッド | 決済口座から即時に引き落とし | ||||||

| ポイント払い | 事前にチャージした残高から即時に引き落とし | ||||||

| 海外旅行傷害保険 | 最高2,000万円利用付帯 | 最高5,000万円利用付帯 | |||||

| 国内旅行傷害保険 | ‐ | 最高2,000万円利用付帯 | 最高5,000万円利用付帯 | ||||

| ETCカード | 年会費550円(税込) ※初年度無料(1年に1回以上ETC利用のご請求があれば次年度無料) | ||||||

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

「Oliveフレキシブルペイゴールド」は、年間100万円以上の利用で翌年以降の年会費が無料になり、その後も年間100万円以上を利用すれば毎年10,000ptを受け取れるため、年間100万円以上を利用する方におすすめです。

また、ゴールドランクの特典として、空港ラウンジサービスを無料で利用できます。

Oliveフレキシブルペイゴールドの通常ポイント還元率は0.5%と低めですが、Vポイントアッププログラムを利用すれば還元率を最大20%までアップすることが可能です。事前に還元率を上げる方法を知り、上手に使いこなしましょう。

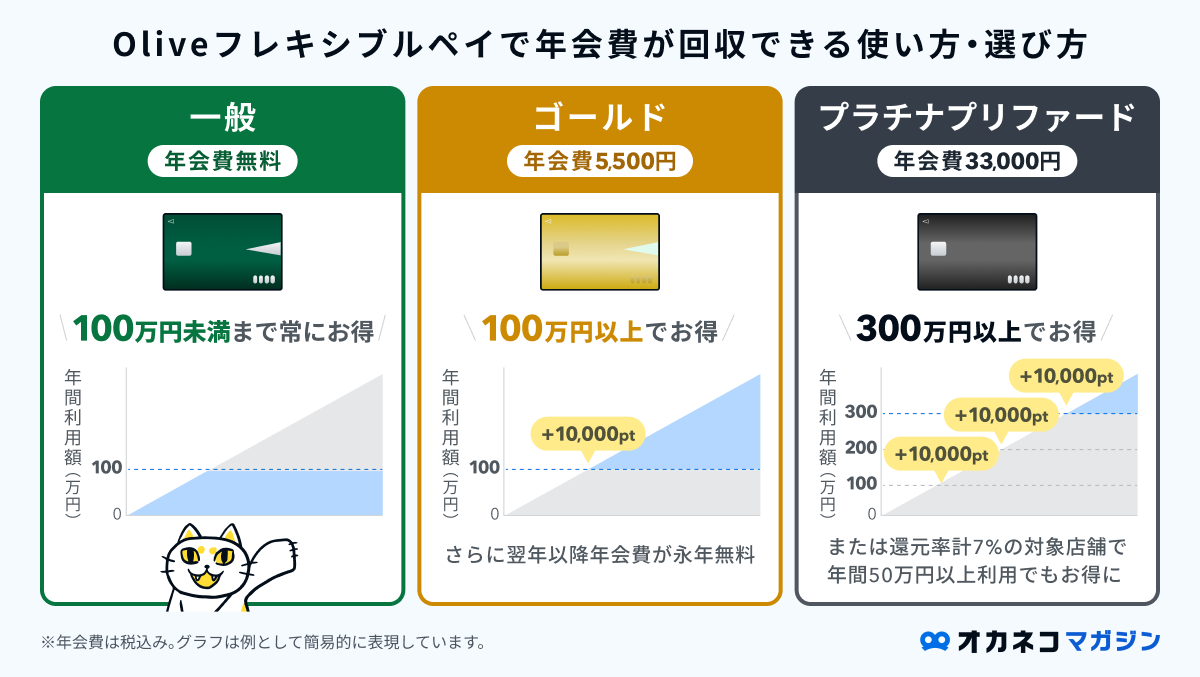

- 利用額が年間100万円未満なら「一般」、年間100万円以上なら「ゴールド」、年間300万円以上なら「プラチナリファード」がおすすめ

- 特典やポイント還元率を重視したいなら、選べる特典2つ、通常ポイント還元率1%の「プラチナプリファード」がおすすめ

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

Oliveフレキシブルペイゴールドの特徴(メリット・デメリット)

ランクごとの特徴や三井住友カードとの比較をしましたが、Oliveフレキシブルペイゴールドの特徴をまとめると以下のとおりです。

年会費がかかるが年間100万円の利用で翌年以降は永年無料

Oliveフレキシブルペイゴールドは税込5,500円の年会費がかかりますが、年間100万円以上を利用すれば翌年以降の年会費は永年無料になります。

もし初年度に年間100万円以上を利用しなかった場合は、翌年の年会費が発生しますが、翌年度に年間100万円以上を利用すれば3年目以降の年会費は永年無料です。

年間の利用額をカウントする際の対象期間は以下のとおりです。

年間利用額のカウント期間

- 初年度:カード加入日から12か月後末日まで

- 翌年度以降:カード加入月の翌月1日から11か月後末日まで

初年度のみ年会費無料のゴールドカードはよく見受けられますが、一定の利用で永年無料になるゴールドカードは珍しいでしょう。

毎年年間100万円の利用で10,000ポイント還元

Oliveフレキシブルペイゴールドは、毎年年間100万円の利用で10,000ptが還元される継続特典があります。

1か月あたり9万円弱をOliveフレキシブルペイゴールドで決済すればよいので、生活費の支払いをOliveに統一するなど工夫すれば、条件達成はそれほど難しくないでしょう。

支払いによるポイント還元のほか、継続特典のポイント還元を毎年受けられるのは、Oliveフレキシブルペイゴールドならではのメリットです。

お買い物保険が付く

Oliveフレキシブルペイゴールドにはお買物安心保険が付帯しており、決済した商品が壊れたり盗まれたりした際には最大300万円の補償が受けられます。

| Oliveフレキシブルペイゴールドのお買物安心保険の概要 | |

|---|---|

| 補償限度額 | 300万円 |

| 対象となる利用 | 海外・国内利用 |

| 対象期間 | 購入日および購入日の翌日から200日間 |

| 自己負担額 | 1事故につき3,000円 |

Oliveフレキシブルペイゴールドで購入した商品が壊れたり盗まれたりしたときに補償を受けるには、事故日から30日以内にVJ保険デスクへの連絡が必要です。

ただし、なかには補償対象外の商品(自転車、携帯式通信機器および付属品、動物および植物など)もあります。

海外旅行だけでなく国内旅行でも傷害保険が付帯

Oliveフレキシブルペイの一般とゴールドは海外旅行傷害保険が最高2,000万円利用付帯ですが、ゴールドカードにおいては国内旅行傷害保険も最高2,000万円利用付帯です。

国内旅行傷害保険の補償内容

- 公共交通乗用具(※1)搭乗中傷害事故

- 宿泊火災傷害事故

- 募集型企画旅行(※2)参加中傷害事故

※1:航空法、鉄道事業法、海上運送法、道路運送法に基づき、それぞれの事業を行う機関によって運行される航空機、電車、船舶、バス、タクシーなどをいいます。(当該旅行のために乗用するものに限ります)

※2:旅行会社が、旅行者の募集のためにあらかじめ、旅行の目的地および日程、旅行者が提供を受けることができる運送または宿泊のサービスの内容ならびに旅行者が旅行会社に支払うべき旅行代金の額を定めた旅行に関する計画を作成し、これにより実施する旅行(旅行業法第12条の3の規定に基づく標準旅行業約款募集型企画旅行契約の部第2条第1項に規定するもの)をいいます。詳しくは旅行代理店にご確認ください。

海外・国内旅行をする機会が多い方は、Oliveフレキシブルペイゴールドで旅行費用を決済するのが良いでしょう。

また、Oliveフレキシブルペイは入会後に、旅行付帯保険から以下の付帯保険を選べる点も大きな特徴です。

選べる付帯保険の種類

- スマホ安心プラン:スマートフォンの故障や盗難などに備える

- 弁護士安心プラン:偶然な事故で被害を受けた際の弁護士費用に備える

- ゴルフ安心プラン:ゴルフ中の賠償事故やクラブの破損に備える

- 日常生活安心プラン:他人への賠償責任(ケガ、モノの破損など)に備える

- ケガ安心プラン:交通事故による入院や手術に備える

- 持ち物安心プラン:持ち物の盗難・破損・火災などに備える

通常ポイント還元率は0.5%と一般カードと同じ

Oliveフレキシブルペイゴールドの通常ポイント還元率は一般カードと同じ0.5%です。

| Oliveフレキシブルペイの基本ポイント還元率 | |||

|---|---|---|---|

| 一般 | ゴールド | プラチナプリファード | |

| クレジットモード | 0.5% | 0.5% | 1.0% |

| デビットモード | |||

| ポイント払いモード | 0.5% | ||

しかし、それに加え、「対象店舗でのスマホタッチ決済」「Vポイントアッププログラムサービスの利用」「家族登録」によって、最大20%のポイント還元※が受けられます。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

| Oliveフレキシブルペイのスマホタッチ決済でポイント還元率アップ対象の店舗 | |||

|---|---|---|---|

| コンビニ | セブン – イレブン・ローソン・セイコーマート・ポプラ・ミニストップ | ||

| 飲食店 | マクドナルド・サイゼリヤ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・その他すかいらーくグループ飲食店・すき家・はま寿司・ココス・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司・ケンタッキーフライドチキン・吉野家 | ||

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

| OliveフレキシブルペイのVポイントアッププログラム | ||||||||

|---|---|---|---|---|---|---|---|---|

| ポイント還元率 | 達成条件の詳細 | |||||||

| アプリログイン | +1% | Oliveアカウントを開設し、「三井住友銀行アプリ」または「Vpassアプリ」へ月1回以上ログイン | ||||||

| 選べる特典 | +1% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択※1 | ||||||

| SBI証券 | 最大+2% | SBI証券口座を保有し、SBI証券Vポイントサービスに登録のうえ、対象のお取引を実施 ・Vポイント投資合計10,000pt/月以上:+1.0% ・NISA口座で投資信託200万円以上保有:+0.5% ・NISA口座で投資信託100万円以上保有:+0.5% | ||||||

| 住宅ローン | +1% | Oliveアカウントに契約のうえ、三井住友銀行で住宅ローンのお取引を実施 | ||||||

| 外貨預金 | 最大+2% | Oliveアカウントに契約のうえ、三井住友銀行で外貨のお取引を実施 ・当月中、1万円以上/回の外貨積立引落:+1% ・残高が1万米ドル相当額以上:+1% | ||||||

| 住友生命 | 最大+2% | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施。Vitalityステータスに応じてポイントアップ ・ブルー:+0.5% ・ブロンズ:+1.0% ・シルバー:+1.5% ・ゴールド:+2.0% | ||||||

| 三井住友カード/モビットカードローン | 最大+3% | 三井住友カード カードローン premium/plusまたはモビットカードローンの返済方法を、Oliveアカウント口座での引き落としに設定されている方が利用 ・モビットカードローンを契約:最大+1% ・三井住友カード カードローン premium/plusを契約の場合:最大+3% | ||||||

| SMBC日興証券 | 最大+1% | Oliveアカウントを開設し、SMBC興証券で対象のお取引を実施 ・投信つみたてプラン月間3万円以上:+0.5% ・当年のNISA利用額30万円以上(成長投資枠・つみたて投資枠合算):+0.5% | ||||||

| Vトリップ | 最大+2% | Vトリップで国内ホテル・海外ホテルを予約・決済し、宿泊 ・Vトリップでの利用金額~29,999円(税込):+0.5% ・Vトリップでの利用金額30,000円~99,999円(税込):+1.0% ・Vトリップでの利用金額100,000円~(税込):+2.0% | ||||||

※1:Oliveアカウントランクが一般またはゴールドランクの場合は最大+1%、プラチナプリファードの場合は最大+2%。Oliveアカウントの申込月と翌月は、Oliveアカウントのランクに関わらず最大+2%。

| Oliveフレキシブルペイの家族ポイント | |||

|---|---|---|---|

| ポイント還元率 | 対象カードの本会員である家族1人の登録につき、対象店舗でスマホ決済をしたときの還元率が+1%(最大+5%) | ||

| 登録できる対象者 | 登録する人の2親等以内の家族 | ||

| 登録できる家族の人数 | 最大9人 | ||

ポイントアップ対象のコンビニ・飲食店を使う機会が多い方は、Oliveフレキシブルペイゴールドを使えばどんどんポイントを貯められるでしょう。

2024年10月15日より、セブン-イレブンでのスマホタッチ決済によるお買い物のポイント還元率が、最大7%から最大10%にアップしました。(詳しくはこちらをご覧ください)

詳細

①対象のコンビニ・飲食店でのスマホのタッチ決済で7%ポイント還元

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

➁最大10%ポイント還元にアップしました

条件達成の上で、セブン-イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

※3 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン-イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

※4 本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

空港ラウンジサービスは使えるものの、プライオリティパスは利用不可

Oliveフレキシブルペイゴールドを持っていると、ゴールド特典として国内主要・ハワイホノルルの空港内にあるラウンジサービスを無料で利用できます。

そのため飛行機での移動が多い方は、Oliveフレキシブルペイゴールドを持つことで、空港での待ち時間を快適に過ごせるようになるでしょう。

ただし、Oliveフレキシブルペイゴールドにプライオリティパスは付帯していません。

プライオリティパスは三井住友カードプラチナなどのプラチナランク以上のクレジットカードに付帯する場合が多いので、利用を希望する方は別のカードを検討しましょう。

「Oliveフレキシブルペイゴールド」と「三井住友カードゴールド」の違い

Oliveフレキシブルペイゴールドは三井住友カードの一種です。似ているカードに「三井住友カードゴールド(NL)」と「三井住友カードゴールド」があるので、違いを比較してみましょう。

| 「Oliveフレキシブルペイゴールド」と他のカードとの違い | |||

|---|---|---|---|

| Oliveフレキシブルペイゴールド | 三井住友カードゴールド(NL) | 三井住友カードゴールド | |

| 年会費 | 税込5,500円 | 税込5,500円 | 税込11,000円 |

| 年会費特典 | 年間100万円以上の利用で翌年以降の年会費永年無料 | 年間100万円以上の利用で翌年以降の年会費永年無料 | WEB明細利用で翌年度年会費最大税込1,100円割引 |

| Oliveアカウントとの連携 | ○ | ○(Visaのみ) | ○(Visaのみ) |

| 決済機能 | クレジットモード デビットモード ポイント払いモード | クレジットカード | クレジットカード |

| 国際ブランド | Visa | Visa/Mastercard | Visa/Mastercard |

| 引き落とし口座 | 三井住友銀行のみ | 対応している金融機関から選べる | 対応している金融機関から選べる |

| 最大ポイント還元率(※1) | 最大20% | 最大16% | 最大16% |

| 国内・海外旅行傷害保険 | 最高2,000万円 | 最高2,000万円 | 最高5,000万円 |

| ショッピング補償 | 最高300万円 | 最高300万円 | 最高300万円 |

| 継続特典 | 毎年、100万円以上の利用で10,000ptプレゼント(※2) | 毎年、100万円以上の利用で10,000ptプレゼント | ‐ |

| その他特典 | ゴールド特典(空港ラウンジサービス、ゴールドデスクなど) Oliveの基本特典 Oliveの選べる特典 | ゴールド特典(空港ラウンジサービス、ゴールドデスクなど) | ゴールド特典(空港ラウンジサービス、ゴールドデスクなど) |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1:Oliveフレキシブルペイゴールドは、クレジットモードでの利用のみ対象。また、クレジットモードに設定していたとしても、iD決済は一律デビットモード払いとなるため対象とならない。

※1:Oliveフレキシブルペイと三井住友カードの両カードを持ち、同一のSMBC IDで管理する場合は、三井住友カードの対象コンビニ・飲食店での利用も最大20%のポイント還元率になる。

※2:クレジット・デビッドモードが対象。

Oliveフレキシブルペイゴールドと三井住友カードゴールドの最大の違いは決済機能です。

三井住友カードゴールドの2種がクレジットカードでの決済のみであるのに対し、Oliveフレキシブルペイゴールドはクレジット・デビッド・ポイント払いでの決済に対応しています。そのため、利用シーンに応じて、1枚で柔軟に決済機能の使い分けが可能です。

そのほか、Vポイントの最大還元率(※)や特典も、三井住友カードゴールドよりOliveフレキシブルペイゴールドのほうが充実しています。

ただし、Oliveフレキシブルペイゴールドは国際ブランドがVisaのみ、引き落とし口座に設定できるのは三井住友銀行のみです。Oliveフレキシブルペイゴールドを利用するには三井住友銀行の口座開設が必須となります。

ちなみに、三井住友カードゴールド(NL)・三井住友カードゴールドでは、年会費や年会費特典の内容、継続特典の有無、旅行傷害保険の上限額が異なります。

機能的にOliveフレキシブルペイゴールドに近いのは、三井住友カードゴールド(NL)です。

※Oliveフレキシブルペイと三井住友カードの両カードを持ち、同一のSMBC IDで管理する場合は、三井住友カードの対象コンビニ・飲食店での利用も最大20%のポイント還元率となります。

Oliveと三井住友カードの併用は可能!2枚持ちのメリットとは

すでに発行済の三井住友カードを、Oliveフレキシブルペイに切り替えることはできませんが、Oliveフレキシブルペイと三井住友カードの併用は可能です。

「Oliveフレキシブルペイ」と「三井住友カード」の2枚持ちには、以下のメリットがあります。

「Oliveフレキシブルペイ」「三井住友カード」2枚持ちのメリット

- 三井住友カードをOliveに追加して決済方法を増やせる

- 三井住友カードに三井住友銀行以外の引き落とし口座を設定できる

- Oliveアカウントが必要なVポイントアッププログラムの条件を適用できる

- Oliveと三井住友カードの特典を両方利用できる

2枚分の発行手続きの手間はかかりますが、2枚持ちすることでOliveフレキシブルペイと三井住友カードの良いとこどりが可能です。

例えば、「Oliveフレキシブルペイ ゴールド」と「三井住友カード ゴールド(NL)」は、どちらも年間100万円の利用で1万円分のポイントがもらえます。

2枚を発行し、それぞれ年間100万円ずつ利用すれば、あわせて2万ptの受け取りが可能です。

Oliveフレキシブルペイゴールドの申し込み方法

Oliveの申し込み方法は、口座を持っていない方と持っている方で、少し異なります。

「三井住友銀行の口座を持っていない方」は、以下に沿って進めましょう。

.png?auto=format)

「三井住友銀行の口座をお持ちの方」は、アプリからOliveアカウントの切り替え設定で申込みが可能です。

三井住友銀行の口座をお持ちの方

- ステップ1:(アプリをお持ちではない方は)三井住友銀行アプリをダウンロードし、三井住友銀行アプリTOPの「ログイン画面へ」をタップ

- ステップ2:SMBC IDを発行済の方は、SMBC ID(メールアドレス)とパスワードでログイン。SMBC ID未発行の方は、店番号口座番号とログイン暗証でログイン

- ステップ3:「Oliveアカウントに切替」からお申込み

申込みは以下のボタンから案内に沿って行ってください。

【Q&A】Oliveフレキシブルペイゴールドに関するよくある質問

最後に、Oliveフレキシブルペイゴールドに関するよくある質問に回答します。

Q1. 翌年以降の年会費永年無料が適用される条件は?

カード加入日から12か月後末日までに、クレジットモード・デビットモード・ETCカードやID利用分を合算した額が100万円以上で適用されます。

ポイント支払いモード・クレカ積立額・年会費の支払いなどにおいては、合算の対象外になるため注意しましょう。

Q2. 貯まったVポイントの使い道は?

Vポイントの使い道は以下の4つです。

Vポイントの使い道

- 提携店で使う

- Vマネー(電子マネー)にチャージして使う

- ほかのポイントに交換する

- 寄付する

Vポイントが使える提携店は、ファミリーマート、ウエルシア、ENEOS、TSUTAYA、マルエツなどがあります。

Vポイントから交換可能なポイントは、WAON POINT、ANAマイル、JRキューポポイントなどです。

Q3. 3種類のカードの選び方は?

Oliveフレキシブルペイは一般・ゴールド・プラチナプリファードの3種類があります。アカウントランクによって、年会費やポイント還元率、保険の補償上限額などが異なります。

Oliveフレキシブルペイのおすすめの選び方は以下のとおりです。

Oliveフレキシブルペイのおすすめの選び方

- 年間利用額が100万円未満:年会費無料の一般カード

- 年間利用額が100万円以上:翌年以降年会費無料・継続特典10,000ptが狙えるゴールドカード

- 特典やポイント還元率を重視したい:選べる特典2つ、通常ポイント還元率1%のプラチナプリファードカード

まとめ

年間100万円以上を利用する方がOliveフレキシブルペイを発行する際は、Oliveフレキシブルペイゴールドを選ぶのがおすすめです。

Oliveフレキシブルペイゴールドは、初年度は税込5,500円の年会費がかかります。しかし、年間100万円以上を利用すれば翌年以降の年会費が無料になり、その後も毎年年間100万円の利用で10,000ptの還元を受けられるため、トータルではお得です。

また、Oliveフレキシブルペイゴールドは、空港ラウンジサービスなどのゴールド特典とOliveの特典も適用されます。

そのため、ゴールドランクのクレジットカードを持ちたい方は、Oliveフレキシブルペイゴールドを検討してみてはいかがでしょうか。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/