クレジットカードの究極の1枚は一概には言えません。効率的にポイントを貯めたい人や旅行の特典を重視したい人など、個々の考え方やライフスタイルで最適な1枚は異なります。

自身の利用目的やライフスタイルなどに合ったカードこそが、究極の1枚といえるのです。

本記事では、究極の1枚となりえるクレジットカードを比較しながら詳しく紹介します。年代別の選び方や1枚に絞る際のポイントも解説しているので、ぜひ参考にしてください。

- 年代や目的(貯蓄・子育て・資産形成・旅行)に応じて最適なカードは変わる

- 究極のクレジットカードは年会費・還元率・特典に加え、自分のライフスタイルや利用経済圏に合うものを選ぶのがおすすめ

- 選んだ1枚は家族カードの発行などで取りこぼしを防ぐ、固定費支払いに積極的に活用する、定期的に利用状況を見直すことで最大限メリットを得られる

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。また、クレジットカード会社の審査により、お申込みいただいてもカードが発行されない場合があります。

※本記事に記載の価格はすべて税込みです。

究極の1枚に選ぶべき! おすすめクレジットカード15選【オカネコ独自】

究極の1枚に選ぶべきおすすめのクレジットカードは以下のとおりです。いずれも、年会費が無料または低額かつポイント還元率が高いクレジットカードを厳選しています。

| 三井住友カード(NL) | 楽天カード | Oliveフレキシブルペイ(一般) | JCB CARD W | ANAアメックス | dカード | 楽天カード アカデミー | リクルートカード | ビックカメラSuicaカード | PayPayカード | エポスカード | 三菱UFJカード | セゾンパール・アメックス | JALカード navi(学生専用) | イオンカードセレクト | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 7,700円 | 無料 | 永年無料 | 永年無料 | 524円(初年度無料/次年度以降は年に1度の利用で無料) | 永年無料 | 永年無料 | 永年無料 | 1,100円(初年度無料/次年度以降も1円以上の利用で無料) | 在学中無料 | 永年無料 |

| 基本還元率 | 0.5% | 1.0% | 0.5% | 1.0% | 1.0% | 1.0% | 1.0% | 1.2% | 1.0% | 1.0% | 0.5% | 0.5% | 0.5% | 1.0% | 0.5% |

| 究極の1枚としての推しポイント | ・対象店舗でのスマホのタッチ決済で最大7%ポイント還元 ・ナンバーレスデザイン | ・年会費永年無料で基本還元率が1.0%と高水準 ・楽天市場での利用は還元率3.0%以上にアップ | ・4つの支払いモードが1枚になったカード ・対象店舗でのスマホのタッチ決済ご利用で、通常のポイント分を含んだ最大20%ポイント還元!※ | ・基本還元率が通常のJCBカードの2倍 ・対象店舗での利用で還元率がさらにアップ | ・ANAマイルが貯まる ・空港ラウンジや無料宅配サービスなど旅行特典が豊富 | ・基本還元率が1.0%と高水準かつ対象店舗での利用で還元率アップ ・購入から1年以内のスマホの紛失や故障の補償が付帯 | ・楽天ブックスや高速バス予約などでポイント還元率大幅アップ ・学校卒業後は自動で通常の楽天カードに切り替わる | ・業界最高水準の基本還元率1.2% ・リクルート関連のサービス利用でポイント還元率が最大3.2%にアップ | ・Suicaへのチャージで1.5%ポイント還元 ・ビックカメラでチャージしたSuicaを利用すると計最大11.5%相当の還元率 | ・PayPay残高にチャージ可能 ・家族カードを最大10枚発行可能 | ・10,000店以上で割引などの優待が受けられる ・最短30分でカード本体の受け取りが可能 | ・対象店舗で最大20%ポイント還元 ・大手金融グループが発行元となり安心感・信頼性が高い | ・QUICPay利用で2.0%ポイント還元 ・有効期限がない永久不滅ポイントが貯まる | ・獲得したJALマイルは在学期間中、有効期限が無期限 ・特典によりお得なマイル数で航空券に交換可能 | ・イオングループ店舗での利用で還元率アップ ・特定の日にイオングループでの利用で割引がある |

| 詳細ページ | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、 通常のポイント分を含んだ最大20%ポイントが還元されます。

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

各クレジットカードの特徴や、究極の1枚としておすすめできる理由について詳しく解説します。

三井住友カード(NL)

- 対象のコンビニ・飲食店でスマホのタッチ決済をすると最大7%※ポイント還元

- 申し込みから最短10秒でカード番号が発行され、すぐにスマホ決済が利用できる

- 券面にカード情報が印字されないナンバーレス仕様で安心のセキュリティ

三井住友カード(NL)の魅力は、対象のコンビニや飲食店でスマートフォンのタッチ決済をすると、最大7%のポイントが還元※される点です。

セブン – イレブンやマクドナルドなど対象店舗を利用する機会が多い方に、特にメリットのあるカードと言えます。(対象店舗の一部はこちらから確認できます)

また、申し込みから最短10秒でカード番号が発行されるため、すぐにネットショッピングやスマホ決済の利用が可能です。(即時発行ができない場合があります。)

カード券面は、カード番号や有効期限などが印字されないナンバーレス仕様であり、他人にカード情報を盗み見られる心配がなくセキュリティ面でも優れていると言えます。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 三井住友カード(NL)の概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 0.5% |

| 国際ブランド | Visa/Mastercard |

| 即日発行 | ○(最短10秒)※即時発行ができない場合があります。 |

| 付帯保険 | 選べる無料保険(以下1つから選択が可能) ・旅行安心プラン(海外旅行傷害保険):最高2,000万円(利用付帯) ・スマホ安心プラン(動産総合保険):5万円 ・弁護士安心プラン(弁護士保険):最高10万円 ・ゴルフ安心プラン(ゴルファー保険):最高20万円 ・日常生活安心プラン(個人賠償責任保険):20万円 ・持ち物安心プラン(携行品損害保険):最高5万円 ・ケガ安心プラン(入院保険(交通事故限定)):1,000円/日(一時金1万円) |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | 家族カード:永年無料 ETCカード:550円(初年度無料/2年目以降は年1回以上の利用で無料) |

楽天カード

- 年会費永年無料で基本のポイント還元率が1.0%と高水準

- 楽天市場での利用でポイント還元率が3.0%以上にアップ

- 貯まった楽天ポイントは街の幅広いシーンで利用できる

楽天カードは、楽天市場をはじめとする楽天のサービスをよく利用する人にとっては究極の1枚と言えます。

年会費が永年無料で基本のポイント還元率も1.0%と高く、誰でも使いやすいカードとして人気です。

楽天市場での買い物時は、SPU(スーパーポイントアッププログラム)により、基本のポイント還元率が3.0%以上となり、条件達成で最大18.0%にアップします。

貯まった楽天ポイントは、楽天市場での利用はもちろん、楽天ペイにチャージしてさまざまなお店で1ポイント1円として利用できるなど、使い道が豊富です。

| 楽天カードの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.0% |

| 国際ブランド | Visa/Mastercard/JCB/American Express |

| 即日発行 | ×(約1週間) |

| 付帯保険 | 海外旅行傷害保険(最高2,000万円/利用付帯) |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | 家族カード:永年無料 ETCカード:年会費550円(楽天会員ランクがプラチナ以上で無料) |

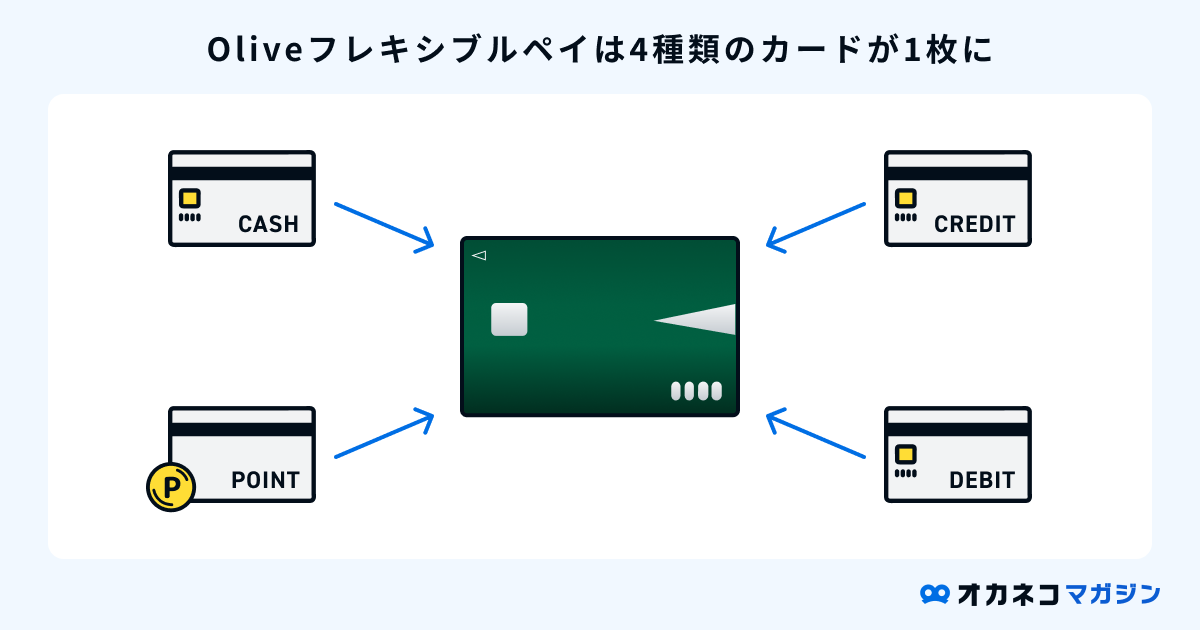

Oliveフレキシブルペイ(一般)

- クレジットカード、デビットカード、ポイント払い、キャッシュカードの4つの機能が1枚に集約

- 給与振込口座の指定などで毎月ポイントが貯まるなど、特典が豊富

- 対象のコンビニ・飲食店でスマホのタッチ決済をすると最大20%ポイント還元

Oliveフレキシブルペイは、三井住友銀行をメインバンクとして使い、キャッシュレス決済と口座管理を1つのアプリでまとめたい人におすすめの1枚です。

まず、Oliveフレキシブルペイ1枚で、クレジットカード、デビットカード、ポイント払い、キャッシュカードの4つの役割を果たします。

支払いモードは、三井住友銀行アプリから簡単に切り替えられるため、状況に応じて柔軟な使い方が可能です。

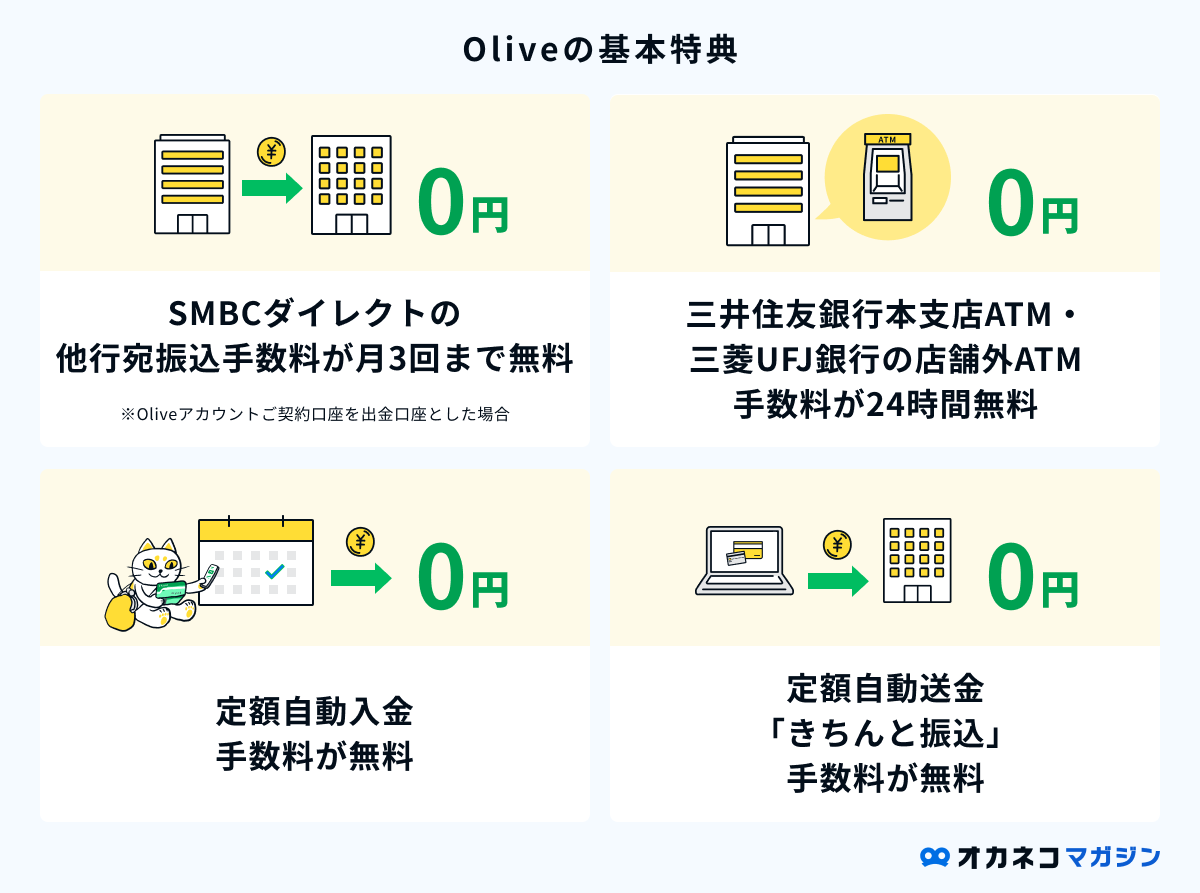

Oliveフレキシブルペイを利用するためには、専用のOliveアカウントを開設する必要があります。開設すると、以下4つの基本特典に加え、毎月1つの選べる特典が受けられます。

三井住友カード(NL)と同様に、対象のコンビニや飲食店でスマホのタッチ決済を利用すれば7%のポイント還元を受けられる点も魅力です。※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。※通常のポイント分を含んだ還元率です。

Vポイントアッププログラムの条件を達成すると、対象店舗のポイント還元率は最大20%に達します。※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、 通常のポイント分を含んだ最大20%ポイントが還元されます。※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

| Oliveフレキシブルペイの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 0.5% |

| 国際ブランド | Visa |

| 即日発行 | ×(クレジットモードは最短3営業日) |

| 付帯保険 | 選べる無料保険(以下1つから選択が可能) ・旅行安心プラン(海外旅行傷害保険):最高2,000万円 ・スマホ安心プラン(動産総合保険):5万円 ・弁護士安心プラン(弁護士保険):最高10万円 ・ゴルフ安心プラン(ゴルファー保険):最高20万円 ・日常生活安心プラン(個人賠償責任保険):20万円 ・持ち物安心プラン(携行品損害保険):最高5万円 ・ケガ安心プラン(入院保険(交通事故限定)):1,000円/日(一時金1万円) |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | 家族カード:永年無料 ETCカード:550円(初年度無料/2年目以降は年1回以上の利用で無料) |

JCB CARD W

- 年会費永年無料で基本のポイント還元率が通常のJCB CARDの2倍(1.0%)

- Amazonやスターバックスなどのパートナー店で利用するとポイント還元率が10.5%にアップ

※還元率は交換商品により異なります - 申し込みから最短5分でデジタルカードが発行され、すぐに使える

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCB CARD Wは、ポイント還元率が通常のJCB CARDの2倍の1.0%です。申し込めるのは18歳以上39歳以下ですが、1度入会すれば40歳以降も年会費無料で使い続けられます。

また、Amazonやスターバックス、セブン-イレブンなどの提携店で利用すると、ポイント還元率が10.5%にアップ(※還元率は交換商品により異なります)。

申し込みから最短5分※でアプリ上にカード情報が発行されるため、すぐに使い始められる点も人気の理由です。

※【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

※【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

| JCB CARD Wの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.0% |

| 国際ブランド | JCB |

| 即日発行 | ○(即時判定) |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピングガード保険(海外):年間最高100万円 |

| スマホ決済 | Apple Pay/Google Pay/QUICPay |

| 追加カード | 家族カード:永年無料 ETCカード:永年無料 |

ANAアメリカン・エキスプレス・カード

- 有効期限のないポイントを高い交換レートでANAマイルに移行可能

- 日々の支払いで効率的にANAマイルが貯まる

- 空港ラウンジの無料利用や手荷物無料宅配など、旅行関連の特典が充実

ANAアメリカン・エキスプレス・カードは、年に数回飛行機に乗る機会がある人や、日々の支払いで効率的にANAマイルを貯めたい人にとって究極の1枚と言えます。

主な特徴は、有効期限のないポイントを1.0%という高い交換レートでANAマイルに移行できる点です。日常の支払いをこのカードに集約するだけで、ポイントの失効を気にせずマイルを貯められます。(ポイント移行コース(年間参加費6,600円/2年目以降自動更新)への登録が必要です)

また、空港ラウンジの無料利用や帰国時にスーツケースを自宅まで無料配送してくれるサービスなど、アメリカン・エキスプレスならではの充実した特典も。

7,700円の年会費はかかりますが、旅行や出張などをする機会が多い方にとっては、それを上回る魅力があるカードでしょう。

| ANAアメリカン・エキスプレス・カードの概要 | |

|---|---|

| 年会費 | 7,700円 |

| 基本還元率 | 1.0% |

| 国際ブランド | American Express |

| 即日発行 | × |

| 付帯保険 | ・海外旅行傷害保険:最高3,000万円(利用付帯) ・国内旅行傷害保険:最高2,000万円(利用付帯) ・ショッピングプロテクション:年間最高200万円 |

| スマホ決済 | Apple Pay |

| 追加カード | 家族カード:年会費2,750円/枚 ETCカード:年会費無料(新規発行手数料935円) |

dカード

- 年会費永年無料で基本のポイント還元率が1.0%と高水準

- d払いの支払い設定や特約店での利用でさらにポイントが貯まる

- 購入から1年以内のスマホの紛失や故障を補償する「dカードケータイ補償」が付帯

dカードは、NTTドコモのユーザーだけでなく、dポイントを日常的に貯めたり使ったりしている人にとって究極の1枚となる可能性があります。

まず、年会費は永年無料であり、基本還元率が1.0%と高水準です。マツモトキヨシや高島屋、ビッグエコーなどのdカード特約店、dカード加盟店で利用すると、2.0%以上のポイント還元を受けられます。

また、d払いの支払い方法にdカードを設定すると、d払いの還元率が通常0.5%から1.0%にアップ。

加えて「dカードケータイ補償」が付いており、購入から1年以内のスマホの紛失や故障による修理費用が、最大1万円まで補償される点も魅力です。

| dカードの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.0% |

| 国際ブランド | Visa/Mastercard |

| 即日発行 | × |

| 付帯保険 | dカードケータイ補償(最大1万円) |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | 家族カード:永年無料 ETCカード:年会費550円(初年度無料/2年目以降は1回以上の利用で無料) |

楽天カード アカデミー

- 通常の楽天カードと同様の基本還元率は1.0%

- 楽天ブックスや高速バス予約など、学生生活に役立つ特典でポイント還元が大幅にアップ

- 卒業後は自動的に通常の楽天カードに切り替わり、長く使い続けられる

楽天カード アカデミーは、楽天のサービスを頻繁に利用する学生におすすめの1枚です。

通常の楽天カードがもつ「年会費無料・高還元率」という魅力に加えて、以下の学生生活に役立つ特典が多くあります。

楽天カード アカデミーの特典

- 楽天市場・楽天ブックス:毎週水曜日はエントリーでポイント5倍/最初の1か月はポイント12倍+送料無料クーポン

- 楽天トラベル:高速バスの予約がいつでもポイント3倍

- 楽天ファッション:いつでもポイント3倍+500円オフクーポン

- 楽天ビューティ:アプリ経由の予約がいつでもポイント3倍

卒業後は自動で通常の楽天カードに切り替わるため、長く使い続けることができるカードです。

| 楽天カード アカデミーの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.0% |

| 国際ブランド | Visa/JCB |

| 即日発行 | ×(約1週間) |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | ETCカード:550円(楽天会員ランクがプラチナ以上で無料) |

リクルートカード

- 年会費永年無料で基本のポイント還元率が1.2%と高水準

- じゃらんやホットペッパービューティなどの利用で最大3.2%還元

- 貯まったポイントはPontaポイントやdポイントに交換でき、使い道が豊富

リクルートカードは年会費無料でありながら、基本還元率は1.2%と業界トップクラスです。公共料金の支払いや、主要な電子マネーへのチャージ(月3万円の上限あり)でも同じ還元率でポイントが付与されます。

また、じゃらんやホットペッパービューティなど、対象サービスの利用時は、還元率が最大3.2%にアップします。

貯まったリクルートポイントは、Pontaポイントやdポイントと等価交換ができるほか、Amazonのお買い物時にも利用できるなど、選択肢が豊富です。

| リクルートカードの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.2% |

| 国際ブランド | JCB/Mastercard/Visa |

| 即日発行 | × |

| 付帯保険 | 海外旅行傷害保険(最高2,000万円) 国内旅行傷害保険(最高1,000万円) ショッピング保険200万円 |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | 家族カード:永年無料 ETCカード:永年無料(Mastercard/Visaブランドは新規発行手数料1,100円) |

ビックカメラSuicaカード

- 年に1回の利用で年会費が無料

- Suicaへのクレジットチャージで1.5%ポイント還元

- ビックカメラでチャージしたSuicaを利用すると合計最大11.5%相当のポイント還元

ビックカメラSuicaカードは、電車通勤や通学でSuicaを使う人やビックカメラで買い物をする機会がある人にとっての究極の1枚と言えます。

主な魅力は、基本還元率が1.0%と高水準であり、かつSuicaへのクレジットチャージでも1.5%のJRE POINTが貯まる点です。

Suicaなどの電子マネーにチャージをする場合、ポイント還元の対象外あるいは還元率が低下するケースが多いですが、ビックカメラSuicaカードはむしろ還元率がアップします。

また、ビックカメラで買い物をする際、チャージしたSuicaで支払うと、チャージ時の1.5%と合わせて11.5%のポイントが還元。

年会費は524円かかりますが、初年度無料であり次年度以降も年に1度でも利用すれば無料になります。

| ビックカメラSuicaカードの概要 | |

|---|---|

| 年会費 | 524円(初年度無料/次年度以降は年に1度の利用で無料) |

| 基本還元率 | 1.0% |

| 国際ブランド | JCB/Visa |

| 即日発行 | ○(店頭仮カード) |

| 付帯保険 | 海外旅行傷害保険(最高500万円) 国内旅行傷害保険(最高1,000万円) |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | ETCカード:524円 |

PayPayカード

- PayPayの支払い方法にPayPayカードを設定すると、チャージ不要で決済できる

- PayPayでの決済に利用した場合のポイント還元率は1.0%以上

- Yahoo!ショッピングやLOHACOの利用でポイント還元率が大幅アップ

PayPayカードは、QRコード決済の「PayPay」を利用する機会が多い人におすすめです。

PayPayの支払方法にPayPayカードを設定すると、チャージ不要でQRコード決済でき、還元率が通常の2倍の1.0%にアップします。さらにPayPayステップの条件を達成すれば、ポイント還元率は最大1.5%に。

PayPayカード自体のポイント還元率も1.0%と高水準であり、年会費も永年無料です。Yahoo!ショッピングやLOHACOといったサービスを頻繁に利用すると、ポイント還元率が大幅に上がります。

カードを申し込むと最短即日で審査が完了しバーチャルカードが発行されるため、PayPayの支払方法に指定したり、スマートフォンに登録してすぐに支払いができます。

| PayPayカードの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.0% |

| 国際ブランド | Visa/Mastercard/JCB |

| 即日発行 | ○(バーチャル) |

| 付帯保険 | なし |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | 家族カード:永年無料 ETCカード:年会費550円 |

エポスカード

- 全国10,000店以上の飲食店やレジャー施設で割引などの優待が受けられる

- 年4回の「マルコとマルオの7日間」の期間中、マルイでの買い物が10%OFF

- 最短30分でカード本体を受け取ることが可能

エポスカードは、マルイでよく買い物をする人や、エンタメ、レジャーをお得に楽しみたい人にとって究極の1枚と言えます。

年会費無料にもかかわらず、全国10,000店舗以上の飲食店やレジャー施設で割引などの優待を受けられます。

また、年に4回開催される「マルコとマルオの7日間」では、マルイやモディで利用すると10%OFFに。

全国のマルイ店舗内にあるエポスカードセンターで申し込みをすれば、最短30分でカード本体を受け取れるため、すぐに利用したい場合にもおすすめです。

| エポスカードの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 国際ブランド | Visa |

| 即日発行 | 〇(店頭発行) |

| 付帯保険 | 海外旅行傷害保険:最高3,000万円(利用付帯) |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | ETCカード:永年無料 |

三菱UFJカード

- セブン-イレブンやローソンなどの対象店舗で利用すると7〜20%相当のポイント還元

- 大手金融グループの企業が発行するカードで安心感・信頼性が高い

- 最短翌営業日のスピード発行

三菱UFJカードは、セブン-イレブンやローソン、松屋など特定の店舗を多く利用する人におすすめです。

基本還元率は0.5%ですが、対象店舗で利用するとポイント還元率が7%にアップ。さらにアプリに月1回以上ログイン等の条件達成で、対象店舗での還元率は最大20%にのぼります。

また、日本最大の金融グループである三菱UFJフィナンシャル・グループ傘下の三菱UFJニコスが発行するため、高い信頼性と充実したセキュリティを有している点も特徴です。

メガバンク系のクレジットカードであるため審査のハードルはやや高いものの、最短で申し込みの翌営業日には審査が完了しカードが発行されます。

| 三菱UFJカードの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 0.5% |

| 国際ブランド | Visa/Mastercard/JCB/American Express |

| 即日発行 | × |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間最高100万円 |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | 家族カード:永年無料 ETCカード:永年無料(新規発行手数料1,100円) |

セゾンパール・アメリカン・エキスプレス・カード

- QUICPayでの支払いで2.0%相当のポイント還元

- 申し込みから最短5分でデジタルカードが発行される

- 有効期限のない永久不滅ポイントが貯まる

セゾンパール・アメリカン・エキスプレス・カードは、QUICPay(クイックペイ)利用している人におすすめです。

基本還元率は0.5%ですが、スマホにカードを登録し、QUICPayで支払うと還元率が2.0%にアップします。※利用金額が年間合計30万円に達する引落月までが対象

また、申し込みから最短5分でアプリ上にデジタルカードが発行されるため、Apple PayやGoogle Payに設定すればすぐに利用可能です。

貯まるポイントは、有効期限がない「永久不滅ポイント」のため、失効を心配することなくじっくり自分のペースで貯めたり使ったりできます。

| セゾンパール・アメックスの概要 | |

|---|---|

| 年会費 | 1,100円(初年度無料/次年度以降も1円以上の利用で無料) |

| 基本還元率 | 0.5%※1 |

| 国際ブランド | American Express |

| 即日発行 | ○(最短5分) |

| 付帯保険 | なし |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | 家族カード:永年無料(デジタルカードの場合は作成不可) ETCカード:永年無料 |

※1:利用金額が年間合計30万円に達する引落月までが対象

JALカード navi(学生専用)

- 在学中は年会費無料

- 基本還元率1.0%、特約店での利用で2.0%と高還元

- 通常より少ないマイルで特典航空券に交換できる学生限定の特典がある

JALカード naviは、留学、帰省、旅行などでJAL便を利用する機会のある学生にとっての究極の1枚となりうるカードです。

在学期間中は年会費が無料でありながら、通常200円で1マイルのところ、100円で1マイルが貯まり還元率は1.0%となります。

イオンやファミリーマートなどのJAL特約店で支払いをすると、還元率は2.0%(100円で2マイル)にアップ。また、通常よりも少ないマイルで特典航空券に交換できる「減額マイルキャンペーン」の利用も可能です。

在学期間中はマイルの有効期限が無期限になるだけでなく、海外・国内旅行保険が自動付帯となり、学生に多くのメリットがあります。

| JALカード naviの概要 | |

|---|---|

| 年会費 | 在学中無料 |

| 還元率 | 1.0% |

| 国際ブランド | Visa/Mastercard/JCB |

| 即日発行 | × |

| 付帯保険 | 海外旅行傷害保険:1,000万円(自動付帯) 国内旅行傷害保険:1,000万円(自動付帯) |

| スマホ決済 | Apple Pay/Google Pay |

| 追加カード | – |

イオンカードセレクト

- クレジットカード、イオン銀行のキャッシュカード、電子マネーWAONの3つの機能が1枚に一体化

- WAONへのオートチャージ設定でポイントが二重取りできる

- 毎月20日・30日の「お客様感謝デー」では5%OFFでお買い物可能

イオンカードセレクトは、イオングループのお店で食料品や日用品などを買う機会が多い人にとっての究極の1枚です。

カードには、クレジットカード、イオン銀行のキャッシュカード、電子マネーWAONの3つの機能がまとめられているため、財布の中をスッキリさせられるでしょう。

また、イオングループ対象店舗で支払いをする際に利用すると、通常の2倍のWAON ポイントが貯まります。

イオン銀行口座からWAONへオートチャージする設定にすると、チャージと支払いの両方でポイントが貯まり、イオングループでの利用すると還元率は合計1.5%です。

他にも「毎月20日・30日の「お客様感謝デー」には買い物が5%OFF」「イオンシネマの映画料金がいつでも300円割引」など、イオングループに関する特典が満載の1枚となっています。

| イオンカードセレクトの概要 | |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 0.5% |

| 国際ブランド | Visa/Mastercard/JCB |

| 即日発行 | ○(店頭仮カード) |

| 付帯保険 | ショッピング保険50万円 |

| スマホ決済 | WAON/Apple Pay |

| 追加カード | 家族カード:永年無料 ETCカード:永年無料 |

ライフステージ別に見る! 年代別クレジットカード究極の1枚

クレジットカードの「究極の1枚」はライフステージによっても変わります。

20〜50代までの年代別に、クレジットカードを選ぶ際のポイントと具体的なおすすめのカードを紹介します。

20代 | 貯蓄期、年会費完全無料 + 高還元重視

一般的に20代は、30代以降と比較して年収が低い傾向にあり、クレジットカードの利用金額も多くないことが予想されます。

そのため20代には、年会費が永年無料のクレジットカードがおすすめです。年会費無料のカードは審査もさほど厳しくない傾向にあるため、収入が低かったり不安定の場合でも持ちやすいでしょう。

ポイントがしっかり貯められるよう、基本還元率が1.0%以上または特定の店舗での還元率がアップするカードを選ぶことをおすすめします。

| 20代におすすめのクレジットカード | |||||

|---|---|---|---|---|---|

| 年会費 | 還元率 | 究極の1枚としての推しポイント | |||

| JCBカード W | 永年無料 | 1.0%~10.5% | ・18~39歳限定である代わりに基本還元率が1.0% ・Amazonやスターバックスなどのパートナー店の利用で還元率が最大10.5%にアップ ※還元率は交換商品により異なります。 | ||

| 三井住友カード(NL) | 永年無料 | 0.5%~7%※ | ・対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%ポイント還元※ ・Vポイントアッププログラムの条件達成で最大20%ポイント還元 | ||

| リクルートカード | 永年無料 | 1.2%~3.2% | ・業界最高水準の基本還元率1.2% ・じゃらんやホットペッパービューティなどリクルート系サービスでさらに還元率アップ | ||

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

30代 | 子育て期、家計固定費でのポイント最大化

30代は、20代に比べて収入が増えている一方で、結婚や出産、子育て、住宅購入といったライフイベントが重なり、支出が増加しやすい時期でもあります。

家計に負担を与えないよう、年会費が無料あるいは低額のクレジットカードがおすすめです。

また、ポイント還元率が高いクレジットカードを選ぶことで、日ごろの買い物やサービスの利用などで多くのポイントを獲得できるでしょう。

| 30代におすすめのクレジットカード | |||||

|---|---|---|---|---|---|

| 年会費 | 還元率 | 究極の1枚としての推しポイント | |||

| 三井住友カード ゴールド(NL) | 5,500円 | 0.5%~7%※ | ・年間100万円の利用で年会費永年無料&10,000ポイント進呈 ・対象のコンビニや飲食店でスマホ決済をすると還元率が最大7%※にアップ | ||

| 楽天カード | 永年無料 | 1.0%~18.0% | ・年会費が永年無料で基本還元率1.0% ・楽天市場での還元率が3.0〜18.0% | ||

| リクルートカード | 永年無料 | 1.2%~3.2% | ・基本還元率1.2%、リクルートグループのサービス利用で3.2%還元 ・公共料金の支払いも同還元率が適用 | ||

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)は、年会費が5,500円かかりますが、1度でも年間100万円利用すれば永年無料です。また、毎年年間100万円の利用で10,000円のポイントが付与されます。※

年間100万円以上クレジットカードを利用する場合は、三井住友カード ゴールド(NL)がお得でしょう。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

40代 | 資産形成、投資還元重視

40代は、30代以下の方と比較して年収がさらに増加している可能性がある一方、教育費の支払いや老後に向けた貯蓄などが発生します。

40代でも引き続き、年会費が無料または安価であり、ポイントの基本還元率や特定の店舗での還元率の高いカードを選ぶのがおすすめです。

また、老後に向けた資産形成のために、クレジットカード決済で金融商品を積み立てられる「クレカ積立」に対応するカードを選ぶのもよいでしょう。

| 40代におすすめのクレジットカード | |||||

|---|---|---|---|---|---|

| 年会費 | 還元率 | 究極の1枚としての推しポイント | |||

| 三井住友カード ゴールド(NL) | 5,500円※1 | 0.5%~7%※2 | ・年間100万円利用で年会費永年無料&10,000円のポイント進呈 ・SBI証券でのクレカ積立で最大1.0%ポイント付与(特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。) | ||

| 楽天カード | 永年無料 | 1.0%~18.0% | ・基本還元率1.0%、楽天市場でのお買い物で3.0%以上還元 ・楽天証券のクレカ積立で0.5〜1.0%のポイント還元 | ||

| dカード | 永年無料 | 1.0%~2.0% | ・基本還元率1.0%、特約店での利用でポイント還元率アップ ・マネックス証券のクレカ積立で0.2〜1.1%還元 | ||

※2:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※2:最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※2:商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2:iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※2:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2:Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

50代 | セカンドライフ期、旅行保険・マイル・ラウンジ特化

50代は、子育てが一段落して自由に使える時間が増える方も多いでしょう。

旅行やレジャーを楽しめるよう、旅行保険や空港ラウンジの無料利用などの特典が充実したクレジットカードを持っておくのも1つの方法です。

一方、役職定年を迎えて年収が下がったり、大学の進学などで子どもの教育費がピークを迎えることも多い年代であるため、コストパフォーマンスを重視して選ぶのもよいでしょう。

| 50代におすすめのクレジットカード | |||||

|---|---|---|---|---|---|

| 年会費 | 還元率 | 究極の1枚としての推しポイント | |||

| ANAアメリカン・エキスプレス・カード | 7,700円 | 1.0% | ・旅行傷害保険や空港ラウンジの無料利用、手荷物配送サービスなど旅行関連の特典が充実 ・カードの利用やANA便の搭乗でマイルを貯めることが可能 | ||

| リクルートカード | 永年無料 | 1.2%~3.2% | ・基本還元率が業界最高水準の1.2% ・じゃらんnetの利用で還元率が3.2%になる他、旅行傷害保険の補償も充実 | ||

| 三井住友カード ゴールド(NL) | 5,500円※1 | 0.5%~7%※2 | ・年間100万円利用で年会費永年無料&10,000円のポイント進呈 ・海外旅行や国内旅行の代金を決済すると旅行傷害保険(利用付帯)による補償が受けられる | ||

※2:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※2:最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※2:商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2:iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※2:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2:Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

クレジットカードをメインカード(1枚)に絞るメリット・デメリット

自身に合った究極の1枚のクレジットカードを持つことは、多くのメリットが得られる一方で、1枚に絞ることによるデメリットもあります。それぞれメリットとデメリットを見ていきましょう。

- 支払日や利用金額などが1つの明細にまとまり、家計の状況を把握しやすい

- 同じ種類のポイントを効率良く貯めることが可能

- 年会費がかかるカードを複数枚持つよりもコストを抑えられる

- 利用実績が1枚のカードに集中するため、実績がたまり上位カードの招待を受けやすい

- カードの国際ブランドに対応していない店舗では利用できない

- 紛失や盗難、磁気不良、システムエラー時にクレジットカード決済ができなくなる

- 利用できる優待や保険などがそのカード1枚分に限られる

- 高額な買い物や出費が重なった際に限度額に達しやすい

クレジットカードを1枚に絞ることには、管理のしやすさやポイントが貯まりやすいなどの良い点がある反面、決済の機会を失うなどのリスクも伴います。

カードの使い方やライフスタイルを踏まえ、1枚に絞るべきか判断することが大切です。

もし2枚目のクレカを持つなら?

クレジットカードを究極の1枚に絞るのではなく、2枚のカードを組み合わせることでお互いの弱点を補い合い、1枚持ちよりも多くの恩恵を受けることが可能です。

ほかにも、利用可能枠が拡大され、紛失や盗難といった不測の事態にも備えられます。

2枚持ちをする場合、メインカードとサブカードは、それぞれ以下の視点で選ぶとよいでしょう。

| メインカード | サブカード | |||

|---|---|---|---|---|

| 基本方針 | 日常生活で恩恵を受けやすいカード | メインカードを補うもの | ||

| 選ぶ際の具体的なポイント | ・ポイント還元率が常に1.0%以上 ・国際ブランドは利用できる場所が多いVisaやMastercardにする ・よく利用する種類のポイントが貯まる | ・特定の店舗で還元率がアップする ・メインカードとは異なる国際ブランド ・保険や特典の内容が手厚い | ||

たとえば、メインカードを基本還元率が高い楽天カードにし、サブカードを三井住友カード(NL)にすると、日々の支払いで楽天ポイントを貯めながら、セブン – イレブンやマクドナルドなどの対象店舗を利用した際に多くのVポイントを獲得できます。

旅行や出張をする機会が多ければ、2枚目のカードは旅行傷害保険の補償が手厚く、空港ラウンジの無料利用が可能なカードを選ぶのも良いでしょう。

自分に合った究極の1枚となるクレジットカードの選び方

自身に合った究極の1枚となるクレジットカードは、以下の方法で選ぶのがおすすめです。

同じ条件なら年会費が安いカードを選ぶ

年会費がかかるクレジットカードでも、年会費無料のカードよりも性能が必ずしも優れているとは限りません。

ポイント還元率や特典・サービス内容などが同等であれば、年会費が安い、あるいは無料のカードを選ぶのがよいでしょう。

自身の経済圏のポイント還元率が高いカードを選ぶ

経済圏とは、特定の企業グループ内でサービスを利用することでポイントを効率よく貯めたりお得なサービスを受けられたりする仕組みのことです。

買い物をする店舗や携帯電話のキャリア、利用するサービスなどを特定の経済圏に集中させることで、より効率的にポイントを獲得できます。

代表的な経済圏は、以下のとおりです。

| 代表的な経済圏 | |||||

|---|---|---|---|---|---|

| 楽天経済圏 | PayPay経済圏 | ドコモ経済圏 | au経済圏 | Vポイント経済圏 | |

| 付与ポイント | 楽天ポイント | PayPayポイント | dポイント | Pontaポイント | Vポイント |

| クレジットカード | 楽天カード | PayPayカード | dカード | au PAY カード | 三井住友カード(NL) Oliveフレキシブルペイ |

| 店舗・サービス | 楽天市場 楽天ブックス Rakuten Fashion ラクマ | Yahoo!ショッピング LOHACO PayPayフリマ | dショッピング d fashion | au PAY マーケット | Vポイントモール |

| QR決済 | 楽天ペイ 楽天Edy | PayPay | d払い | au PAY | VポイントPay |

| 金融機関 | 楽天銀行 楽天証券 楽天生命 | PayPay銀行 PayPay証券 | dスマートバンク(三菱UFJ銀行と協業) マネックス証券 | auじぶん銀行 auカブコム証券 | 三井住友銀行 SBI証券 住信SBIネット銀行 V NEO BANK |

| 通信サービス | 楽天モバイル 楽天ひかり | SoftBank Y!mobile SoftBank光 | NTTdokomo ドコモ光 | au UQ mobile auひかり | – |

| その他 | 楽天トラベル 楽天ビューティ 楽天でんき | Yahoo!トラベル PayPayグルメ さとふる | dショッピング ふるさと納税百選 THEO+docomo | au PAYふるさと納税 auでんき | Vポイントトリップ |

クレジットカードを1枚に絞る場合は、利用することの多い店舗やサービスを洗い出し、もっともポイントが獲得しやすい経済圏を考えることをおすすめします。

国際ブランドは加盟店数を意識して合うカードを選ぶ

国際ブランドは、クレジットカードで決済できるようにするための決済システムを提供するブランドです。主要な国際ブランドには、それぞれ以下のような特徴があります。

代表的な国際ブランドと特徴

- Visa:世界No.1のシェアを誇り、使える国や地域が多い

- Mastercard:Visaに次ぐ世界シェアであり、特にヨーロッパ方面に強いと言われる

- JCB:日本発の唯一の国際ブランドで国内加盟店数が多い

- American Express:ステータス性が高く、旅行やエンターテインメント関連の特典が豊富

- Diners Club:富裕層を中心に支持されており、グルメや旅行に関する特典が特に充実している

決済のしやすさで選ぶのであれば、世界中に多くの加盟店があるVisaかMastercardがおすすめです。

国内での利用が中心なら、日本発のブランドであるJCBが良いでしょう。ハワイやグアムなど、日本人に人気の観光地での優待も充実しています。

American ExpressやDiners Clubは、ステータス性や質の高いサービスを求める人に向いています。

日常で使う店舗で特典を受けやすいか確認する

スーパーやコンビニ、ドラッグストアなど、普段よく利用するお店でポイント還元率が上がったり、割引を受けられたりするカードを選ぶのもおすすめです。

| 特定の店舗などでポイント還元率アップや割引が受けられるカードの例 | ||||

|---|---|---|---|---|

| 三井住友カード(NL) | 以下の対象店舗でスマホタッチ決済すると最大7%還元※1 ・コンビニ: セイコーマート、セブン – イレブン、ローソンなど ・ファストフード: マクドナルド、ケンタッキーフライドチキン、吉野家など ・ファミレス: サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、かっぱ寿司など ・カフェ: ドトールコーヒーショップ、エクセルシオール カフェなど | |||

| JCBカード | 「JCBオリジナルシリーズパートナー」利用でポイント還元率アップ ・Amazon.co.jp: 3倍 ・セブン-イレブン: 3倍 ・スターバックス (Starbucks eGift): 20倍 ・ビックカメラ/ビックドラッグ: 2倍 ・ウエルシアグループ: 2倍 ・ポプラグループ: 5倍 ・高島屋: 3倍 ・ジョーシン: 2倍 | |||

| イオンカード | ・イオングループ対象店舗(イオン、ダイエー、マックスバリュなど)でポイント還元率常時2倍 ・お客さま感謝デー(毎月20日・30日):5%OFF ・ありが10デー(毎月10日):ポイント5倍、AEON Pay利用で10倍 ・G.G感謝デー(55歳以上の方):毎月15日は5%OFF ・イオンシネマの鑑賞料金300円引き(感謝デーは1,100円に割引) | |||

| 楽天カード | ・SPU(スーパーポイントアッププログラム)の条件達成で楽天市場ポイント最大18倍 ・楽天カードポイントプラス:エントリーと楽天カードの支払いで楽天ポイントが貯まる | |||

| dカード | 特約店の利用でポイント還元率アップ(以下は決済ポイントと特約店ポイントの合計) ・スターバックス: スターバックスカードへのチャージで3%還元 ・ドトールコーヒーショップ: ドトールバリューカードへのチャージで4%還元 ・マツモトキヨシ・ココカラファイン: 3%還元 ・ENEOSでんき: 1.5%還元 ・高島屋: 1.5%還元 ・JAL: 2%還元 など | |||

| PayPayカード | Yahoo!ショッピング・LOHACOで最大5%還元(LYPプレミアム会員は+2%) | |||

| 三菱UFJカード | 対象店舗の支払いで7~20%還元※2 ・コンビニ: セブン-イレブン、ローソン ・飲食店: ピザハットオンライン、松屋、松のや、ロッテリアなど ・スーパー: オーケー、東急ストア、アオキスーパー、サンリブ、近商ストアなど ・コカ・コーラ自販機 | |||

※1:iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※1:商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1:通常のポイントを含みます。

※1:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1:Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2:国際ブランドがAmerican Expressの場合、一部の店舗が対象外となります

カードを選ぶ際には、自分のよく使うお店がポイントアップの対象店に含まれているかを確認しましょう。

特典やサービスが自身の趣味やライフスタイルに合っているか考える

ポイント還元率や年会費だけでなく、付帯する特典やサービスが自分の生活に合っているかも究極の1枚を選ぶうえで欠かせません。

クレジットカードに付帯される代表的な特典・サービスは以下のとおりです。

| クレジットカードに付帯される主な特典・サービス | |

|---|---|

| 旅行に関する付帯保険・サービス | ・海外・国内旅行傷害保険 ・国内外の空港ラウンジの無料利用 ・手荷物宅配サービス ・旅行予約・手配サービス |

| グルメ・エンタメ | ・対象レストランのコース料金が1名分無料 ・飲食代金の割引 ・コンサートや演劇などのチケットの先行予約・料金割引 |

| 買物に関する保険・補償 | ・ショッピングガード保険(お買物安心保険) ・スマートフォン保険 |

| その他 | ・コンシェルジュサービス ・特別なイベントへの招待 |

自身や家族の趣味やライフスタイルなどを踏まえ、よりメリットがある特典・サービスを受けられるクレジットカードを選びましょう。

アプリの使いやすさ・管理のしやすさで選ぶ

キャッシュレス決済が当たり前になった今、クレジットカードの管理はスマートフォンアプリで行う人も多いでしょう。

より快適に使うためには、以下のようなアプリの使い勝手や機能をチェックすることをおすすめします。

公式アプリのチェックポイント

- 利用履歴がすぐに反映されるか

- プッシュ通知機能があるか

- 支払い額の変更(リボ・分割)が簡単にできるか

- 利用金額が確認しやすいか

- デザインが直感的で分かりやすいか

- アプリの動作がスムーズか

- 家計簿機能があるか

- ポイントの確認や交換がしやすいか など

究極の1枚を最大限活用する方法

自身にとって「究極の1枚」と呼べるクレジットカードを見つけたら、次にカードの持つポテンシャルを最大限に引き出すことが重要です。

家族カード・ETCカードでポイント取りこぼしを防ぐ

同じ種類のポイントを効率良く貯めるには、家計全体の支出を1枚のカードに集約するのが有効です。そこで、必要に応じて「家族カード」と「ETCカード」を発行するとよいでしょう。

配偶者や子どもに家族カードで支払いをしてもらうと、家族それぞれの利用分も本会員のポイントとして合算されます。

また、家族カードやETCカードの年会費は本会員よりも安価か無料の場合が多いため、家族それぞれがカードを申し込むよりもコストが抑えられる可能性が高いです。

特にクレジットカードを1枚に絞りたい場合は、取りこぼしを防ぐためにも、家族カードやETCカードも発行することをおすすめします。

固定費の支払いもすべてクレカに紐づけ

電気、ガス、水道、携帯電話料金などの固定費をクレジットカードで支払うようにすれば、継続的にポイントを獲得できます。

また、クレカ払いなら支払い忘れもなく、家計状況が把握しやすい点もメリットです。

ただし、一部のカードは公共料金の支払いでポイント還元率が下がる場合があります。たとえば楽天カードは、公共料金の支払いに利用すると還元率は0.2%です。

一方で、リクルートカードは公共料金の支払いでも基本還元率は変わりません。

積立投資の決済にクレジットカード決済を利用する

クレカ積立とは、投資信託をはじめとした金融商品をクレジットカード決済で積み立てるサービスのことです。

口座振替で積み立てる場合とは異なり、クレカ積立をすると積立金額等に応じたポイントが還元されるクレジットカードがあります。

| クレカ積立に対応する証券会社とクレジットカードの組み合わせ・還元率 | ||

|---|---|---|

| SBI証券 | ・三井住友カード(NL):最大0.5%※1 ・三井住友カード ゴールド(NL):最大1.0%※1 ・三井住友カード プラチナプリファード:最大3.0%※1 | |

| 楽天証券 | 代行手数料が年0.4%未満の商品を積立 ・楽天カード:0.5% ・楽天ゴールドカード:0.75% ・楽天プレミアムカード:1.0% ・楽天ブラックカード:2.0% 代行手数料が年0.4%以上の商品を積立 ・楽天カード、楽天ゴールドカード、楽天プレミアムカード:1.0% ・楽天ブラックカード:2.0% | |

| マネックス証券 | ・dカード:0.2〜1.1%※2 ・dカード GOLD、dカード GOLD U:0.2〜1.1%※2 ・dカード PLATINUM:2.2〜3.1%※2 ・マネックスカード:0.2~1.1% | |

| 三菱UFJ eスマート証券 | ・au PAY カード:0.5% ・au PAY ゴールドカード:1.0% | |

※1:特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※2:積立額やNISA口座と非課税口座で還元率は異なる

クレカ積立では、買い付ける商品と決済に利用するクレジットカードを設定すれば毎月自動で積み立てられるため、入金忘れの心配もありません。

積立投資で将来に向けた資産形成を検討している方は、クレカ積立に対応したクレジットカードがおすすめです。

ライフスタイルの変化に合わせカードを見直す

自分にとっての究極の1枚は、ライフスタイルの変化によって変わる可能性があります。

1度選んだカードが、未来永劫ベストな選択肢であり続けるとは限らないため、以下のようなタイミングで見直しをするとよいでしょう。

クレジットカードの見直しをすべきタイミング

- 就職、結婚、出産、引っ越しなど大きなライフイベントが発生したとき

- カードの有効期限が近づき更新カードが届くとき

- ポイント還元率の改定や補償内容の変更などサービス内容が変わったとき

- 年会費の支払い月が近づいたとき

見直しの際は、「年会費に見合う特典を受けられているか」「よく使う店舗やサービスの還元率は高いか」「貯まるポイントは使いやすいか」などの基準で検討しましょう。

クレジットカードの究極の1枚に関するよくある質問Q&A

最後に、クレジットカードの究極の1枚に関するよくある質問に回答します。

- クレジットカードは1人平均何枚持っていますか?

-

各調査によると、日本の成人1人あたり、平均約3枚のクレジットカードを持っている計算です。

総人口と総発行枚数から一人当たりの保有枚数を計算すると、約2.9枚という結果になりました。

- 2024年3月末時点のクレジットカード発行枚数:約3.1億枚

- 2024年10月1日時点の18歳以上の人口:約1.07億人

- 1人あたりの保有枚数:約2.9枚

※出典:一般社団法人日本クレジット協会「クレジット関連統計」

※出典:総務省統計局「人口推計(2024年10月1日現在)」クレジットカードを持っていない人も一定数いると想定すると、多くの人がこれまで複数枚のカードを発行したり、使い分けていることになります。

- クレジットカードを2枚持つデメリットは?

-

クレジットカードを2枚持つことには、以下のようなデメリットがあります。

クレジットカードを2枚持ちする主なデメリット

- カードの締め日や引き落とし日が違うと管理が煩雑になる

- 獲得できるポイントの種類が異なると効率的に貯めるのが難しい

- 年会費の負担が増える可能性がある

- 手続きの手間が増える(紛失・更新時等)

これらのデメリットを踏まえ、複数枚を持つべきか検討しましょう。

まとめ

クレジットカードの「究極の1枚」を選ぶ際は、年会費や還元率、特典などを比較するとともに、ライフスタイルや利用する経済圏に合っているかも考えることが大切です。

また、自身にとっての究極の1枚を決めたあとは、家族カード・ETCカードの発行や、公共料金・税金の支払い先に指定するなど、最大限活用する方法を検討しましょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/