銀行口座には、多くの人が日常生活で使用する普通預金や、貯蓄用として利用されることの多い定期預金の他にも、さまざまな種類があります。

各口座の特徴を理解し、お金の使い道や貯蓄の目的などに応じて利用する口座を選ぶことで、より効率的に資産を管理できるでしょう。

今回は、銀行口座の主な種類とそれぞれの特徴を解説します。利用目的ごとのおすすめ口座も紹介していますので、銀行口座の開設を検討している方はぜひ参考にしてください。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

銀行口座の種類と特徴

銀行で開設できる主な口座の種類とそれぞれの特徴は以下のとおりです。

| 銀行口座の種類と特徴 | ||||||

|---|---|---|---|---|---|---|

| 金利 | 利用目的 | ATM利用 | 元本保証(預金保険制度の対象) | 特徴 | ||

| 普通預金 | 低め | 日常の取引 | 〇 | 〇 | ATMや窓口で自由に入出金ができる預金 | |

| 定期預金 | 高め(途中解約で下がる) | 貯蓄(短期~長期) | 銀行によって異なる | 〇 | 1か月や1年など預入期間が設定された預金 | |

| 当座預金 | なし | 事業用決済 | × | 〇 | 主に企業や個人事業主が小切手や手形の支払いに使用する預金。口座開設に審査がある | |

| 貯蓄預金 | 高め(残高に応じて変動) | 貯蓄(短期~長期) | 〇 | 〇 | 残高に応じて金利が変動する預金。自由に入出金できるが、引き落とし設定や給与・年金の受取設定は不可 | |

| 外貨預金 | 通貨によって異なる | 貯蓄(短期~長期) | 〇(円への換算が必要) | × | 日本円を米ドル等の外国通貨に換えて預ける預金。為替相場の変動による損失リスク(為替リスク)があり、通貨の換算時に為替手数料がかかる | |

| 納税準備預金 | 高め | 納税 | × | 〇 | 税金を納めるための資金を預け入れる預金。納税以外の目的で引出する場合のみ利息に税金がかかる | |

| 通知預金 | 高め | 貯蓄(短期) | × | 〇 | まとまった資金を短期間で運用する際に利用される預金。預入から最低7日間は据え置く必要があり、引出時は少なくとも2日前に通知が必要 | |

| 積立定期預金 | 高め(途中解約で下がる) | 貯蓄(長期) | 銀行によって異なる | 〇 | 毎月一定額を積み立てる定期預金 | |

| 大口定期預金 | 高め(途中解約で下がる) | 貯蓄 | 銀行によって異なる | 〇 | 一般的に1,000万円以上の資金を預け入れる定期預金 | |

銀行口座には、個人が日常の支払いや貯蓄に使うものだけでなく、法人や個人事業主が事業資金の管理や取引先との決済に使う専用の口座もあります。

また、よく耳にする「総合口座」は、普通預金と定期預金などがセットになった口座のことです。金融機関によって、取り扱いの有無やセットになる口座は異なります。

総合口座は貸越(かしこし)機能があり、普通預金の口座残高が不足しているときは定期預金等を担保に自動で借り入れが行われる仕組みです。

目的に応じて銀行口座を選ぶことで、生活資金や将来のための資金、事業資金などが管理しやすくなります。

「今の貯金額だと定期預金が最適?」

「他にどんな貯金方法があるの?」

「いつまでにいくら貯めるべき?」

120万人以上※が体験しているオカネコでは、そのような悩みをFPにオンラインで無料相談ができます。

■FPからもらえるアドバイス・提案の一例

- ヒアリングの上で詳細なライフプランニング表の作成

- おすすめの家計管理方法

- 目的別の効率的な貯金方法

- 老後までに必要な貯金額とやるべき対策

FPから無理に商品を勧められることはありません。目的や希望に応じて適切な提案がもらえるため、納得のいく選択ができるでしょう。

<相談前に無料家計診断もできる!>

登録して家計に関する約20問の質問に回答すると、住んでいる地域 × 家族構成が同じ人と比べてあなたの世帯年収・貯金額・金融資産は高いのか低いのかを、A~Eランクで診断します。

診断結果には簡易ライフプラン表もついてくるので、このままいくと老後資金がいくら貯まるのかも一目でわかります。

オカネコは完全無料で利用できて、約3分で簡単に診断できます。家計見直しのきっかけにもなるでしょう。

※2025年6月1日当社データベースより概算(オカネコサービスすべての実績総数)

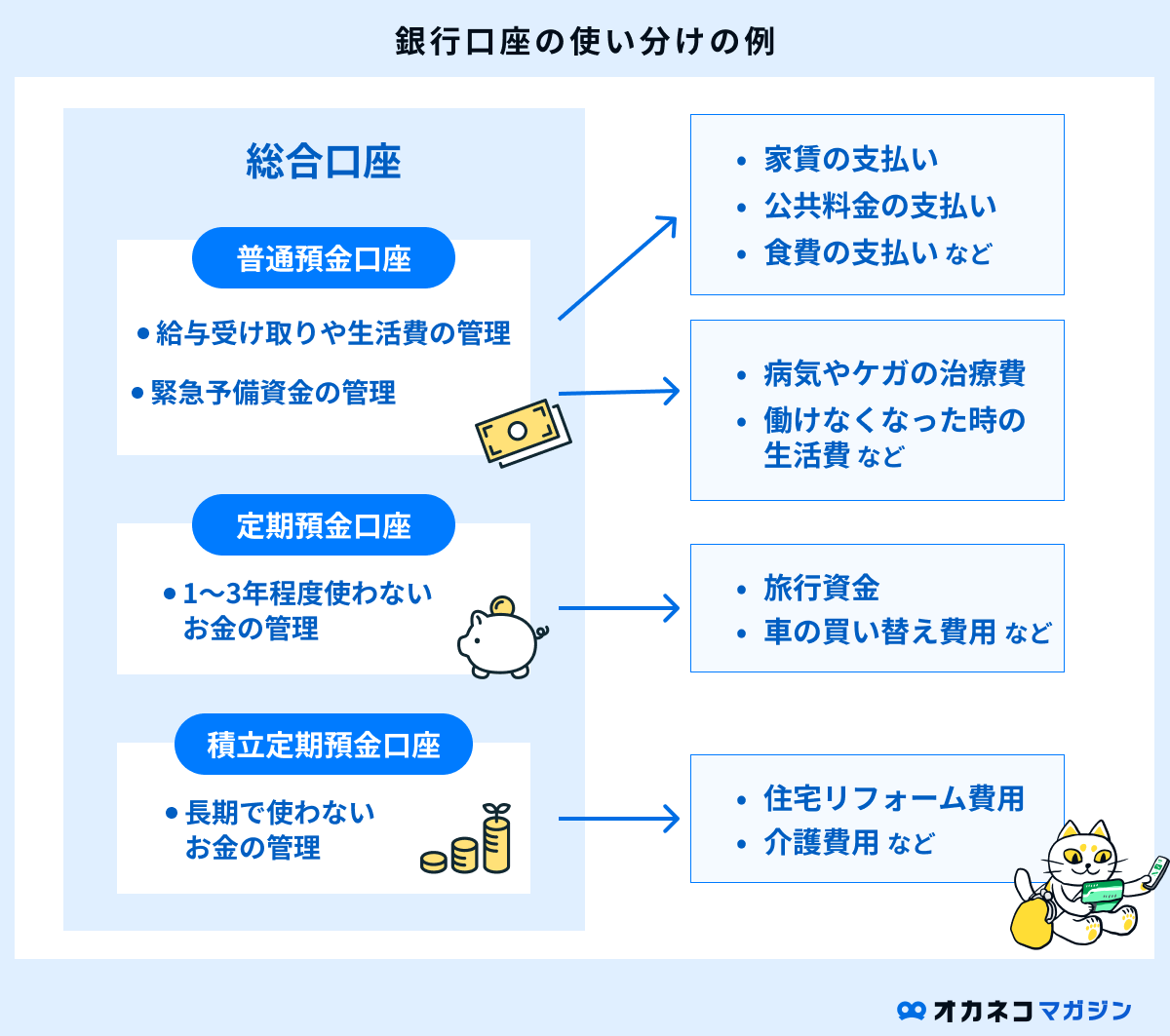

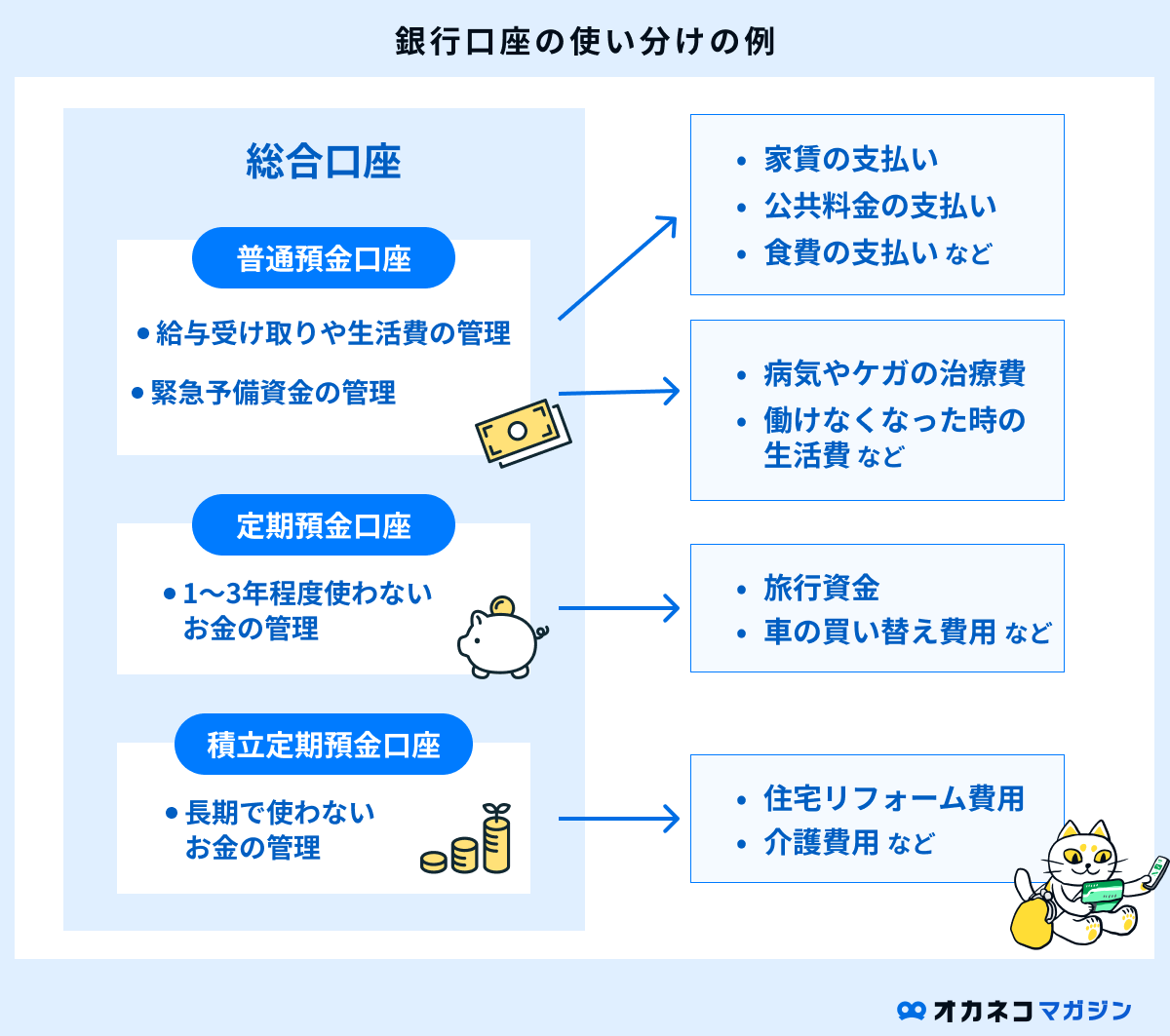

銀行口座の種類の使い分けの例

個人が利用する銀行口座の種類は、一般的に「普通預金」「定期預金」「積立定期預金」であることが多いです。

お金を使う目的に応じて銀行口座を上手に使い分けることで、お金の使いすぎを防いだり、家計管理の手軽さに繋がります。

これらの使い分け方の一例として、以下を紹介します。

給与受取や生活費の管理:普通預金口座

普通預金口座は、ATM等で自由に入出金が可能なため、以下のように普段の生活で利用されることが多いです。

普通預金口座の活用例

- 給料・年金など収入の受け取り

- 家賃や公共料金等、毎月発生する費用の支払い

- クレジットカードやサブスク等の引き落とし

- 貯蓄口座等への送金

ほとんどの金融機関は「インターネットバンキング」を利用できるため、PCやスマートフォンなどのデバイスとネット環境があれば、24時間いつでも残高の確認や送金、支払いなどができます。

- 給与や年金の受け取りと支払い口座は1つの普通預金口座に集約すると、家計状況が可視化され管理しやすく、別の口座への送金の手間や手数料も省けるのでおすすめ

金利は2026年2月2日時点の税引前の年利

※スマホ専用のアプリダウンロード画面のため、スマートフォンからアクセスしてください。

緊急予備資金の管理:普通預金口座

緊急予備資金とは以下のような緊急時の出来事に備えるための資金で、流動性が高い普通預金口座で管理するのがおすすめです。緊急予備資金の目安は、一般的には生活費の3か月〜半年分程度といわれています。

緊急予備資金として備えておきたい費用の一例

- 病気やケガの治療費

- 家電の修理費・買い替え費用

- 働けなくなった等で収入減少した際の生活費

また、普通預金口座は「預金保険制度」の対象です。預け先の金融機関が経営破綻したとしても、元本と利息が一定額まで補償されます。

緊急時にお金を確実に使えることが重要である点を考慮すると、流動性だけでなく安全性も高い普通預金口座が、緊急予備資金の保管先として有用といえます。

- 誤って手を付けてしまわないよう、給与受取や生活費の管理とは別の普通預金口座で管理するのがおすすめ

金利は2026年2月2日時点の税引前の年利

※スマホ専用のアプリダウンロード画面のため、スマートフォンからアクセスしてください。

1~3年程度の使わないお金の管理:定期預金口座

1〜3年ほど使う予定がないお金は、定期預金口座での管理がおすすめです。

定期預金口座の活用例

- 旅行資金

- 車の購入・買い替え費用

- 子どもの進学費用(入学費・教科書代・制服代等)

- 住宅購入時の頭金

定期預金は満期を迎えるまで基本的に資金を引き出せない代わりに、普通預金よりも高い利息収入が期待できるため、効率的な資産運用に繋がります。

また、簡単に資金を引き出せないということは、ついつい使ってしまう心配もないということです。

定期預金を自動継続型にしておくと、満期を迎えても引き続き同じ内容(金利は除く)で再び預け入れることができます。

預け先の金融機関が経営破綻したときは「預金保険制度」により預金者1人あたり元本1,000万円までと破綻日までの利息が保護されます。中長期で預けるのが不安な方でも、元本割れリスクが低く安心です。

数年程度使う予定のないお金は、元本保証があり普通預金よりも高金利な定期預金口座を利用しましょう。

- 中途解約すると契約時の金利よりも低い利率が適用されるため、利用目的のある資金の預入がおすすめ

長期的に使わないお金の管理:積立定期預金口座

10年や20年など先に利用する予定のお金を積み立てていく場合は、積立定期預金口座で管理するのがおすすめです。

積立定期預金口座の活用例

- 住宅リフォーム費用

- 親や家族の介護費用

- 子どもの大学進学費用

毎月決まった日に一定額が普通預金の口座から積立定期預金に移動するよう設定できるため、送金の手間を省いてより手軽に積み立てることが可能です。

また、積立定期預金も預金保険制度の対象であるため、金融機関が破綻したときは元本1,000万円と破綻日までの利息が保護されます。

- 貯蓄が苦手な方は、収入が入ったら先に一定額を貯蓄に回す「先取り貯蓄」で貯蓄ができる仕組み作りをするのがおすすめ

金利は2026年2月2日時点の税引前の年利

銀行口座の種類に応じた運用のコツ

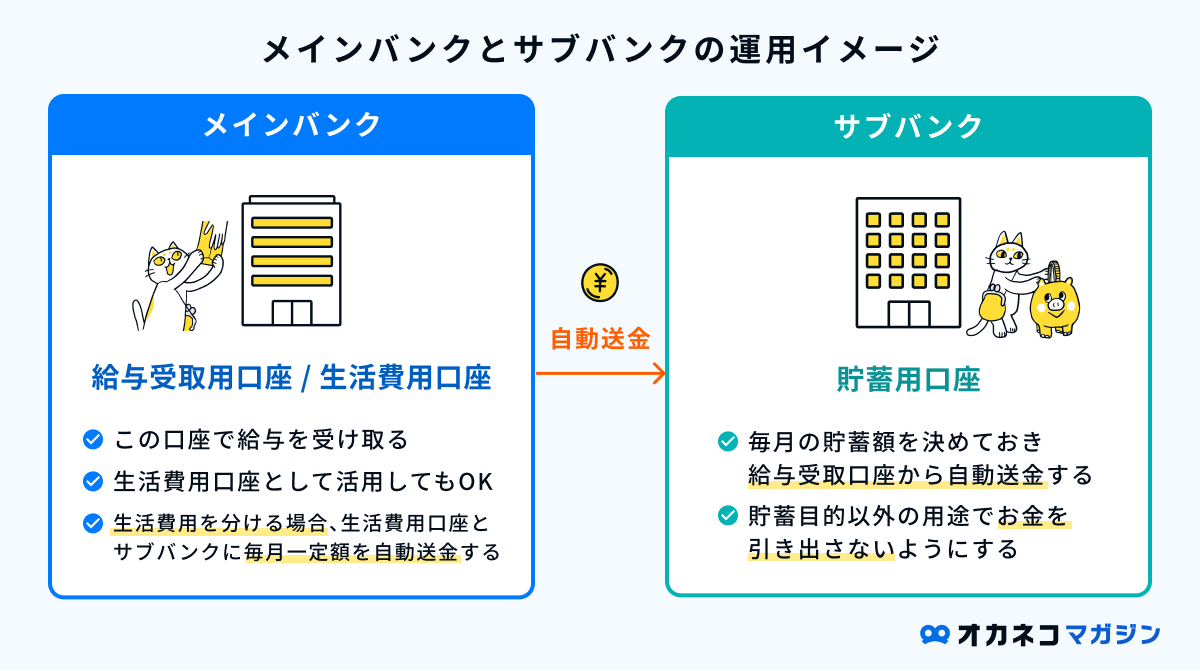

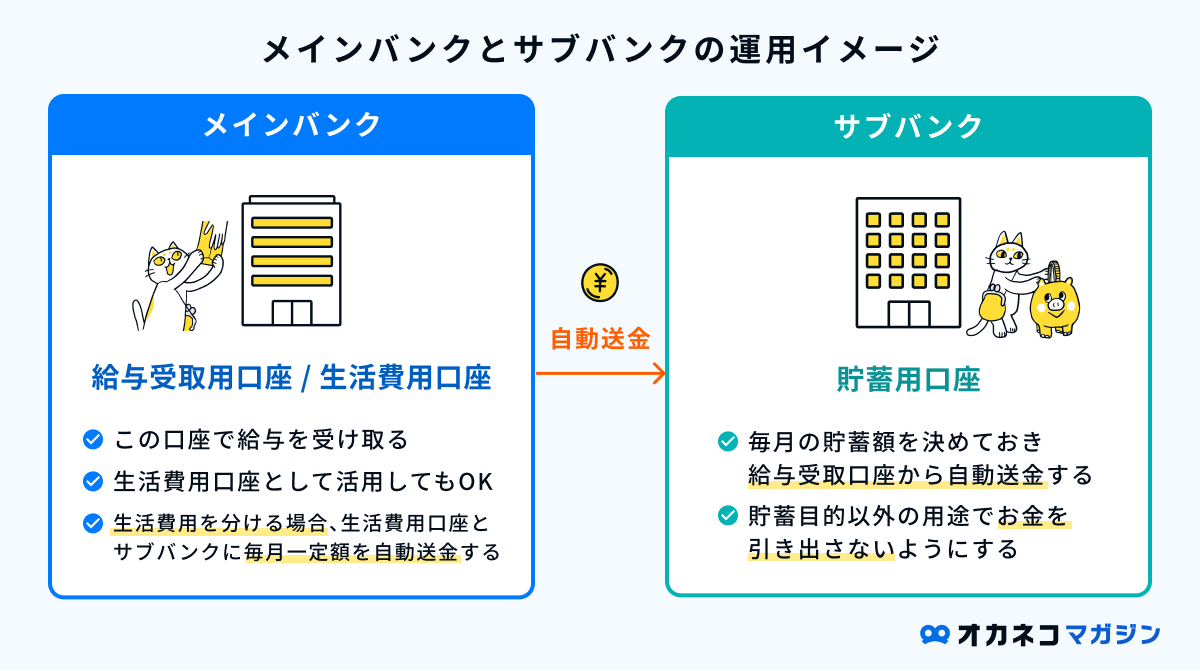

先ほどの章で使い分けの例を紹介しましたが、給与・年金受取や生活費用の「普通預金口座」と、貯蓄用の「積立定期預金口座」のおすすめの使い方をご紹介します。

確実に貯蓄を増やしていくために、自動送金機能を使って先取り貯蓄をしましょう。

普通預金口座(メインバンク)と積立定期預金口座(サブバンク)の活用例手順

- 毎月の貯蓄額を決定し、積立定期預金を設定

- 普通預金口座の自動送金機能を使い、給料日直後に貯蓄分を積立定期預金の引き落とし口座へ送金

- 普通預金口座に残ったお金で生活費をやりくりする

複数の銀行口座を使ってこのような仕組みを作っておけば、毎月自動的に給与を生活費と貯蓄に振り分けられます。

目的別に銀行口座を分けて管理すると、生活費を使いすぎて貯蓄に回すお金がなくなる心配がありません。また現在の貯蓄額の把握も、貯蓄用口座の残高を確認するだけで簡単にできます。

【Q&A】銀行口座の種類に関するよくある質問

最後に、銀行口座に関するよくある質問に回答します。

Q1. 同じ銀行で複数の口座は作れる?

同じ銀行で、普通預金口座や定期預金口座など、種類の違う口座を作ることは可能です。

ただし、犯罪への利用や不正利用被害を防ぐため、基本的に同じ銀行で複数の普通預金口座や定期預金口座の開設はできません。

Q2. 総合口座と普通預金口座の違いは?

総合口座と普通預金の違いは、以下の通りです。

- 総合口座:普通預金に加えて定期預金や積立定期預金、国債などがセットになった口座(金融機関によって異なる)。普通預金口座の残高が不足した場合、貸越機能により定期預金等から自動借入が可能

- 普通預金口座:貸越機能がないため、残高不足の場合は引き落としができない

総合口座の普通預金の残高が不足したときは、貸越機能により定期預金や国債などを担保として自動的にお金を借りることが可能です。

そのため、電気代やスマホ料金、クレジットカードの利用料金などの支払い日に、残高不足で引き落としができなくなるリスクが軽減されます。

貸越の限度額は、一般的に「定期預金等の総額の90%」または「200万円や300万円などの一定金額」のいずれか少ないほうです。

一方、通常の普通預金には貸越機能がないため、残高不足により料金の引き落としができないと、支払いを延滞したことになり遅延損害金が発生する場合があります。

Q3. 銀行が破綻したらどうなる?

利用している銀行が経営破綻したとしても、預けているお金がすべてなくなってしまうわけではありません。

日本には「預金保険制度」という制度があるため、金融機関が経営破綻したときは、以下のとおり預金の一部または全額が保護されます。

| 預金保険制度の保護対象 | |

|---|---|

| 種類 | 保護の対象 |

| 決済用預金(当座預金や利息の付かない普通預金など) | 残高にかかわらず全額 |

| 一般預金等(定期預金や利息の付く普通預金など) | 1つの金融機関につき預金者1人あたり、元本1,000万円までと破綻日までの利息等 |

預金保険制度の対象となる金融機関には、日本国内に本店がある銀行だけでなく、信用金庫や信用組合、労働金庫なども含まれます。

一方、外貨預金や架空名義の預金などは預金保険制度の対象外です。

保護の対象外である預金や、保護される金額の上限を超える預金については、破綻した銀行の財産状況に応じて口座の名義人に払い戻される金額が決まるため、全額が返ってこない可能性があります。

銀行口座に預けられる金額が合計で1,000万円を上回っているときは、複数の金融機関で口座を開設し、1行あたりの預金額を1,000万円以内にして、リスクを分散させると良いでしょう。

まとめ

銀行口座には普通預金や定期預金の他にも、当座預金、外貨預金、積立定期預金などさまざまな種類があり、それぞれ特徴が異なります。

給与の受け取りや生活費の管理、緊急予備資金の保管には流動性と安全性が高い普通預金が適しています。

一方、数年使わないお金の管理は金利が比較的高い定期預金、将来に向けた資金づくりをする際は、積立定期預金を活用するのがおすすめです。

家計を適切に管理しながら将来に向けた資産形成をするためには、普通預金口座のみを持つのではなく、複数の銀行口座を使い分けることも検討するとよいでしょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/