「INVASE(インベース)」は、事前に投資可能額とローン条件を推定し、専門家に無料相談できる不動産投資全般をサポートするサービスです。

「買う・売る・見直す」の3つの視点に加え、不動産投資に関する様々な情報を学ぶための数多くのサービスを提供しています。

さらに、最適な投資ローンを紹介するサービスやローン金利を下げるための借り換えサービス、スマホで手軽に利用できる専用アプリなど、不動産投資にまつわる利便性に優れたサービスを数多く提供している点が特徴です。

一方、不動産投資を始めるには多額の自己資金が必要ですので、大切な資産を怪しいサービスに投資したくないと感じる方も多いでしょう。

本記事では、INVASE(インベース)の特徴やメリット・デメリット、INVASEを利用した不動産投資がおすすめな人の特徴を解説します。

これから不動産投資を始める方、すでに不動産投資に取り組んでいて投資ローンの負担を減らしたいと考えている方は、ぜひ参考にしてください。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

インベース(INVASE)とは?

| 株式会社MFS 概要 | |

|---|---|

| 社名 | 株式会社MFS |

| 設立 | 2009年7月1日 |

| 資本金(資本準備金を含む) | 596,800,000(2024年6月30日時点) |

| 本店住所 | 東京都千代田区大手町一丁目6番1号 |

| 代表者 | 代表取締役CEO 中山田 明 |

| 貸金業登録番号 | 東京都知事(2)第31690号 |

| 日本貸金業協会会員 | 第005928号 |

| 加入指定信用情報機関 | 株式会社日本信用情報機構(JICC) |

※ 2025年4月14日時点の情報

INVASE(インベース)は、住宅ローンのシミュレーションサイト「モゲチェック」を運営している「株式会社MFS」が提供する、オンラインの不動産投資プラットフォームです。

不動産投資家にとってベストな選択をサポートするプラットフォームを目指すという意味を込めて、2021年6月に「モゲチェック不動産投資」から「INVASE(インベース)」にサービス名を変更しました。

特に タワーマンション投資に強みがあり、不動産の購入・売却・ローン借入・借り換えをワンストップでサポートしています。

AIを活用した物件提案や専門家と協業した節税サポートを提供しており、初めての不動産投資でも安心して運用に取り組める上、不動産投資で効率的に資産を増やすことを目指せるサービスです。

インベースの主なサービス内容

INVASE(インベース)では、主に以下のサービスを提供しています。

| INVASE(インベース)の主なサービス内容 | |||||

|---|---|---|---|---|---|

| 目的 | サービス名 | サービス内容 | |||

| 買う | バウチャー(借入可能額証明書) | 物件購入前に自身の投資可能額を確認できる | |||

| 収益物件検索 | 投資可能額を参考に自身に合った収益物件の検索が可能 | ||||

| 物件レコメンダー by Dr.Asset | 東京23区マンションの新着物件情報を通知してくれる | ||||

| ローン紹介 | オンラインで手続きが可能な投資ローン紹介サービス | ||||

| 見直す | 借り換え(無料WEB診断/本審査) | 現在の借入情報を元に有利な条件でローンの見直しが可能か判定 | |||

| ダッシュボード(収益物件管理) | 収益物件を一元管理可能で物件の市場価値や利回りを確認できる | ||||

| 売る | 売却査定 | 保有不動産をスピーディーに高額売却するための査定サービス | |||

| ダイレクト・リースバック | 不動産投資家(買い主)をマッチングさせ、住みながら売却益を狙える新しい資産売却方法 | ||||

| 学ぶ | Journey(無料カウンセリング) | 不動産投資のプロから無料でカウンセリングを受けられる | |||

| コラム | 最新の不動産投資・金融情報を入手できる情報サービス | ||||

| Pスコア(価格・利回りシミュレーター) | AIを駆使した不動産市場分析シミュレーター | ||||

| その他 | INVASE Pro(投資物件購入アプリ) | 手元のスマホで手軽に不動産購入に必要な自己資金や借入可能額を把握でき、効率良く物件探しが可能な専用アプリ | |||

INVASEでは、不動産を決める前に借入可能額証明書を発行してもらえる「バウチャー」、不動産投資ローンの新規借り入れサービス「ローン紹介」、不動産投資のプロから無料でカウンセリングを受けられる「Journey」など、様々なサービスを提供中です。

また、不動産投資に関する知識を学べる「コラム」も充実しており、不動産投資に携わる人の多くが抱く疑問に対する回答や最新の不動産情報の発信を続けています。

お手持ちのスマホで手軽に使える専用アプリ「INVASE Pro」では、不動産購入に必要な自己資金や借入可能額をすぐに調べられるほか、購入する物件の検索やアプリ内でのオンラインサポートを利用できます。

売却査定や自宅に住みながら売却益を狙える「ダイレクト・リースバック」など、不動産の購入から売却、その後のサポートまでを一貫して提供している点が特徴です。

インベースで不動産投資を始めるメリット

INVASE(インベース)には、以下のような多くのメリットがあります。

特別金利で住宅ローンの借り換えが可能

インベースでは、国内低最低水準(インベース調べ。2024年1月時点)の特別金利で住宅ローンを借り換えが可能です。

2019年〜2023年までに、130億円超えの借り換え紹介実績があります。2025年7月末融資実行分までは年率1.55%〜の特別金利を提供中で、一般の申し込みより低い金利で借り換えサービスを利用可能です。

2023年1月〜12月に借り換え本審査承認となった顧客の返済額を毎月平均1.7万円削減、同条件の顧客から算出した支払利息は最大75%も削減に成功しています。

公式サイトで必要事項を入力すれば、無料で手軽に借り換えシミュレーションもできます。

複数の金融機関の審査基準に照らし合わせて一度にまとめて紹介できるため、効率良く住宅ローンの負担を軽減できる可能性がある点が魅力です。

すべての手続きがオンラインで完結

インベースは、物件情報の検索から投資ローンの借り入れや借り換えなど、すべての手続きがオンラインで完結する手軽さが利点です。

たとえば、一般的な投資ローンは金融機関まで出向いて審査を受ける必要があり、申請してから審査結果が出るまでに時間と労力がかかります。

インベースならすべての手続きをオンラインで済ませられるため、来店不要で時間と手間を極力省ける点が特徴です。

土日の申請にも対応しているため、金融機関の営業時間内に窓口まで出向くのが難しい会社員の方も安心して利用できます。

インベースでは、複数の金融機関をまとめて借り換えの手続きを行うこともできるので、複数の物件を保有していて投資ローンの借り換えを検討中の方にもおすすめです。

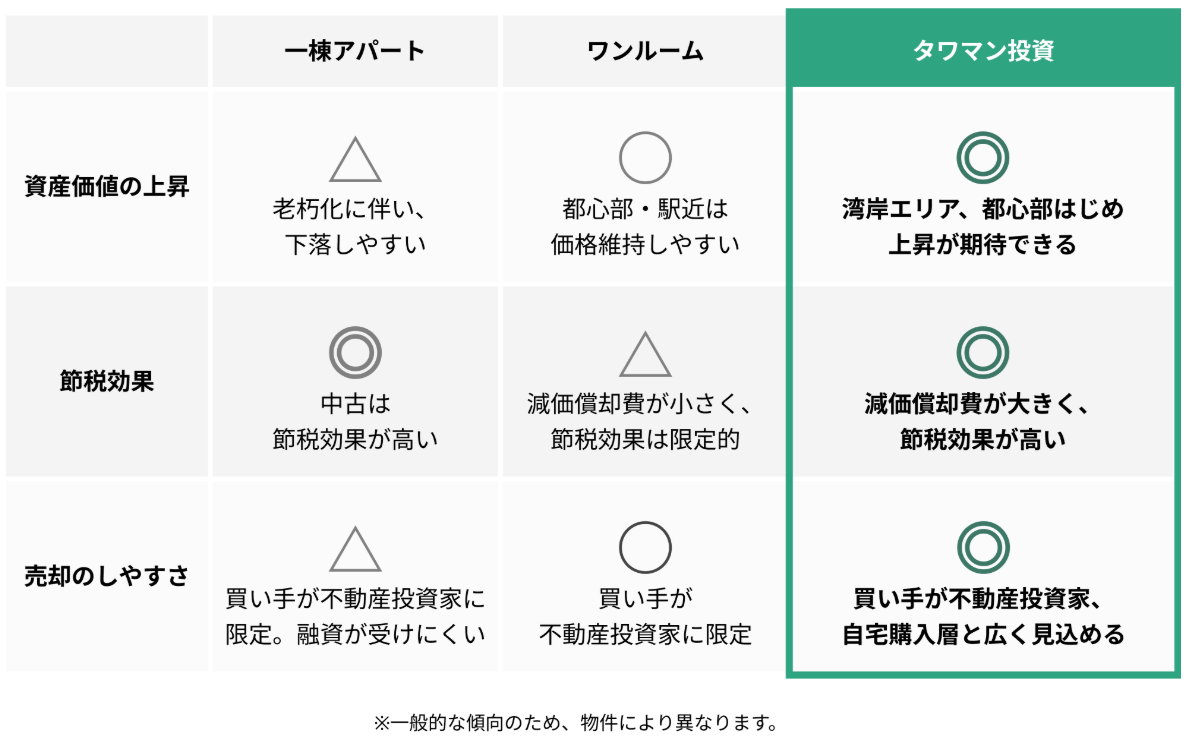

タワーマンション投資に強く、売却時の買い手が多い

インベースでは、様々な投資物件を取り扱っていますが、なかでも特にタワーマンション投資に強みを持っています。

※INVASE公式サイトより引用

昨今ではタワーマンションの価格が右肩上がりで上昇を続けており、2005年時と比較すると、タワーマンションの価格は約2.5倍にまで上昇しています。(参照:ニッセイ基礎研究所「新築マンション価格指数」でみる東京23区の市場動向(2023年))

一般的に、タワーマンションは湾岸エリアや都心部を中心に建設され、資産価値の上昇が期待しやすい点が特徴です。

また、タワーマンションの買い手は不動産投資家以外に、自宅購入層も含まれます。そのため、一棟アパートやワンルームマンションへの投資に比べて、売却時の買い手が見つかりやすい点がメリットです。

AIが資産価値の高い物件を選定

インベースでは、約200万件の都心部マンションデータを基にして、AIによる独自価格算定モデルを活用しています。

機械学習を活かした自動判別で資産価値の高い物件を選定してくれるため、効率良く不動産投資に取り組むことが可能です。

また、お手持ちの不動産をAIが評価し、時価や純資産額を自動計算してくれたり、現在の適性賃料や適性利回りをAIが分析してくれたり、様々な場面にAIが活用されています。

評価価格を参考に資産の売却を検討する際は、専門のアドバイザーから無料のアドバイスを受けられる点も魅力です。

借入可能額が事前に把握できる

インベースでは、不動産を購入する前に「バウチャー(借入可能額証明書)」を発行してもらえます。

バウチャーは、現時点における借入可能額や金利条件が記載されており、複数の金融機関の審査基準と照らし合わせ、物件購入前に融資可否を精度高く推定してくれます。

事前に借入可能額を把握できれば、投資可能な範囲内で最良の不動産を見つけやすくなります。「物件を選んだものの融資がつかない」という無駄を省くことができるので、不動産投資家にとって嬉しいメリットといえるでしょう。

さらに、バウチャー発行後はインベースが厳選した提携不動産エージェントが投資価値の高い物件情報を提供してくれるため、効率良く不動産投資に取り組める点も特徴です。

賃貸管理・会計士と連携し、投資後の運用もスムーズ

インベースは、物件購入後の運用サポートも充実しており、提携する賃貸管理会社紹介サイトを通じて、入居者対応や家賃管理などを一括で任せることが可能です。

運用面の手間を減らし、初心者でも安心して長期的に不動産投資へ取り組むための仕組みが整備されていると言えます。

電話・チャットで専門家に相談できる

インベースでは、ユーザー登録完了後に利用可能な「マイページ」から、電話やチャットで専門家への相談ができます。

マイページ上で相談可能な時間は平日10時〜18時に限られますが、オンラインで手軽に専門家へ相談ができる点は、何かと不安の多い不動産投資を始めるにあたって心強いポイントといえるでしょう。

アプリで資産価値や最適な物件を簡単に確認

インベースでは、スマートフォン専用アプリ「INVASE Pro」を提供しています。

株式会社MFSの物件売買に特化したアプリで、物件ごとに必要な自己資金がわかるため、効率良く購入物件を探せます。

すでに不動産投資に取り組んでいる方は、アプリを利用することで保有物件の資産価値をAIが分析し、評価価格を参考にして専門家へ資産の売却相談なども可能です。

不動産投資全般に関する様々な悩みに対して、専任のアドバイザーが無料でカウンセリングしてくれるので、初心者から経験者まで幅広い層をサポートしてくれます。

インベースのデメリット・注意点

多くのメリットがあるINVASE(インベース)ですが、次の注意点やデメリットもあることを覚えておきましょう。

高所得者向けのサービスが中心

インベースは、高所得者向けのサービスが中心です。

取り扱う物件の価格帯が高めで、基本的には節税効果や資産運用を重視する方向けのため、十分な初期投資費用を準備する必要があります。

年収や資産状況によってはハードルが高いと感じることもあるため、ご自身の収支や投資目的に合ったサービスかどうか、事前に確認しておくことが大切です。

タワー・ファミリーマンションなど、高価格帯物件がメイン

インベースで紹介される物件は、タワーマンションやファミリー向けマンションなど、高価格帯の物件が中心です。

立地や設備が充実している魅力的な物件が多い一方で、初期費用やローン返済額による負担が大きくなりがちです。

物件の魅力だけで判断せず、ご自身の資金計画に無理がないかをよく確認してから検討することを心がけましょう。

借り換え・借入サポートには手数料がかかる

インベースが提供する借り換え・新規借り入れ(ローン紹介)を利用する際には、手数料が発生します。

不動産投資ローンの新規借り入れ(ローン紹介)の場合、INVASEローン紹介手数料(融資承認金額(元本)の 1.1%(税込))がかかり、借り換えの場合は、金融機関から融資承認を取得した場合に借り換えメリット額の11%(税込)の手数料がかかります。

たとえば、投資ローンの借り換えで返済総額を400万円削減できた場合、400万円×11%=44万円を手数料として支払う計算です。

また、インベース借り換え・新規借り入れ手数料の下限は38.5万円(税込)に設定されているため、インベースで借り換え・新規借り入れに成功した場合、最低でも38.5万円(税込)の手数料が発生します。

ただし、インベース借り換え・新規借り入手数料は、融資の本審査に移行したときにだけ発生するもので、バウチャー発行時や借り換えシミュレーションを行っただけでは手数料はかからないので、安心して相談してみましょう。

借り換えは審査結果によって否決される可能性がある

インベースの借り換えサービスは、特別金利で好条件な投資ローンへの借り換えが可能です。

インベースでは複数の金融機関の審査基準に照らし合わせて、借り換え可能な物件をひとつずつ特定してくれます。

ただし、金融機関の審査結果によって否決される可能性があるため、必ずしも審査に通過できるわけではない点を理解しておきましょう。

インベースでの不動産投資がおすすめな人

メリットとデメリットを踏まえた上で、INVASE(インベース)での不動産投資がおすすめな人の特徴は、次のとおりです。

インベースでの不動産投資がおすすめな人

いずれかに該当する方は、この機会にぜひINVASE(インベース)で不動産投資を始めてみましょう。

これから不動産投資を始めたい人や興味がある人

インベースでは、不動産を購入する前にバウチャー(借入可能額証明書)を発行してもらえます。

様々な条件から現時点の借入可能額を照会でき、金融機関の審査基準に照らし合わせて融資可否を精度高く推定してくれます。

それ以外にも、投資ローンの申請代行や専門家による無料カウンセリングなど、安心して不動産投資に取り組むためのサービスが充実しています。

オンラインですべての手続きが完結するため、まずは手軽に”不動産投資のいろは”を学びたい方におすすめです。

年収1,200万円以上の高所得者や節税対策をしたい人

インベースでの不動産投資は、年収1,200万円以上の高所得者の方におすすめです。

日本では累進課税制度が採用されており、課税所得金額に対して以下の税率が適用されます。

| 所得税の速算表(平成27年分以後) | ||

|---|---|---|

| 課税所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

一般的に、課税所得金額が900万円を超えるのは年収1,200万円の方が目安とされています。

上記の所得税の速算表を見ると、課税所得金額が900万円を超えると税率は33%にまで跳ね上がります。

一方、土地や不動産の売却益は、他の所得と区分して計算を行います。売却時点での所有期間が5年を超えるか否かにより、以下の税率が適用されます。

| 土地や建物を売却した場合の所得税率 | ||

|---|---|---|

| 区分 | 所得税 | 住民税 |

| 長期譲渡所得(売却時点での所有期間が5年以上) | 15% | 5% |

| 短期譲渡所得(売却時点での所有期間が5年以下) | 30% | 9% |

売却時点で土地や建物の所有期間が5年以上の場合、所得税と住民税を合わせて20%の譲渡所得税率に抑えられます。

個人の年収、土地や建物の資産価値によって変動しますが、場合によっては100万円以上の大きな節税効果を期待できるでしょう。

課税所得が900万円に満たない場合でも、減価償却による通算損益を行ったり、青色申告で控除額を増やしたりすることで、不動産投資による節税効果を得られる可能性があります。

タワーマンション投資を検討している人

インベースは、タワーマンション投資に強みを持つ不動産投資サービスです。

先述のとおり、2005年時と比較して約2.5倍にまでタワーマンション価格が上昇しており、不動産投資家以外に自宅購入層も含まれることから、売却時に買い手が見つかりやすい点がタワーマンション投資の魅力です。

不動産鑑定士や税理士と協業しながら効果的な節税対策を提案してくれる上、AIを活用した資産性の高い物件の提案など、タワーマンションの購入から管理・売却までを一貫して支援してくれます。

インベースは、資産価値の高いタワー・ファミリーマンションなど、高価格帯物件がメインのオンライン不動産投資プラットフォームなので、タワーマンション投資に興味がある人や検討中の人におすすめです。

借り換えで不動産投資ローンの負担を軽減したい人

不動産投資ではローンを組んで投資用物件を購入するのが一般的です。

不動産投資の利回りを向上させるには、投資ローンの見直しを行って、より好条件な投資ローンへの借り換えが効果的です。

インベースは、2019年から2023年までに130億円超えの借り換え紹介実績があり、特別金利で好条件な投資ローンを提供してくれるため、不動産投資ローンの負担を軽減したい人に向いています。

インベース利用開始までの流れ

インベースは、大きく分けると「初めての不動産投資」と「投資ローンの借り換えサービス」の2つを主軸としています。

本項目では、インベースの利用開始までの一連の流れを以下の2つの軸に分けて、それぞれ解説します。

不動産投資を始める場合

インベースで不動産投資を始める場合、以下の流れで申し込み手続きを行います。

不動産投資を始める場合の一連の流れ

- ユーザー登録

- 無料カウンセリングへの申し込み

- 物件の紹介を受ける

- 申し込みの判断をする

まず、インベース公式サイトにアクセスし、メールアドレスとログイン用パスワードを決めて「ユーザー登録」を行います。

ユーザー登録を行った後は、画面の表示に従って勤務先や年収などの基本情報を入力し、インベースのJourney(無料カウンセリング)への申し込みを行いましょう。

無料カウンセリングでは、専門家によるカウンセリングを受けられます。顧客ごとに最適な投資手法の案内や投資用ローンの紹介、購入シミュレーションなどの相談も可能です。

無料カウンセリングを受けたからといって、必ずしも不動産を購入しなければならないわけではないので、まずはお気軽に無料のユーザー登録から始めてみてください。

投資ローンの借り換えをする場合

インベースで投資ローンの借り換えを行う場合、以下の流れで申し込み手続きを行います。

投資ローンの借り換えをする場合の一連の流れ

- ユーザー登録

- 無料WEB診断

- 借り換え申し込み

- 借入実行

上記手順で手続きを行うと、インベースの借り換えサービスへ申し込めます。

インベースの借り換えサービスを利用する際も「ユーザー登録」が必要です。

ユーザー登録を完了した後は、無料WEB診断で借り換え前後の金利差を確認できます。借り換えによるメリットが大きいと感じられたら、そのまま借り換えの申し込み手続きを行い、本審査を受けましょう。

なお、インベースで借り換えを行う場合は、以下の書類を提出する必要があります。

インベースの借り換えサービスを利用し、金融機関から本審査承認が取得できると、インベース借り換え手数料が発生します。

本審査の承認を取得するまでなら無料でキャンセルが可能ですが、本審査承認後に顧客都合でキャンセルする場合は、INVASE借り換え手数料として385,000円(税込)の手数料が発生するので注意しましょう。

インベースに関するよくある質問Q&A

最後に、INVASE(インベース)のよくある質問に回答します。

- 団体信用保険への加入は必須ですか?

-

インベースでの不動産投資を行うにあたり、団体信用保険(団信)への加入は必須です。加入時には健康告知が必要なため、懸念がある場合は事前に相談しましょう。

なお、一般団信であれば顧客が負担する費用はありません。別途疾病保障を付ける場合は金利の上乗せが発生する可能性があるので、こちらについても事前に確認しておくと安心です。

- 利用をキャンセルすることはできますか?

-

キャンセル自体は可能です。

発行されたバウチャー(借入可能額証明書)を利用しない場合や、気に入った物件がない場合はキャンセル料はかかりません。

ただし、借り換えサービスを利用しており、金融機関へ本審査を申し込んだ後で顧客都合のキャンセルの場合は、INVASE借り換え手数料として38.5万円(税込)が発生します。

- タワーマンション以外の投資物件も扱っていますか?

-

タワーマンション以外の投資物件も取り扱っています。

インベースはタワーマンション投資に強みを持つ不動産投資サービスですが、それ以外の物件も取り扱っています。

詳細については、ユーザー登録後に利用可能な「収益物件検索」からご確認ください。

- どのくらいの自己資金が必要ですか?

-

インベースで不動産投資を始める際の自己資金は、スマートフォン専用アプリ「INVASE Pro」で簡単に調べられます。

INVASE Proでは、独自のロジックで顧客ごとの借入可能額と物件ごとの融資可能額を計算して必要な自己資金を算出してくれます。

まとめ

株式会社MFSが運営するオンラインの不動産投資プラットフォーム「INVASE(インベース)」は、以下のメリットと注意点があります。

「INVASE(インベース)」は、事前に借入可能額証明書を発行してくれ、専門家に無料相談ができる不動産投資全般をサポートするサービスです。

「買う・売る・見直す」の3つの視点に加え、不動産投資に関する様々な情報を学ぶための数多くのサービスを提供しています。

これから初めて不動産投資を始める方や、投資ローンの借り換えで保有物件の利回りを向上させたい不動産投資家の方におすすめです。

無料でユーザー登録・面談ができるので、ぜひ「INVASE(インベース)」の利用を検討してみてください。