| 監修者 | |

| 株式会社400F 林 和樹 執行役員CMO(Chief Marketing Officer)/ 証券アナリスト |

貯蓄を増やしたいなら、銀行口座を複数持ち、目的別に使い分けるのが効率的です。生活費・貯金・固定費などの用途を分けるだけで、お金の流れが明確になり、手間をかけずに自動的に貯蓄できる仕組みを作れるからです。

メインバンクとサブバンクを併用すれば、日々のお金の管理がラクになるだけでなく、「使い込み防止」や「貯金習慣の定着」など多くのメリットがあります。

ただし、基本的に同じ銀行で複数の口座を作ることはできないため、別の銀行で口座開設する必要があります。

本記事では、複数の銀行口座を活用した上手な家計管理の方法や、目的別におすすめの銀行口座を紹介。複数の銀行口座の上手な管理方法や、手数料や金利がお得な銀行口座を利用したい方は、ぜひ参考にしてください。

監修者

監修者銀行口座を複数使い分けることは、単なる節約術ではなく、自分のお金の流れを主体的にコントロールするための非常に有効な家計管理戦略です。

目的ごとにお金の置き場所を分けることで、漠然としたお金の不安が解消され、計画的な貯蓄や投資へと繋がっていきます。

一つの銀行口座で全てをまかなうのではなく、手数料の安いネット銀行、金利の高いネット銀行など、それぞれの金融機関が持つ長所を良いとこ取りするのが賢い付き合い方です。

この記事を参考に、まずはご自身のライフスタイルに合わせて「生活費」「貯蓄」といった役割分担を考えることから始めてみてください。

その小さな工夫が、将来の資産形成における大きな差となるでしょう。

- メインバンクとサブバンクで複数口座を使い分ける方法は、メインバンクの自動送金機能を使い給料日直後に貯蓄分をサブバンクへ送金し、メインバンクに残ったお金で生活費をやりくりすると、毎月自動的に給与を生活費と貯蓄に振り分けられる

- 複数口座を作るメリットは、目的別に口座を使い分けられ計画的にお金を貯めやすいことや、手数料を抑えられる、破綻等のリスク分散できるなどが挙げられる

- 銀行口座は、基本的に同じ銀行では複数口座は作ることができない。別の銀行で複数作成しても、使ってない口座があると不正利用のリスクや解約手続きが煩雑になるなどのリスクがあるため、必要以上は作成せず2年以上取引がない口座は解約を検討する

※本記事内に記載の手数料はすべて税込みです。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

原則同じ銀行で複数口座を持つことはできない

同じ銀行で複数口座を開設することは、原則として認められていません。理由は、銀行側が本人確認やマネーロンダリング防止の観点から、1人につき1口座の管理を基本としているためです。

同じ銀行で複数の口座を作成できない理由

- 犯罪防止(マネーロンダリングや不正利用防止等)

- 銀行の管理の簡素化 など

そのため、支店が異なっていても新たに口座を作ることはできず、複数口座を持ちたい場合は別の銀行を利用する必要があります。

銀行口座はメインバンクとサブバンクの複数持つのがおすすめ

家計を安定させたいなら、複数の銀行口座を持ち、目的に応じて使い分けましょう。1つの口座だけですべてのお金を管理すると、支出と貯蓄が混在して「今月は使いすぎた」「貯金額がよくわからない」といった混乱が起こるためです。

生活費・貯金・固定費などを口座ごとに分ければ、無理なくお金の流れが整理され、日々の管理もぐっと簡単になります。

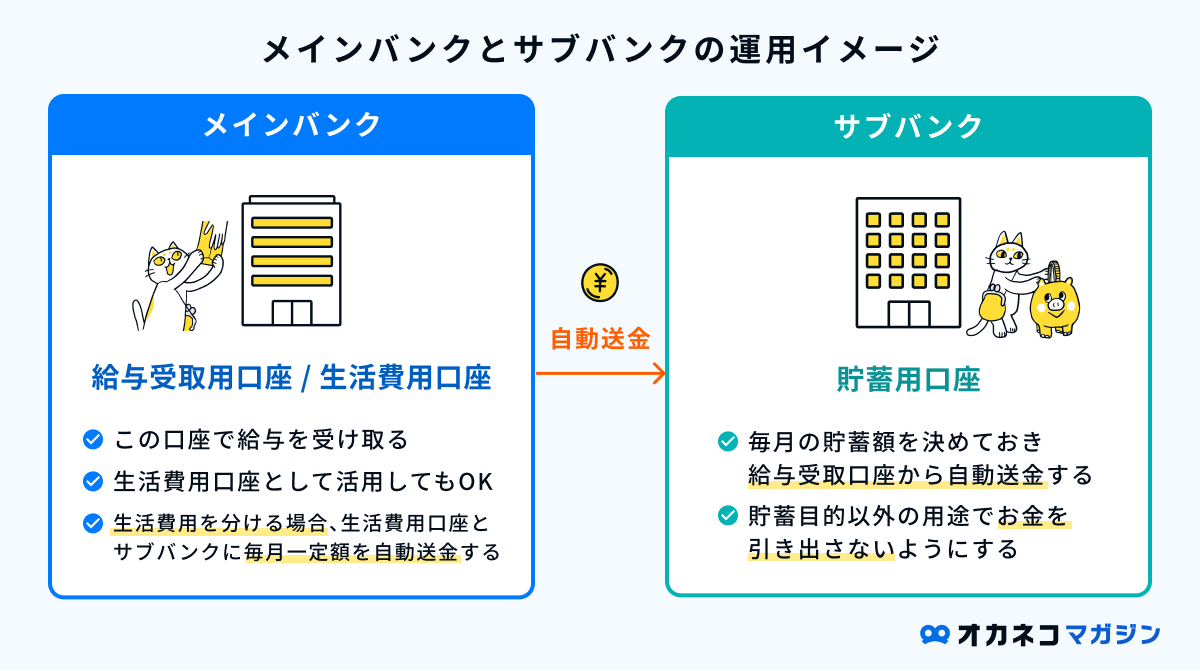

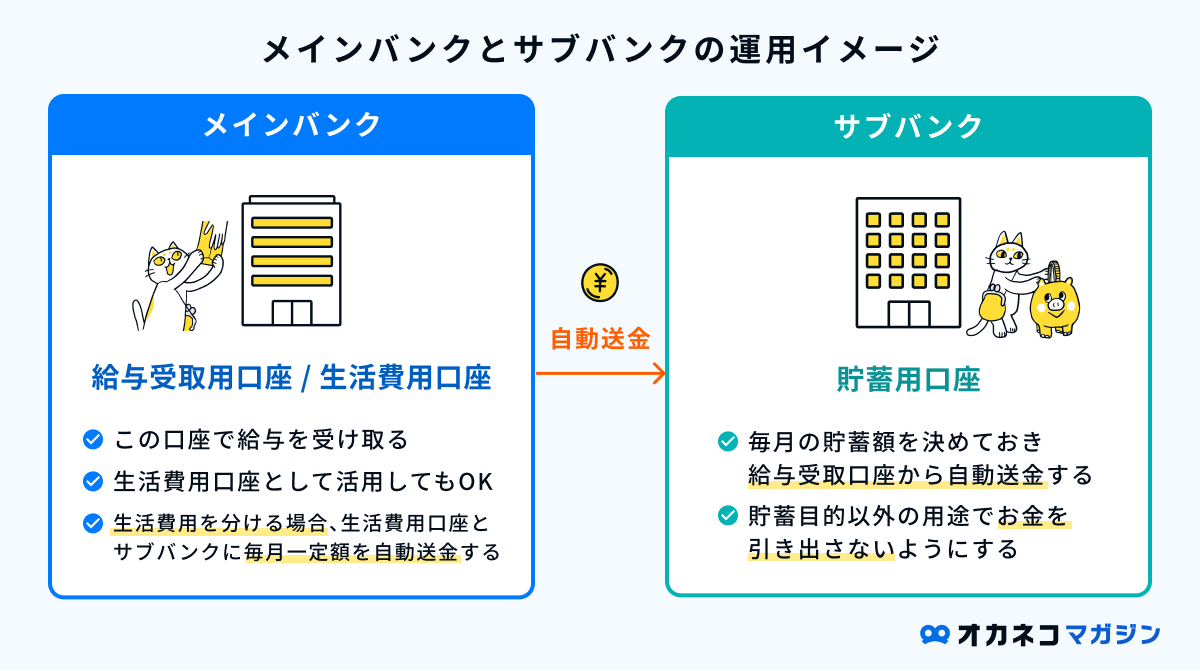

おすすめは「メインバンク」と「サブバンク」の2つの銀行口座を持つ方法です。メインバンクは給与受取用・生活費用口座として、サブバンクは貯蓄用口座として使います。

メインバンク(給与受取口座/生活費口座)とサブバンク(貯蓄口座)の活用例手順

- 毎月の貯蓄額を決定する

- メインバンクの自動送金機能を使い、給料日直後に貯蓄分をサブバンクへ送金

- メインバンクに残ったお金で生活費をやりくりする

複数の銀行口座を使ってこのような仕組みを作っておけば、毎月自動的に給与を生活費と貯蓄に振り分けられます。

目的別に銀行口座を分けて管理すると、生活費を使いすぎて貯蓄に回すお金がなくなる心配がありません。また現在の貯蓄額の把握も、サブバンクの残高を確認するだけで簡単にできます。

銀行口座を複数持つことの本質は、お金の流れを見える化し、管理しやすくすることにあります。

給与受取や固定費の支払いを担うメインバンクと、貯蓄など特定の目的のためのサブバンクを分けることで、自然とお金が貯まる仕組みを築く第一歩となります。

夫婦・カップルは「共通口座」も作ると家計管理しやすい

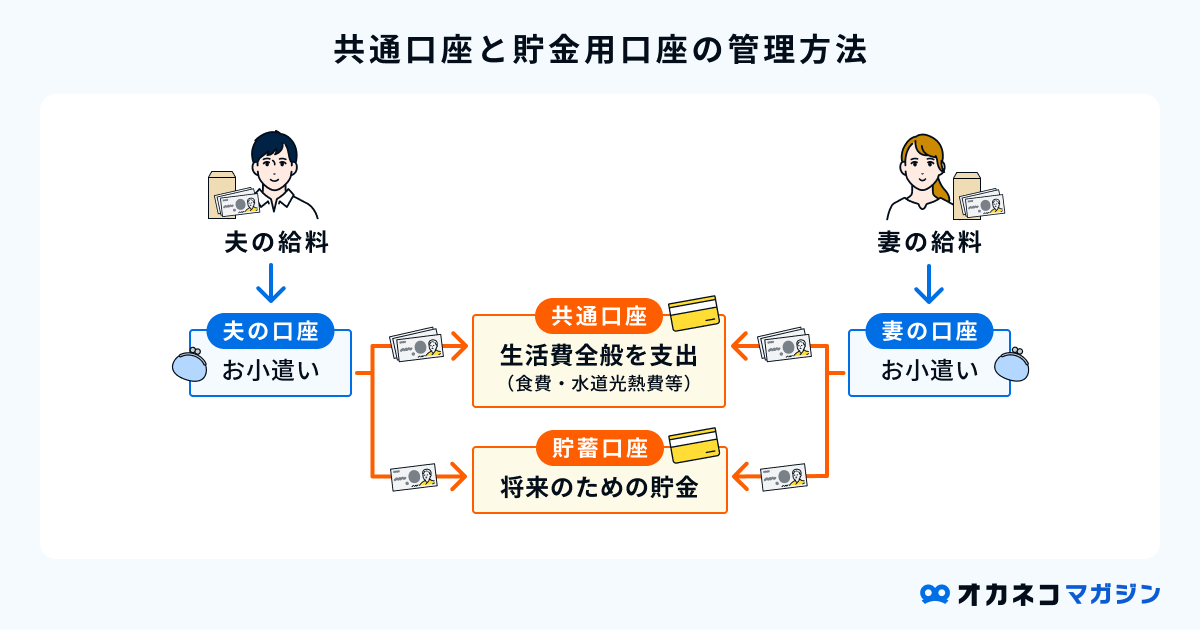

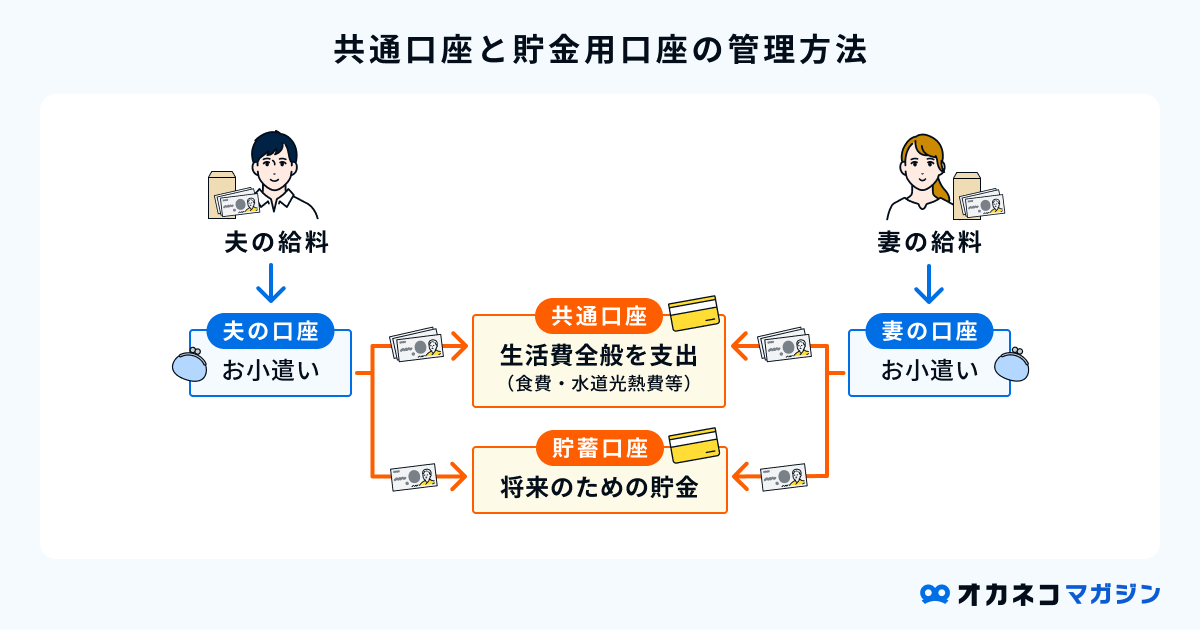

同居する夫婦・カップルは、個人口座とは別に共通口座を作るだけで家計管理が格段にラクになります。生活費の支払いを1つの口座にまとめることで、お金の流れが見えやすくなり、負担の偏りや使いすぎを防げるからです。

さらに、共通口座とは別に貯蓄口座も用意すれば、日常の支出と将来の貯金をきれいに切り分けられ、2人で無理なく資産を増やせます。

共通口座と貯蓄口座の活用例手順

- 毎月の生活費と目標貯蓄額を決定する

- 各自の給与振込口座の自動送金機能を使って、給与振込口座から共通口座と貯蓄口座に毎月負担額を移動

- 共通口座のお金で生活費をやりくりする

1か月あたりの生活費と目標貯蓄額は、収入に差がある場合、それを考慮して2人で負担額を決めるのがおすすめです。

食費や水道光熱費などの生活費は共通口座から支払います。共通口座を家計簿アプリと連携させておけば、2人での支出管理がラクです。支出が予算を超えるときは、2人で話し合って共通口座へ追加入金を行い、残高不足にならないようにしましょう。

貯蓄口座のお金は2人の共有財産として扱い、一緒に使い道や残高を管理します。

各自の給与振込口座に残ったお金は、それぞれが好きなことに使ってよいお小遣いです。

このように複数の銀行口座を上手に使い、目的別に預け先を分けるようにすれば、夫婦・カップルの家計も手間をかけず、かつ透明性を保ちながら管理できます。

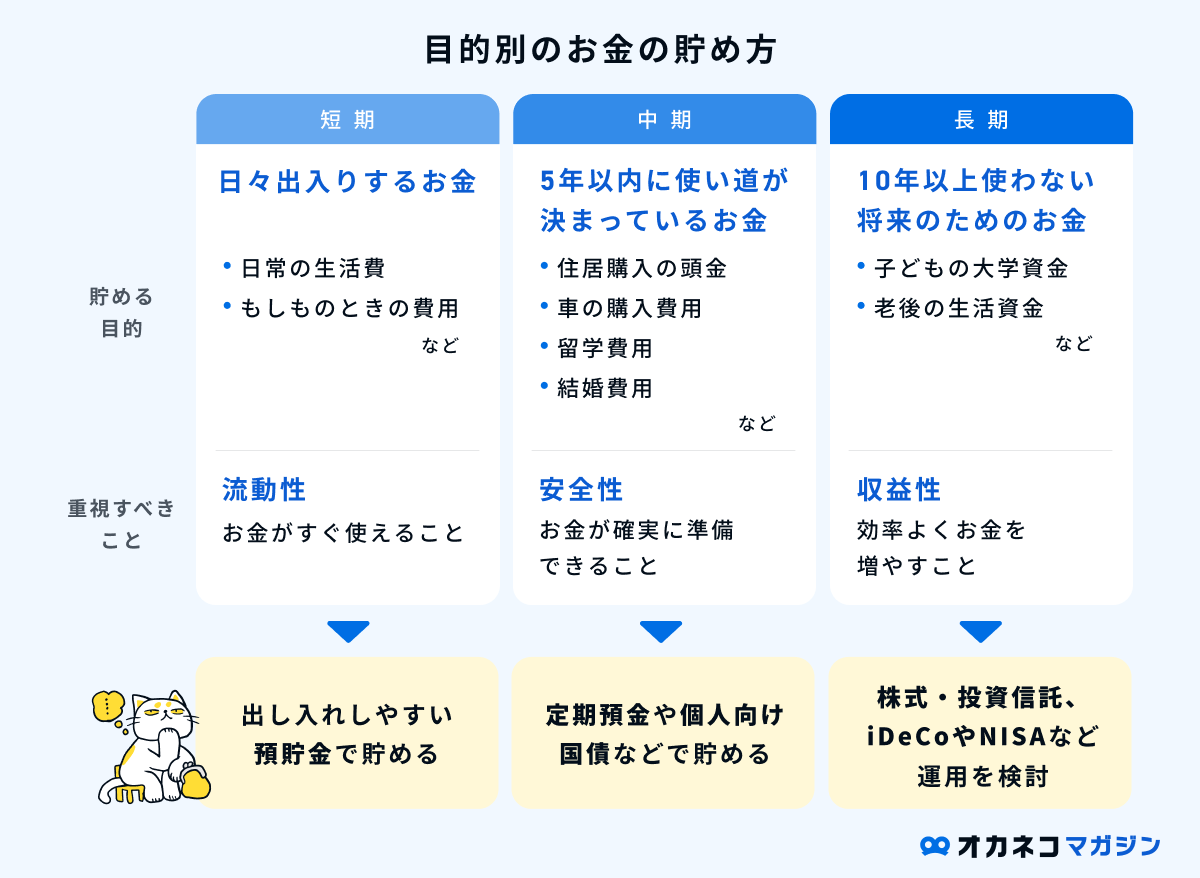

「今の貯金額だと定期預金が最適?」

「他にどんな貯金方法があるの?」

「いつまでにいくら貯めるべき?」

120万人以上※が体験しているオカネコでは、そのような悩みをFPにオンラインで無料相談ができます。

■FPからもらえるアドバイス・提案の一例

- ヒアリングの上で詳細なライフプランニング表の作成

- おすすめの家計管理方法

- 目的別の効率的な貯金方法

- 老後までに必要な貯金額とやるべき対策

FPから無理に商品を勧められることはありません。目的や希望に応じて適切な提案がもらえるため、納得のいく選択ができるでしょう。

<相談前に無料家計診断もできる!>

登録して家計に関する約20問の質問に回答すると、住んでいる地域 × 家族構成が同じ人と比べてあなたの世帯年収・貯金額・金融資産は高いのか低いのかを、A~Eランクで診断します。

診断結果には簡易ライフプラン表もついてくるので、このままいくと老後資金がいくら貯まるのかも一目でわかります。

オカネコは完全無料で利用できて、約3分で簡単に診断できます。家計見直しのきっかけにもなるでしょう。

※2025年6月1日当社データベースより概算(オカネコサービスすべての実績総数)

銀行口座を複数持つメリット・デメリット

複数の銀行口座を持つ場合のメリットとデメリットを解説します。

メリットは、目的別にお金を管理することで家計の把握が容易になる点と、金融機関のシステム障害などに備えるリスク分散です。

一方、デメリットは口座管理の手間が増えること。

それぞれの口座の役割を明確にし、むやみに数を増やしすぎないことが重要です。

銀行口座を複数持つメリット

- 目的別に口座を使い分けられ計画的にお金を貯めやすい

- 手数料を抑えられる

- 破綻等のリスク分散が可能

銀行口座を複数持つことで、目的別にお金の管理がしやすくなり、手数料削減やリスク分散にもつながるという大きなメリットがあります。

複数口座を分けることで「使うお金」と「貯めるお金」が混ざらず、家計管理が格段にしやすくなり、自動送金機能を使って毎月一定額を貯蓄用口座に移す仕組みを作れば、家計管理が苦手な人でも無理なく貯金習慣を続けられます。

ATM手数料や振込手数料の無料回数が付いている銀行口座をメインバンクとして使えば、手数料を抑えることも可能です。現在、手数料がかかる銀行を使っている方は、ぜひ手数料コストの安い銀行での口座開設を検討しましょう。

また、複数の銀行口座に資金を分けることで、銀行の破綻リスクを分散できるメリットもあります。万一銀行が破綻した際に預金保険制度で守られるのは、元本1,000万円までと破綻日までの利息等のみです。

そのため、1,000万円以上を1つの銀行に預けている場合は特に、複数の銀行口座を使った資金分散を検討したほうがよいでしょう。

銀行口座を複数持つデメリット

- 通帳やキャッシュカード等の管理が必要

- 基本的に同じ銀行で口座は作成できない

- 口座間の資金移動で振込手数料がかかる

銀行口座を複数持つ最大のデメリットは、管理の負担が増えることです。口座数が増えるほど、開設手続きや通帳・キャッシュカード・暗証番号の管理が煩雑になり、紛失リスクや把握漏れも起こりやすくなります。

犯罪への利用や不正利用被害を防ぐため、銀行口座は基本的に同じ銀行で開設できるのは原則1人あたり1口座までです。支店が異なる場合でも、基本的に作成はできないため、口座管理の手間がかかります。

さらに、口座間の資金移動の際には振込手数料がかかります。そのため複数の銀行口座で家計管理をするなら、振込手数料の無料回数がある銀行を給与受取口座にしておくなど、コストを抑える工夫をするのがおすすめです。

複数の銀行口座の使い分け例とおすすめの銀行

「生活費用口座」は手数料がお得な銀行口座がおすすめ

生活費用口座には、ATM手数料・振込手数料・自動送金手数料が安い銀行を選ぶのが最も合理的です。理由は、生活費の入出金や貯蓄口座への自動送金が頻繁に発生し、手数料の積み重ねが家計に大きく影響するからです。

特に、毎月決まった額を貯蓄用口座へ移す場合は、自動送金手数料も抑えられる銀行を選ぶとより負担を減らせます。

以下の銀行は各種手数料の無料回数が付いているなどでお得なため、家計管理にかかる手数料を抑えられます。

| 生活費用口座におすすめの手数料がお得な銀行 | |||

|---|---|---|---|

| ATM手数料 | 振込手数料(他行宛) | 自動送金手数料(他行宛) | |

| 東京スター銀行※ | 月8回実質無料 | 月5回実質無料 | 110円(スターワン口座からの振込の場合) |

| ソニー銀行 | 月4回無料 | 最大月11回無料 | 月1回無料(Sony Bank WALLET保有者は月2回無料。無料回数以上は110円) |

| SBI新生銀行 | 最大月5回無料 | 最大月10回無料 | 取扱いなし |

| 住信SBIネット銀行 | 最大月20回無料 | 最大月20回無料 | ランクに応じて月1~20回無料(無料回数以上は77円) |

| 楽天銀行 | 最大月7回無料 | 最大月5回無料 | 145円(条件達成で最大月3回無料) |

※スマホ専用のアプリダウンロード画面のため、スマートフォンからアクセスしてください。

日々の入出金や振込が最も頻繁に発生する生活費用口座では、手数料の安さが最優先事項です。

特に、振込手数料やATM利用手数料が優遇されているネット銀行は、生活費用口座として非常に合理的な選択肢と言えるでしょう。

「貯蓄用口座」は金利が高い銀行口座がおすすめ

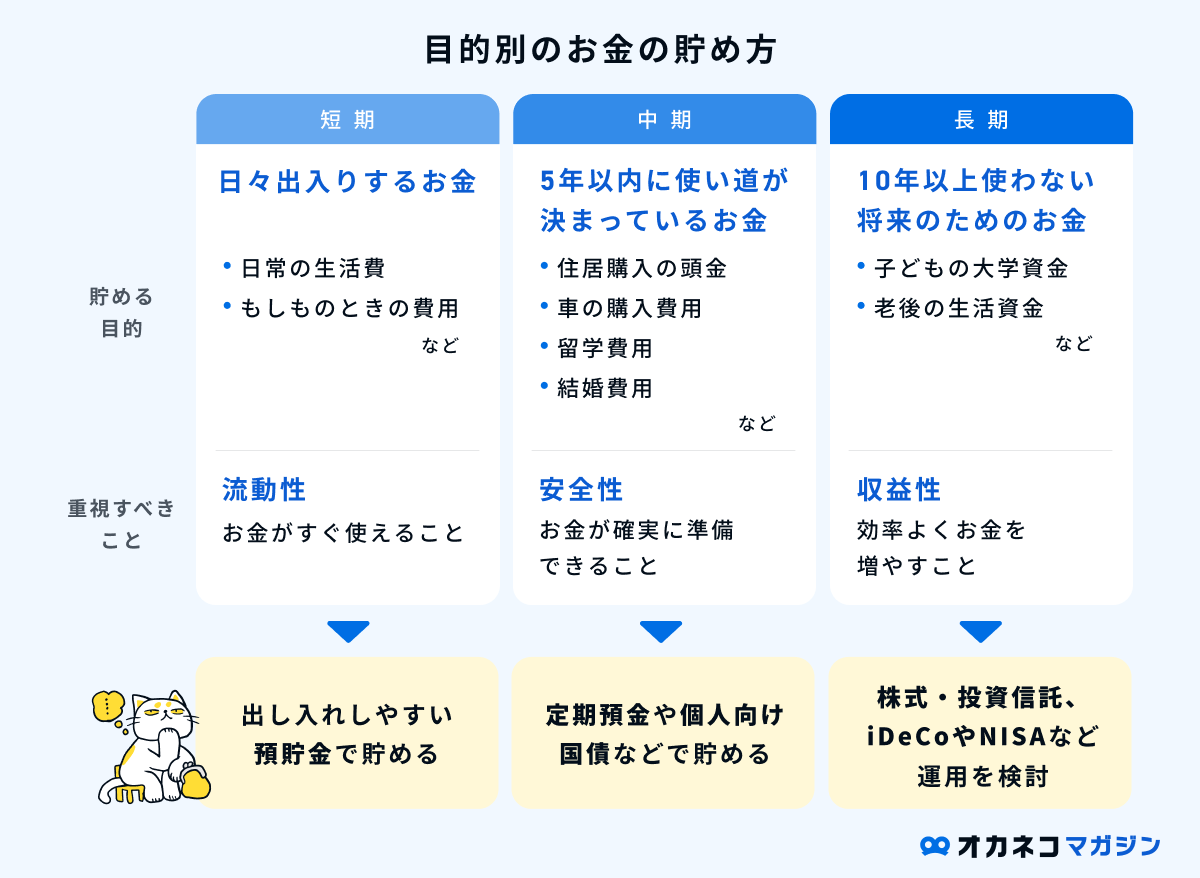

貯蓄用口座は、できるだけ金利が高い銀行を選ぶことが最大のポイントです。理由は、金利の差がそのまま受け取れる利息の差につながり、効率よくお金を増やせるからです。

普通預金金利・定期預金金利は、メガバンクや地方銀行よりもネット銀行のほうが高い傾向にあります。以下のネット銀行は、普通預金金利や定期預金金利が特に高金利なので、貯蓄用口座におすすめです。

貯蓄用口座の役割は、お金を着実に貯め、育てることです。

そのため、少しでも有利な金利が設定されている銀行を選ぶのが基本となります。

給与振込口座から毎月自動で資金を移動させる自動入金サービスなどを活用すれば、手間なく先取り貯蓄を実践できます。

「共通口座」は追加カードが発行される銀行口座がおすすめ

共通口座を作るなら、2人それぞれが使える追加カード(家族カード・代理人カード)を発行できる銀行を選ぶのが便利です。

追加カードがあれば、どちらかに負担が偏ることなく、生活費の支払い・入出金・残高確認を2人で分担でき、家計管理の透明性も高まります。

- 代理人カード:口座名義人以外の家族が利用できるキャッシュカード。委任状が不要でATM取引が可能

- 家族カード:クレジットカードの本会員が生計をともにする配偶者やパートナーに発行できる追加のカード。本会員と同等のサービス・特典が受けられる

現金を持ち歩きたくない場合は、家族カードが発行される銀行を選ぶと良いでしょう。

| 共通口座におすすめの追加カードが発行される銀行 | |||||

|---|---|---|---|---|---|

| 発行される追加カード | 発行枚数上限 | 発行手数料・年会費 | 特徴 | ||

| 三井住友銀行Olive | 家族カード | なし | 無料 | 家族カードはクレジットとデビット機能があり、支払いに利用できる | |

| ソニー銀行 | 代理人カード | 9枚 | 発行手数料1,100円(税込) | ATM入出金が可能。カードデザインが選べる | |

銀行口座を複数持つときの注意点・ポイント

銀行口座を複数持つときの注意点とポイントを解説します。

銀行口座を複数持つときの注意点・ポイント

複数の口座を持つ際は、それぞれの口座の役割分担を明確にすることが何よりも大切です。

また、長期間利用していない口座は休眠口座となり、思わぬ手数料が発生したり、不正利用のリスクを高めたりする可能性もあるため、定期的に見直し、不要な口座は解約する習慣をつけましょう。

貯金用口座はさらに貯金目的別に使い分けると貯めやすい

貯蓄用口座は、目的ごとに複数の口座へ分けるほど貯金の管理がしやすくなり、使い込みも防げます。

例えば、以下のように目的ごとに分けると管理がよりしやすくなります。

銀行口座を複数持つときの目的の一例

- 住宅ローンの頭金用

- 車の買い替え用

- 家族旅行用

- 緊急時の予備資金用

目的別に色分けしておくことで、貯金の進捗も残高を見るだけで把握でき、モチベーション維持にもつながります。

また、貯金の目的別に複数の銀行口座を開設するのが大変な場合は、住信SBIネット銀行の「目的別口座」を貯蓄用口座として利用するとよいでしょう。

代表口座に紐づく預金専用の目的別口座を10個まで作成でき、代表口座から各目的別口座への自動振替も可能なので、1つの銀行口座で細かい貯金の管理ができます。

使ってない口座は解約する

使っていない銀行口座が出てきた場合は早めに解約するのが最も安全で、管理負担も減らせます。口座を放置すると、不正利用のリスクが高まるだけでなく、管理手数料が発生したり、いざ解約しようとした時に手続きが複雑になる場合があります。

さらに、通帳・キャッシュカード・印鑑等の紛失リスクも増えるため、利用しない口座は早めに整理しておくことが安心につながります。

定期的に手持ちの銀行口座を確認し、2年以上取引がない場合は解約を検討するのがおすすめです。

銀行口座を複数持つことに関するQ&A

最後に、銀行口座を複数持つことに関する質問に回答します。

- 1人いくつまで銀行口座は作れる?

-

犯罪への利用や不正利用被害を防ぐため、同じ銀行で開設できるのは原則1人あたり1口座までです。支店が異なる場合でも、基本的に作成はできません。

複数の口座を作成したい場合は、別の銀行で作成しましょう。ただし、口座の管理に手間がかかったり、犯罪に利用される等のリスクもあるため、必要な分だけ作成しましょう。

- 三菱UFJ銀行で2つ以上口座を開設する方法は?

-

三菱UFJ銀行ではかつて、すでに持っている口座に加え、アプリから開設できる普通預金口座「つかいわけ口座」の作成が可能でした。

つかいわけ口座は2023年11月30日に新規口座開設の受付は終了し、現在は2つ以上の口座を作成できるサービスは提供していません。

既につかいわけ口座を保有している場合は、引き続き利用できます。

- 楽天銀行で複数口座を作成する方法は?

-

楽天銀行は4つの提携支店(OKB支店・NCB支店・第一生命支店・JRE BANK)があり、個人で本支店とそれぞれで1口座ずつ、最大5口座の開設が可能です。

ただし、住所や電話番号など、口座に登録している情報に相違がある場合など、登録ができない場合があり、各口座開設に審査が必要になります。

まとめ

複数の銀行口座を持ち、目的別に使い分ければ、手間をかけることなく上手に家計を管理できます。まずは給与受取・生活費用のメインバンクと、貯蓄用のサブバンクの2つの開設を検討しましょう。

生活費用口座は手数料がお得な銀行、貯蓄用口座は金利が高い銀行、夫婦・カップルの共通口座はデビットカードが発行できる銀行を選ぶのがおすすめです。

ぜひ本記事で紹介した複数の銀行口座を使った家計管理の方法を参考に、自分に合う銀行口座や家計管理のやり方を探してみてください。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/