| 法律監修 | |

| 藤垣法律事務所 代表 弁護士 藤垣 圭介 |

| 監修者 | |

| スキラージャパン株式会社 CFP(R)伊藤 亮太 DCアドバイザー / 証券外務員一種 |

債務整理には、「任意整理」「個人再生」「自己破産」「特定調停」の4つの手続き方法があります。

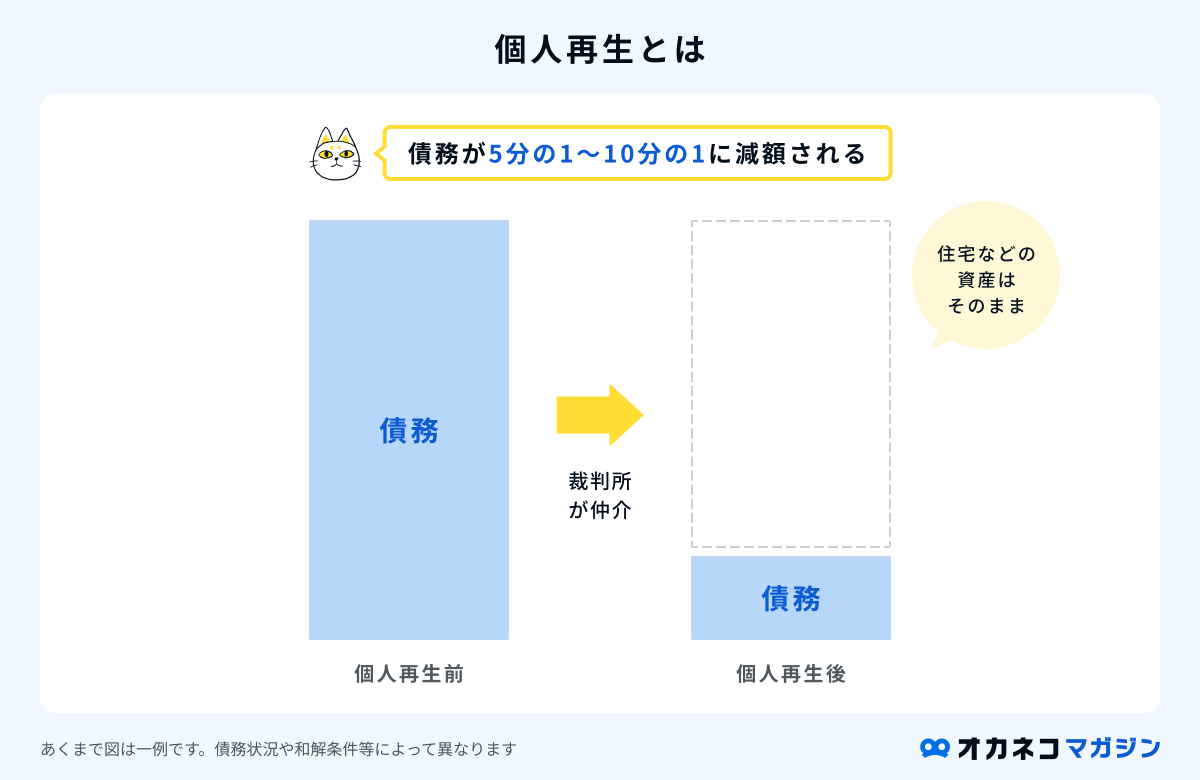

その中の一つである「個人再生」は、裁判手続きによって債務の一部を免除してもらい、残った債務を原則3年(最長5年)で分割して返済する再生計画を立て、返済していく債務整理方法です。

住宅や車などの財産を手放さず、借金の減額(債務額の5分の1~10分の1)を目指します。

本記事では、個人再生の手続きをするメリット・デメリットや任意整理・自己破産との違いなどを解説。手続きの流れやおすすめの法律事務所もご紹介していますので、個人再生を考えている方はぜひご参考ください。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

個人再生とは?

個人再生とは、裁判所に申し立て後、住宅などの財産を残して借金を減額(債務額の5分の1~10分の1)を目指す債務整理の手続きのことです。

自己破産とは違い、住宅や車などの資産を残したまま、借金を大幅に減額かつ3~5年の分割払いができる可能性があります。

個人再生には「小規模個人再生」「給与所得者等再生」の2種類があり、対象者の要件などが異なります。

| 個人再生の概要 | ||||

|---|---|---|---|---|

| 小規模個人再生 | 給与所得者等再生 | |||

| 要件 | ・安定した収入がある ・住宅ローンを除く借金総額が5,000万円以下 | |||

| 対象の職業形態 | ・給与所得者 ・自営業者 | ・給与所得者 | ||

| 債権者の承認 | 必要 | 不要 | ||

いずれの場合も、安定した収入がある方で、住宅ローンを除いて借金が5,000万円以下の場合にのみ、個人再生の手続きが可能です。

また、小規模個人再生では債権者の承認が必要なため、「全債権者の半数以上の不同意」もしくは「債務総額の1/2以上を所有する債権者の不同意」があると、個人再生手続きを行うことができません。

小規模個人再生が認められない場合は「給与所得者等再生」での手続きになりますが、自営業の方は給与所得者等再生が利用できないため、別の方法で債務整理を行うことになります。

個人再生の最低弁済額

個人再生は、借金がゼロになるわけではなく最低限支払わなければいけない金額が設けられており、この「最低弁済額」を原則3年(最長5年)で返済していきます。

最低弁済額を決める基準として、以下の3つがあります。

- 清算価値保障基準:不動産や自動車などの財産の価値の総額

- 可処分所得基準:収入から税金・保険料・生活費を差し引いた金額の2年分

- 最低弁済基準:借金額に応じた以下の基準

・借金100万円未満の場合:全額

・借金100万円以上~500万円以内の場合:100万円

・借金500万円超~1,500万円以内の場合:総額の5分の1

・借金1,500万円超~3,000万円以内の場合:300万円

・借金3,000万円超~5,000万円以内の場合:総額の10分の1

「小規模個人再生」については1と3のいずれか金額が高い方、「給与所得者等再生」については1,2,3のいずれか金額が高いものが最低弁済額の基準です。

個人再生にかかる費用の目安

個人再生手続きには裁判所への申立てが必要なため、提出書類が多く手間がかかります。基本的には弁護士に依頼をして手続きを進めるのが良いでしょう。

弁護士に個人再生手続きを依頼した場合の費用は、法律事務所によって異なりますが一般的に40〜60万円ほどかかります。

債務整理の相談実績が豊富な「はたの法務事務所」における、個人再生の費用は以下の通りです。

はたの法務事務所の個人再生手続きの費用

- 相談料:無料

- 着手金:無料

- 報酬金:385,000円~(再生委員に支払う費用として別途220,000円必要)

※費用は全て税込価格。その他の費用がかかる場合もあります。必ず事務所へお問い合わせください。

弁護士に依頼しない場合でも、裁判所の手続きに必要な費用として「予納金(官報掲載料)」「収入印紙(申立手数料)」「郵便切手」など2~3万円ほどかかります。

さらに、裁判所によっては「個人再生委員」が選任されることがあり、選任された場合は個人再生委員への報酬として15万~25万円ほど支払わなければなりません。

個人再生の手続きができる条件

個人再生の手続きを行うためには、以下3つの条件を満たす必要があります。

- 将来的に債務を返済することが難しいこと

- 安定した収入が確保されていること

- 住宅ローンを除く債務が5,000万円以下であること

個人再生は、住宅ローンを除く債務が5,000万円以下であり、「返済が困難な状況が継続している場合」に申請できる手続きです。一時的に支払いができないなどの場合は、個人再生は利用できません。

また、個人再生が認められた場合はその後も一定額の借金返済が発生するため、安定した収入があることも条件となります。

個人再生で減額の対象となる借金の種類

個人再生で減額の対象となる債務と、減額の対象にならない債務の一例を以下に挙げます。

個人再生で減額の対象になる借金の一例

- クレジットカードの未払い残高

- 消費者金融からのキャッシングの未払い残高

- 銀行からの融資や個人ローン

- 通信料や家賃の未払い金

個人再生で減額の対象にならない借金の一例

- 国や地方自治体への未納税金

- 年金の滞納金

- 養育費の未払い金

- 交通違反の罰金の未払い金

- 交通事故などでけがをさせてしまった場合の損害賠償債務

税金や年金などの未払い金は、個人再生手続きをしても減額の対象にはなりません。税金や年金を滞納すると、延滞金が発生したり財産を差し押さえられる可能性がありますので、改めてご自身の債務や支払い状況を確認してみましょう。

監修者

監修者個人再生は、住宅などの財産を残しながら、借金を減らすことができる再生手段です。 ただし、残った借金は3年~5年で返済しなければなりません。また、個人再生手続きを行うには、住宅ローンを除く債務が5,000万円以下で、安定した収入が確保できるといった条件を満たす必要があります。

個人再生手続きをした際の5つのメリット

個人再生の手続きをすると、以下の5つのメリットがあります。

借金を5分の1~10分の1程に減額できる可能性がある

個人再生は「最低弁済額」があるため借金がゼロになることはありませんが、5分の1〜10分の1程度まで減額できる可能性があります。

最低弁済額の基準は以下の通りです。

「小規模個人再生」の場合(以下のいずれか金額が高い方)

- 清算価値保障基準:不動産や自動車などの財産の価値の総額

- 最低弁済基準:借金額に応じた以下の基準

・借金100万円未満の場合:全額

・借金100万円以上~500万円以内の場合:100万円

・借金500万円超~1,500万円以内の場合:総額の5分の1

・借金1,500万円超~3,000万円以内の場合:300万円

・借金3,000万円超~5,000万円以内の場合:総額の10分の1

「給与所得者等再生」の場合(以下のいずれか金額が高いもの)

- 清算価値保障基準:不動産や自動車などの財産の価値の総額

- 可処分所得基準:収入から税金・保険料・生活費を差し引いた金額の2年分

- 最低弁済基準:借金額に応じた以下の基準

・借金100万円未満の場合:全額

・借金100万円以上~500万円以内の場合:100万円

・借金500万円超~1,500万円以内の場合:総額の5分の1

・借金1,500万円超~3,000万円以内の場合:300万円

・借金3,000万円超~5,000万円以内の場合:総額の10分の1

お持ちの財産の価値などは、ご自身で判断するのは難しいです。実際に自身の借金がどれだけ減額できるかは、専門家に確認するのが良いでしょう。

特に高額の財産がある場合を除き、具体的な金額は高い順に「可処分所得基準」→「最低弁済基準」→「清算価値保障基準」となりやすい傾向にあります。

そのため、小規模個人再生よりも、可処分所得基準のある給与所得者等再生の方が最低弁済額が高い=減額幅が小さい手段と言えます。

借金の分割払いが可能

個人再生で減額された借金は、3〜5年の分割払いが可能です。

分割払いの期間は原則3年と定められていますが、自身の給与から生活費を差し引いた金額で返済が難しい場合は、5年までの延長※が認められる場合があります。

※小規模個人再生においては、再生計画認可の決定があった後やむを得ない事由で再生計画を遂行することが著しく困難となったときは、再生債務者の申立てにより、再生計画で定められた債務の期限を延長することができる。この場合においては、変更後の債務の最終の期限は、再生計画で定められた債務の最終の期限から二年を超えない範囲で定めなければならない。

引用:法令検索「民事再生法」

督促が止められる可能性が高い

弁護士や司法書士に個人再生を依頼すると、借入先に「受任通知」という債務整理の開始を知らせる通知が送付されます。

受任通知には取り立てを止める「法的効力」があるため、個人再生を開始すると貸金業者や債権回収業者に対して督促を止めることが可能です。

督促による不安の解消を期待できる点が、メリットの一つと言えます。

ただし、税金や国民年金などを滞納すれば、給与が差し押さえられる可能性はあります。

住宅ローン特則が認められれば住宅を手放さずに済む

個人再生は「住宅ローン特則」が適用されると、住宅を手放すことなく債務整理ができます。

住宅ローン特則を利用するには、主に次の要件を満たす必要があります。

- 住宅ローンとしての借入であること

- 本人が所有する住宅であること

- 住居用の建物であること

- 住宅を他の借金の担保にしていないこと

- 住宅ローンの滞納がない、または代位弁済※後、半年以内に再生手続開始の申し立てをしていること

※滞納により保証会社が債務者に代わり住宅ローンを一括弁済すること

住宅ローン特則で個人再生が認められた場合、マイホームはそのままで住宅ローンを支払いつつ、借金を返済していくことになります。

ローンの支払いが終わっていれば車を手放さずに減額できる

個人再生手続きの前に車のローンを払い終えていれば、個人再生で債務整理をしても車を処分されることはありません。車を手元に残したい場合は、手続き前に車のローンを完済している必要があります。

ただし、価値の高い車を所有していると「財産を所有している」とみなされ、返済額が増えてしまう可能性があることを理解しておきましょう。

個人再生のメリットは、資産を残したまま借金を減額できる点です。借金は5分の1~10分の1程度まで軽減することができるでしょう。また、住宅ローン特則が適用されると住宅を手放すことなく債務整理ができ、ローンを払い終えている車であれば手元に残すことができる点が大きなメリットと言えます。

個人再生手続きをした際の6つのデメリット

個人再生手続きには、以下の6つのデメリットがあります。

- 利用するためには一定の条件がある

- 手続きに費用と時間がかかる

- ローン返済中のものは回収される可能性がある

- 官報に氏名、住所が記載される

- ブラックリストに登録されクレジットカードが使えなくなる(すべての手続きに共通)

- 連帯保証人が借金を肩代わりすることになる(すべての手続きに共通)

利用するためには一定の条件がある

個人再生の手続きを行うためには、主に以下3つの条件を満たす必要があります。

- 将来的に債務を返済することが難しい

- 安定した収入が確保されている

- 住宅ローンを除く債務が5,000万円以下である

失業中の場合や安定した収入が見込めないと判断された場合は、個人再生の対象外です。

会社員の方であれば定期的に安定した収入が見込めると判断されやすいですが、個人事業主やパート・アルバイトの方は、収入が安定しているか、雇用の継続性が見込まれるかなどで判断されます。

手続きに費用と時間がかかる

個人再生手続きは裁判所を介して行われるため、基本的に以下のような費用がかかります。

- 裁判所の手続きにかかる費用:約25万円

- 弁護士に相談した際の委託費用:約40万円

また、個人再生が認められるまでにはおよそ半年~1年ほどかかるのが一般的です。

裁判所への申し立ての際は、以下のように多くの書類が必要となるので、迅速な手続き完了を希望する場合は弁護士に相談するのが良いでしょう。

<提出書類の一例>

- 債務者一覧表

- 清算価値チェックシート

- 申立人の給与証明書・源泉徴収票・課税証明書・確定申告書

- 受給証明書

- 賃貸借契約書

- 同居人の給与証明書

- 支払い督促正本

- 保険証券

- 車検証

- 登記簿謄本

引用:裁判所HP「再生手続開始申立書(個人再生)の添付書類一覧表」

ローン返済中のものは回収される可能性がある

すでにローンを完済していれば、車を手元に残せる可能性が高いですが、ローンが残っている車は支払先の会社に車の所有権があることから、車を没収されてしまう恐れがあります。

個人再生手続き前に、ローンの支払い状況についても確認しておきましょう。

官報に氏名・住所が記載される

個人再生をすると、国が発行する「官報」に住所や氏名が掲載されるため、官報を見れば債務整理を行ったことがわかってしまいます。

ただ、官報は一般の人が見ることはほとんどなく、家族や知人、会社の人にバレてしまう可能性は少ないと言えるでしょう。

ブラックリストに登録されクレジットカードが使えなくなる(全ての手続きに共通)

個人再生だけでなくすべての手続きにおいて、債務整理を行うとブラックリストに登録され、約5〜10年間はクレジットカードの新規発行や利用、新規の借り入れができなくなります。

ブラックリストの登録期間が終了すれば、クレジットカードの利用は可能です。

クレジットカードで家賃や光熱費など定期的に支払っているものがあれば、債務整理を行う前に支払い方法の変更手続きをしておきましょう。

連帯保証人が借金を肩代わりすることになる(全ての手続きに共通)

連帯保証人がいる借金を債務整理すると、債務整理によって減額された金額を保証人が肩代わりして支払うことになり、連帯保証人に一括請求されます。

連帯保証人がいる借金については、債務整理を行う前に保証人に相談しましょう。

個人再生・任意整理・自己破産の違い

債務整理は「任意整理」「個人再生」「自己破産」「特定調停」の4つの手続き方法があります。

「特定調停」は裁判所が借入先との間を仲介し、利息のカットなど返済条件を調整する手続きですが、不調に終わることも多く借金の大きな減額は期待できません。

そのためここでは「個人再生」「任意整理」「自己破産」の違いについて解説します。

| 「個人再生」「任意整理」「自己破産」の比較表 | |||

|---|---|---|---|

| 個人再生 | 任意整理 | 自己破産 | |

| 手続き方法 | 裁判所が仲介 | 本人と借入先の合意に基づく | 裁判所が仲介 |

| 減額できる借金の目安 | 債務額の5分の1~10分の1(債務額500万円未満の場合を除く) | 遅延損害金や利息の軽減 | 借金がゼロになる代わりに財産を手放す |

| 返済期間 | 3~5年 | 3~5年 | ー |

| 借入先の同意 | 必要 | 必要 | 不要 |

| 手続きに要する期間 | 半年~1年 | 個人の状況により異なる | 半年~1年 |

| 官報への掲載 | あり | なし | あり |

| ブラックリストの登録 | あり | あり | あり |

基本的には3~5年で借金の返済が困難と判断した場合は、「個人再生」や「自己破産」の手続きを行うことになります。

「任意整理」は比較的借金が少なく、返済期間の延長や利息・遅延金の減額で返済が可能な場合に、手続きが行われることが一般的です。

自身にとってどのような債務整理が適切か、以下の診断チャートもご参考ください。

「元金だけなら数年後に返済できる可能性がある」このような場合はまずは任意整理を検討しましょう。 一方で、「返済がなかなか難しく、借金を減額させたい・ゼロにしたい」のであれば、個人再生か自己破産を検討します。

住宅や車などを手放したくない場合には個人再生を、借金は帳消しにするかわりに財産は手放しても良いと考える場合には、自己破産を検討されると良いでしょう。

個人再生の手続きの流れとかかる期間

個人再生手続きの流れは以下の通りです。裁判所を介して行われ、借金の返済が可能かのテストが行われる場合があります。

法律事務所に相談し、請求の可否等を確認する。依頼が決まったら、法律事務所と契約を結ぶ。

担当の弁護士から貸金業者に受任通知(※)を送り、担当の弁護士が依頼者から依頼を受けて代理人となったことを通知する。

再生計画の提案に必要な情報(債務者の収支や財産、生活状況など)を調査し、弁護士が個人再生申立書を作成。裁判所に申し立てを行う。

裁判所によっては、個人再生を申し立てた人が、手続き後に再生計画に基づいて返済を続けられるかを確認するためのテストを実施する場合がある。申立人はテスト用の口座に毎月期日までに指定された金額を振り込み、これを3~6か月ほど実施する。

申立人に十分な返済能力があると認められれば、個人再生の手続きが開始する。手続きの指導・監督をする個人再生委員が選任されることもある。

借入先である債権者は再生計画案に対し、債権の確認や異議の申し立てを行う。双方の主張から、裁判所が返済額を確定させる。

弁護士が返済額の支払い計画を記載した再生計画案を作成し、裁判所に提出する。債権者との協議や裁判所の審判により、再生計画案が決議される。

申立人は再生計画に基づき、定められた期間で債務を返済していく。

ステップ1〜8までにかかる期間は約半年〜1年です。個人再生の手続きは、裁判所が決めた期間内で書類作成ややり取りを行う必要があり、多くの工数が発生します。

書類の不備などがあればその分遅れてしまったり、個人再生の手続き自体ができなくなってしまう可能性がありますので、知識や経験のある弁護士に相談するのが良いでしょう。

個人再生におすすめの法律事務所3選

個人再生手続きの依頼におすすめな法律事務所(以下司法書士事務所含む)を、3つご紹介します。(2024年4月時点の情報)

| はたの法務事務所 | 東京ロータス法律事務所 | アヴァンス法務事務所 | ||||

| 初回相談料 | 0円 | 0円 | 0円 | |||

| 個人再生の費用 | 報酬金:385,000円~ 再生委員に支払う費用:220,000円~ その他:印紙、切手、訴訟費用(原則実費のみ)、管理費等 | 着手金:330,000円 報酬金:330,000円 諸費用:55,000円 住宅ローン特則あり:110,000円 | 報酬金:418,000円(住宅ローン特則ありの場合473,000円) 予納金、申立印紙代などの実費:約40,000円 | |||

| web相談 | 〇 | 〇 | 〇 | |||

| 営業時間 | 平日 8:30~21:30 土日祝 8:30~21:00 | 平日 10:00~20:00 土日祝 10:00~19:00 | 平日 9:30~21:00 土日祝 10:00~18:00 | |||

| 問い合わせ先 | 公式サイト | 公式サイト | 公式サイト | |||

いずれの法律事務所も初回の相談料が無料でweb相談にも対応しており、自宅から気軽に相談ができます。

以下の記事では、12の法律事務所やおすすめの選び方などもご紹介していますので、さらに豊富な選択肢の中から選びたい方は、以下の記事も参考にしてください。

はたの法務事務所:実績豊富で全国への出張相談も無料

画像は許諾を得てホームページより引用しています。

はたの法務事務所のおすすめポイント

- 初回相談料・着手金が無料で初期費用をかけずに相談可能!

- 女性専用窓口を設け、女性でも安心して相談できる

- 全国への出張料が無料

はたの法務事務所は、相談実績20万件以上(債務整理、過払い金請求など)の実績をもつ法律事務所です。

全国出張にも対応しており(対応エリアはこちら)、法律事務所に足を運ぶ手間がなく、忙しい方でも利用しやすいでしょう。

相談料が無料かつ着手金も無料なため、コストを抑えた相談が可能です。

また、土日・祝日でも8:30~21:00まで受け付けている「女性専用ダイヤル」を設けており、女性でも安心して相談ができる法律事務所といえます。

| はたの法務事務所 概要表 | |||||

|---|---|---|---|---|---|

| 初回相談料 | 無料 | ||||

| 任意整理の費用 | 着手金:無料 報酬金:22,000円/社 減額報酬金:減額の11% 経費:1社5,500円 | ||||

| 自己破産の費用 | 着手金:無料 報酬金:330,000円(少額管財事件は+220,000円~) その他:印紙、切手、訴訟費用(原則実費のみ)、管理費等 | ||||

| 個人再生の費用 | 着手金:無料 報酬金:385,000円~ 再生委員に支払う費用:220,000円~ その他:印紙、切手、訴訟費用(原則実費のみ)、管理費等 | ||||

| 過払い金請求の費用 | 着手金:無料 報酬金:回収額の22%(10万円以下の場合は14%) その他:11,000円の計算費用 | ||||

| 所在地 | 東京本店:東京都杉並区荻窪5-16-12 荻窪NKビル5階(受付)・6階 大阪支店:大阪府大阪市淀川区西中島4-11-21 新大阪コパービル303(閉鎖中) | ||||

| 対応地域 | 全国 | ||||

| 相談方法 | 訪問相談/電話相談/出張相談 | ||||

| 電話番号 | 0120-963-164 | ||||

| 営業時間 | 平日 8:30~21:30/土日祝 8:30~21:00 | ||||

╲ 相談料・着手金無料で豊富な実績 /

東京ロータス法律事務所:債務整理に特化し多数の相談実績を誇る

画像は許諾を得てホームページより引用しています。

東京ロータス法律事務所のおすすめポイント

- 債務整理の案件に強い法律事務所

- 相談は何度でも無料!

- 土日・祝日(10時〜19時)も対応可能

東京ロータス法律事務所は弁護士4人体制で対応しており、これまでに7,000件以上の債務整理の案件を受けた実績があります。

何度でも相談無料で、携帯電話やPHSからの電話相談でも通話料無料で土日祝日も対応可能です。仕事や家事などで忙しい方でも気軽に相談できます。

また、別途1件1,100円で送金代行サービスを提供しているのも東京ロータス法律事務所の特徴です。送金代行を利用すれば、東京ロータス法律事務所を通して借金を返済できるため、自分の仕事や生活に集中できるというメリットがあります。

| 東京ロータス法律事務所 概要表 | |||||

|---|---|---|---|---|---|

| 初回相談料 | 無料 | ||||

| 任意整理の費用 | 着手金:22,000円/件 報酬金:22,000円/件 減額報酬金:減額の11% | ||||

| 自己破産の費用 | 着手金:220,000円 報酬金:220,000円 諸費用:55,000円 管財人引継予納金 :200,000円~ | ||||

| 個人再生の費用 | 着手金:330,000円 報酬金:330,000円 諸費用:55,000円 住宅ローン特則あり:110,000円 | ||||

| 過払い金請求の費用 | 報酬金:回収額の22%(訴訟の場合は回収額の27.5%、訴訟費用、出廷日当) | ||||

| 所在地 | 東京都台東区東上野1丁目13番2号廣丸ビル1-2階 | ||||

| 対応地域 | 全国 | ||||

| 相談方法 | 対面相談/電話相談 | ||||

| 電話番号 | 0120-316-715 | ||||

| 営業時間 | 平日 10:00~20:00/土日祝 10:00~19:00 | ||||

╲ 多数の相談実績で債務整理に特化! /

アヴァンス法務事務所:債務整理の相談に特化し返済後も充実のサポート体制

アヴァンス法務事務所のおすすめポイント

- 債務整理の案件に強い法律事務所

- 手続き後のサポートにも力を入れている!

- 女性専用窓口を設け、女性でも安心して相談できる

アヴァンス法務事務所は債務整理の案件に特化し、2007年の会社設立以来、34万件以上の相談実績のある法律事務所です。

アヴァンスは債務整理手続き後のサポートにこだわり、債務整理後の各金融会社への支払い・管理の代行や、返済不能になった場合の再和解の交渉をサポートするサービスを提供しています。ほかにも債務整理の進捗状況をWeb上で確認できるシステムも提供し、手続き後も安心できるサポート体制が整っています。

また、女性スタッフが対応する女性専用窓口も設けており、女性が安心して相談できる点もメリットの一つです。

| アヴァンス法務事務所 概要表 | |||||

|---|---|---|---|---|---|

| 初回相談料 | 無料 | ||||

| 任意整理の費用 | 着手金:11,000円~/社 解決報酬金:11,000円/社 減額報酬金:減額の11% ※着手金は、分割払いが可能です。 ※過払い金を取り戻した場合は、過払い金に対して22%(税込)の成功報酬が別途必要です。 ※別途事務手数料が必要です。 | ||||

| 自己破産の費用 | 着手金:352,000円 予納金、申立印紙代などの実費:約40,000円 | ||||

| 個人再生の費用 | 報酬金:418,000円(住宅ローン特則ありの場合473,000円) 予納金、申立印紙代などの実費:約40,000円 | ||||

| 過払い金請求の費用 | 報酬金:回収額の22% | ||||

| 所在地 | 大阪支店:大阪市中央区北浜2丁目2-22 北浜中央ビル3F 東京支店:東京都新宿区新宿3丁目5番6号 キュープラザ新宿三丁目4F | ||||

| 対応地域 | 全国 | ||||

| 相談方法 | 対面相談/オンライン相談/電話相談 | ||||

| 電話番号 | 0120-964-564(女性専用ダイヤル:0120-964-664) | ||||

| 営業時間 | 平日 9:30~21:00、土日祝 10:00~18:00 | ||||

╲ 債務整理に特化し充実のサポート体制! /

個人再生に関するよくある質問<Q&A>

最後に、個人再生についてよくある質問に7つお答えします。

- 会社や家族にバレずに個人再生の手続きはできるの?

-

個人再生をしても、家族や会社に通知されることはないためバレません。

ただし、勤務先から借入があれば手続きの際に通知される可能性があります。また、家族が借金の保証人になっている場合は、個人再生を行うと減額した分の借金を家族が支払うことになります。

個人再生に必要な再生計画を立てるためには、多くの資料や情報が必要になることも少なくありませんが、それらをすべて自分で収集できるかはケースによります。

そのため、個人再生に向けた準備の過程で家族や会社に発覚する可能性がないか、という点は、法律事務所に相談するなどして慎重に確認するとよいでしょう。 - 個人再生は弁護士に依頼しなくてもできる?

-

個人再生の手続きは、自身で行うことが可能です。

しかし、裁判所が決めた期間内に提出書類の用意ややり取りを行う必要があるため、知識や経験のある法律事務所に相談することをおすすめします。

<提出書類の一例>

- 債務者一覧表

- 清算価値チェックシート

- 申立人の給与証明書・源泉徴収票・課税証明書・確定申告書

- 受給証明書

- 賃貸借契約書

- 同居人の給与証明書

- 支払督促正本

- 保険証券

- 車検証

- 登記簿謄本

※引用:裁判所HP「再生手続開始申立書(個人再生)の添付書類一覧表」

- どのくらいの借金なら個人再生できる?

-

住宅ローンを除き、5,000万円までの借金なら個人再生での債務整理ができます。

個人再生は自己破産と異なり、マイホームや車などの財産を手元に残したうえで、借金の減額・分割払いが可能です。

ただ、5,000万円を超える場合、個人再生の対象外となるため、自己破産などの手続きを行う必要があります。

- 入っている保険を解約する必要はあるの?

-

個人再生の手続きをするうえで、必ずしも保険を解約しなければならないということはありません。

ただ、保険を解約した場合の返戻金(へんれいきん)が高額な場合は、返済額を算定するために使用される「清算価値※」に計上されるため、返済額が上がる可能性があります。

※所有する財産を現金にした場合の金額

結果的に、保険を解約しなければならないケースが発生することは考えられるでしょう。

- 個人再生が依頼できる法律事務所を選ぶポイントは?

-

法律事務所によって専門分野や対応できる分野が異なるため、債務整理が得意な法律事務所を選びましょう。法律事務所を選ぶ際は、以下6つのポイントに着目するのがおすすめです。

- トータルコストが安いか

- どのような支払い方法があるか

- 通いやすい・web相談に対応しているか

- 実績が豊富か

- 口コミ評判は良いか

- 時間に融通が利くか

個人再生のためには、法律事務所との継続的なコミュニケーションが不可欠です。円滑にやり取りが重ねられるかどうかは、個人再生の結果に影響することもあり得ます。

そのため、実際に法律相談などを行う中で、コミュニケーションに関する相性の良さや信頼感の有無といった点も十分に確認されることをお勧めします。

- 相談するなら弁護士と司法書士どちらが良い?

-

1つの借入先に対する借金が140万円を超えている場合は、司法書士では対応できないため、弁護士に依頼することになります。また、借金が140万円以下であっても、司法書士が対応できるのは書類作成や手続きの代行のみです。

どちらに依頼すべきか迷ったときは「弁護士」に相談する方が安心でしょう。

ただ、司法書士法人は料金が安く設定されていることが多いため、費用面も踏まえまずは気になるところに相談してみるのがおすすめです。

- どの方法で債務整理をすればよいかわからない

-

自身にとってどのような債務整理が適切か、以下の診断チャートをご参考ください。

ただし、この診断結果はあくまで目安です。ご自身の生活スタイルや収入、返済額などによって最適な債務整理方法は異なります。

今回ご紹介した法律事務所は相談が無料ですので、ぜひ弁護士にご相談ください。

まとめ

個人再生手続きを行うと、借金の大幅な減額や3~5年の分割払いができる可能性があります。

ただし、手続き方法が複雑かつ交渉力や法律の知識が求められるため、一度弁護士に相談するのがおすすめです。

今回紹介した法律事務所は、無料相談も受け付けています。借金の返済に困っている方は、早めに弁護士へ相談してみましょう。

| はたの法務事務所 | 東京ロータス法律事務所 | アヴァンス法務事務所 | ||||

| 初回相談料 | 0円 | 0円 | 0円 | |||

| 個人再生の費用 | 報酬金:385,000円~ 再生委員に支払う費用:220,000円~ その他:印紙、切手、訴訟費用(原則実費のみ)、管理費等 | 着手金:330,000円 報酬金:330,000円 諸費用:55,000円 住宅ローン特則あり:110,000円 | 報酬金:418,000円(住宅ローン特則ありの場合473,000円) 予納金、申立印紙代などの実費:約40,000円 | |||

| web相談 | 〇 | 〇 | 〇 | |||

| 営業時間 | 平日 8:30~21:30 土日祝 8:30~21:00 | 平日 10:00~20:00 土日祝 10:00~19:00 | 平日 9:30~21:00 土日祝 10:00~18:00 | |||

| 問い合わせ先 | 公式サイト | 公式サイト | 公式サイト | |||

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

藤垣法律事務所 代表

弁護士 藤垣 圭介

岐阜県高山市出身。東京大学卒業,東京大学法科大学院修了。2014年12月弁護士登録(67期)。全国展開する弁護士法人の支部長として刑事事件と交通事故分野を中心に多数の事件を取り扱った後,2024年7月に藤垣法律事務所を開業。弁護活動のスピードをこだわり多様なリーガルサービスを提供。