| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

住宅ローン控除とふるさと納税は併用可能です。制度を利用できる方は、ぜひどちらも活用して、納税額を抑えつつ返礼品をもらいましょう。

ただし、場合によっては併用により住宅ローン控除額が減る可能性があるため、両制度の仕組みを理解して上手に活用することが大切です。

本記事では、住宅ローン控除とふるさと納税の仕組みから、併用する場合の注意点、併用時のシミュレーション、損しないためのポイントまで詳しく解説します。

住宅ローン控除とふるさと納税の上手な使い方を知りたい方、併用時の注意点やポイントを整理したい方は、ぜひ最後までご覧ください。

- 住宅ローン控除とふるさと納税は併用可能だが、「確定申告」でふるさと納税の税金控除・還付を受ける場合、住宅ローン控除額が「寄付金控除後の所得税額+前年分の課税所得金額等の5%(最大9万7,500円)」を上回ると住宅ローン控除の全額を控除できない

- 「ワンストップ特例制度」を利用してふるさと納税の税金控除・還付を受ける場合は、寄付金控除は全額住民税から控除されるため、住宅ローン控除を併用しても控除額が減ることはない

- 全額が控除できない場合があっても、減額される控除額は大きな金額にはならないため、基本的にはふるさと納税と住宅ローン控除は併用したほうがお得

住宅ローン控除とふるさと納税の仕組み

まずは、住宅ローン控除とふるさと納税の仕組みから解説します。制度を上手に活用するため、それぞれの概要を理解しておきましょう。

住宅ローン控除とは

住宅ローン控除(住宅ローン減税・住宅借入金等特別控除)とは、個人が一定の条件を満たして住宅ローンで住まいを購入した際に、年末の住宅ローン残高の0.7%を最大13年間にわたり税金から控除する制度です。(2025年4月時点)

例えば、住宅ローンで新築住宅を購入し、年末の住宅ローン残高が3,000万円だった場合、その年は21万円が所得税から控除(還付)されます。

住宅ローン控除の適用要件は以下のとおりです。

住宅ローン控除の適用要件

- 引き渡しから6か月以内に居住していること

- 住宅ローンの返済期間が10年以上あること

- 控除を受ける年の12月31日まで居住していること

- 床面積が50㎡以上(※)で床面積の50%以上が居住専用であること

- 合計所得金額が3,000万円以下(※)であること

- 2以上の住宅を保有している場合は主な居住用であること

出典:国税庁|No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)

(※)一部の住宅は40㎡以上50㎡未満、合計所得が1,000万円以下で適用可

住宅ローン控除の対象となる借入限度額や控除期間は、購入した住宅の種類によって異なります。

| 住宅ローン控除の概要 | ||||||

|---|---|---|---|---|---|---|

| 住宅の種類 | 借入限度額 | 控除期間 | ||||

| 令和6年入居 | 令和7年入居 | |||||

| 新築 | 長期優良住宅 | 最大5,000万円 | 4,500万円 | 13年間 | ||

| 低炭素住宅 | ||||||

| ZEH水準省エネ住宅 | 最大4,500万円 | 3,500万円 | ||||

| 省エネ基準適合住宅 | 最大4,000万円 | 3,000万円 | ||||

| その他の住宅※ | 0円 | ― | ||||

| 中古 | 長期優良住宅・低炭素住宅・ZEH水準省エネ住宅・省エネ基準適合住宅 | 3,000万円 | 10年間 | |||

| その他の住宅 | 2,000万円 | |||||

※省エネ基準を満たさない住宅。令和6年以降に新築の建築確認を受けた場合、住宅ローン減税の対象外

ふるさと納税とは

ふるさと納税とは、全国各地の自治体から好きな地域を選んで寄付を行うと、寄付額の2,000円を超える部分が所得税・住民税から控除・還付される制度のことです。

例えば、ふるさと納税で3万円を寄付した場合、確定申告またはワンストップ特例申請をすると、自分が支払うべき税金から2万8,000円分の控除または還付を受けられます。

ふるさと納税のメリットは、後日寄付した自治体から返礼品が送られてくる点です。つまり、実質2,000円の負担で各地域の特産品などを受け取れます。

返礼品はお米や畜産物、海産物、くだもの、日用品などさまざまあり、自分で好きなものを選ぶことが可能です。ふるさと納税をする際は、自分が応援したい地域や、返礼品が魅力的な地域から寄付先を選ぶとよいでしょう。

ただし、税金の控除・還付対象となる寄付額には上限があり、上限額を超える寄付は全額自己負担となります。控除上限額は年収や家族構成などの条件に左右されるため、ふるさと納税を行う前にシミュレーションで金額を確認しておくことが大切です。

住宅ローン控除とふるさと納税を併用した場合の影響

ふるさと納税で税金の控除・還付を受けるには、確定申告またはワンストップ特例制度を利用した申請手続きが必要です。

| 「ワンストップ特例制度」「確定申告」の手続き比較表 | ||

|---|---|---|

| ワンストップ特例制度 | 確定申告 | |

| 手続きの期限 | 翌年1月10日書類必着 | 翌年2月16日~3月15日 |

| 手続き回数 | 寄付の都度 | 年1回 |

| 寄付団体の制限 | 5団体以内 | 制限なし |

| 税金控除の方法 | 住民税の軽減 | 住民税の軽減&所得税の還付 |

どちらの手続きを選ぶかによって、住宅ローン控除とふるさと納税を併用した場合の影響が変わってきます。

住宅ローン控除とふるさと納税を併用した場合の影響

確定申告をしたとき

確定申告でふるさと納税の税金控除・還付を受ける場合、以下の条件に該当すると住宅ローン控除額が減ってしまうため注意しましょう。

ふるさと納税との併用により住宅ローン控除額が減るケース

- 住宅ローン控除額>寄付金控除後の所得税額+前年分の課税所得金額等の5%(最大9万7,500円)の場合

住宅ローン控除は所得税から控除しますが、控除額が所得税額を上回る場合は、控除しきれなかった分を住民税から控除します。ただし、住民税から控除できる住宅ローン控除の金額は、前年分の課税所得金額等の5%(最大9万7,500円)が上限です。

つまり、住宅ローン控除額が「寄付金控除後の所得税額+前年分の課税所得金額等の5%(最大9万7,500円)」を上回る場合、住宅ローン控除の全額を控除することはできません。

ワンストップ特例制度を活用したとき

ワンストップ特例制度を利用してふるさと納税の税金控除・還付を受ける場合は、住宅ローン控除を併用しても控除額が減ってしまう心配はありません。

なぜなら、ワンストップ特例制度を利用すると、ふるさと納税の寄付金控除は全額住民税から控除されるためです。

一方、住宅ローン控除は所得税から控除されるので、両者を併用しても影響はありません。

監修者

監修者ふるさと納税の申請方法は、確定申告とワンストップ特例制度の2種類があります。

確定申告をした場合は住民税の住宅ローン控除額に上限が設定されているため、住宅ローン控除額が減ってしまうケースがあり、ワンストップ特例を利用すれば控除額が減る心配はありません。

ただし、住宅ローン控除を受ける初年度は確定申告が必須で、ワンストップ特例制度が利用できない点に注意しましょう。

住宅ローン控除とふるさと納税を併用するときの注意点

住宅ローン控除とふるさと納税を併用するときは、以下に注意して手続きを進めましょう。

住宅ローン控除とふるさと納税を併用するときの注意点

初めて住宅ローン控除をする年は確定申告が必須

初めて住宅ローン控除をする年は確定申告が必須です。普段は年末調整をしていて確定申告が不要の会社員でも、初年度だけは確定申告をしなくては住宅ローン控除が適用されません。

そのため住宅ローン控除を初めて受ける年は、ふるさと納税の控除も確定申告で手続きすることになります。

なお、一度確定申告で住宅ローン控除の手続きをすれば、2年目以降は年末調整での控除適用が可能です。

医療費控除を受ける場合は確定申告が必須

医療費控除とは、同一生計の家族の分も含めた1年間の医療費が一定額を超える場合に、所得控除により税金の還付を受けられる制度のことです。医療費控除を受ける場合は、確定申告が必須となります。

医療費控除を受けるための条件は以下のとおりです。

医療費控除を受けるための条件

- 同一生計の家族の分も含めた1年間の医療費が10万円(※)を超えている

- 同一生計の家族の分も含めた1年間の対象市販薬の購入額が12,000円を超えている

※出産育児一時金や家族出産育児一時金、保険金による補填額は除く必要があります。

※総所得金額等が200万円未満の人は、10万円ではなく総所得金額等の5%の金額です。

上記の条件に当てはまり医療控除を受ける年は、住宅ローン控除およびふるさと納税の寄付金控除も確定申告で手続きする必要があります。

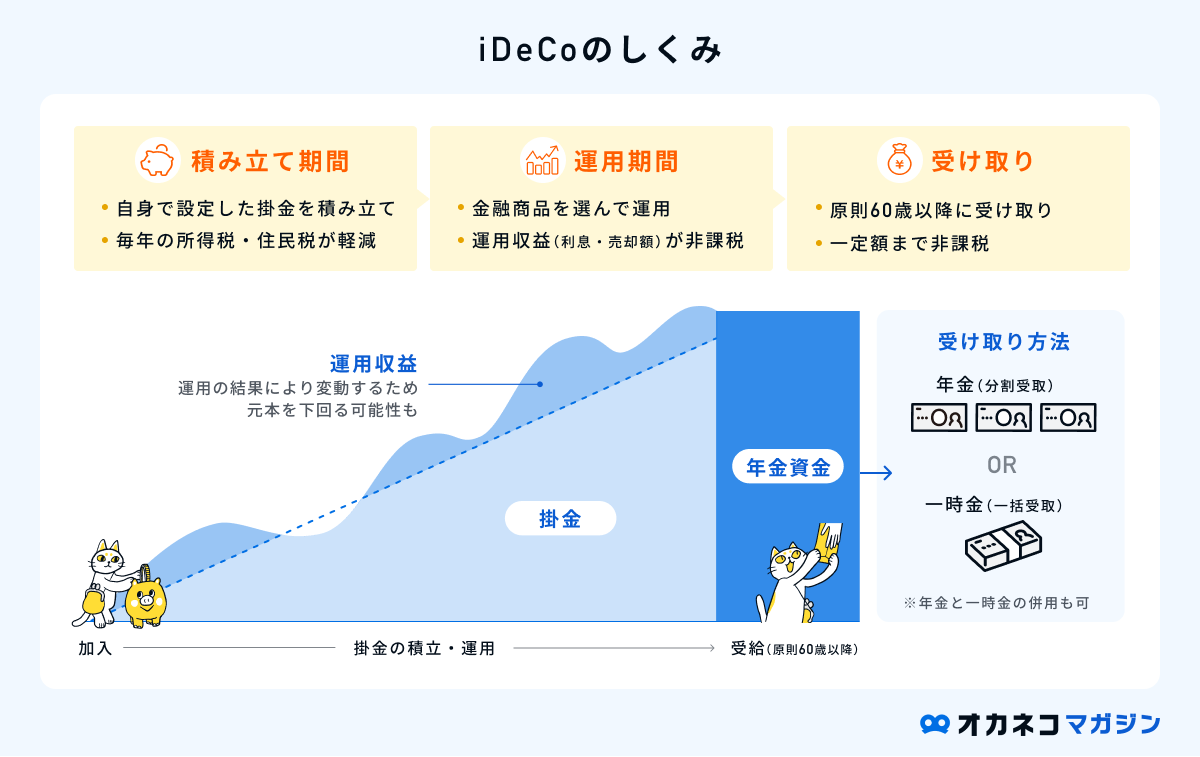

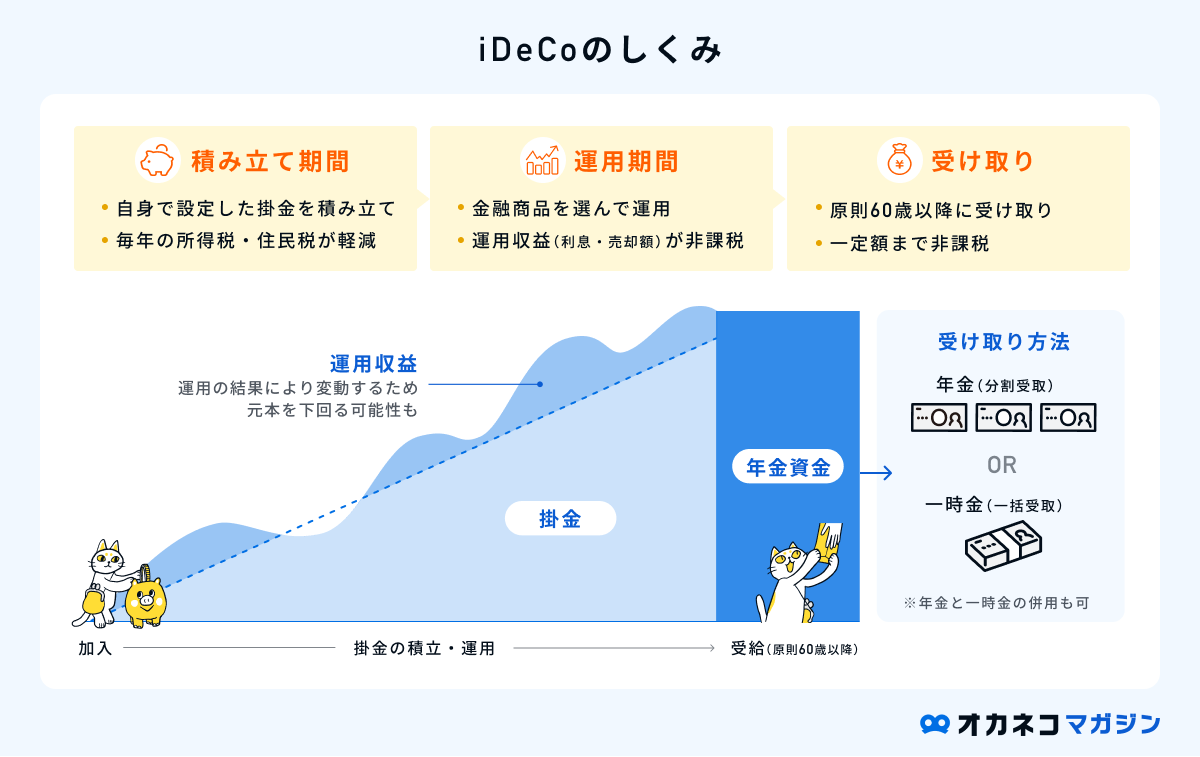

iDeCoを活用している場合は控除額が減る可能性がある

iDeCoとは、老後の資産形成のために自分で掛金拠出および運用を行う、任意加入型の年金制度のことです。iDeCoの掛金は全額が所得控除の対象となるため、iDeCoを利用すると課税所得を減らすことができ、税負担の軽減につながります。

注意したいのは、住宅ローン控除とふるさと納税の寄付金控除は「税額控除」である点です。つまり、そもそもの税負担が控除額よりも少なければ、全額の控除はできません。

iDeCoの所得控除により課税所得が減った結果、納める税金が少なくなり、住宅ローン控除やふるさと納税の控除額が減る可能性があるため注意しましょう。

住宅ローン控除の初年度や医療費控除を受ける場合など、確定申告が必要な年はワンストップ特例制度は利用できません。

また、掛け金の所得控除が受けられるiDeCoを活用している場合、住宅ローン控除やふるさと納税での控除可能額よりも税金が少ない状態になり、結果として控除額が減るケースがあるため注意しましょう。

住宅ローン控除とふるさと納税を併用したときのシミュレーション

住宅ローン控除とふるさと納税を併用するとどのくらいの控除を受けられるのか、以下の2パターンのシミュレーションを紹介します。

住宅ローン控除とふるさと納税を併用したときのシミュレーション

年収500万円の単身世帯

年収500万円の単身世帯の所得税・住民税額の目安、ふるさと納税の控除限度額は以下のとおりです。

年収500万円の単身世帯の「所得税・住民税額の目安」と「ふるさと納税の控除限度額」

- 所得税:約215,000円

- 住民税:約316,000円

- ふるさと納税の控除限度額:61,000円(うち2,000円は自己負担)

「確定申告」でふるさと納税の寄付金控除の手続きをする場合、寄付金控除適用後の所得税額は約156,000円です。住宅ローン控除額が約156,000円を超えるときは、前年分の課税所得金額等の5%(最大9万7,500円)までは住民税から控除できますが、それを超える分は控除を適用できません。

一方、「ワンストップ特例制度」でふるさと納税の寄付金控除の手続きをする場合、寄付金控除は住民税から控除されます。そのため、所得税額の約215,000円までは住宅ローン控除を全額適用可能です。

住宅ローン控除額が約215,000円を超えるときは、前年分の課税所得金額等の5%(最大9万7,500円)までは住民税から控除できますが、それを超える分は控除を適用できません。

「確定申告」でふるさと納税の寄付金控除の手続きをする場合の住宅ローン控除可能額

- 所得税額の約156,000円まで

- 控除額が約156,000円を超えた分は、前年分の課税所得金額等の5%(最大9万7,500円)まで

年収700万円の夫婦2人世帯

年収700万円の夫婦2人世帯の所得税・住民税額の目安、ふるさと納税の控除限度額は以下のとおりです。

年収700万円の夫婦世帯の「所得税・住民税額の目安」と「ふるさと納税の控除限度額」

- 所得税:約450,000円

- 住民税:約447,000円

- ふるさと納税の控除限度額:86,000円(うち2,000円は自己負担)

※ふるさと納税を行う方の配偶者に収入がない場合

確定申告でふるさと納税の寄付金控除の手続きをする場合、寄付金控除適用後の所得税額は約366,000円です。住宅ローン控除の年間最大控除額は35万円※なので、住宅ローン控除とふるさと納税を併用しても全額を控除できます。

ワンストップ特例制度でふるさと納税の寄付金控除の手続きをする場合も、住宅ローン控除とふるさと納税を併用し、全額控除が可能です。

※2024年12月時点の情報。2022年12月末までに入居の場合は、年間最大控除額は40万円

住宅ローン控除とふるさと納税の併用で損しないためのポイント

住宅ローン控除とふるさと納税を併用するなら、損をしないよう以下のポイントを押さえて手続きを行いましょう。

住宅ローン控除とふるさと納税の併用で損しないためのポイント

住宅ローン控除2年目以降はワンストップ特例制度を活用する

初めて住宅ローン控除をする年は会社員でも確定申告が必須ですが、2年目以降は年末調整での手続きが可能になります。

そのため、住宅ローン控除2年目以降のふるさと納税の寄付金控除手続きは、ワンストップ特例制度を活用するのがおすすめです。住宅ローン控除額が減ってしまう心配がないうえ、手続きも確定申告より簡易的に済みます。

ただし、ワンストップ特例制度を活用する場合は、寄付先を5団体以内にするのが条件です。6団体以上にふるさと納税をすると、確定申告が必要になるため注意しましょう。

控除額が減っても基本的には併用した方がお得

住宅ローン控除とふるさと納税を併用すると、寄付金控除で所得税が軽減されることにより、住宅ローン控除の全額を控除できない場合があります。

ただ、住宅ローン控除額が減る可能性があるとはいっても大きな金額にはならないため、基本的にはふるさと納税と住宅ローン控除は併用したほうがお得です。

心配な場合は所得税額と住宅ローン控除額の予想をシミュレーションし、ふるさと納税をしても住宅ローン控除額を減らさずに済む寄付額を計算するとよいでしょう。

寄付先を6団体以上にする場合はワンストップ特例は使えず確定申告が必要になることを把握しておきましょう。

また、控除額が減らないようにシミュレーションサイトを利用するなどしておくと安心です。シミュレーションをする場合は、住宅ローン控除や医療費控除の金額を正確に把握し、源泉徴収票を手元に用意して行うとスムーズです。

まとめ

住宅ローン控除とふるさと納税は併用可能です。ただし、確定申告でふるさと納税の寄付金控除の手続きをする場合、住宅ローン控除額が減ってしまう場合があります。

ふるさと納税との併用により住宅ローン控除額が減るケース(以下2点を両方満たす場合)

- 確定申告で寄付金控除を適用する場合

- 住宅ローン控除額>寄付金控除後の所得税額+前年分の課税所得金額等の5%(最大9万7,500円)の場合

損をしたくない方は、住宅ローン控除2年目以降はワンストップ特例制度を活用してふるさと納税の寄付金控除手続きをしましょう。

ふるさとチョイス

- 掲載している自治体数が多い

- クレジットカード、コンビニ決済など14種の決済方法に対応

- 寄付時の支払い充当や他社ポイントへの交換が可能な「チョイスマイル」がたまる

さとふる

- あとから選べる返礼品が豊富

- 寄付からワンストップ特例申請までをアプリで完結できる

- 電話またはお問い合わせフォームでのサポート体制が充実

ふるなび

- ふるなび独自の返礼品が豊富

- 寄付からワンストップ特例申請までをアプリで完結できる

- 他社ポイントへの交換が可能なふるなびコインがたまる