| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

男女ともに大学進学率が50%を超える(※)一方で、進学費用や生活費用などは計画的に準備する必要があります。

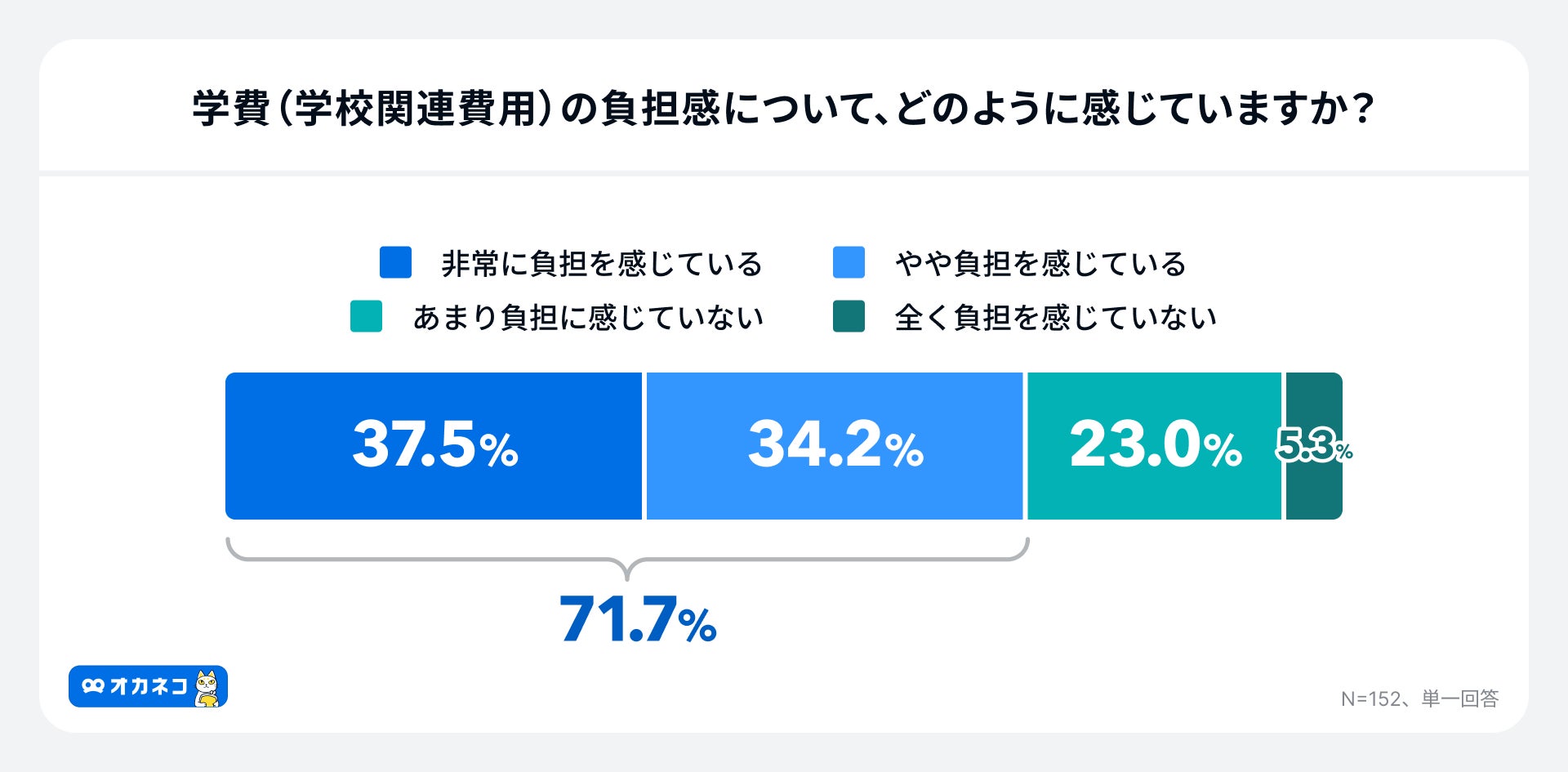

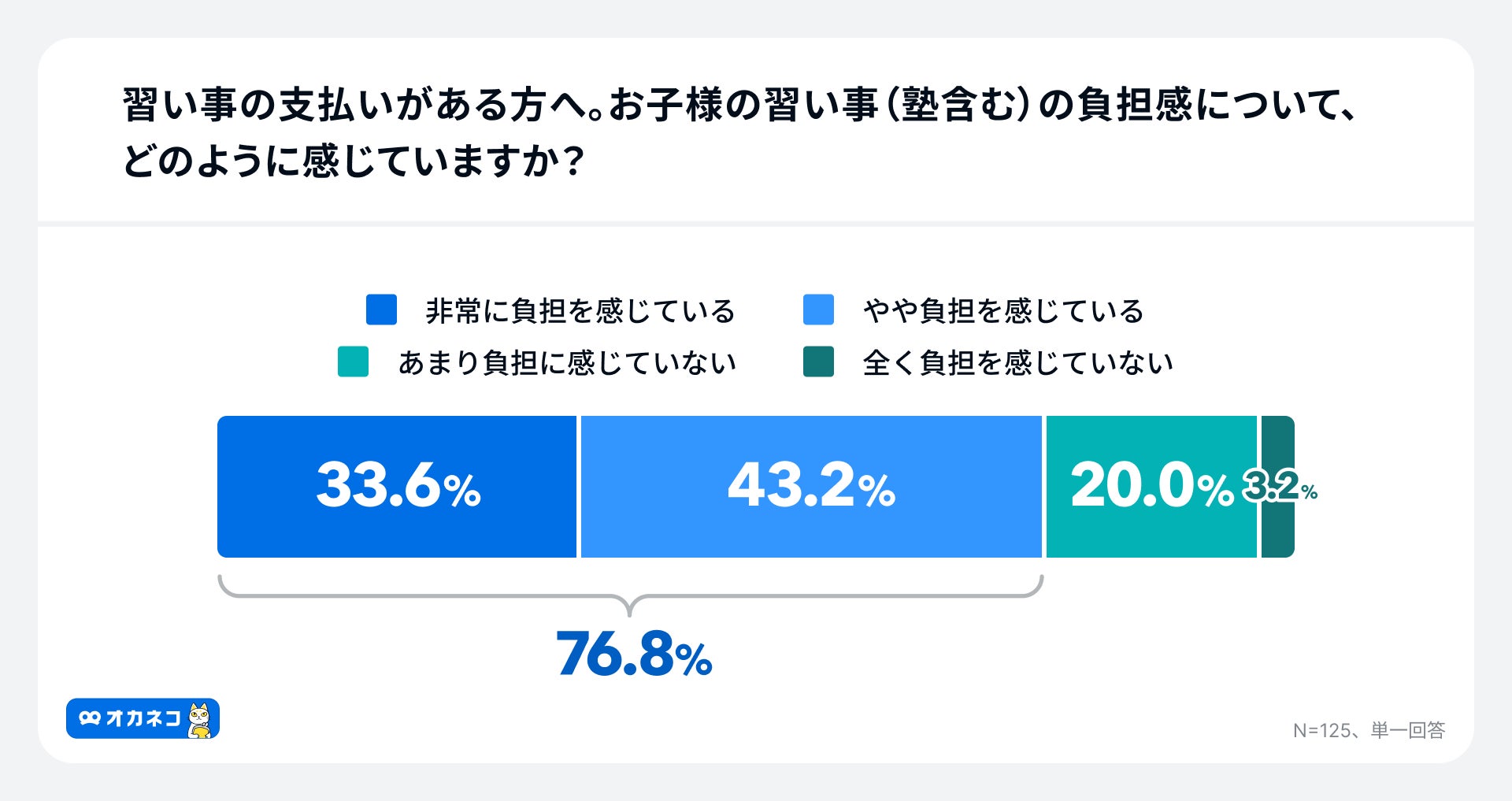

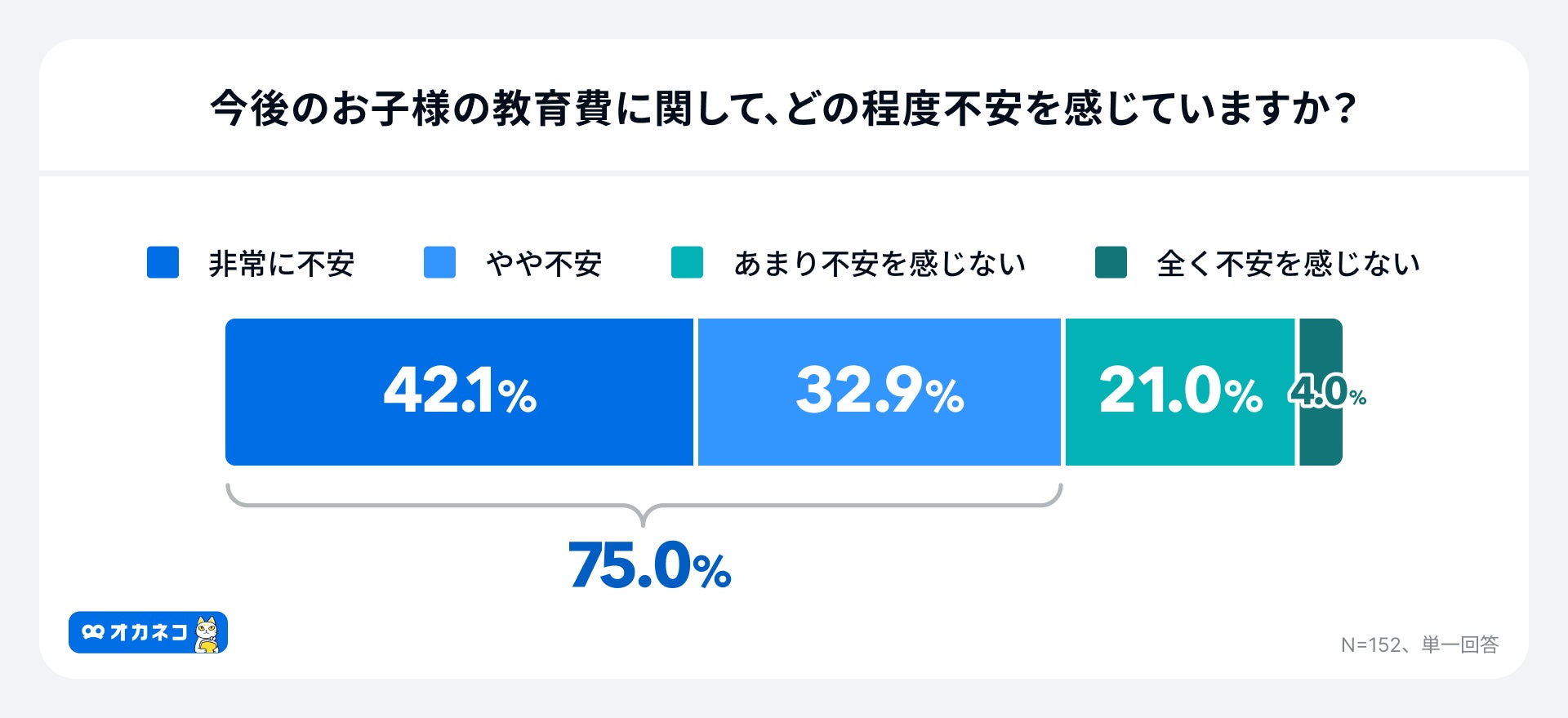

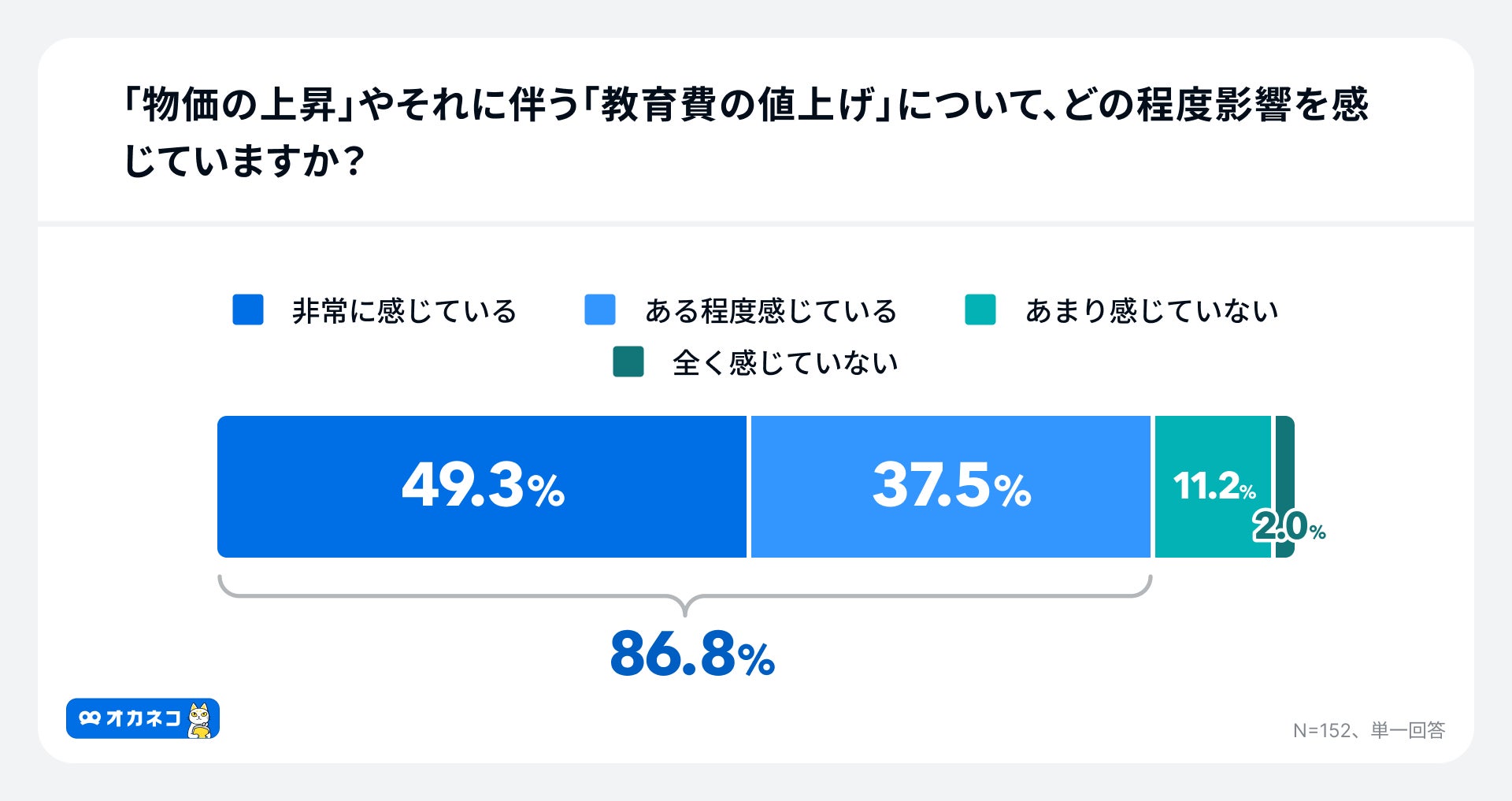

オカネコが2025年2月に実施した調査によると、「物価の上昇」やそれに伴う「教育費の値上げ」について、8割以上の家庭が何らかの影響を感じていると回答しました。

学費(学校関連費用)や習い事費用に負担を感じている方はいずれも7割以上で、今後の教育費に関して不安を感じている方の割合も7.5割にのぼります。

この記事では、教育費準備の参考として、大学4年間の学費や入学時にかかる初年度納付金の平均額、在学中の生活費の目安を紹介します。お子さんをお持ちの方は、大学進学に必要な費用を把握し、できるだけ早いうちから準備を始めましょう。

※参照:「男女共同参画白書 令和6年版」特集編 仕事と健康の両立~全ての人が希望に応じて活躍できる社会の実現に向けて~15ページ|内閣府男女共同参画局

- 大学4年間の学費の総額は、国立大学・公立大学が約250万円、私立大学(文系)は約400万円、私立大学(理系)は約540万円、私立大学(医歯系)は2,300万円以上

- 学費以外にも「受験料」「交通費」のほか、1人暮らしをする場合は「入居時の費用や生活費」も必要に

- 奨学金など利用できる制度を把握し、計画的にお金を貯めることが大切

大学でかかる学費の目安

大学でかかる学費は、どのような大学に進学するかによって異なります。以下は、大学4年間(私立大学医歯系は6年間)でかかる学費の平均です。

※授業料、施設設備費は参照データ(年額)をそれぞれの在籍期間で乗じた数値を記載しています

参照※1:国立大学等の授業料その他の費用に関する省令|e-Gov法令検索

参照※2:(参考2)国公私立大学の授業料等の推移|文部科学省

参照※3:資料1 令和5年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について 1ページ|文部科学省

大学4年間の学費は、国立大学・公立大学の場合は250万円程ですが、私立大学の場合は国公立の約1.6~9.4倍です。特に、私立の医歯系学部の学費は6年間で約2,354万円と高額なため、計画的に学費を準備する必要があります。

監修者

監修者芸術系の大学や医療系の学校は費用が一般的な学費に比べると高くなる傾向があります。一般的な費用と合わせてお子様の特性などに合わせた柔軟な選択ができるように資金が準備できるといいですね。

学費をしっかり準備するためのポイントは、お金の色分けと適切な目標設定です。いつ、どのタイミングで、どの程度資金が必要なのか中長期的な目線で教育費を準備していきましょう!

初年度納付金の平均額

大学進学時に最もお金がかかるのは、入学料の支払いがある初年度です。初年度納付金はいくらくらいになるのか、平均額を見てみましょう。

| 初年度納付金の平均額 | ||||

|---|---|---|---|---|

| 合計 | 内訳 | |||

| 入学料 | 授業料 | 施設設備費 | ||

| 国立大学 | 81万7,800円 | 28万2,000円 | 53万5,800円 | - |

| 公立大学 | 91万562円 | 37万4,371円 | 53万6,191円 | - |

| 私立大学(文系) | 119万4,840円 | 22万3,867円 | 82万7,135円 | 14万3,838円 |

| 私立大学(理系) | 153万450円 | 23万4,756円 | 116万2,738円 | 13万2,956円 |

| 私立大学(医歯系) | 482万1,704円 | 107万7,425円 | 286万3,713円 | 88万566円 |

参照※1:国立大学等の授業料その他の費用に関する省令|e-Gov法令検索

公立大学:(参考2)国公私立大学の授業料等の推移|文部科学省

私立大学(文系・理系・医歯系):資料1 令和5年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について 1ページ|文部科学省

学費の安い国立大学・公立大学でも、約80~90万円の初年度納付金が必要です。私立大学は国公立よりも授業料や施設設備費が高く、初年度納付金の平均額は100万円を超えます。私立の医歯系学部の初年度納付金の平均額は、約480万円とさらに高額です。

学費の内訳(入学料・授業料・施設設備費)

大学の学費は、以下の3つで構成されています。

- 入学料:入学の可能性のある大学に支払う費用(複数の大学に支払う場合も)

- 授業料:在学中毎年発生する費用

- 施設設備費:学内施設や設備の維持管理費用

入学料

大学受験合格後は、入学の可能性のある大学に対し入学料の支払いが必要です。

合格発表から1~2週間を入学料の納付期限としている大学が多く、期限内に支払わなかった場合は入学の権利が失われます。そのため、第一志望大学の合格発表前に併願校の入学料納付期限が来る場合など、複数の大学に入学料を支払わなければならない可能性もあります。

入学料の目安は、私立医歯系以外は約20~40万円、私立医歯系は約100万円です。公立大学では、地域出身者は優遇制度が適用され、地域外出身者よりも入学料が10~20万円ほど安くなる場合もあります。

授業料

国立大学・公立大学の授業料は同じくらいで、文系・理系を問わず年間50万円ほどです。私立大学は国公立よりも授業料が高く、文系は年間約80万円、理系は年間約110万円、医歯系は年間約290万円がかかります。

授業料の支払いは、1年分を一括納付する方法のほか、分納に対応する大学も多いです。分割回数は大学によって異なりますが、前期・後期の2回が一般的となっています。

施設設備費

施設設備費は、校舎やグラウンド、駐車場などの施設設備のほか、机やパソコンといった備品類の維持管理や、実験・実習などに使われます。

施設設備費は大学や学部によって金額に差がありますが、国公立よりも私立のほうが高く、実験・実習の多い学部ではより高額になる傾向です。私立医歯系学部の施設設備費平均額は約88万円と、同じ私立の文系・理系と比較しても高くなっています。

学費の支払いタイミング

学費の支払いタイミングは大学によって異なるため、大学受験に合格した際は各大学の案内をきちんと確認しましょう。

参考として、一般的な学費の支払いタイミングを以下に紹介します。

| 一般的な学費の支払いタイミング | |||||

|---|---|---|---|---|---|

| 学費の内訳 | 支払いタイミング | ||||

| 一括納付の場合 | 分納の場合 | ||||

| 初年度 | 入学料 | 入学手続き時(合格発表から1~2週間以内が多い) | - | ||

| 授業料 施設設備費 | 入学手続き時 ・一般選抜:2~3月頃 ・総合型選抜・学校推薦型選抜:9~11月頃 | 前期分:入学手続き時 後期分:9~10月頃 | |||

| 2年目以降 | 授業料 施設設備費 | 4月頃 | 前期分:4月頃 後期分:9~10月頃 | ||

初年度のみ発生する入学料の支払いは、合格発表から1~2週間以内を納付期限とする場合が多いです。授業料・施設設備費の支払いは、初年度と2年目以降でタイミングが異なります。

初年度は入学手続き時の支払いとなり、一般選抜の合格者は2~3月頃が目安です。ただし、一般選抜よりも合格発表の早い総合型選抜・学校推薦型選抜は、9~11月頃が納付期限となる大学が多いため注意しましょう。一括納付ではなく分納する場合、後期分の支払いタイミングは大体9~10月頃です。

2年目以降の授業料・施設設備費は、一括納付および分納前期分は4月頃、分納後期分は9~10月頃が支払いタイミングの目安となります。

大学の学費は上昇傾向にある

以下は私立大学の授業料の推移です。

| 私立大学の授業料の推移 | |

|---|---|

| 平成25年 | 860,266円 |

| 平成26年 | 864,384円 |

| 平成27年 | 868,447円 |

| 平成28年 | 877,735円 |

| 平成29年 | 900,093円 |

| 平成30年 | 904,146円 |

| 令和元年 | 911,716円 |

| 令和2年 | 927,705円 |

| 令和3年 | 930,943円 |

| 令和5年 | 959,205円 |

国公立大学の授業料は10年間で大きな変化はありませんが、私立大学の授業料は上昇傾向にあることがわかります。

【2025年度から始まる】多子世帯の大学等授業料・入学金の無償化とは

2025年度から子どもが3人以上いる世帯において、大学等の授業料や入学金が無償になる制度が始まります。現行の大学無償化(高等教育の修学支援制度)を大幅拡充させた制度です。

「多子世帯の大学等授業料・入学金の無償化」の概要

- 対象の世帯:扶養される子供が3人以上いる世帯(扶養する子供が3人以上いれば第1子から無償の対象)

- 対象の学校:大学・短大・高専(4・5年生)・専門学校

- 所得制限:なし

- 授業料支援の上限:国公立大学約54万円/年、私立大学約70万円/年(大学以外も校種・設置者ごとに設定)

所得制限はないものの、世帯に扶養する子どもが3人以上いないと利用できません。

つまり3人の子がいる家庭でも、例えば第1子が大学を卒業し扶養家族から外れた場合は、第2子以降は対象外です。支援を受けられない世帯が多いことが予想されるでしょう。(2024年11月時点の情報)

オカネコが実施したアンケート調査では、「多子世帯の大学等授業料・入学金の無償化について、どのように思いますか?」という質問に対し、半数近くが「必要な制度だと思う」と回答。一方で、4人に1人は「あまり必要性が感じられない」と回答していました。

また、18.6%の方が「よくわからない」と回答しており、制度の理解が進んでいない層も少なくないことが分かります。

「オカネコ」ではチャットで簡単な質問に答えると家計診断ができ、同年代や同じような環境の人と「年収」「貯金額」「家賃」「投資額」などが比較できます。

家計診断をすると複数のお金のプロからコメントが届き、そのままチャットで相談も可能です。「大学費用はどうやって備えるべき?」「いつまでにいくら貯めれば良いの?」など、ライフプランニングの相談もできるので、ぜひ気軽にお試しください。

学費以外にかかる費用(大学の受験料)

大学進学する場合、学費のほかに受験費用がかかります。まず、受験時には受験料(検定料)が必要です。もし複数の大学を受験すれば、受験料だけでもそれなりの出費になるでしょう。

| 大学の受験料(検定料) | |

|---|---|

| 大学入学共通テスト(3教科以上受験) | 1万8,000円 |

| 大学入学共通テスト(2教科以下受験) | 1万2,000円 |

| 国公立大2次試験 | 1万7,000円 |

| 私立大(医歯学部等除く) | 3万円~3万5,000円程度 |

また、遠方の大学を受験する場合は、受験料のほかに交通費や宿泊費などもかかります。飛行機の距離を親が受験会場まで付き添うとなれば、1回の受験で十数万円がかかる可能性もあるでしょう。

大学入学後にかかる費用(通学費・修学費・一人暮らし費用など)

大学入学後は学費以外にも、以下のような費用がかかります。

- 大学までの通学費

- 住居費、賃貸の契約金

- 光熱費

- 食費・日用品費

- その他娯楽費など

バスや電車、自家用車で通学する場合、定期券代やガソリン代などが必要です。通学費や教科書などの修学費にかかる平均費用は以下の通りです。

| 学費以外でかかる費用(一例) | |||

|---|---|---|---|

| 項目 | 国立大学 | 公立大学 | 私立大学 |

| 修学費※教科書、参考書籍、実習材料費など | 49,300円 | 43,300円 | 50,600円 |

| 課外活動費 | 27,000円 | 14,100円 | 23,600円 |

| 通学費 | 42,200円 | 59,900円 | 73,800円 |

| 合計(1年間) | 118,500円 | 117,300円 | 148,000円 |

また、自宅を離れ、学生寮生活や1人暮らしをするなら、入居時の初期費用や月々の生活費がかかります。

子ども本人にアルバイトをしてもらうのも1つの方法ですが、学業に支障のない範囲に留めるとなると、親からの仕送りやお小遣いがなければ生活費が足りないかもしれません。

大学費用を貯める際は、こうした入学後にかかる費用も踏まえて計画を立てるとより安心です。

授業料以外にも、住む地域によっては下宿が前提での進学になるケースも少なくありません。

現在お住まいの地域で通学する場合は、通学費用がどの程度かかるのか、また下宿をする場合はどの程度の家賃相場なのかを調べておくと安心です。

大学生の生活費の目安

自宅を出て大学に通学する場合、月々の生活費はどのくらいになるのでしょうか。日本学生支援機構の調査より、学生寮通学・下宿、1人暮らし通学の大学生の生活費目安を紹介します。

「学生寮通学」の場合は約6~7万円/月

学生寮通学の場合、1か月あたりの生活費の目安は約6~7万円です。学生寮なら、下宿や1人暮らしに比べ、住居・光熱費を低く抑えられるでしょう。

| 1か月あたりの生活費の目安 | |||

|---|---|---|---|

| 支出 | 国立 | 公立 | 私立 |

| 食費 | 2万1,608円 | 2万2,308円 | 1万8,783円 |

| 住居・光熱費 | 1万9,758円 | 2万67円 | 2万4,700円 |

| 保健衛生費 | 3,575円 | 3,467円 | 3,833円 |

| 娯楽・し好費 | 1万1,033円 | 8,300円 | 9,017円 |

| その他の日常費 | 1万2,758円 | 1万2,700円 | 1万3,867円 |

| 合計 | 6万8,732円 | 6万6,842円 | 7万200円 |

下宿、1人暮らしの場合は約8~9万円/月

下宿、1人暮らしで通学する場合、1か月あたりの生活費の目安は約8~9万円です。ただし、賃貸物件の家賃は地域差が大きいため、都市部に住む場合は住居・光熱費がもっと高くなる可能性もあります。

| 1か月あたりの生活費の目安 | |||

|---|---|---|---|

| 支出 | 国立 | 公立 | 私立 |

| 食費 | 2万2,617円 | 2万817円 | 2万1,667円 |

| 住居・光熱費 | 4万42円 | 3万6,342円 | 3万7,217円 |

| 保健衛生費 | 4,150円 | 3,883円 | 4,592円 |

| 娯楽・し好費 | 1万1,375円 | 1万900円 | 1万558円 |

| その他の日常費 | 1万3,433円 | 1万3,425円 | 1万4,775円 |

| 合計 | 9万1,617円 | 8万5,367円 | 8万8,809円 |

大学の学費を効率よく準備するためのポイント

大学費用は、どのような大学に進学するのか、自宅を出て生活するのかなどの条件によって大きく変わってきます。そのため、大学費用を準備する際は次のポイントをチェックするのがおすすめです。

漠然と学費が貯められるか不安を感じている方も多くいらっしゃるかと思います。大切なのは、いつ、どのタイミングで、どの程度の資金が必要になるかを確認することです。早めにしっかりと先取りで資産形成をする仕組みづくりをすることもポイントです。

少額からでも、継続することで着実に学費を貯めることが可能になります。これまでの金融資産も上手く活用し、これを機に学費の準備を始めていきましょう。

進学にかかるおよその費用を把握する

大学費用を貯め始める前に、進学にかかるおよその費用を把握しましょう。ここまでの解説を踏まえ、大学進学にかかる費用の目安を試算すると以下のとおりです。

| 大学進学にかかる費用の目安 | ||||

|---|---|---|---|---|

| 合計 | 受験費用 | 学費総額 | 入学後費用(※) | |

| 国立大学 | 730万円 | 10万円 | 240万円 | 480万円 |

| 公立大学 | 740万円 | 250万円 | ||

| 私立大学(文系) | 890万円 | 400万円 | ||

| 私立大学(理系) | 1,030万円 | 540万円 | ||

| 私立大学(医歯系) | 3,080万円 | 2,350万円 | 720万円 | |

進学にかかるおよその費用が把握できたら、子どもの年齢や希望する進路をもとに、月々の貯蓄額を逆算してみてください。

例えば、子どもが生まれてすぐに貯蓄を始めた場合、国立大学の進学費用の730万円を貯めるには、毎月約3万4,000円を積み立てる必要があります。

奨学金など使える制度を確認する

子どもの大学進学までに費用を貯めるのが難しい場合は、奨学金などの制度利用も検討しましょう。

制度によって対象者や申込期限、借入上限額などが異なるため、早い段階で概要や条件を調べておくと、いざというときに慌てずに済みます。

| 大学進学に使える制度の例 | ||||

|---|---|---|---|---|

| 制度 | 概要 | |||

| 高等教育の修学支援新制度 | 学費免除または減額、返還不要の給付型奨学金支給により、学費負担を軽減できる。住民税非課税世帯・それに準ずる世帯の学生が対象。 | |||

| 貸与型奨学金(第二種奨学金) | 低い利率の利息で、大学進学費用を借りられる制度。債務者は親ではなく子どもになり、大学在学中は無利子となるのが特徴。 | |||

奨学金は子どもが返還義務を負うため、利用する場合は本人と話し合い返済計画を立てたうえで、借入額を決めましょう。

制度の内容や借入額について疑問や不安がある方は、FPなどのお金の専門家に一度相談することをおすすめします。

大学の学費の準備方法3選

大学の進学までの時間に余裕があれば、「NISA」や「学資保険」などの生命保険を活用し、大学の学費を準備するのがおすすめです。

オカネコのアンケート調査によると、教育費の準備方法としてもっとも多かった回答が「預貯金」でしたが、「学資保険」や「資産運用」を活用している方も多いことがわかりました。

もし大学進学までの時間に余裕がない場合は、「教育ローン」を活用しましょう。入学金や教科書代、一人暮らしの費用など用途に応じた借入ができます。

ここでは、以下3つの準備方法をご紹介しますので、ご自身にあった準備の仕方を考えてみてください。

NISAを活用する

子どもの大学資金の準備には、「NISA」を活用するのがおすすめです。通常の金融投資では利益に対して20.315%が課税されますが、NISA制度を活用すれば年間非課税枠内の投資であれば、得られた利益が非課税になります。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

なお、2023年までのNISA・つみたてNISAの買付・積立投資は2023年で終了となりましたが、2024年以降の新NISA制度とは別枠で非課税保有枠が継続されます。

また、同じく2023年で制度が終了した18歳未満の子どもを対象とした「ジュニアNISA」の保有商品は、制度廃止後も非課税枠内での運用が可能です。

2024年からの新しいNISA制度はこれまでよりも使いやすくなるため、子どもの教育資金の積み立てにぜひ活用しましょう。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

学資保険などの生命保険を活用する

子どもの教育資金の準備には、学資保険などの積立型保険を活用するのもおすすめです。

これらの保険は「貯蓄型保険」とよばれ、契約期間の満了時には「満期保険金」、保険契約の解約時には「解約返戻金」など、払い込んだ保険料が将来的に返ってきます。万一の事態には保障も受けられるので、保障も用意しながら将来に向けた貯蓄へ取り組みたい方におすすめです。

一方で、これらの貯蓄性のある保険は、一般的な掛け捨て型保険よりも毎月の保険料が高めに設定されています。家計の収支を考えバランスをみて活用しましょう。

教育ローンを活用する

教育ローンは奨学金制度同様、教育資金の借入ができる制度ですが、債務者が保護者になる点や使用用途の幅が広いのが特徴です。ただし、奨学金よりも金利は高い傾向にあります。

教育ローンは大きく分けて「国の教育ローン」と「民間の金融機関の教育ローン」の2種類あり、国の教育ローンは借入上限額が350万円ですが、民間の教育ローンは、金融機関によって借入金額や金額の条件が異なります。

「民間の教育ローン」の特徴(国の教育ローンとの比較)

- 借入上限額が高い傾向にある

- 金利が高い傾向にある

- 使用用途の幅が広い(塾の費用などにも活用可能)

- 借入条件の幅が広い(所得上限がないなど)

国の教育ローンより金利が高い傾向にあるため、事前に返済計画とライフプランを立ててから、返済できる分を借りるようにしましょう。

「イー・ローン」と「クラウドローン」なら最適な教育ローンの提案・比較・検索が可能

民間の教育ローンの利用を検討する際は、低金利ローンの比較サービス「イー・ローン」や「クラウドローン」を使うと便利です。

イー・ローンのサービス概要

イー・ローンの概要

- 提携金融機関70社以上、掲載ローン150件以上の日本最大級のローン比較検討サービス(2025年5月時点)

- ランキングからローンを探せる。掲載ローンが多いからしっかり比較できる

- 金利・借入条件・申込条件・サービス特徴などの項目が一目で比較できる

- AIチャットボットが目的に沿ったローン探しをアドバイスしてくれる

イー・ローンは提携金融機関70社以上、掲載ローン150件以上の教育ローンを掲載しています。

金利は年0.9%台(2025年5月時点)から掲載があり、金利や審査回答時間で並び替えが可能なほか、 お住まいで人気の金融機関や来店不要な金融機関など、ご希望の条件で簡単に検索・比較・申込みが可能です。

また、ローン選びの参考となる各種ランキングや、シミュレーション機能も用意されていますので、自分に最適ローン選びが難しいと感じられる方にも、簡単にローンサービスの比較ができるでしょう。

クラウドローンのサービス概要

※金利は一例です。

クラウドローンの概要

- 最適な銀行ローンのマッチングサービス(提携金融機関は30以上)※2025年1月時点

- 借入が可能かシミュレーションできる

- 提携の保証会社による事前審査が可能

- 審査結果に応じて、借りられる銀行から直接融資の提案が届く

- 希望する銀行にそのまま申し込みできる

クラウドローンは、希望借入額や年収を入力すると、借入が可能か無料でシミュレーションができ、続けて保証会社の事前審査を申請すると、審査結果に応じて借入可能な銀行から直接教育ローンの提案が届きます。

そのまま希望する金融機関へ申し込みもできるので、ぜひ気軽に活用してみてください。

まとめ

学費の安い国立大学に入学し、自宅から通学した場合でも約250万円の費用がかかります。私立大学に進学する場合や1人暮らしをする場合、大学進学費用はさらに高額に。できるだけ早いうちから貯蓄を始めたり、使える制度について調べたりといった対策が必要です。

子どもの大学費用準備に不安のある方、貯蓄が難しいと感じている方は、一度当サイトの「オカネコ」をご利用ください。オカネコは、FPなどお金のプロに無料かつ匿名でチャット相談できるサービス。

一度ライフプランニングをして、今後のお金の流れを見える化すると、今やるべき対策が見えてくるはずです。チャット形式なので自分のタイミングで相談することができ、わざわざ外出する必要もありません。ぜひ気軽に利用してみてくださいね!