高校生にかかる学費は、公立高校・私立高校のどちらに進学するか、習い事や塾に通うかによって変わってきます。

文部科学省の調査によると、高校3年間でかかる学費の平均は、公立高校が約154万円、私立高校が約316万円です。

ただし、高等学校等就学支援金制度(高校無償化制度)などの学費の支援制度を利用すれば、自己負担額はかなり軽減されます。子育て世帯の方は、各支援制度の概要や対象者を把握したうえで、早めに必要な学費の準備を始めることが大切です。

本記事では、高校生にかかる学費の平均や、学費負担を軽減する制度情報、高校の学費の準備方法を解説します。高校生にかかる学費の目安を知りたい方、今から学費の準備を始めようと考えている方は、ぜひ参考にしてください。

- 高校3年間でかかる学費の平均は、公立高校が約154万円、私立高校が約316万円

- 大学受験料の相場は3万円~3万5,000円で、交通費や宿泊費を含めた受験費用の平均額は約25万円

- 高等学校等就学支援金制度(高校無償化制度)を利用する、児童手当を貯金するなど、制度をうまく使いながら計画的に学費を準備する必要がある

高校生にかかる学費の平均

高校生にかかる学費は、通う学校や学校外活動(習い事・塾・地域活動など)によって変わりますが、文部科学省が実施している子供の学習費調査の、令和3年度の調査結果をもとに高校3年間の学費を計算すると、平均額は公立高校が約154万円、私立高校が約316万円でした。

※参照:表1 学校種別学習費総額の推移|令和3年度子供の学習費調査 1ページ|文部科学省

続いて、具体的に何にいくらかかるのか、公立高校・私立高校別に詳しい内訳を見ていきます。また、高校卒業後に進学する場合にかかる大学受験費用の金額についても解説します。

公立高校の学費

| 公立高校の学費 | |

|---|---|

| 学校教育費※ | 309,261円 |

| 学校給食費 | 0円 |

| 学校外活動費 | 203,710円 |

| 1年間総額 | 512,971円 |

| 3年間総額 | 1,538,913円 |

※学校教育費は、授業料、保育料、入学金、修学旅行費、学用品費、体育用品費、楽器等購入費、実験実習材料費、クラブ活動費、通学費などを指す。

文部科学省の調査によると、公立高校の3年間でかかる学費の総額は平均約154万円(年間約51万円)です。内訳は、学校教育費に年間約31万円、学校外活動費に年間約20万円となっています。

下記は、公立高校の学校外活動費の内訳です。

| 学校外活動費の内訳 | ||

|---|---|---|

| 補助学習費 | 家庭内学習費 | 22,640円 |

| 通信教育・家庭教師費 | 16,301円 | |

| 学習塾費 | 120,397円 | |

| その他 | 12,039円 | |

| 総額 | 171,377円 | |

| その他の学校外活動費 | 体験活動・地域活動 | 1,342円 |

| 芸術文化活動 | 9,460円 | |

| スポーツ・ レクリエーション活動 | 6,778円 | |

| 国際交流体験活動 | 2,045円 | |

| 教養・その他 | 12,708円 | |

| 総額 | 32,333円 | |

| 1年間総額 | 203,710円 | |

| 3年間総額 | 611,130円 | |

参照:表7 学年別その他の学校外活動費|令和3年度子供の学習費調査 16ページ|文部科学省

割合が最も大きいのは学習塾費で、年間平均約12万円でした。次に割合が大きいのは、家庭内学習費、通信教育・家庭教師費、教養・その他で、それぞれの平均額は年間1~2万円前後です。

このことから公立高校でかかる学費の総額は、学習塾や家庭内学習、習い事にどのくらい力を入れるかによって大きく変わってくると考えられます。

私立高校の学費

| 私立高校の学費 | |

|---|---|

| 学校教育費※ | 750,362円 |

| 学校給食費 | 0円 |

| 学校外活動費 | 304,082円 |

| 1年間総額 | 1,054,444円 |

| 3年間総額 | 3,163,332円 |

※学校教育費は、授業料、保育料、入学金、修学旅行費、学用品費、体育用品費、楽器等購入費、実験実習材料費、クラブ活動費、通学費などを指す。

文部科学省の調査によると、私立高校の3年間でかかる学費の総額は平均約316万円(年間約105万円)です。内訳は、学校教育費に年間約75万円、学校外活動費に年間約30万円となっており、私立高校の場合は学校教育費が大きな割合を占めます。

下記は、私立高校の学校外活動費の内訳です。

| 学校外活動費の内訳 | ||

|---|---|---|

| 補助学習費 | 家庭内学習費 | 31,786円 |

| 通信教育・家庭教師費 | 26,530円 | |

| 学習塾費 | 171,149円 | |

| その他 | 17,174円 | |

| 総額 | 246,639円 | |

| その他の学校外活動費 | 体験活動・地域活動 | 1,903円 |

| 芸術文化活動 | 16,501円 | |

| スポーツ・ レクリエーション活動 | 12,956円 | |

| 国際交流体験活動 | 8,118円 | |

| 教養・その他 | 17,965円 | |

| 総額 | 57,443円 | |

| 1年間総額 | 304,082円 | |

| 3年間総額 | 912,246円 | |

参照:表7 学年別その他の学校外活動費|令和3年度子供の学習費調査 16ページ|文部科学省

割合が最も大きいのは学習塾費で、年間平均約17万円でした。次に割合が大きいのは、家庭内学習費、通信教育・家庭教師費、教養・その他、芸術文化活動、スポーツ・レクリエーション活動で、それぞれの平均額は年間1~3万円前後です。

私立高校は公立高校の場合に比べて、学校外活動費の平均額が全体的に高い傾向にあります。お子さんを私立高校に進学させるなら、学校教育費だけでなく学校外活動費も多めに準備する必要があるでしょう。

大学受験費用

以下は大学の受験料の相場です。例えば、国公立大学と私立大学を1校ずつ受けるなら、6~7万円程度の受験費用がかかります。

| 大学の受験料(入学検定料)2024年度・入学者選抜 | |

|---|---|

| 大学入学共通テスト(3教科以上受験) | 18,000円 |

| 大学入学共通テスト(2教科以下受験) | 12,000円 |

| 国公立大2次試験※ | 17,000円 |

| 私立大(医歯学部等除く) | 30,000~35,000円程度 |

※コースによっては10,000円の場合もある

遠方の大学を受験する場合、受験料のほかに交通費や宿泊費も必要です。東京私大教連の調査※によると、受験費用(受験料・交通費・宿泊費)の平均額は約25万円です。

また、大学受験対策として予備校に通う場合は、予備校費用がかかります。金額は予備校や受講内容によって差がありますが、少なくとも入学金として3万円前後、授業料として年間50万円程度、季節講習費として20万円程度を見込んだほうがよいでしょう。

※参照:表1受験から入学までの費用(住居別)7ページ|私立大学新入生の家計負担調査2023年度|東京私大教連

「オカネコ」では簡単な家計診断をすると、チャットでお金のプロに無料相談ができます。

「子どもの教育費はどうやって備えるべき?」「いつまでにいくら貯めれば良いの?」などの教育費の相談はもちろん、老後資金や住宅購入の資金計画などの相談も可能です。お金の些細な不安・疑問でも構いません。

家計にあわせた節約方法や資産形成方法がわかるので、ぜひ気軽にお試しください。

【2020年4月~】高等学校等就学支援金制度(高校無償化制度)が拡充

高校生にかかる学費の負担を軽減するには、公的な支援制度を漏らさず活用しましょう。

まず確認したいのは、返還不要の授業料支援金がもらえる「高等学校等就学支援金制度」です。高等学校等就学支援金制度は2020年4月に拡充が行われ、現在は全国の約8割の高校生が利用しています。

以下の受給資格および支援対象となる世帯年収の目安に当てはまる場合は、高等学校等就学支援金制度を利用可能なので忘れずに申し込みましょう。

| 高等学校等就学支援金制度概要 | |||

|---|---|---|---|

| 受給資格 | 以下の在学要件および所得要件を満たす人 ・日本国内に在住し、高等学校等に在学している ・保護者等の「市町村民税の課税標準額×6% - 市町村民税の調整控除の額」が30万4,200円未満 | ||

| 支給上限額(年間) | 118,800円(私立高校等は396,000円 別途所得要件あり)※ | ||

※:通信制の私立高校は29万7,000円上限、国公立の高等専門学校(1~3年)は23万4,600円が上限

| 支援の対象になる世帯の年収目安 | |||

|---|---|---|---|

| 子の人数 | 118,800円の支給 | 396,000円の支給 | |

| 片働きの場合 | 子2人(高校生・高校生) | ~約950万円 | ~約640万円 |

| 子2人(大学生・高校生) | ~約960万円 | ~約650万円 | |

| 共働きの場合 | 子2人(高校生・中学生以下) | ~約1,030万円 | ~約660万円 |

| 子2人(高校生・高校生) | ~約1,070万円 | ~約720万円 | |

| 子2人(大学生・高校生) | ~約1,090万円 | ~約740万円 | |

高等学校等就学支援金の支給額は、国公立高校か私立高校かによって異なります。以下に各支給額と申し込み方法の詳細をお伝えするので、支援対象の方は参考にしてください。

国公立高校の場合の支給額

国公立高校の場合の支給額は、年間118,800円です。

これは国公立高校の授業料に相当する金額なので、高等学校等就学支援金制度を利用すれば授業料負担を実質無料にできます。

つまり、授業料以外の学費(入学金や教材費、通学費など)だけを自己負担すればよいという計算です。

私立高校の場合の支給額

私立高校の場合、「市町村民税の課税標準額×6% - 市町村民税の調整控除の額」の計算式による算出額に応じて、支給額が異なります。

- 算出額が154,500円以上~304,200円未満の場合:118,800円

- 算出額が154,500円未満の場合:396,000円※

※私立高校(通信制)は297,000円

算出額が304,200円以上になる場合は、高等学校等就学支援金の支給対象外です。

申し込み方法

高校入学時に学校から高等学校等就学支援金申請の案内があります。パソコンやスマートフォンでのオンライン申し込みが原則ですが、学校によっては紙媒体での申請のみのところもあるので、詳細は各学校に確認しましょう。

高等学校等就学支援金を申し込む際は、親権者全員分の収入状況登録を行います。課税情報等の確認のため、手続き時にマイナンバーカードの読み取りまたは個人番号の入力が必要です。

教育費無償化制度について詳しく知りたい方は、以下の記事もご覧ください。

【2024年12月~】児童手当が拡充

児童手当の支給額は、子ども1人につき月1万円~1万5,000円(所得制限額以上の家庭は月5,000円、所得上限額以上の場合は給付なし)です。児童手当の全額を貯めれば、高校入学までに約200万円の資金を準備できます。

児童手当は2024年12月以降の拡充にともない、所得制限が撤廃され、両親の所得に関係なくすべての子どもが児童手当の支給対象になりました。また、給付期間が高校生まで延長される点、第3子以降の給付額が3万円に増額される点もポイントです。

参照:こども家庭庁 児童手当制度のご案内、こども家庭庁 こども未来戦略 「加速化プラン3.6兆円」の施策詳細P1

その他高校の学費に関する支援制度

高等学校等就学支援金制度、児童手当のほかにも、高校の学費に関する支援制度はいろいろあります。以下の制度のうち、利用できるものがあるかどうかを早めに確認しておきましょう。

高校生等奨学給付金制度(生活保護世帯・住民税非課税世帯)

「高校生等奨学給付金」とは、高校生がいる生活保護世帯・住民税非課税世帯に対し、教科書費や教材費など授業料以外の教育費を支援する目的で支給される、返還不要の給付金です。

「高校生等奨学給付金制度」の対象者

- 生活保護世帯

- 住民税非課税世帯

- 家計が急変して住民税非課税相当になった世帯

| 年間支給額※ | |||

|---|---|---|---|

| 国公立 | 私立 | ||

| 生活保護世帯 | 32,300円 | 52,600円 | |

| 住民税非課税世帯・全日制等(第1子) | 122,100円 | 142,600円 | |

| 住民税非課税世帯・全日制等(第2子以降) | 143,700円 | 152,000円 | |

| 住民税非課税世帯 通信制・専攻科 | 50,500円 | 52,100円 | |

※家計急変の場合は、申込月によって給付額が変わります

ただし、上記の表は国の補助基準であり、高校生等奨学給付金の対象となる要件や支給額、手続きの方法は各都道府県によって異なります。

高校生等奨学給付金の詳細を知りたい場合は、文部科学省の「高校生等奨学給付金のお問合せ先一覧」に記載された担当部署に問い合わせましょう。

教育ローン

教育費が必要になるタイミングが迫っており、今から貯めても間に合わない場合は、「教育ローン」による借入を検討しましょう。

教育ローンとは、教育資金を賄う目的で受ける融資のことです。大きく分けると「国の教育ローン」と「民間の教育ローン」の2種類があります。

| 「国の教育ローン」と「民間の教育ローン」の違い | ||||||

|---|---|---|---|---|---|---|

| 国の教育ローン | 民間の教育ローン | |||||

| 金融機関 | 日本政策金融公庫 | 銀行・信用金庫など | ||||

| 借入上限額 | 350万円※1 | 300~1,000万円程度 | ||||

| 金利 | 年2.85%※2(固定金利のみ・保証料別) | 年1~4%程度(変動金利・固定金利) | ||||

| 融資期間 | 最長18年 | 10~15年程度 | ||||

| 使途 | ・学校納付金(入学金、授業料、施設設備費など) ・受験費用(受験料、交通費、宿泊費など) ・在学に必要な住居費用 ・学用品費用(教科書、教材、修学旅行費用など) | 国の教育ローンより幅広い傾向 | ||||

| 利用条件 | 世帯年収(所得)上限※3 ・子1人:790万円(600万円) ・子2人:890万円(690万円) ・子3人:990万円(790万円) ・子4人:1,090万円(890万円) ・子5人:1,190万円(990万円) | 年収や勤続年数、年齢、居住地などに制限がある場合もあり | ||||

※1:条件を満たせば450万円

※2:条件を満たせば▲0.4%(固定金利)

※3:条件を満たせば上限額緩和の特例あり

「国の教育ローン」の借入上限額は350万円の固定金利です。融資期間は最長18年と長めで、学校納付金のほか受験費用や住居費用、学用品費用にも利用できます。ただし、子どもの人数に応じた所得制限が設けられているため、一定以上の所得がある世帯は利用できません。

「民間の教育ローン」は銀行や信用金庫などが販売する商品で、借入上限額や金利、融資期間は金融機関によって異なります。国の教育ローンよりもやや高金利な傾向ですが、幅広い使途に利用でき、所得制限もありません。所得制限で国の教育ローンを利用できない方は民間の教育ローンを検討するとよいでしょう。

「イー・ローン」と「クラウドローン」なら最適な教育ローンの提案・比較・検索が可能

クラウドローン株式会社が運営しているサービス「クラウドローン」と、SBIホールディングスが運営しているサービス「イー・ローン」は、多数の金融機関と提携し、お客様のローンニーズに沿った金融機関の比較・検索・マッチング等が可能な総合ローンサービスです。

民間の教育ローンの利用を検討する際は、低金利ローンの比較サービス「イー・ローン」や「クラウドローン」を使うと便利です。

イー・ローンのサービス概要

イー・ローンの概要

- 提携金融機関70社以上、掲載ローン150件以上の日本最大級のローン比較検討サービス(2025年5月時点)

- ランキングからローンを探せる。掲載ローンが多いからしっかり比較できる

- 金利・借入条件・申込条件・サービス特徴などの項目が一目で比較できる

- AIチャットボットが目的に沿ったローン探しをアドバイスしてくれる

イー・ローンは提携金融機関70社以上、掲載ローン150件以上の教育ローンを掲載しています。

金利は年0.9%台(2025年5月時点)から掲載があり、金利や審査回答時間で並び替えが可能なほか、 お住まいで人気の金融機関や来店不要な金融機関など、ご希望の条件で簡単に検索・比較・申込みが可能です。

また、ローン選びの参考となる各種ランキングや、シミュレーション機能も用意されていますので、自分に最適ローン選びが難しいと感じられる方にも、簡単にローンサービスの比較ができるでしょう。

クラウドローンのサービス概要

※金利は一例です。

クラウドローンの概要

- 最適な銀行ローンのマッチングサービス(提携金融機関は30以上)※2025年1月時点

- 借入が可能かシミュレーションできる

- 提携の保証会社による事前審査が可能

- 審査結果に応じて、借りられる銀行から直接融資の提案が届く

- 希望する銀行にそのまま申し込みできる

条件の良い教育ローンを効率的に探すには、低金利ローンの比較サービス「クラウドローン」を活用するのがおすすめです。無料登録後、希望の借入額や金利など質問に回答するだけで、複数の銀行から借入可能な教育ローンの提案を受けられます。

クラウドローンが従来の比較サイトと違うのは、提携保証会社が事前審査を行ってくれる点です。これにより、審査落ちの記録を信用情報機関に残してしまうリスクを低くするとともに、自分に最適な教育ローンの提案をまとめて受け取れます。また、教育ローン申込にかかる手間と時間を大幅に削減でき、より低金利の融資に申し込むことが可能です。

クラウドローンは2020年1月のサービス開始以降、約30社の金融機関と提携し、日経新聞でも紹介され話題を集めています。借入可能な教育ローンの診断は無料で受けられるので、教育ローンを賢く利用したい方は一度試してみてはいかがでしょうか。

各自治体の学費の支援制度

自治体によっては、高校生のいる世帯向けに独自の学費支援制度を設けているところもあります。

| 自治体独自の学費支援制度の一例 | ||||||||

|---|---|---|---|---|---|---|---|---|

| 自治体 | 支援の内容 | 詳細 | ||||||

| 東京都 | 都立高等学校等における授業料免除制度 | 都内に在住し、都立学校に通う子どものいる世帯のうち、所得制限により高等学校等就学支援金が対象外の世帯に対して、都立学校の授業料全額を免除する制度 | ||||||

| 神奈川県 | 学費補助金 | 神奈川県内に在住し、神奈川県の高等学校等に通う子どものいる世帯のうち、高等学校等就学支援金の対象世帯に対して、入学金・授業料を補助する制度 | ||||||

| 大阪府 | 高等学校等の授業料無償化制度の拡充 | 大阪府内に在住し、所得制限により高等学校等就学支援金が対象外の世帯に対して、2024~2026年度にかけて段階的に授業料を無償化する制度 | ||||||

自治体独自の学費支援制度を利用すれば、所得制限で高等学校等就学支援金がもらえない方も授業料免除を受けられるかもしれません。ほかに、授業料だけでなく入学金に対する補助金を受けられる場合もあります。

自身が住んでいる自治体のホームページなどで、利用可能な高校の学費の支援制度があるかを調べてみましょう。

学費・教育費に関するアンケート結果

各支援制度の拡充等によって支援の範囲が広がる一方で、物価高による教育費の値上げも懸念されています。

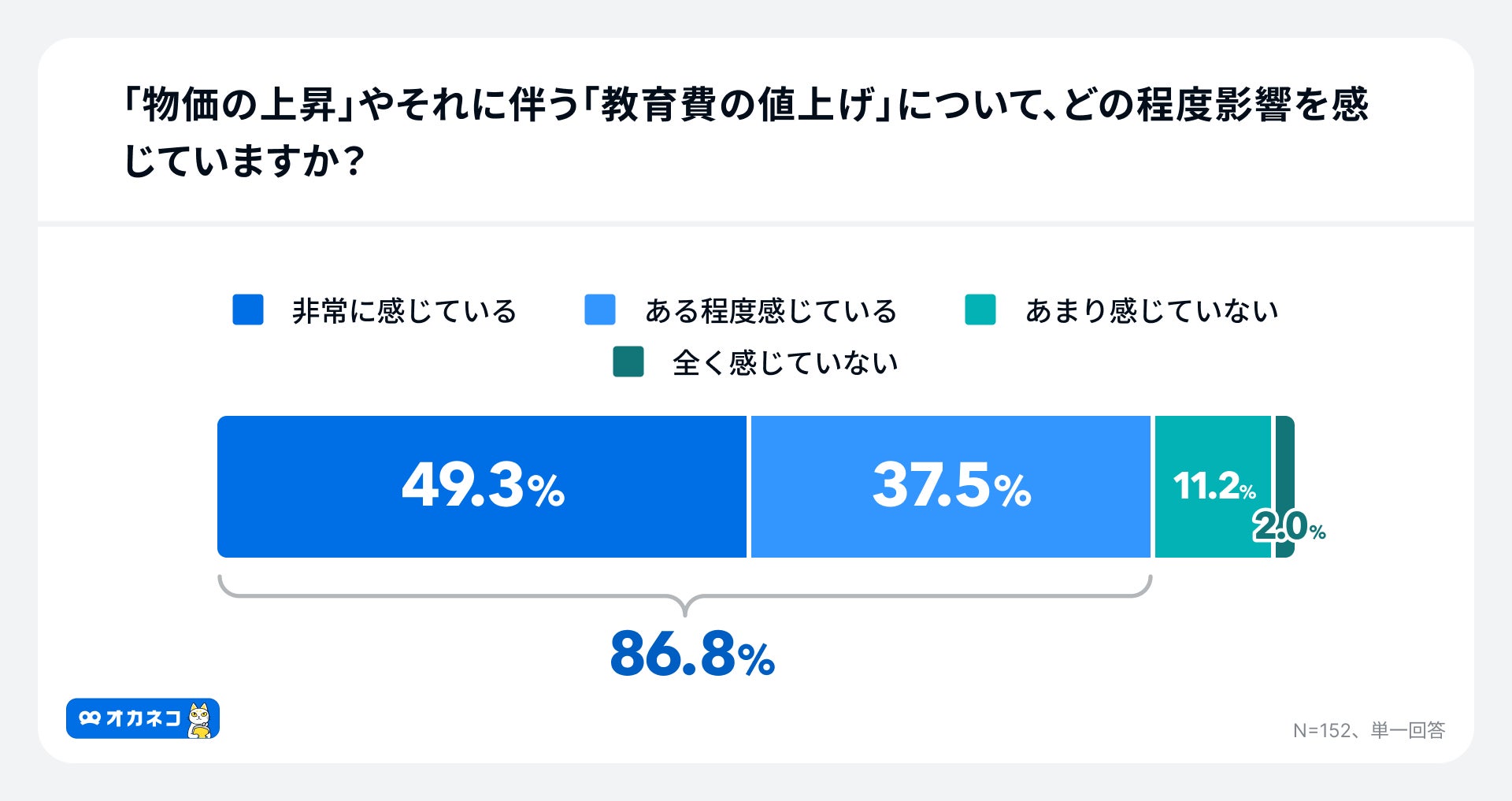

オカネコが2025年2月に実施した調査によると、「物価の上昇」やそれに伴う「教育費の値上げ」について、8割以上の家庭が何らかの影響を感じていると回答しました。

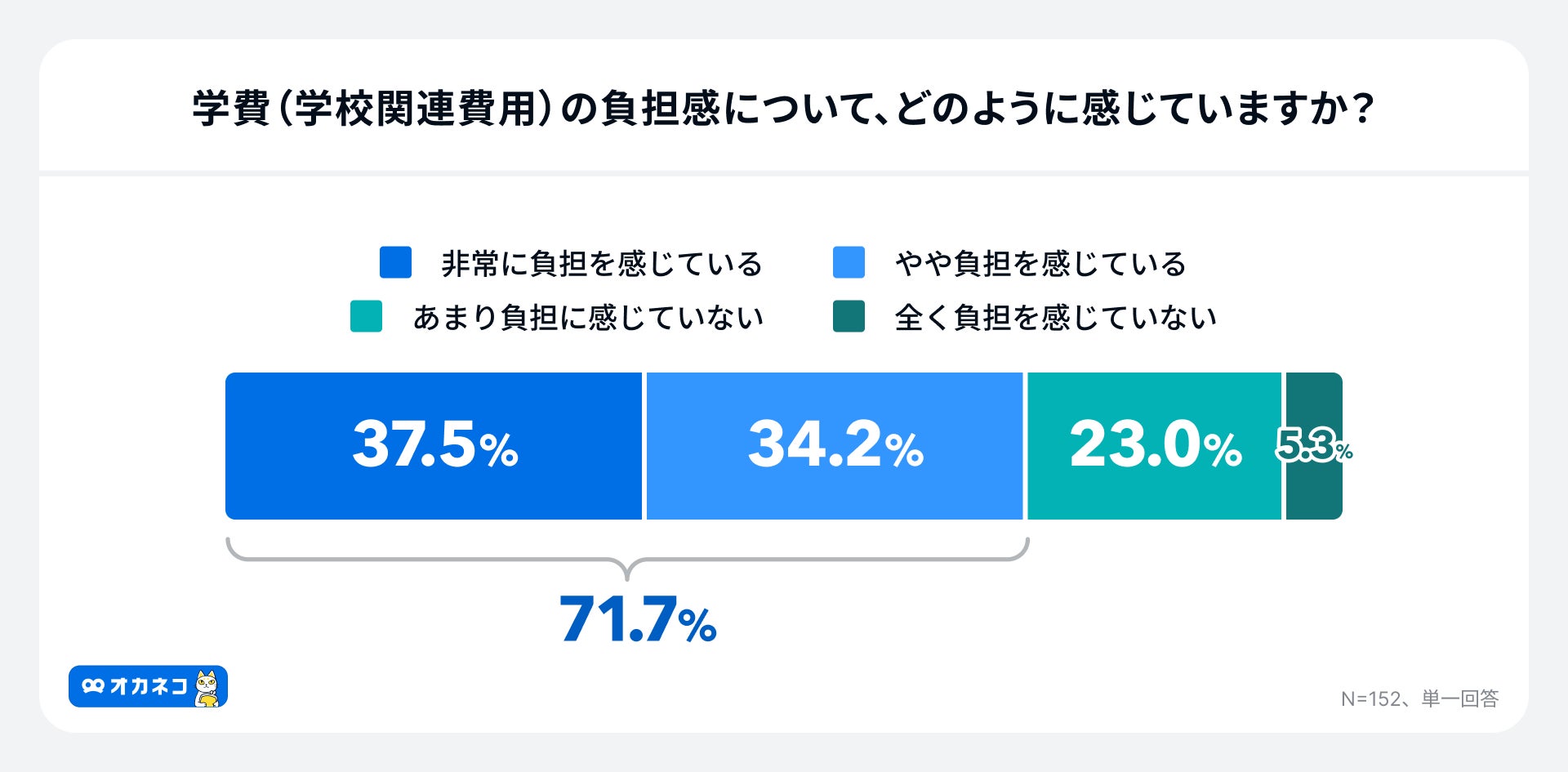

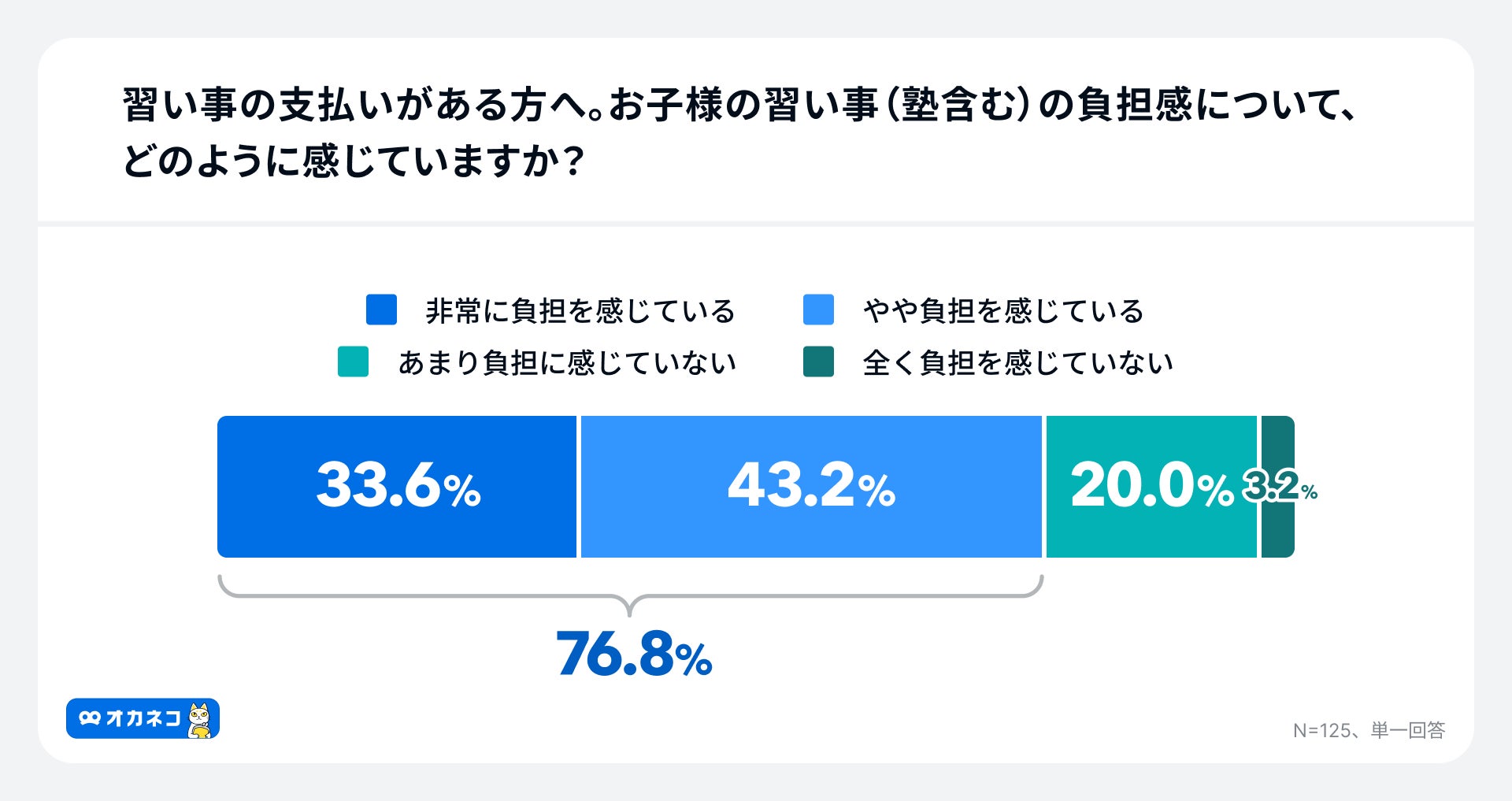

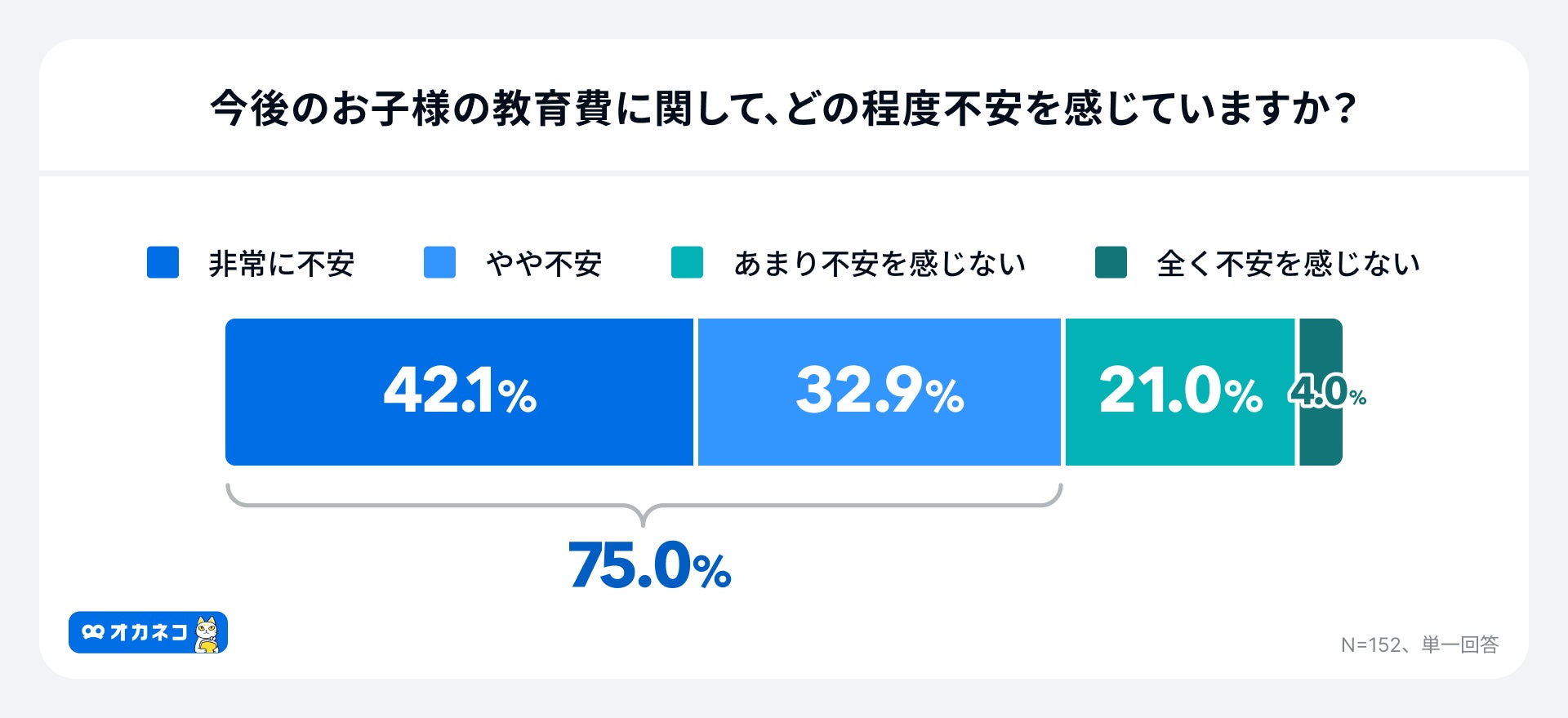

学費(学校関連費用)や習い事費用に負担を感じている方はいずれも7割以上で、今後の教育費に関して不安を感じている方の割合も7.5割にのぼります。

早いうちから高校・大学への進学費用を備えることが、家計の負担を軽減させる近道と言えます。

高校の学費の準備方法

どのような方法で学費を準備するか悩んでいる方は、以下の手段を検討してみてください。

貯金用口座を作成して積立貯金をする

毎月の貯金額を決めてコツコツ積立していくと、お子さんが高校生になる頃にはまとまった資金になります。積立貯金をするなら、貯金用口座を作成するのがおすすめです。生活費用口座と貯金用口座を分けておけば、せっかく貯めたお金をうっかり使ってしまう心配がありません。

貯金用口座を作る際は、できるだけ多くの利息を受け取れるように預金金利が高い銀行を選びましょう。以下は、比較的金利が高く設定されているネット銀行の一例です。

また、自動積立貯金機能(自動振替機能)のある銀行や最低積立金額の低い銀行を選ぶと、積立貯金がしやすくなるので便利です。積立貯金におすすめの銀行口座を知りたい方は、以下の記事をご覧ください。

NISAを活用する

お子さんが高校生になるまで時間がある方は、お金を増やすためにNISAを活用して投資を行うのも1つの方法です。通常は運用益に約20%の税金がかかりますが、NISAの場合は非課税のため、課税口座で運用するよりも多くの利益を手元に残せます。

ただし、NISAも投資である以上は元本割れリスクがあります。そこでおすすめなのが、時間を味方につけてリスク軽減を図る「積立投資」の手法です。10年以上の長期運用を前提に、コストの低いインデックス型の投資信託を毎月一定額ずつ積み立てれば、購入価格の平準化により元本割れリスクを抑えやすいです。

以下に「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

学資保険などの積立型保険を活用する

学資保険とは、名前のとおり子どもの学資準備を目的とする貯蓄型の保険です。一般的に、学資保険では契約者を親、被保険者を子どもとします。多くの場合、契約者が死亡・高度障害状態になったときに保険料支払いが免除される特約が付いているため、親に万一のことがあっても子どもに学費を残せるのがメリットです。

ただし、学資保険を中途解約した場合の解約返戻金は、これまでの支払い金額よりも少なくなってしまいます。損をしないためには、中途解約をしなくて済むよう無理のない保険料の学資保険に加入しましょう。

また、学資保険にこだわらず、低解約返戻金型終身保険などの貯蓄性のある保険を学費準備に利用するのも1つの方法です。保険によってメリット・デメリットが変わるため、保険を使って学費を貯めたい方は、保険会社やFP(ファイナンシャルプランナー)などに一度相談してみるとよいでしょう。

まとめ

文部科学省の調査によれば、高校3年間でかかる学費の平均は、公立高校が約154万円、私立高校が約316万円です。

ただし、高等学校等就学支援金制度(高校無償化制度)を利用すれば、授業料は実質無料になります。授業料以外の学費(入学金や教材費、通学費など)は自己負担となりますが、児童手当を全額貯めれば約200万円の資金を準備可能です。そのため、高校の学費についてはそれほど心配はいらないでしょう。

ただ、高校卒業後の進学に備えて、しっかりと資金を貯めておきたい人も多いはずです。高校生等奨学給付金や教育ローン、各自治体の学費の支援制度も利用しながら、うまく資金計画を立てましょう。