頭金を多く入れると住宅ローンの借入額が減るため、マイホーム購入後の返済負担を軽減できます。

しかし、必ずしも頭金を多くすれば良いというわけではありません。2024年3月のマイナス金利解除の影響で住宅ローンの金利は上昇しているものの、ここ30年間は金利は低い傾向にあることや、住宅ローン減税を利用することで、フルローンの方がお得になる場合もあるからです。

本記事では、物件購入価格に対する頭金の平均割合や準備するメリット、注意点などを詳しく解説します。これから住宅ローンの借入を検討している方、頭金の額に悩んでいる方はぜひ参考にしてください。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

住宅ローンの頭金の平均割合

「オカネコ マイホームに関する意識調査」で全国のオカネコユーザーに住宅購入時の頭金の割合を聞いたところ、16.8%が「自己資金はない」、16.6%が「自己資金1割未満」と回答しました。

約3人に1人は自己資金1割未満という結果です。

また、国土交通省の調査によると、初めてマイホームを取得した人の自己資金や自己資金比率は以下のとおりです。

.png)

参照:令和5年度 住宅市場動向調査報告書 50ページ|国土交通省 住宅局

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

平均して2〜4割の自己資金を準備していることがわかります。

また、注文住宅や分譲戸建て住宅を取得した人よりも、マンションや中古物件を購入する人のほうが自己資金比率は高い傾向です。

頭金の金額別 返済額シミュレーション

では、頭金を入れると住宅ローンの返済額はどのように変わるのでしょうか。以下の条件をもとにシミュレーションで確認してみます。

シミュレーション条件

- 物件価格:4,000万円

- 返済期間:35年

- 返済方法:元利均等返済(毎月の返済額を一定にする返済方法)

- ボーナス払い:なし

- 借入金利:年0.7%(35年間金利の変動なし)

以上の条件で頭金を0円、300万円、500万円、1,000万円の場合の返済額を試算すると、結果は以下のとおりです。(カッコ内は頭金0円の場合との差)

| 頭金なし | 頭金300万円 | 頭金500万円 | 頭金1,000万円 | |

| 毎月の返済額 | 107,408円 | 99,352円 (-8,056円) | 93,982円 (-13,426円) | 80,556円 (-26,852円) |

| 支払総額 (頭金+返済総額) | 4,511万円 | 4,473万円 (-38万円) | 4,447万円 (-64万円) | 4,383万円 (-128万円) |

| うち利息分 | 511万円 | 473万円 (-38万円) | 447万円 (-64万円) | 383万円 (-128万円) |

頭金の金額が上がるほど返済負担は軽くなり、支払う利息が減ります。

物件価格や金利によって軽減額が異なるため、一度シミュレーションをしてみることをおすすめします。

頭金を用意するメリット

頭金を用意する主なメリットは、以下のとおりです。

借入額を減らせる

頭金を用意すると、住宅ローンの借入額を減らすことができるため、毎月の返済額や利息を含む総返済額が少なくなります。

毎月の返済額が少なくなると、家計に余裕が生まれ生活費などが用意しやすくなるでしょう。

また、病気や転職などで収入が減少したときや、出産や子どもの成長などで支出が増加したときにも備えやすく、住宅ローンの返済が滞りにくいと言えます。

住宅ローン審査に通りやすくなる

金融機関は審査時に、申し込んだ人の返済能力を慎重に審査します。これは、住宅ローンが返済されなくなり貸し倒れが生じて金融機関が被る損失を防ぐためです。

頭金を用意して借入額が減ると、返済負担率(年収に対する住宅ローンの年間返済額の占める割合)が下がり、審査に通りやすくなります。

また、まとまった金額の頭金を準備すると金融機関から、「計画的に貯蓄ができる」「家計を管理する能力が高い」などと良い評価を受ける可能性もあります。

頭金の割合に応じて金利が下がる場合がある

住宅ローン金利を「年0.5~0.9%」のように幅を持たせて表示している金融機関もあり、頭金を多く準備すると、より低い金利を提示してもらえる可能性があります。

また、「フラット35」は物件価格の1割以上の頭金を準備すると、より低い金利での借入が可能です。

近年は、ネット銀行を中心に物件価格の80〜90%以下に借入金額を抑えると借入金利を引き下げる金融機関も増えてきました。

借入金利が引き下げられると、毎月の返済額や返済総額をさらに減らせるでしょう。

担保割れのリスク低減につながる

担保割れとは、購入した住宅の担保としての評価が下がり、売却価格が住宅ローンの残高を下回る状態のことです。

担保割れの状態で住宅を売却しようとしても、売却代金だけではローンを完済できない場合、不足分を自己資金で補わなければなりません。

不足分を賄えるだけの自己資金が準備できないと、住宅の売却は難しいでしょう。

住宅購入時に頭金を多く入れていれば借入額も抑えられているため、将来的に住宅の市場価値が下落したとしても、売却価格を下回る可能性が低くなると言えます。

頭金を用意するときの注意点

頭金を用意する金額を決めるときは、以下の注意点を押さえておきましょう。

頭金を準備する期間が長いとマイホームの取得が遅れる

頭金を用意するための時間がかかると、購入希望の住宅が他の人に購入されてしまう恐れがあります。

また、頭金を貯めているあいだに住宅の価格や住宅ローン金利が上昇し、当初の予算ではマイホームを購入できなくなったり返済負担が増えたりする可能性もあります。

ほかにも、住宅ローンの借り入れが遅れたことで、完済時の年齢も高くなるリスクもあるでしょう。定年退職後も返済が続くと、老後の家計が圧迫され生活が苦しくなるかもしれません。

頭金の準備に時間を要する場合は、これらのリスクを踏まえて、準備期間や額を検討することが大切です。

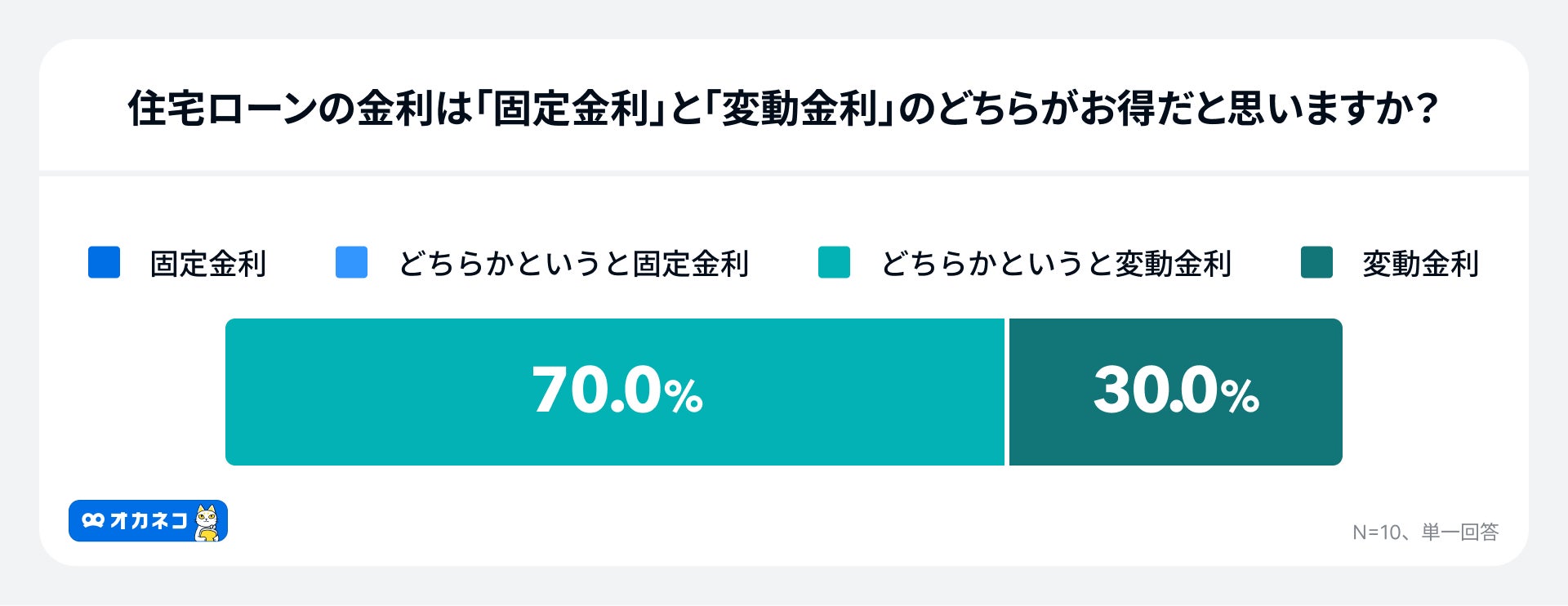

オカネコが2025年5月に実施したお金のプロ10名に対する調査によると、7割の方が「住宅は今が買い時」と回答しており、住宅ローンの金利タイプは圧倒的に「変動金利」が支持されていました。

借入時の手数料や税金などを支払うための資金を残しておく

マイホームの購入時には頭金の他にも、以下の手数料や税金といった諸費用の支払いが必要です。

| 住宅ローン借入時に発生する諸費用の一例 | ||

|---|---|---|

| 印紙税 | 不動産売買契約書や住宅ローン契約書に必要な収入印紙代 | |

| 登記費用 | 不動産登記をする際の登録免許税と手続きを司法書士に依頼する場合の報酬 | |

| 住宅ローンの借入費用 | 金融機関に支払う事務手数料や保証料など | |

| 不動産取得税 | 不動産を取得した人に課せられる地方税 | |

| 固定資産税・都市計画税の精算金 | 引き渡し日から起算日(1月1日または4月1日が一般的)の前日まで日割り計算した金額 | |

| 損害保険料 | 火災保険や地震保険の保険料 | |

| 仲介手数料 | 不動産会社を通して住宅を購入した場合に成功報酬として支払う手数料 | |

| その他 | 引っ越し費用、家具・家電の購入費用など | |

諸費用の金額は購入物件や銀行によって異なりますが、一般的な目安は下記のとおりです。

- 新築物件:購入価格の3~6%程度

- 中古物件:購入価格の6~8%程度

その他にも、引っ越し費用や家具家電の購入費用などもかかるでしょう。

諸費用は現金で支払うのが一般的のため、頭金や借入額を決める際には諸費用がいくらかかるのかを見積もり、慎重に資金計画を立てる必要があります。

今後のライフイベントにかかる費用を確認する

マイホーム購入のほかにも、出産や子どもの進学、子どもの独立、車の買い替え、定年退職など多くのライフイベントが発生します。

こうしたライフイベントではまとまった支出をともなう場合があり、とくに教育資金や老後資金は、住宅の取得資金とあわせて人生の三大資金といわれるほど高額です。

それらにかかる費用を踏まえ、頭金や借入額を検討しましょう。

緊急時の予備資金を準備しておく

マイホームを購入する際に頭金を入れるとしても、「緊急時の予備資金」は用意しておきましょう。

病気で働けなくなったり退職したりすると、一時的に収入が減少する可能性があります。また、故障した家電の買い替えや屋根の修繕、給湯器の交換などでまとまった支出が生じることも考えられます。

頭金を多く入れることで毎月のローンの返済は楽になりますが、手元の資金がないとこれらに備えられません。

そのためマイホームを購入するときは、少なくとも生活費の3〜6ヶ月分、可能であれば1年分の現金は残しておくと安心です。

頭金を貯めるより早期にフルローンを組む方がお得な場合も

以下の理由から、頭金が貯まるのを待つよりも、早期にフルローンを組む方がお得な場合があります。

- 住宅ローン金利は他のローン金利よりも低金利

- 住宅ローン控除が利用できる

- 繰り上げ返済で利息が軽減される

住宅ローン金利は他のローン金利よりも低金利ですが、マイナス金利解除の影響で上昇傾向にあります。すぐに頭金が用意できない場合、頭金が貯まるまでに金利が上がり逆に損をしてしまう可能性があるでしょう。

また、要件を満たせば住宅ローン控除が適用され、住宅ローン残高の0.7%にあたる金額を、所得税および翌年の住民税から最長13年間控除できます。(2025年7月時点の情報)そのためフルローンを組んで借入額を多くすれば、住宅ローン控除を最大限活用できる点がメリットです。

さらに、フルローンで住宅を購入し、資金ができたタイミングで繰り上げ返済をすれば、頭金を貯めるよりもお得になる可能性があります。

例として、「物件価格4,000万円」、「諸費用280万円」のケースでシミュレーションしてみましょう。

<頭金を貯めてから購入する場合>

住宅購入費用4,280万円の約15%にあたる640万円の頭金を5年かけて貯め、残りの3,640万円を年0.5%・返済期間35年の住宅ローンで借入した場合のシミュレーション結果は以下のとおりです。

- 毎月の住宅ローン返済額:約9.4万円

- 住宅購入費用の総額:約4,609万円(640万円+3,969万円=4,609万円)

※モゲチェックのシミュレーターを使用

<フルローンで購入し途中で繰り上げ返済をする場合>

住宅購入費用4,280万円のうち、手付金430万円(手付金10%で計算)を除く3,850万円を年0.5%・返済期間35年の住宅ローンでフルローンし、5年後に210万円を繰り上げ返済した場合のシミュレーション結果は以下のとおりです。

- 住宅ローンの返済月額:約10万円

- 住宅購入費用の総額:約4,595万円(430万円+4,165万円=4,595万円)

※三井住友銀行のシミュレーターを使用

上記の例では、5年後までに用意する現金の合計額はいずれも640万円です。しかし、頭金を貯めてから住宅購入するよりも、フルローンで購入し途中で繰り上げ返済するほうが、14万円ほどトータルコストはお得になります。

フルローンであれば手元にお金が残せるメリットもあるため、頭金をすぐに準備できない場合は家計やこれらの状況を踏まえて、メリットがある方法を確認しましょう。

住宅ローンの適正な借入額の目安を知る近道

家の購入を検討中なら、FP相談を利用することで家計に合わせた無理のない借入額のアドバイスがもらえます。

- ライフプランニング表を作成し、自分にとって適正な借入額を提案してくれる

- 住宅や住宅ローンの販売とは直接的な関係がなく、中立な立場で提案してくれる

- 住宅ローン減税や自治体の補助金など、利用できる公的制度を教えてくれる

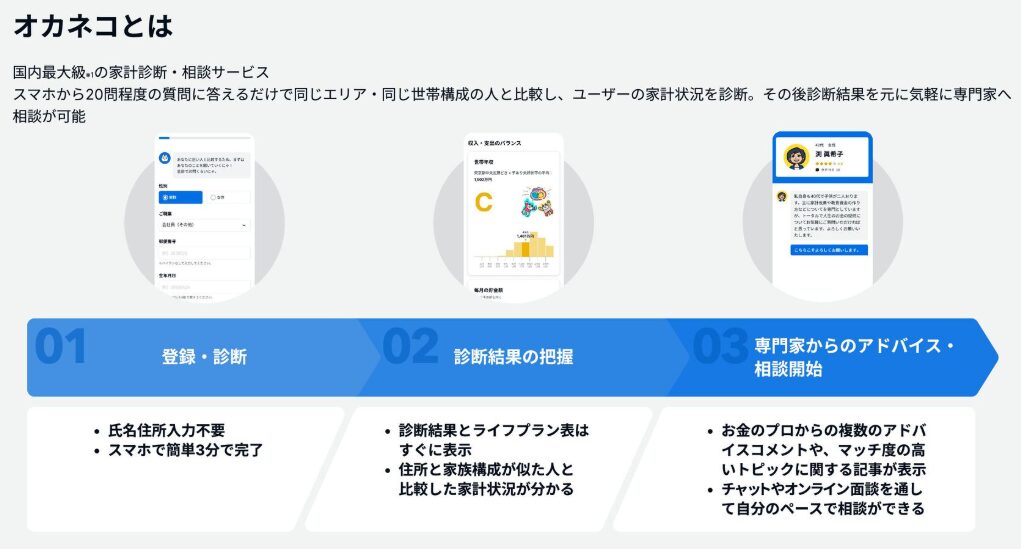

おすすめの相談先は「オカネコ」

「オカネコ」は多くのFPが在籍する、国内最大級※1の家計診断・相談サービスです。

オカネコを利用すれば、住宅ローンに関することはもちろん、お金に関する不安や悩み全般を完全無料でFPに相談できます。

オカネコのメリットは、事前に入力した収入・年齡・家族構成、悩みなどの情報をもとに、その分野が得意なFPなどの専門家からコメントを受け取れることです。受け取ったコメントや口コミを参考に相談したいFPを選べます。

最初に「家を買いたいのでライフプランニングをしたい」とコメントするとスムーズに相談できるでしょう。

FPから無理に商品を勧められることはありません。マイホームは高い買い物なので、信頼できるFPを見つけて納得のいく選択をしましょう。

※1:現時点での当社データベース及び他社公表情報の比較調査による

金利が低いおすすめの住宅ローン10選

頭金を用意する場合でもそうでなくても、金利が低い住宅ローンを選ぶことが総支払額を抑えるための近道です。

金利の低い住宅ローン10選を、金利タイプ別にランキングで紹介します。

\ 2025年7月最新! /

変動金利が低い住宅ローンランキング(新規借入)

🥇1位 : みずほ銀行

変動金利年0.525%(ローン取扱手数料型)

※2025年6月2日時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

🥈2位 : 三菱UFJ銀行

変動金利年0.595%~

🥉3位 : SBI新生銀行

変動金利年0.660%(半年型/手数料定率型)

2025年7月1日時点。適用金利・融資手数料は申込内容や審査結果等によって変わる場合があります。

以下より、各住宅ローンの金利・手数料・団信等について詳しく紹介するので、住宅ローン選びの参考にしてください。

auじぶん銀行

変動金利年0.780%※

変動金利(全期間引下げプラン)新規借入れ

固定10年:年1.556%※

固定20年:年2.176%※

固定35年:年2.831%※

固定金利(当初期間引下げプラン)新規借入れ

審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※「物件価格の80%以下の借入れ」「借入時の年齢が50歳以下」「特約なしの一般団信を選択」の場合の適用金利

- 変動金利・固定金利ともにネット銀行ならではの低金利が魅力

- 携帯電話、電気、インターネット、TVのプラン組み合わせで最大年0.15%の金利優遇あり

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

住信SBIネット銀行

住信SBIネット銀行

変動金利年0.698%

WEB申込コース・通期引下げプラン・物件価格の80%以下借入の場合

固定10年:年1.549%

固定20年:年2.809%

固定35年:年2.189%

WEB申込コース・当初引下げプラン

- 変動金利、固定金利ともに低金利

- 50歳以下なら上乗せ金利なしで3大疾病50%保障&全疾病保障ありの「スゴ団信」に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

イオン銀行

変動金利年0.780%

手数料定率型・新規お借入れ限定・物件価格の80%超お借入れの場合

固定3年:年1.13%

固定5年:年1.23%

固定10年:年1.56%

手数料定率型・当初固定金利プラン

- 物件価格の8割超の借入でも変動金利が低金利

- 金利上乗せなしで全疾病団信に加入できる

- イオングループでの買い物が毎日5%OFFになる特典あり(セレクトクラブカードのクレジット払いの場合)

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

ソニー銀行

変動金利年0.897%

変動セレクト住宅ローン

固定10年:年1.794%(固定セレクト住宅ローン)

固定20年:年2.513%(固定セレクト住宅ローン)

固定35年:年3.200%(住宅ローン)

- 保証料、団信保険料、印紙代(電子契約の場合)が無料

- 繰り上げ返済は一部返済も全額返済も無料

- 上乗せ金利なしでがん保障付きの団信に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

SBI新生銀行

変動金利年0.590%(半年型)

固定10年:年1.500%(当初固定金利)

固定20年:年2.050%(当初固定金利)

固定35年:年2.200%(長期固定金利(全期間固定))

- 当初固定金利が低金利

- 保証料、印紙代(電子契約の場合)、ATM出金手数料、一部繰り上げ返済手数料、団信保険料(一般団信・安心保障付団信)が無料

- 金利上乗せ0.1%でガン団信に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

PayPay銀行

PayPay銀行

変動金利年0.730%

全期間引下型

固定10年:年1.510%

固定20年:年2.290%

固定35年:年2.530%

当初期間引下型/借入額90%超

- 変動金利タイプが低金利

- 保証料・印紙税がかからない

- 団信が手厚く、満51歳未満の方なら金利上乗せなしで全疾病・自然災害・失業に備えられる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

楽天銀行

楽天銀行

変動金利年1.005%~

変動金利・固定特約付き

固定3年:年1.784%~

固定5年:年1.885%~

固定10年:年2.232%~

金利選択型

- 事務手数料が一律330,000円

- 保証料・繰り上げ返済手数料が無料

- 上乗せ金利なしで団信にがん保障・全疾病保障特約が付いている

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

三井住友銀行

三井住友銀行

変動金利年0.925%~

WEB申込専用住宅ローン・最後までずーっと引き下げプラン

固定10年:年1.85%~(WEB申込専用住宅ローン・最初にぐぐっと引き下げプラン)

固定20年:年2.35%~(WEB申込専用住宅ローン・最初にぐぐっと引き下げプラン)

固定35年:年2.79%~(WEB申込専用住宅ローン・超長期固定金利型プラン)

- 変動金利型・固定金利特約型・超長期固定金利型から金利タイプを選べる

- Oliveアカウント契約でVポイントの還元を受けられる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

みずほ銀行

みずほ銀行

変動金利年0.525% ローン取扱手数料型

2025年7月1日時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

固定10年:年1.700%~(固定金利選択・ローン取扱手数料型)

固定20年:年2.550%~(固定金利選択・ローン取扱手数料型)

固定35年:年2.330%~(全期間固定金利・ローン取扱手数料型)

- 一部繰り上げ手数料・金利変更手数料が無料

- 金利上乗せ型のプランは保証料・ローン取扱手数料が不要で初期費用を抑えられる

- 土日祝日含め都合の良い時間帯に窓口相談できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

三菱UFJ銀行

三菱UFJ銀行

変動金利年0.595%~0.675%

変動金利タイプ※申込内容によって適用金利や引下幅を決定

固定10年:年1.88%~1.96%(固定金利タイプ・最初に大きな優遇コース)

固定20年:年2.62%~2.70%(固定金利タイプ・最初に大きな優遇コース)

固定35年:年2.57%~2.65%(全期間固定金利タイプ)

※申込内容によって適用金利や引下幅を決定

- インターネット手続きで一部繰り上げ手数料・金利変更手数料が無料になる

- 電子契約を利用すれば印紙代が無料になる

- pontaポイントが毎月貯まる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

まとめ

頭金を入れることには「返済負担を軽減できる」「審査に通過しやすくなる」「金利が引き下げられる可能性がある」といったメリットがあります。

一方で、頭金の準備に時間がかかると、住宅購入のタイミングが遅くなるかもしれません。

また、借入時の諸費用や今後のライフイベントにかかる費用、緊急時の予備資金も踏まえて頭金の金額を慎重に検討する必要があります。

適正な借入額や頭金の額は、ファイナンシャルプランナーに相談するのがおすすめです。ライフプランシミュレーションをすると今後起こりうるライフイベントを踏まえた、住宅購入資金計画が立てられます。