退職金の預け先は、安全性を確保しつつ、できるだけ高金利で運用できる銀行を選ぶことが重要です。退職金は老後生活を支える大切な資金であり、銀行の選び方次第で将来受け取れる利息や安心感に大きな差が出るからです。

多くの銀行には退職金専用の定期預金プランがあり、期間限定で通常より高い金利が適用されています。

そこで、退職金専用定期預金の特徴やおすすめ銀行、預ける際の注意点、運用のポイントを詳しく解説します。

- 銀行の退職金専用プランでは、通常の定期預金よりも金利が高いプランや、投資信託等の運用商品と定期預金の同時契約で金利がさらに上乗せされるプランが主流

- 銀行に退職金を預けることで、元本1,000万円+利息が保護(預金保険制度)され、担当者のサポートなどの特典が受けられる場合がある

- 定期預金だけでは流動性が低く、退職金専用プランの高金利の適用は3か月のみなど期間が限定されるため、債券や投資信託などを活用したリスクの低い運用方法との併用がおすすめ

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

※本記事で紹介する手数料はすべて税込みです。

退職金専用定期預金とは

退職金専用定期預金とは、退職金を預け入れる人向けに、通常より高い金利や各種優遇が用意された定期預金です。

多くの銀行では預入期間や金額など所定の条件があり、退職後一定期間内に限って申し込みできます。退職金専用定期預金の主なメリットは下記の3つです。

退職金専用定期預金の主なメリット

- 通常の定期預金よりも高い金利が適用されるケースが多い

- 定期預金は預金保険制度の対象になり、元本1,000万円+利息が保護される

- 大口預金者には金利上乗せや担当者のサポートなどの特典があるケースが多い

一方で、高金利は期間限定であり、満期後は通常金利に戻る点に注意が必要です。

退職金専用プランや定期預金を取り扱う銀行

主要な都市銀行の退職金専用プランを紹介します。

いずれの銀行でも定期預金単独では金利が低めで、投資信託等の運用商品を同時購入することで金利が大幅に上乗せされるプランが主流です。

| 【比較表】退職金専用プランを取り扱うおすすめの銀行 | |||||

|---|---|---|---|---|---|

| みずほ銀行 | 三井住友銀行 | りそな銀行 | 三井住友信託銀行 | 三菱UFJ信託銀行 | |

| プラン名 | みずほマネープランセット | 資産づくりセット | 退職金コース | 退職金特別プラン・ご退職予定者向け特別プラン | ご退職者特別プラン |

| 対象商品 | 定期預金+投資信託 | 定期預金+各種運用商品(投資信託等) | 定期預金+投資信託 | ・定期預金 ・定期預金+各種運用商品(投資信託等) | ・定期預金 ・定期預金+各種運用商品(投資信託等) |

| 定期預金単独金利 | ― | ー | ― | 当初3か月 年2.0% | 当初6か月 年1.2% |

| 投資商品併用時の金利 | 当初3か月 最大年10% | 当初3か月 年3.0~4.0% | 当初3か月 年4.0~8.0% | 当初3か月 年3.5~10.0% | 当初3か月 年2.0~10.0% |

| 預入期間 | 3か月 満期後は自動継続 | 3か月 満期後は自動継続 | 3か月 満期後は自動継続 | 3か月 満期後は自動継続 | 3か月 満期後は自動継続 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

2026年2月10日時点の金利です。金利は税引き前の年利です。適用金利は条件によって変わる場合があります。

一部の銀行では定期預金単独の退職金専用プランはなく、投資信託等の運用商品とのセットプランのみの取扱いになる場合があります。

また、各プランの利用には所定の条件があります。利用の際は、最低預入金額など条件をよく確認しましょう。

定期預金金利が高い退職金運用におすすめのネット銀行ランキング

投資信託などのリスク商品を避け、長期で安定して退職金を増やしたいなら、金利が高い銀行での定期預金が有力な選択肢です。

定期預金は、退職金専用プラン(投資信託セット型)よりも金利率は低めですが、5年以上の長期運用が可能なケースが多く、着実に利息を確保できるからです。

また、メガバンクよりもネット銀行の方が金利が高い傾向にあり、特に以下のネット銀行は高金利でおすすめです。

| 【比較表】定期預金金利が高いおすすめのネット銀行 | ||||

|---|---|---|---|---|

| SBI新生銀行 | オリックス銀行 | 東京スター銀行 | auじぶん銀行 | |

| 商品名 | パワーダイレクト円定期預金 | スーパー定期/大口定期 | スターワン円定期預金プラス(ネット限定) | デビュー応援定期預金/円定期預金 |

| 定期預金金利(1年) | 0.85%※1 | 1.2%※3 | 0.95% | 1.0%※6 |

| 定期預金金利(3年) | 1.0% | 0.65% | 1.0% | 0.61% |

| 定期預金金利(5年) | 1.2% | 1.4%※3 | 0.305%※4 | 0.71% |

| 預入金額 | 30万円~ | 100万円~ | 50万円~ | 1万円~ |

| 普通預金金利 | 0.3~0.5% | 0.3% | 0.7%※5 | 0.31~0.65%※7 |

| 特徴 | 1年以上の長期預入で高金利 | 定期預金での運用をメインにした銀行で高金利 | 年金受取口座指定で普通預金金利が高金利 | 新規口座開設者限定プランが高金利 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト ▲アプリダウンロード画面 | 公式サイト |

2026年2月10日時点の金利です。金利は税引き前の年利です。適用金利は条件によって変わる場合があります。

※1:スタートアップ円定期預金の金利

※3:新規口座開設者限定のeダイレクト定期預金金利(上限1,000万円)

※4:スターワン円定期預金の金利。預入金額は、店頭・テレホンバンクでは1円以上1円単位、インターネットでは1万円以上1円単位

※5:スターワン円普通預金。給与振込設定or年金受取設定をした場合の金利

※6:新規口座開設者限定

※7:auの各種サービスに連携した場合、普通預金金利0.31%(税引前)に上乗せ金利を加算

\ 2026年2月 定期預金金利が高い銀行ランキング /

「東京スター銀行」は定期預金金利は低めですが、年金受取設定をすると普通預金金利が「0.7%(2026年2月時点)」にアップします。

普通預金口座からはいつでも引き出しができるので、使う可能性のある資金は東京スター銀行の普通預金を利用するのがおすすめです。

退職金を銀行に預けるリスク・注意点

一方で、退職金を銀行に預ける際のリスクは、主に「インフレリスク」「金融機関の破綻」「資金の流動性の低さ」の3点です。

退職金を銀行に預けるリスク・注意点

長期間預けるとインフレリスクがある

退職金を長期間預金したままにすると、インフレ(物価上昇)によってお金の実質的な価値が目減りしてしまうリスクがあります。

退職金専用プランの高金利は多くが期間限定であり、キャンペーン終了後は極めて低い通常金利に戻るため、物価の上昇ペースに資産の増加が追いつかなくなるからです。

退職金を定期預金に預ける際は、今後の物価上昇もふまえて一部を投資商品に回すなど、インフレリスクへの対応を合わせて検討しましょう。

金融機関の破綻リスクがある

定期預金は預金保険制度(ペイオフ)の対象になるため、万が一、銀行が破綻した場合には、1金融機関ごとに元本1,000万円までとその利息が保護されます。

退職金のような多額の資金を預ける場合、万が一銀行が破綻すると「元本1,000万円を超える部分」が戻ってこないリスクがあります。

まとまった退職金を預けるのが不安な方は、ひとつの銀行につき1,000万円を上限とし、複数の銀行に分けるなどの対策を行いましょう。

資金の流動性が低い

退職金をすべて定期預金にしてしまうと、病気や介護などの急な出費に対応しづらくなる(=流動性が低くなる)点に注意が必要です。

定期預金は原則として満期までお金を預ける契約であり、途中で引き出すと所定の金利が適用されなくなるペナルティを受けることになるからです。

預入期間が長引くほど、こうした流動性の低さに不便さを感じることは増えていくでしょう。

退職金は全額を定期預金に預けるのではなく、普通預金や投資信託など他の資産と組み合わせ、資産の流動性・分散性を高めるようにしてください。

退職金に関する成功・失敗談(オカネコアンケート調査)

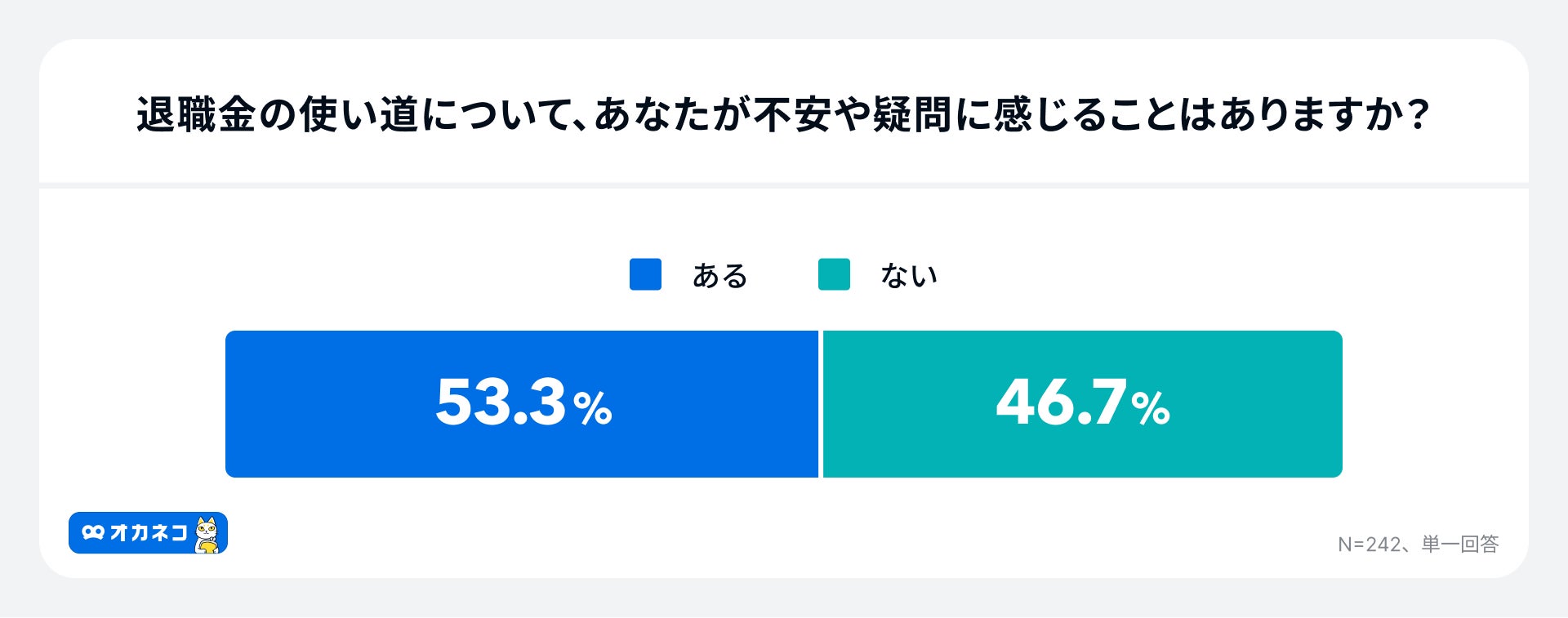

オカネコが実施したアンケート調査によると、53.3%の約半数の人が退職金の使い道に不安や疑問を感じると回答しており、その理由として54.5%の人が「老後資金として足りるか不安」と回答しました。

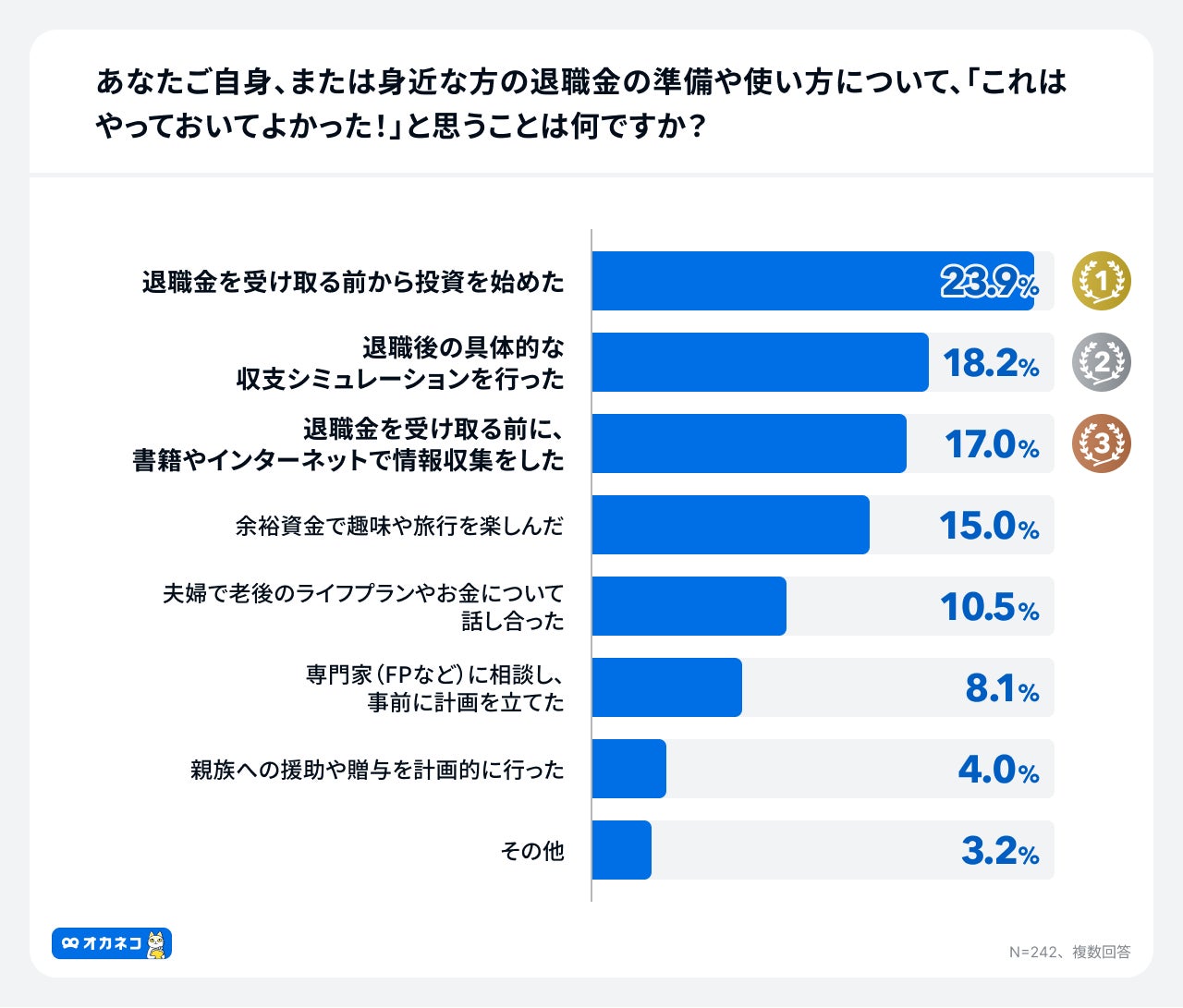

退職金の準備や使い方について「これはやっておいてよかった」と思う成功談でもっとも多かったのは、「退職金を受け取る前から投資を始めた」23.9%でした。

▼具体的な不安や疑問の内容(複数回答)

1位:老後資金として足りるか不安(54.5%)

2位:投資や運用で損をしてしまわないか(25.2%)

3位:何から手をつければいいかわからない(14.1%)

4位:貯金以外の選択肢がわからない(13.6%)

5位:親族への贈与や相続について知りたい(9.1%)

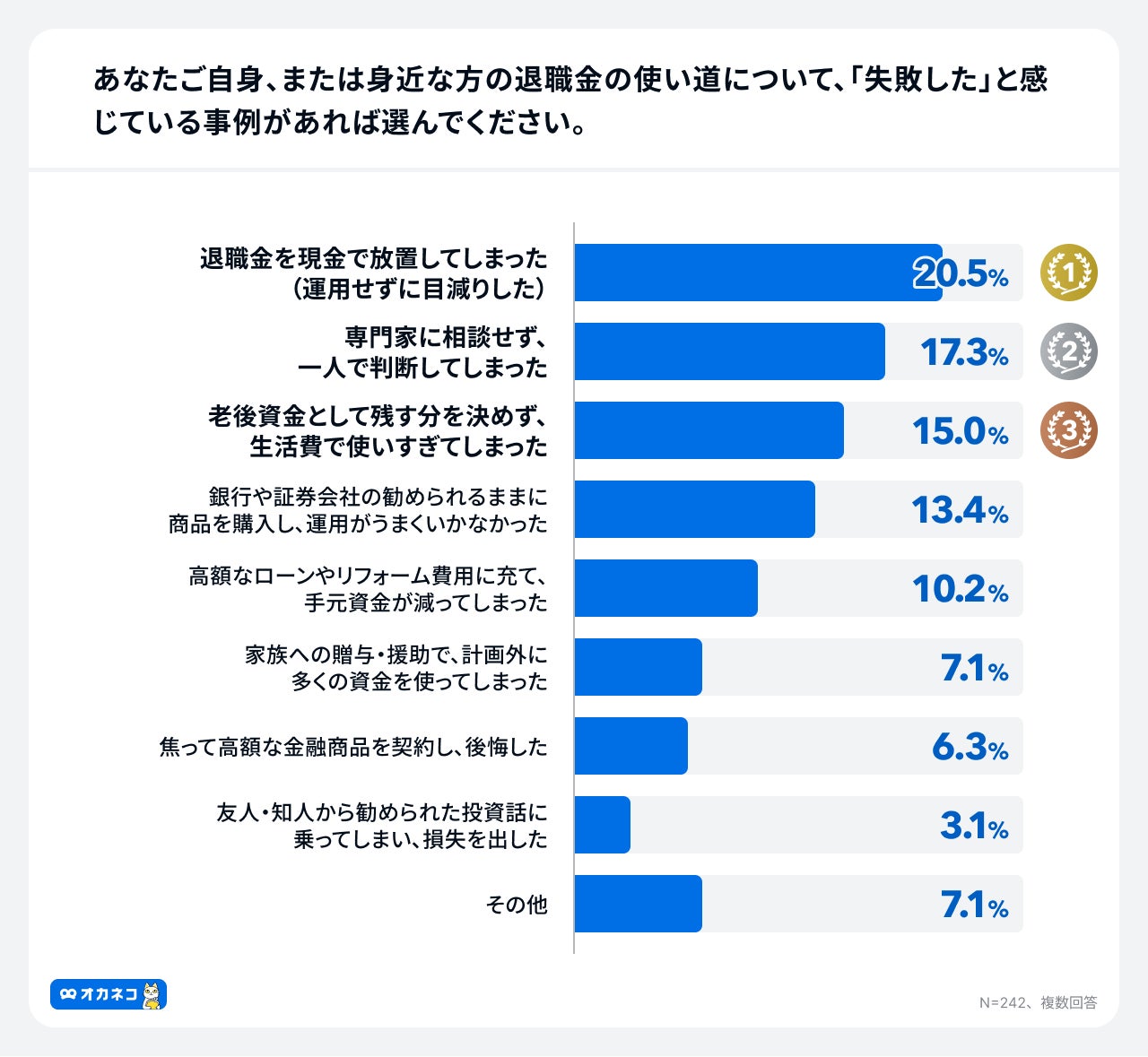

また、失敗したと感じている事例としては、「退職金を現金で放置してしまった(運用せず目減りした)」20.5%がもっとも多く、「専門家に相談せず、一人で判断してしまった」17.3%、「老後資金として残す分を決めず、生活費で使いすぎてしまった」15.0%が続きます。

これらの結果から、退職金を上手に活用する方法として、退職後のことを見据えた「早めの行動」と「情報収集」にあることが示唆されます。

退職金を上手に管理するポイント

退職金を上手に管理するポイントは、当面の生活費を確保した上で、リスクを抑えながら複数の資産に分けて運用することです。

老後資金は一度大きく減らすと取り返しがつかないため、安全性と流動性を最優先に考える必要があるからです。具体的な管理のポイントは以下の4点です。

退職金を上手に管理するポイント

生活防衛資金の確保と分散

退職金を受け取ったら、まずは数ヶ月分の生活費(生活防衛資金)を普通預金に残し、それ以外の資金を複数の銀行へ分散して預けるのが基本です。

急な出費に即座に対応できるようにしつつ、万が一の銀行破綻時でも全額が保護されるようにリスク管理をする必要があるからです。

退職金など大口の定期預金の場合、銀行のATMでは引き出せないケースがほとんどです。しかし、老後は突発的な入院や冠婚葬祭などでお金が必要になる場面が増える可能性があり、ATMですぐに引き出せる普通預金での備えが欠かせません。

退職金の一部を普通預金やその他の預け先など複数箇所に分散しておけば、さまざまなリスクに備えられるでしょう。

低リスク運用

退職金は定期預金だけでなく、元本割れのリスクを極力抑えた「守りの投資商品」を組み合わせて運用することを検討しましょう。

定期預金だけでは利息が不十分な場合があり、インフレ(物価上昇)によって資産の実質価値が下がるのを防ぐ必要があるからです。

60歳で退職金を得て80歳の平均寿命まで運用すれば、20年もの運用期間があります。リスクが低い商品を選べば、老後でも安定的な資産運用が可能です。

本記事で「退職金のおすすめの運用方法」を後述していますので、参考にしてください。

定期的な見直し

退職金運用を始めた後も、年に1回程度は定期的に資産配分(ポートフォリオ)を見直すことが極めて重要です。

運用の過程で資産価値が変動して当初のバランスが崩れたり、年齢やライフスタイルの変化によって取れるリスクの範囲が変わったりするからです。

老後の適切なポートフォリオは、その時の収入(公的年金や老後の就労収入)や必要生活費によって異なります。

収支の状況に適した資産構成になっているのか、時には専門家に相談しながら、その都度適したポートフォリオを構築しましょう。

専門家の活用

老後の資産計画では、日々の資金管理だけでなく相続税などの節税対策も考慮する必要があるため、ファイナンシャルプランナー(FP)や税理士といった専門家を積極的に活用すべきです。

FPやIFA、銀行や証券会社など複数の専門家に相談すれば、自分では気付かないリスクや税金対策など、多角的なアドバイスが得られる可能性があります。

多くの場合、初回相談は無料です。複数の専門家に相談をしてみて、信頼できる人を見つけましょう。

「退職金の最適な預け先はどこ?」

「節税対策が知りたい」

120万人以上※が体験しているオカネコでは、そのような悩みをFPにオンラインで無料相談ができます。

■FPからもらえるアドバイス・提案の一例

- 家計状況や考えに沿った最適な退職金の運用方法

- 手当や自治体の補助金など利用できる公的制度

- 老後に備えるべきライフイベントと対策

FPから無理に商品を勧められることはありません。目的や希望に応じて適切な提案がもらえるため、納得のいく選択ができるでしょう。

<相談前に無料家計診断もできる!>

登録して家計に関する約20問の質問に回答すると、住んでいる地域 × 家族構成が同じ人と比べてあなたの世帯年収・貯金額・金融資産は高いのか低いのかを、A~Eランクで診断します。

オカネコは完全無料で利用できて、約3分で簡単に診断できます。家計見直しのきっかけにもなるでしょう。

※2025年6月1日当社データベースより概算(オカネコサービスすべての実績総数)

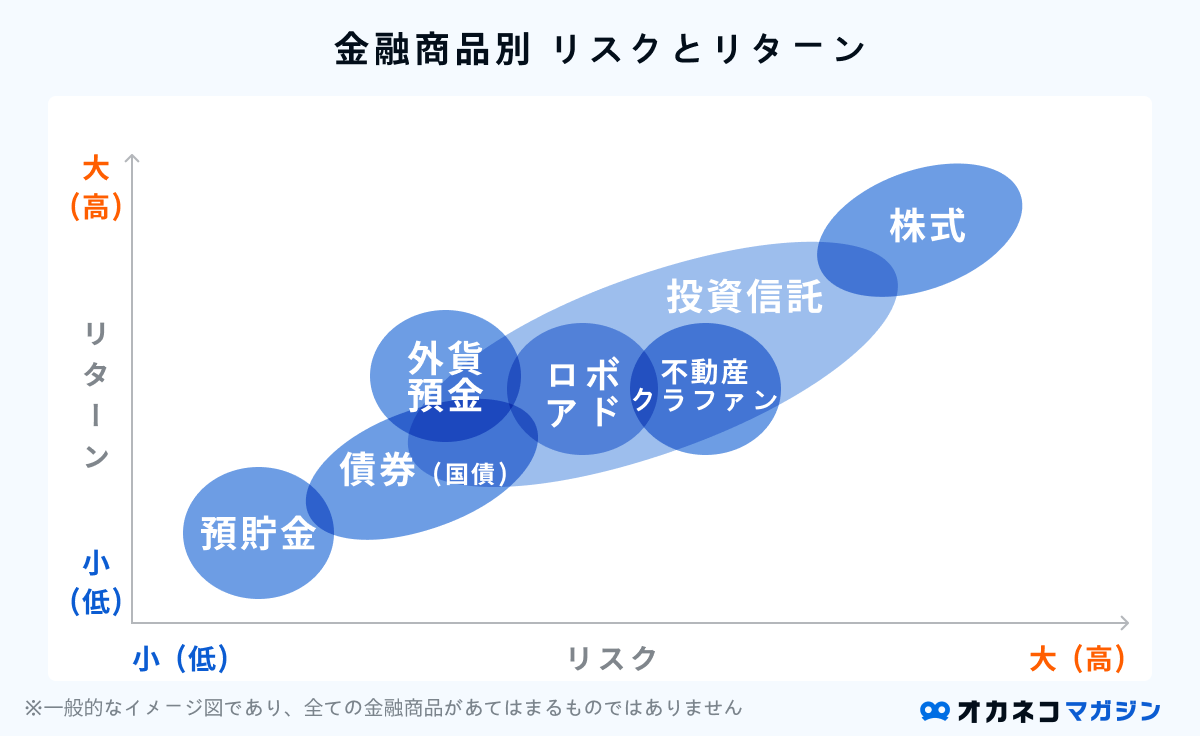

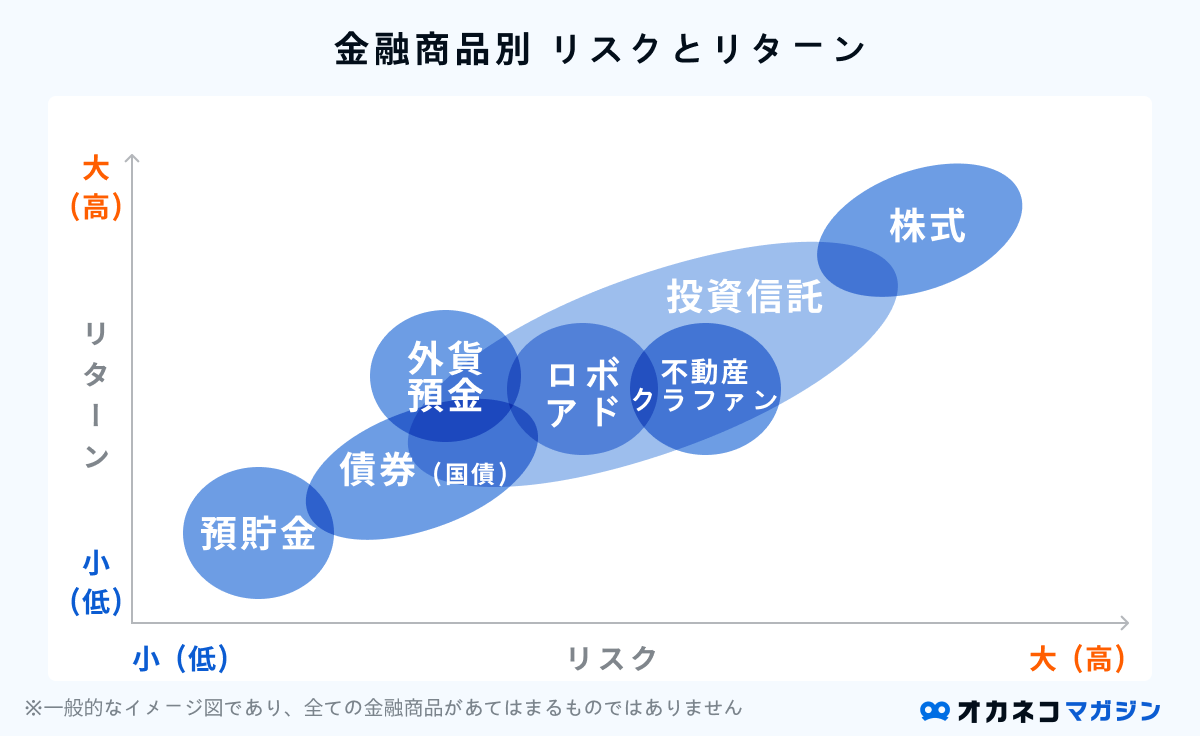

退職金のおすすめの運用方法

退職金の運用におすすめの方法は、安全性重視なら「定期預金」や「個人向け国債」、収益性を狙うなら「投資信託」が有力です。

主な運用方法の比較は以下の通りです。リスク、流動性、収益性などの項目で比較して解説します。

| 退職金のおすすめの運用方法比較 | |||||||

|---|---|---|---|---|---|---|---|

| 外貨預金 | 投資信託 | 株式投資 | 個人向け国債 | 債券 | ロボアドバイザー(投資一任型) | 不動産クラウドファンディング | |

| リスク | 中 (為替変動・金利変動リスク) | 中 ※商品による (価格変動リスク) | 高 (価格変動リスク) | 極めて低い (インフレリスク) | 低〜中 ※発行体による (信用リスク、金利変動リスク) | 中 (投資対象の価格変動リスク) | 中 (信用リスク、不動産市況の影響など) |

| 流動性 | 高 | 高 | 高 | 中 | 低~中 | 高 | 低 |

| 収益性 | 低~中 | 中 ※商品による | 高 | 低 | 中 ※発行体による | 中 | 中 |

| 特徴 | ・円安時に有利、金利は通貨による | ・運用商品によってリスクも収益性も異なる ・分散投資しやすい | ・銘柄次第でもっとも成長性を得られる一方、価格変動リスクが大きい | ・国が元本と利息を保証 ・発行から1年経過後に途中換金可能となる | ・発行体によってリスクや収益性が異なる ・満期までは換金しにくい | ・ETFを複数組み合わせてAIが自動運用する ・ほったらかし投資しやすい | ・手間をかけずに少額から不動産投資できる ・運用中の途中解約は原則不可 |

| 詳細説明ページ | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

収益性が中以上の方法であれば、戦略次第で下記のような運用成果も期待できます。

60歳で退職金をもらったとして、健康寿命に近い75歳まで運用するシミュレーションを行ってみましょう。初期投資額500万円、毎月5万円を積み立てて、年率5%で運用したとします。

※本シミュレーションは、将来の成果を保証するものではありません。

※手数料等は考慮せず

初期投資額500万円+積立総額900万円の合計1,400万円の元本に対して、15年後には約2,398万円です。約1,000万円も残高を増えていることがわかります。

以下ではそれぞれの運用方法を詳しく解説するので、ご自身の生活スタイルや投資スタイルにあった運用方法を選ぶ際の参考にしてください。

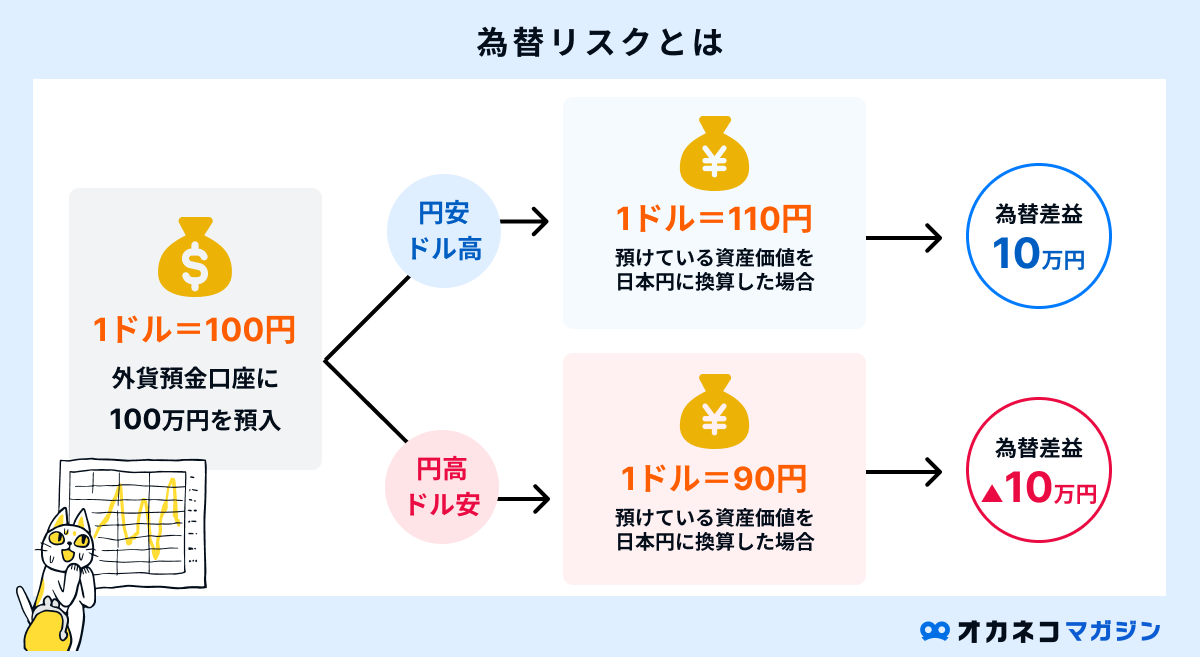

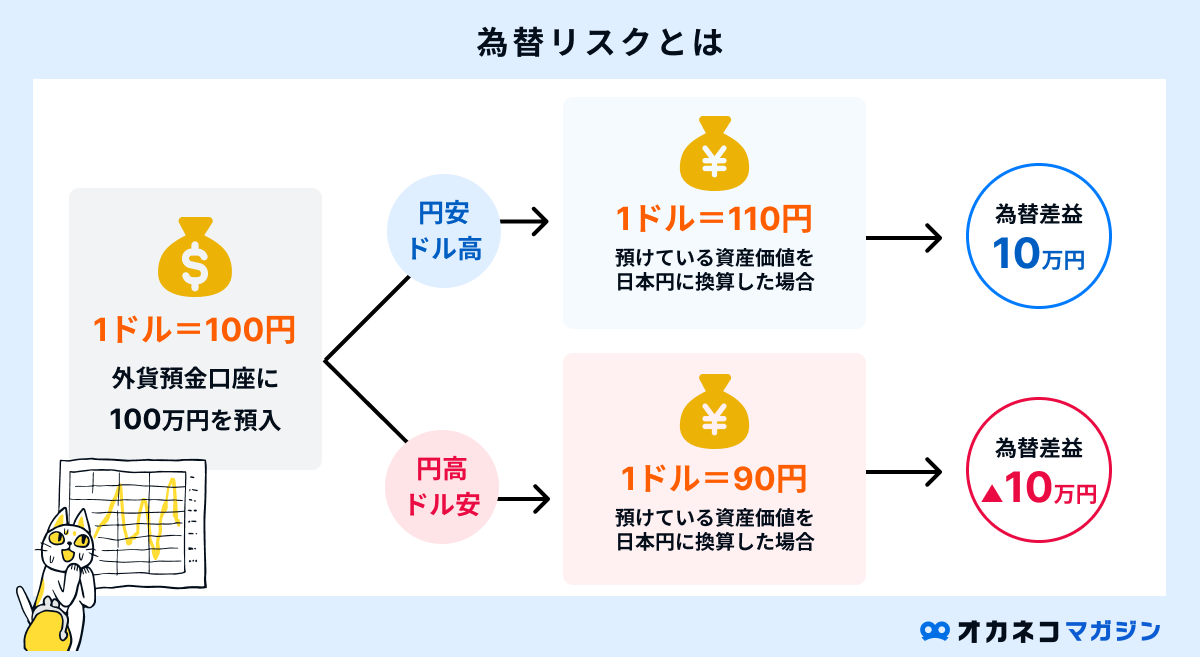

外貨預金

外貨預金とは、日本円を米ドルやユーロなどの外国通貨に換えて預金する方法です。

日本の定期預金よりも高い金利が期待でき、資産を分散して守る効果がありますが、為替レートの変動によっては元本割れを起こすリスクがあるため注意が必要です。

預け入れたときよりも円高が進行すれば元本割れになる可能性がありますが、円安が進行すれば為替差益を得られます。

出金は自由で流動性は高いものの、為替手数料がかかる点には注意しましょう。

| 外貨預金 | |

|---|---|

| リスク | 中(為替変動・金利変動リスク) |

| 流動性 | 高 |

| 収益性 | 低~中 |

| 特徴 | 円安時に有利、金利は通貨による |

| 【比較表】外貨預金におすすめの銀行6選 | ||||||

|---|---|---|---|---|---|---|

| ソニー銀行 | SBI新生銀行 | 東京スター銀行 | 三井住友銀行(Olive) | PayPay銀行 | 住信SBIネット銀行 | |

| 取扱通貨数 | 12通貨 | 13通貨 | 5通貨 | 18通貨 | 9通貨 | 9通貨 |

| 外貨預金積立機能 | 〇(500円~) | 〇(1万円~) | 〇(1,000円~) | 〇(500円~) | 〇(300円~) | 〇(500円~) |

| 特徴 | 11通貨対応のVisaデビット付きキャッシュカードが発行できる | SBI証券口座との連携で外貨預金で別の金融商品の取引が可能 | ネットバンキング利用で預入時の為替手数料が無料 | Oliveアカウントなら外貨預金利用でクレカ利用時のポイント還元率が最大+2%UP | 米ドルの普通預金金利が高く、為替手数料も業界最低水準 | SBI証券口座との連携で外貨預金で別の金融商品の取引が可能 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト ▲アプリダウンロード画面 | 公式サイト | 公式サイト | 公式サイト ▲アプリダウンロード画面 |

投資信託

投資信託とは、多くの投資家から集めた資金を運用のプロが株式や債券などにまとめて分散投資してくれる金融商品です。

自分で個別の銘柄を選定する必要がなく、NISA(少額投資非課税制度)を活用すれば運用益が非課税になるため、初心者でも節税しながら幅広い資産に分散できます。

老後に運用する場合は、債券を含めたバランス型投資信託がリスクを抑えやすいためおすすめです。平日(営業日)であれば自由に売買できますが、解約後の出金には数営業日かかる点に留意してください。

| 投資信託 | |

|---|---|

| リスク | 中※商品による(価格変動リスク) |

| 流動性 | 高 |

| 収益性 | 中※商品による |

| 特徴 | ・運用商品によってリスクも収益性も異なる ・分散投資しやすい |

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

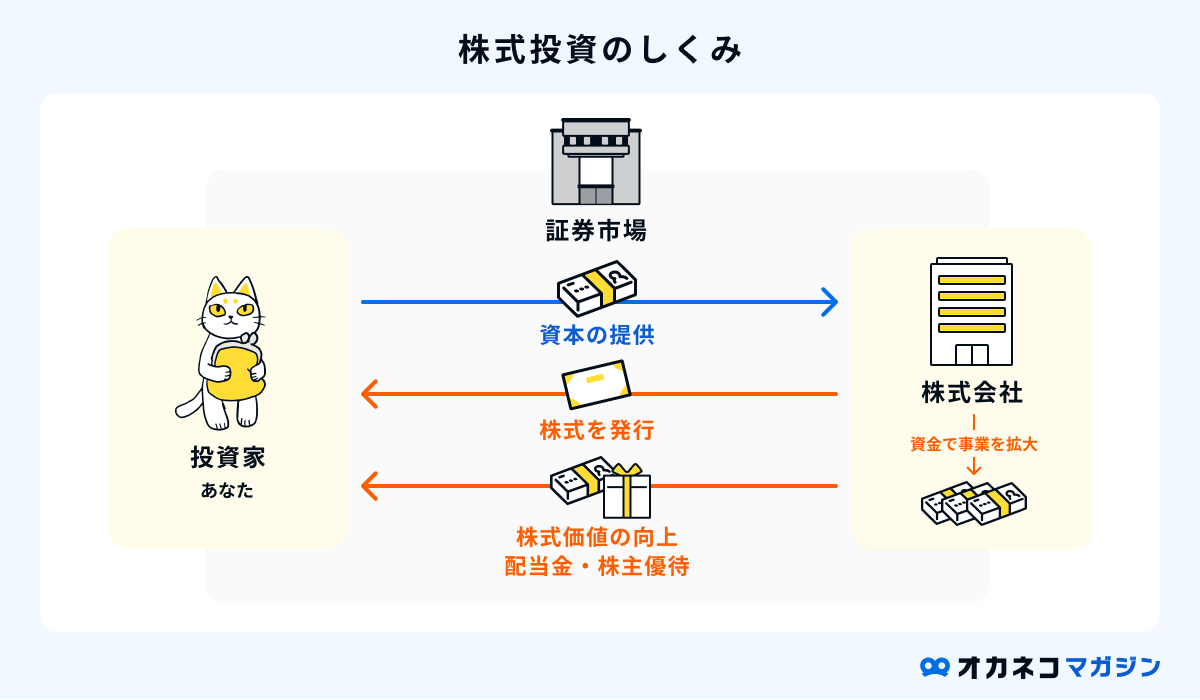

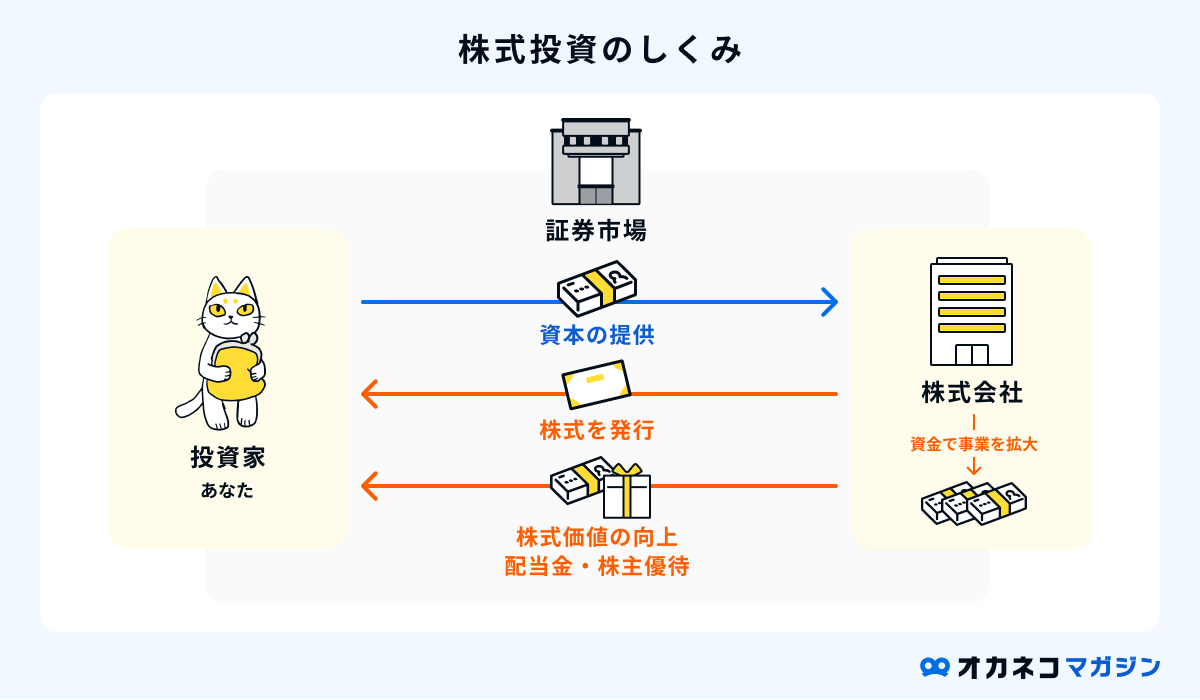

株式投資

株式投資とは、企業の株主になって「値上がり益」や「配当金」などの大きな利益を狙う投資手法です。

短期間で資産を大きく増やせる可能性がある一方で、株価暴落などで元本を大きく失うリスクもある「ハイリスク・ハイリターン」な商品であるため、慎重な判断が必要です。

老後の株式投資では値動きが安定している高配当銘柄を選び、配当金や株主優待を得る戦略がよいでしょう。

| 株式投資 | |

|---|---|

| リスク | 高(価格変動リスク) |

| 流動性 | 高 |

| 収益性 | 高 |

| 特徴 | ・銘柄次第でもっとも成長性を得られる一方、価格変動リスクが大きい |

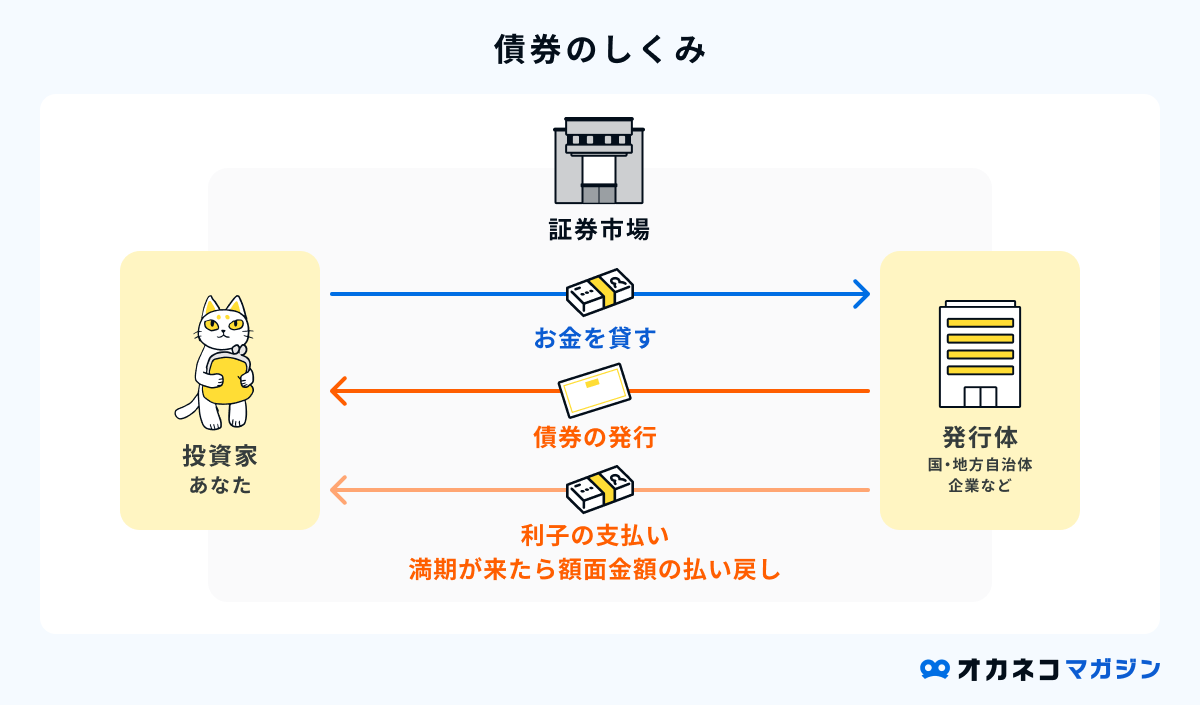

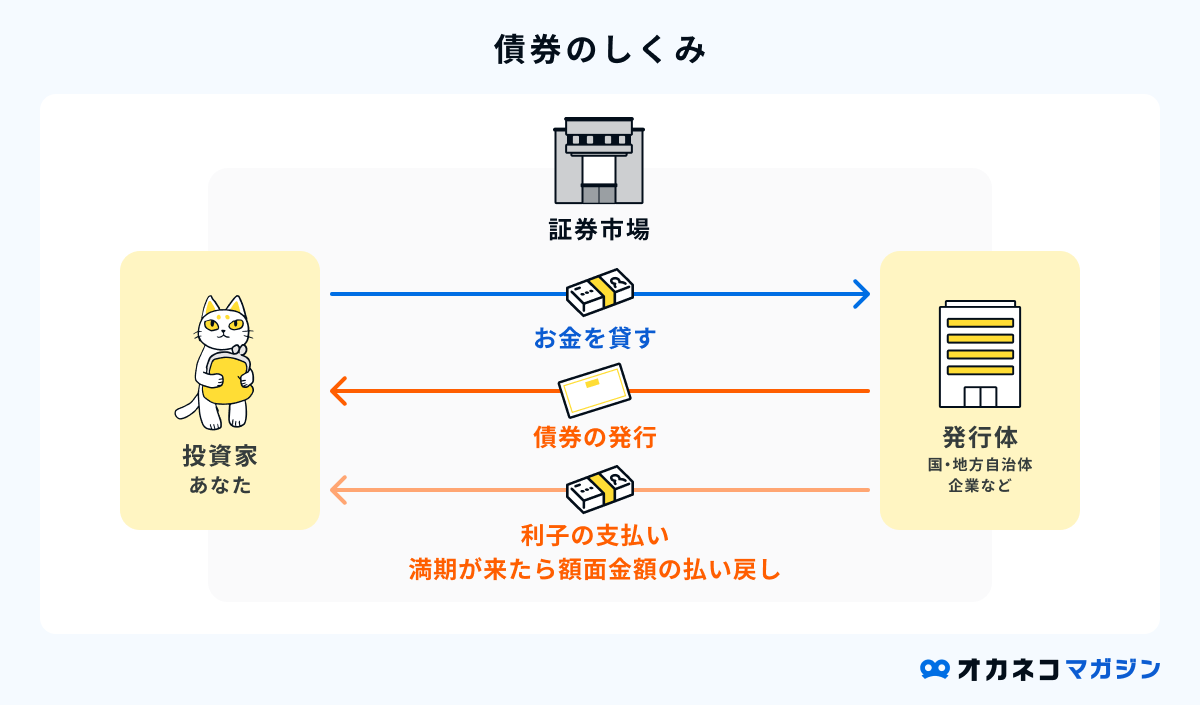

個人向け国債

個人向け国債とは、国にお金を貸すことで利息を受け取れる「安全性重視」の金融商品です。

国が元本と利子の支払いを保証しているため、元本割れのリスクが極めて低い一方で、株式などに比べると収益性は低くなる(ローリスク・ローリターン)点に理解が必要です。

通常は1年経過後に中途解約できるものの、解約には条件があり、いつでもすぐ引き出せる預金とは異なります。

| 個人向け国債 | |

|---|---|

| リスク | 極めて低い(インフレリスク) |

| 流動性 | 中 |

| 収益性 | 低 |

| 特徴 | ・国が元本と利息を保証 ・発行から1年経過後に途中換金可能となる |

債券

債券投資は、国や企業などにお金を貸して利息を受け取る方法ですが、安全性や金利は「誰が発行するか(発行体)」によって大きく異なります。

一般的に、国債よりもリスク(発行元の破綻確率)が高いぶん、より高い金利が設定されているのが特徴です。良い発行体を見つければ安定した配当収入を得られるため、根気よく探すことが重要です。

なお、債券は発行以降いつでも途中解約可能ですが、償還日までに解約すれば元本割れする可能性があります。できる限り中途解約はせず、償還日まで持つ前提で運用しましょう。

| 債券 | |

|---|---|

| リスク | 低〜中※発行体による(信用リスク、金利変動リスク) |

| 流動性 | 低~中 |

| 収益性 | 中※発行体による |

| 特徴 | ・発行体によってリスク・収益性が異なる ・満期までは換金しにくい |

- SBI証券

-

- 債券の取扱い本数・種類が豊富

- 外貨入出金手数料が無料

※住信SBIネット銀行の場合

- 楽天証券

-

- 個人向け国債、普通社債(円建)、外国債が買える

- 2023年7月から「債券マルシェ™」を提供開始

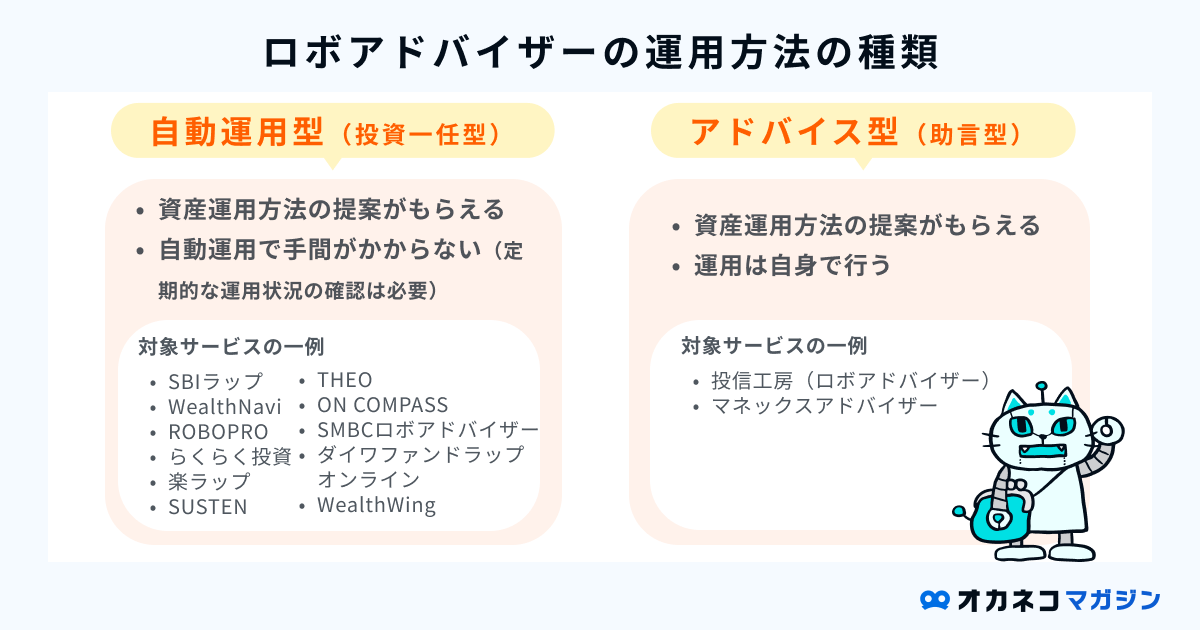

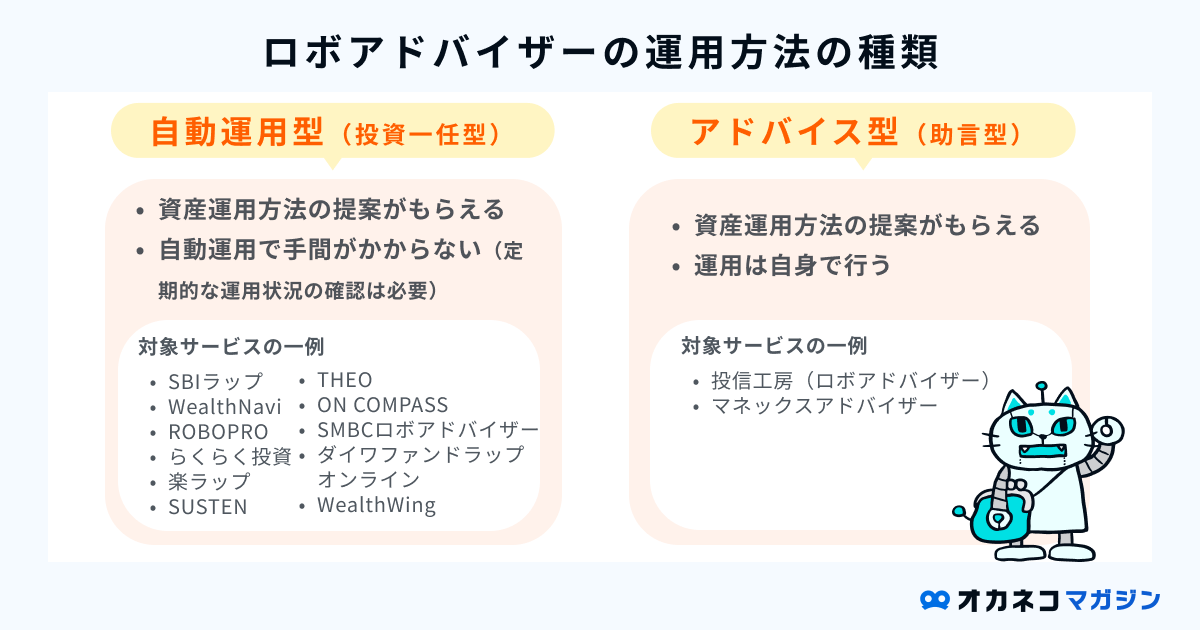

ロボアドバイザー

ロボアドバイザー(自動運用型)とは、AIなどが利用者のリスク許容度にあわせて自動で資産運用を行うサービスです。

利用者は最初にいくつかの質問に回答するだけで、資産の選定や運用はすべてAIに任せられるため、もっとも手間がかからない運用方法です。

多くのロボアドバイザーサービスの運用対象はETF(上場投資信託)で、複数銘柄に分散投資して収益を高めます。売却はいつでも可能ですが、資金の引き出しには数日かかることもあります。

| ロボアドバイザー(投資一任型) | |

|---|---|

| リスク | 中(投資対象の価格変動リスク) |

| 流動性 | 高 |

| 収益性 | 中 |

| 特徴 | ・ETFを複数組み合わせてAIが自動運用する ・ほったらかし投資しやすい |

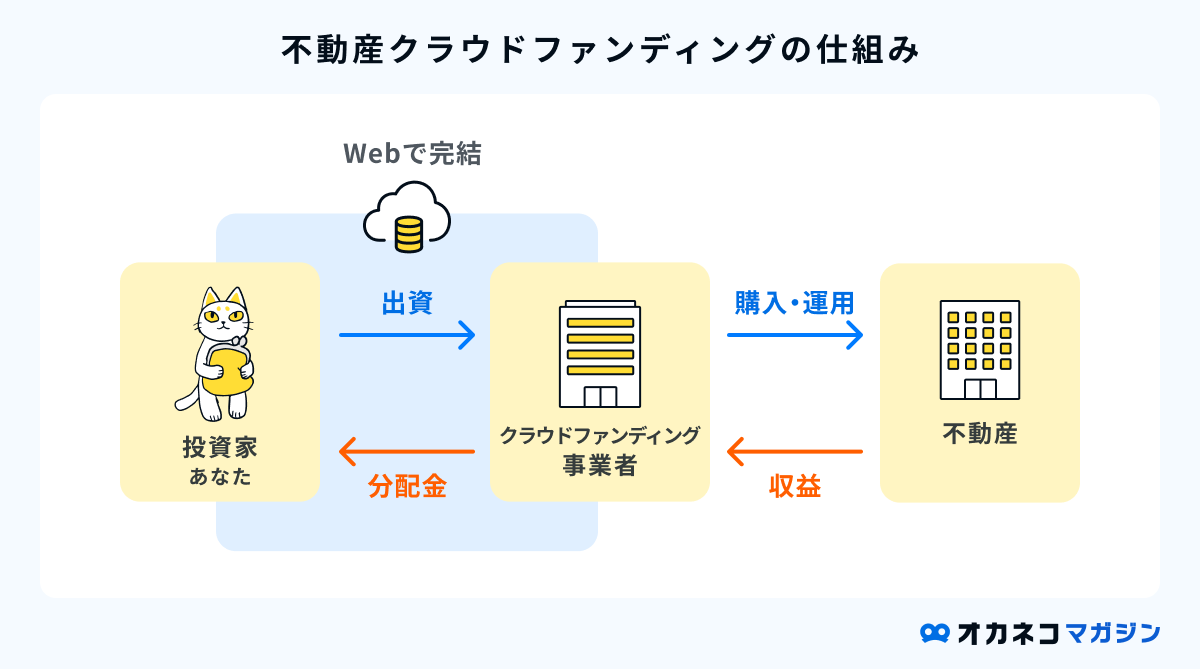

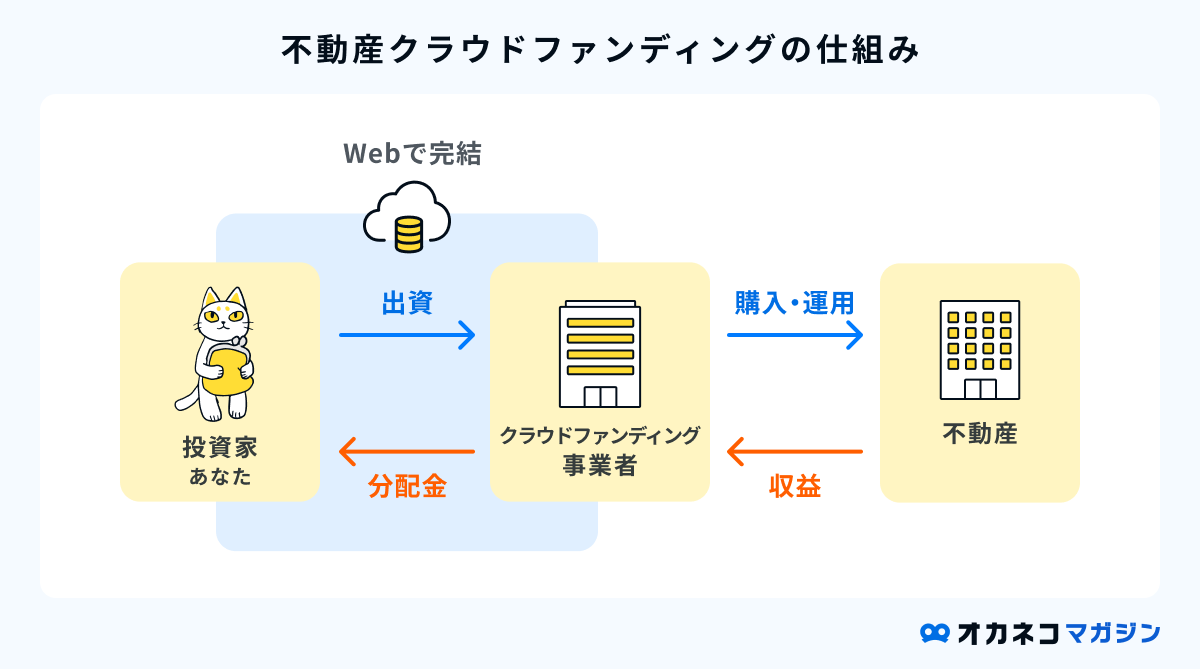

不動産クラウドファンディング

不動産クラウドファンディングとは、複数の投資家から資金を集めた事業者が実物不動産を運用し、投資家がその利益を得る運用方法です。実物不動産の購入・管理運用の手間をかけることなく、不動産収入を得ることができます。

クラウドファンディング事業者によってサービス内容は異なりますが、基本的に途中解約はできません。運用中の資金の引き出しはしにくいため、債券などと同様に一定期間お金を預ける感覚で運用するのがよいでしょう。

| 不動産クラウドファンディング | |

|---|---|

| リスク | 中(信用リスク、不動産市況の影響など) |

| 流動性 | 低 |

| 収益性 | 中 |

| 特徴 | ・手間をかけずに少額から不動産投資できる ・運用中の途中解約は原則不可 |

【Q&A】退職金の預け先に関するよくある質問

退職金の預け先としてよくある質問をQ&A形式で解説しています。

- 退職金の預け先としてネット銀行は安全?

-

ネット銀行も預金保険制度の対象となるため、1つの銀行につき元本1,000万円と利息まで保護されます。

ただし、ネット銀行は原則として店舗がなく、対面相談ができません。運用判断はすべて自己責任となるため、主体的な取引を望む人に適しています。

あわせて読みたい

ネット銀行はやめた方がいいの? ネットバンキングのメリット・デメリットと危険性・対策 ネット銀行にはメガバンクと比較して「金利が高い」「手数料が低い」といった大きなメリットがあります。 オンライン取引に特化することで運営コストが抑えられ、その分…

ネット銀行はやめた方がいいの? ネットバンキングのメリット・デメリットと危険性・対策 ネット銀行にはメガバンクと比較して「金利が高い」「手数料が低い」といった大きなメリットがあります。 オンライン取引に特化することで運営コストが抑えられ、その分… - 退職金の運用でよくある失敗例は?

-

リスクの高い商品に一括投資をしてしまう、定期預金を満期後も放置して運用しない、インフレ対策を怠ることなどが挙げられます。

通常、60歳で定年後も平均寿命まで20年ほどの余生があるため、その間の生活を豊かに過ごすためには分散投資が欠かせません。

複数の預け先を吟味して、インフレ対策を取りながら少しでも資産寿命を延ばすようにしましょう。

- 退職金が1,000万円以下でも預け先は分けた方がいいの?

-

銀行の預け先は1つでもかまいませんが、運用方法は複数に分散させましょう。

退職金が1,000万円以下でも、半分は定期預金、残りは普通預金、債券、投資信託など、複数の運用方法に分けることは可能です。

ただし、預け先の銀行や証券会社が複数に及ぶと管理の手間が増えます。扱う金融機関が多いと相続手続きも大変になるため、メインで使う銀行や証券会社はある程度まとめておくことをおすすめします。

まとめ

退職金専用定期預金は、退職時にしか活用できない期間限定の金利優遇サービスです。退職金が出たら一部を定期預金に預け、他の方法も組み合わせながら、効率的に老後資金を増やせるように運用しましょう。

なお、定期預金以外の資金は普通預金や投資信託など複数に分散させ、定期的にポートフォリオを見直すことが重要です。専門家のアドバイスも取り入れつつ、自分に適した運用方法で大切な老後資金を育てていきましょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/