| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

共働き夫婦には「共通口座」での家計管理がおすすめです。理由は、収支を一元化できることでお互いの負担や使途が明確になり、家計トラブルを防げるからです。

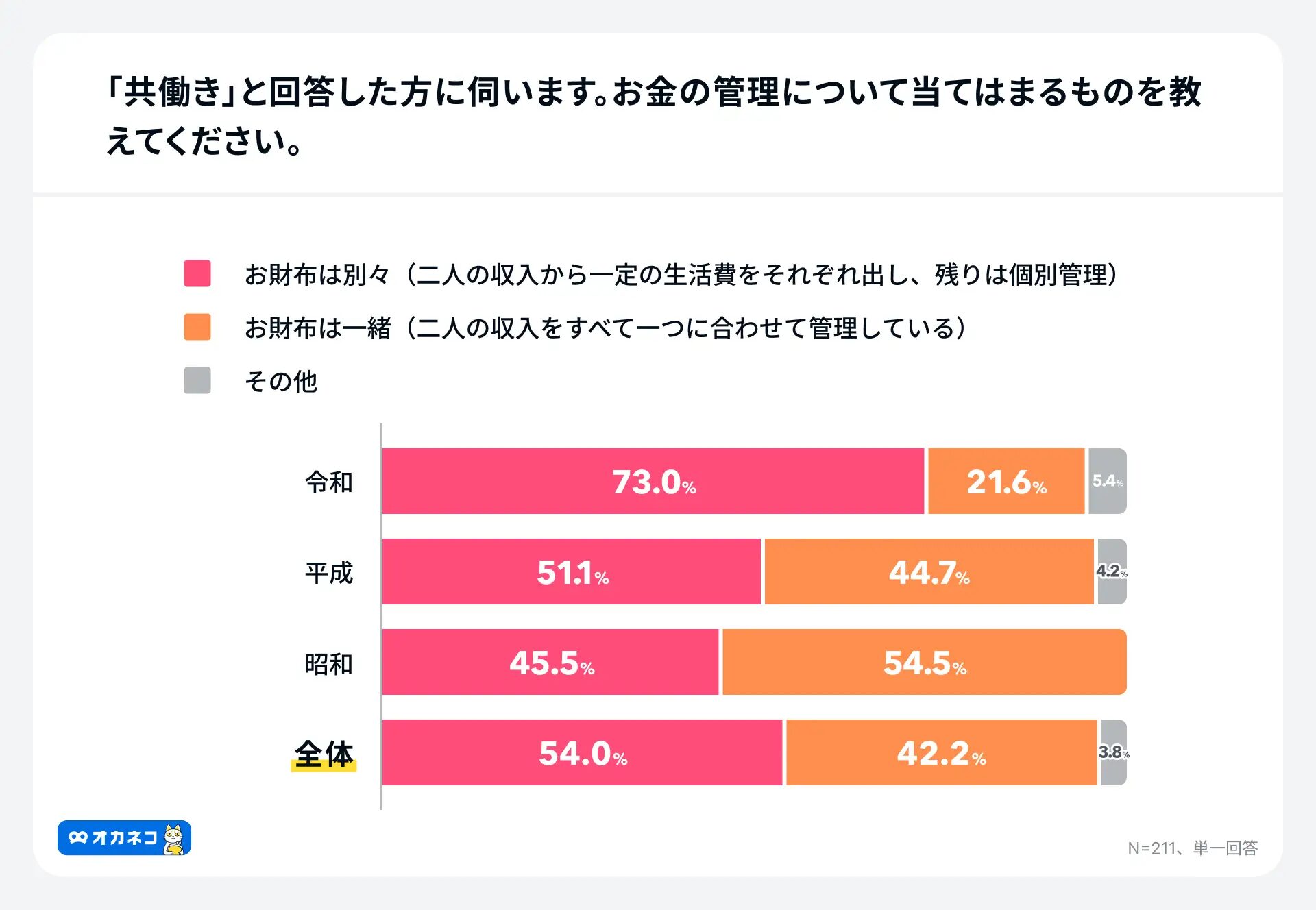

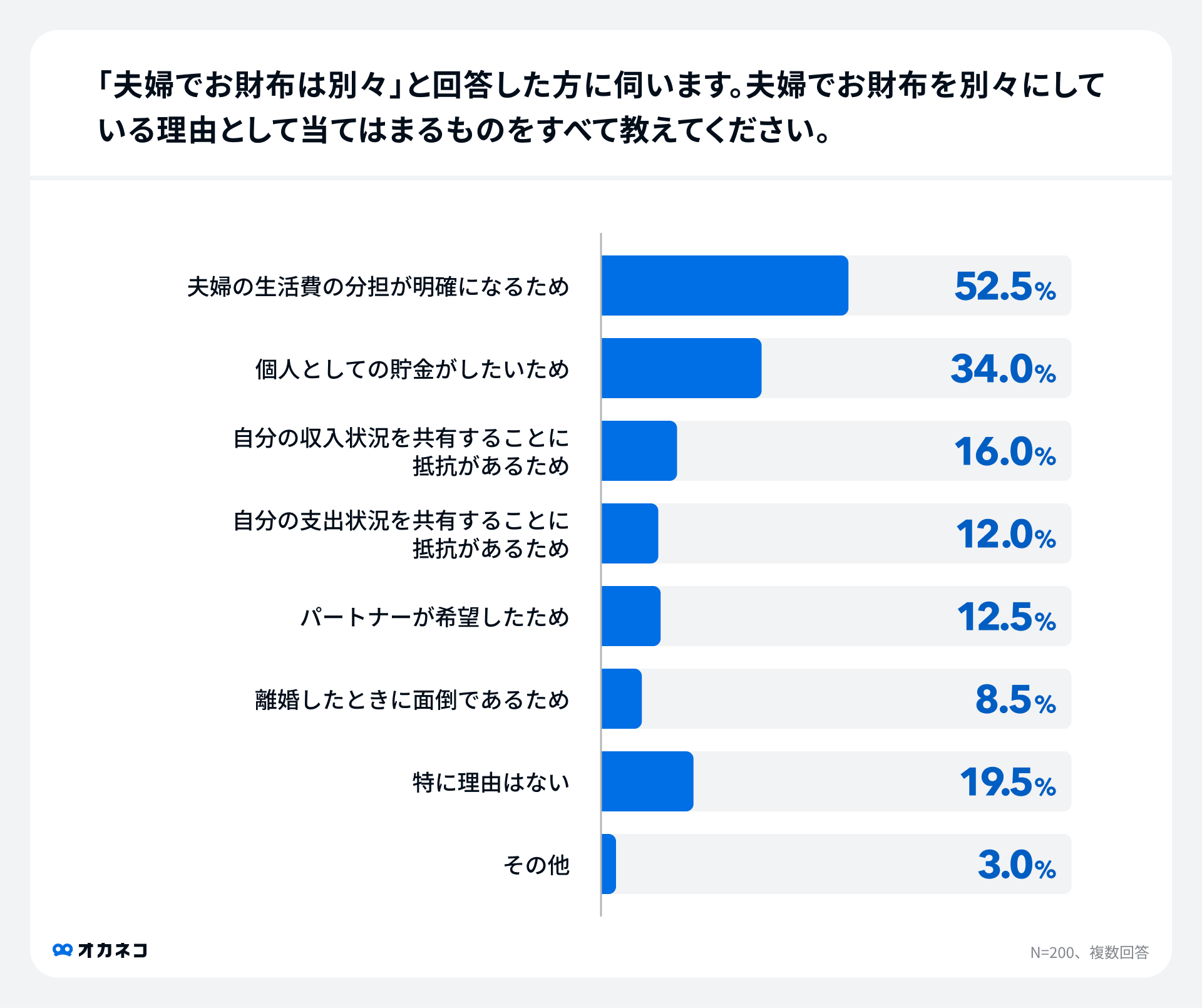

実際、2025年2月にオカネコユーザーに行ったアンケート調査では「お財布は別々」が全体の54.0%を占め、特に令和婚夫婦では73.0%と多数派でした。

基本的には2人の性格や収入に応じて管理しやすい方法を選べばよいですが、共働き夫婦や同棲カップルの家計管理方法としておすすめなのは、共通口座で家計管理を行い、貯蓄用口座で貯金を管理する方法です。

共通口座を作成すれば家計の予算が把握しやすく、無駄遣いの防止にも繋がります。

本記事では、共通口座・貯金用口座を使った具体的な家計管理の方法や、お金が貯まる家計管理のコツ、共働き夫婦の共通口座におすすめのアプリ・ネット銀行をご紹介します。

| 共働き夫婦・カップルの共通口座におすすめの銀行 | |||||||

|---|---|---|---|---|---|---|---|

| 三井住友銀行(Olive) | 三菱UFJ銀行 | UI銀行 | ソニー銀行 | PayPay銀行 | あおぞら銀行 | イオン銀行 | |

| ATM利用手数料 | 預入:0-330円 引出:0-330円※1 | 預入:0-330円 引出:0-330円 | 預入:0円 引出:0-110円 | 預入:0円 引出:月4回無料※3(以降は110円) | 預入・引出ともに月1回まで無料※4 | 預入:0円※5 引出:ゆうちょ銀行0円/セブン銀行110-220円※5 | 預入・引出ともに無料(イオン銀行ATM利用の場合)※6 |

| 振込手数料(他行宛/回) | 0-330円※2 | 0-220円※2 | 86円(最大20回無料) | 110円(最大月11回無料) | 145円 | 150円(最大9回無料) | 110円(最大5回無料)※2 |

| 自動入金・送金サービス | 自動入金:〇 自動送金:〇 | 自動入金:〇 自動送金:〇 | 自動入金:× 自動送金:× | 自動入金:〇 自動送金:× | 自動入金:〇 自動送金:〇 | 自動入金:× 自動送金:× | 自動入金:〇 自動送金:〇 |

| デビットカード | 〇(Visa) | 〇(Visa/JCB) | × | 〇(Visa) | 〇(Visa) | 〇(Visa) | 〇(JCB) |

| その他の追加カード | 家族カード ETCカード | 代理人カード(家族カード) | – | 代理人カード(家族カード) | – | – | 代理人カード(家族カード) |

| 特典還元方法 | Vポイント | キャッシュバック | – | キャッシュバック | – | キャッシュバック | WAONポイント |

| ポイント還元率 | 0.5~1% | 0.2% | – | 0.5~2%(上限20万円/月) | – | 0.25~1% | 0.5% |

| 年会費 | 一般ランク無料 | 無料 | 無料 | 一般ランク無料 | 無料 | 無料 | 無料 |

| 普通預金金利 | 0.3% | 0.3% | 0.3~0.5% | 0.3% | 0.2~0.5% | 0.5~0.75% | 0.3% |

| 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

2026年3月2日時点の情報。金利は税引き前の年利

※1:Oliveアカウントでは三井住友銀行本支店ATM手数料がいつでも無料。選べる特典で選択した場合、コンビニATMの手数料も月1回まで無料。対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。

※2:インターネットバンキング利用の場合

※3:優遇プログラム Club S プラチナは無制限無料

※4:2回目以降は利用金額3万円以上は無料、3万円未満は165円~

※5:その他の都市銀行・信託銀行・イーネット・ローソン銀行においては、提携金融機関の定める利用手数料がかかる

※6:ステージに応じて他行ATM利用手数料が1~5回/月無料

夫婦で協力できる家計管理の方法を知りたい方、効率よくお金を貯めていきたい方は、ぜひ参考にしてください。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

共働き夫婦・同棲カップルには共通口座がおすすめ!3つの家計管理方法とは

共働き夫婦・同棲カップルの家計管理の方法は大きく3つあり、それぞれにメリットとデメリットがあります。自分たちのライフスタイルに合った方法を選びましょう。

| 各家計管理方法のメリット・デメリット | ||||

|---|---|---|---|---|

| メリット | デメリット | |||

| 共通口座で家計を管理する | ・夫婦で協力して家計管理できる ・家計の予算がわかりやすい ・残ったお金は各自で自由に使える | ・夫婦どちらかの名義で口座を作らなければならず、死亡時の口座凍結リスクがある ・出産や失業時の対応を決める必要がある | ||

| それぞれ決まった項目を管理する | ・担当項目に対する節約意識が芽生える ・残ったお金は各自で自由に使える | ・担当する項目によって負担額に差が生まれる ・出産や失業時の対応を決める必要がある | ||

| どちらかの口座でまとめて管理する | ・お金が貯まりやすい ・2人ともお小遣い制にすれば公平性が高まる | ・名義人死亡時の口座凍結リスクがある ・夫婦どちらか一方に家計管理の負担がかかる | ||

2人の性格や収入に応じて管理しやすい方法を選べばよいですが、迷う場合は共通口座で家計を管理する方法がおすすめです。3つの家計管理方法の詳細を解説するので、自分たちに合う方法はどれか考えてみましょう。

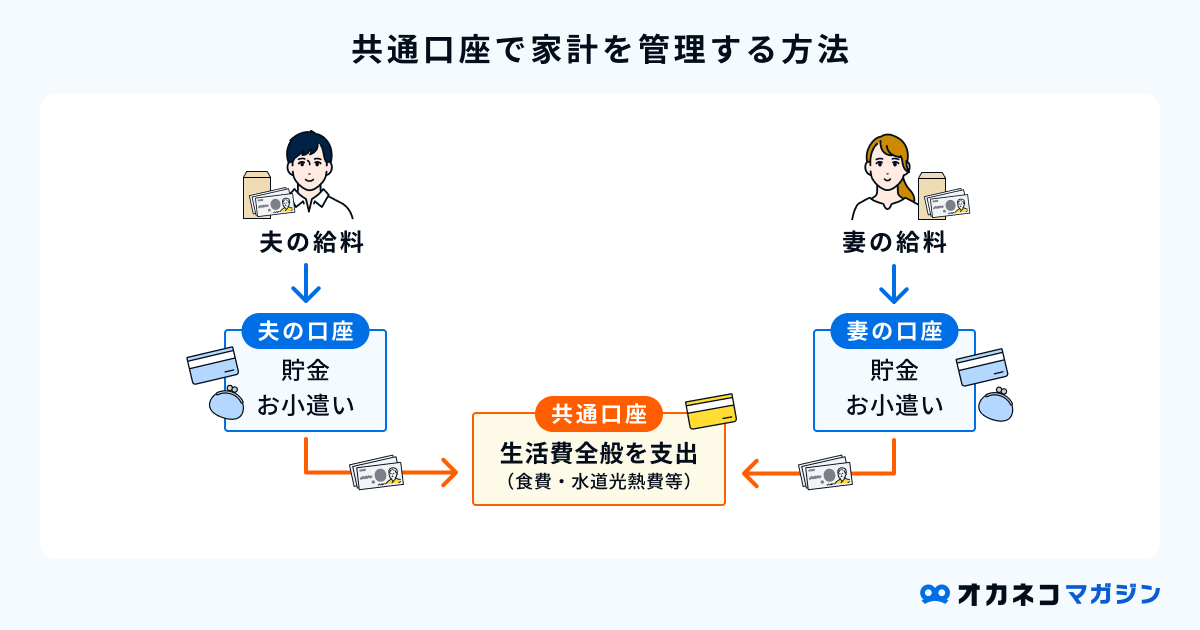

「共通口座」で家計を管理する

- どちらかの名義で共通口座を開設

- それぞれが共通口座へ毎月生活費を入金

- 家賃・光熱費・食費などの支払いを共通口座から行う

家計を効率的に管理したい共働き夫婦には「共通口座方式」がおすすめです。

理由は、生活費の入金・支出を一つの口座にまとめることで、家計の見える化と負担の平等化が実現するからです。

この方法なら2人で協力して家計管理できるうえ、家計の予算もわかりやすいので、自然と無駄遣いを減らすことができます。残ったお金は各自で自由に使えて、ストレスが溜まりにくいのもメリットです。

家計簿アプリと連携すれば、支出状況を2人でリアルタイムに確認できて管理がよりスムーズになります。

2024年2月にオカネコが行ったアンケート調査でも、「夫婦でお財布は一緒」にしている主な理由は、「家計の収支管理がしやすい」「無駄遣い防止」が挙げられています。

ただし、出産や失業などで一方の収入が減ると、生活費が足りなくなる可能性があるため、日頃から多めに貯金をするなどして備えたほうがよいでしょう。

また、共通口座の名義人死亡時の口座凍結リスクに備え、別名義の口座に数か月分の生活費を貯めておくなどの対策も必要です。

| 共通口座で家計を管理するメリット・デメリット | |||

|---|---|---|---|

| メリット | デメリット | ||

| ・夫婦で協力して家計管理できる ・家計の予算がわかりやすい ・残ったお金は各自で自由に使える | ・夫婦どちらかの名義で口座を作らなければならず、死亡時の口座凍結リスクがある ・出産や失業時の対応を決める必要がある | ||

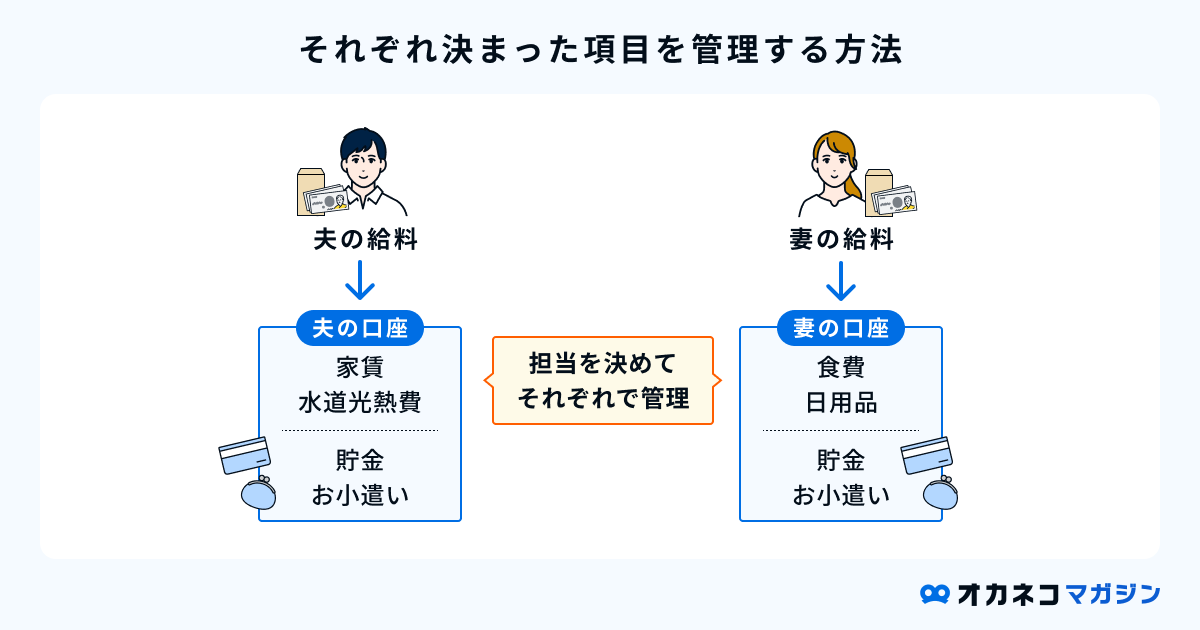

それぞれ決まった項目を管理する

- 貯金額を決める

- どちらが何の項目を管理するか決める(収入額によって調整する)

支出項目ごとに担当を分ける「項目別管理方式」は、役割を明確にして無駄を防ぎたい夫婦におすすめです。

理由は、各自が担当分を責任を持って支払うことで節約意識が高まり、使途の透明性も保てるからです。

たとえば「家賃と光熱費は夫」「食費と日用品は妻」と分担し、支払い後に残ったお金は自由に使えます。自立と共有のバランスが取りやすい点も、この方法の大きな魅力です。

オカネコが行ったアンケート調査によると、「夫婦でお財布は別々にしている」方のその理由としては、しっかり役割分担をすることや個人での貯金を重視しており、夫婦それぞれで自立して家計の管理をしていきたいという意向が読み取れます。

ただし、担当する項目によって負担額に差が生まれるので、収入を考慮しながらお互いに納得できる割振りを決める必要があります。

また、出産や失業で一方の収入が減った際の対応を事前に決めておくことも大切です。

| それぞれ決まった項目を管理するメリット・デメリット | |||

|---|---|---|---|

| メリット | デメリット | ||

| ・担当項目に対する節約意識が芽生える ・残ったお金は各自で自由に使える | ・担当する項目によって負担額に差が生まれる ・出産や失業時の対応を決める必要がある | ||

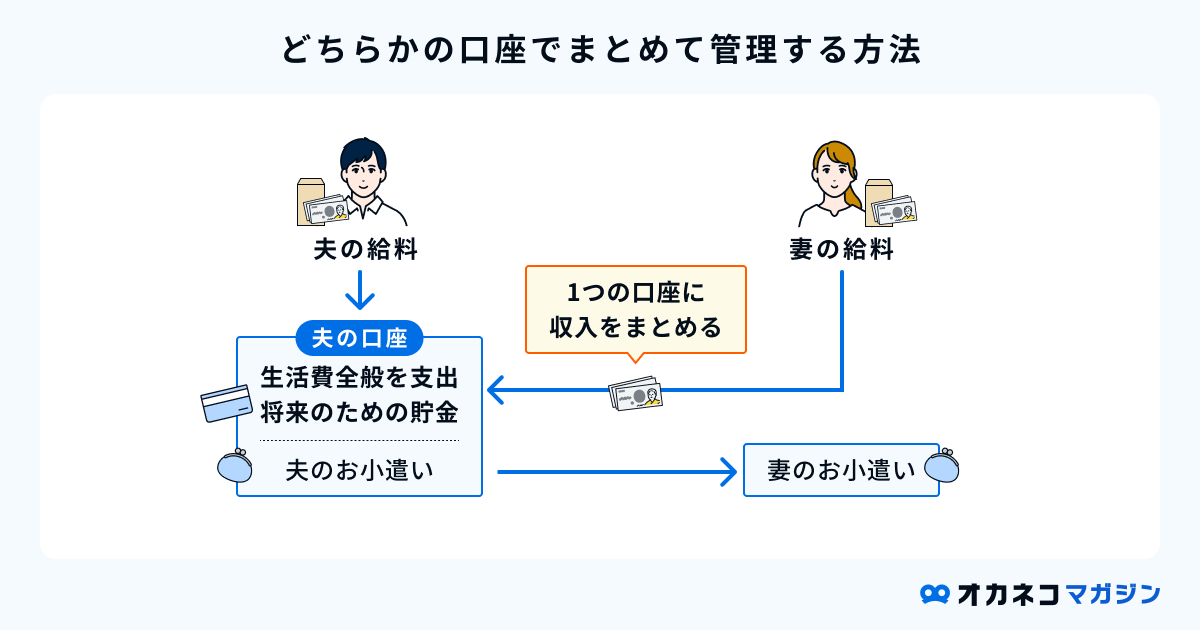

どちらかの口座でまとめて管理する

- 家計管理をする方の口座に、お小遣い以外の全収入を振り込む

- 家賃・光熱費・食費などの支払いを管理用の口座から行う

家計を効率よく貯めたい夫婦には「1つの口座でまとめて管理する方法」がおすすめです。

理由は、収入と支出を一元化することでお金の流れが明確になり、貯蓄ペースを把握しやすくなるからです。

2人ともお小遣い制にすれば、不公平感を防ぎつつ、世帯全体の貯金を最大化できます。

ただし、家計管理担当の負担が増えてしまう点、名義人死亡時の口座凍結リスクがある点がデメリットです。また、そもそも家計管理担当者がお金の管理が得意でなければ、なかなかお金が貯まらない可能性もあります。

| どちらかの口座でまとめて管理するメリット・デメリット | |||

|---|---|---|---|

| メリット | デメリット | ||

| ・お金が貯まりやすい ・2人ともお小遣い制にすれば公平性が高まる | ・名義人死亡時の口座凍結リスクがある ・夫婦どちらか一方に家計管理の負担がかかる | ||

「今の貯金額だと定期預金が最適?」

「他にどんな貯金方法があるの?」

「いつまでにいくら貯めるべき?」

120万人以上※が体験しているオカネコでは、そのような悩みをFPにオンラインで無料相談ができます。

■FPからもらえるアドバイス・提案の一例

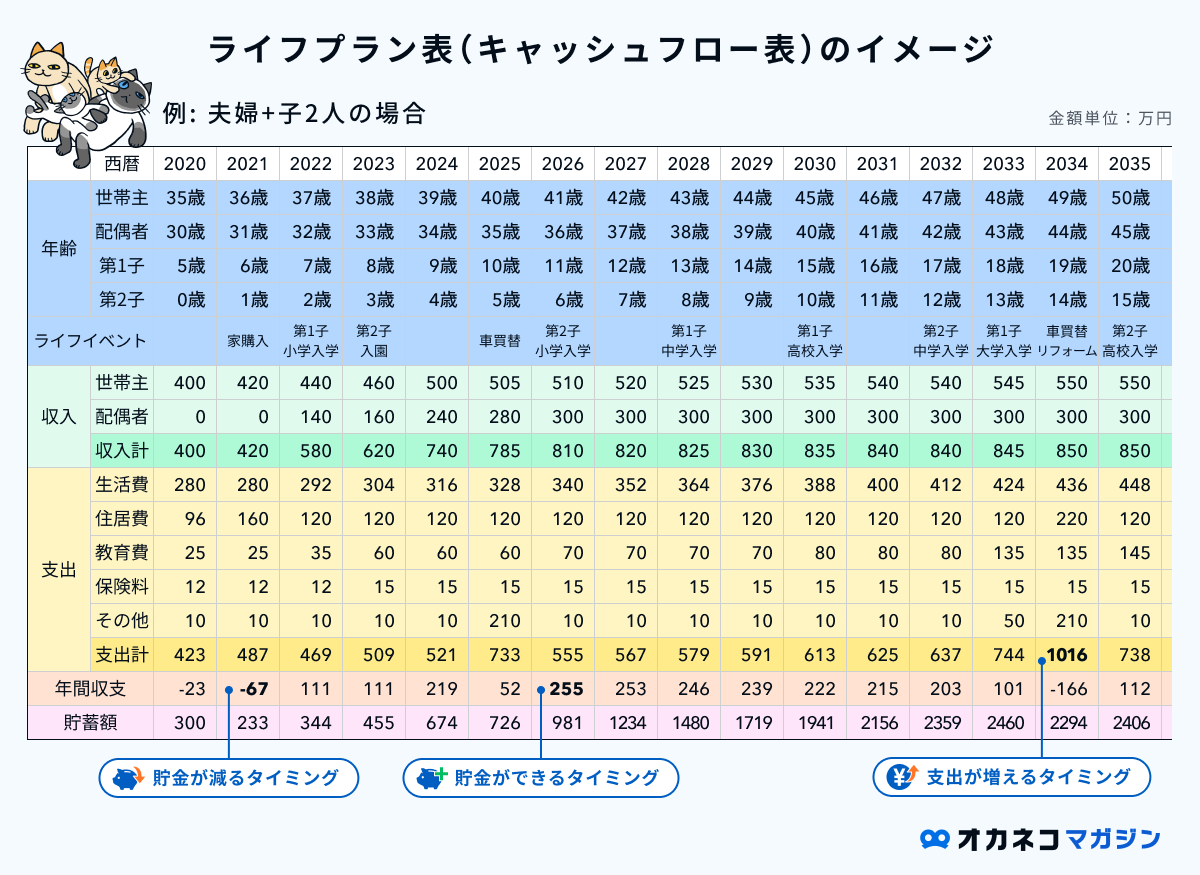

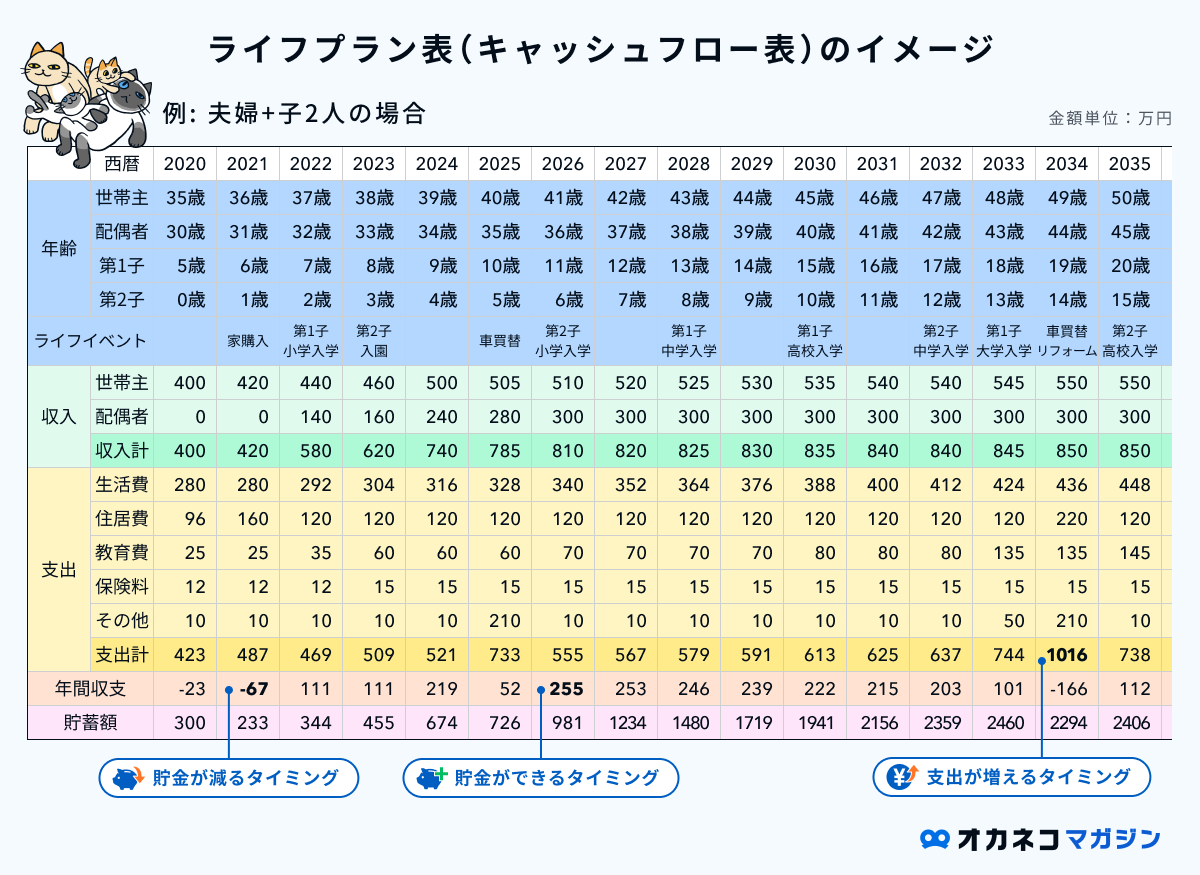

- ヒアリングの上で詳細なライフプランニング表の作成

- おすすめの家計管理方法

- 目的別の効率的な貯金方法

- 老後までに必要な貯金額とやるべき対策

FPから無理に商品を勧められることはありません。目的や希望に応じて適切な提案がもらえるため、納得のいく選択ができるでしょう。

<相談前に無料家計診断もできる!>

登録して家計に関する約20問の質問に回答すると、住んでいる地域 × 家族構成が同じ人と比べてあなたの世帯年収・貯金額・金融資産は高いのか低いのかを、A~Eランクで診断します。

診断結果には簡易ライフプラン表もついてくるので、このままいくと老後資金がいくら貯まるのかも一目でわかります。

オカネコは完全無料で利用できて、約3分で簡単に診断できます。家計見直しのきっかけにもなるでしょう。

※2025年6月1日当社データベースより概算(オカネコサービスすべての実績総数)

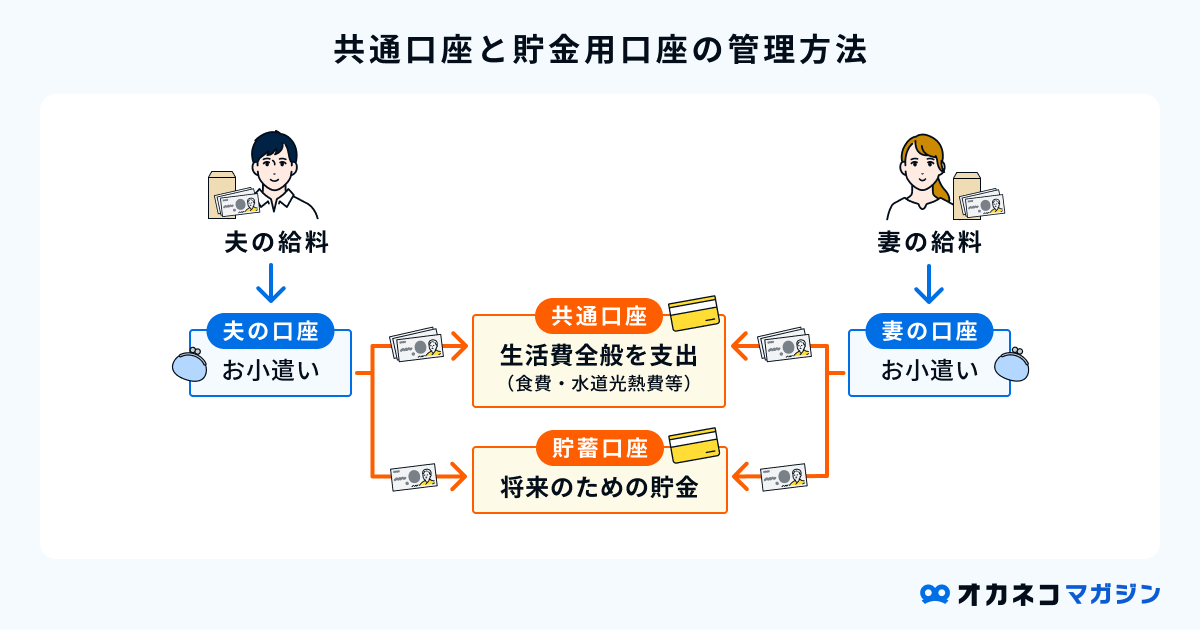

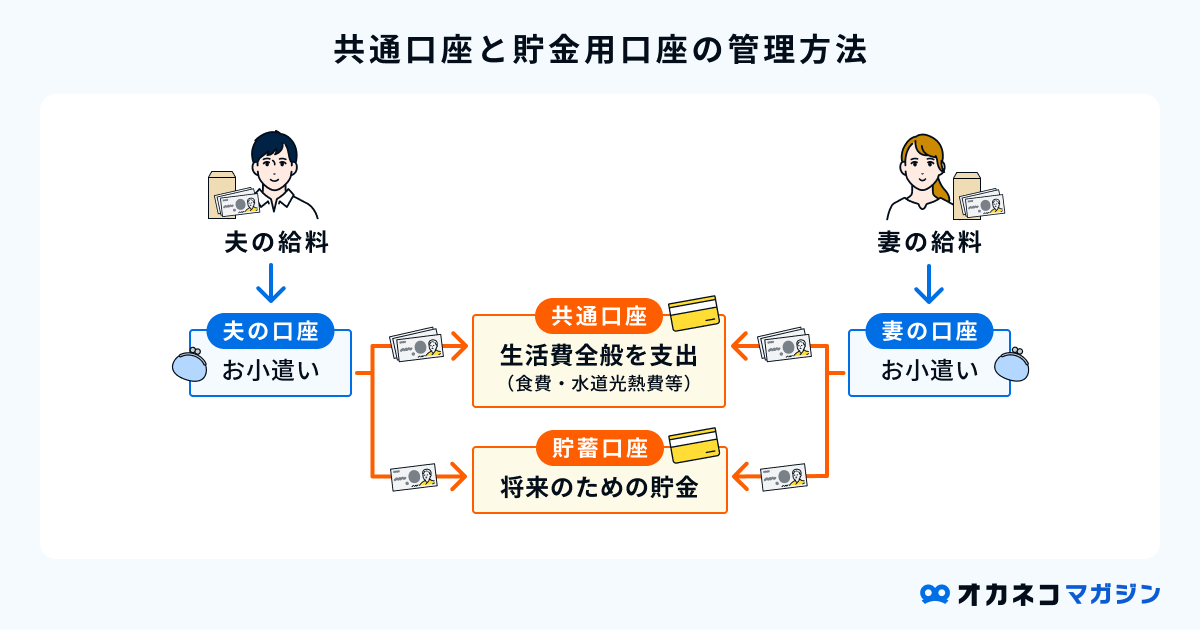

「共通口座」と「貯金用口座」の管理方法

家計を効率よく整えたいなら、「共通口座」と「貯金用口座」を分けて管理するのが最適です。支出と貯蓄を明確に分けることでお金の流れが可視化され、自然と貯まりやすくなります。

共通口座は生活費の出入り専用、貯金用口座は将来の資金や特別費の積立専用として運用すると、無駄な支出を防ぎながら家計全体を管理しやすくなります。

共通口座と貯蓄用口座の使い分けの例をご紹介します。

共通口座と貯蓄用口座の使い分けの例

「共通口座」で日々の生活費を管理

日々の生活費は「共通口座」で一元管理するのが基本です。支出をまとめることで家計全体の使途が明確になり、無駄を防ぎやすくなるからです。

たとえば、生活費の予算が月30万円なら、収入が同程度の夫婦はそれぞれ15万円ずつを共通口座に入金するのが理想です。収入差がある場合は、負担割合を調整して公平性を保ちましょう。

共通口座はいわば支出用の口座で、以下のように日々の生活にかかるお金は共通口座から支払いましょう。

共通口座で管理したい生活費の一例

- 家賃

- 光熱費

- 通信費

- 食料品や日用品

- 外食

- 旅行 など

共通口座は、家計簿アプリと連携させるのもおすすめです。夫婦2人で支出の管理ができます。支出が予算を超えるときは、夫婦で話し合って共通口座へ追加入金を行い、残高不足にならないよう注意してください。

「貯金用口座」で将来のための貯金を管理

将来の資金を確実に貯めたいなら、「貯金用口座」を別に作って管理するのが効果的です。理由は、生活費と貯金を分けることで使い込みを防げるうえ、貯蓄額を正確に把握できるからです。

共通口座で貯金を兼ねてしまうと、支出と混ざって残高が見えづらくなり、知らないうちに取り崩してしまうリスクがあります。貯金用口座を分けておくことで、将来の資金計画が立てやすくなります。

住宅購入費や子どもの教育費などの将来に向けた貯金はすべて貯蓄用口座に入金し、生活費と分けて管理します。そして貯金を使うべきときがくるまで、貯蓄用口座からはお金を引き出さないよう心がけましょう。

以下の記事では貯金におすすめの銀行をご紹介していますので、ぜひご参考ください。

「共通口座で管理」「共通口座と貯金用口座で管理」の場合は、共通口座での支出が想定よりも多くなったときにどちらの口座から補填するのか、事前に相談して決めておくとよいでしょう。

また、支出が想定よりも多くなった原因は何か、毎月恒常化するならそれぞれから拠出する金額の見直しや、貯金用口座との配分の見直しなども行う必要があります。

共働き夫婦・同棲カップルの共通口座におすすめのアプリ・ネット銀行7選

共働き夫婦や同棲カップルの共通口座にぴったりのおすすめアプリ・ネット銀行7選を紹介します。使いやすさ・金利・家族共有機能を比較しながら、自分たちに最適なサービスを選びましょう。

| 共働き夫婦・カップルの共通口座におすすめの銀行 | |||||||

|---|---|---|---|---|---|---|---|

| 三井住友銀行(Olive) | 三菱UFJ銀行 | UI銀行 | ソニー銀行 | PayPay銀行 | あおぞら銀行 | イオン銀行 | |

| ATM利用手数料 | 預入:0-330円 引出:0-330円※1 | 預入:0-330円 引出:0-330円 | 預入:0円 引出:0-110円 | 預入:0円 引出:月4回無料※3(以降は110円) | 預入・引出ともに月1回まで無料※4 | 預入:0円※5 引出:ゆうちょ銀行0円/セブン銀行110-220円※5 | 預入・引出ともに無料(イオン銀行ATM利用の場合)※6 |

| 振込手数料(他行宛/回) | 0-330円※2 | 0-220円※2 | 86円(最大20回無料) | 110円(最大月11回無料) | 145円 | 150円(最大9回無料) | 110円(最大5回無料)※2 |

| 自動入金・送金サービス | 自動入金:〇 自動送金:〇 | 自動入金:〇 自動送金:〇 | 自動入金:× 自動送金:× | 自動入金:〇 自動送金:× | 自動入金:〇 自動送金:〇 | 自動入金:× 自動送金:× | 自動入金:〇 自動送金:〇 |

| デビットカード | 〇(Visa) | 〇(Visa/JCB) | × | 〇(Visa) | 〇(Visa) | 〇(Visa) | 〇(JCB) |

| その他の追加カード | 家族カード ETCカード | 代理人カード(家族カード) | – | 代理人カード(家族カード) | – | – | 代理人カード(家族カード) |

| 特典還元方法 | Vポイント | キャッシュバック | – | キャッシュバック | – | キャッシュバック | WAONポイント |

| ポイント還元率 | 0.5~1% | 0.2% | – | 0.5~2%(上限20万円/月) | – | 0.25~1% | 0.5% |

| 年会費 | 一般ランク無料 | 無料 | 無料 | 一般ランク無料 | 無料 | 無料 | 無料 |

| 普通預金金利 | 0.3% | 0.3% | 0.3~0.5% | 0.3% | 0.2~0.5% | 0.5~0.75% | 0.3% |

| 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ | 詳細ページ |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

2026年3月2日時点の情報。金利は税引き前の年利

※1:Oliveアカウントでは三井住友銀行本支店ATM手数料がいつでも無料。選べる特典で選択した場合、コンビニATMの手数料も月1回まで無料。対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。

※2:インターネットバンキング利用の場合

※3:優遇プログラム Club S プラチナは無制限無料

※4:2回目以降は利用金額3万円以上は無料、3万円未満は165円~

※5:その他の都市銀行・信託銀行・イーネット・ローソン銀行においては、提携金融機関の定める利用手数料がかかる

※6:ステージに応じて他行ATM利用手数料が1~5回/月無料

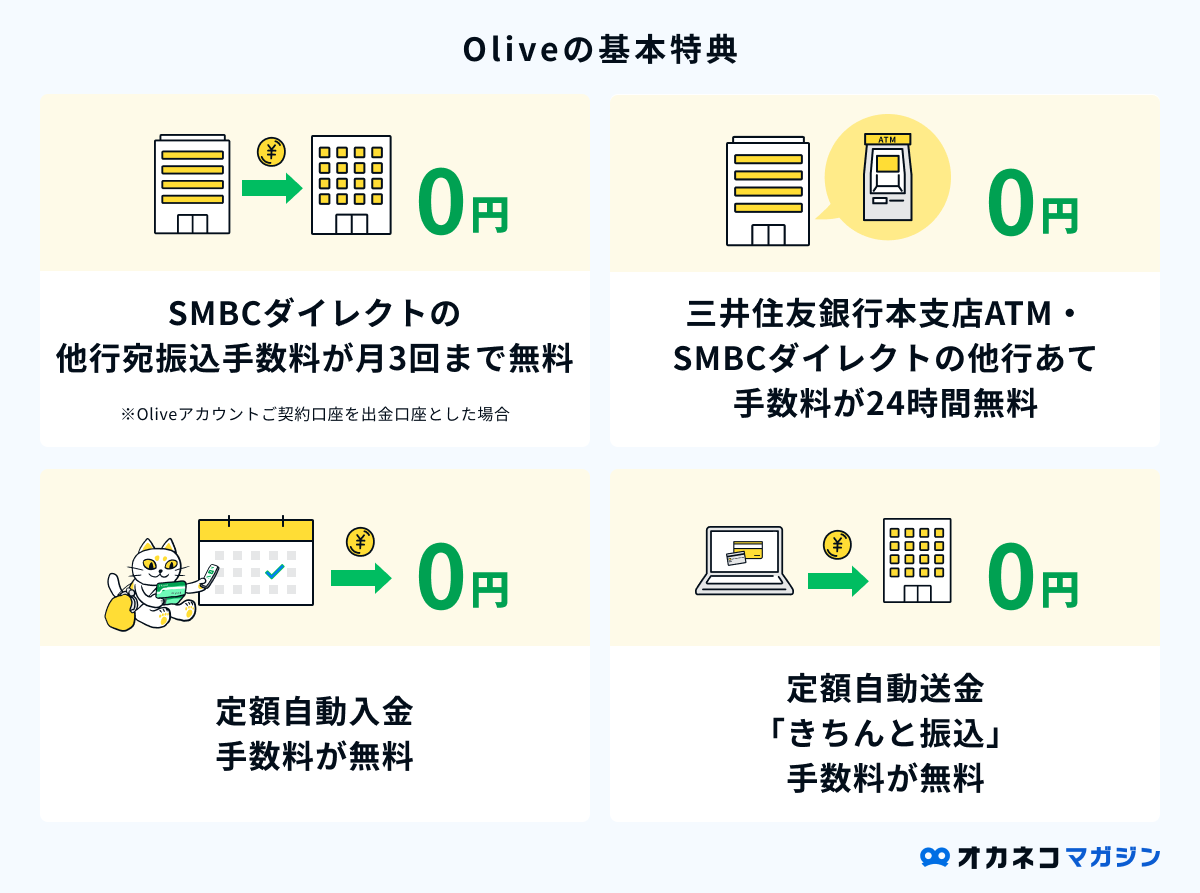

三井住友銀行(Olive)

三井住友銀行 Olive

\ アプリで銀行口座・クレカなどが一元管理でき、特典も豊富! /

0.30%

| 定期預金金利 | |

|---|---|

| 商品名 | スーパー定期 1円~ |

| 6か月 | 0.375% |

| 1年 | 0.40% |

| 3年 | 0.60% |

| 5年 | 0.70% |

2026年3月2日時点の情報。金利はすべて税引前の年利です。

- 三井住友銀行本支店ATM:無料(入金・出金ともに)

- イーネット・ローソン銀行・セブン銀行ATM:選べる特典で選択をすると1回/月まで無料(無料回数以上は220円~)(入金・出金ともに)※1

- 同行宛:無料

- 他行宛:SMBCダイレクトの利用で3回/月まで無料※2

※1:アカウントランクがプラチナプリファードの方は、コンビニATMでの時間外手数料や利用手数料が、月最大2回まで無料。

※2:Oliveアカウント契約口座を出金口座とする場合。振込時点でOliveアカウント契約があることが条件。

- 1枚のカードに機能が集約されており、アプリで一元管理ができるため家計管理がラクに

- アプリ内でクレジットモード・デビットモード・ポイント払いモード・追加したカードでの支払いを切り替えてキャッシュレス決済が可能

- 無料で家族カードの発行が可能

- 送金や振込などの手数料優待サービスがある

- 対象のコンビニ・飲食店での利用で、通常のポイント分を含んだ最大20%のポイント還元を受けられる※

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

- 取引可能なATM:イーネットATM・ローソン銀行ATM・セブン銀行ATM・ゆうちょ銀行ATMほか

╲ 新規発行&条件達成で最大67,600円相当プレゼント!※ /

Oliveについてさらに知りたい方は、以下の記事も参考にしてください。

手数料はすべて税込みです。

※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

※最大67,600円相当は最上位クレジットカードでのお取引が対象になります。

※こちらの最大金額は2026/4/17までです。2026/4/18以降は三井住友銀行HPをご確認ください。

三菱UFJ銀行

三菱UFJ銀行

\ 店舗が多く直接窓口で相談できて安心! /

0.3%(普通預金/スーパー普通預金)

| 定期預金金利 | |

|---|---|

| 商品名 | スーパー定期 1円~ |

| 6か月 | 0.375% |

| 1年 | 0.40% |

| 3年 | 0.60% |

| 5年 | 0.70% |

2026年3月2日時点の情報。金利はすべて税引前の年利です。

- スーパー普通預金(メインバンクプラス)で一定の条件を満たすと、入出金:0~330円(例:三菱UFJ銀行のATM時間外手数料は何回でも無料)

- 同行宛:無料

- 他行宛:3万円未満154円/3万円以上220円(スーパー普通預金は1~3回まで無料)

※スーパー普通預金(メインバンクプラス)で一定の条件を満たしたうえ、三菱UFJダイレクトの利用時

手数料はすべて税込みです。

- 全国に店舗があり、窓口で相談しやすい

- 給与・年金受取、Eco通帳(Web明細)の設定等、一定の条件を満たすと各種手数料がお得になる

- 月1万円~(ネットバンキング取引なら1,000円~)のつみたて定期預金がある

- 15歳未満の子ども用の口座に対しては三菱UFJダイレクト(ネットバンキング)利用で振込手数料がいつでも無料

- 取引可能なATM:イーネット・セブン銀行・ローソン銀行・ゆうちょ銀行ATMほか

╲サービスが充実しており生活費の管理口座としても使いやすい/

手数料はすべて税込みです。

UI銀行

UI銀行

\ 手数料がお得で夫婦やカップルでも家計管理しやすい! /

0.3%(普通預金金利/KYODAI Bank※1)

0.5%(女神のサイフ(女性限定))※2

0.5%(はたらくサイフ(給与受取設定))※3

0.5%(まもりのサイフ(年金受取設定))※4

※1:「Kyodai Remittance」アプリからのみ申し込みが可能な在留外国人向けの普通預金

※2:年12回利息が付き、各種手数料がお得(特定のATM手数料月3回、他行振込手数料月5回無料)な女性限定の口座

※3:給与受取設定で年12回利息が付き、限定クーポンがもらえる口座

※4:年金受取設定で年12回利息が付き、限定クーポンがもらえる口座

| 定期預金金利 | |

|---|---|

| 商品名 | スーパー定期預金 1円~1,000万円未満 |

| 6か月 | 0.70% |

| 1年 | 1.25%(新規口座開設者限定。期間:~2026/5/31) |

| 3年 | 0.60% |

| 5年 | 0.65% |

2026年3月2日時点の情報。金利はすべて税引前の年利です。

- 入金:無料

- 出金:ランクによって1~20回/月まで無料(無料回数以上は110円)※

- 同行・きらぼし銀行宛:無料

- 他行宛:ランクによって2~20回/月まで無料(無料回数以上は86円)

- 定期預金の金利が高い

- 女性は高金利な普通預金金利が適用される(女神のサイフ)

- ステージに応じてATM出金手数料が月1~20回、他行宛振込手数料が月2~20回無料

- アプリで口座開設・振込・預金管理が可能

- アプリだけで(カードレスで)セブン銀行・ローソン銀行ATMから引き出しが可能

- アプリで夫婦やカップルでも資産管理の共有ができる

- 取引可能なATM:きらぼし銀行・セブン銀行

╲普通預金・定期預金が高金利でスマホ出金も可能!/

手数料はすべて税込みです。

※ATM出金手数料の優遇はセブン銀行・ローソン銀行・イーネット・ゆうちょ銀行ATMのみ適用されます。 きらぼし銀行ATMは対象外です。きらぼし銀行ATMご利用の場合は、きらぼし銀行のATM利用手数料無料条件が適用されます。

ソニー銀行(Sony Bank WALLET)

ソニー銀行

\ Visaデビット付きキャッシュカードで給与口座・生活費用口座に便利!/

0.3%

| 定期預金金利 | ||

|---|---|---|

| 商品名 | 円定期預金 1,000円~ | 積み立て定期預金 1,000円~ |

| 6か月 | 0.45% | 0.45% |

| 1年 | 0.85% | 0.85% |

| 3年 | 0.75% | 0.75% |

| 5年 | 0.85% | ー |

2026年3月2日時点の情報。金利はすべて税引前の年利です。

- 入金:無料

- 出金:ステージに応じて月4回~無制限無料(無料回数以上は110円/回)

- 同行宛:無料

- 他行宛:ステージに応じて月1~11回/月まで無料(無料回数以上は110円/回)

- 積み立て定期預金が高金利

- 他行宛振込手数料が月1~11回無料

- ATM手数料が月4回まで無料

- Visaデビット付きキャッシュカードが発行され、Visaタッチ決済に対応

- ステージに応じて利用額の0.5~2.0%がキャッシュバックされる(キャッシュバック上限20万円/月)

- 取引可能なATM:ゆうちょ銀行・セブン銀行・イオン銀行・イーネットほか

【新規発行特典】Visaデビット利用で1,000円もらえる!

新規カード発行月から2か月後の末日までに、国内でVisaデビットを5回以上利用すると、利用金額に関わらずもれなく1,000円がもらえます!

╲ デビット付きキャッシュカードで家計管理がかんたん!利用額に応じたキャッシュバックも /

手数料はすべて税込みです。

PayPay銀行

PayPay銀行

\ PayPayアプリへの入出金が何度でも無料!/

0.2%(通常)

0.3%(預入額5万円~)

0.4%(29歳以下:預入額10万円~/30歳以上:預入額50万円~)

0.5%(29歳以下:預入額100~1,000万円/30歳以上:預入額200~1,000万円)

| 定期預金金利 | |

|---|---|

| 商品名 | 定期預金(ネット定期) 1万円~ |

| 6か月 | 0.375% |

| 1年 | 0.40% |

| 3年 | 0.60% |

| 5年 | 0.70% |

2026年3月2日時点の情報。金利はすべて税引前の年利です。

- 入金・出金ともに月1回まで無料(2回目以降は利用金額3万円以上は無料、3万円未満は165円~)

- 同行宛:無料

- 他行宛:145円

※ネットバンキング利用時

- 無料でVisaデビット付きキャッシュカードが発行できる

- 満15歳以上なら審査不要で口座開設可能

- 給与受取口座に設定すると、他行宛の振込手数料が月3回まで無料

- 口座開設の翌月末までにVisaデビット3回利用で、1,000円分のPayPayポイントがもらえるキャンペーン実施中

- 定期預金は預入期間が1か月~10年まで幅広く設定可能

- PayPayマネーへの入出金が何度でも無料

- 取引可能なATM:ゆうちょ銀行・セブン銀行・イーネット・ローソン銀行ほか

╲ 口座開設の翌月末までにVisaデビット3回利用で1,000円分のPayPayポイントがもらえる! /

手数料はすべて税込みです。

あおぞら銀行

あおぞら銀行

\普通預金金利・定期預金金利が高くバランスが良い!/

0.5%(残高100万円超)

0.75%(残高100万円まで)

| 定期預金金利 | |

|---|---|

| 商品名 | BANK The 定期 50万円~ |

| 6か月 | 0.7% |

| 1年 | 0.9% |

| 3年 | 1.1% |

| 5年 | 1.3% |

2026年3月2日時点の情報。金利はすべて税引前の年利です。

- ゆうちょ銀行ATM:何度でも入出金無料

- セブン銀行ATM:入金は何度でも無料/出金は110円~

- その他ATM:提携金融機関の定める手数料に準ずる

- 同行宛:無料

- 他行宛:月9回まで無料(無料回数以上は150円/回)

- 普通預金金利・定期預金金利が高くバランスが良い銀行

- ゆうちょ銀行ATMなら入出金が何度でも無料

- 他行宛振込手数料が最大月9回無料

- Visaデビット機能付きキャッシュカードが発行される

- 半年ごとに利用額に応じてキャッシュバックを受けられる(上限なし)

- 取引可能なATM:ゆうちょ銀行・セブン銀行・イーネット・ローソン銀行ほか

╲ 普通預金の金利が高いことや手数料もお得で使い勝手抜群! /

手数料はすべて税込みです。

イオン銀行

イオン銀行

\ 特にイオングループを利用する人におすすめ!/

0.3%(通常)

| 定期預金金利 | ||

|---|---|---|

| 商品名 | スーパー定期/スーパー定期300 1円~ | 積立式定期預金 月500円~ |

| 6か月 | 0.35% | 0.5% |

| 1年 | 0.45% | 0.5% |

| 3年 | 0.45% | 0.5% |

| 5年 | 0.70% | 0.5% |

2026年3月2日時点の情報。金利はすべて税引前の年利です。

- 入金:無料(イオン銀行ATM)

- 出金:無料(イオン銀行ATM)

※他行ATMはステージに応じて月1~5回無料

- インターネットバンキング:イオン銀行宛 無料/他行宛 110円※

- ステージに応じて手数料の無料回数がアップ

- イオン銀行や提携金融機関のATM手数料が無料

- 「イオン銀行キャッシュ+デビット」が発行でき、利用額に応じてWAONポイントがたまる

- 家族が使えるキャッシュカード(代理人カード)を発行できる

- 取引可能なATM:イオン銀行・ゆうちょ銀行・みずほ銀行ほか

╲ 満期日や積立金額設定の自由度の高さが魅力!家族が使える代理人カードの発行も可能 /

手数料はすべて税込みです。

※ステージに応じて他行宛の振込手数料が1~5回/月無料。詳細はこちら

おすすめの共通口座の選び方

共通口座を選ぶときは、「手数料・利便性・共有機能」を重視するのが失敗しないコツです。日常的に使う口座だからこそ、手数料の負担や使いづらさが積み重なるとストレスや無駄な出費につながるからです。

特に、以下の4つのポイントを満たす銀行を選ぶと安心です。

おすすめの共通口座の選び方

入出金手数料が無料

共通口座を選ぶなら、入出金手数料が無料の銀行を選ぶのが鉄則です。

1回あたりの手数料は数百円でも、毎月何度も入出金を繰り返せば大きな金額になります。手数料に多くのお金を支払うのはもったいないので、共通口座を選ぶ際は入出金手数料を必ず確認しましょう。

自動入金・送金サービスがある

家計を自動化したいなら、自動入金・送金サービスがある銀行口座を選びましょう。毎月の資金移動を自動化することで入金忘れを防ぎ、貯蓄や支払いを確実に継続できるからです。

この機能があれば、共通口座から貯蓄用口座やカード引き落とし口座への振替を自動で行えるため、家計管理の手間を大幅に減らせます。

給料日の直後に貯蓄用口座へ自動入金・送金する設定をしておけば、自然と先取り貯金を実践できるので、貯金の成功率がグッと上がるでしょう。

プリペイドカードやデビットカードの発行が可能

家計の使いすぎを防ぎたいなら、プリペイドカードやデビットカードを発行できる銀行口座を選ぶのがおすすめです。理由は、口座残高の範囲内でしか支払いができず、無駄遣いを自然に抑えられるからです。

生活費の支払いをこれらのカードに集約すれば、支出履歴をアプリで可視化でき、予算管理や家計の見直しも簡単になります。

代理人カードや家族カードの発行が可能

「代理人カード」とは、口座名義人以外の家族が利用できるキャッシュカードのことで、委任状が不要でATM取引も可能です。共通の家計口座を共同管理する際に非常に便利な機能といえます。

「家族カード」とは、クレジットカードの本会員が、生計をともにする配偶者やパートナーに発行できる追加のカードのことです。基本的に年会費は無料または割安で発行でき、本会員と同等のサービス・特典が受けられます。

夫婦やカップルで共通口座を使うなら、代理人カードや家族カードを発行できる銀行を選ぶのが理想です。理由は、2人それぞれが同じ口座を利用できるため、生活費の入出金や残高確認をスムーズに行えるからです。

ただし、銀行によっては代理人カードが発行できない場合や、発行できても引き出し上限額が設定されているなど、利用範囲が限られている場合があります。

三井住友銀行の「Olive」は、キャッシュカードやクレジットカード等が一体型になっているサービスで、さらに家族カードの発行も可能です。共通口座として管理しやすいサービスでしょう。

夫婦・カップルで上手に家計管理をするコツ

共通口座と貯蓄用口座を使い分けるだけでも十分ですが、基本の使い分けに加え、以下のコツを意識すれば、よりスムーズに家計を管理できます。

家計管理が苦手な方でも、今日から実践しやすい内容です。

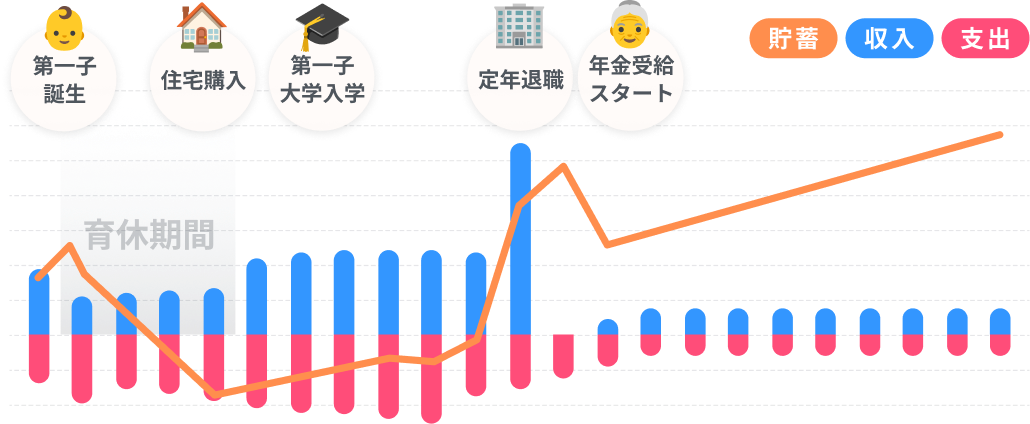

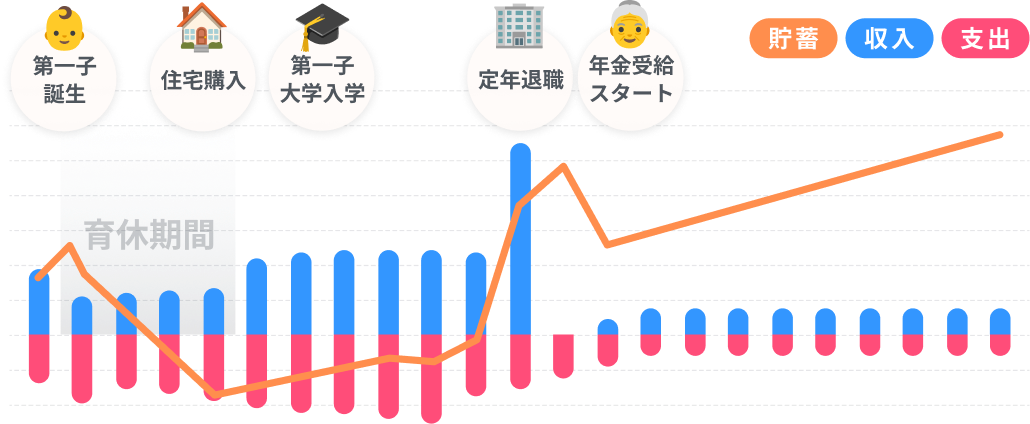

将来のライフプランを考える

家計管理を成功させるには、将来のライフプランを明確にすることが欠かせません。理由は、結婚・出産・住宅購入・老後などのライフイベントを見通すことで、必要な時期に必要な資金を準備できるからです。

今後のイベントを時系列で整理すれば、いつ・いくら必要かが明確になり、目標に向けて具体的な行動を計画できます。結果として、将来の夢を実現できる可能性が高まるでしょう。

ライフプランはFP(ファイナンシャル・プランナー)にお願いすると作成してもらえます。国内最大級の家計診断・相談サービス「オカネコ」には、無料でライフプランを作成してくれるFPも多くいるので、上手に活用してください。

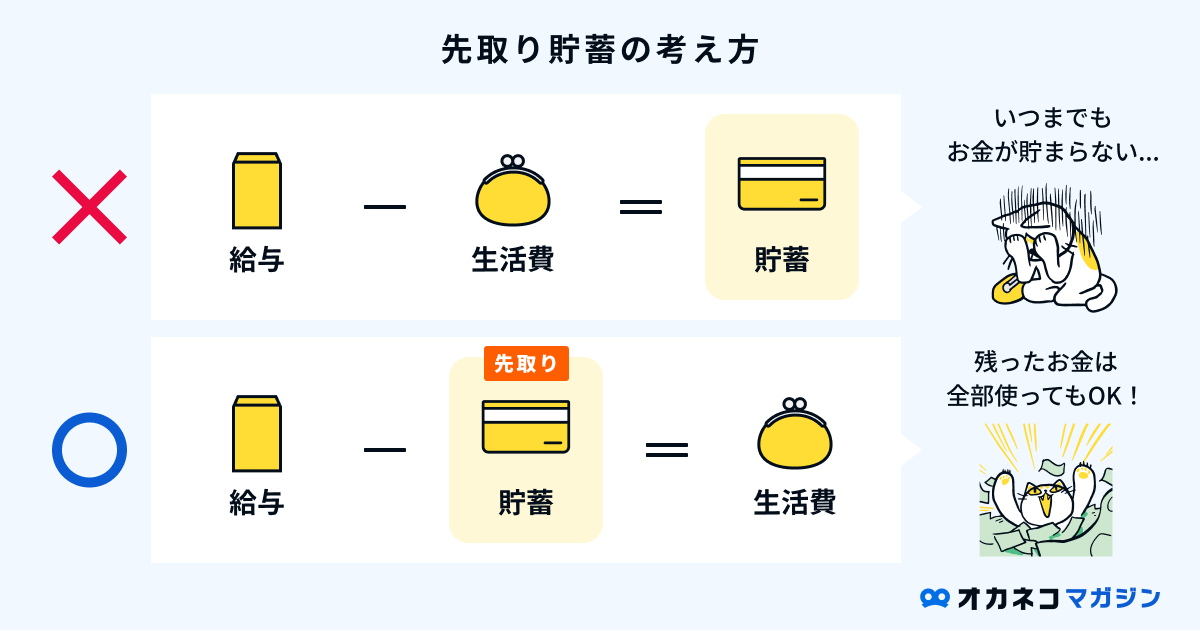

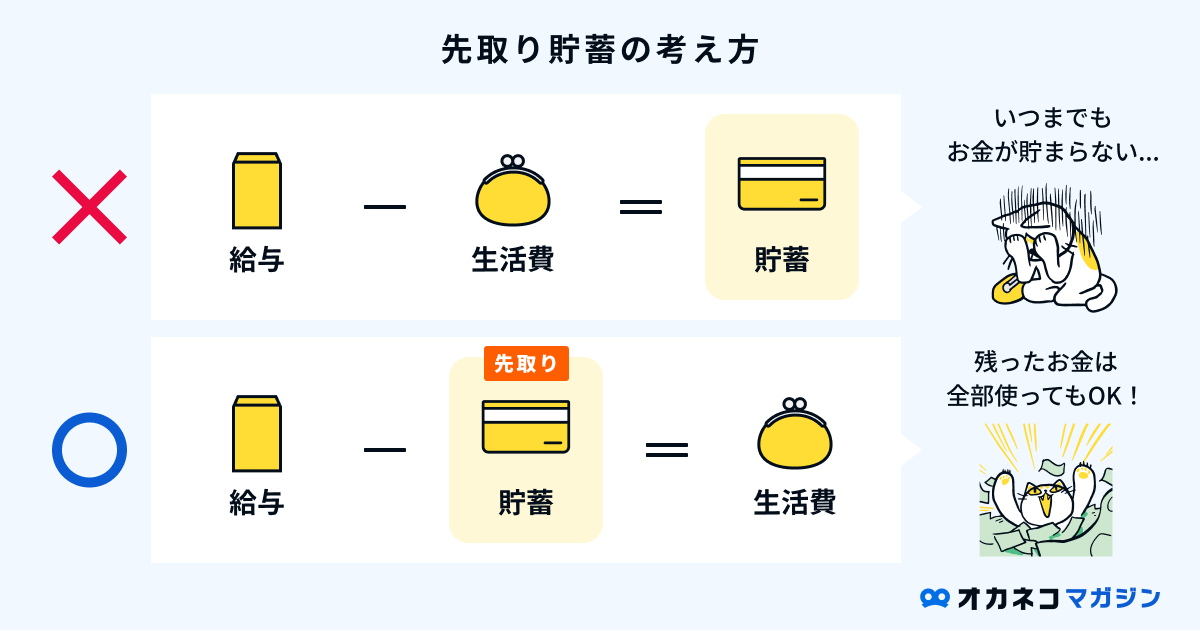

先取り貯金をする

確実にお金を貯めたいなら、「先取り貯金」を習慣化するのが効果的です。収入を使う前に貯金へ回すことで、無理なく計画的に資産を増やせるからです。

毎月の貯金額を決めておき、給料日に自動で貯蓄用口座へ送金されるよう設定すれば、家計管理が苦手な人でも確実に貯金を続けられます。

余ったお金を貯金しようと思っても、なかなかうまくいかないもの。これまで貯金が後回しになっていた方は、この機会に先取り貯金の仕組みを作りましょう。

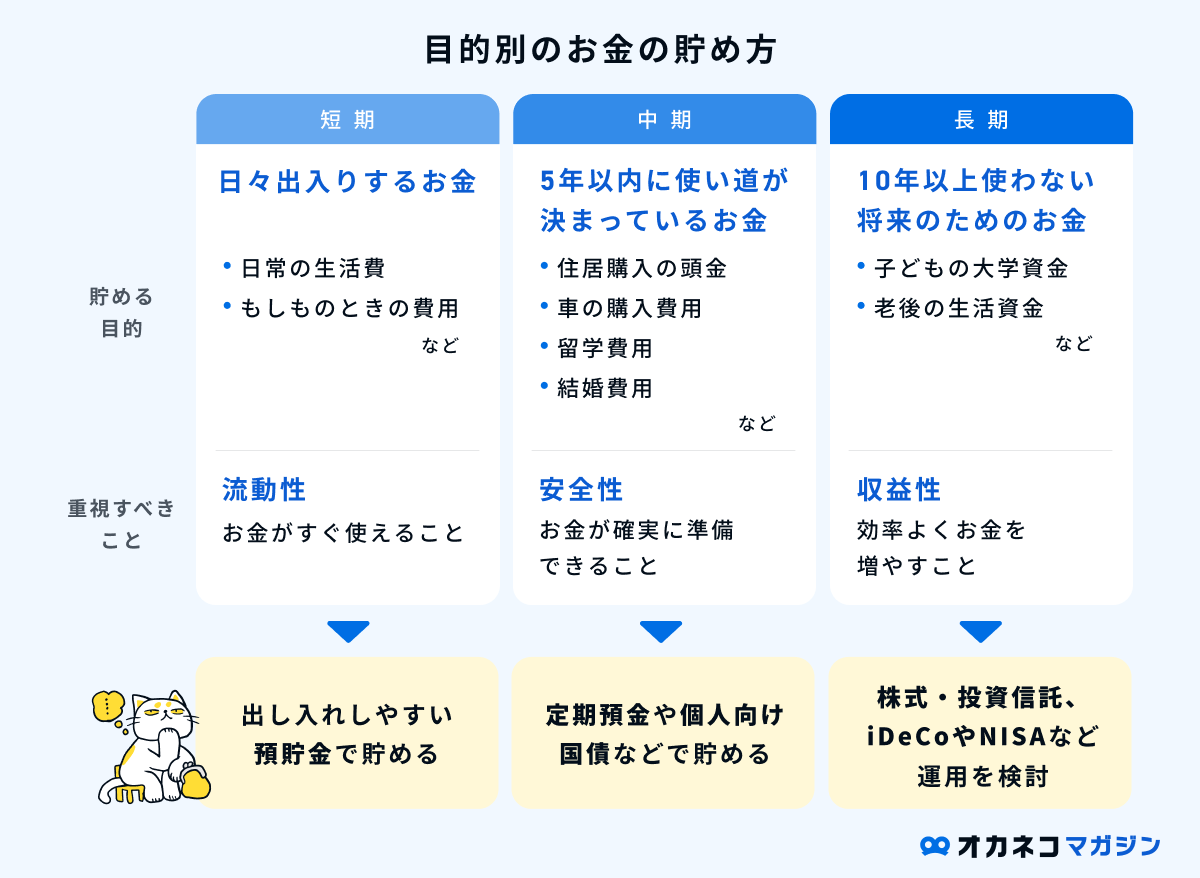

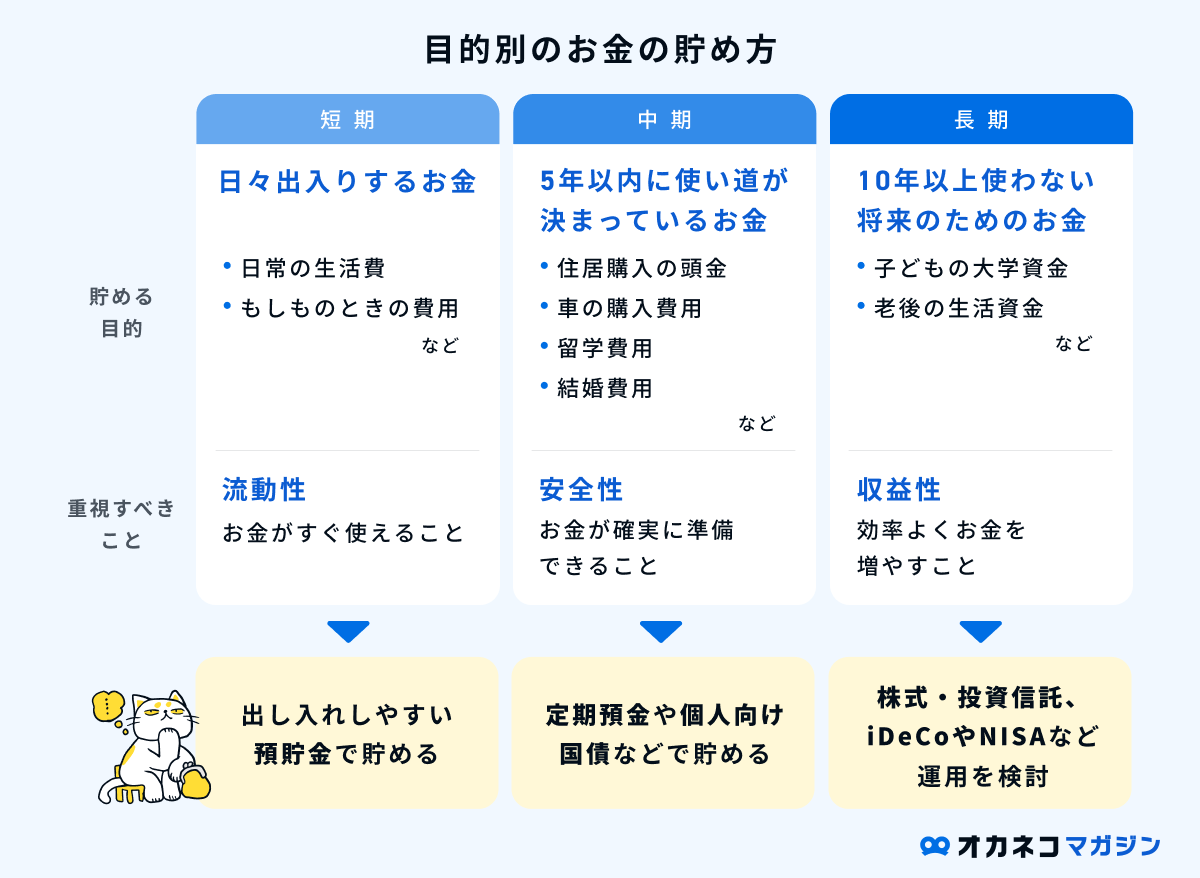

長期で使わないお金は資産運用をする

長期で使う予定のないお金は、銀行預金ではなく「資産運用」にまわすのが賢明です。銀行の金利が極めて低いため、運用に回したほうが効率的な資産形成に繋がります。

銀行預金は短期・中期の資金保管には向いていますが、長期的な資産形成を考えるなら、投資信託やNISAなどの運用を検討するとよいでしょう。

子どもの教育費や老後の生活資金など長期間使う予定のないお金は、この機会に資産運用にまわすことも検討してみてください。投資は銀行預金と違って元本割れリスクがありますが、時間を味方につけた安定的な運用方法を選べば、損失が出る可能性を小さくできます。

初心者におすすめなのは、NISAを活用した投資信託の積立投資などです。長期の積立投資にはリスク分散効果と複利効果が働くため、銀行に預けるよりも効率的に資産を増やすことができるでしょう。

貯金用口座で将来のために貯金することは大切ですが、余裕があれば資産運用も考えてみましょう。

NISAやiDeCoなどを利用した資産運用は証券口座で行いますので、口座名義本人しか取引ができません。夫婦それぞれの名義でどのくらい、どのように運用するのかを考えておく必要があります。

資産運用は価格変動リスクがあり、中長期で行うべきものです。あらかじめ投資対象や運用金額をしっかり話し合い、もしわからないことがあればFPなどの専門家にアドバイスをもらうと良いでしょう。

短期・中期的に使う予定のあるお金は金利の高いネット銀行を活用する

短期・中期的に使う予定のあるお金は、金利の高いネット銀行に預けましょう。ネット銀行は、メガバンクや地方銀行よりも金利が数倍高く、同じ預金額でも利息を多く受け取れるからです。

貯金をする際は、普通預金でも高金利が設定されているネット銀行を選ぶと、低リスクで賢くお金を増やせます。

例えば、東京スター銀行は給与振込口座に設定すれば、年0.6%の普通預金金利がつきます。各種手数料もお得なので、目的にあわせて銀行を選びましょう。

貯金の目的ごとに口座を分ける

より厳密に資産の管理をしたい場合は、目的別に口座を分けて管理するのもよいでしょう。資金を「使途ごと」に分けることで本来の目的以外に貯金を使ってしまうのを防げますし、目的達成までの進捗を可視化できるからです。

たとえば「旅行資金」「教育資金」「緊急用資金」などを別口座に分ければ、残高を見るだけで貯金状況がひと目で把握できます。

貯金の目的ごとに口座を分ける際は、複数口座の作成機能が使える銀行を使うと便利です。

例えば、住信SBIネット銀行では、代表口座のほかに預金専用の「目的別口座」を10個まで作成できます。口座ごとに目標金額や期日も設定できるので、より計画的に貯金できるでしょう。

本項目では5つのコツを紹介していますが、もっとも重要かつ効率的なのは「将来のライフプランを考える」ことです。

将来のライフプランを考えることは、家計管理を考えるうえでとても参考になります。

「漠然といくら貯金しておけば良いだろう」「これくらい運用に回しても大丈夫だろう」といった「なんとなく」を避け、将来予想されるライフイベントと必要な資金を把握し、身の丈に合った無理のない貯金額や生活費の目安がわかります。

また、ライフプランや家計の見直しは一度実施したら終わりでなく、出産やマイホーム購入、子供の進学など、ライフステージや将来の目標の変化のタイミングで再点検しましょう。

変化にあわせた上手な家計管理に繋がるほか、貯金や資産運用の見直しを行うことで効果的な備えにも繋がります。

松井 大輔

400F所属 1級FP技能士 / CFP® /宅地建物取引士

300回以上のマネーセミナー実施経験を持つ敏腕FP

約1,200人に対するコンサルティングと300回以上のマネーセミナー実施経験を持ち書籍・Web記事の監修も多数行う、元エンジニアの敏腕FP。エンジニア時代に培った論理的思考を用いてお金の話について分かりやすく伝えるをモットーに、総合的なライフプランニングによって住宅資金、教育資金、老後資金を「最適」な金融商品・制度を用いて戦略的に準備するアドバイスを得意としている。

夫婦・カップルの共通口座の作り方

共通口座を作ることを決めたら、基本的に以下の手順で作ります。

先述した「共通口座の選び方」を参考に、2人の家計管理の仕方にあった銀行口座を選びます。

2人で管理することが多い場合は、いつでも入出金できる「代理人カード」や、名義人でなくても生活費をクレジットカードで決済できる「家族カード」が発行できる銀行がおすすめです。

主に生活費を管理する人を共通口座の名義人にするのが良いでしょう。

銀行口座は基本的にWebやアプリで開設でき、印鑑なしで手軽に開設できる金融機関も増えています。

必要に応じて代理人カードや家族カードも同時に申し込みましょう。

共通口座で管理するものや、毎月の目安額、2人での管理方法などのルールを決めます。

ルールが決まったら、固定費の引き落とし設定や自動振替設定をして、都度振込等の手間をなるべく省けるような仕組み作りをしましょう。

共通口座を作る前に、事前に使い方など家計にあわせたルールを決めておくのがおすすめです。

【Q&A】夫婦・カップルの共通口座に関するよくある質問

最後に、共働き夫婦・同棲カップルの共通口座に関するよくある質問に回答します。

- 共通口座にはいくらお金を入れておけばいいの?

-

収入や支出などによって口座に入れるべき金額は異なります。貯金やお小遣いを除いた固定費や生活費の必要最低限を、それぞれの口座から入金しておくのが良いでしょう。

参考までに、「家計調査報告書 2024年(令和6年)平均結果の概要」によると、2人以上世帯の消費支出は、1世帯当たり約30万円/月です。

- 共通口座のデメリットは?

-

共通口座には主に以下のデメリットが挙げられます。

共通口座の主なデメリット

- お金の管理の仕方で揉める可能性がある

- 死亡時の口座凍結リスクがある

- 出産や失業時の対応を決める必要がある

共通口座の名義人死亡時の口座凍結リスクに備え、別名義の口座に数か月分の生活費を貯めておく、代理人カードを発行するなどの対策が必要です。

また、出産や失業などで一方の収入が減る可能性があったり、離婚時の財産分与やお金の管理の仕方で揉める可能性もあるため、事前にルール等をしっかり話し合っておく必要があるでしょう。

まとめ

共働き夫婦は、共通口座と貯蓄用口座の2つを用意し、家計管理を行うのがおすすめです。

日々の生活費を管理する共通口座は、入出金手数料が無料か、自動入金・送金サービスがあるか、プリペイドカードが使えるかに注目して選ぶとよいでしょう。

どこで共通口座を作るか悩んでいる方は、本記事で紹介したおすすめのアプリ・ネット銀行から選んでみてください。

「今の貯金額だと定期預金が最適?」

「他にどんな貯金方法があるの?」

「いつまでにいくら貯めるべき?」

120万人以上※が体験しているオカネコでは、そのような悩みをFPにオンラインで無料相談ができます。

■FPからもらえるアドバイス・提案の一例

- ヒアリングの上で詳細なライフプランニング表の作成

- おすすめの家計管理方法

- 目的別の効率的な貯金方法

- 老後までに必要な貯金額とやるべき対策

FPから無理に商品を勧められることはありません。目的や希望に応じて適切な提案がもらえるため、納得のいく選択ができるでしょう。

<相談前に無料家計診断もできる!>

登録して家計に関する約20問の質問に回答すると、住んでいる地域 × 家族構成が同じ人と比べてあなたの世帯年収・貯金額・金融資産は高いのか低いのかを、A~Eランクで診断します。

診断結果には簡易ライフプラン表もついてくるので、このままいくと老後資金がいくら貯まるのかも一目でわかります。

オカネコは完全無料で利用できて、約3分で簡単に診断できます。家計見直しのきっかけにもなるでしょう。

※2025年6月1日当社データベースより概算(オカネコサービスすべての実績総数)