限られた収入のなかでも、本当に今必要とするものや将来のためにお金を使うよう徹底すれば、漠然としたお金の不安がなくなり、楽しく充実した生活を送ることができます。

逆に、間違ったお金の使い方を続けていると、いつか生活が苦しくなったり、貯金がないためにやりたいことを諦めなくてはいけなくなったりするかもしれません。この記事では、賢いお金の使い方について考えてみましょう。

- お金の使い方は「消費」「浪費」「投資」に分けられる。自分なりの優先順位に沿って計画的にお金を使うのが“賢いお金の使い方”と言えるでしょう。

- お金の使い方が下手な人の特徴には共通点がある。5つの賢いお金の使い方を学び、賢くお金を貯めていきましょう。

- 上手なお金の使い方のコツは、家計簿で毎月の支出を把握し、浪費や固定費の削減に取り組んだり、ライフプランニングで将来の見通しを立て、必要な月々の貯金額を逆算し、適切な家計管理を行うことです。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

3つのお金の使い方を理解して優先順位をつけよう

賢くお金を使うには、お金の使い方の種類から意識してみましょう。以下のとおり、お金の使い方は「消費」「浪費」「投資」の大きく3つに分けられます。

消費とは、住宅費や食費、光熱費、医療費のように、生活していくうえで必要なものにお金を使うことです。また、趣味にかける費用やレジャー費など、豊かな人生を送るためのものに計画的にお金を使うことも、消費と考えてよいでしょう。

浪費とは、一言でいえば「無駄遣い」です。例えば、惰性で買ったお菓子や服飾品などの費用、安いからと必要以上に買い込んだ生活必需品の費用、行っていないジムの会費などは浪費にあたります。

投資とは、投資信託や株、不動産などの投資商品がわかりやすい例です。こうした投資商品にお金を使うことで、配当や値上がり益、家賃といった利益の獲得が期待できます。

そのほか、自己啓発のための書籍費やセミナー費、時間を得るための便利家電や家事代行の費用なども、広い意味で投資といえるでしょう。

3つのお金の使い方の区別はそのときによって変わる

ポイントは「消費・浪費・投資の区別は人によって、ときと場合によって違う」という点です。

例えば外食費は、自炊にお金のかかる1人暮らしの方にとっては、食費と同じ「消費」に分けられるかもしれません。しかし、自宅に食事の用意があるのに、帰り道でなんとなくファミレスに寄った場合は「浪費」になってしまいます。調理や片付けの手間を省き、時間を捻出するために外食を選んだら、それは「投資」といえるでしょう。

消費・浪費・投資を区別するには、お金の使い道に優先順位をつける必要があります。自分なりの優先順位に沿って、計画的にお金を使うのが“賢いお金の使い方”です。

お金の使い方を見直そうと、やみくもに節約してもなかなかうまくいきません。まずはライフプランニングで将来必要になるお金を明らかにし、自分なりの優先順位をつけることから始めましょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

5つの賢いお金の使い方

賢いお金の使い方ができると、人生はより豊かなものになります。賢いお金の使い方の具体例を紹介するので、ぜひ参考にしてみてください。

勉強や資格取得などの自己投資

勉強したいことや取得したい資格があるときは、ぜひ積極的にお金を使いたいところです。例えば、仕事のスキルアップにつながる勉強や資格なら、巡り巡って収入アップにつながる可能性があります。

仕事に関係のないことでも、興味のあることややってみたいことにお金を使うのは立派な自己投資です。身に着けた知識や経験は、人生をより楽しく有意義なものにしてくれるでしょう。

お金のこと、専属のプロの講師からマンツーマンで学べる

- オンラインかつマンツーマン形式の家計改善・金融教育プログラム

- 講師は金融機関出身の経験豊富なFP

- カリキュラムは一人ひとりのライフスタイルや目標に合わせて設計

- 日々の支出管理・フィードバックにより、無理なく行動を習慣化し、未来に備える力が身に付く

╲ 今なら無料体験の参加で1,000円分のコーヒーチケットプレゼント! /

食事や運動など健康促進に繋がるもの

節約のために食費を削ったり、厳しい家計管理でストレスをためたりして健康が損なわれると、たとえ貯金できたとしても生活の質が大幅に下がってしまいます。

なにごとも“体が資本”です。安価なコンビニ弁当や菓子パンを控えてバランスの良い食事を選ぶ、運動習慣をつけるためにジムに通うなど、健康促進に繋がるものにはお金を使う価値があります。

その結果、健康的な心と体を手に入れることができれば、生活の質が上がるだけでなく病気も予防できるため、将来の医療費を抑える効果が期待できるでしょう。

多少お金がかかったとしても、健康に関わる支出は不用意に節約しないほうが、人生トータルで見たときに得をする可能性は高いです。

趣味や好きなこと

無駄遣いをしないことは大切ですが、趣味や好きなことにお金を使うのをためらう必要はありません。“今”でなければ楽しめないこともたくさんあるはずなので、家計と相談しながら計画的にお金を使っていきましょう。

ライフプランニングをすると毎月いくら貯めればいいのかが逆算でき、趣味や好きなことに回せる金額がはっきりするのでおすすめです。

節約を気にしすぎて、生活が味気なくなるのは考えもの。お金は人生を豊かにし、楽しむための道具であることを忘れず、メリハリのある家計管理を心がけましょう。

将来に備えた資産運用

老後資金など、何十年先の遠い将来に使うお金を蓄えるときは、銀行預金だけではなく資産運用も検討するのがおすすめです。時間を味方につけてコツコツ積立投資を続ければ、リスクを分散しながら運用できます。

年3~5%程度の堅実な運用でも、20年後、30年後には大きな資産に育てられるでしょう。

NISAの非課税投資枠もうまく活用しながら、まずは無理のない金額を積立投資にまわすことから始めてみてください。

定期的なライフプランニング

ライフプランニングは今後のお金の流れが可視化され、今からやるべき対策を具体的に立てられるので、漠然としたお金の不安がなくなるでしょう。

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

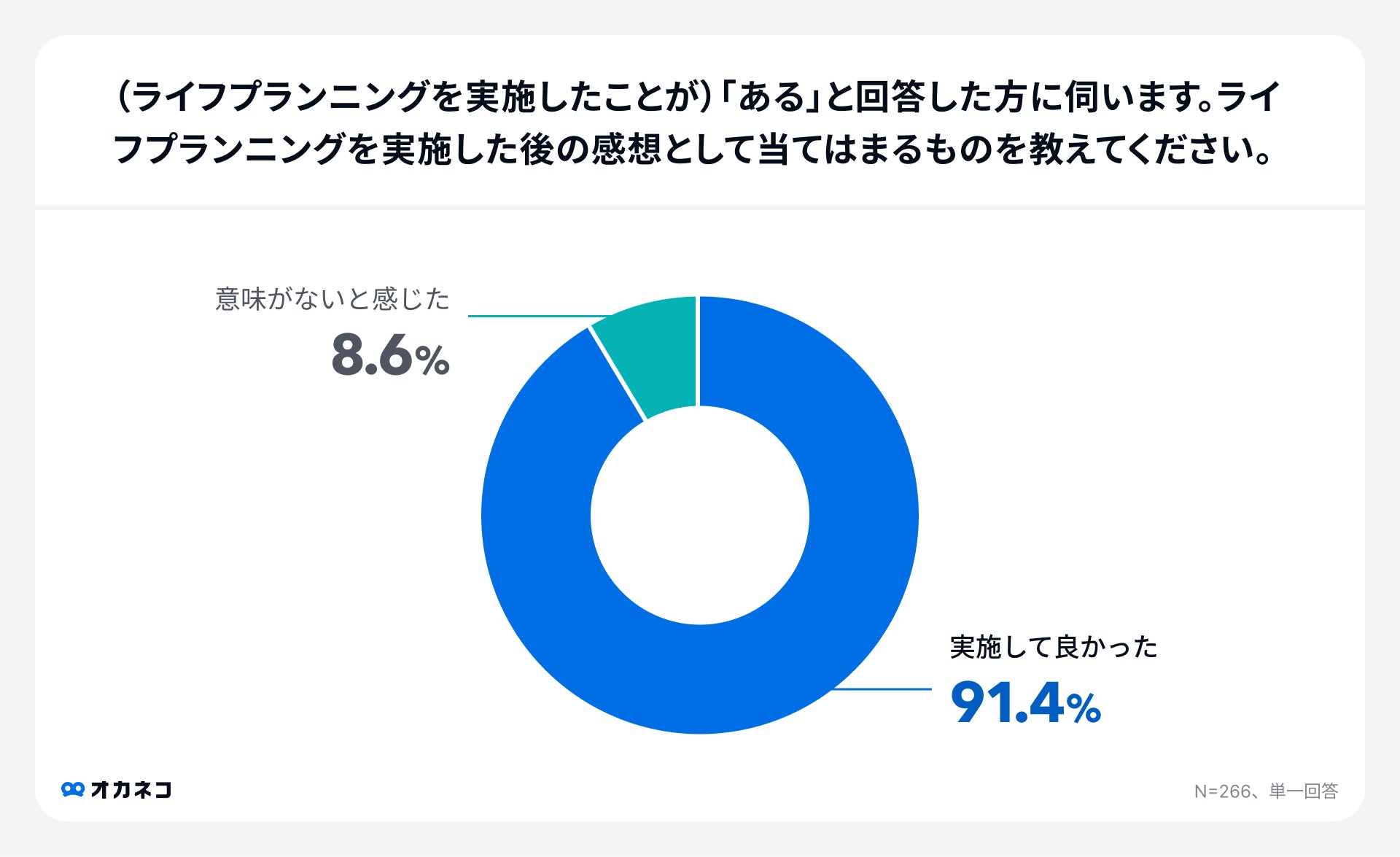

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

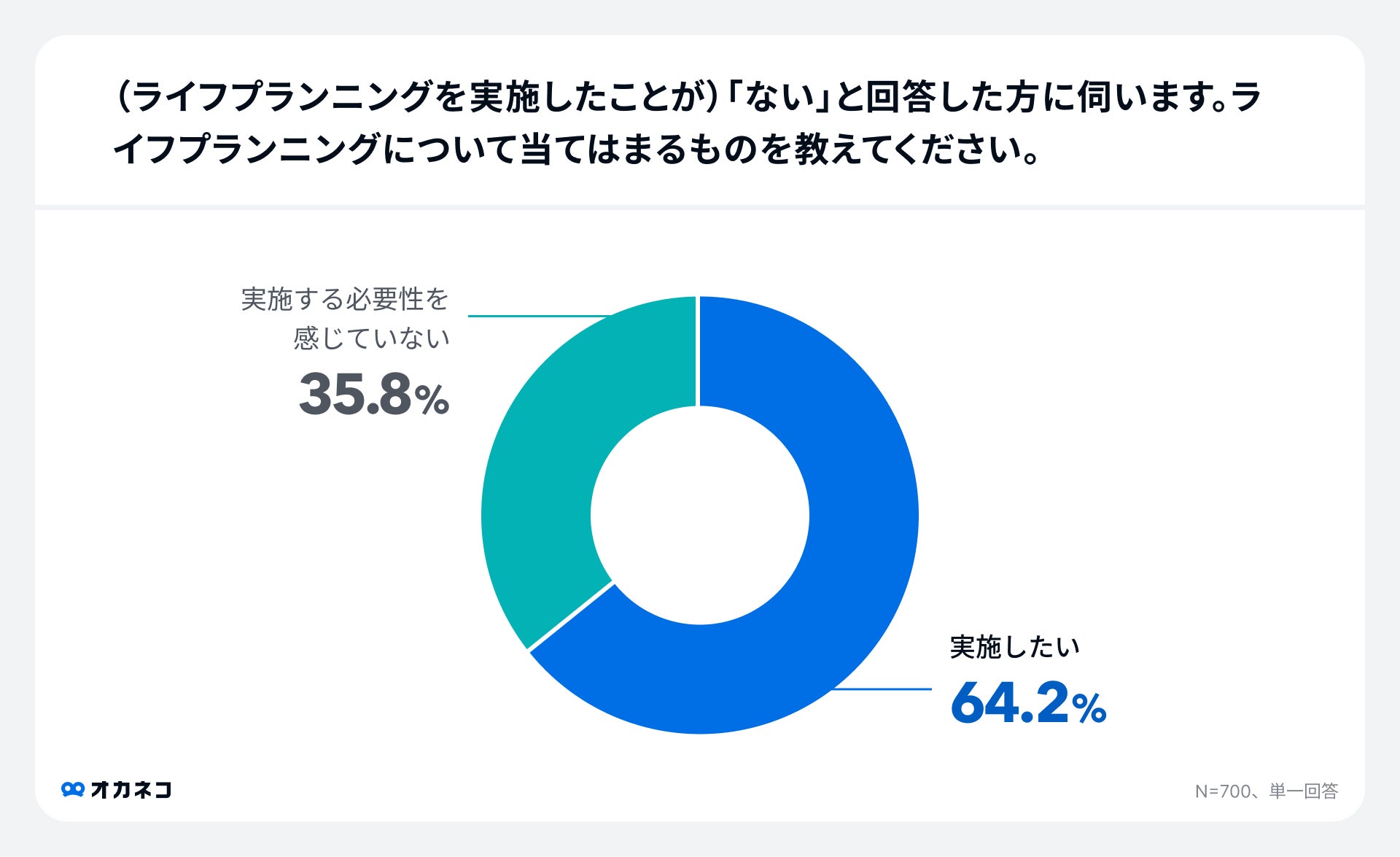

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

「オカネコ」には複数のお金のプロが在籍し、無料チャットやZoomといったオンラインでお金の相談が可能です。ライフプランニングの相談も無料でできますので、ぜひ気軽に利用ください。

お金の使い方が下手な人の特徴

お金の使い方が下手な人には、共通する特徴があります。「なかなかお金が貯まらない」とお悩みの方は、次のような習慣がありませんか。当てはまるものがあれば、ぜひ今日から改善していきましょう。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

コスパだけを重視した買い物をする

お金の使い方が下手な人は、「必要かどうか」ではなく「安いかどうか」を基準に買い物する傾向にあります。コスパだけを重視した買い物は、無駄なものまで買ってしまう原因になるので良くありません。

まずは必要なものだけを購入候補に入れて、そのうえで価格を比較しコスパの高い商品を選ぶと上手な買い物ができます。

コンビニで目的のもの以外を買ってしまう

コンビニは新商品や話題の商品などの誘惑が多いので、無駄遣いを防ぐにはできるだけ近づかないのが一番です。1回あたりはほんの数百円の出費でも、塵も積もれば山となり、「気がつけば月に何千円も使っていた」となりかねません。

どうしてもコンビニに立ち寄る必要があるときは、あらかじめ目的を決めておき、予定外の買い物をしない意識を持ちましょう。

過度な外食

食費を抑えるには、普段から自炊を心がけるのが基本です。たまの息抜きや、家族や友達との時間を楽しむための適度な外食なら良いのですが、日常的に外食を続けていると出費がかさんでしまいます。

外食が当たり前になっている方は、「週○回まで」と利用頻度を決めたり、「月○円まで」と予算の上限を設けたりして、外食費を適切にコントロールしましょう。

目的もなく毎月余ったお金を貯金している

「とにかく貯金しなきゃ」と強迫観念にかられがちな点も、お金の使い方が下手な人の特徴です。本当は十分な貯金ができているのにお金の不安に追われているとしたら、もったいないと思いませんか。

貯金の目的や金額を決めず、余ったお金を漠然と貯金にまわすとストレスがたまります。ストレスは無駄遣いの原因にもなるので、貯金は目的や金額をしっかりと決めたうえで取り組むのがおすすめです。

貯金は銀行に預けている

貯金をそのまま銀行口座に預けている人は多いのではないでしょうか。

すぐに使う予定のあるお金は、いつでも引き出せるよう銀行口座に入れておくのが好ましいですが、教育資金や老後資金、何かあったときのためのお金など、しばらく使う予定のないお金は、金利の低い銀行口座に置いておくだけではもったいないです。

金利の高い銀行で貯金用口座を作ったり、資産運用のために証券口座に預けることで、むやみに貯金を使ってしまうことも防げます。

以下は比較的金利の高いネット銀行をピックアップしていますので、ぜひ参考にしてください。

また、資産運用をしてお金に働いてもらうことで、長期的に見たときに大きく資産が増えている可能性があります。物価上昇やインフレが今後も家計に大きな影響を与える可能性が高いので、なるべく早いうちに資産運用を始めることが大切です。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

上手なお金の使い方の4つのコツ

お金を適切に使うには、どのようなことを意識すればよいのでしょうか。上手なお金の使い方のコツをお伝えするので、家計管理が苦手な方は、実践できそうなものから取り入れてみてください。

毎月の支出を把握して予算を決めて買い物をする

上手にお金を使うには、毎月の支出を把握することから始めましょう。毎月の支出がわからない方は、とりあえず2~3か月ほど家計簿をつけてみると、何にいくら使っているのか現状の平均が取れます。

毎月の支出が把握できたら、それをもとに予算を決め、その範囲内で買い物する癖をつけましょう。

また、一度予算を決めたあとも、負担でなければ家計簿は続けるほうがよいです。毎月の支出が目に見えてわかるので、お金の使い方がどんどん上手になっていきますよ。

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

先取り貯金をして残ったお金でやりくりをする

貯金の成功の秘訣は、貯金にまわすべきお金を先に取り分け、残ったお金で生活費をやりくりすることです。このテクニックを「先取り貯金」といいます。

逆に、生活費の残りを貯金にまわすやり方は、気づかないうちにお金を使い込んでしまいやすく、なかなか貯金が成功しません。最初は無理のない金額からで構わないので、お金の使い方に自信がない方こそ先取り貯金を徹底しましょう。

まずは固定費を見直して節約を頑張りすぎない

無駄遣いを減らそうとするのは良いことですが、必要以上に節約を頑張りすぎるとストレスがたまり、途中で挫折してしまうかもしれません。そこでおすすめなのが、固定費の見直しです。

固定費とは、スマホ代やインターネット代、保険料、サブスクリプションサービスの使用料など、毎月固定で継続的に出ていく支出のこと。固定費は一度見直しをかけると削減効果が続くうえ、節約の努力がいらないのでストレスがたまる心配もありません。

特に水道光熱費やインターネット代、スマホ料金などは、契約を見直すだけで月々の支払いが大きく減らせる可能性があります。さまざまなサービスと比較したり、手続き等が面倒と思われるかもしれませんが、なるべく早いうちに見直せば、長い目で見たときに節約効果が高くなるでしょう。

人生をトータルで考え、支出が増えるライフイベントを把握する

人生にはお金を貯めやすい時期と、そうでない時期があります。例えば、住宅ローンの返済中や子どもの教育費がかかる時期は、支出が多い分やりくりが難しくなります。そのため、あらかじめ支出が増えるライフイベントを把握し、それに向けて計画的にお金を貯めることが大切です。

また、何年後にお金を使うのか、いくら必要なのかによって、貯金と運用のどちらがよいのか、どのような手段で運用するのが適切かも変わってきます。

お金を上手に使うには、現状把握はもちろんのこと、人生をトータルで考える視点も重要です。ライフプランニングは、これから先の人生を見通すために有効な手段となります。FPなどお金の専門家の力も借りながら、ご自身のライフプランに合う戦略を立てるのがおすすめです。

まとめ

賢く有意義にお金を使うのは、コツさえつかめば難しいことではありません。まずは家計簿で毎月の支出を把握し、浪費や固定費の削減に取り組みましょう。また、ライフプランニングで将来の見通しを立て、必要な月々の貯金額を逆算し、適切な家計管理を行ってください。

お金の使い方に自信がない方、ライフプランニングを立てたことがない方は、一度当サイトの「オカネコ」をご利用ください。オカネコは、FPなどお金のプロに無料かつ匿名でチャット相談できるサービス。チャット形式なので自分のタイミングで相談することができ、わざわざ外出する必要もありません。ぜひ気軽に利用してみてくださいね!

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/