| 監修者 | |

| 株式会社400F オンラインアドバイザー 清水 弘樹 2級ファイナンシャル・プランニング技能士 / 公的保険アドバイザー / 証券外務員二種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

総務省の「家計調査年報(家計収支編)2021年」によると、2人以上の世帯のうち勤労者世帯の年間貯蓄率は37.2%とされています。例えば、手取り年収300万円なら、年間約112万円を貯金している計算です。

うまく貯金するには、お金が貯まらない原因を見極め、コツを押さえながら家計管理を行うことが大切です。

本記事では、主婦の方に向けて、お金が貯まらない主婦の特徴や貯金のコツを解説します。

- 毎月の収支が把握できていなかったり衝動買いや外食が多く、貯蓄の仕組みがないなど日頃から意識的にお金の管理をしていないと家計に大きな影響が。

- 主婦の方が貯金をするなら、まずは家計簿による家計収支の把握、貯金の目的・目標額の設定、毎月一定額を自動で積み立てる仕組み作りから始めるとよいでしょう。

- 貯金を継続させるには、ストレスをためないこと、家族の協力を得ることが不可欠。必要以上に食費や高熱費を削りすぎず、家族と共有しながら進めていくことがおすすめ。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

以下の記事では、主婦の方におすすめの節約方法をご紹介していますので、あわせて参考にしてください。

参照:総務省 家計調査年報(家計収支編)2021年P11 (黒字率を参照)

お金が貯まらない主婦の5つの特徴

主婦の方は家事の多くを一手に担っている分、日頃から意識的にお金の管理をしなければ家計に大きな影響が出てしまいます。

お金が貯まらない主婦の特徴を5つ紹介するので、当てはまるものがある方は少しずつでも改善していきましょう。

特徴1. 毎月の収支を把握できていない

貯金の第一歩は、毎月の家計収支を把握することから始まります。毎月何にいくら使っているのかわからないままでは、無駄遣いに気づけませんし、お金が貯まらない原因も見つけられません。

「家賃や通信費など、毎月必ず発生する支出(固定費)の合計額がわからない」という主婦の方は、特に要注意です。固定費は家計のなかでも大きな割合を占めていますので、固定費が必要以上に膨らむと家計が圧迫され、貯金にまわすお金を捻出できません。

家計収支が曖昧な状態ではついお金を使いすぎてしまい、なかなか貯金できない傾向にあると言えるでしょう。

特徴2. 家計簿をつけていない

家計簿をつけていない主婦の方は、貯金が苦手な傾向にあります。なぜなら食費や日用品費、被服費、交際費など、月によって金額が変動する支出(変動費)は、家計簿をつけないかぎり状況を把握できないからです。

変動費のなかでも食費は、日頃から意識しているかどうかによって支出金額に大きな差が生まれます。外食や惣菜の購入頻度が増えると、あっという間に食費が高くなるため注意が必要です。

また、娯楽費や美容費といった人生を豊かにするための支出も、家計簿をつけていなければ驚くほどの金額にまで膨れ上がります。家計簿をつけていない主婦の方は、もしかすると知らないうちに身の丈以上の出費を許してしまっているかもしれません。

家計簿アプリは2人で共有できる「ワンバンク(旧B/43)」がおすすめ!

とは.png)

- プリペイドカードで支払いをすると、支払い履歴がアプリに即座に反映

- 支払い履歴はグループ分けができるため予算管理がラクに

- PayPayアカウントへのチャージにも利用可能

- ペアカードが発行でき、家計簿を2人で共有できる

- 後払い機能がある(事前審査あり)

※スマホからのみアクセス可能です。

特徴3. 衝動買いや外食が多い

予定外の出費ほど、家計に負担をかけるものはありません。衝動買いや外食が多く、そのときの気分によってお金を使ってしまう主婦の方は、なかなかお金が貯まらないのです。

とはいえ、「貯金したいなら、買い物や外食を楽しむのは絶対にダメ」というわけではなく、どのような支出であっても、家計と相談したうえで計画的にお金を使えていれば、何の問題もありません。

本当の問題は、そのときの気分次第で気軽にお金を使ってしまう習慣にあります。 もし、財布の紐のゆるさを自覚しているのであれば、今一度、財布の紐をきっちりと締め直す覚悟が必要です。

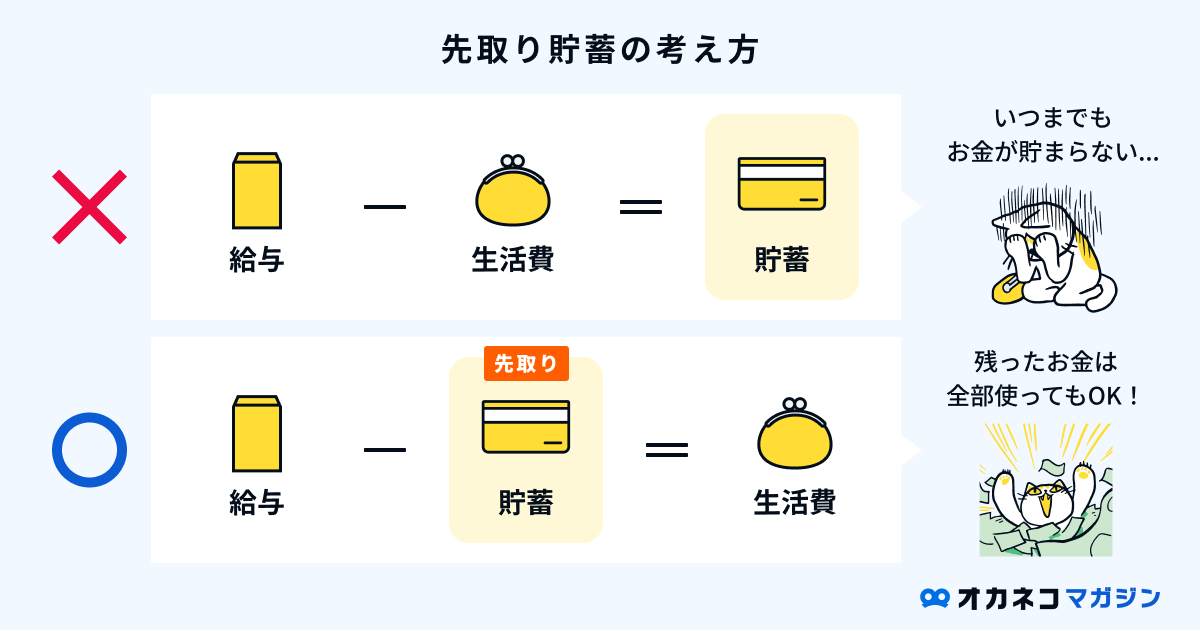

特徴4. 先取り貯金など、貯蓄の仕組みがない

「貯金を始めたけど、なかなか続かない」という主婦の方は、貯蓄の仕組みを作っていないのが原因かもしれません。ルールを決めずに貯金をしようとしても、日々の忙しさで忘れてしまうものだからです。

貯金ができる人は、収入が入ったら生活費として使うよりも先に貯金を済ませています。これは「先取り貯金」という、貯金を成功させるための基本的なテクニックです。

一方、貯金が苦手な方は、「1か月間生活して、余った分を貯めよう」と考える傾向にあります。こうしたルールでは、お金が余らなかった場合は貯金できませんし、うっかり貯金を忘れてしまう可能性が高いです。

監修者

監修者「先取り貯金」をする方法と「余った分を貯金」する方法、実際に試されてみるとその違いに多くの方が驚かれます。貯蓄は長期戦です。無理なく継続できる、シンプルだけれども強力な仕組みやルールをつくることが、この長期戦をやり抜く秘訣です。

特徴5. 定期的に家計の見直しをしていない

家計簿をつけているだけで、定期的に家計の見直しをしていない主婦の方も、貯金できないケースが多いです。

そもそも家計簿は、家計の問題点を見つけ改善していくためにつけるものなので、つけっぱなしでは十分な効果を得られません。もちろん、家計簿をつけることにより、節約意識が高まり、結果として貯金できるようになる場合もあるでしょう。

しかし、もし「家計簿をつけているのにお金が貯まらない」と悩んでいるのなら、それはもう一歩踏み込んで家計の見直しを行う必要がある証といえます。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

主婦が上手に貯金するコツ

主婦の方が上手に貯金するには、コツを押さえた家計管理が不可欠です。「お金が貯まらない主婦の特徴」に当てはまるものがあった方は、これを機に家計との向き合い方を少し変えてみましょう。

貯金のコツを詳しく解説していくので、できそうなものから早速取り入れてみてください。

貯金する目的と目標額を決める

なかなか貯金が続かなかった主婦の方は、ぜひ最初に貯金する目的と目標額を決めてみてください。ただ目的意識を持つだけで、日々のお金の使い方が変わってきます。結果として無駄遣いが減り、上手に貯金できるようになるはずです。

貯金する目的は以下のように、できるだけ具体的に設定しましょう。思わず貯金を頑張りたくなるような、ワクワクする目的だとなおよいです。

- 家族旅行のため1年後までに30万円を貯める

- 住宅購入の頭金のため3年後までに100万円を貯める

- 新車を買うため5年後までに200万円を貯める など

貯金する目的を決めたら、ゴールまでの期間から逆算して、毎月の貯金目標額を設定します。

例えば、1年後までに30万円を貯めたいなら、月25,000円が目標です。このように、月単位にまで貯金目標額を落とし込めば、それを達成するにはどうすればいいのかを現実的に考えやすくなります。

具体的な目標とその額がわかれば、お金の預け先もおのずとはっきりしてきます。家族旅行など比較的すぐに使用するお金はいつでも引き出せる預貯金で、しばらく使う予定のないお金は資産運用をすると、より効率的に貯金ができるでしょう。

皆さんにとって貯蓄は、「辛くて大変」なイメージですか? それとも「ワクワクする楽しい」イメージでしょうか? その違いは、この「目標を決める」というプロセスにあります。

お金を貯めた先にある、ワクワクする未来を思い描くことも、上手に貯蓄をするための大切なポイントです。

毎月の収支を把握し見直す

家計収支を把握できていない主婦の方は、まずは家計簿をつけて毎月の収支を把握しましょう。

家計簿をつけるだけで無駄遣いを減らす効果が期待できますし、月の終わりに収支を振り返れば、家計の問題点も浮かび上がってきます。「家計簿で家計収支を把握する → 定期的に家計を見直す」というサイクルを習慣づけることが、貯金体質になるためのコツです。

家計簿のつけ方は自由ですが、できるかぎり手間をかけたくない方には、スマートフォンの家計簿アプリをおすすめします。無料の家計簿アプリでも、レシートを撮影するだけで入力ができたり、銀行口座やクレジットカードとの紐づけができたりと、高機能なものはたくさんあります。

また、家計を見直す際も、家計簿アプリならグラフで月ごとの支出額をチェックできるので、視覚的にわかりやすく非常に便利です。

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

毎月一定額を自動で積み立てる

家事や子育てなどに忙しく、家計管理に時間をかけられない主婦の方は、自動的に貯金できる仕組みだけでも作っておくのがおすすめです。ほったらかしで勝手にお金が貯まるようになります。

もっとも手軽なのは、貯金専用の銀行口座を開設し、自動振込機能を使って、毎月一定額を生活費用口座から貯金用口座へ移し替える方法です。自動振込の日を給料日直後に設定すれば、貯金へまわすべきお金をうっかり使い込んでしまうのを防げます。

大手のメガバンクにお金を預けるよりも、ネット銀行の方が金利が高い傾向にあり、貯金口座におすすめです。

特に金利の高いおすすめのネット銀行は以下の通りです。

その他にも、積立定期預金や貯蓄型の積立保険、NISAなどを活用してもよいでしょう。自分の性格や価値観に合う方法で、自動的に貯金できる仕組みを作ってみてください。

キャッシュレス決済でポイ活をする

貯金にまわすお金を捻出する方法は、節約ばかりではありません。主婦の方には、ストレスを感じることなく家計の負担を減らせる方法として、キャッシュレス決済やふるさと納税の活用をおすすめします。

ただ決済するだけでポイントが貯まるのは、現金払いにはないキャッシュレス決済ならではのメリットです。スーパーでの買い物や外食など、いつもの支払いをキャッシュレス決済に変えるだけで、どんどんポイントを貯められます。

貯まったポイントでキャッシュレス決済の請求額を相殺したり、生活必需品の買い物をすれば、ストレスフリーに家計の支出削減が可能です。

ふるさと納税を活用する

専業主婦の方の場合、食品や日用品など、生活で使えるものを返礼品にしている自治体に、配偶者にふるさと納税を行ってもらうのも、家計の支出を抑えることにつながります。

ふるさと納税した分は、住民税から差し引かれるため、実質2,000円の負担で返礼品をもらえてお得です。

ふるさと納税の控除上限額は収入などの条件によって異なりますので、まずは源泉徴収票または確定申告書の控えを用意し、ふるさと納税サイトで控除上限額をシミュレーションしましょう。

ふるさとチョイス

- 掲載している自治体数が多い

- クレジットカード、コンビニ決済など14種の決済方法に対応

- 寄付時の支払い充当や他社ポイントへの交換が可能な「チョイスマイル」がたまる

さとふる

- あとから選べる返礼品が豊富

- 寄付からワンストップ特例申請までをアプリで完結できる

- 電話またはお問い合わせフォームでのサポート体制が充実

ふるなび

- ふるなび独自の返礼品が豊富

- 寄付からワンストップ特例申請までをアプリで完結できる

- 他社ポイントへの交換が可能なふるなびコインがたまる

固定費や通信費を見直す

貯金額を増やすためには、やはり節約が有効です。しかし、食費や日用品費といった生活必需品、娯楽などの楽しみに使うお金を節約するのは、ストレスを感じやすいうえに、期待したほどの節約効果を得られない可能性があります。

そこで主婦の方におすすめなのは、固定費や通信費を優先的に見直す方法です。

例えばスマートフォン代は、大手キャリアだと月1万円近くかかる場合が多いですが、格安SIMに乗り換えれば月2,000円台に抑えることも可能です。格安SIMが不安という方は、大手キャリアの格安プランに変更してもよいでしょう。

固定費や通信費は毎月発生する支出なので、一度見直すと節約効果が長く続きます。これから数年、数十年先にわたり節約できる金額は相当なものなので、できるだけ早いうちに見直しましょう。

ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

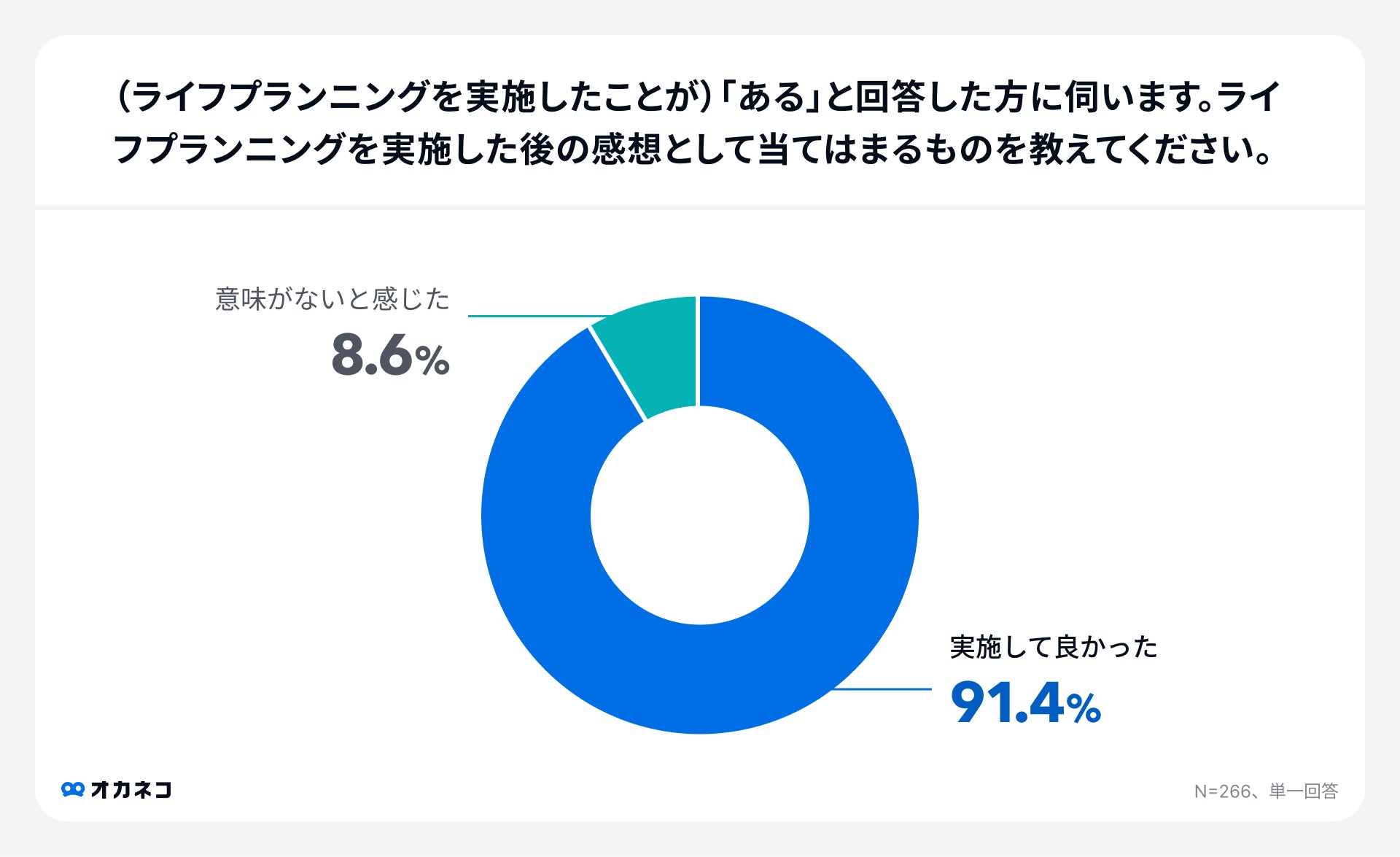

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

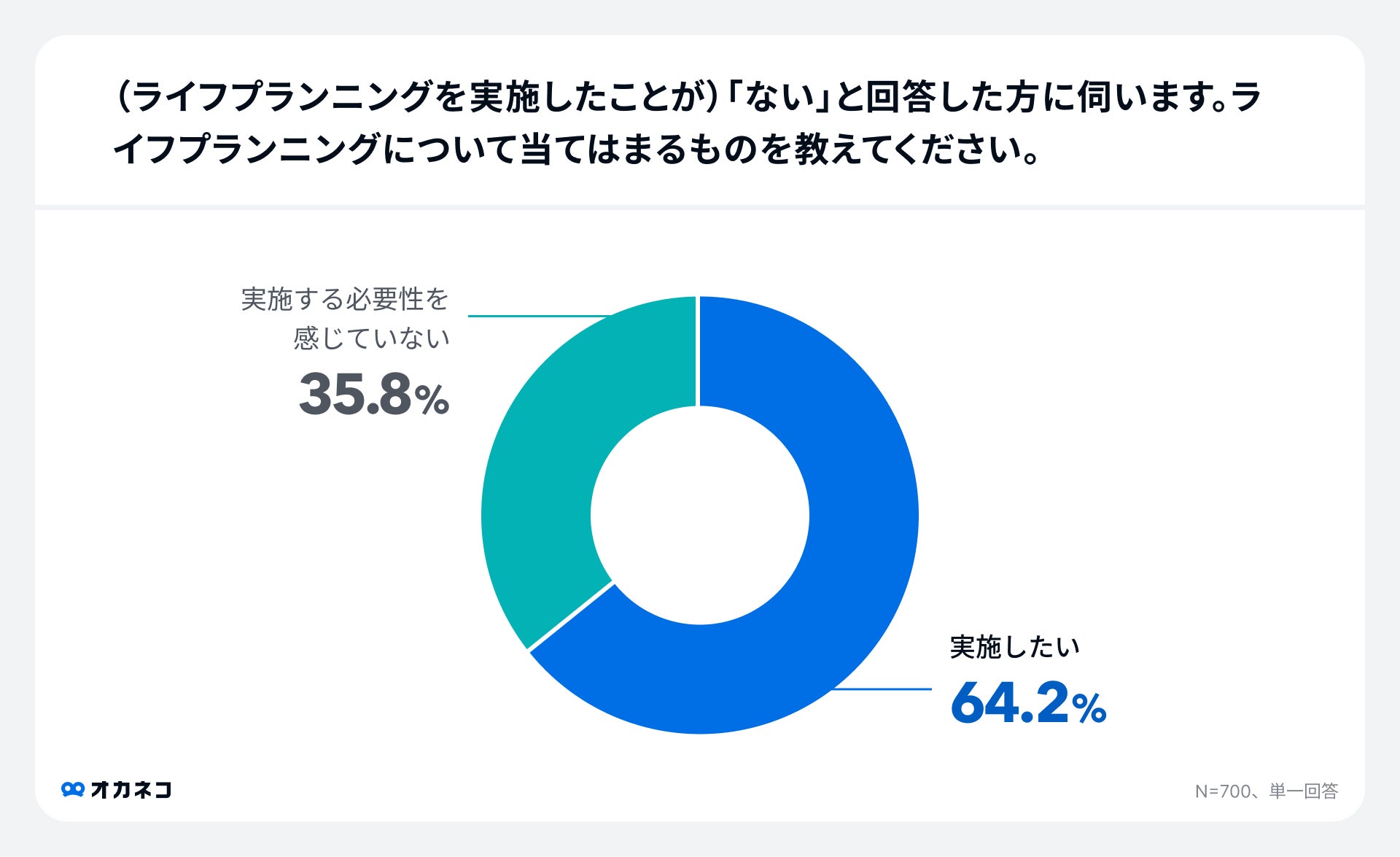

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、無料チャットでライフプランニングの相談が可能です。簡単な家計診断をしてコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。各家庭にあわせた将来への備え方などを無料で相談できますので、ぜひお気軽に試してみてください。

主婦が貯金を継続する際の注意点

主婦の方が貯金を継続させるには、ストレスをためないこと、家族の協力を得ることが不可欠です。無理なく貯金を続けられるように、次の2つの注意を押さえながら家計管理を行いましょう。

食費や光熱費は必要以上に削りすぎない

貯金にまわすお金を増やすためには節約が欠かせませんが、食費や光熱費については必要以上に削りすぎないよう注意してください。

極端な食費の節約は、食卓を満足感の低いものにしてしまいます。健康を損ねてかえって医療費がかさんだり、家族の不満がたまって家庭の雰囲気が悪くなったりと、節約メリットを超えるデメリットが発生する可能性が高いです。

度を超えた光熱費の節約も、生活の質の低下につながりやすいためおすすめできません。電気をこまめに消す、使っていない家電のコンセントを抜くなど、ちょっとした心がけでできる節約ならよいですが、電気を消し忘れた家族を責めたり、空調を使うのを我慢したりするのはなるべく控えたいところ。

そもそも貯金は、「家族の明るい未来のために行うもの」という認識を忘れずに楽しく取り組むことが大切です。

資産運用は家族で事前に話し合う

NISAやiDeCoなどの制度が浸透したことで、資産運用を始める人が増えています。主婦の方のなかには、「資産運用で家計のお金を増やしたい!」と考えている方もいるでしょう。

しかし、投資にはリスクがつきもの。資産運用のやり方や、そのときの社会情勢などによっては損をする場合もあるため、家族で事前に話し合っておかなければ、思わぬトラブルを招く可能性があります。

お金に関することは1人で抱え込むのではなく、ぜひとも家族と共有しましょう。本気で資産運用に取り組みたいなら、家族みんなで投資の勉強をしてから始めても遅くはありません。家族の理解と協力を得たうえで行う資産運用は、家族共通の楽しい話題にもなります。

家族みんなの意見を尊重すれば、今まで以上に充実した生活を送れるようになるはずです。

資産運用を行うなかで、常に右肩上がりで資産が増え続けるということはありません。ある日突然、資産が数十パーセント減るようなことも、過去には起きてきました。

資産が増えることと減ることの両方を、誰もが経験するのが資産運用です。リスクと裏合わせの資産運用だからこそ、ご家族の理解や協力が大切になってきます。

まとめ

主婦の方が貯金をするなら、まずは家計簿による家計収支の把握、貯金の目的・目標額の設定、毎月一定額を自動で積み立てる仕組み作りから始めるとよいでしょう。

また、節約や資産運用を行う際は、1人で判断せずに家族に相談しながら進めることをおすすめします。

家計の改善点や貯金の進め方について、家庭にあわせた方法が知りたい方は、一度当サイトの「オカネコ」をご利用ください。

オカネコは、FPなどお金のプロに無料かつ匿名でチャット相談できるサービスです。チャット形式なので自分のタイミングで相談することができ、わざわざ外出する必要もありません。ぜひ気軽に利用してみてください。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/