| 監修者 | |

| 株式会社400F オンラインアドバイザー 紅谷 祐樹 証券外務員一種/2級FP技能士/AFP(日本FP協会認定)/公的保険アドバイザー/相続診断士 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

注文住宅を購入する場合、一般的には土地購入代金や契約金、着工金、中間金など、住宅の引渡し前に3~4回の支払いが発生します。多くの住宅ローンは住宅の引渡し時の融資実行となるため、注文住宅の引渡し前の支払いに向けて自己資金が必要です。

しかし、オカネコのアンケートでは、3人に1人が「マイホーム購入時の自己資金1割未満」という結果に。少ない自己資金で住宅を購入するケースが決して珍しくないことがわかります。

少ない自己資金で注文住宅を購入するなら、住宅引渡し前の支払い用の借入を検討しましょう。おすすめは、つなぎ融資や住宅ローンの分割融資です。

本記事では、つなぎ融資や分割融資のメリット・デメリット、注文住宅におすすめの住宅ローンを紹介するので、注文住宅の購入を検討中の方は、ぜひ参考にしてください。

- 注文住宅の購入時は、住宅の引渡し前に3~4回の支払いが発生するのが一般的だが、多くの住宅ローンは住宅引渡し後の融資実行のため、つなぎ融資や分割融資を利用して引渡し前の支払いに充てるとよい

- つなぎ融資や分割融資を利用すれば自己資金がなくてもマイホームを手に入れられるが、つなぎ融資は通常の住宅ローンより金利が高い傾向にあり、分割融資は諸費用が膨らみやすい

- みずほ銀行・SBI新生銀行・イオン銀行・住信SBIネット銀行・三井住友銀行はつなぎ融資や分割融資を扱っており注文住宅におすすめ

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

注文住宅はつなぎ融資・分割融資の住宅ローンが便利

注文住宅を購入する際に注意したいのが、費用は住宅引渡し後の一括払いではなく、複数回に分けて支払う必要がある点です。以下のとおり、一般的には住宅の引渡し前に3~5回の支払いが発生します。

しかし、多くの住宅ローンの融資実行タイミングは住宅の引渡し時です。注文住宅の引渡し前に発生する支払いには、住宅ローンの借入を充てられません。

そこで便利なのが「つなぎ融資」や「住宅ローンの分割融資」です。

つなぎ融資とは?メリット・デメリット

「つなぎ融資」とは、注文住宅などの引渡し前に発生する支払いに充てるためのローンです。

つなぎ融資の借入は、住宅の引渡し時に融資実行される住宅ローンで完済します。住宅ローンの融資実行までの「つなぎ」になるローンなので、融資期間は最長でも約1年と短いです。

つなぎ融資のメリット・デメリットは以下の通りです。

| 「つなぎ融資」のメリット・デメリット | ||||

|---|---|---|---|---|

| メリット | ・自己資金がなくてもマイホームを手に入れられる ・担保が不要のため抵当権を設定せず利用できる | |||

| デメリット | ・住宅ローンよりも金利が高い傾向にある(年約1.5%~4%) ・契約時に事務手数料や印紙代などの諸費用が発生する ・住宅ローン控除が適用されない | |||

工期が遅れると追加費用が発生する場合があるので、つなぎ融資を利用する際は建築スケジュールを確認のうえ、余裕を持たせた資金計画を立てましょう。

分割融資とは?メリット・デメリット

住宅ローンのなかには、引渡し前から複数回に分けて融資を実行する「分割融資」が可能なものもあります。

分割融資のメリット・デメリットは以下の通りです。

| 「分割融資」のメリット・デメリット | ||||

|---|---|---|---|---|

| メリット | ・つなぎ融資に比べて金利が低い傾向にある ・一定の条件を満たせば住宅ローン控除が受けられる ・銀行によっては1回の契約で分割融資が実行される | |||

| デメリット | ・つなぎ融資に比べて諸費用が膨らみやすい ・分割融資を取り扱う銀行が少ない | |||

分割融資の融資条件は銀行によって異なるため、必ず以下のポイントを確認しましょう。

分割融資を利用する際の確認ポイント

- 融資のタイミングと回数:融資のタイミングや回数に決まりがあるか確認する

- 契約回数:1回で済むのか、融資のたびに契約が必要なのかを確認する。(複数回契約する場合は、都度諸費用がかかる可能性がある)

- 適用金利:変動金利の住宅ローンの場合は、いつ時点の金利が適用されるのか確認する

- 返済開始時期:融資実行のたびに返済が開始されるのか、すべての融資実行後に返済開始されるのか確認する

監修者

監修者注文住宅で住宅ローンを利用する場合は、つなぎ融資や分割融資を利用するケースが多くあります。

住宅の引渡し前に複数回支払いが発生する可能性が高いため、費用が発生するタイミングやスケジュールを事前にしっかり把握しておくことが大切です。

分割融資を利用される場合は、融資のたびに契約が必要であるのか、またその際の諸費用についてもしっかりと確認しておくと良いでしょう。

注文住宅におすすめの住宅ローン6選

注文住宅におすすめの、つなぎ融資や分割融資対応の住宅ローンを扱っている銀行を紹介します。

| つなぎ融資や分割融資対応の住宅ローンを扱っている銀行 | ||

|---|---|---|

| つなぎ融資の金利 | 分割融資の金利 | |

| みずほ銀行 | - | 年0.525%~ ※2025年7月1日時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。 金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。 |

| SBI新生銀行 | 年1.35%(融資期間:1年以内) | - |

| イオン銀行 | 年4.47%~(融資期間:3か月以上1年未満/一般団信加入の場合) | - |

| 住信SBIネット銀行 | - | 年0.698%~ |

| 三井住友銀行 | 年2.875%(融資期間:1年未満) | 年0.925%~ |

※手数料はすべて税込み価格です。

みずほ銀行

みずほ銀行は住宅ローンの分割融資に対応しています。

低金利な住宅ローン金利で借入でき、分割融資による追加手数料もないため、借入費用を抑えて注文住宅を購入したい方におすすめです。

SBI新生銀行

SBI新生銀行では、土地購入代金に充てられるつなぎ融資を扱っています。つなぎ融資の金利は年約1.5%~4%が一般的ですが、SBI新生銀行のつなぎ融資は年1.35%(2025年7月時点)と低金利です。また、借入時の事務手数料も0円となっています。

ただし、SBI新生銀行のつなぎ融資は建物の着工金や中間金には利用できません。土地購入代金のみを借入したい場合に検討するとよいでしょう。

イオン銀行

イオン銀行つなぎローンは、イオン銀行住宅ローン申込者(原則自己資金10%以上の場合のみ)を対象に、最大2回のつなぎ融資を実行する商品です。

取扱手数料0円で、イオン銀行住宅ローンの変動金利に1.6%(ワイド団信の場合は1.9%)を上乗せした金利で利用できます。

借入資金は建物の着工金と中間金にのみ利用でき、土地購入代金には利用できません。

住信SBIネット銀行

住信SBIネット銀行の住宅ローンには、土地購入時に分割融資を行う「土地先行プラン」があります。ネット銀行ならではの低金利で分割融資を受けられるため、借入費用を抑えつつ注文住宅を購入できます。

土地先行プランを使う場合は、1回目の融資実行後の計画変更には再審査が必要になるので、借入金額などの借入プランはよく精査しましょう。

三井住友銀行

三井住友銀行では、つなぎ融資(つなぎローン)と分割融資対応の住宅ローン(土地先行融資)の両方を扱っています。

三井住友銀行のつなぎローンは、申込支店取扱で住宅金融支援機構直接融資を申し込み、融資が確定している場合に利用可能です。保証人は不要ですが、借入時には33,000円の保証会社手数料がかかります。

三井住友銀行の土地先行融資は、建物に対する融資とは別契約で、土地資金に対する融資を行う住宅ローンです。通常の住宅ローンと同じ金利が適用され、変動金利型・固定金利特約型・全期間固定金利型から金利タイプを選べます。

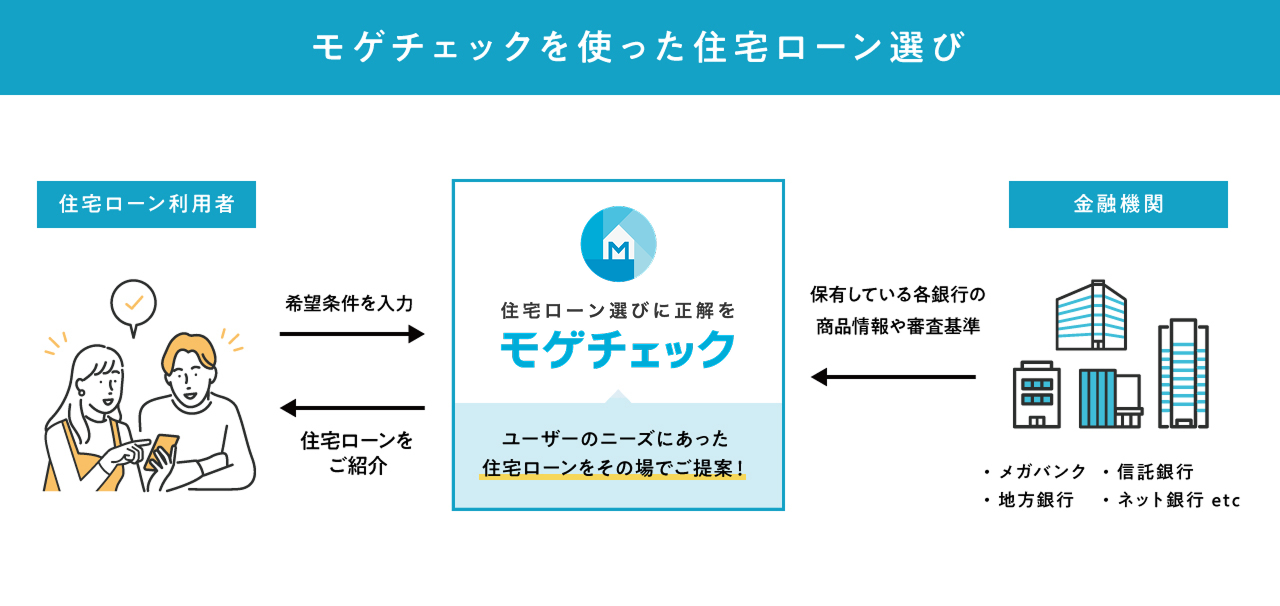

注文住宅に適した住宅ローン探しは「モゲチェック」を活用しよう

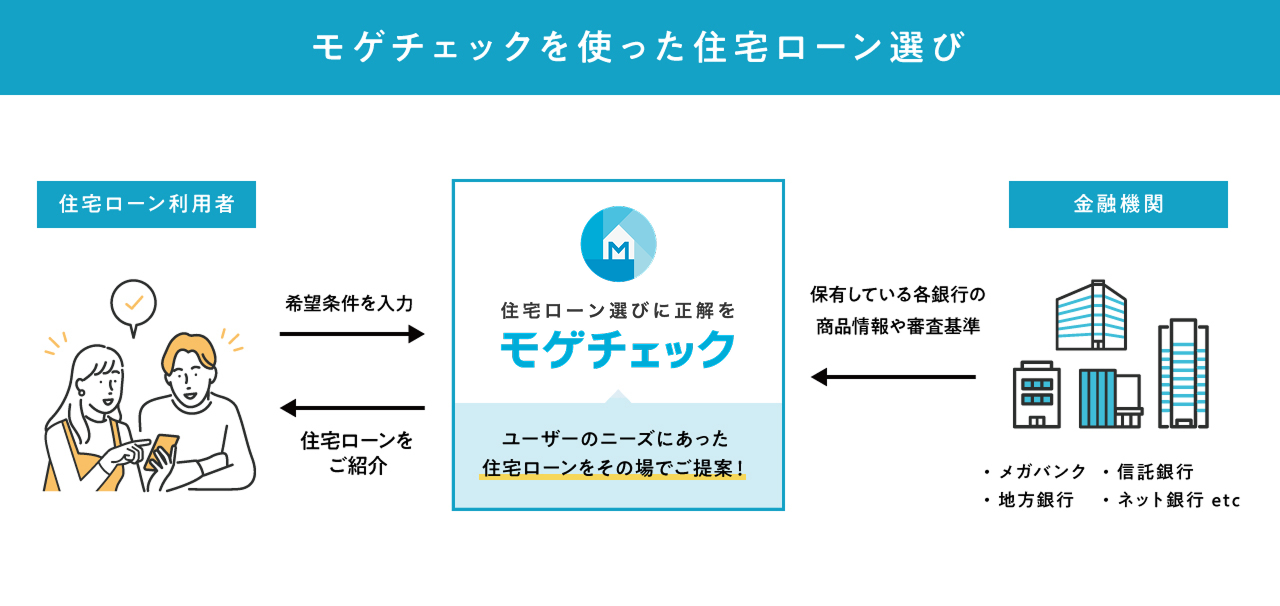

住宅ローンを選ぶ際は、無料の住宅ローン比較サービス「モゲチェック」を活用するのがおすすめです。

モゲチェックでできること(すべて無料)

- ランキング形式で住宅ローンを比較できる

- AIからおすすめの住宅ローンを個別に提案してもらえる

- AIから住宅ローンを借入できる(審査に通る)確率を教えてもらえる

- 金融機関出身のアドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

提携金融機関は、メガバンクや地方銀行からネット銀行まで幅広く、最安では年0.5%台(2025年7月時点)の金利の住宅ローンも紹介可能です。

なお、モゲチェックは実店舗がないため、個別相談はチャットのみとなります。対面相談はできないものの、プロの力を借りて効率的に探すことができ、情報収集するサービスとしてメリットが多いです。

モゲチェックを利用するには、まずは「住宅ローン診断」に登録しましょう。メールでの会員登録と約5分の情報入力が終われば、すぐにサービスを利用できます。

住宅ローンのつなぎ融資・分割融資を受けるまでの流れ・手順

つなぎ融資と住宅ローンの分割融資では、融資を受けるまでの流れや手順が異なります。

| 住宅ローンのつなぎ融資・分割融資を受けるまでの流れ・手順 | |||

|---|---|---|---|

| 流れ | 発生する費用 | つなぎ融資 | 住宅ローンの分割融資 |

| 土地・住宅会社探し | - | ・つなぎ融資審査、契約 ・住宅ローン事前審査、正式審査、契約 | 住宅ローン事前審査、正式審査、契約 |

| 土地の契約・引渡し | 土地購入代金 | つなぎ融資実行、利息のみ返済開始 | 分割融資実行、返済開始(利息のみ返済の場合もある) |

| 住宅会社との契約 | 契約金 | ||

| 建物の着工 | 着工金 | ||

| 建物の上棟 | 中間金 | ||

| 住宅引渡し | 最終金 | ・住宅ローンの融資実行、返済開始 ・つなぎ融資完済 | ・最後の分割融資実行 ・住宅ローン返済開始 |

注文住宅を買うには、まずは住宅を建てる土地や、建物を建築してくれる住宅会社を探しましょう。土地と住宅会社が決まったら、注文住宅引渡しまでのプラン作成と見積を進めながら、つなぎ融資や住宅ローンの審査申込を行います。

その後、土地の契約・引き渡し、住宅会社との契約、建物の着工、建物の上棟と進み、各タイミングでつなぎ融資や住宅ローンの分割融資を実行します。住宅引渡しまでの期間中、つなぎ融資は利息のみの返済となりますが、住宅ローンの分割融資の返済方法は銀行によって異なるため、事前に確認しましょう。

住宅引渡し後は、住宅ローンの融資が実行されます。

つなぎ融資を利用する場合は、住宅ローンの借入でつなぎ融資を完済し、住宅ローンの返済を開始します。

住宅ローンの分割融資を利用する場合は、最後の分割融資実行後に住宅ローンの返済が開始します。住宅引渡し前の分割融資の元金返済が残っている場合は、それも含めて返済が必要です。

住宅ローンの総返済額を軽減する方法

住宅ローンの総返済額を軽減するには、以下の方法が有効です。

住宅ローンの総返済額を軽減する方法

低金利の住宅ローンを選ぶ

住宅ローンの借入は高額なため、少しの金利差で総返済額が大きく変化します。

| 金利別 総返済額・利息の比較(借入額5,000万円・返済期間35年・元利均等返済の場合) | ||

|---|---|---|

| 金利 | 総返済額 | |

| 年0.5% | 54,512,640円(利息4,512,640円) | |

| 年1% | 59,279,640円(利息9,279,640円) | |

| 年1.5% | 64,298,640円(利息14,298,640円) | |

| 年2% | 69,565,020円(利息19,565,020円) | |

| 年2.5% | 75,073,740円(利息25,073,740円) | |

上記のとおり、借入額が同じ5,000万円でも金利が年0.5%と2.5%では、総返済額が2,000万円以上も変わります。

そのため、いろいろな銀行の住宅ローンを比較し、できるだけ低金利の住宅ローンを選ぶことが大切です。現在は変動金利のほうが固定金利よりも低金利なので、総返済額を抑えるなら変動金利の住宅ローンの検討をおすすめします。

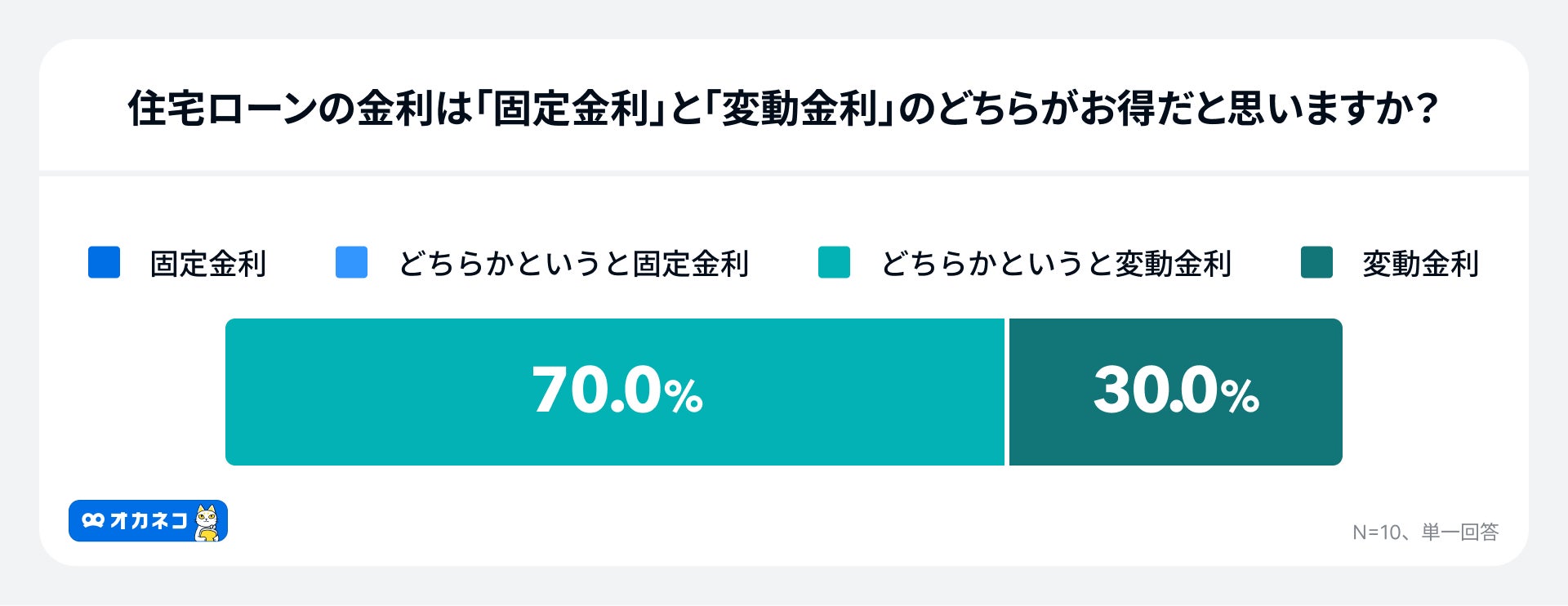

オカネコが2025年5月に実施したお金のプロ10名に対する調査によると、7割の方が「住宅は今が買い時」と回答しており、住宅ローンの金利タイプは圧倒的に「変動金利」が支持されていました。

繰り上げ返済をする

住宅ローンの繰り上げ返済とは、毎月返済額と一緒に住宅ローン残高の一部を予定より早く返済することです。繰り上げ返済をすれば利息が軽減されるため、住宅ローンの総返済額を抑えられます。

ただし、住宅ローン控除を考慮して繰り上げ返済のタイミングと金額を決めなければ、利息は軽減できても税金の負担額が増えてしまいます。そのため、繰り上げ返済は以下を踏まえて検討しましょう。

繰り上げ返済時の注意点(2025年7月時点)

返済期間が10年以上でなければ住宅ローン控除は使えない

住宅ローン控除の要件の1つに「住宅ローンの返済期間が10年以上」があります。また、住宅ローン控除の控除期間は、新築住宅が13年間(条件によっては10年間)、中古住宅が10年間です。

繰り上げ返済の結果、住宅ローンの返済期間が10年未満になると住宅ローン控除が使えなくなります。住宅ローン控除をフル活用したい場合は、控除期間中に住宅ローンの返済期間が10年未満にならない繰り上げ返済のタイミングと金額を検討しましょう。

住宅ローン控除額はローン残高×0.7%

住宅ローン控除額は「ローン残高×0.7%」です。ただし、住宅ローン控除額は入居年や住宅の種類によって上限があります(※)。

例えば、子育て世帯・若者夫婦世帯が2024年入居で長期優良住宅を購入した場合の控除限度額は35万円です(ローン残高5,000万円×0.7%=35万円)。

繰り上げ返済した場合に軽減される利息と住宅ローン控除額を試算し、メリットがどのくらいあるかを確認してから繰り上げ返済を行いましょう。

※別紙1 令和6年度住宅税制改正概要1ページ|住宅ローン減税の制度内容が変更されます!~令和6年度税制改正における住宅関係税制のご案内~|国土交通省

住宅ローンの借入金額は高額なため金利が少し上下するだけで、総返済額に大きく差が出ます。1つの金融機関だけでなく、複数の金融機関を比較検討しましょう。

また、繰り上げ返済によって住宅ローンの総返済額を軽減できる可能性がありますが、住宅ローン控除を考慮して繰り上げ返済タイミングを検討してください。

住宅ローン控除期間は新築住宅、中古住宅でそれぞれ期間が異なるため、しっかりと確認の上検討していきましょう。

住宅ローンの毎月返済額を軽減する方法

住宅ローンの毎月返済額を軽減するには、以下の方法を検討しましょう。

住宅ローンの毎月返済額を軽減する方法

ボーナス返済をする

住宅ローンのボーナス返済とは、半年に1回の頻度で毎月の支払にボーナス返済分を上乗せする返済方法です。ボーナス返済を設定すると、ボーナス月は住宅ローンの返済額が多くなりますが、その分毎月の返済額を軽減できます。

ただし、会社の業績などの理由によってボーナスが減る、もしくは支給されなくなるリスクを考慮しましょう。また、ボーナス返済を使わない場合に比べて利息が多くなり、住宅ローンの総返済額が増えてしまう点にも注意してください。

返済額軽減型の繰り上げ返済をする

住宅ローンの繰り上げ返済の方法は、「期間短縮型」と「返済額軽減型」の2種類があります。

繰り上げ返済の種類

- 期間短縮型:毎月返済額は現状のままで、繰り上げ返済の分だけ返済期間を短縮する

- 返済額軽減型:返済期間を短縮せず、繰り上げ返済の分だけ毎月返済額を軽減する

毎月返済額を軽減したいなら、住宅ローンの繰り上げ返済にまわす資金ができたときは、返済額軽減型の繰り上げ返済を選ぶとよいでしょう。

今後のライフプランや家計状況を踏まえて、「返済期間短縮型」と「返済額軽減型」のどちらかを選択しましょう。

利息軽減効果を大きくしたい場合は「返済期間短縮型」、月の返済額の負担を軽減したい場合は「返済額軽減型」を選択するイメージです。

近年では繰り上げ返済を控え、その分の資産を運用される方も増えています。今後のライフプランやメリット額等を照らし合わせて、どのような選択をするべきか考えていくことが大切です。

住宅ローンの適正な借入額の目安を知る近道

家の購入を検討中なら、FP相談を利用することで家計に合わせた無理のない借入額のアドバイスがもらえます。

- ライフプランニング表を作成し、自分にとって適正な借入額を提案してくれる

- 住宅や住宅ローンの販売とは直接的な関係がなく、中立な立場で提案してくれる

- 住宅ローン減税や自治体の補助金など、利用できる公的制度を教えてくれる

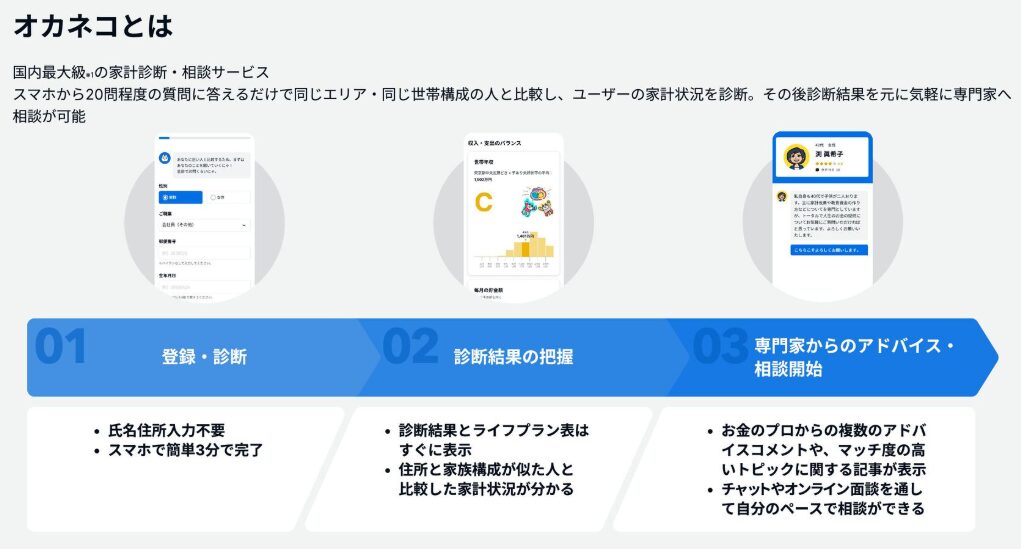

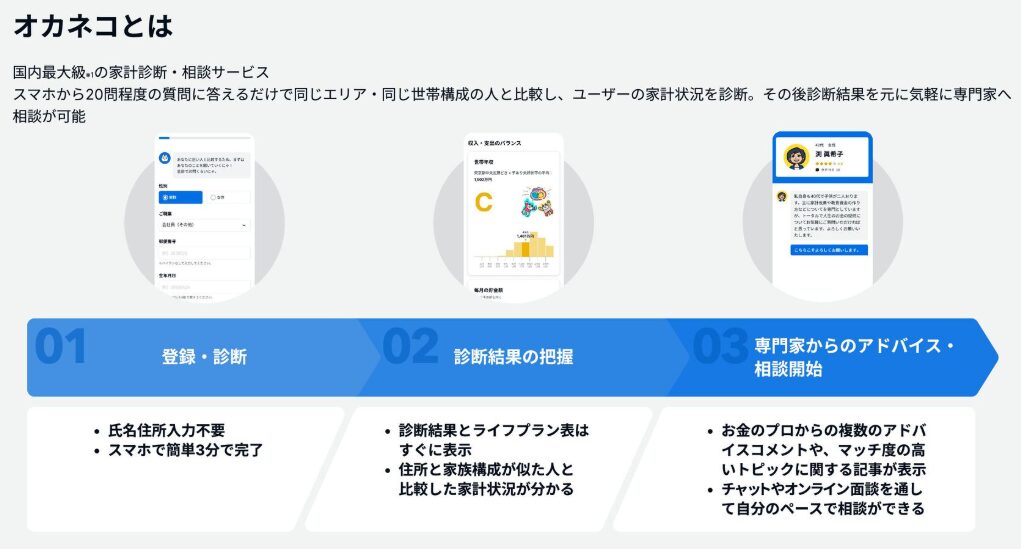

おすすめの相談先は「オカネコ」

「オカネコ」は多くのFPが在籍する、国内最大級※1の家計診断・相談サービスです。

オカネコを利用すれば、住宅ローンに関することはもちろん、お金に関する不安や悩み全般を完全無料でFPに相談できます。

オカネコのメリットは、事前に入力した収入・年齡・家族構成、悩みなどの情報をもとに、その分野が得意なFPなどの専門家からコメントを受け取れることです。受け取ったコメントや口コミを参考に相談したいFPを選べます。

最初に「家を買いたいのでライフプランニングをしたい」とコメントするとスムーズに相談できるでしょう。

FPから無理に商品を勧められることはありません。マイホームは高い買い物なので、信頼できるFPを見つけて納得のいく選択をしましょう。

※1:現時点での当社データベース及び他社公表情報の比較調査による

【Q&A】注文住宅の住宅ローンでよくある質問

注文住宅の住宅ローンでよくある質問に回答します。

Q1. ネット銀行の住宅ローンは何が違うの?

ネット銀行の住宅ローンは、Web申込に対応しており、メガバンクや地方銀行よりも金利が低い傾向にあるのが特徴です。

ただし、対面相談はできない場合が多く、融資条件はメガバンクや地方銀行よりも厳しい傾向にあります。

Q2. つなぎ融資や分割融資がおすすめじゃない人は?

つなぎ融資は住宅ローンよりも金利が高い傾向にあるため、総返済額を抑えたい方にはおすすめできません。また、住宅ローン控除も適用できません。

住宅ローンの分割融資は取り扱っている銀行が少ないため、幅広い銀行から借入先を選びたい方にはおすすめできません。

まとめ

注文住宅を購入する場合、住宅引渡し前にも費用の支払いがあります。多くの住宅ローンは住宅引渡し後の融資実行となるため、住宅引渡し前の支払いを自己資金でまかなえない場合は、つなぎ融資や分割融資が可能な住宅ローンを検討しましょう。

つなぎ融資と住宅ローンの分割融資にはそれぞれメリット・デメリットがあり、融資実行や返済開始までの流れも異なります。まずは注文住宅を建てる土地や、建物を建築してくれる住宅会社を探し、プランと見積を踏まえて最適なものを選びましょう。