一般的に、住宅ローンの審査は正社員などの正規雇用のほうが有利ですが、返済負担額や年収、頭金の金額といった条件によっては、パートなどの非正規雇用でも住宅ローンを組める可能性があります。

本記事では、パートでも住宅ローンの審査を通りやすくするポイントやパートでも申し込める金利が低い住宅ローンを紹介します。また、年収別の住宅ローン借入額の目安やパートで住宅ローンを借りる際の注意点、住宅ローンの借入額を増やす方法も解説します。

パート勤務で住宅ローン審査に不安がある方、できるだけ住宅ローンの借入額を増やしたい方は参考にしてください。

- 雇用形態を融資時に考慮する金融機関は約7割程度のため、雇用形態の条件がない住宅ローンを選べば、パート勤務の方でも利用できる可能性がある

- ただし、正規雇用者よりも住宅ローン審査は厳しくなる傾向にあるため、頭金を増やしたり他の借入れを完済するなどして、返済負担率を下げることが審査に通りやすくなるポイントになる

- 注意点として、住宅購入時には物件価格のほかに諸費用の支払いや、住宅購入以外のライフイベントにかかる費用も考慮しながら、無理なく返済できる住宅ローン借入額を判断することが大切

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

パートは住宅ローンの審査が厳しい傾向に

住宅ローンはパート勤務でも組める可能性があります。住宅ローンを利用するには各銀行の審査を通過する必要がありますが、逆にいえば審査に通ればパートでも住宅ローンの利用は可能です。

ただし一般的には、パートよりも正社員などの正規雇用のほうが銀行からの信用を得やすいため、住宅ローン審査では有利です。

パートは非正規雇用のため、融資をする銀行にとっては正規雇用よりもリスクが高いとみなされ、住宅ローン審査が厳しくなる傾向にあります。

住宅ローンの審査項目

住宅ローンの審査項目は銀行によって異なりますが、重視するポイントはある程度共通しています。

以下は、令和5年度の国土交通省の調査より引用した、金融機関が住宅ローンの融資を行う際に考慮する項目です。

上記によれば、雇用形態を融資時に考慮する金融機関は約7割程度です。

つまり、残り約3割の雇用形態を考慮しない銀行では、ほかの審査項目に問題がなければパート勤務でも住宅ローンの審査に通る可能性があります。

同じ借入条件で住宅ローンに申し込んでも、それぞれ審査項目や基準が異なるので、審査結果は銀行によって変わってきます。そのため審査に通るか不安を感じているパート勤務の方は、複数の銀行で住宅ローン審査を受けてみるのがおすすめです。

パートでも住宅ローンの審査を通りやすくするポイント

パートでも住宅ローンの審査を通りやすくするには、以下のポイントを押さえて準備を進めましょう。

パートでも住宅ローンの審査を通りやすくするポイント

頭金を増やして借入額を減らす

頭金とは、住宅を購入する際に用意する自己負担金のことです。頭金を多めに用意すれば住宅ローンの借入額を減らせるため、月々の返済負担が軽減されます。

例:住宅購入費用総額3,000万円、金利0.525%、返済期間35年

- フルローンの場合:毎月返済額は約7.8万円

- 頭金600万円を用意した場合:毎月返済額は約6万円

※モゲチェックのシミュレーションにて算出

一般的に月々の返済負担が少ないほうが住宅ローンの審査に通りやすくなるので、パート勤務の方は物件価格の20%を目安に頭金を用意するとよいでしょう。

返済負担率を下げる

返済負担率とは、年収に対する年間のローン返済額の割合のことです。例えば、年収500万円の方が年間50万円のローン返済を行っている場合、返済負担率は10%となります。

返済負担率は多くの金融機関の審査で重視される項目です。先述のとおり、返済負担率を審査項目に入れている金融機関は9割を超えます。

住宅ローン審査の通過率を高めるには、以下の方法で返済負担率を25%以下まで下げるのが望ましいです。

返済負担率を下げる方法

- ほかの借入を返済する

- 頭金を多めに用意する

- できるだけ金利の低い住宅ローンを選ぶ

- できるだけ借入期間を長くする

他社からの借入を完済しておく

他社からの借入があっても住宅ローンは組めますが、場合によっては住宅ローン審査に落ちる原因になることもあります。例えば、住宅ローンを借り入れると返済負担率が25%を超えてしまう場合です。

金融機関が審査する返済負担率は、住宅ローンだけでなく車のローンや教育ローンなどすべての借入額を含めて計算されるため、他社からの借入額が大きい場合は返済負担率が膨らみやすいでしょう。

そのほか、消費者金融やキャッシングを利用している場合など、計画的な返済ができるか不安がある場合は、審査上不利になってしまう可能性があります。

パート勤務の方は、住宅ローンの申込前にできる限り他社からの借入を完済しておくほうが審査に通りやすくなるでしょう。

フラット35を利用する

一般的に、パートは正社員などの正規雇用よりも住宅ローンの審査が厳しい傾向ですが、審査基準が比較的ゆるいフラット35なら利用できる可能性があります。

フラット35は、独立行政法人の住宅金融支援機構の提携金融機関が取り扱う、全期間固定金利型の住宅ローンです。借入から完済まで金利が変動しないのが特徴で、最長で35年間の借入ができます。

フラット35の審査では雇用形態よりも返済負担率が重視されます。年収400万円未満は30%以下、400万円以上は35%以下が基準となっているので、パート勤務の方は返済負担率を基準以下に下げて審査にのぞみましょう。

年収別の住宅ローン借入額の目安

パート勤務の方の住宅ローン借入額はどのくらいなのか、目安を見ていきましょう。

以下は、返済負担率25%となるよう毎月の返済額を計算し、金利0.5%と1.5%の2パターンで借入額を逆算した表です。

| 年収別の住宅ローン借入額の目安 | ||||

| 年収 | 総返済額 | 毎月の返済額 | 金利/年 | 借入額 |

| 150万円 | 1,312万円 | 3.1万円 | 0.5% | 1,190万円 |

| 1.5% | 1,010万円 | |||

| 200万円 | 1,750万円 | 4.2万円 | 0.5% | 1,610万円 |

| 1.5% | 1,370万円 | |||

| 250万円 | 2,187万円 | 5.2万円 | 0.5% | 2,000万円 |

| 1.5% | 1,690万円 | |||

| 300万円 | 2,625万円 | 6.3万円 | 0.5% | 2,420万円 |

|---|---|---|---|---|

| 1.5% | 2,050万円 | |||

| 350万円 | 3,062万円 | 7.3万円 | 0.5% | 2,810万円 |

| 1.5% | 2,380万円 | |||

| 400万円 | 3,500万円 | 8.3万円 | 0.5% | 3,190万円 |

| 1.5% | 2,710万円 | |||

返済負担率が同じでも、金利が違えば借入額に大きな差が生まれます。できるだけ低金利の住宅ローンを利用すれば利息負担を抑えられるため、より大きな金額の借入が可能です。

住宅ローンの適正な借入額の目安を知る近道

家の購入を検討中なら、FP相談を利用することで家計に合わせた無理のない借入額のアドバイスがもらえます。

- ライフプランニング表を作成し、自分にとって適正な借入額を提案してくれる

- 住宅や住宅ローンの販売とは直接的な関係がなく、中立な立場で提案してくれる

- 住宅ローン減税や自治体の補助金など、利用できる公的制度を教えてくれる

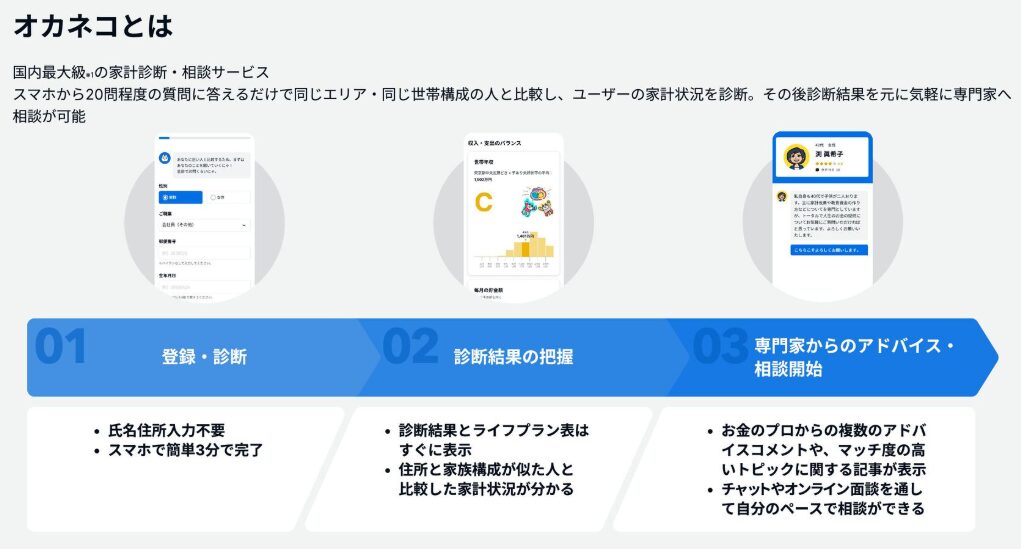

おすすめの相談先は「オカネコ」

「オカネコ」は多くのFPが在籍する、国内最大級※1の家計診断・相談サービスです。

オカネコを利用すれば、住宅ローンに関することはもちろん、お金に関する不安や悩み全般を完全無料でFPに相談できます。

オカネコのメリットは、事前に入力した収入・年齡・家族構成、悩みなどの情報をもとに、その分野が得意なFPなどの専門家からコメントを受け取れることです。受け取ったコメントや口コミを参考に相談したいFPを選べます。

最初に「家を買いたいのでライフプランニングをしたい」とコメントするとスムーズに相談できるでしょう。

FPから無理に商品を勧められることはありません。マイホームは高い買い物なので、信頼できるFPを見つけて納得のいく選択をしましょう。

※1:現時点での当社データベース及び他社公表情報の比較調査による

パートで住宅ローンを借りる際の注意点

パートで住宅ローンを借りる際の注意点を解説します。以下のことに注意すれば、想定より住宅ローンの支払い額が多くなることを防げるでしょう。

パートで住宅ローンを借りる際の注意点

借入以外にかかる費用を考えておく

住宅購入時はさまざまな費用がかかるため、物件価格以上の支払いが発生します。

物件購入時にかかる費用の一例

- 不動産屋に支払う仲介手数料

- 借入時にかかる手数料・保証料

- 固定資産税

- 登記費用

- 火災保険料

- 引っ越し費用

- リフォーム費用

また、住宅購入以外のライフイベントにかかる費用も考慮する必要があります。特に、子どもの進学や車の買替など大きな出費が控えているときは、無理なく返せる住宅ローン借入額を慎重に判断してください。

金利の低い住宅ローンを選ぶ

住宅ローンの借入は金額が大きいため、少しの金利の差が総返済額に大きく影響します。

例えば、3,000万円を35年ローンで借り入れる場合、金利0.5%の総返済額は約3,270万円ですが、金利1.5%の総返済額は約3,860万円です※。

このように住宅ローンの借入額が同じでも、金利の違いにより総返済額が数百万円変わることは珍しくありません。

総返済額が増えて返済負担率が上がれば、住宅ローンの審査にも通りにくくなってしまいます。特にパート勤務の方は複数の金融機関を比較し、できるだけ金利の低い住宅ローンを選びましょう。

パートでも申し込める金利が低い住宅ローン4選

雇用形態の条件がない住宅ローンのうち、年収や勤続年数に関わる借入条件が比較的ゆるい銀行を紹介します。パートでも申し込める金利が低い住宅ローンを探している方は、ぜひ参考にしてください。

auじぶん銀行

- 前年度の年収(自営業の場合は申告所得)が200万円以上

変動金利年0.780%※

変動金利(全期間引下げプラン)新規借入れ

固定10年:年1.556%※

固定20年:年2.176%※

固定35年:年2.831%※

固定金利(当初期間引下げプラン)新規借入れ

審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※「物件価格の80%以下の借入れ」「借入時の年齢が50歳以下」「特約なしの一般団信を選択」の場合の適用金利

- 変動金利・固定金利ともにネット銀行ならではの低金利が魅力

- 携帯電話、電気、インターネット、TVのプラン組み合わせで最大年0.15%の金利優遇あり

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

イオン銀行

- 給与所得者は6か月以上の勤務、会社経営者および個人事業主は事業開始後3年経過していること

- 給与所得者および会社経営者は前年度年収100万円以上、個人事業主は前年度所得が100万円以上

変動金利年0.780%

手数料定率型・新規お借入れ限定・物件価格の80%超お借入れの場合

固定3年:年1.13%

固定5年:年1.23%

固定10年:年1.56%

手数料定率型・当初固定金利プラン

- 物件価格の8割超の借入でも変動金利が低金利

- 金利上乗せなしで全疾病団信に加入できる

- イオングループでの買い物が毎日5%OFFになる特典あり(セレクトクラブカードのクレジット払いの場合)

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

りそな銀行

- 前年の税込年収が100万円以上

- 給与所得者は勤続年数1年以上、給与所得者以外は勤続または営業年数が3年以上

りそな銀行

変動金利年0.640%※1

固定10年:年2.135%(全期間型)

固定20年:年3.575%(全期間型)

固定35年:年3.950%(超長期(全期間)固定金利型)

- 土日祝日含め17時まで窓口相談できる

- 女性向けプランなど住宅ローンの種類が豊富

- 専用火災保険に保険料10%OFFで加入できる

※1:下記①②を満たし、新たにりそな銀行所定の住宅ローンのご利用のお客さまを対象とさせていただきます。

①お申込み~ご契約までWEB完結でお手続き※いただける方

②給与振込、りそなデビットカード〈プレミアム〉、りそなクレジットカード〈クラブポイントプラス〉JCBゴールドいずれか1つのご契約

※WEB完結とは、「りそな住宅ローン事前審査WEB申込」「りそな住宅ローンマイページによる正式審査申込の利用」「りそな住宅ローン電子契約サービスの利用(非対面電子契約、店頭電子契約のいずれも可)」の全てをご利用いただくことです。

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

PayPay銀行

- 前年度年収が200万円以上

PayPay銀行

変動金利年0.730%

全期間引下型

固定10年:年1.510%

固定20年:年2.290%

固定35年:年2.530%

当初期間引下型/借入額90%超

- 変動金利タイプが低金利

- 保証料・印紙税がかからない

- 団信が手厚く、満51歳未満の方なら金利上乗せなしで全疾病・自然災害・失業に備えられる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

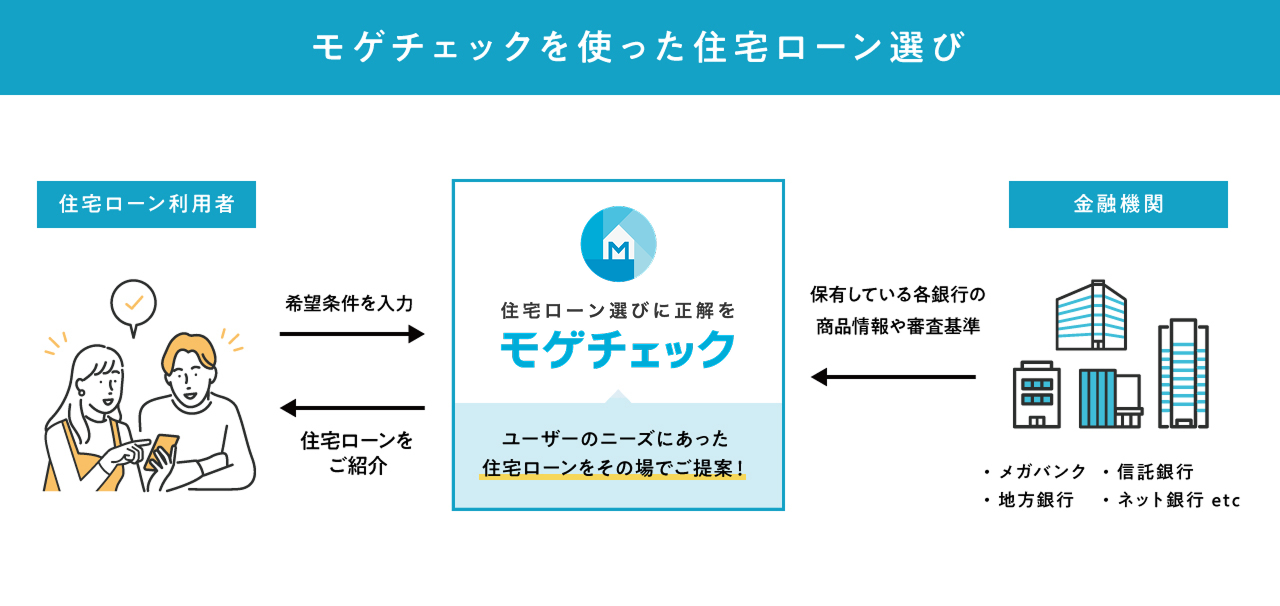

「モゲチェック」は住宅ローンが比較でき、審査に通る確率や借入可能額もわかる!

住宅ローンを選ぶ際は、無料の住宅ローン比較サービス「モゲチェック」を活用するのがおすすめです。

モゲチェックでできること(すべて無料)

- ランキング形式で住宅ローンを比較できる

- AIからおすすめの住宅ローンを個別に提案してもらえる

- AIから住宅ローンを借入できる(審査に通る)確率を教えてもらえる

- 金融機関出身のアドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

提携金融機関は、メガバンクや地方銀行からネット銀行まで幅広く、最安では年0.5%台(2025年7月時点)の金利の住宅ローンも紹介可能です。

なお、モゲチェックは実店舗がないため、個別相談はチャットのみとなります。対面相談はできないものの、プロの力を借りて効率的に探すことができ、情報収集するサービスとしてメリットが多いです。

モゲチェックを利用するには、まずは「住宅ローン診断」に登録しましょう。メールでの会員登録と約5分の情報入力が終われば、すぐにサービスを利用できます。

パートで住宅ローンの借入額を増やす方法(収入合算とは)

パート勤務の方が住宅ローンの借入額を増やす方法として「収入合算」があります。

収入合算とは、一定収入のある住宅ローン契約者の親族(夫婦や親子など)の収入を合算した金額をもとに住宅ローンの審査を行い、借入可能額を決める方法です。収入合算をすると、単独で住宅ローンを組むよりも借入可能額を増やせるメリットがあります。

収入合算はペアローンと混同されやすいですが、両者は住宅ローンの本数が異なります。ペアローンは1物件に対して2人の契約者が1本ずつ、計2本のローンを組みますが、収入合算は1人が主契約者となり1本のローンを組む方法です。

の違い.png)

なお、収入合算する場合、収入合算者は連帯保証人または連帯債務者にならなくてはなりません。

収入合算者を連帯保証人にする「連帯保証型」では、債務は主契約者が負いますが、返済が滞った際は連帯保証人に住宅ローンの返済義務が生じます。連帯保証人は団信加入や住宅ローン控除の適用ができません。

一方、収入合算者を連帯債務者にする「連帯債務型」の場合、連帯債務者も主債務者と同等の債務を負います。連帯債務型では2人ともが債務を負うため、それぞれに住宅ローン控除を適用することが可能ですが、連帯債務者は団信に加入できないのが一般的です。

一定収入のある親族の協力を得られる場合は、借入額を増やすために収入合算での住宅ローン申込を検討してみるとよいでしょう。

まとめ

住宅ローンにおいて、雇用形態を融資時に考慮する金融機関は約7割程度のため、雇用形態の条件がない住宅ローンを選べば、パート勤務の方でも利用できる可能性があります。

パート勤務の方が住宅ローンを申し込む際は、審査に通りやすくするために、頭金を増やす、返済負担率を下げる、他社からの借入を完済するなどの対策を取りましょう。また、比較的審査基準がゆるいとされるフラット35を利用するのも1つの方法です。

注意点として、住宅購入時には物件価格のほかに諸費用の支払いも発生します。住宅購入以外のライフイベントにかかる費用も考慮しながら、無理なく返済できる住宅ローン借入額を判断しましょう。