| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

ペアローンとは、1つの物件に対して夫婦または親子の2人が契約者となる住宅ローンです。一般的にペアローンで購入した物件は、それぞれの借入額に応じた割合での共有保有となり、それぞれが債務者かつお互いが相手の連帯保証人になります。

ペアローンを使えばそれぞれの収入に応じた金額が借入可能なため、単独で住宅ローンを組むよりも借入額を増やせるのがメリットです。また、それぞれに住宅ローン控除を適用できます。

本記事では、ペアローンで借入するメリット・デメリットと、ペアローン借入が可能な住宅ローンがある金融機関、ペアローン以外に夫婦で住宅ローンを借りる方法として利用されている「収入合算」との違いを解説します。

ペアローンのメリットだけでなくデメリットや注意点も知りたい方、ペアローンで借入できる住宅ローンを探している方は、ぜひ参考にしてください。

- ペアローンを組むメリットは、単独でローンを組むよりも借入額が増える点、それぞれが住宅ローン控除を申請できるため世帯全体での住宅ローン控除額を増やすことができる点が挙げられる

- ペアローンのデメリットは、契約時にかかる印紙代等の諸費用が契約者それぞれにかかる点、どちらかに万が一があっても団信の保障が適用されるのは事象が発生したほうの契約だけになる点(一般の団信の場合)が挙げられる

- ペアローンを組む際は、事前に住宅ローンの契約者以外の人が返済を代わりに行うと贈与税の課税対象となること、片方の収入が減る可能性を考慮して返済計画を立てること、離婚時の対策などを考慮しておくことが大切

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

ペアローンで借入するメリット・デメリット

ペアローンでの借入には、以下のメリット・デメリットがあります。

メリット1. 借入可能額が増える

ペアローンでは2人で1本ずつ、計2本の住宅ローンを組みます。それぞれの収入に応じて借入できるため、単独で住宅ローンを組むよりも借入額を増やすことが可能です。

例えば、夫の年収500万円、妻の年収500万円の夫婦において、どちらか単独で住宅ローンを組む場合、年収500万円をもとに借入可能額が決まります。

一方、ペアローンを利用すれば、夫と妻それぞれでローン審査や契約を行うため、単純計算で上記の場合の2倍相当の金額を借入可能です。

メリット2. 住宅ローン控除額が増える

住宅ローン控除は「住宅ローンの年末残高×0.7%」を税金から控除できる制度です。ただし、住宅ローン控除の対象となる借入限度額は住宅の環境性能等によって決まっているため、毎年の控除額には上限があります。

例えば、令和6年に入居する長期優良住宅・低炭素住宅を、子育て世帯・若者夫婦世帯が購入した場合の借入限度額は5,000万円で、毎年の控除額は最大35万円です。仮に住宅ローンの年末残高が8,000万円だったとしても、5,000万円を超える3,000万円の部分は住宅ローン控除の対象外のため、控除額は35万円となります。

しかし、ペアローンを利用すれば、それぞれが住宅ローン控除を申請できるので、世帯全体での住宅ローン控除額を増やすことが可能です。例えば、契約者それぞれに4,000万円の住宅ローン年末残高がある場合は、2人で計56万円の住宅ローン控除を受けられます。

※住宅ローン控除制度の要件は2025年7月時点の情報です。

監修者

監修者ペアローンを利用すれば、それぞれが住宅ローン控除を申請できるので、世帯全体での住宅ローン控除額を増やすことが可能です。

しかし、必ずしもすべての方にメリットがあるとは限りません。例えば、住宅ローン控除の控除額はローンを組んだ方が負担している所得税と住民税の金額にもよるため、途中で産休育休に入り税負担が無くなる期間が発生した場合、その間住宅ローン控除のメリットは得られなくなってしまいます。

そのため、現状で住宅ローン控除の枠が増えるという理由だけでペアローンを選ぶ場合には注意が必要です。

デメリット1. それぞれに諸費用がかかる

住宅ローンを組むには、事務手数料や保証料、契約書の印紙代、抵当権設定費用などの諸費用がかかります。

事務手数料や保証料が借入額に対する定率で決まる住宅ローン(定率型)の場合は、ペアローンにしたからといって負担が増えるわけではありません。しかし、契約1本につき事務手数料や保証料が定額でかかる住宅ローン(定額型)の場合は、ペアローンにすると2本分の費用がかかります。

契約書の印紙代や抵当権設定費用については、ペアローンを利用すると2本分の諸費用が必要です。

ペアローンを利用することで諸費用が2人分かかってしまいますが、昨今オンライン完結の住宅ローンの手続き方法が進み、電子契約のサービスの利用で収入印紙代が不要になります。

銀行選びの際には、その点も考慮し検討すると良いでしょう。

デメリット2. どちらかに万が一があってもローンはゼロにならない

住宅ローンを組む際には団体信用生命保険(団信)に加入します。これにより契約者が死亡・高度障害状態になった場合は保険によって完済が行われ、住宅ローン残高はゼロになります。

ただし、一般的な団信でペアローンを組むと、どちらかに万が一があっても、ローン残高がゼロになるのは死亡・高度障害状態になったほうの契約だけなので注意が必要です。もう一方が契約している住宅ローンについては、その後も返済を続けなければなりません。

こうしたリスクが心配な場合は、どちらかに万が一があった場合に2人ともの住宅ローン残高がゼロになる「ペアローン向け連生団信 」を検討するとよいでしょう。もしくは、別途生命保険に加入して備える方法も有効です。

ペアローン以外に夫婦で住宅ローンを借りる方法

ペアローン以外に夫婦で住宅ローンを借りる方法は、「収入合算」があります。

収入合算とは、一定収入のある住宅ローン契約者の親族(夫婦や親子など)の収入を合算した金額をもとに住宅ローンの審査を行い、借入可能額を決める方法です。収入合算をすると、単独で住宅ローンを組むよりも借入可能額を増やせるメリットがあります。

ペアローンと収入合算の大きな違いは、住宅ローンの本数です。ペアローンは1物件に対して2人の契約者が1本ずつ、計2本のローンを組みますが、収入合算は1人が主契約者となり1本のローンを組みます。

の違い.png)

の違い.png)

なお、収入合算する場合、収入合算者は連帯保証人または連帯債務者にならなくてはなりません。

収入合算者を連帯保証人にする「連帯保証型」では、債務は主契約者が負いますが、返済が滞った際は連帯保証人に住宅ローンの返済義務が生じます。連帯保証人は団信加入や住宅ローン控除の適用ができません。

一方、収入合算者を連帯債務者にする「連帯債務型」の場合、連帯債務者も主債務者と同等の債務を負います。連帯債務型では2人ともが債務を負うため、それぞれに住宅ローン控除を適用することが可能ですが、連帯債務者は団信に加入できないのが一般的です。

ペアローンがおすすめな人の特徴

ペアローンがおすすめな人の特徴を紹介します。以下に当てはまる場合は、ペアローンを検討するとよいでしょう。

ペアローンがおすすめな人の特徴

- 検討可能な物件の幅を広げたい人

- 単独では借入が厳しい高額物件を購入したい人

- 住宅ローン控除を最大限利用したい人

ペアローンを利用すれば、単独で住宅ローンを組むよりも借入可能額を増やせます。そのため、ペアローンは検討可能な物件の幅を広げたい人におすすめです。

また、不動産の相場が高い地域で住宅を購入する場合、単独での住宅ローン申込では審査が通らず、必要な金額を借入できない可能性もあるでしょう。そのようなときも、ペアローンを利用すれば住宅購入を断念せずに済むかもしれません。

ペアローンではそれぞれが1本ずつ住宅ローンを組むため、2人分の住宅ローン控除を利用できるのも大きなメリットです。住宅ローン控除の借入限度額を超える価格の住宅購入を考えている方は、ペアローンの利用を検討するとよいでしょう。

ペアローンで借入できるおすすめの住宅ローン(金融機関)6選

ペアローン借入が可能な金融機関から、おすすめの住宅ローン6選を紹介します。

イオン銀行

- ペアそれぞれがお互いの連帯保証人となる必要がある

変動金利年0.780%

手数料定率型・新規お借入れ限定・物件価格の80%超お借入れの場合

固定3年:年1.13%

固定5年:年1.23%

固定10年:年1.56%

手数料定率型・当初固定金利プラン

- 物件価格の8割超の借入でも変動金利が低金利

- 金利上乗せなしで全疾病団信に加入できる

- イオングループでの買い物が毎日5%OFFになる特典あり(セレクトクラブカードのクレジット払いの場合)

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

住信SBIネット銀行

- ペアどちらも同一商品での申込が必要

住信SBIネット銀行

変動金利年0.698%

WEB申込コース・通期引下げプラン・物件価格の80%以下借入の場合

固定10年:年1.549%

固定20年:年2.809%

固定35年:年2.189%

WEB申込コース・当初引下げプラン

- 変動金利、固定金利ともに低金利

- 50歳以下なら上乗せ金利なしで3大疾病50%保障&全疾病保障ありの「スゴ団信」に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

auじぶん銀行

- 事実婚や同性パートナーについても申込みが可能

- それぞれが好きな団信プランを選べる

変動金利年0.780%※

変動金利(全期間引下げプラン)新規借入れ

固定10年:年1.556%※

固定20年:年2.176%※

固定35年:年2.831%※

固定金利(当初期間引下げプラン)新規借入れ

審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※「物件価格の80%以下の借入れ」「借入時の年齢が50歳以下」「特約なしの一般団信を選択」の場合の適用金利

- 変動金利・固定金利ともにネット銀行ならではの低金利が魅力

- 携帯電話、電気、インターネット、TVのプラン組み合わせで最大年0.15%の金利優遇あり

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

SBI新生銀行

- 同性パートナーとの利用も可能

変動金利年0.66%(半年型)

固定10年:年1.50%(当初固定金利)

固定20年:年2.05%(当初固定金利)

固定35年:年2.20%(長期固定金利(全期間固定))

- 当初固定金利が低金利

- 保証料、印紙代(電子契約の場合)、ATM出金手数料、一部繰り上げ返済手数料、団信保険料(一般団信・安心保障付団信)が無料

- 金利上乗せ0.1%でガン団信に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

みずほ銀行

- 片方に万が一のことがあった場合に、2人ともの住宅ローン残高をゼロにする連生団信に加入できる

- ペアローン向け連生団信は、年0.2%の上乗せ金利でガン団信にすることも可能

みずほ銀行

変動金利年0.525% ローン取扱手数料型

2025年7月1日時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

固定10年:年1.700%~(固定金利選択・ローン取扱手数料型)

固定20年:年2.550%~(固定金利選択・ローン取扱手数料型)

固定35年:年2.330%~(全期間固定金利・ローン取扱手数料型)

- 一部繰り上げ手数料・金利変更手数料が無料

- 金利上乗せ型のプランは保証料・ローン取扱手数料が不要で初期費用を抑えられる

- 土日祝日含め都合の良い時間帯に窓口相談できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

ソニー銀行

- ペアローンの金利タイプは、契約ごとに異なるタイプの選択が可能

- 事実婚や同性パートナーについても申込みが可能

変動金利年0.897%

変動セレクト住宅ローン

固定10年:年1.794%(固定セレクト住宅ローン)

固定20年:年2.513%(固定セレクト住宅ローン)

固定35年:年3.200%(住宅ローン)

- 保証料、団信保険料、印紙代(電子契約の場合)が無料

- 繰り上げ返済は一部返済も全額返済も無料

- 上乗せ金利なしでがん保障付きの団信に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

ペアローンを組む際の注意点

ペアローンには通常の住宅ローンにはない注意点があります。ペアローンを組む際は、以下を踏まえて検討しましょう。

ペアローンを組む際の注意点

贈与税がかかるパターンを考慮する

住宅ローンの契約者以外の人が返済を代わりに行うと、贈与税の課税対象となるため注意が必要です。

夫婦でペアローンを組み、残債が夫3,000万円、妻2,000万円のケースで考えてみましょう。

例えば、ペアローンから夫の単独名義の5,000万円の住宅ローンに借り換えた場合、夫が新たに契約する住宅ローンで夫と妻のローンを一括返済します。そのため、夫から妻へ2,000万円の贈与があったとされ、妻に贈与税が課税されます。

そのほか、妻のローンを夫の資金で繰り上げ返済した場合もその金額が贈与とされ、年110万円を超える場合(その他の贈与無し)は妻に贈与税が課税されます。

片方の収入が減る可能性を考慮する

ペアローン契約者の片方の収入が減ったとき、もう片方の収入でローン返済を行うと、先述のとおり贈与税の課税対象となります。

そのため、ペアローンを組む際は、片方の収入が減る可能性を考慮することが大切です。

例えば、夫婦でペアローンを組む場合、返済途中で子どもが生まれ、産休・育休の取得により収入が減ることも考えられるでしょう。

片方の収入減が予想されるなら、収入が減っても返済できる借入額でペアローンを組むか、ペアローンをやめて単独名義での住宅ローンを検討するのが無難です。

離婚時のことを話し合っておく

ペアローンで購入した物件は、それぞれの借入額(頭金含む)に応じた割合での共有保有となります。そのため、離婚時の扱いを話し合っておくことが重要です。

離婚時に物件を売却する場合、買値よりも高く売却できればいいのですが、そうでなければ残債が残るため、売却は難しくなるでしょう。

物件を売却せず片方が住み続ける場合、住んでいないほうにも返済義務が残ります。単独名義の住宅ローンに借り換える場合は、単独の収入で再度審査を受ける必要があり、審査が通るかどうか注意が必要です。

こうした離婚時のリスクも踏まえたうえで、ペアローンの利用を検討しましょう。

ペアローンは単独でのローン契約に比べ、借入金額を増やすことができますが、長期にわたって無理なく返済していくためには、ご夫婦それぞれが安定的な収入を得ていることが前提となります。

そのため、万が一どちらかが働けなくなってしまった際の備えについてもしっかりと確認しておくと安心です。今加入している保険や団体信用生命保険の内容もしっかり確認しておきましょう。

住宅ローンの適正な借入額の目安を知る近道

家の購入を検討中なら、FP相談を利用することで家計に合わせた無理のない借入額のアドバイスがもらえます。

- ライフプランニング表を作成し、自分にとって適正な借入額を提案してくれる

- 住宅や住宅ローンの販売とは直接的な関係がなく、中立な立場で提案してくれる

- 住宅ローン減税や自治体の補助金など、利用できる公的制度を教えてくれる

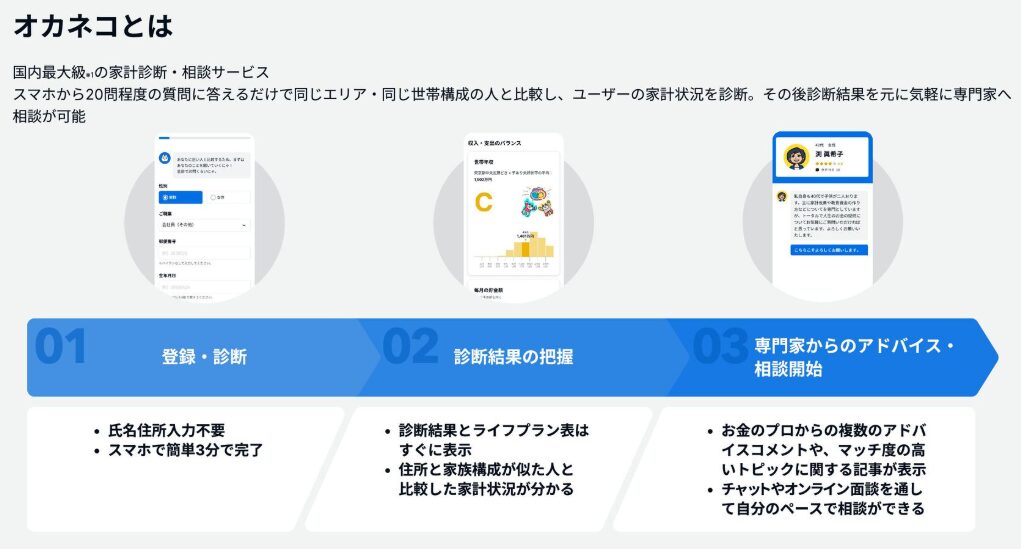

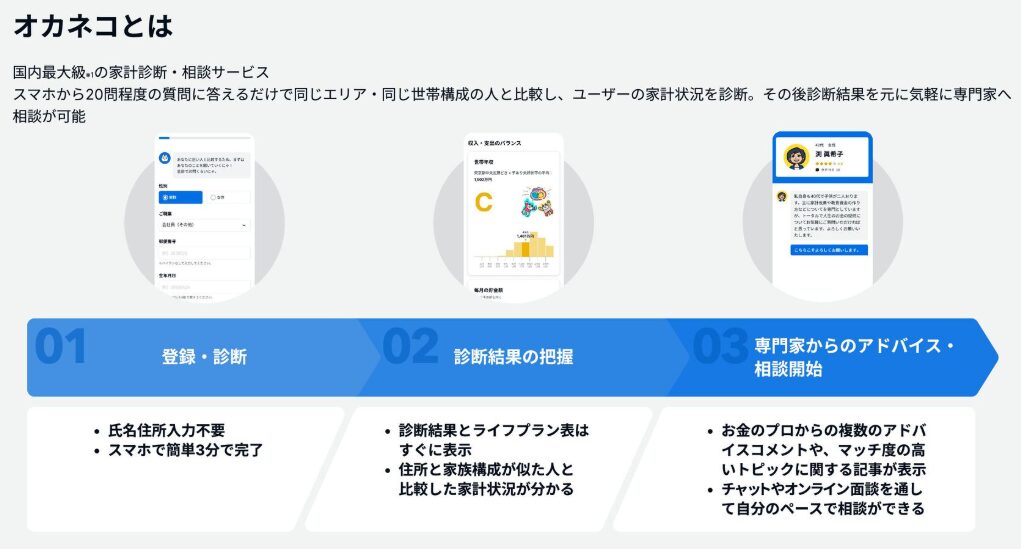

おすすめの相談先は「オカネコ」

「オカネコ」は多くのFPが在籍する、国内最大級※1の家計診断・相談サービスです。

オカネコを利用すれば、住宅ローンに関することはもちろん、お金に関する不安や悩み全般を完全無料でFPに相談できます。

オカネコのメリットは、事前に入力した収入・年齡・家族構成、悩みなどの情報をもとに、その分野が得意なFPなどの専門家からコメントを受け取れることです。受け取ったコメントや口コミを参考に相談したいFPを選べます。

最初に「家を買いたいのでライフプランニングをしたい」とコメントするとスムーズに相談できるでしょう。

FPから無理に商品を勧められることはありません。マイホームは高い買い物なので、信頼できるFPを見つけて納得のいく選択をしましょう。

※1:現時点での当社データベース及び他社公表情報の比較調査による

【Q&A】ペアローンに関するよくある質問

ペアローンに関するよくある質問に回答します。

Q1. ペアローンの負担割合はどのように決めるの?

ペアローンの負担割合は、夫婦や親子で話し合って決めましょう。たとえペアローンの相手でも、契約者以外の人が返済を代わりに行うと、贈与税の課税対象となるため注意が必要です。

それぞれの収入や資産をもとに、返済に無理が生じない負担割合を検討しましょう。

Q2. ペアローンの支払中に産休・育休に入ったらどうなるの?

ペアローンの支払中に産休・育休に入っても、ローン返済は続きます。また、産休・育休で収入がなくなり所得税・住民税が発生しなくなった場合、住宅ローン控除を利用するメリットはありません。

そのため、産休・育休に入っても返済に困らない借入額を設定する、多めに貯蓄するなどの対策が必要です。

まとめ

ペアローンを利用すれば、1つの物件に対しそれぞれの収入に応じた金額が借入可能なため、単独の住宅ローンよりも借入額を増やせます。そのためペアローンは、検討可能な物件の幅を広げたい方、単独では借入が厳しい高額物件を購入したい方におすすめです。

また、ペアローンではそれぞれが1本ずつ住宅ローンを契約するため、住宅ローン控除もそれぞれに申請できます。住宅ローン控除の借入限度額を超える価格の住宅購入を検討している方は、ペアローンを利用すれば住宅ローン控除を最大限利用できるのがメリットです。

ただし、ペアローンは借り換えや繰り上げ返済によって贈与税がかかる可能性や、片方の収入減、離婚により返済に困るリスクもあります。ペアローンの仕組みを理解したうえで、お互いによく話し合い、返済に無理のない金額を借り入れるよう心がけましょう。