※本記事は広告・プロモーションを含みます。

| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

老後の生活費は、公的年金のみだと毎月平均約1~2万円ほど赤字になる可能性が高いです。生活費だけでなく旅行や趣味などにもお金を使い、ゆとりある老後生活を過ごすためにはさらなる老後資金が必要になります。

老後資金を効率よく準備する方法としては、NISAやiDeCoなどの非課税制度を使った金融投資が挙げられますが、まずは定年後の生活費の目安を知ることが大切です。

そこで本記事では、厚生労働省や総務省の統計データを紐解きながら、老後資金の不足額や貯金額の目安がいくらなのか解説。不足額や貯金額の目安を踏まえたうえで、老後資金の効果的な貯め方もご紹介するので、ぜひ参考にしてください。

- 老後の主な収入源となる公的年金は大きく分けると「国民年金(老齢基礎年金)」と「厚生年金(老齢厚生年金)」の2種類。老後の生活費は公的年金だけでは毎月約3~4万円ほど赤字に

- 老後資金の必要額は生活スタイルにより異なるが、ゆとりある老後を過ごすために必要な生活費の平均額は約37.9万円。生活費以外にも医療費や住宅の修繕費なども発生することを踏まえて備える必要がある

- 老後資金を効率よく準備するには、NISAやiDeCoをはじめとする非課税制度を使った金融商品への投資が効果的

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

最低限必要な老後の生活費は平均月23.2万円

生命保険文化センターが18〜79歳を対象に行った2022年度の調査によると、65歳以上の夫婦二人の老後生活で、最低限必要な生活費は平均23.2万円でした。

参照:第Ⅲ章 老後保障 109ページ|2022(令和4)年度 生活保障に関する調査|生命保険文化センター

最低限必要な生活費として最も多い回答は「20〜25万円(27.5%)」で、以降は「30〜40万円(18.8%)」、「25〜30万円(14.4%)」と続きます。

「15万円未満(4.9%)」や「15〜20万円未満(9.2%)」の割合も一定数存在しており、ライフスタイルに応じて必要な金額に差があることがわかります。

ゆとりある老後生活のために必要な生活費の平均は月37.9万円

一方、ゆとりある老後を過ごすために必要な生活費の平均額は37.9万円でした。

参照:第Ⅲ章 老後保障 115ページ|2022(令和4)年度 生活保障に関する調査|生命保険文化センター

老後に夫婦二人でゆとりのある老後生活を送るためには、「30〜35万円未満(20.5%)」必要と考える人が多い結果に。

また、同調査によると、老後のゆとりのための上乗せ金額の主な使徒は、次のとおりです。

| 老後のゆとりのための上乗せ金額の主な使徒 | |

|---|---|

| 項目 | 割合 |

| 旅行やレジャー | 60% |

| 日常生活費の充実 | 48.6% |

| 趣味や教養 | 48.3% |

| 身内との付き合い | 46.2% |

| 耐久消費財の買い替え | 31.7% |

| 子どもや孫への資金援助 | 19.4% |

| 隣人や友人との付き合い | 12.5% |

| とりあえず貯蓄 | 3.9% |

| その他 | 0.3% |

| わからない | 0.5% |

主な使徒としては「旅行やレジャー(60.0%)」が最も多く、次点で「日常生活費の充実(48.6%)」、「趣味や教養(48.3%)」と続きます。

ただし、ひとえに旅行といっても、アジアとヨーロッパとでは旅費や物価が大きく異なるため、目的地によってはより高額な費用が必要だったり、逆にそこまで貯金を使わないことも考えられるでしょう。

それぞれが思い描く将来設計によって、事前に準備すべき老後資金の必要額は異なるといえます。

監修者

監修者老後資金の必要額はそれぞれの生活スタイルによって異なります。日常最低生活費が賄えればよいのか、旅行やレジャー、日常生活充実のためにゆとり部分の費用も賄いたいのか。また、例えば旅行ひとつ取っても、アジアなのかヨーロッパなのかなどによっても必要額は異なります。

一度「老後どのような生活を送られたいか」「老後何をしたいか」を考え、必要額を算出してみましょう。そのために、ライフプランシミュレーションをされることも有効です。

老後の生活費の変化

定年退職を迎えて老後が始まると、これまでとは生活パターンや行動範囲、人間関係に大きな変化が現れます。それにともない、支出面においても次のような変化が出ることが想定されます。

| 定年退職後の支出の変化 | ||

|---|---|---|

| 項目 | 内容 | |

| 定年退職後に不要となる支出の一例 | ・仕事関連費用(スーツ、シャツ、靴、カバンなど) ・仕事の会食や付き合いなどの交際費 ・子どもの教育費(子どもが自立した場合) ・住宅ローン返済費用(完済した場合) ・各種社会保険料(厚生年金保険料、健康保険料、雇用保険料など) | |

| 定年退職後も変わらない支出の一例 | ・食費 ・水道光熱費、通信費 ・住居費(固定資産税、リフォーム代、家賃など) ・保険料(生命保険、損害保険、介護保険など) | |

| 定年退職後に新たに増える支出の一例 | ・時間ができたことによる交際費や趣味、レジャーなどの費用 ・医療費・介護費用 ・国民健康保険料、後期高齢者医療保険料(75歳以降) | |

これまでは仕事で使うものや、会食、付き合いなどの交際費がかかっていた方が多いと思われますが、定年退職後はそれらの支出がかからなくなるケースが一般的です。

また、定年退職を迎える頃には子どもの教育費や住宅ローンなど、大きな出費も終了していることが想定されます。

一方で、医療費や介護費用、後期高齢者医療保険料などの支出は増える見込みです。

昨今では、公的年金以外の収入源を得るために、65歳以降も継続して働くライフスタイルを選ぶ方も増えていますが、なるべく早いうちから老後を見据えた貯金に取り組む必要性は高いといえるでしょう。

老後の生活費以外にかかる支出の一例

老後資金を準備する際は、生活費以外にもさまざまな支出があることを理解しておきましょう。

生活費以外にかかる支出の一例

- 住宅の補修・リフォーム費用

- 通院・入院や手術などの医療費

- 介護費用

- 葬儀費用

- お祝い費用(子どもの結婚、出産など)

- 旅行・レジャー・趣味など

年齢を重ねるにつれて健康面でのリスクが大きくなり、病院への通院費用や入院費用、介護費用は膨らみがちです。

また、住宅の補修やリフォーム費用、葬儀費用の準備、子どもが育って結婚や出産をした場合のお祝い金、自身の生活を充実させるための旅行やレジャー代などもかかることが予想されます。

老後の生活費を切り詰めるのにも限界があるので、生活費以外の支出があることも踏まえつつ、早いうちから老後資金の対策を考えることが大切です。

老後に受け取れる公的年金受給額は平均いくら?

老後の主な収入源となる公的年金。公的年金は大きく分けると、以下の2種類があります。

- 国民年金(老齢基礎年金):日本在住の20歳以上60歳未満の方が必ず加入する公的年金制度

- 厚生年金(老齢厚生年金):国民年金に加えて会社員や公務員などが加入する公的年金制度

厚生労働省年金局の「令和4年度 厚生年金保険・国民年金事業の概況」によると、令和4年度(2022年度)の公的年金の平均的な受給額は以下の通りです。

| 年金受給額の平均月額(令和4年度) | ||

|---|---|---|

| 年度 | 国民年金(老齢基礎年金) | 厚生年金(老齢厚生年金) |

| 平成30年度 | 55,708円 | 143,761円 |

| 令和元年度 | 55,946円 | 144,268円 |

| 令和2年度 | 56,252円 | 144,366円 |

| 令和3年度 | 56,368円 | 143,965円 |

| 令和4年度 | 56,316円 | 143,973円 |

参照:表9 厚生年金保険(第1号) 受給権者平均年金月額の推移|令和4年度 厚生年金保険・国民年金事業の概況10ページ|厚生労働省年金局

参照:表 23 国民年金 受給権者の平均年金月額の推移|令和4年度 厚生年金保険・国民年金事業の概況21ページ|厚生労働省年金局

令和4年度の国民年金(老齢基礎年金)の平均額は約5.6万円、厚生年金(老齢基礎年金+老齢厚生年金)の平均額は約14.4万円です。

現在の収入や毎月の生活費を鑑みると、公的年金だけを頼りにしていては、老後にゆとりある生活を送るのは難しいといわざるを得ません。

なお、国民年金や厚生年金の受給額は、それぞれの加入期間によって大きく変動するため、実際に受け取るときの公的年金はもう少し多いことも考えられます。

たとえば、厚生労働省のお知らせによると、令和6年度(2024年)の公的年金の支給額は、次のとおりです。

| 令和6年度における公的年金支給額 | |||

|---|---|---|---|

| 年金区分 | 令和5年度 | 令和6年度 | 前年度比 |

| 国民年金 | 66,250円 | 68,000円 | + 1,750円 |

| 厚生年金 | 224,482円 | 230,483円 | + 6,001円 |

※厚生年金(老齢厚生年金):平均的な収入(平均標準報酬(賞与含む月額換算)43.9 万円)で 40 年間就業した場合に受け取り始める年金(老齢厚生年金と2人分の老齢基礎年金(満額))の給付水準

参照:令和6年度の年金額改定についてお知らせします|厚生労働省

ご自身が将来的に受け取れる公的年金の支給額(年金見込額)は、日本年金機構の「ねんきんネット」や「ねんきん定期便」などで確認可能です。

老後資金が気になる方は、ぜひ調べてみましょう。

老後資金を支える「公的年金」ですが、「思ったよりもらえないのでは?」「これで本当に足りるのか?」と感じられている方も多いかと思います。実際、ゆとりある生活を送るためには、公的年金だけだとおおよそ不足すると言われており、その不足分は貯蓄を切り崩していかなければなりません。

まずは、ご自身が将来的にいくら公的年金を受け取れるのかを「ねんきんネット」や「ねんきん定期便」で確認してみましょう。

公的年金以外に老後にもらえるお金

公的年金以外に老後にもらえるお金の一つとして、「退職金」が挙げられます。退職金制度を設けている会社に長年勤めていれば、退職金の金額は大きくなるでしょう。

ただし、退職金には税金がかかります。また、働き方の多様化などにより退職金は減少傾向にあり、20年間で約600万円も減少(※1)しています。

さらに、厚生労働省が発表する「退職給付(一時金・年金)の支給実態 」によると、25.1%の企業では退職金制度を設けていない(※2)という結果に。

退職金は老後への備えとして大きな役割を持ちますが、退職金だけを頼りにするのではなく、現役時代から早期に老後に備えることが大切です。

参照※2:退職給付(一時金・年金)の支給実態 第28表 学歴・労働者の種類、退職事由別退職給付額(勤続20年以上かつ45歳以上)平成14年1年間|厚生労働省より大学卒(管理・事務・技術職)の定年退職給付額と4 退職給付(一時金・年金)の支給実態 第22表 退職者1人平均退職給付額(勤続20年以上かつ45歳以上の退職者) 令和5年就労条件総合調査 結果の概況|厚生労働省より大学・大学院卒(管理・事務・技術職)の1人平均退職給付額を比較

参照※2:4 退職給付(一時金・年金)の支給実態 第 21 表 退職者のいた企業割合、退職事由別退職者割合 令和5年就労条件総合調査 結果の概況|厚生労働省

年金だけでは老後資金は足りない!【世帯別シミュレーション】

続いて、老後の1ヶ月あたりの平均的な収入・支出を世帯別にシミュレーションを行い、不足額はいくらかを確認していきます。

夫婦世帯(二人以上世帯)、独身世帯(単身世帯)のそれぞれの不足額は以下の通りです。毎月3~4万円不足する計算になります。

※65歳以上の夫婦のみ無職世帯(夫婦高齢無職世帯)の令和5年度における平均的な生活費を記載しています

参照:Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2023年(令和5年)18ページ|総務省統計局

以下より詳細を見ていきましょう。

夫婦世帯の場合:ひと月で約4万円の不足

65歳以降の夫婦世帯のひと月あたりの収入・支出額は以下の通りです。

| 夫婦世帯の老後1ヶ月の生活費内訳の一例(令和5年度) | |

|---|---|

| 収入 | |

| 社会保障給付 | 218,441円 |

| その他 | 26,139円 |

| 収入合計 | 244,580円 |

| 支出 | |

| 食料 | 72,930円 |

| 住居 | 16,827円 |

| 光熱・水道 | 22,422円 |

| 家具・家事用品 | 10,477円 |

| 被覆及び履物 | 5,159円 |

| 保健医療 | 16,879円 |

| 交通・通信 | 30,729円 |

| 教育 | 5円 |

| 教養娯楽 | 24,690円 |

| その他 | 50,839円 |

| 非消費支出 | 31,538円 |

| 支出合計 | 282,497円 |

| 不足額 | |

| 不足分(収入合計 - 支出合計) | - 37,916円 |

参照:Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2023年(令和5年)19ページ|総務省統計局

総務省統計局の令和5年度のデータをみると、65歳以上の夫婦高齢無職世帯における生活費は、社会保障給付込みの実収入が約24万円、税金や社会保険料などの非消費支出を含む総支出は約28万円です。

つまり、毎月約4万円ほどの赤字となる計算で、それまでに貯金した資産を取り崩しながら生活を送っているものと推測されます。

住居費用については持ち家か賃貸かで金額は大きく異なるため、場合によっては赤字の金額がより大きくなる可能性があるでしょう。

独身世帯の場合:ひと月で約3万円の不足

65歳以上の独身(単身)世帯の生活費内訳もみていきます。

| 単身世帯の老後1ヶ月の生活費内訳の一例(令和5年度) | |

|---|---|

| 収入 | |

| 社会保障給付 | 118,230円 |

| その他 | 8,675円 |

| 収入合計 | 126,905円 |

| 支出 | |

| 食料 | 40,103円 |

| 住居 | 12,564円 |

| 光熱・水道 | 14,436円 |

| 家具・家事用品 | 5,923円 |

| 被覆及び履物 | 3,241円 |

| 保健医療 | 7,981円 |

| 交通・通信 | 15,086円 |

| 教育 | 0円 |

| 教養娯楽 | 15,277円 |

| その他 | 30,821円 |

| 非消費支出 | 12,243円 |

| 支出合計 | 157,673円 |

| 不足額 | |

| 不足分(収入合計 - 支出合計) | - 30,768円 |

参照:Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2023年(令和5年)19ページ|総務省統計局

総務省統計局のデータを参照すると、65歳以上の単身無職世帯の生活費は、社会保障給付込みの実収入が約12万円、非消費支出を含む総支出が約15万円です。

夫婦世帯につづき、単身世帯においても毎月約3万円ほどの赤字となっており、年間で36万円の貯金を取り崩しながら生活を送っているものと考えられます。

上述の公的年金の受給額を踏まえると、ゆとりある老後生活を送るには、定年を迎えるまでの現役時代のうちに、積極的に貯金へ取り組む必要があるといえるでしょう。

不足する老後資金の簡易計算式

ここでは、老後資金の簡易的な計算式をご紹介します。定年後に必要な老後資金は、次の計算式で大まかな目安の把握が可能です。

- 老後の生活費を計算する:(公的年金収入 - 1ヶ月の支出)× 12ヶ月 × 老後年数

- 老後の特別収入を計算する:退職金、満期保険金など

- 今後予想される大きな支出を計算する:葬儀代、リフォーム代、旅行代、介護費用など

- 上記で計算した金額を合計する

上記の計算式を用いながら、85歳までに不足する金額を確認していきます。

【会社員の独身世帯】の場合の計算式

会社員かつ独身(単身)世帯の方が、85歳までに不足する老後の生活費は、下記の通り計算すると約1,819万円という結果になります。

- 老後の生活費:(収入12万円 - 支出15万円) × 12ヶ月 × 20年 = -720万円(※1)

- 老後の特別収入:退職金2,000万円と仮定(※2)

- 今後予想される大きな支出:葬儀費用118万円(※3)・老人ホーム費用2,400万円(※4)・介護費用581万円(※5)と仮定

- 合計:-720万円 + 2,000万円 - 118万円 - 2,400万円 - 581万円 = - 1,819万円

※1:Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2023年(令和5年)18ページ|総務省統計局

※2:表10 勤続年数、学歴別定年退職者の平均退職金額(男性)|令和5年退職金、年金及び定年制事情調査シート7|中央労働委員会を参照

※3:第6回お葬式に関する全国調査(2024年)|鎌倉新書

※4:有料老人ホームに6年間入居した場合の相場金額を参考に算出

※5:2021(令和3)年度 生命保険に関する全国実態調査 170,173,174ページ|生命保険文化センター

ただし、これらはあくまで最低限必要な生活費で計算したものであり、老後の旅行やレジャー代などは含まれていません。

また、85歳よりも長生きした場合はさらに多くの老後資金が必要になることが考えられるため、早いうちから老後を見据えた資産形成に取り組む必要があるでしょう。

【夫が会社員・妻がパートの夫婦世帯】の場合の計算式

夫が会社員、妻がパートの夫婦世帯の、85歳までの老後の生活費は、下記の通り計算すると夫婦合計で約5,158万円不足します

- 老後の生活費:(収入24万円 - 支出28万円) × 12ヶ月 × 20年 = -960万円(※1)

- 老後の特別収入:退職金2,000万円と仮定(※2)

- 今後予想される大きな支出:葬儀費用118万円×2人分(※3)・老人ホーム費用2,400万円×2人分(※4)・介護費用581万円×2人分(※5)と仮定

- 合計:-960万円 + 2,000万円 - 236万円 - 4,800万円 - 1,162万円 = - 5,158万円

※1:Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2023年(令和5年)18ページ|総務省統計局

※2:表10 勤続年数、学歴別定年退職者の平均退職金額(男性)|令和5年退職金、年金及び定年制事情調査シート7|中央労働委員会を参照

※3:第6回お葬式に関する全国調査(2024年)|鎌倉新書

※4:有料老人ホームに6年間入居した場合の相場金額を参考に算出

※5:2021(令和3)年度 生命保険に関する全国実態調査 170,173,174ページ|生命保険文化センター

たとえば、現在の年齢が40歳だと、定年を迎える65歳までの25年間で、夫婦の老後資金として約5,158万円(年間約206万円)の貯金が必要です。ひと月で約17.2万円を貯金に回す必要があるため、より計画的に貯金へ取り組む必要があるといえるでしょう。

なお、上記のシミュレーションでは、生命保険の保険金や自宅のリフォームをする際に利用可能な補助金制度などは考慮していません。

一方、子どもがいる場合のお祝い金、当人らがより充実した老後生活を送るための旅行代やレジャー費も含まれておらず、場合によってはさらに多くの貯金が必要になることが考えられます。

老後資金の効果的な貯め方

オカネコが2025年6月に実施した調査によると、老後資金の主な準備方法の上位は、「預貯金」75.1%、「投資信託・株式」59.9%、「公的年金制度」55.1%でした。

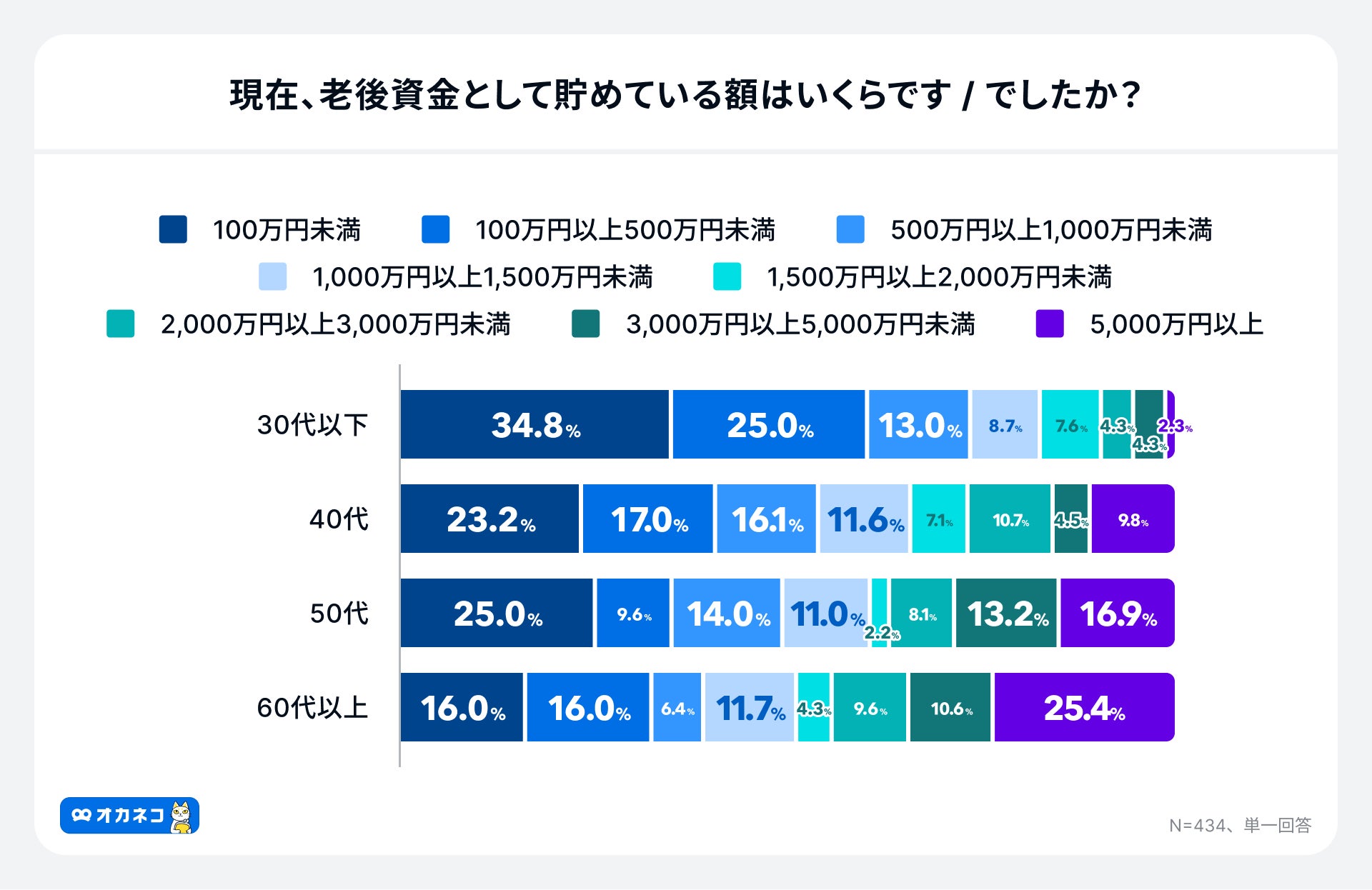

老後資金として貯めている額は、年代が上がるにつれ金額も上がりますが、高額な貯蓄を保有する層とそうでない層の二極化傾向が見られます。

また、2025年6月に実施した調査では、世帯年収別に「老後に必要な資金」と「公的年金の想定支給額」を比較すると、平均約7万円/月足りてないことがわかります。

効率よく老後資金を準備するには、NISAやiDeCoをはじめとする非課税制度を使った金融商品への投資がおすすめです。

ここでは以下9つの方法を紹介しますので、老後資金の準備方法の参考にしてください。

以下はNISAやiDeCo、積立保険などで「積立投資」をしたときに、どのくらい資産が増えるのかシミュレーションができます。

老後資金の必要額の目安が把握できたら、次にその準備方法について考えていきましょう。効率よく準備するには、「NISA」や「iDeCo」を活用されることをおすすめします。それ以外にも「債券投資」や「不動産投資」なども選択肢の一つです。

ご自身のリスク許容度や価値観に合った資産形成法を見つけ、無理なく賢く老後に向けた準備を始めていきましょう。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

また、従来のNISA制度では、運用可能期間が5年や20年と決まっていましたが、2024年以降から始まった新NISAでは、非課税保有期間が無期限化されました。

長期運用でより運用効果が得られやすいため、老後資金の備えにぴったりな資産形成方法です。

NISAを活用するには、金融機関でNISA口座の開設が必要です。楽天証券やSBI証券などのネット証券なら、オンライン上で簡単に口座開設手続きができ、商品の種類が多いのでおすすめです。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

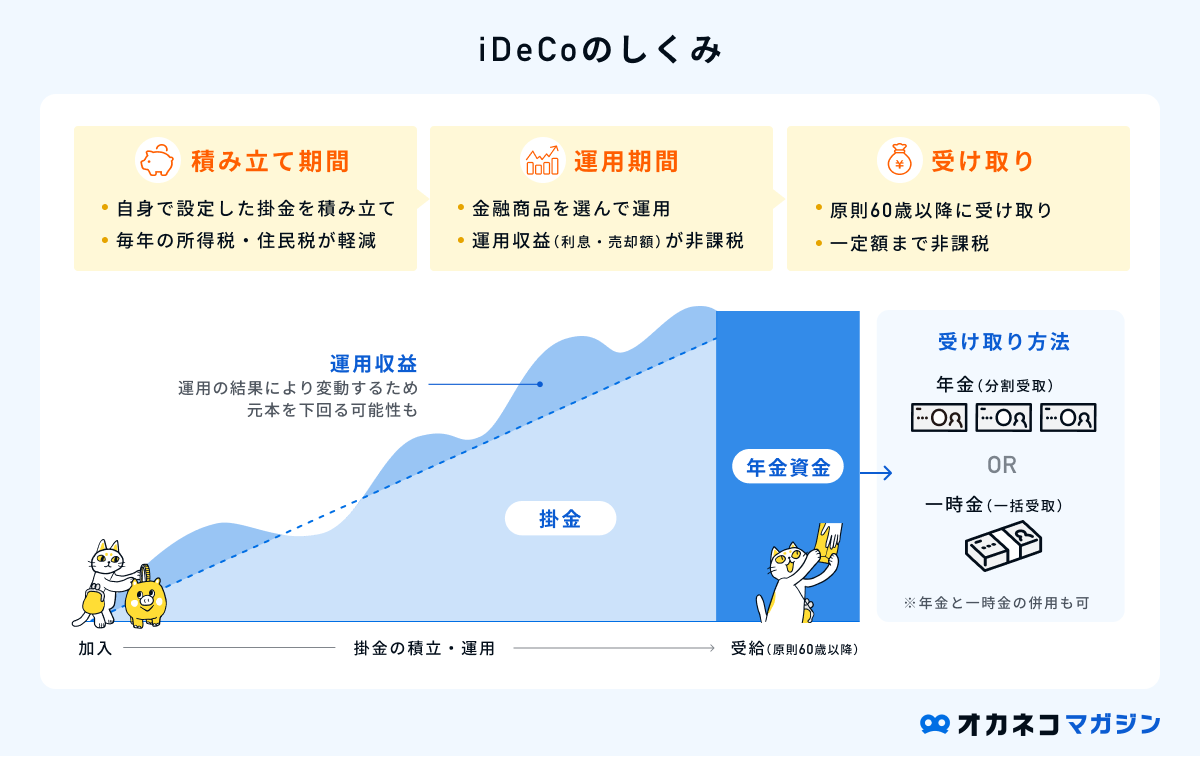

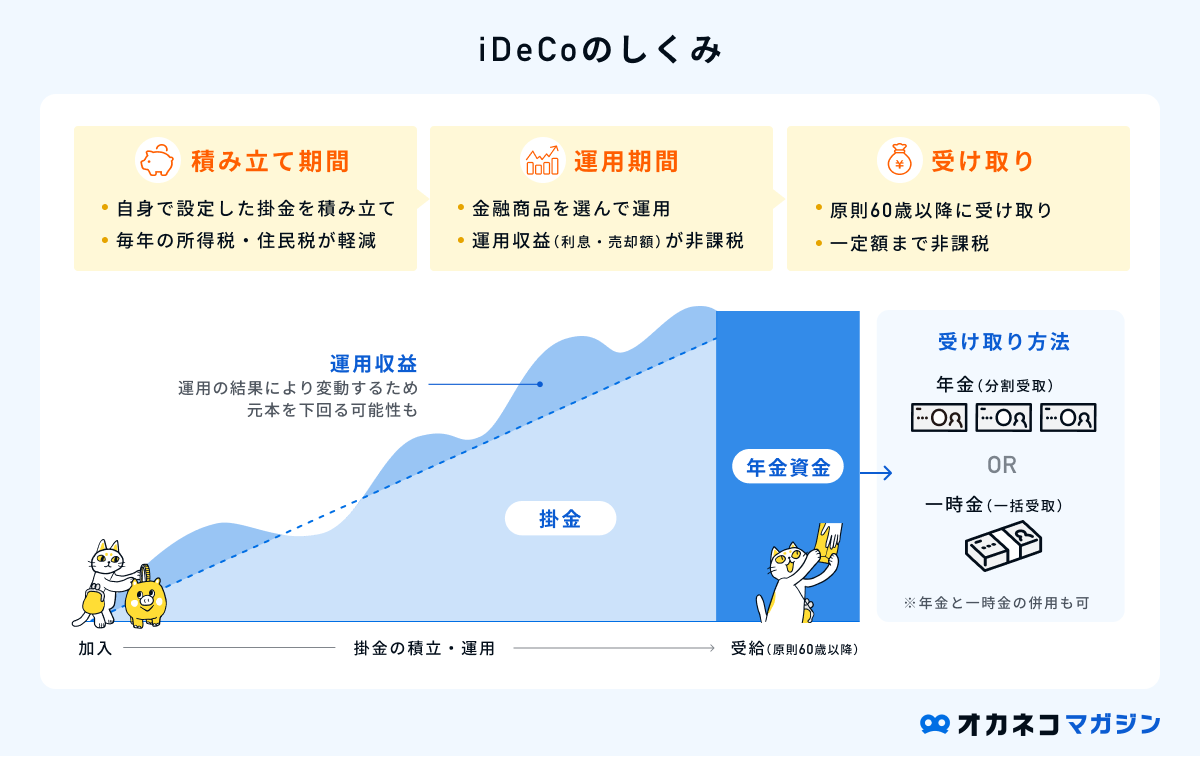

iDeCo

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした資産形成方法です。

原則として60歳になるまで資産を引き出すことはできませんが、税金の面で以下のメリットがあり、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

- 掛け金が全額所得控除の対象

- 運用益が非課税になる

- 受け取り時に一定額所得控除が受けられる

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入保険者となっており、それぞれで拠出可能な限度額が異なる点にご注意ください。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

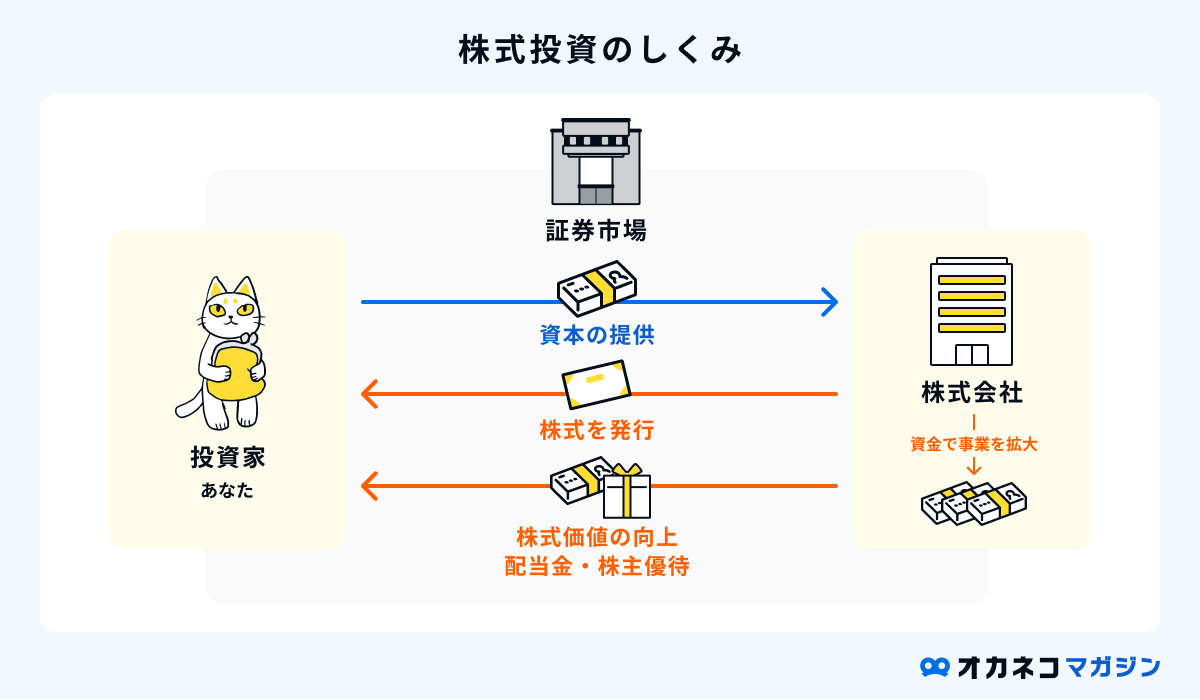

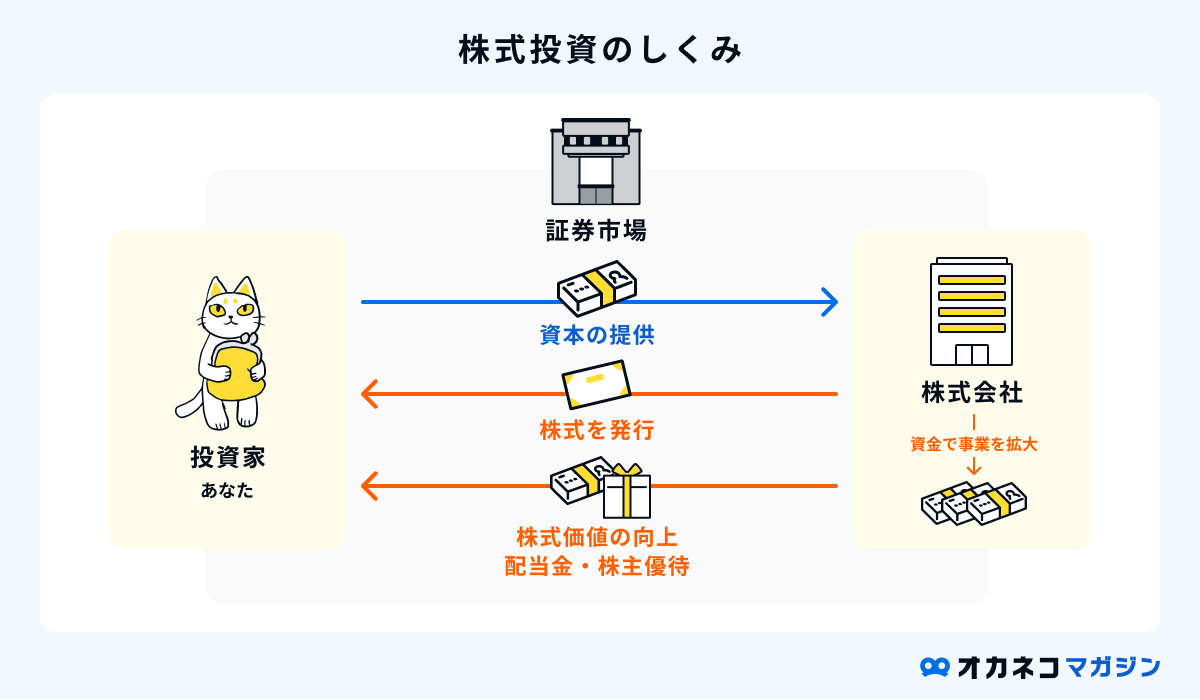

株式投資

株式投資は、証券会社に口座を開設し、企業の株式を購入して利益を得る運用方法です。投資の王道ともいえる方法で、株式の売買益によるキャピタルゲイン、または株主に分配される配当金によるインカムゲインの2軸で利益を得ます。

従来の株式投資は、購入可能な1単元が100株や1,000株に設定されていることが多く、数十万円を超える資金が必要となるケースが一般的でしたが、昨今では数万円から購入可能なミニ株が登場しており、資金が少ない方でも株式投資に挑戦できるようになりました。

ただし、株価は景気や企業の不祥事などで暴落してしまうリスクがあり、相場によっては元本割れが発生する場合があります。成長が見込める銘柄選びや、売買するタイミングなどをしっかり見極めることが大切です。

常に知識を吸収する必要があるため、まずは投入資金が少なく済むミニ株から始めて、本格的な株式投資に少しずつ慣れていきましょう。

投資信託

投資信託は、投資家から集めた資金をファンドマネージャーが運用し、その運用で利益が出た場合に配当金が受け取れる運用方法です。

初心者の方におすすめの理由は、少額から資産形成を開始でき、投資家の代わりにプロの専門家が運用を行ってくれるので、自分で売買のタイミングを判断しなくて良いというメリットがあるためです。

投資信託による運用は、株式や債券、不動産など、多岐に渡る分散投資で行われるので、リスク分散が可能な点もメリットといえます。

一方で、投資信託で運用をする際には、定期的な運用コストが発生する点には注意が必要です。また、元本保証がされているわけではないため、市場相場によっては元本割れを起こしてしまう可能性もあります。

運用先を選ぶためにはある程度の金融知識も必要です。どれにすべきか迷ったときは、ファイナンシャル・プランナーなどの専門家に相談してみましょう。

債券

投資の世界における債券とは、投資家が国や地方公共団体などに対して資金を提供し、それに対して利子を得る方法です。

資金の提供を受けた団体は「債券」という証書を投資家に発行し、償還までの期間中は利子を支払い続け、償還のタイミング(満期)を迎えたら額面全額を投資家に返却します。

債券の発行者は多種多様で、国や地方公共団体をはじめ、民間企業などさまざまで、発行者の信用度が高ければ高いほど、リスクが低い投資方法といえます。

債券の途中売却も可能ですが、途中売却の場合は損失が出る可能性があり、為替相場の状況によっても為替差損が発生する可能性があります。また、発行者の財務状況が悪化すると、元本や利子の支払い不能リスクなどがある点には注意が必要です。

とはいえ、他の金融商品への投資方法に比べて、比較的リスクが低めの方法です。税制上の優遇制度である「NISA」や「iDeCo」を活用したうえで、なお余剰資金がある場合に検討するのがおすすめです。

- SBI証券

-

- 債券の取扱い本数・種類が豊富

- 外貨入出金手数料が無料

※住信SBIネット銀行の場合

- 楽天証券

-

- 個人向け国債、普通社債(円建)、外国債が買える

- 2023年7月から「債券マルシェ™」を提供開始

不動産投資

不動産投資には、自身で物件を購入して運用する不動産投資と、不動産が対象の投資信託の「REIT(リート)」の2種類があります。

どちらの不動産投資も、大きく分けると収益源は次の2通りです。

- 家賃収入:賃貸に出す際の家賃

- 売買所得(譲渡所得):購入時よりも不動産価額が値上がりしたときに売却

一般的に、自己で物件を所有して運用するには多額の資金が必要で、維持コストなどの諸費用も発生してしまいます。

一方、REITの場合は、プロの専門家が投資家の代わりに不動産投資を行うため、物件を自身で管理する手間がかからず、少額で複数の不動産に対して分散投資を行えます。

自分で不動産を購入するよりも手軽に不動産投資が始められるので、不動産に興味がある方はREIT(不動産投資信託)から始めてみるのも選択肢のひとつです。

ただし、他の投資手法と同様で、さまざまな管理コストや元本保証がされているわけではない点にご注意ください。

財形貯蓄制度

財形貯蓄制度は、一定金額を勤務先の給料から天引きの形で、企業が提携する銀行口座へ自動的に貯金できる制度です。

毎月の給与から自動的に先取り貯金ができるので、わざわざ貯金用口座にお金を移す手間や手数料がかからず、お金の使いすぎを予防できます。

また、財形貯蓄制度には、貯金の目的によって「住宅用」「年金用」「その他」の3つに分類され、場合によっては税負担の軽減効果が期待できたり、住宅ローン融資が受けられたり、さまざまなメリットがあります。

制度の仕様上、財形貯蓄制度を導入済みの企業で勤務している方しか利用できませんが、手元のお金をついつい使い込んでしまう方にはおすすめの制度です。

積立保険

積立保険(貯蓄型保険)は、終身保険や養老保険、学資保険など、将来的に払い込んだ保険料が返ってくる可能性がある保険商品全般の総称です。

- 終身保険:解約時に解約返戻金が受け取れる

- 養老保険:死亡保障を備えながら、満期を迎えた際に満期保険金が受け取れる

- 個人年金保険:一定期間まで保険料を払い込み、以降は一定額の年金を定期的に受け取れる

- 学資保険:子供が一定年齢に達するとお祝い金が受け取れる

万一のときの死亡保障を備えつつ、毎月の保険料という形で保険会社へ貯金していくことが可能です。貯蓄性のある保険の特徴として、一般的な掛け捨て型保険に比べて保険料が割高なのが欠点として挙げられます。

現在の家計を圧迫しては元も子もないので、老後資金の積立には毎月の収支状況とのバランスを見ながら、掛け捨て型保険と積立保険を併用するのがおすすめです。

ライフプランニング

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。

自身のもらえる年金額の目安を確認することができ、今いくら貯金すべきか、何に備えるべきかが明確になります。老後どのように生活したいかを考える良い機会にもなるでしょう。

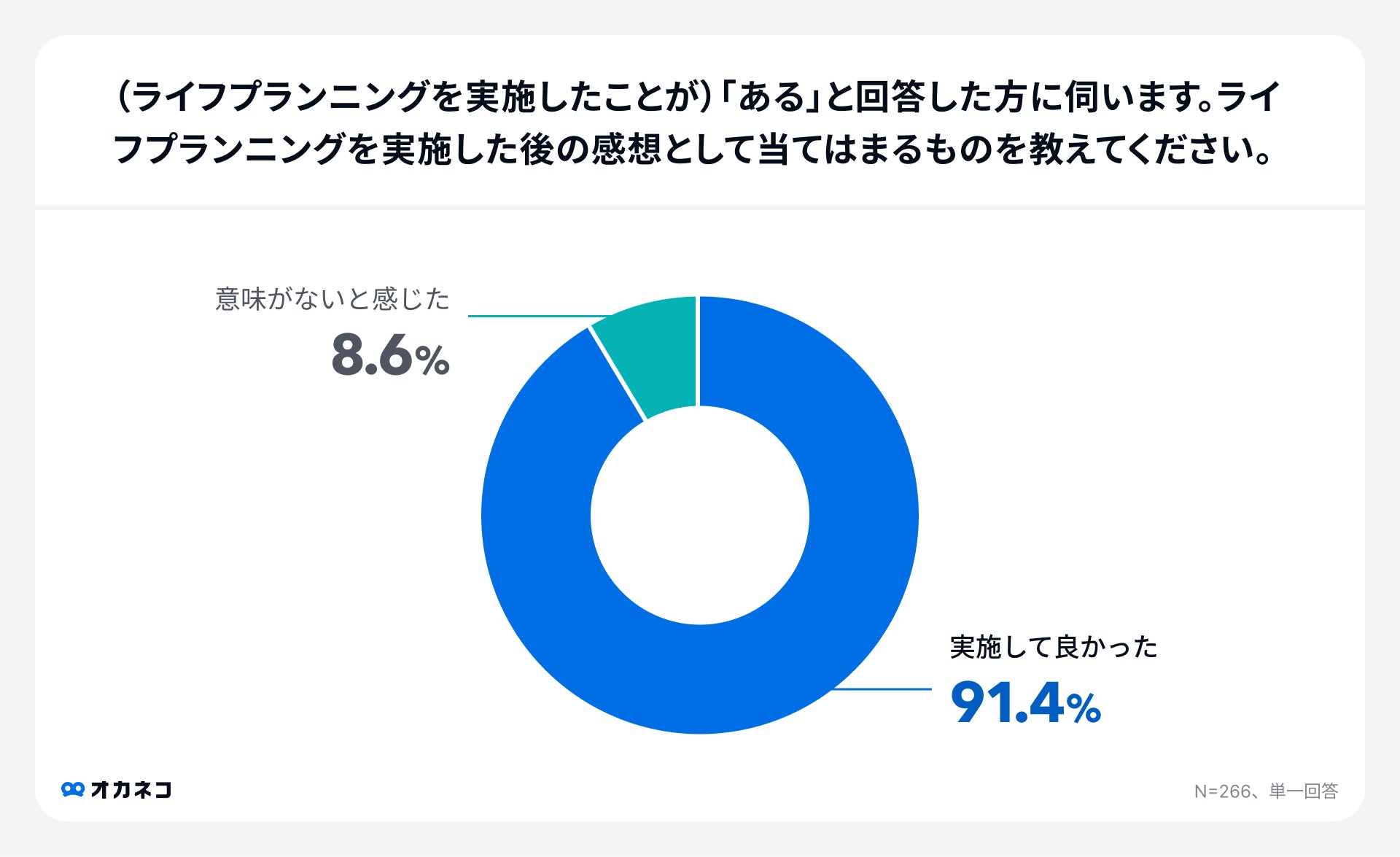

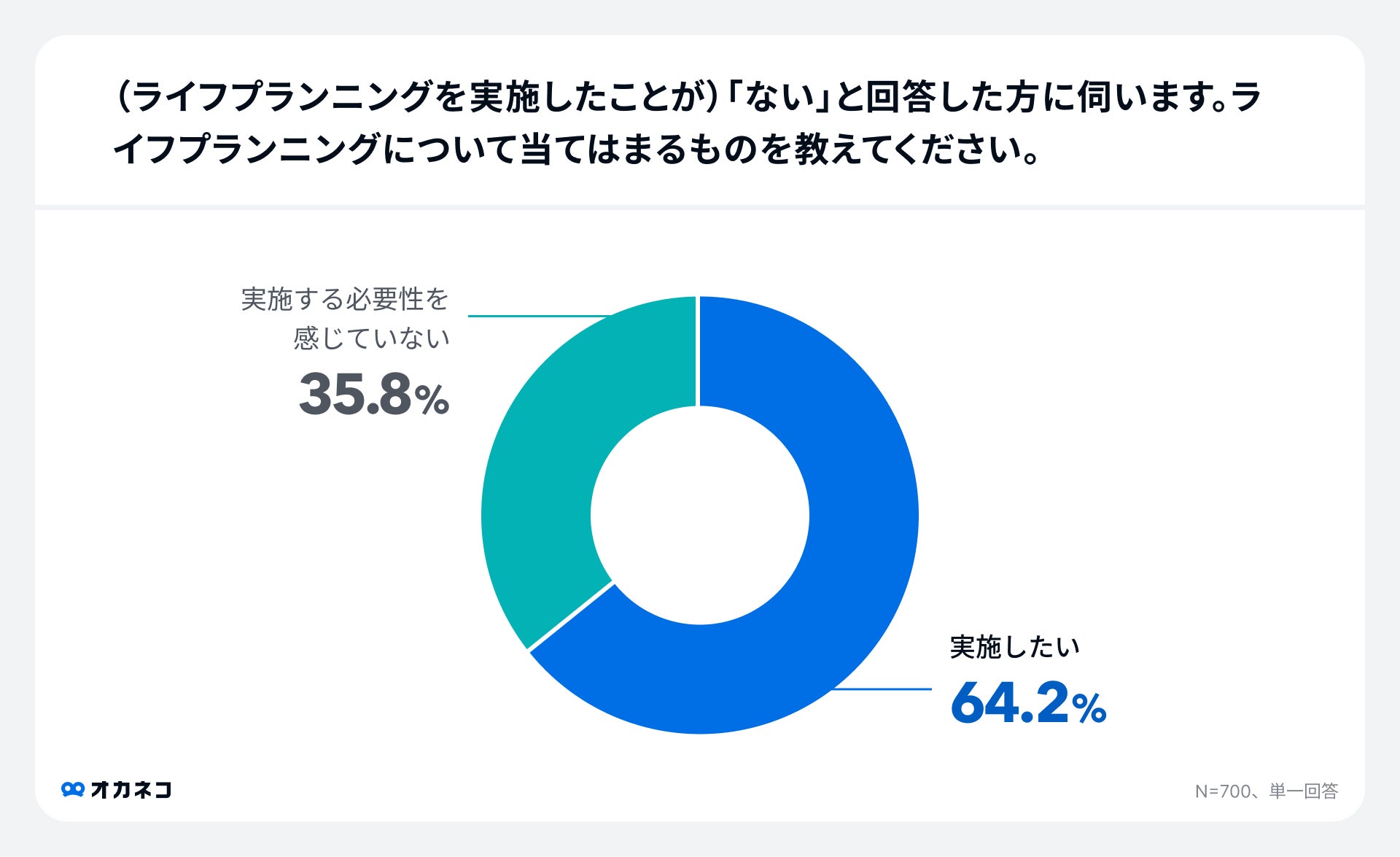

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

【年代別】おすすめの老後資金の貯め方

最適な老後の生活費の備え方は、年齢によって異なります。年代別のおすすめの老後資金の貯め方をご紹介します。

20、30代におすすめの老後資金の貯め方

20、30代の方は、老後までにまだ時間に余裕があります。無理せずコツコツ長期積立・分散投資で時間を味方につけることが大切です。

新NISAのつみたて投資枠やiDeCoを活用して積立投資をしつつ、成長投資枠を活用して応援したい会社や株主優待を出している会社などへの株式投資も検討しましょう。

さらに資産に余裕があれば、今後の成長が期待できる新興国に投資してみるのも一つです。例えばインドは、新興国のなかでも通貨が安定しており、人口ボーナス期を迎えていることから、投資先として高い人気を集めている国。ただしインドファンドは比較的値動きが大きいので、長期投資を覚悟で少額ずつ積み立てるのがいいでしょう。

20~30代におすすめの老後資金の貯め方

- 新NISAのつみたて投資枠やiDeCoでの積立投資

- 新NISAの成長投資枠での個別株投資

- さらに枠や資産に余裕があれば、新興国ファンドへの積立投資

40、50代におすすめの老後資金の貯め方

40代、50代の方は、老後資金のほかに子どもの進学にかかる費用や住宅リフォーム費用なども考慮する必要があります。

大きな出費が発生する時期にあわせて、引き続き積立投資を続けながら、元本保証型の商品や株式投資などへの分散投資も検討するのがおすすめです。

40~50代におすすめの老後資金の貯め方

- 新NISAのつみたて投資枠やiDeCoでの積立投資

- ライフイベントにあわせて元本保証型の金融商品や株式投資への分散投資

60代以降におすすめの老後資金の貯め方

60代以降の方は、資産の取崩しを意識した資産形成を考える時期に来ています。

長く投資を続けている銘柄は引き続き継続して保有しつつ、資産の半分くらいは価格変動を抑えた投資信託や債券で持っておくと安心でしょう。

さらに資産に余裕があれば、分配金ありの投資信託に資産を回すのもおすすめです。

60代以降におすすめの老後資金の貯め方

- 価格変動を抑えた投資信託や債券での運用

- さらに資産に余裕があれば、分配金ありの投資信託への積立投資

【Q&A】老後資金に関するよくある質問

最後に、老後資金に関するよくある質問にお答えしていきます。ぜひご参考ください。

Q1. 効率よく老後資金を貯める方法は?

先述したように年齢によって最適な老後資金の貯め方は異なりますが、いずれにしても無期限で非課税保有可能な新NISAを活用するのがおすすめです。

万一のときにすぐ引き出せるよう数か月分の生活費は銀行に預けておき、その他の資金は分散・積立投資に最適な投資信託を活用して、コツコツ長期投資で老後資金を貯めましょう。

Q2. 貯金が苦手な人に最適の老後資金の貯め方は?

貯金が苦手な方は、普段使用する給与口座や生活費管理用の口座とは別に、老後資金のための貯金用口座を作成することをおすすめします。

そのうえで、銀行の自動送金サービスを活用し、貯金用口座への送金日を給与日に指定しておけば、使い込んでしまう心配がありません。

また、iDeCoを活用したり、個人年金保険など満期保険金・解約返戻金のある保険を利用するのもおすすめです。積み立てたお金をすぐに引き出すことができないため、半強制的に老後資金を作ることができるでしょう。

Q3. 老後資金はいつから貯めるべき?

老後資金の準備は「今すぐに」始めましょう。時間に余裕があれば、長い期間をかけてしっかり老後資金を準備することができます。

月々いくら貯めるべきかは、一度ライフプランニングをしてみるのがおすすめです。理想の老後生活に応じて、今いくら貯金すべきか、何に備えるべきかが明確になります。

「オカネコ」は多数のお金のプロが在籍し、ライフプランニングの相談が可能です。ぜひ利用してみて下さい。

まとめ

厚生労働省年金局の「令和4年度 厚生年金保険・国民年金事業の概況」を参照すると、2022年度の公的年金の平均的な受給額は、国民年金が約5.6万円、厚生年金が約14.4万円です。

| 年金受給額の平均月額(令和4年度) | ||

|---|---|---|

| 年度 | 国民年金(老齢基礎年金) | 厚生年金(老齢厚生年金) |

| 平成30年度 | 55,708円 | 143,761円 |

| 令和元年度 | 55,946円 | 144,268円 |

| 令和2年度 | 56,252円 | 144,366円 |

| 令和3年度 | 56,368円 | 143,965円 |

| 令和4年度 | 56,316円 | 143,973円 |

参照:表9 厚生年金保険(第1号) 受給権者平均年金月額の推移|令和4年度 厚生年金保険・国民年金事業の概況10ページ|厚生労働省年金局

参照:表 23 国民年金 受給権者の平均年金月額の推移|令和4年度 厚生年金保険・国民年金事業の概況21ページ|厚生労働省年金局

一方、老後に必要とされる毎月の生活費は単身世帯で約15万円、夫婦世帯で約28万円となっており、公的年金だけに頼っていては、実りのある老後生活を送ることは難しいでしょう。

老後資金を準備するためには、長期間にわたって貯金活動へ取り組むことが大切です。年齢が若いうちから投資や貯蓄に取り組み始めておけば、将来の生活費や医療費、介護費用などを十分にカバーできます。

老後資金が不安に感じる方は、ぜひ本記事を参考にしながら、今からできる効率的な貯金方法を実践してみてください。