| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

「老後資金は2,000万円も必要ない」という話を聞いて、本当なのか気になっている方は多いでしょう。たしかに、なかには老後資金を備える必要がない人もいます。

老後資金を備える必要性が低い人

- 十分な貯蓄・資産がある人

- 退職金や相続などで資産を受け取る予定のある人

- 日常生活にあまりお金がかからない人

- 65歳以降も働く予定の人

以前に老後2,000万円問題が話題になりましたが、これはあくまでも試算であり、必要な老後資金の金額は人それぞれです。そのため、自分にとっての必要な老後資金の金額を見極めることが重要となります。

本記事では、シミュレーションを用いながら、必要な老後資金を確認する方法を解説します。どのくらいの老後資金が必要なのか知りたい方、計画的に老後に備えたい方は、ぜひ参考にしてください。

- 老後の不足額2,000万円はあくまでも試算であり、必要な老後資金の金額は人それぞれ。自分の年金受給額や老後の生活費、現在の資産状況から慎重に判断することが大切

- 年金受給月額の平均は「厚生年金(第1号)」が144,982円、「国民年金」が56,428円。一方で、夫婦2人の老後生活の「最低日常生活費」は平均月23.2万円、「ゆとりある老後の生活に必要な生活費」は平均月37.9万円

- 十分な貯蓄がある方や資産が受け取れる予定のある方は、老後資金を備えなくても問題ない場合があるが、将来的に年金受給額の減少や物価の上昇、医療費負担の増大などの可能性も考慮したうえで備えるべきか判断する必要がある

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

「老後2000万円問題」が話題になったきっかけ

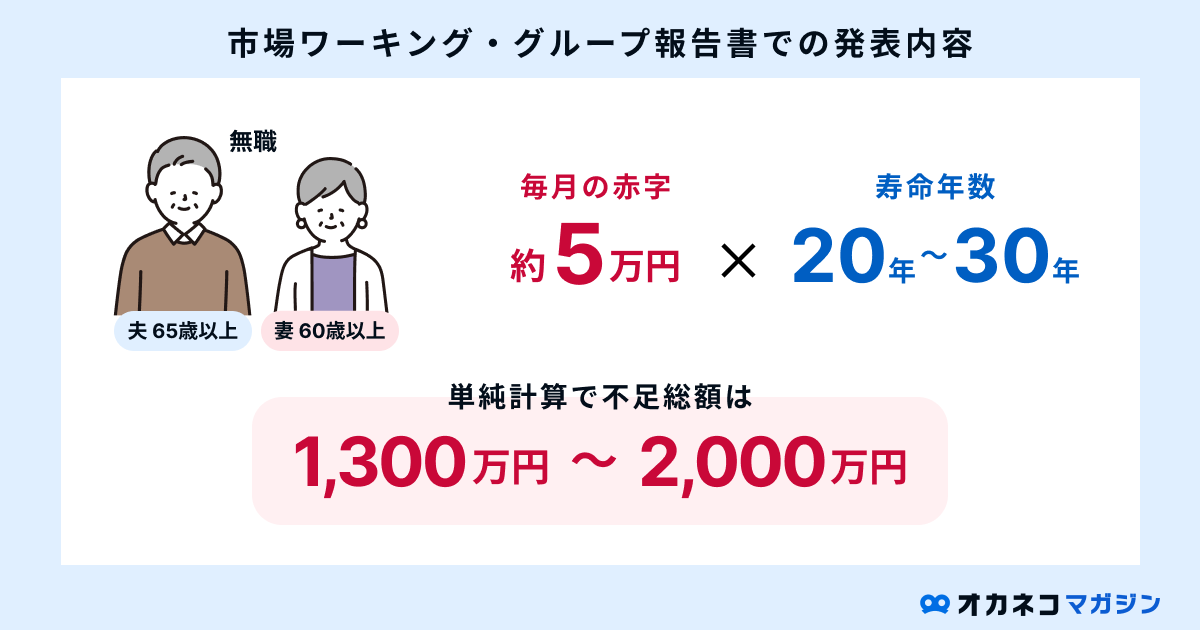

老後2,000万円問題が話題になったのは、2019年6月に金融庁の金融審議会「市場ワーキング・グループ報告書」で発表された、以下の内容がきっかけです。

夫 65 歳以上、妻 60 歳以上の夫婦のみの無職の世帯では毎月の不足額の平均は約5万円であり、まだ 20~30 年の人生があるとすれば、不足額の総額は単純計算で 1,300 万円~2,000 万円になる。

引用:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」21ページ|金融庁

このように不足額2,000万円はあくまでも試算であり、必要な老後資金の金額は人それぞれです。試算よりも毎月の不足額が少なければ、2,000万円も老後資金を備える必要がない場合もあるでしょう。

しかし、一部の「老後資金の備えは必要ない」という主張を鵜呑みにするのはおすすめできません。自分の年金受給額や老後の生活費、現在の資産状況から慎重に判断することが大切です。

受け取れる年金受給額

厚生労働省年金局によれば、令和4年度の年金受給月額の平均は以下のとおりです。

平均年金月額

- 厚生年金(第1号):144,982円(※1)

- 国民年金:56,428円(※2)

※1:表6厚生年金保険(第1号) 受給者平均年金月額の推移|令和4年度 厚生年金保険・国民年金事業の概況 8ページ|厚生労働省年金局

※2:表20国民年金 受給者の平均年金月額の推移|令和4年度 厚生年金保険・国民年金事業の概況 19ページ|厚生労働省年金局

厚生年金の受給額は、保険料の納付月数や報酬月額から計算します。そのため、厚生年金に長く加入している人や給与が多い人は、平均よりも受給額が多くなるかもしれません。

それに対し、国民年金の受給額は保険料の納付月数から計算します。つまり、収入は受給額に影響しません。ちなみに2024年4月分からの国民年金受給額は、満額の場合で月68,000円です。

厚生年金・国民年金ともに、将来の見込み受給額は「ねんきんネット」で試算できます。より精度の高い見込み受給額を知りたい方は、ねんきんネットに登録しご自身の年金受給額を計算してみてください。

このままで老後資金足りる…?家計の健康状態と対策がわかる(無料)

120万人以上※が体験している「オカネコの家計診断」。

登録して家計に関する約20問の質問に回答すると、住んでいる地域 × 家族構成が同じ人と比べてあなたの世帯年収・貯金額・金融資産は高いのか低いのかを、A~Eランクで診断します。

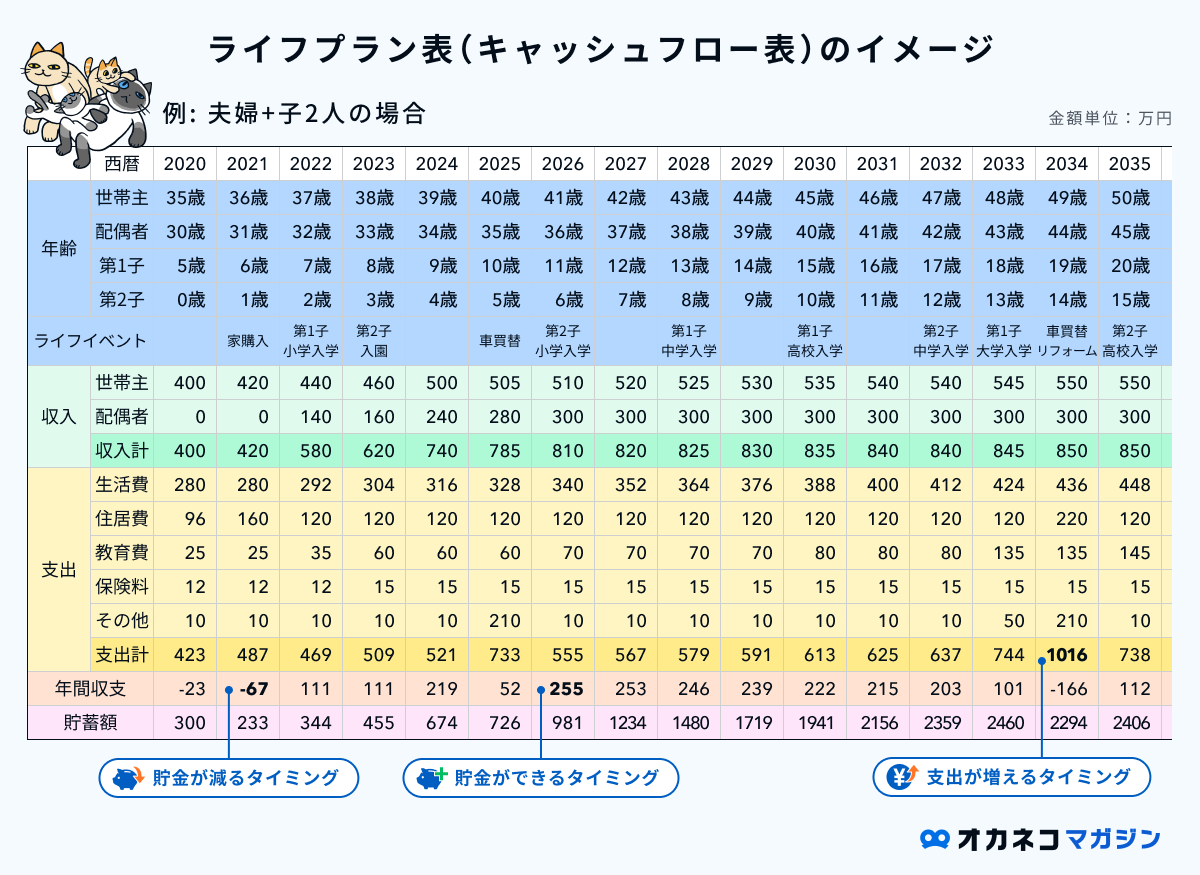

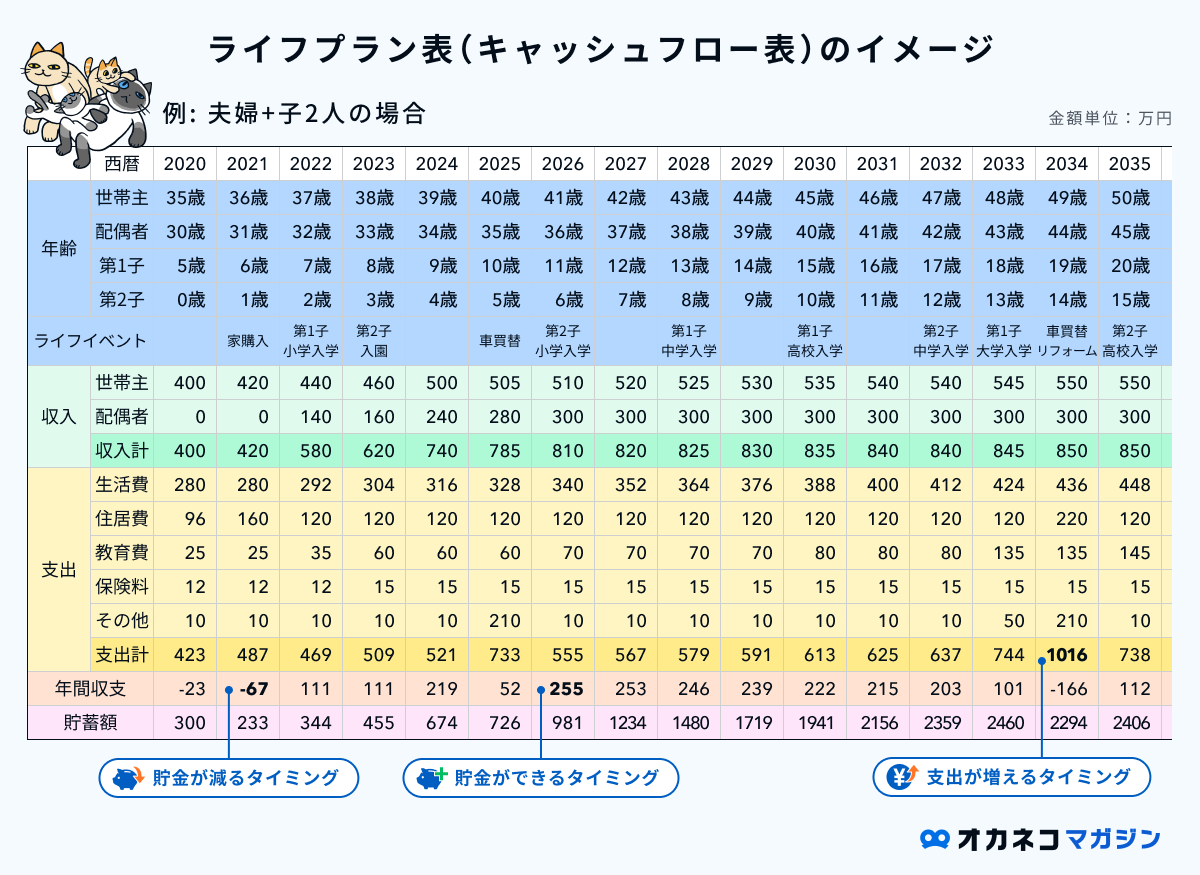

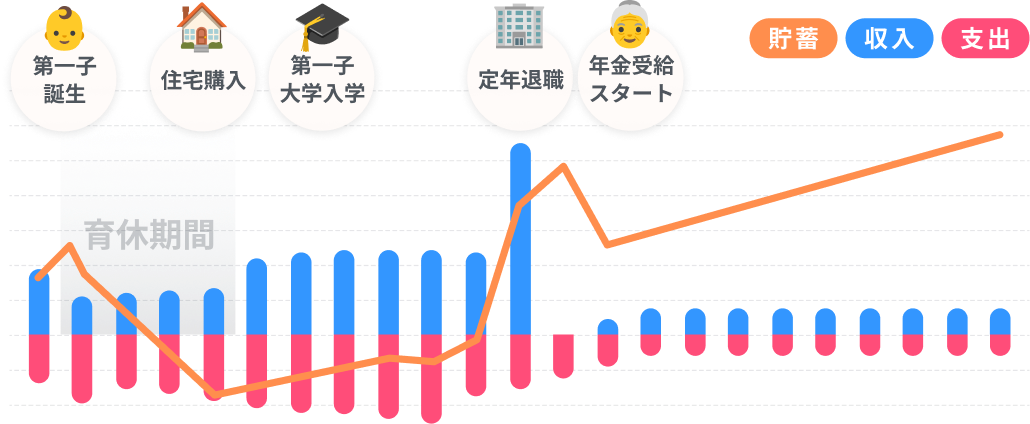

診断結果には簡易ライフプラン表もついてくるので、このままいくと老後資金がいくら貯まるのかも一目でわかります。

オカネコは完全無料で利用できて、約3分で簡単に診断できます。家計見直しのきっかけにもなるでしょう。

※2025年6月1日当社データベースより概算(オカネコサービスすべての実績総数)

FPから無料で老後資金対策のアドバイスがもらえる

家計診断をしたらFPからコメントが届き、そのまま無料でアドバイスがもらえます。

- ヒアリングの上で詳細なライフプランニング表の作成

- 老後までに必要な貯金額とやるべき対策

- 手当や自治体の補助金など利用できる公的制度

- 老後資金のほか、教育資金や住宅購入計画等の提案

最初に「老後資金を貯めたいのでライフプランニングをしたい」などとコメントするとスムーズです。

FPから無理に商品を勧められることはありません。老後資金は人生の中でも大きな支出になるため、信頼できるFPを見つけて納得のいく選択をしましょう。

老後の生活費の目安

老後の生活費の目安は、どのような生活水準で暮らしていきたいかによって変わってきます。

参考として「最低限の生活の目安」と「ゆとりある生活の目安」を紹介します。

最低限の生活の目安

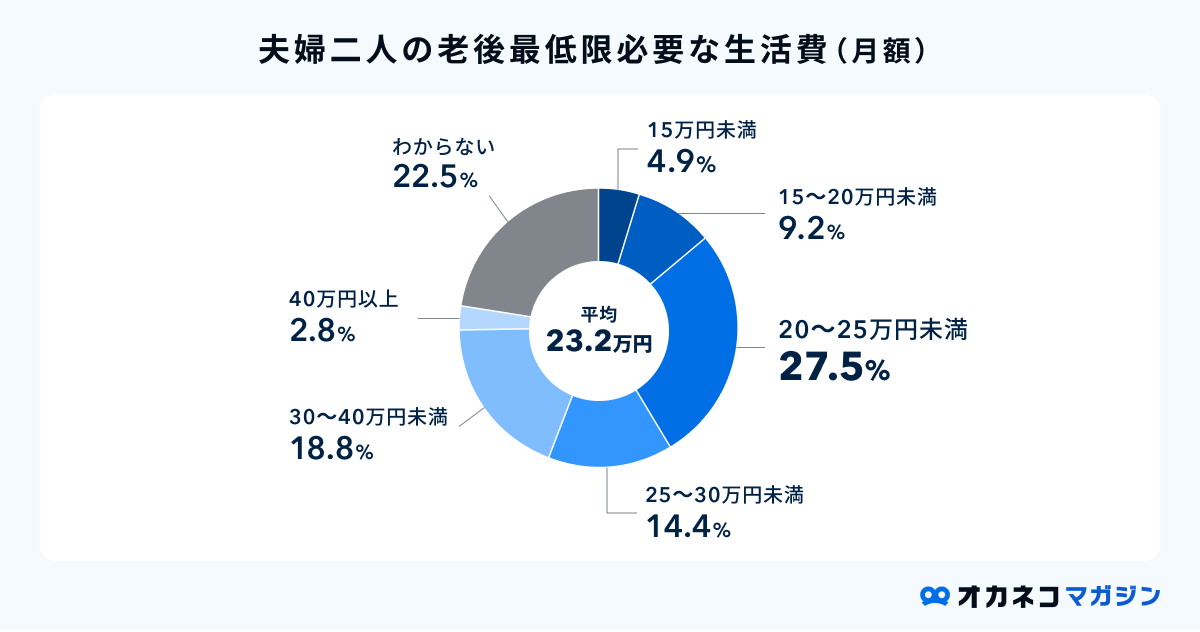

参照:第Ⅲ章 老後保障 109ページ|2022(令和4)年度 生活保障に関する調査|生命保険文化センター

生命保険文化センターの調査によると、65歳以上の夫婦2人の老後生活の「最低日常生活費」は平均23.2万円/月です。

最も割合が多かったのは「20~25万円未満(27.5%)」で、次に「わからない(22.5%)」「30~40万円未満(18.8%)」が続いています。

老後の生活費がどのくらいかかるか想像できない場合は、現在の生活費の8割程度を見込むとよいでしょう。例えば、現在の生活費が月30万円なら、老後は最低でも24万円程度の生活費が必要になると考えられます。

独身者に必要な老後資金については、以下の記事をご確認ください。

ゆとりある生活の目安

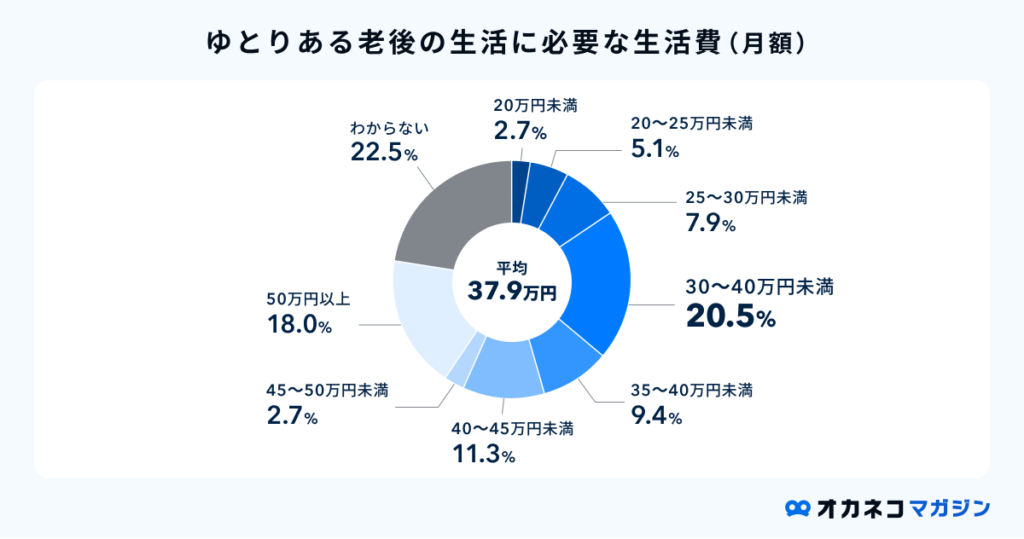

参照:第Ⅲ章 老後保障 115ページ|2022(令和4)年度 生活保障に関する調査|生命保険文化センター

生命保険文化センターの調査では、「ゆとりある老後の生活に必要な金額」についても尋ねています。その結果、回答の平均は月37.9万円でした。

つまり、ゆとりある生活を送るには、最低限の生活費に上乗せして約15万円/月の老後資金が必要と考える人が多いようです。

ちなみに上乗せ資金の使途としては、旅行やレジャー、日常生活費の充実、趣味や教養、身内との付き合いを挙げる人が多く見られました。

必要な老後資金の金額をシミュレーション

参考までに、以下の条件のもと、必要な老後資金の金額をシミュレーションしてみました。

試算の条件

- 毎月の生活費:単身世帯14万円、夫婦のみ世帯25万円とする

- 毎月の年金受給額:厚生年金14.5万円、国民年金5.6万円とする

- 老後の生活期間を35年とする(65~100歳)

| 老後に必要な貯金額の試算結果 | |||||

| 世帯構成 | 年金の種別 | 生活費/月 | 年金受給額/月 | 不足額/月 | 老後に必要な貯金額 |

| 単身 | 厚生年金 | 14万円 | 14.5万円 | 不足なし | - |

| 国民年金 | 5.6万円 | 8.4万円 | 3,528万円 | ||

| 夫婦のみ | 厚生年金×2 | 25万円 | 29万円 | 不足なし | - |

| 厚生年金×1 国民年金×1 | 20.1万円 | 4.9万円 | 2,058万円 | ||

| 国民年金×2 | 11.2万円 | 13.8万円 | 5,796万円 | ||

上記のように、見込み年金受給額と老後の生活費がわかれば不足額が計算でき、そこから必要な老後資金の金額を割り出せます。

老後資金に関わる今後発生しうる5つのリスク

老後資金の必要性や金額は、今後発生しうるリスクも織り込んだうえで判断しましょう。

生活費以外の予期せぬ出費

老後は生活費以外にも、以下のような予期せぬ出費が発生するリスクがあります。

生活費以外にかかる支出の一例

- 住宅の補修・リフォーム費用

- 通院・入院や手術などの医療費

- 介護費用

- 葬儀費用

- お祝い費用(子どもの結婚、出産など)

- 旅行・レジャー・趣味など

特に、老後は若いころに比べて健康面のリスクが大きくなります。病院への通院費用や入院費用、介護費用が必要になる可能性は高いと考えるべきでしょう。

老後資金は必要ないと判断した場合も、保険でリスク対策するなど万一に備えるのがおすすめです。

少子高齢化による年金受給額の減少

少子高齢化の進展により、高齢者を扶養する生産年齢人口が減っていくと、年金制度維持のために年金受給額が減らされるリスクがあります。

毎月の年金受給額がそれほど変わらなかったとしても、年金の受給開始年齢が現状より後ろ倒しになる可能性もあるでしょう。

実際に、以前の厚生年金の受給開始年齢は60歳でしたが、2013年から段階的に引き上げられ、現在は65歳からになっています。

以上の理由から、年金受給額は少なめに見積もり、年金の受給開始年齢も遅めの時期を想定してシミュレーションするのがおすすめです。

物価の上昇

昨今は物価高が顕著になっていますが、老後はさらに物価が上昇しているかもしれません。

物価が高くなると、お金の価値は相対的に目減りします。このまま物価高が進み、仮に年率1%ずつインフレしていけば、25年後には100万円の価値は約78万円にまで目減りする計算です。

すでに十分な資産を持っていて「老後資金は必要ない」と判断した方も、物価上昇によりお金の価値が目減りするリスクを考慮し、最適なお金の置き場を考える必要があるでしょう。

医療費負担の増大

少子高齢化が進めば、医療費負担が増大する可能性もあります。

すでに、2022年10月には後期高齢者医療制度が改正され、75歳以上の医療費自己負担が1割だった人のうち、一定所得以上の人は2割に負担増となりました。

今後の見通しとして、2040年には医療・介護費の国民負担額が最大27兆円増加するという民間試算もあります。

老後を迎える頃は今以上に医療・介護費がかさむリスクがあることを覚悟して、老後資金について考える必要があるでしょう。

平均寿命の延伸

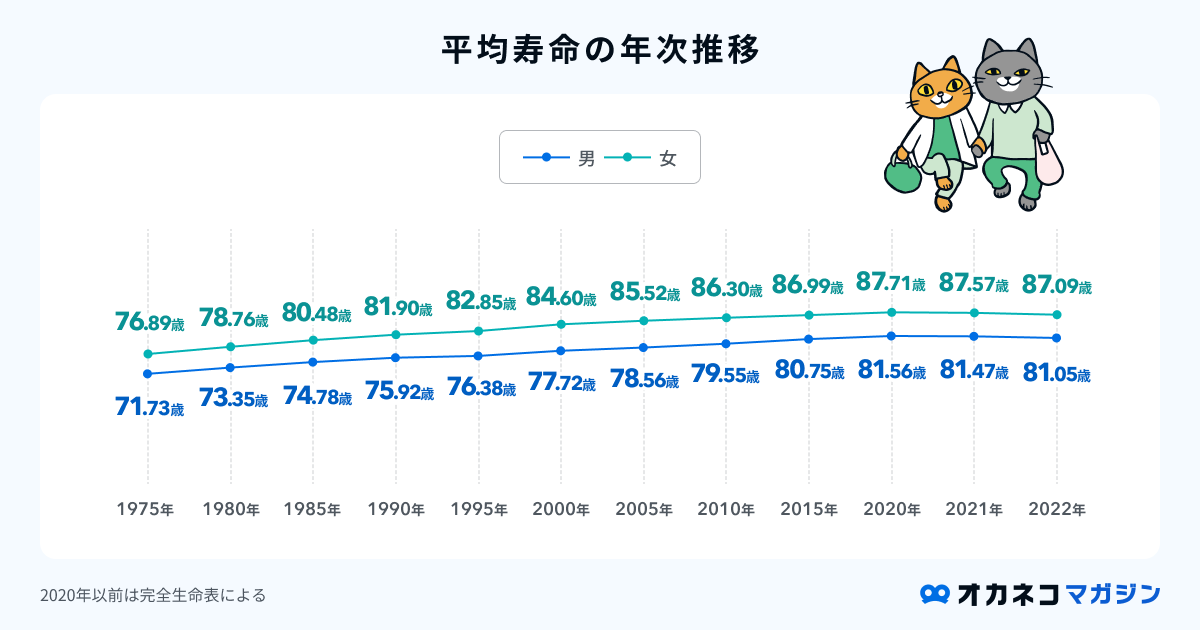

厚生労働省の簡易生命表によれば、2022年の日本人の平均寿命は男性81歳、女性87歳で、年々右肩上がりの傾向です(※)。

平均寿命の延伸は、老後の生活期間が長くなることを意味します。老後期間を20~30年と見込んで老後資金を計算している方は、想定以上に長生きする可能性も考慮し、計画を立て直す必要があるかもしれません。

老後資金を備える必要がない人

先述のとおり、すべての人が老後資金を備える必要があるわけではありません。以下に当てはまる人は、これから老後資金を備えなくても問題ない場合もあります。

十分な貯蓄・資産がある人

現時点で十分な貯蓄・資産がある人は、今あるお金を運用して資産を増やせば、老後資金を備えなくても困らないかもしれません。

まずは、自分に必要な老後資金の金額と、現在の貯蓄・資産を老後まで運用した場合の資産額を試算してみましょう。

その結果、十分に老後資金をまかなえそうであれば、別途老後資金を貯める必要はありません。

監修者

監修者現時点で十分な資産がある場合でも、数十年先の老後に物価高騰や年金額減少など起こりうるリスクに備えて、現預金だけで保有するのではなく運用をしておくことをおすすめします。

NISAやiDeCoを活用した運用など、現在の資産状況と今後のライフプランによって最適な運用方法も様々です。自分にあった資産形成方法を早めに確認しておきましょう。

退職金や相続などで資産を受け取る予定のある人

退職金や相続などでまとまったお金を受け取る予定があり、その資産で老後資金をまかなえる場合も、コツコツ老後資金を備える必要はないでしょう。

ただし、予定よりも早く退職し退職金額が減った、想定どおりの相続を受けられなかったなどの理由で、見込みよりも受け取るお金が少なくなってしまう可能性はあります。

会社の退職金制度をよく確認しておく、法定相続分の計算や遺言書の準備をしておくなど、予定どおりの金額を受け取るために必要な行動を取ることが大切です。

日常生活にあまりお金がかからない人

日常生活にあまりお金がかからず、年金だけで生活費が足りる場合は、老後資金を備えなくても生活していけるかもしれません。

ただし、年金の減額や物価の高騰により、現在と生活レベルを変えていないにもかかわらず老後の家計収支が赤字になるリスクはあります。

老後の年金受給額を少なめかつ、老後の生活費を多めに見積もったうえで、老後の家計収支が余裕のある黒字になるか確認してください。

65歳以降も働く予定の人

65歳以降も働き、労働収入と年金で生活していく予定の人は、老後資金を備える必要性は薄いです。その代わり健康管理には十分に気を配り、長く働けるようにしましょう。

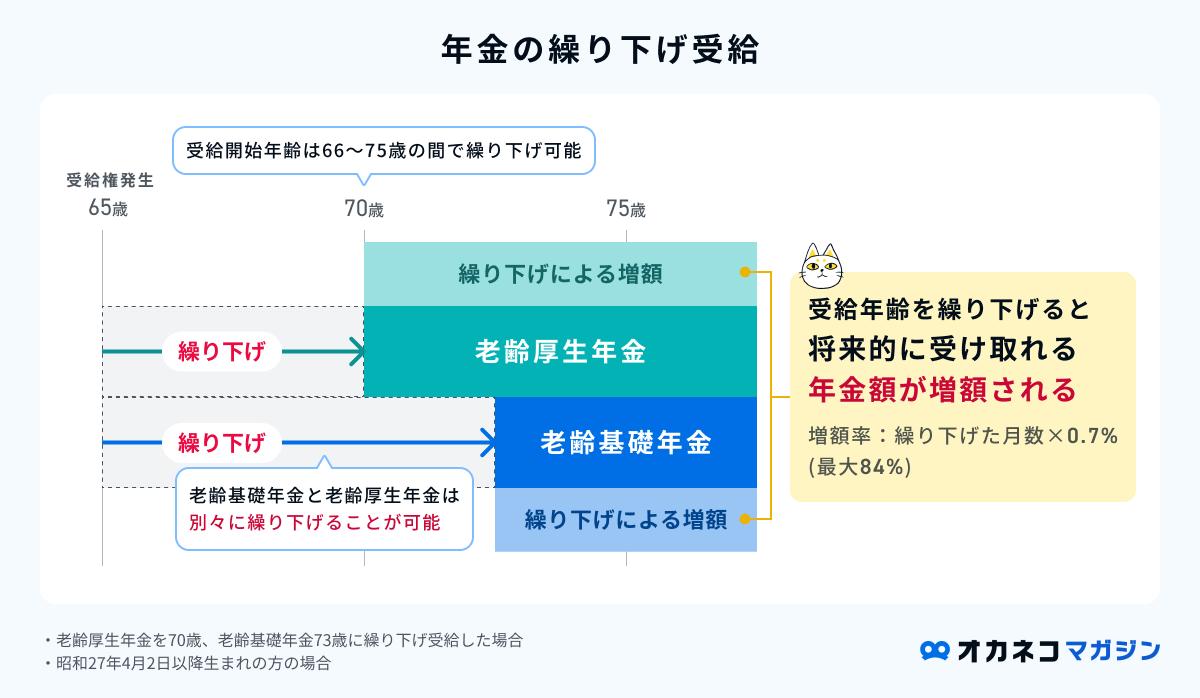

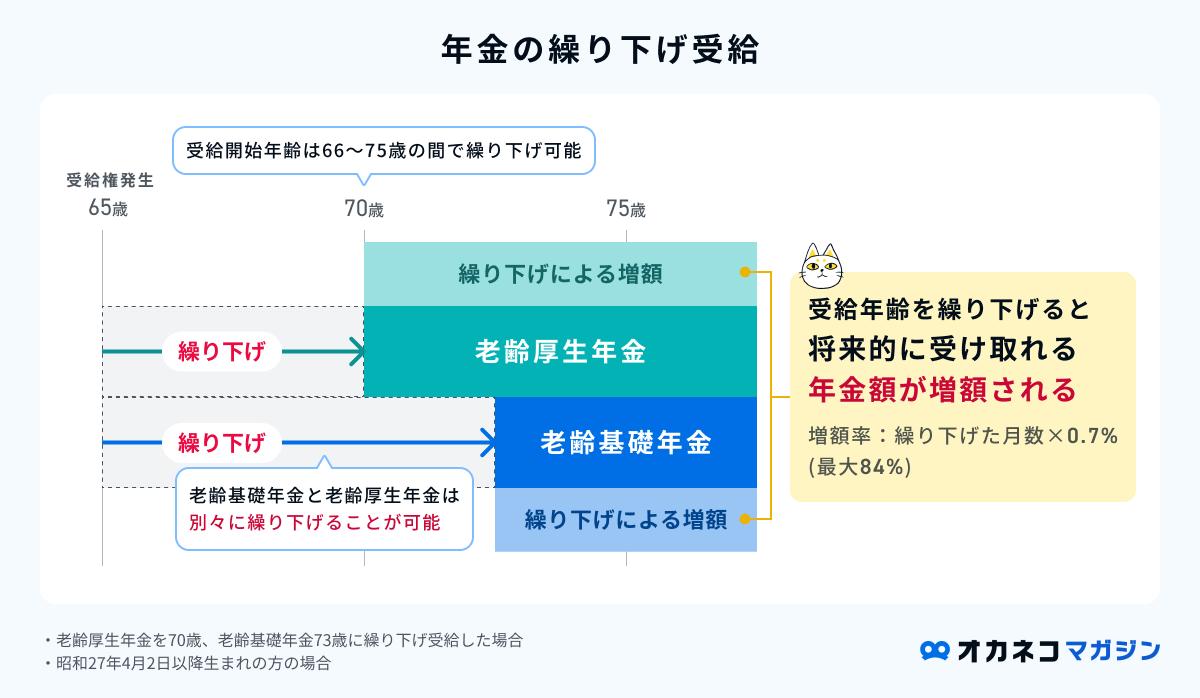

また、労働収入だけで老後の生活費をまかなえるのであれば、年金の繰り下げ受給を検討するのもおすすめです。

年金の受給時期を65歳より遅らせると、繰り下げ期間1か月ごとに年金受給額が0.7%上がります。繰り下げ上限の75歳から年金受給を開始すると、年金受給額を84%もアップすることが可能です。

| 年金繰り下げ受給の増額率早見表 | ||||

| 受給開始年齢 | 繰り下げ期間 | 増額率 | 年金受給額のシミュレーション | |

| 月5万円の場合 | 月15万円の場合 | |||

| 66歳 | 12か月 | 8.4% | 5万4,200円 | 16万2,600円 |

| 67歳 | 24か月 | 16.8% | 5万8,400円 | 17万5,200円 |

| 68歳 | 36か月 | 25.2% | 6万2,600円 | 18万7,800円 |

| 69歳 | 48か月 | 33.6% | 6万6,800円 | 20万400円 |

| 70歳 | 60か月 | 42% | 7万1,000円 | 21万3,000円 |

| 71歳 | 72か月 | 50.4% | 7万5,200円 | 22万5,600円 |

| 72歳 | 84か月 | 58.8% | 7万9,400円 | 23万8,200円 |

| 73歳 | 96か月 | 67.2% | 8万3,600円 | 25万800円 |

| 74歳 | 108か月 | 75.6% | 8万7,800円 | 26万3,400円 |

| 75歳 | 120か月 | 84% | 9万2,000円 | 27万6,000円 |

必要な老後資金を確認する方法

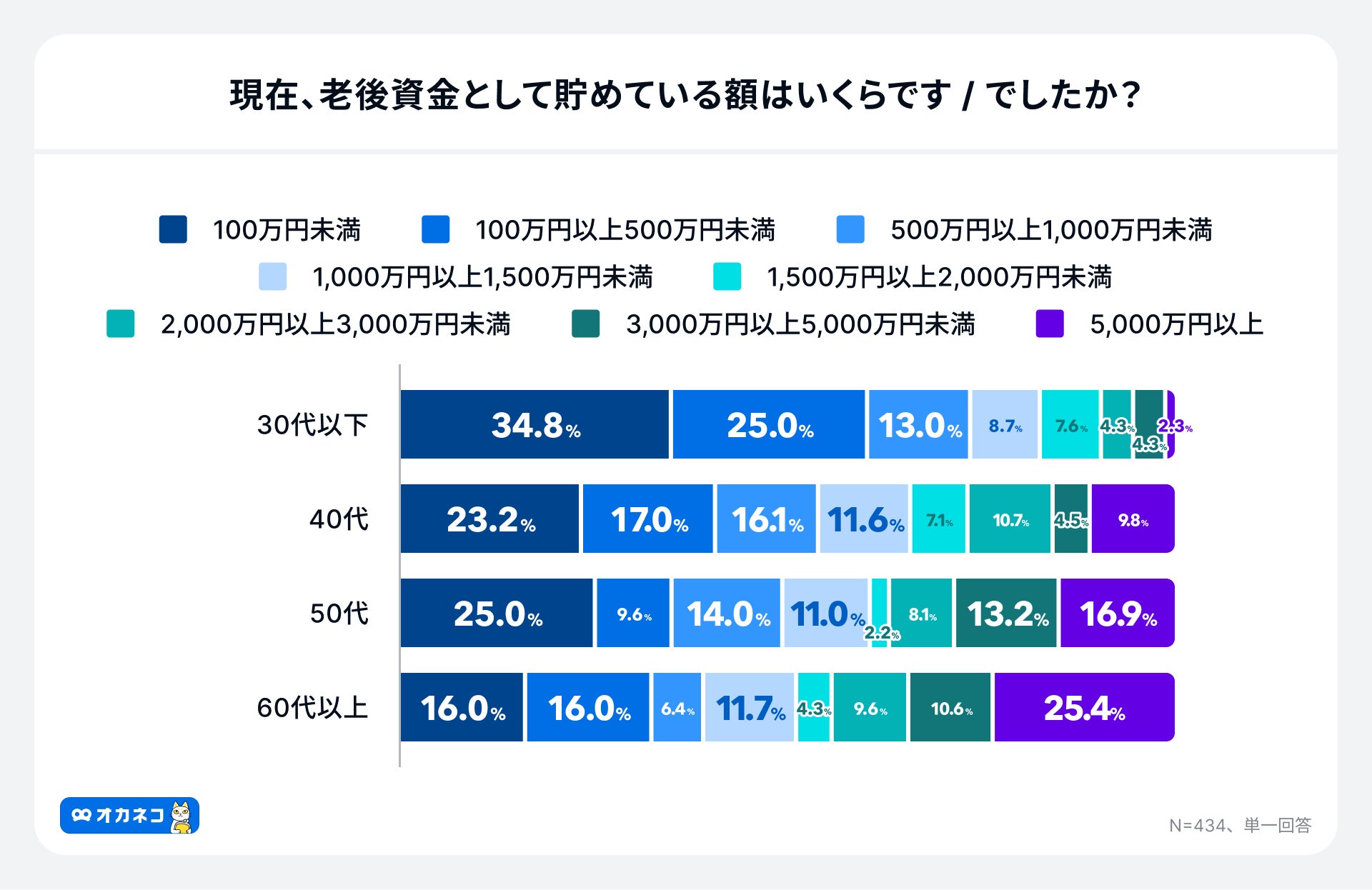

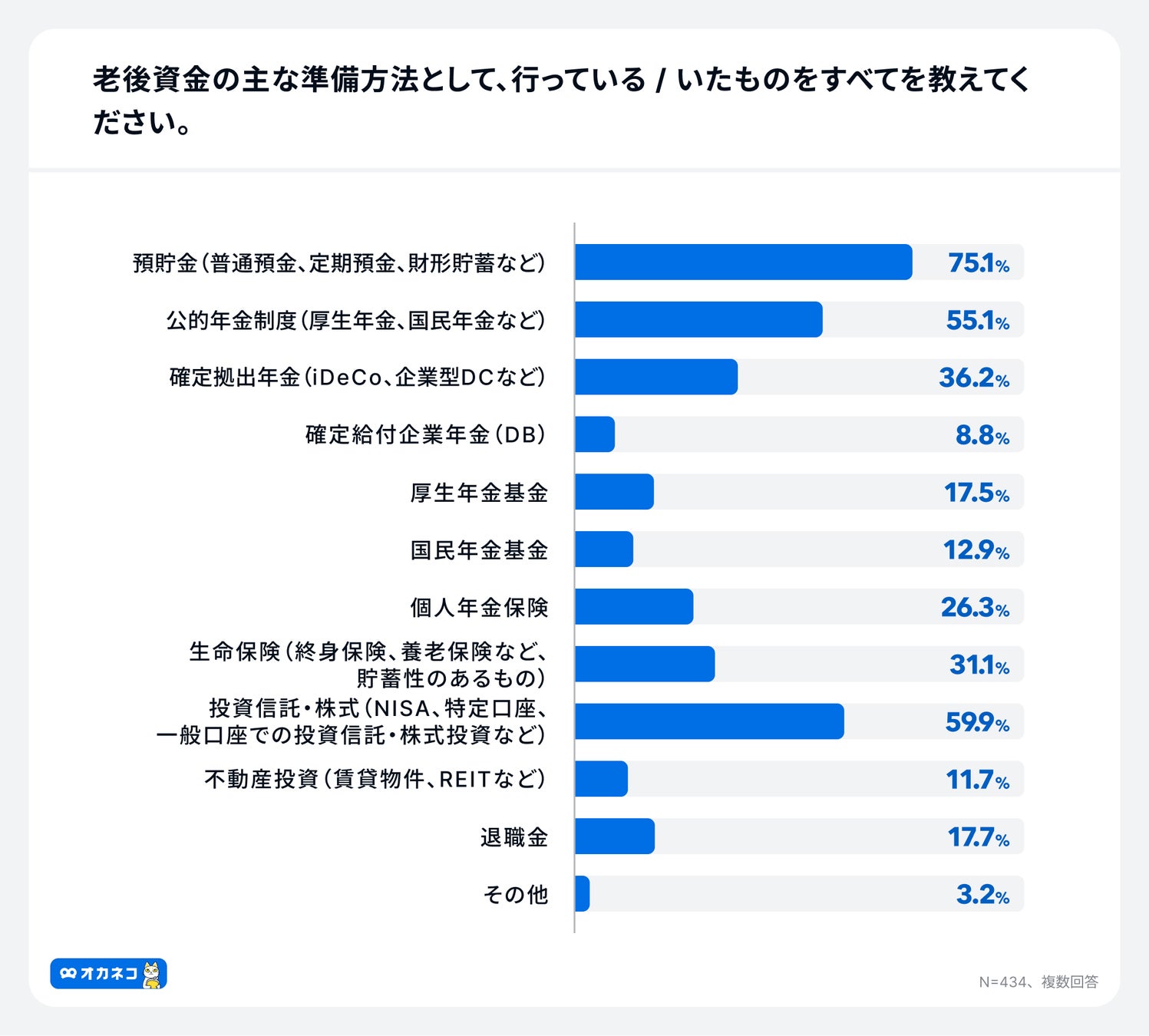

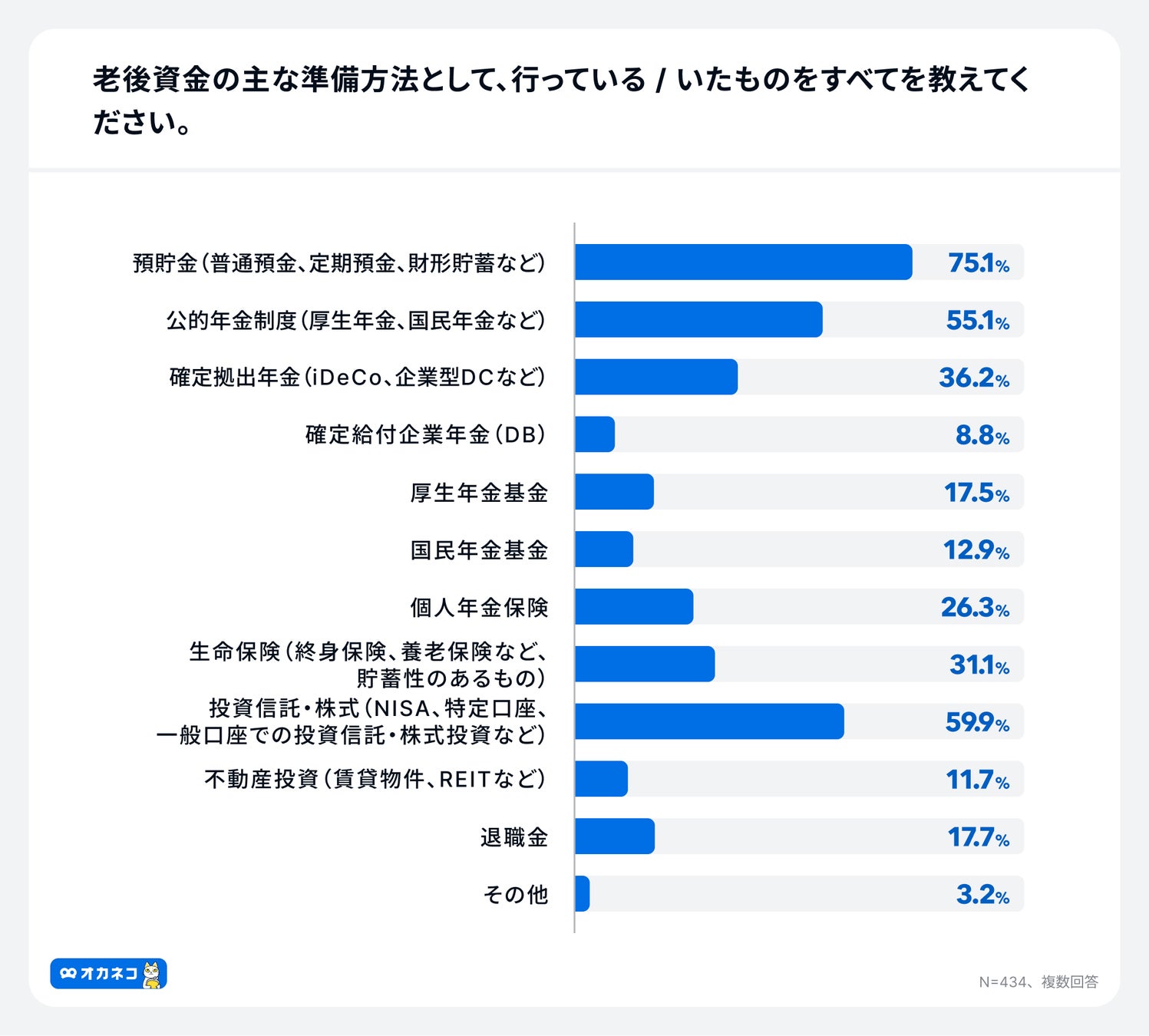

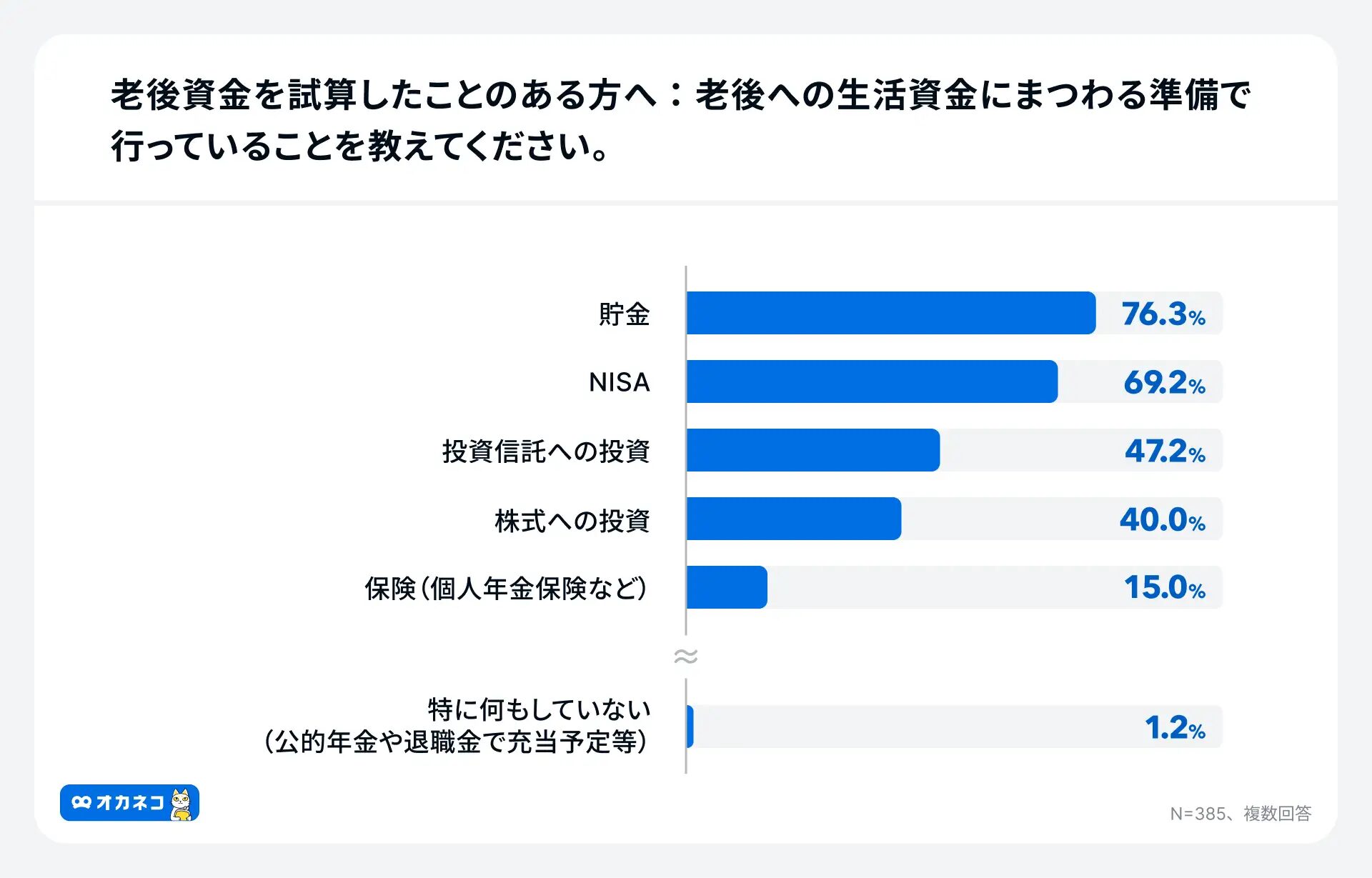

オカネコが2025年6月に実施した調査によると、老後資金の主な準備方法の上位は、「預貯金」75.1%、「投資信託・株式」59.9%、「公的年金制度」55.1%でした。

老後資金として貯めている額は、年代が上がるにつれ金額も上がりますが、高額な貯蓄を保有する層とそうでない層の二極化傾向が見られます。

また、2024年8月に実施した調査では、世帯年収別に「老後に必要な資金」と「公的年金の想定支給額」を比較すると、平均約7万円/月足りてないことがわかります。

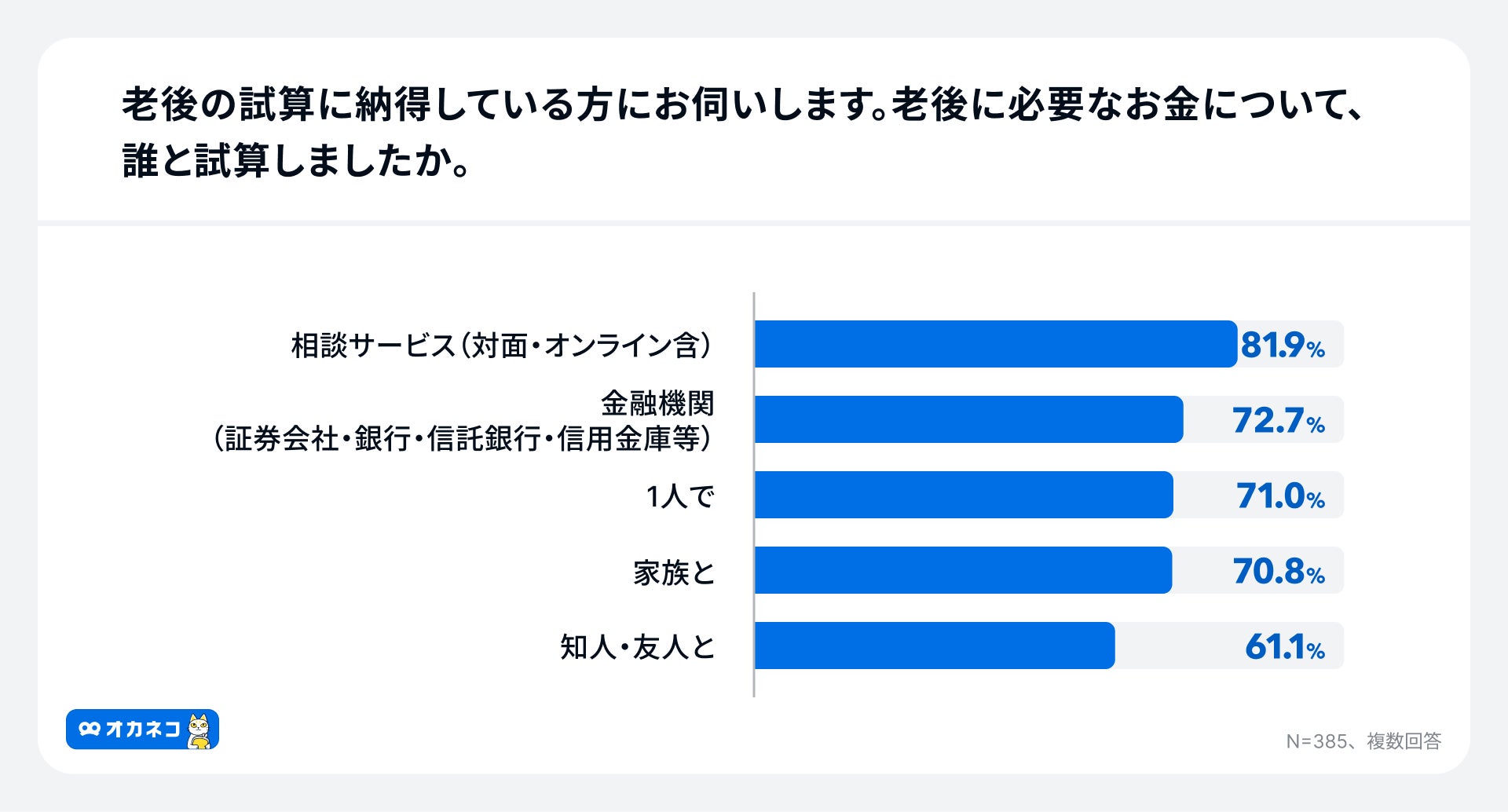

また、同調査では「老後資金を試算したことがあり、自分の試算に納得している」という方の多くは、相談サービス(対面・オンライン含)や金融機関(証券会社・銀行・信託銀行・信用金庫等)を活用して老後に必要なお金を試算しており、専門家に相談した方の納得感が高いことがわかりました。

お金のプロへの相談で納得感のある提案が受けられること予想されますが、まずはご自身で試算したい方は以下の方法をお試しください。

自身で必要な老後資金を確認する方法

- ねんきんネットで見込み年金受給額を試算する

- 老後の生活費を試算する(現在の生活費の8割が目安)

- 見込み年金受給額から老後の生活費を引き、不足額を割り出す

- 不足額に想定される老後期間をかける

- リスクに備えるために必要な金額を加算する

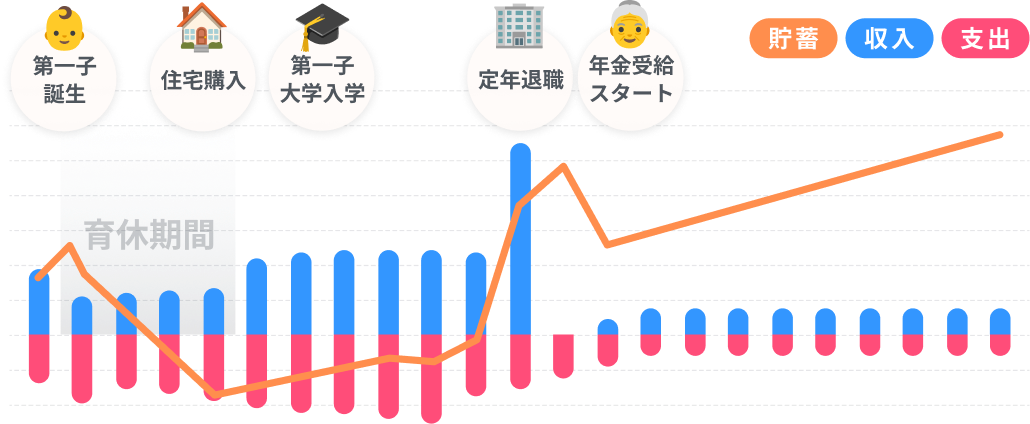

さらに、ライフプランニングを行うと、将来の家計収支や貯蓄額の見込みがわかります。これから老後資金を備える必要があるか、必要がないかを判断するには、ライフプラン表を作成しましょう。

FPからもらえるアドバイス・提案の一例

- ヒアリングの上であなただけの詳細なライフプランニング表の作成

- 老後までに必要な貯金額とやるべき対策

- 手当や自治体の補助金など利用できる公的制度

- 老後資金・教育資金・住宅購入計画等の提案

はじめに簡単な家計診断をしたらFPからコメントが届き、そのまま無料で相談が可能です。

FPから無理に商品を勧められることはないため、信頼できるFPを見つけて納得のいく選択をしましょう。

これまでの働き方によって、見込年金受給額に大きな差がでます。また、老後生活の支出がどの程度になるのかも含めて、老後に不足する金額は本当に人それぞれです。

自身の見込年金受給額や老後の生活費などをシミュレーションして、不足額の予測をたてたうえで老後資金準備を計画することが大切です。

物価上昇や予期せぬ出費、少子高齢化により年金額が減少するリスクなども考慮して、ある程度の余裕資金を確保しておくことも考えましょう。

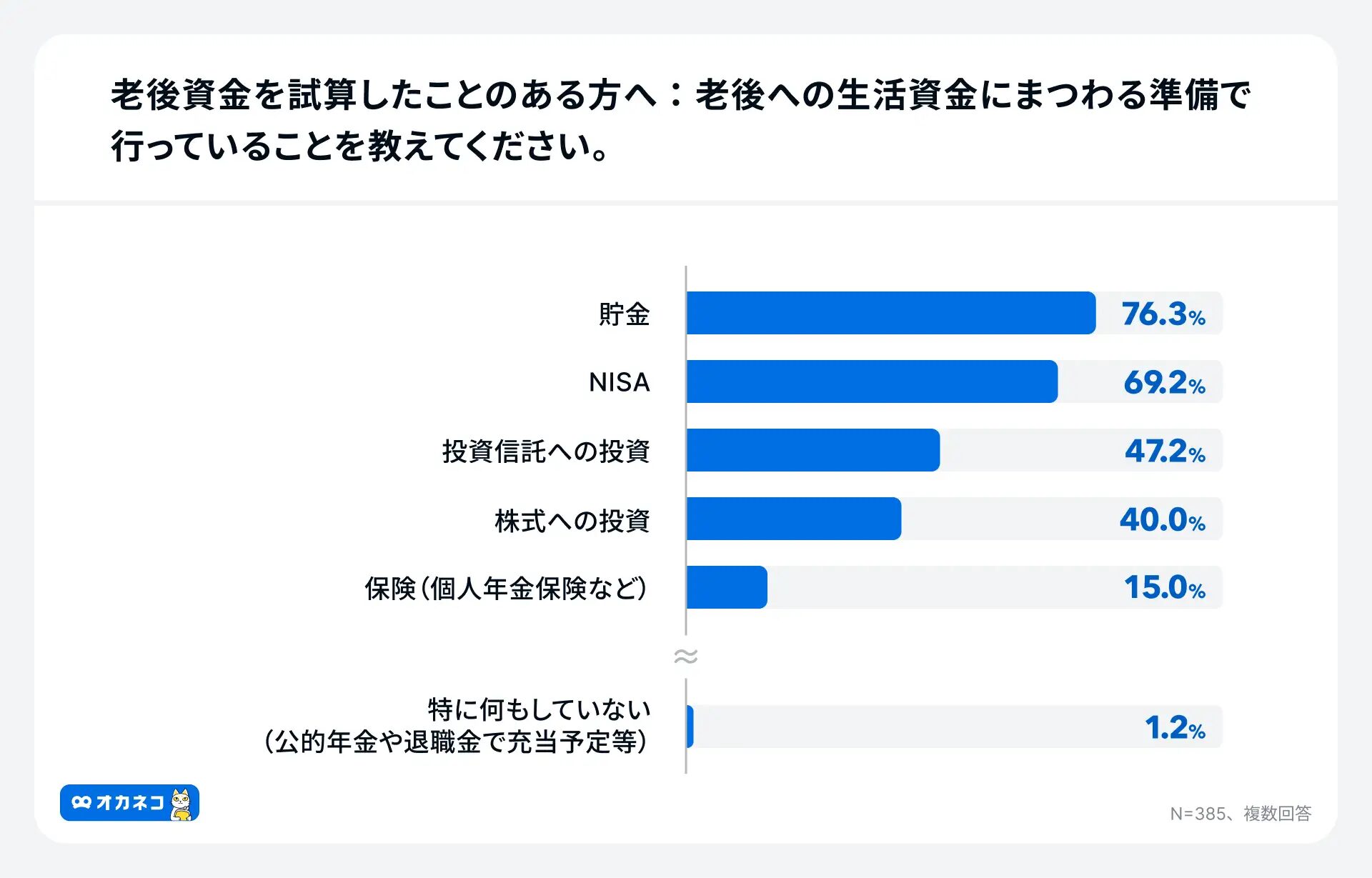

老後資金を効率よく備える方法

オカネコが行ったアンケート調査では、老後資金準備のために行っていることを質問したところ、貯金、NISA、投資信託への投資と続き、約7割がNISAをはじめとする投資での準備を進めていることがわかりました。

効率よく老後資金を準備するには、NISAやiDeCoをはじめとする非課税制度を使った金融商品への投資がおすすめです。

ここでは以下5つの方法を紹介しますので、老後資金の準備方法の参考にしてください。

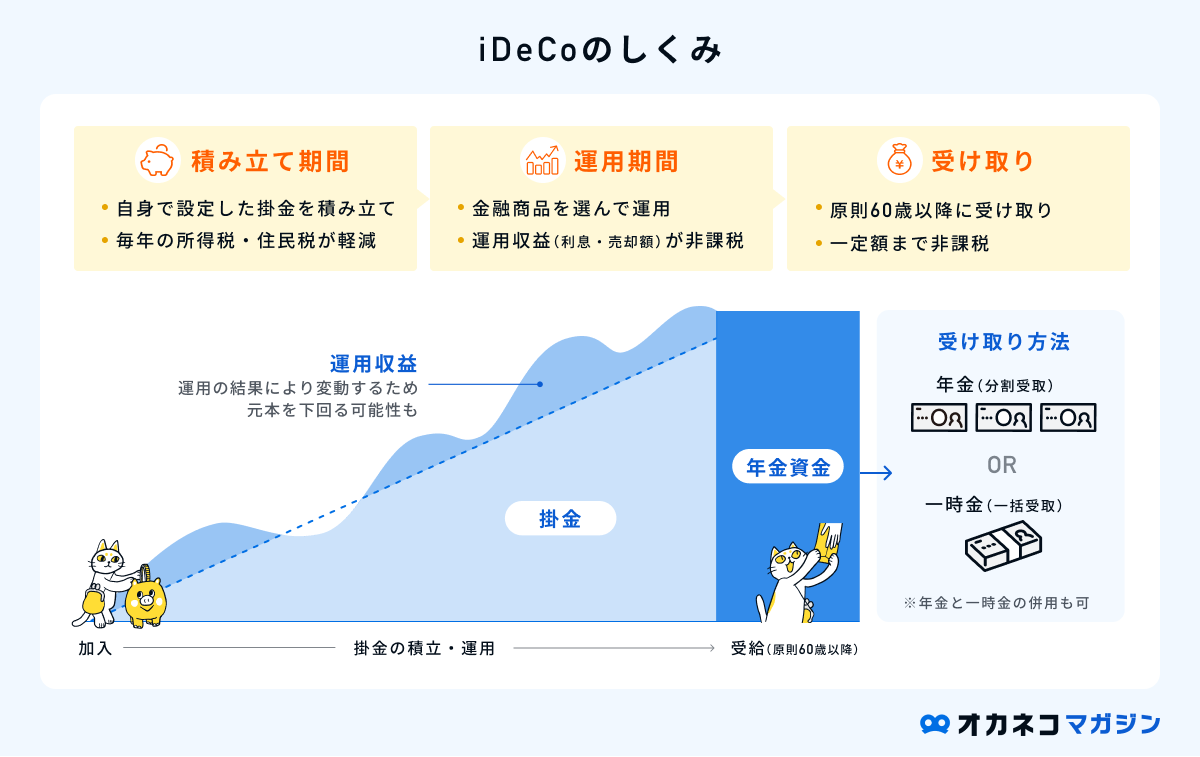

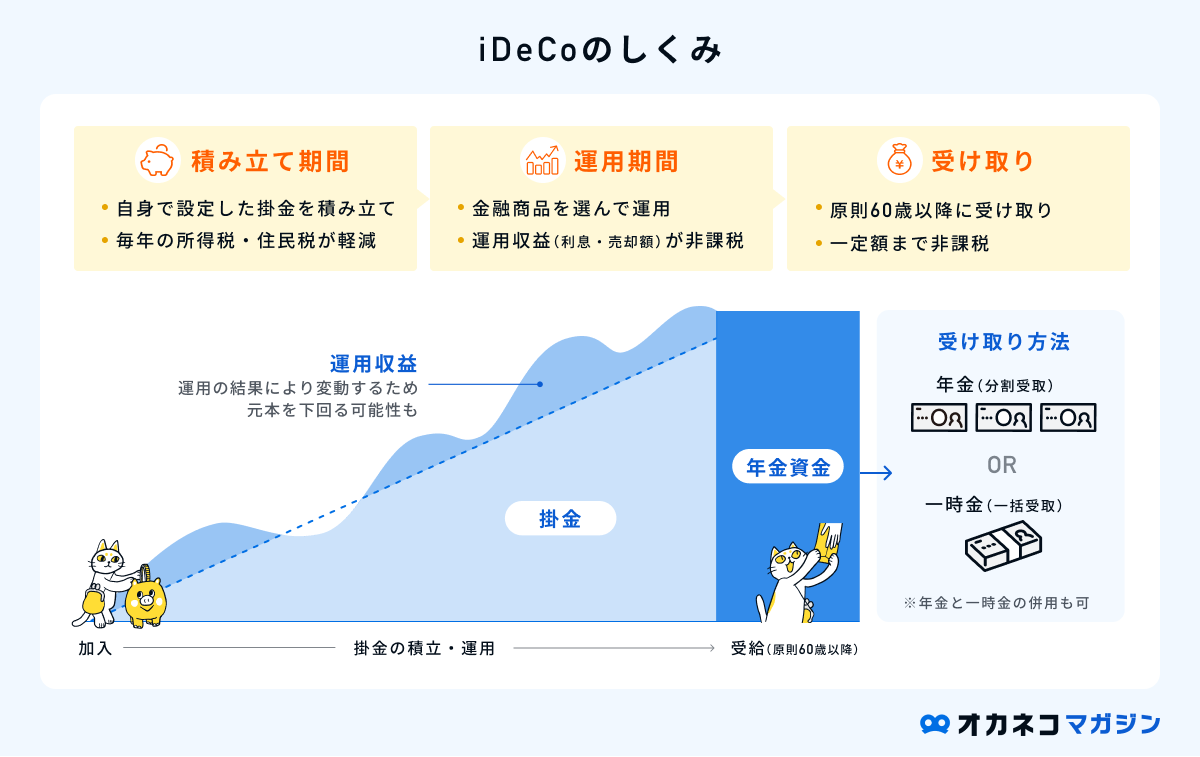

個人型確定拠出年金(iDeCo)

iDeCoとは、いわゆる「個人型確定拠出年金」のことで、個人が任意で加入する私的年金制度です。毎月一定額を拠出・運用し、原則60歳以降に年金か一時金のかたちで受け取れる仕組みになっており、月々の拠出額や運用方法は自分で決められます。

iDeCoは拠出金が全額所得控除されるなど税制面のメリットが高いため、所得税・住民税の負担を軽減しながら老後資金の積み立てが可能です。

ただしiDeCoには、60歳以降でなければ引き出しができず、流動性に制限があるという注意点もあります。老後まで手をつけなくても問題のないお金だけをiDeCoで運用しましょう。

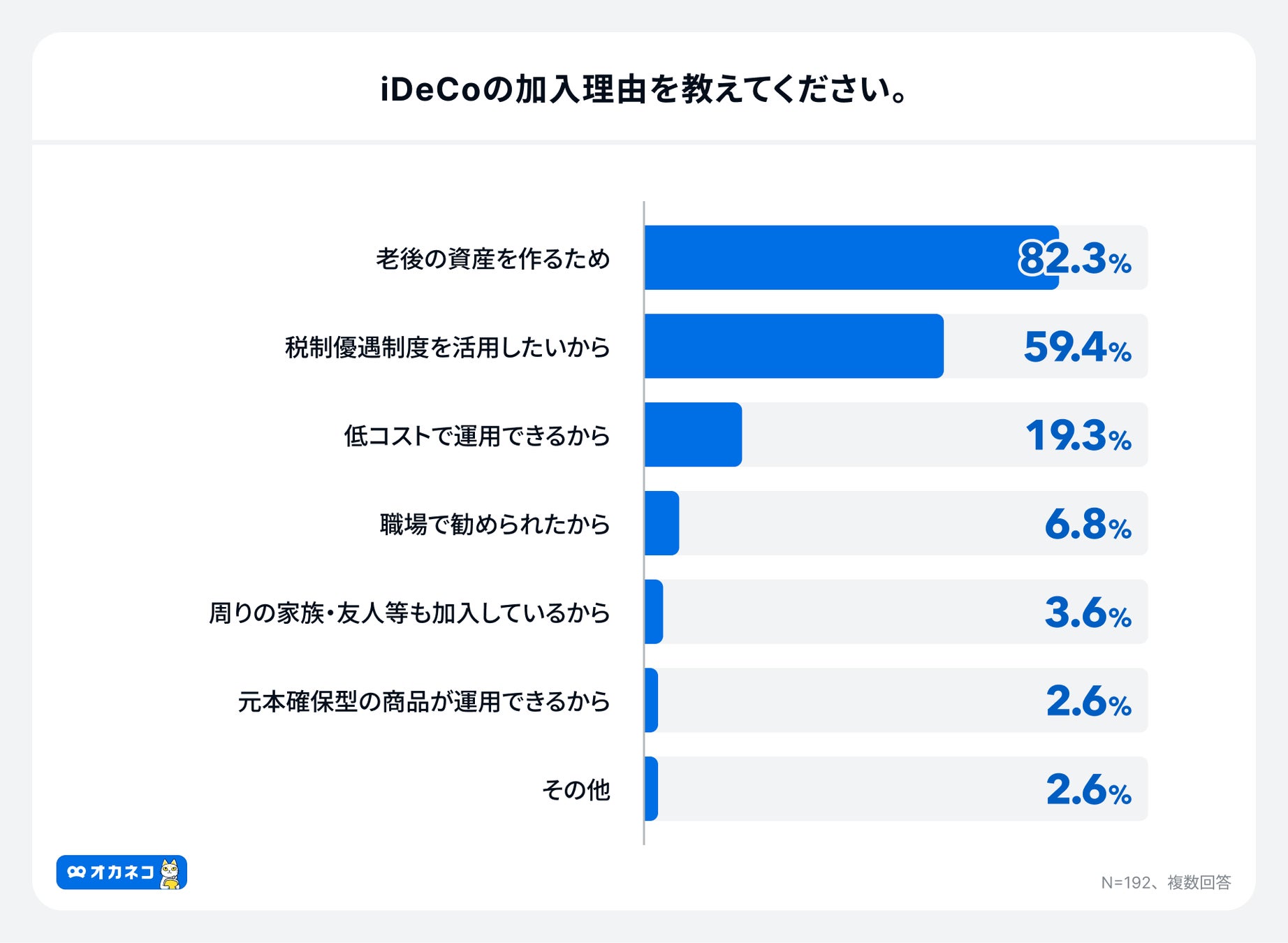

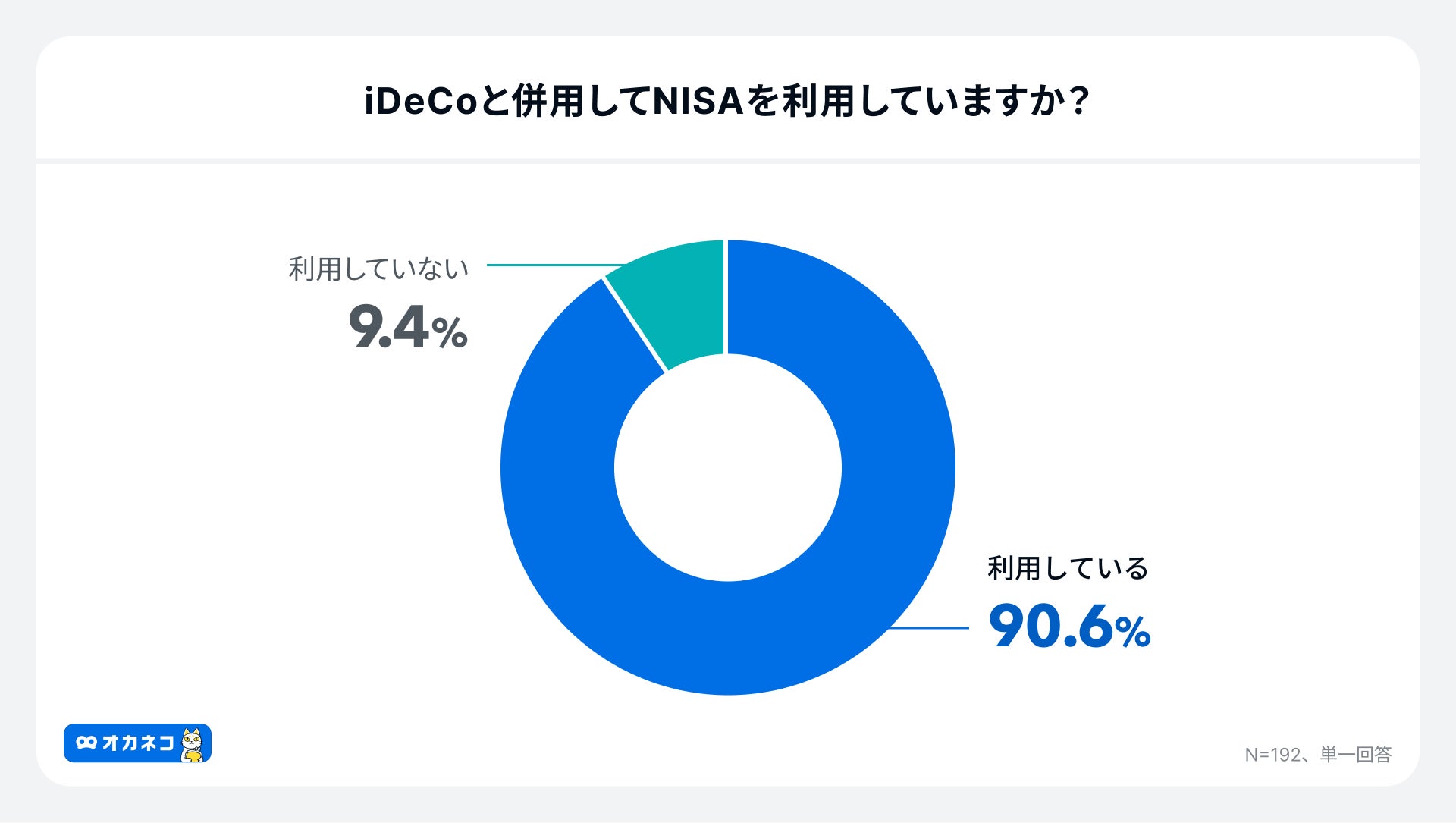

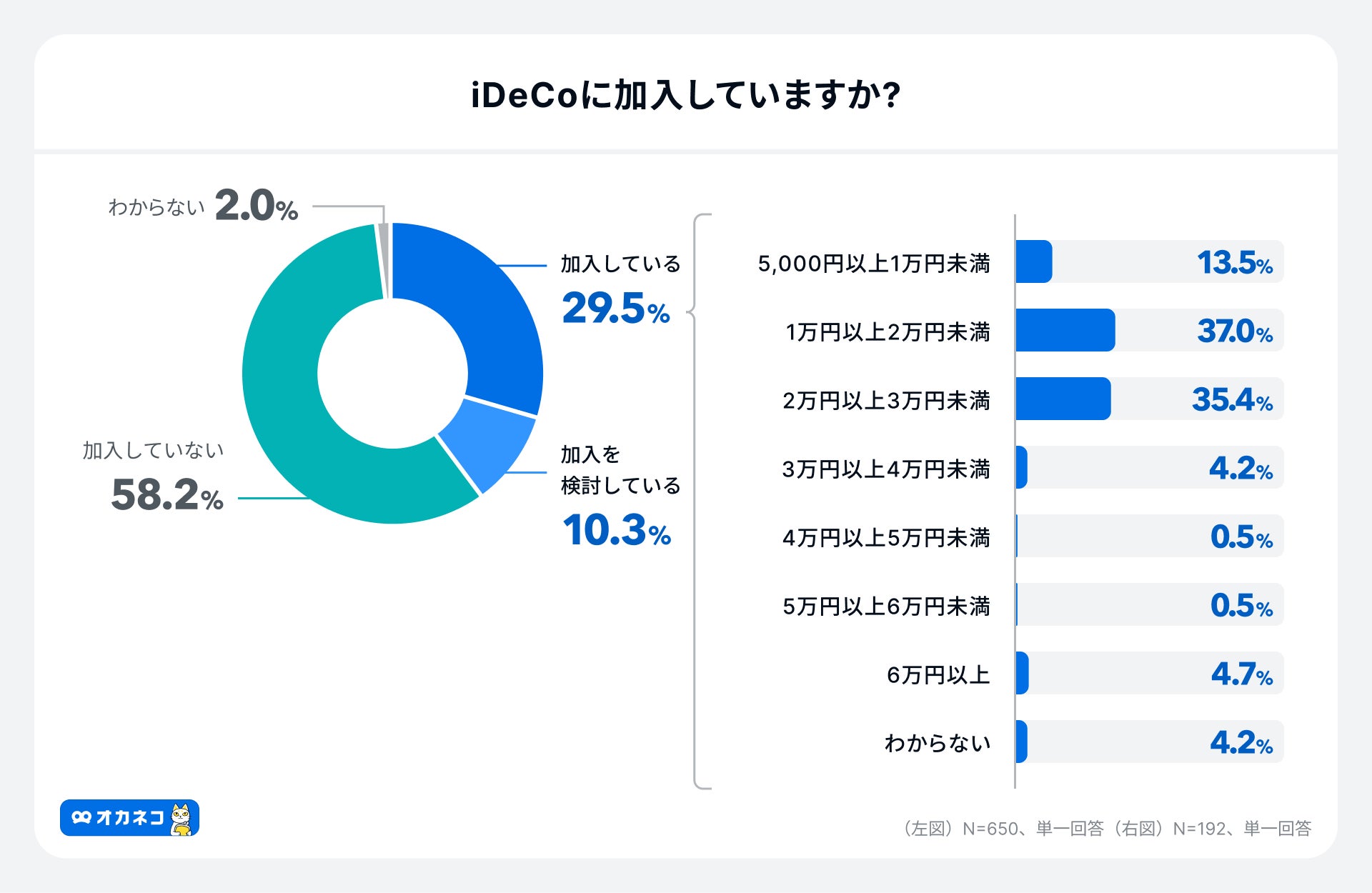

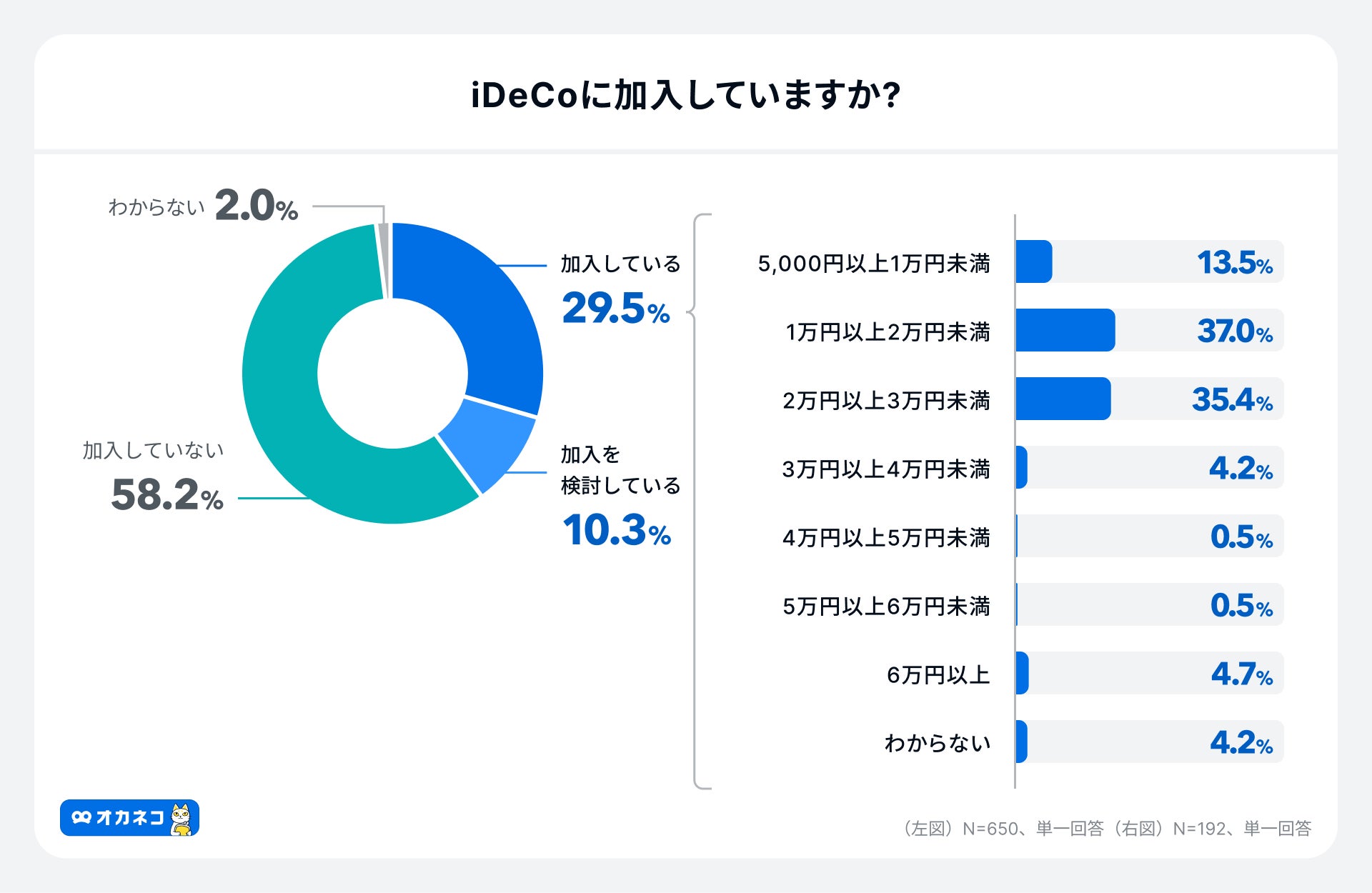

オカネコが2024年11月に実施した調査によると、iDeCoの加入率は約3割、毎月の平均拠出額は21,209円でした。

iDeCoへの加入理由としては老後に向けた資産形成が82.3%ともっとも多く、iDeCoを利用している方の約90%はNISAも利用していることが伺えます。

参照:iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

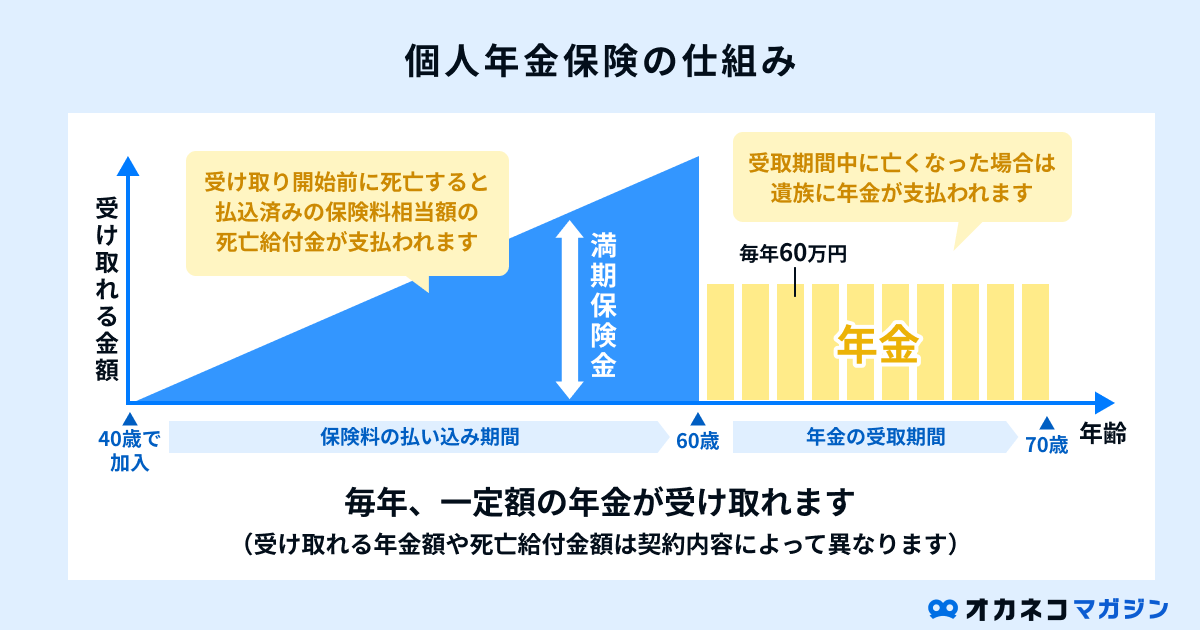

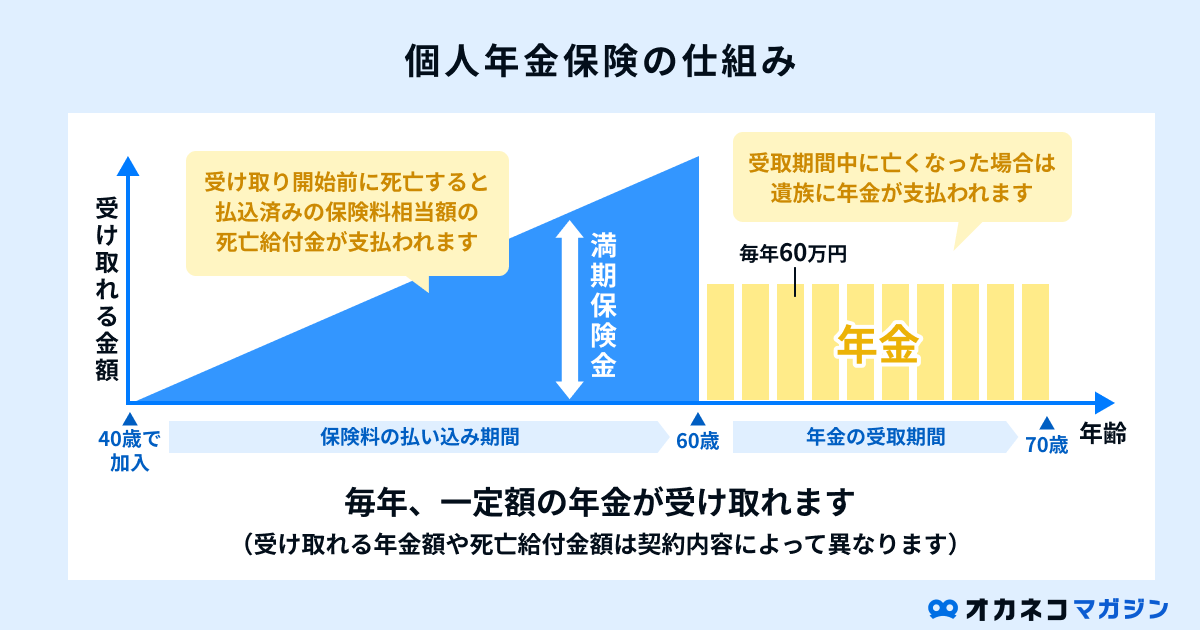

積立保険

万一に備えつつ老後資金を準備するなら、「個人年金保険」などの貯蓄性のある保険を利用するとよいでしょう。

個人年金保険とは、貯蓄性のある民間保険の一種です。万一のときの死亡保障を備えつつ、一定期間の保険料払い込み後は一定額の年金を定期的に受け取れる仕組みのため、厚生年金や国民年金に上乗せして年金を受け取りたい方は、加入を検討するとよいでしょう。

個人年金保険のメリットは、生命保険料控除の対象となる点です。年末調整や確定申告で生命保険料控除を申告すると、最大で所得税から4万円、住民税から2.8万円の控除を受けられます。(2024年7月時点)

ただし、個人年金保険は掛け捨て型の保険より保険料が割高な傾向なので、家計収支を見ながら掛け捨て型保険と併用してバランスを取るのがおすすめです。

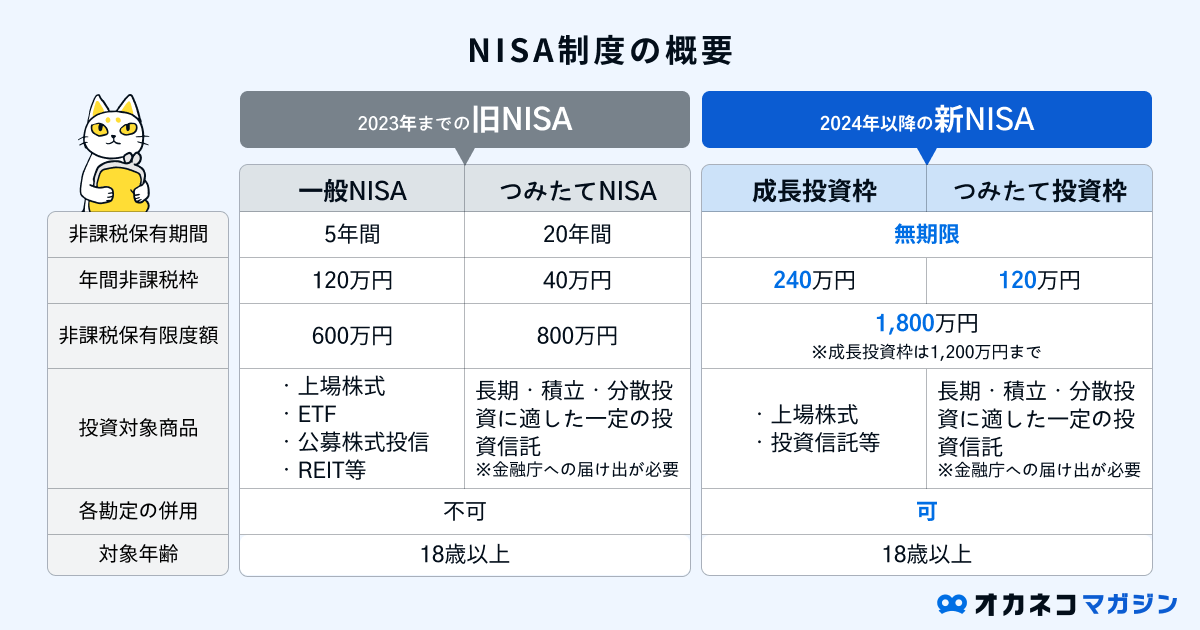

NISA

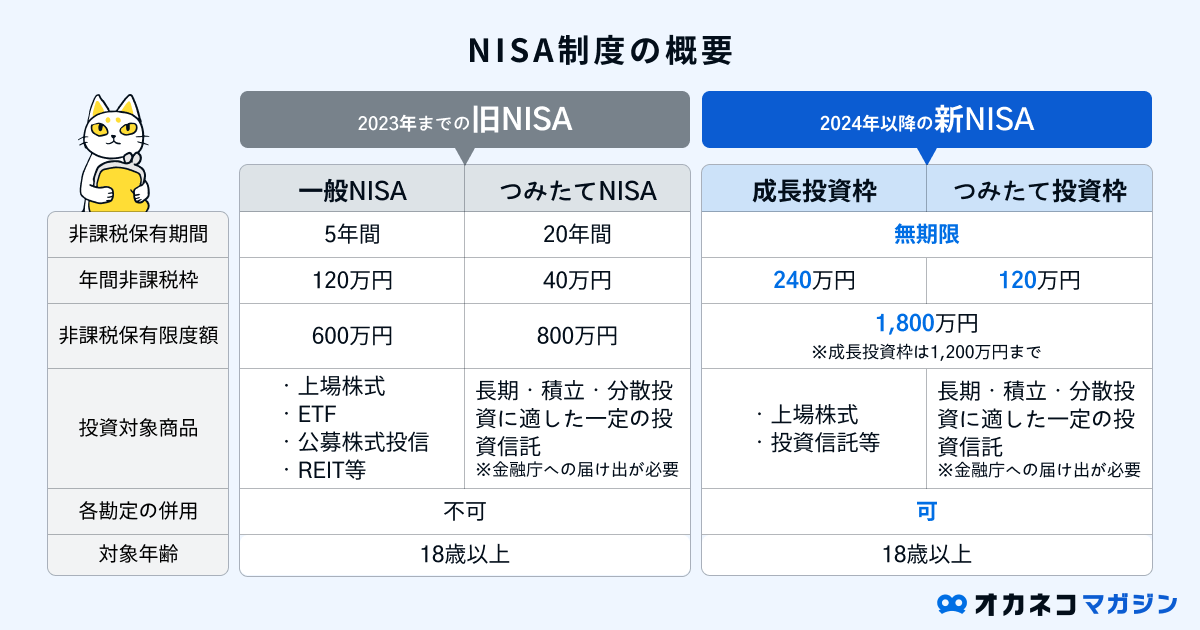

投資信託や株式投資で資産を運用し、お金を増やしながら老後資金対策をしたいと考えている方は、NISA制度をうまく活用しましょう。

NISAとは、NISA口座を開設し、その口座内で購入した金融商品の運用益が非課税になる制度のことです。本来、投資の運用益には20.315%の税金が課されます。(2024年7月時点)それが非課税になるのですから、NISAを活用しない手はありません。

NISA制度は2014年から始まりましたが、2024年に制度改正が行われました。成長投資枠・つみたて投資枠の2枠が併用できるようになり、年間投資枠の増額と非課税期間の無期限化が実施され、以前より活用しやすくなっています。

iDeCoと違い、好きなタイミングで資産を引き出せる点もNISAのメリットです。

ただし、NISAにて運用する投資信託などには元本割れリスクがあります。つみたて投資枠を活用し、10年以上の長期運用を前提に「積立投資」をすれば、購入価格の平準化により元本割れリスクを抑えやすいです。

以下に「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

財形貯蓄制度

勤務先に財形貯蓄制度がある方は、老後資金準備に活用するとよいでしょう。財形貯蓄は給与天引きで貯蓄を行う制度のため、貯金が苦手でもお金を貯めやすいのがメリットです。

財形貯蓄の種類は、貯蓄目的によって一般財形貯蓄・財形年金貯蓄・財形住宅貯蓄の3つから選べます。老後資金を備えるためなら、財形年金貯蓄を選びましょう。

財形年金貯蓄は元金385万円まで(財形住宅貯蓄と併用の場合は合計550万円まで)の利子が非課税になります。ただし、目的以外の用途のために引き出すと、過去5年間の利息に遡って課税されるため注意が必要です。

さらに、企業によっては財形貯蓄を行っている社員に給付金を拠出してくれるところもあります。ぜひ一度勤務先の財形貯蓄制度を確認してみてください。

公的年金の上乗せ制度の活用

国民年金第1号被保険者(個人事業主など雇用されていない人、65歳未満で任意加入している人)は、月400円の付加保険料を納付すると将来の年金受給額を増やせます。

ただし、国民年金第1号被保険者でも、国民年金保険料の納付を免除されている人、国民年金基金の加入者は、付加保険料の納付ができません。

老後に上乗せされる付加年金額は「付加保険料の納付月数×200円」です。例えば、30年間(360か月)にわたり付加保険料を納付した場合は、毎年72,000円が公的年金に上乗せされます。

2年以上年金を受給すれば付加保険料を納めたほうが得になるので、納付資格がある方はぜひ制度の活用を検討してください。

まとめ

インターネットでは「老後資金の備えは必要ない」という情報を見かけることもありますが、シミュレーションをせずに鵜呑みにすれば後悔するかもしれません。自分の年金受給額や老後の生活費、現在の資産状況をもとに、適切な判断を下しましょう。

老後資金に不安のある方、自分にとって必要な老後資金の金額を知りたい方は、FP相談で専門家に相談するのがおすすめです。オカネコを使えば、FPやIFAなどのお金の専門家に無料でチャット相談できるので、ぜひお気軽にお試しください。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/