住宅購入にかかるトータルコストは、住宅ローンの金利によっておおきく変わってきます。現在契約中の住宅ローンよりも低金利な商品があれば、借り換えによって返済額を減らすことが可能です。

ただし、住宅ローンの借り換えには手数料などの費用がかかるため、借り換えメリットをシミュレーションしたうえでの判断が必要になります。自己判断が難しいときは、金融機関窓口やFP(ファイナンシャルプランナー)などのプロに相談すると安心です。

住宅ローン借り換えの適切な相談先は目的によって変わってくるため、本記事ではおすすめの無料相談窓口と各特徴を紹介します。また、相談前に確認しておきたいことや、借り換えにおすすめの住宅ローンもお伝えするので、住宅ローンの借り換えのタイミングややり方について助言をもらいたい方は、ぜひ参考にしてください。

- 希望の借り換え先がなく、借り換えすべきかも含めて相談したい場合はFPに相談するのがおすすめ。中立的な立場から適切な借り換えタイミングや住宅ローンプランを提案してもらうことが可能

- オカネコやモゲチェックは、いずれも無料かつオンラインで専門家に相談ができるため、FP相談が初めての方や、忙しい方でも自宅にいながら住宅ローン借り換えの疑問や不安を解消できる

- 住宅ローン借り換えの適切な相談先は目的によって変わるため、相談前に借り換える目的を明確にすることが大切。また、借り換え時に発生する諸費用や住宅ローン控除への影響をある程度理解したうえで相談に臨むことで、スムーズな悩み解決が実現しやすい

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

【目的別】おすすめの住宅ローン借り換えの相談先

住宅ローン借り換えの相談先は、金融機関窓口かFPが一般的です。借り換え先が決まっている場合は借り換え先の金融機関に、借り換えすべきかも含めて相談したい場合はFPを選ぶとよいでしょう。

【目的別】おすすめの住宅ローン借り換えの相談先

- 借り換え先が決まっている場合:借り換え先の金融機関

- 借り換えすべきかも含めて相談したい場合:FP

借り換え先が決まっている場合:借り換え先の金融機関

希望の住宅ローン借り換え先がある場合は、その金融機関窓口に相談しましょう。金利や団体信用生命保険(団信)の内容、借り換え時にかかる手数料の金額など詳しい情報を教えてもらえます。

住宅ローンの借り換えには手数料などの費用がかかるため、相談時には諸費用を考慮してどのくらいの借り換えメリットが得られるのかシミュレーションしてもらうのがおすすめです。

借り換え先の金融機関窓口に相談する際は、現在契約中の住宅ローンの返済予定表や物件に関する書類、源泉徴収票などを持参するとよいでしょう。

現在契約中の住宅ローンや購入物件、現在の収入などの正確な情報があると、具体的な提案をもらいやすくなりますし、借り換えメリットのシミュレーションの精度も高まります。

- 金利・団信・手数料など詳しい情報がわかる

- 借り換え時にかかる諸費用も含めた確度の高いシミュレーションが可能

借り換えすべきかも含めて相談したい場合:FP

そもそも住宅ローンを借り換えるべきか迷っている場合は、FP(ファイナンシャルプランナー)に相談するのがおすすめです。

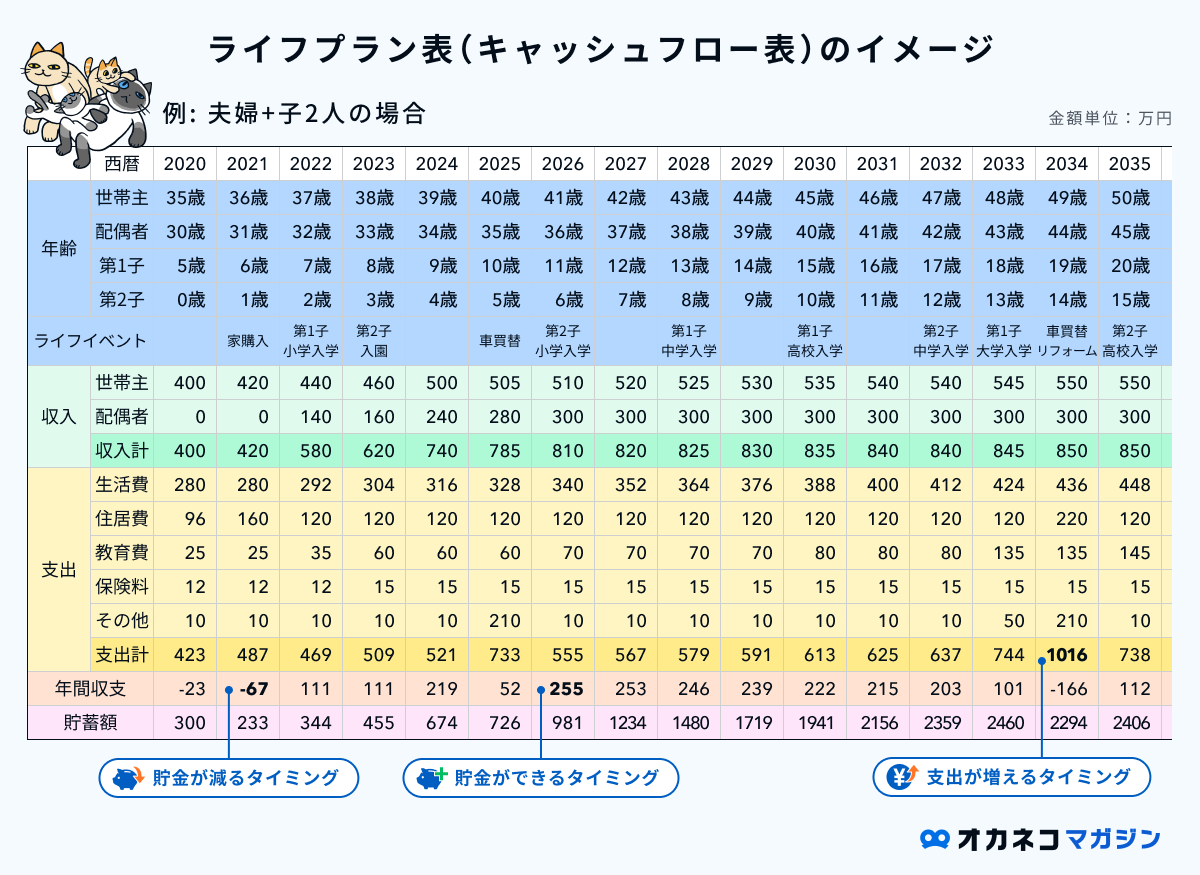

FPは将来の資金計画を立てることで相談者の人生の夢や目標の実現をお手伝いするお金の専門家で、住宅ローンに関する知識も豊富に持っています。

FPに相談すれば、家計状況やライフプラン、借り換えのシミュレーション結果を踏まえて、適切な借り換えタイミングや住宅ローンのプランを提案してもらうことが可能です。

また、FPは中立的な立場にあるため、住宅ローンを借り換えないほうがいい場合に借り換えをすすめられたり、特定の借り換え先に偏った提案をされたりする心配がありません。

中立的な立場のプロの意見が欲しい方、住宅ローンの借り換えによってどのくらいお得になるのか知りたい方は、まずはFPに相談してみましょう。

- 家計全体の収支を踏まえたシミュレーションが可能

- 適切な借り換えタイミングや住宅ローンプランの提案が可能

- 無理に借り換えをすすめられたり偏った提案をされる心配がない

- 住宅ローン以外のお金に関する相談も可能

FP相談は料金がかかる場合もありますが、次の相談先なら無料で利用できます。いずれもオンラインで手軽に相談が可能なので、FP相談が初めての方はぜひ利用してみてください。

おすすめの相談先1:オカネコ

「オカネコ」は家計診断やお金に関する相談、面談、セミナー参加などができる国内最大級のオンライン相談サービスです。

最初に収入・年齡・家族構成、悩みなどの簡単な質問に答えるだけで、現在の家計状況の診断結果やFPなどお金の専門家からのコメントを受け取ることができます。

オカネコは住宅ローンに詳しいFPも多数所属しているため、借り換えについてチャットやZoomで直接相談できるのがメリットです。また、診断や相談は何度でも無料なので、安心して利用できます。

オカネコのサービスがすべて無料なのは、提携企業からの報酬で利益を出すビジネスモデルだからです。相談者にお金がかかることは一切ないため、住宅ローンの借り換えについて相談できるFPを探している方は、ぜひ活用してみてください。

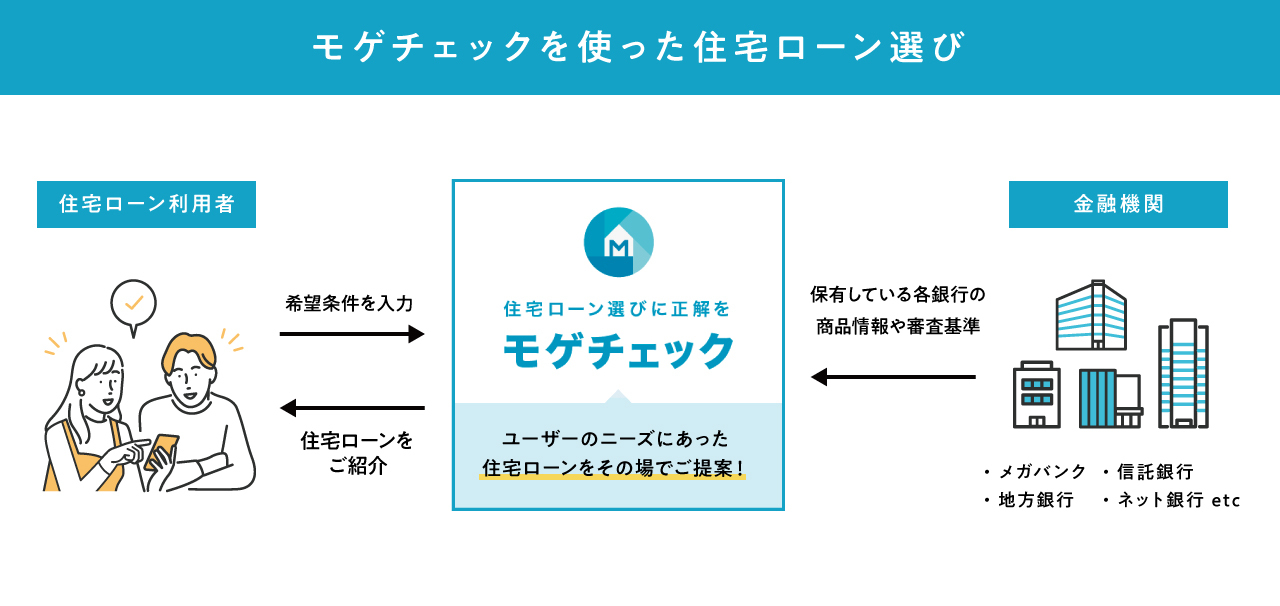

おすすめの相談先2:モゲチェック

無料の住宅ローン比較サービス「モゲチェック」は、住宅ローンの借り換えを検討する際に役立つサービスと情報が満載です。

例えば、AIにおすすめの住宅ローンを個別提案してもらったり、アドバイザーにチャット相談ができるので、自分に合う借り換え先が見つかるでしょう。

ほかにも、モゲチェックでは以下のサービスをすべて無料で利用可能です。

モゲチェックでできること

- ランキング形式で住宅ローンの金利を比較できる

- AIから住宅ローンを借入できる確率を教えてもらえる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

モゲチェックの提携金融機関はメガバンクや地方銀行からネット銀行まで幅広く、最安では金利が年0.4%台の住宅ローンもあります。(2026年2月時点)

なお、モゲチェックは実店舗がないため、個別相談はチャットのみとなります。対面相談はできないものの、住宅ローンの借り換えについてわからないことがある方、自分で住宅ローンの借り換え先を比較検討したい方が情報収集するサービスとしてメリットが多いです。

住宅ローンの借り換えメリット額は、どの金融機関を選ぶかによって大きく変わってきます。モゲチェックのランキングやチャット相談機能を使えば、自分にとって最適な借り換え先を効率的に見つけられるでしょう。

住宅ローンの借り換えについて相談する前に確認しておきたいこと

住宅ローンの借り換えについて相談する際は、重要なポイントを事前に押さえておくとスムーズです。的確なアドバイスをもらうためにも、以下を確認しておきましょう。

住宅ローンの借り換えについて相談する前に確認しておきたいこと

借り換える目的を明確にする

適切な借り換え先を選ぶために、まずは住宅ローン借り換えの目的を明確にしましょう。一般的な住宅ローン借り換えの目的は以下のとおりです。

住宅ローン借り換えの目的の例

- 金利を抑えて返済額を軽減するため

- 団信の保障を見直すため

- 金利タイプを変更するため

金利を抑えて返済額を軽減したい場合は、できるだけ低い金利の住宅ローンに借り換えることが重要です。モゲチェックのランキングなどを参考にしながら、低金利な住宅ローンのいくつかに申し込み、諸費用も含めて一番条件の良い金融機関に借り換えましょう。

団信の保障を見直したい場合は、求める保障の団信がある住宅ローンから借り換え先を探す必要があります。基本的には、8大疾病保障やがん保障などの保障を付けると年0.1%~0.3%程度の上乗せ金利が発生しますが、なかには上乗せ金利なしで手厚い保障が付く住宅ローンもあります。できるだけコストを抑えられるよう、どのような保障が欲しいのかを整理したうえで借り換え先を選びましょう。

金利タイプの変更は、借り換えをしなくても金利タイプ変更手続きで対応できる場合もあるので、先に現在の借入先に確認してみるのがおすすめです。金利タイプの変更ができない場合や借り換えによってメリットが出る金融機関が見つかった場合のみ、住宅ローンの借り換えを進めるとよいでしょう。

借り換えには事務手数料等の諸費用がかかる

住宅ローンの借り換え時には、事務手数料や一括繰り上げ返済手数料などの諸費用がかかります。各費用の相場は以下のとおりです。

| 住宅ローンの借り換え時にかかる諸費用の相場 | ||

| 内容 | 諸費用 | 金額の目安 |

| 借り換え前の銀行で発生する手数料 | 全額繰り上げ返済手数料 | 0円~5.5万円 |

| 保証会社事務手数料 | 0円~1万円 | |

| 借り換え後の銀行で発生する手数料 | 事務手数料 | 定額型:数万円~30万円 定率型:借入額の2.2% |

| 保証料 | 借入額の0%~2% | |

| 印紙税 | 0円~2万円 | |

| 抵当権の変更費用 | 登録免許税 | 借入額の0.4% |

| 司法書士報酬 | 5万円~10万円 | |

例えば、3,000万円の住宅ローン借り換えを行う場合は約90万円の諸費用がかかるのが相場です。

住宅ローンの借り換えを検討する際は、諸費用を考慮した総返済額を算出したうえで、メリットの判断や借り換え先の比較を行いましょう。

住宅ローン控除を受けている場合はタイミングを考える

基本的に、住宅ローン控除の適用要件に当てはまっていれば、借り換え後も住宅ローン控除の対象です。

ただし適用要件の一つに、「住宅ローンの返済期間が10年以上あること」とあるため、借り換えによって返済期間が10年未満になった場合は、住宅ローン控除が受けられないため注意しましょう。

また、年末調整で控除手続きを行っている給与所得者は、借り換えのタイミングが10月以降の場合、手続きに必要な「住宅取得資金に係る借入金の年末残高証明書」が年末調整までに届かない可能性があります。

必要な書類がなければ年末調整での控除手続きができないため、書類の到着を待って、翌年の2月16日~3月15日に確定申告での控除手続きが必要です。

年末調整での控除手続きを希望する方は、9月までの借り換え実施を検討するほうがよいでしょう。

同じ銀行で住宅ローンの借り換えはできない

同じ銀行での住宅ローン借り換えは、基本的にはできません。なぜなら、同じ銀行での住宅ローン借り換えを認めると、金利が下がったタイミングで契約者に有利な条件での再契約ができることになり、銀行側にはデメリットしかないためです。

ただし、フラット35からフラット35への借り換えは、同じ銀行(金融機関)でも可能なケースが多くあります。現在フラット35を契約中で、同じ銀行のフラット35やフラット20への借り換えを希望する方は、借り換え可否を銀行に確認するとよいでしょう。

借り換えにおすすめの住宅ローン7選

借り換えにおすすめの住宅ローン7選を紹介します。以下は、変動金利・10年固定金利が低い順にランキングしたものです。

\ 2026年2月最新! /

住宅ローン借り換えの変動金利が低いランキング

🥇1位 : auじぶん銀行

変動金利年0.625%(変動金利(全期間引下げプラン)借換え)

※「借入時の年齢が50歳以下」「特約なしの一般団信を選択」の場合の適用金利

※審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。

🥈2位 : PayPay銀行

変動金利年0.630%(全期間引下型)

🥉3位 : りそな銀行

変動金利年0.640%※1

2026年2月3日時点の金利です。適用金利は申込内容や審査結果等によって変わる場合があります。

※1:下記①②を満たし、新たにりそな銀行所定の住宅ローンのご利用のお客さまを対象とさせていただきます。

①お申込み~ご契約までWEB完結でお手続き※いただける方

②給与振込、りそなデビットカード〈プレミアム〉、りそなクレジットカード〈クラブポイントプラス〉JCBゴールドいずれか1つのご契約

※WEB完結とは、「りそな住宅ローン事前審査WEB申込」「りそな住宅ローンマイページによる正式審査申込の利用」「りそな住宅ローン電子契約サービスの利用(非対面電子契約、店頭電子契約のいずれも可)」の全てをご利用いただくことです。

金利が低い住宅ローンを選ぶことは重要ですが、借り換えの場合は金利のほかに、各種手数料や団信の保障内容も重要なポイントです。

ここからは、各住宅ローンの詳細やおすすめポイントを詳しく解説していくので、ぜひ参考にしてください。

auじぶん銀行

変動金利年0.625%※

変動金利(全期間引下げプラン)借換え

固定10年:年1.541%※

固定20年:年3.281%※

固定35年:年4.046%※

固定金利(当初期間引下げプラン)借換え

審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※「借入時の年齢が50歳以下」「特約なしの一般団信を選択」の場合の適用金利

- ネット銀行ならではの低金利が魅力

- 携帯電話、電気、インターネット、TVのプラン組み合わせで最大年0.15%の金利優遇あり

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

PayPay銀行

PayPay銀行

変動金利年0.630%

全期間引下型

固定10年:年2.270%

固定20年:年2.990%

固定35年:年3.200%

当初期間引下型

- 変動金利タイプが低金利

- 保証料・印紙税がかからない

- 団信が手厚く、満51歳未満の方なら一般団信に加え、+0.05%の低金利でがん50%保障の団信が利用できる

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

ソニー銀行

変動金利年0.997%

変動セレクト住宅ローン

固定10年:年2.918%

固定20年:年3.655%

固定セレクト住宅ローン

- 保証料、団信保険料、印紙代(電子契約の場合)が無料

- 繰り上げ返済は一部返済も全額返済も無料

- 上乗せ金利なしでがん保障付きの団信に加入できる

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

住信SBIネット銀行

住信SBIネット銀行

変動金利年0.650%

WEB申込コース・通期引下げプラン

固定10年:年2.449%

固定20年:年3.039%

固定35年:年3.159%

WEB申込コース・当初引下げプラン

- 変動金利、固定金利ともに低金利

- 50歳以下なら上乗せ金利なしで3大疾病50%保障&全疾病保障ありの「スゴ団信」に加入できる

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

りそな銀行

りそな銀行

変動金利年0.640%※1

固定10年:年3.165%(全期間型)

固定20年:年4.675%(全期間型)

- 土日祝日含め17時まで窓口相談できる

- 女性向けプランなど住宅ローンの種類が豊富

- 専用火災保険に保険料10%OFFで加入できる

※1:下記①②を満たし、新たにりそな銀行所定の住宅ローンのご利用のお客さまを対象とさせていただきます。

①お申込み~ご契約までWEB完結でお手続き※いただける方

②給与振込、りそなデビットカード〈プレミアム〉、りそなクレジットカード〈クラブポイントプラス〉JCBゴールドいずれか1つのご契約

※WEB完結とは、「りそな住宅ローン事前審査WEB申込」「りそな住宅ローンマイページによる正式審査申込の利用」「りそな住宅ローン電子契約サービスの利用(非対面電子契約、店頭電子契約のいずれも可)」の全てをご利用いただくことです。

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

イオン銀行

変動金利年0.780%

全期間優遇金利プラン

固定3年:年2.09%

固定5年:年2.33%

固定10年:年2.80%

手数料定率型・当初固定金利プラン

- 金利上乗せなしで全疾病団信に加入できる

- イオングループでの買い物が毎日5%OFFになる特典あり(セレクトクラブカードのクレジット払いの場合)

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

三菱UFJ銀行

三菱UFJ銀行

変動金利年0.745%~

変動金利タイプ

固定10年:年2.75%

固定20年:年3.51%

固定金利タイプ・最初に大きな優遇コース

- インターネット手続きで一部繰り上げ手数料・金利変更手数料が無料になる

- 電子契約を利用すれば印紙代が無料になる

- pontaポイントが毎月貯まる

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

【Q&A】住宅ローンの相談に関するよくある質問

最後に、住宅ローンの借り換え相談でよくある質問に回答します。

- 1. 無料のFP相談の仕組みは?

-

無料のFP相談は多くの場合、相談者以外の企業・事業主から紹介料や利用料をもらう仕組みを採用しています。例えば、「保険などのサービス成約時に紹介料をもらっている」「登録FPから利用料をもらっている」などです。

そのほか、FPによっては実績を作るために無料でFP相談を受けている人もいます。

- 2. 相談のときに必要なものはある?

-

特に何も準備しなくても住宅ローンの相談は可能です。しかし、給与明細や源泉徴収票などの年収確認ができる書類のコピーや、購入予定物件がある場合はその資料を持参すると、より具体的な提案をしてもらえるでしょう。

まとめ

希望の借り換え先がある場合を除き、住宅ローン借り換えの相談はFPにするのがおすすめです。FPは中立的な立場にあるため、そもそも住宅ローンの借り換えをしたほうがいいのかも含め、親身になって相談に乗ってもらえます。

FP相談が初めての方は、オカネコやモゲチェックなどの無料で使えるサービスをぜひ活用してください。いずれもオンラインで気軽に専門家への相談ができるため、忙しい方でも自宅にいながらにして住宅ローン借り換えの疑問や不安を解消できます。

信頼できる相談先を見つけ、具体的にどのくらいのメリットを得られるのかシミュレーションしたうえで住宅ローンの借り換えを進めましょう。