独身者にとって不安を生みやすい要因の1つが「老後資金」です。配偶者や子どもがいないなかで安心して老後を過ごすにはどうすればよいのか、悩んでいる方は多いでしょう。

結論から言うと、独身者が安心してゆとりある老後を送るには、目安として2,300万円~4,500万円の老後資金が必要です。本記事ではその根拠と、独身者が今からすべき老後資金対策を解説します。

また、独身者が老後に受け取れる年金や退職金の平均額、60代単身世帯の平均貯金額、高齢無職独身世帯の平均的な家計収支も紹介します。老後に不安を感じている独身の方は、ぜひ最後までご覧ください。

- 年金受給月額の平均は厚生年金が14.5万円、国民年金が5.6万円。しかし独身者の老後生活では、最低日常生活費として月15.5万円程度、ゆとりある老後の生活費として月25.3万円程度が必要になると見込まれる

- 独身者が安心してゆとりある老後を送るには、目安として2,300万円~4,500万円の老後資金が必要

- 老後資金を準備するには早めの対策が不可欠。ライフプランニングで将来の見通しを立て、計画的な貯金やiDeCoやNISAでの資産運用など、自身の生活スタイルにあった対策を行うことが大切

独身者が老後に受け取れるお金や貯金額の平均

まずは、独身者が老後に受け取れるお金や貯金額の平均から見ていきましょう。

年金受給額の平均

厚生労働省年金局によると、令和4年度の年金受給月額の平均は以下のとおりです。

平均年金月額(令和4年度)

- 厚生年金(第1号):144,982円(※1)

- 国民年金:56,428円(※2)

参照※1:表6厚生年金保険(第1号) 受給者平均年金月額の推移|令和4年度 厚生年金保険・国民年金事業の概況 8ページ|厚生労働省年金局

参照※2:表20国民年金 受給者の平均年金月額の推移|令和4年度 厚生年金保険・国民年金事業の概況 19ページ|厚生労働省年金局

会社員が入る厚生年金は「基礎年金+上乗せ年金」の2階建て構成になっています。

そのため国民年金よりも保険料は高い(ただし半分は会社が負担)ですが、その分年金受給月額も高く、平均で約14.5万円が受け取れます。

一方、国民年金の年金受給月額は平均5.6万円で、安心して老後を過ごすには金額が足りないと言わざるを得ません。国民年金の方は、厚生年金の方以上に自分で老後資金を備える必要があります。

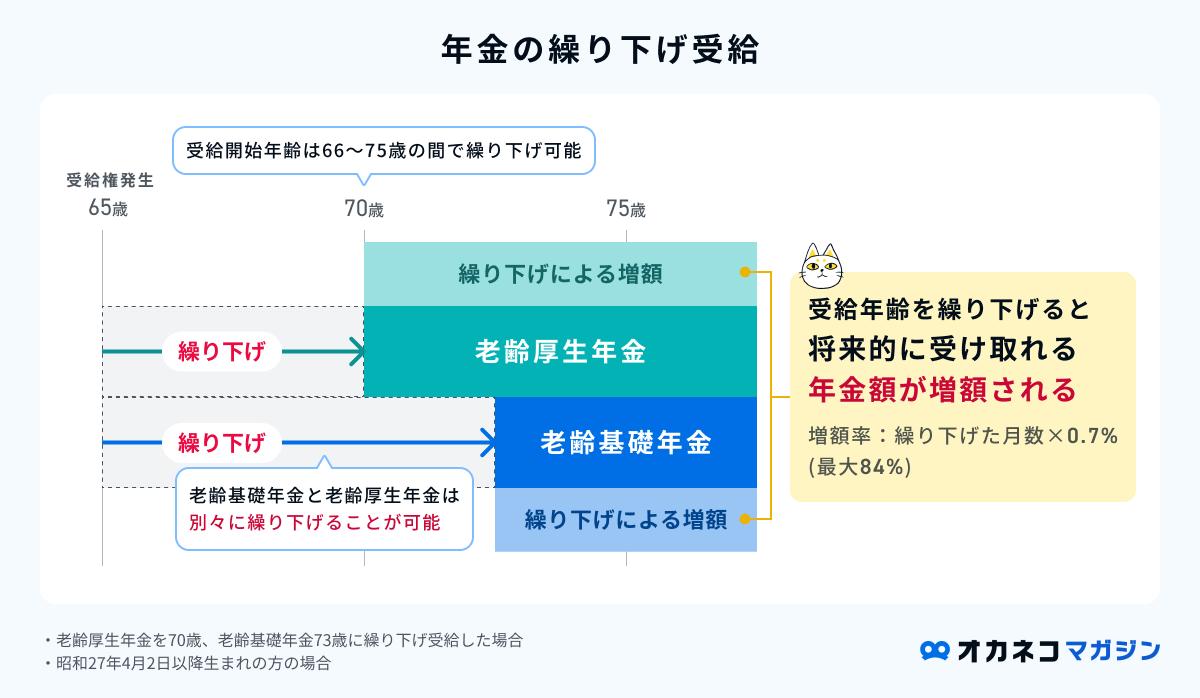

年金の繰り下げ受給で最大84%受給額アップ

年金は65歳から受給できますが、自分の意志で受給開始を遅らせることも可能です。これを「繰り下げ受給」といいます。

年金を繰り下げ受給すると、繰り下げ期間1か月ごとに0.7%ずつ年金受給額が上がり、上限の75歳まで繰り下げを行うと、年金受給額を84%もアップすることが可能です。

| 年金繰り下げ受給の増額率早見表 | ||||

| 受給開始年齢 | 繰り下げ期間 | 増額率 | 年金受給額のシミュレーション | |

| 月5万円の場合 | 月15万円の場合 | |||

| 66歳 | 12か月 | 8.4% | 5万4,200円 | 16万2,600円 |

| 67歳 | 24か月 | 16.8% | 5万8,400円 | 17万5,200円 |

| 68歳 | 36か月 | 25.2% | 6万2,600円 | 18万7,800円 |

| 69歳 | 48か月 | 33.6% | 6万6,800円 | 20万400円 |

| 70歳 | 60か月 | 42% | 7万1,000円 | 21万3,000円 |

| 71歳 | 72か月 | 50.4% | 7万5,200円 | 22万5,600円 |

| 72歳 | 84か月 | 58.8% | 7万9,400円 | 23万8,200円 |

| 73歳 | 96か月 | 67.2% | 8万3,600円 | 25万800円 |

| 74歳 | 108か月 | 75.6% | 8万7,800円 | 26万3,400円 |

| 75歳 | 120か月 | 84% | 9万2,000円 | 27万6,000円 |

老後を迎えた時点で「まだ働いている」「資産がたくさんある」など経済的に余裕のある状況の場合は、年金の繰り下げ受給による受給額アップを検討するとよいでしょう。

退職金の平均

退職金をいくらもらえるかは、老後資金の計画に大きく影響します。退職金の金額は会社によってまったく異なるため、会社員の方は勤務先の就業規則の退職金規定を確認しましょう。

参考までに、厚生労働省の「令和5年就労条件総合調査」による退職金の平均は、以下のとおりです。

| 退職金の平均(最終学歴・職種・退職理由別) | |||||

| 定年 | 会社都合 | 自己都合 | 早期優遇 | ||

| 大学・大学院卒(管理・事務・技術職) | 1,896万円 | 1,738万円 | 1,441万円 | 2,266万円 | |

| 高校卒(管理・事務・技術職) | 1,682万円 | 1,385万円 | 1,280万円 | 2,432万円 | |

| 高校卒(現業職) | 1,183万円 | 737万円 | 921万円 | 2,146万円 | |

貯金額の平均

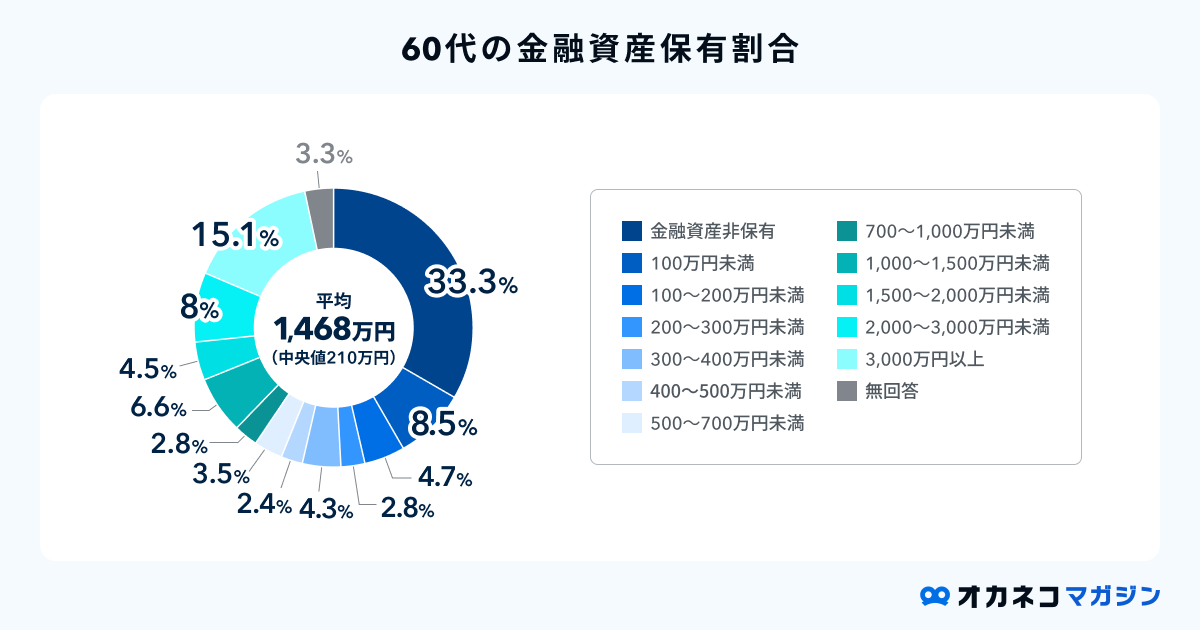

老後を迎える年代である60代の人の貯金額の平均はどのくらいなのでしょうか。金融広報中央委員会の調査によると、単身世帯の60代の金融資産保有額の平均は1,468万円、中央値は210万円です。

平均と中央値の金額差が大きいので、金融資産額別の分布も見てみましょう。すると、「非保有」が33.3%ともっとも多く、次に「3,000万円以上」「100万円未満」「2,000~3,000万円未満」「1,000~1,500万円未満」と続きます。

参照:シート4金融資産保有額(金融資産を保有していない世帯を含む)|家計の金融行動に関する世論調査[単身世帯調査]各種分類別データ(令和5年)|金融広報中央委員会

以前に老後2,000万円問題が話題になりましたが、貯金が2,000万円以上ある単身世帯の60代は全体の約2割にとどまりました。十分な老後資金を準備できている60代の独身者は、かなり少ないのが現状のようです。

このままで老後資金足りる…?家計の健康状態と対策がわかる(無料)

120万人以上※が体験している「オカネコの家計診断」。

登録して家計に関する約20問の質問に回答すると、住んでいる地域 × 家族構成が同じ人と比べてあなたの世帯年収・貯金額・金融資産は高いのか低いのかを、A~Eランクで診断します。

診断結果には簡易ライフプラン表もついてくるので、このままいくと老後資金がいくら貯まるのかも一目でわかります。

オカネコは完全無料で利用できて、約3分で簡単に診断できます。家計見直しのきっかけにもなるでしょう。

※2025年6月1日当社データベースより概算(オカネコサービスすべての実績総数)

FPから無料で老後資金対策のアドバイスがもらえる

家計診断をしたらFPからコメントが届き、そのまま無料でアドバイスがもらえます。

- ヒアリングの上で詳細なライフプランニング表の作成

- 老後までに必要な貯金額とやるべき対策

- 手当や自治体の補助金など利用できる公的制度

- 老後資金のほか、教育資金や住宅購入計画等の提案

最初に「老後資金を貯めたいのでライフプランニングをしたい」などとコメントするとスムーズです。

FPから無理に商品を勧められることはありません。老後資金は人生の中でも大きな支出になるため、信頼できるFPを見つけて納得のいく選択をしましょう。

独身者の老後の生活イメージ

老後の資金計画を立てる際は、どのような生活を送りたいか具体的なイメージを持つことが大切です。そこで、独身者が老後生活をイメージするうえで参考になる情報を紹介します。

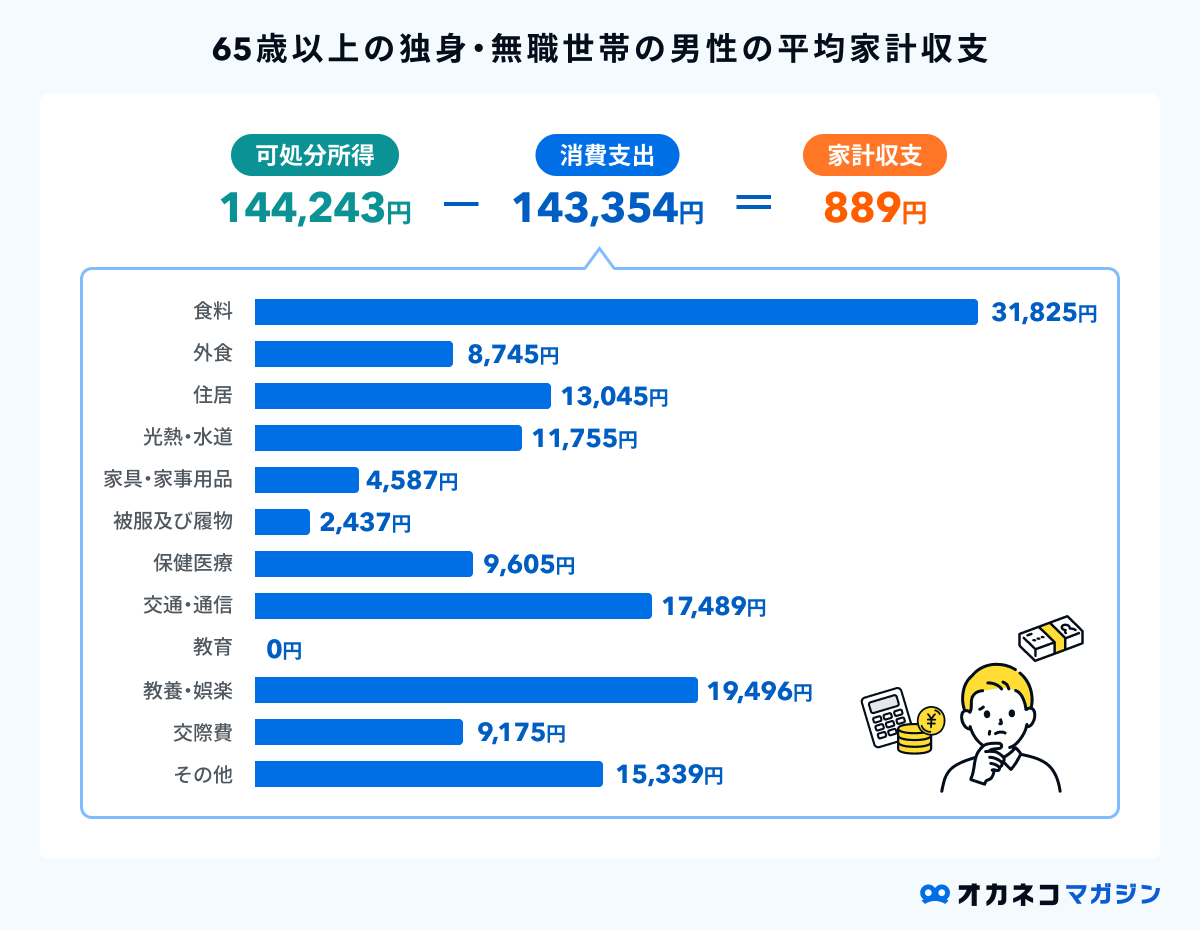

【男性】高齢無職独身世帯の収入と支出

「2019年全国家計構造調査」によると、65歳以上の独身・無職世帯の男性の平均的な家計収支は以下のとおりです。

参照:図Ⅱ-4 高齢無職単身世帯の男女別実収入及び消費支出|2019年全国家計構造調査14ページ|総務省統計局

※消費支出の内訳金額は、参照元の消費支出総額に各消費支出の割合(%)をかけ、小数点以下を四捨五入して金額算出しています。計算上、消費支出総額と消費支出内訳の合計額が一致しておりません。

可処分所得(税金や社会保険料などを除いた手取り収入)の144,243円に対し、支出は143,354円で、家計収支は889円の黒字でした。

65歳以上の独身・無職世帯の男性は、65歳以上の独身・無職世帯の女性に比べ、「外食」「交通・通信」「教養・娯楽」の支出割合が高い傾向です。

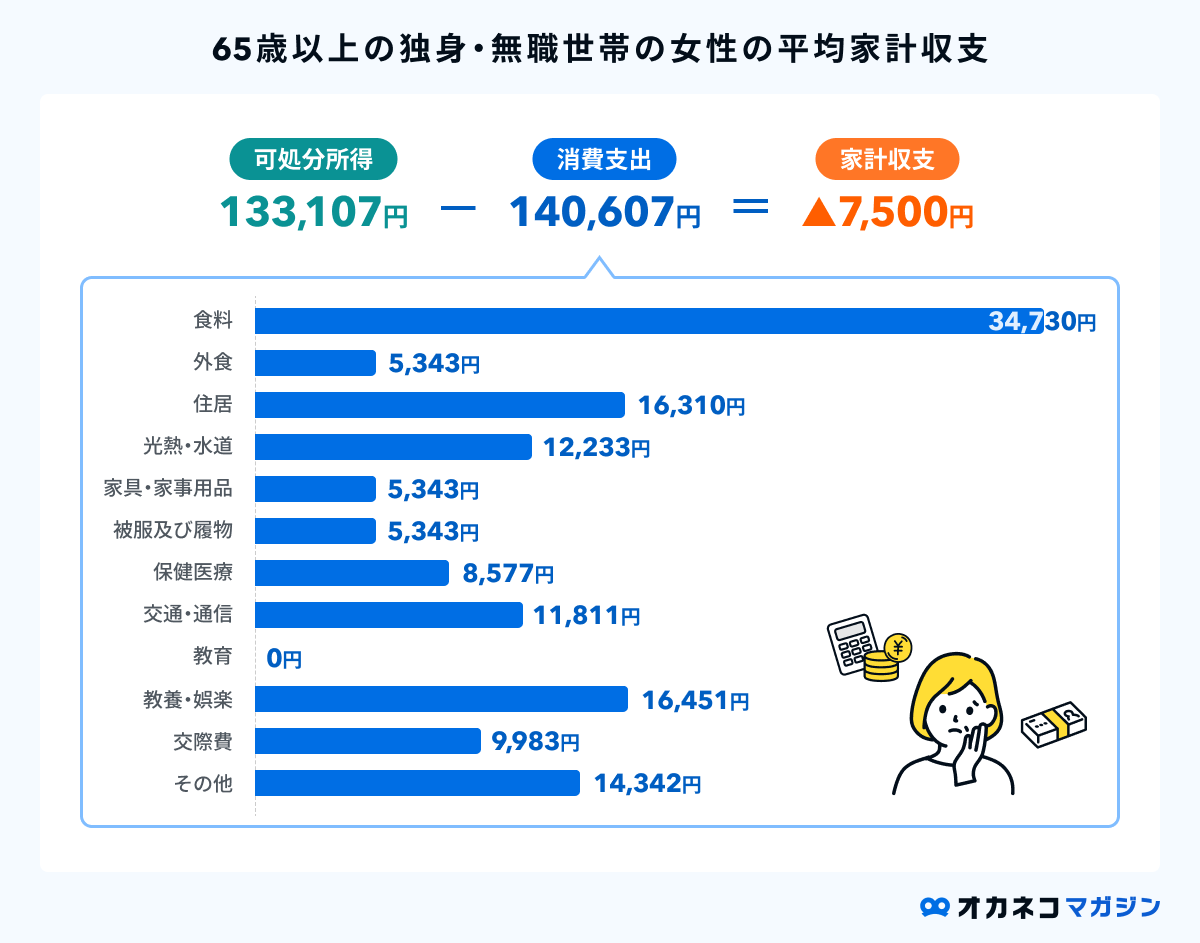

【女性】高齢無職独身世帯の収入と支出

「2019年全国家計構造調査」によると、65歳以上の独身・無職世帯の女性の平均的な家計収支は以下のとおりです。

参照:図Ⅱ-4 高齢無職単身世帯の男女別実収入及び消費支出|2019年全国家計構造調査14ページ|総務省統計局

※消費支出の内訳金額は、参照元の消費支出総額に各消費支出の割合(%)をかけ、小数点以下を四捨五入して金額算出しています。計算上、消費支出総額と消費支出内訳の合計額が一致しておりません。

可処分所得133,107円に対し、支出は140,607円で、家計収支は7,500円の赤字となっています。

65歳以上の独身・無職世帯の女性は、65歳以上の独身・無職世帯の男性に比べ、「食料」「住居」「交際費」の支出割合が高い傾向です。

介護費用の平均

独身者が老後にかかる費用を試算する際は、自身の介護費用も考慮する必要があります。

生命保険文化センターが過去3年間に介護経験がある人に対して行った調査(※)によると、介護費用の平均は1か月あたり8.3万円です。また、介護を受ける場所によって、介護費用は大きく異なります。

- 在宅介護費用の平均:月4.8万円

- 施設介護費用の平均:月12.2万円

独身者が施設介護を受けることになる可能性は、配偶者や子どもがいる人に比べて高いでしょう。同調査では、介護期間は平均5年1か月とされているので、単純計算で12.2万円×61か月=約740万円の介護費用が必要となります。

独身者は要介護状態になったときに備え、貯金のほか民間の保険加入も検討するのがおすすめです。

※参照:生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査」

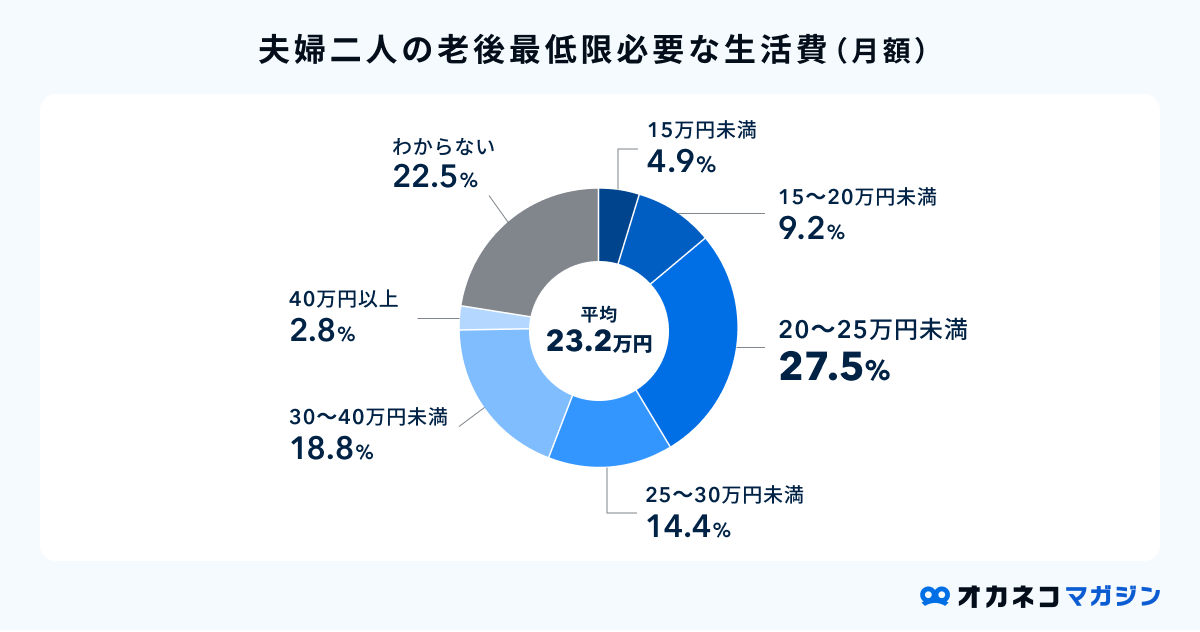

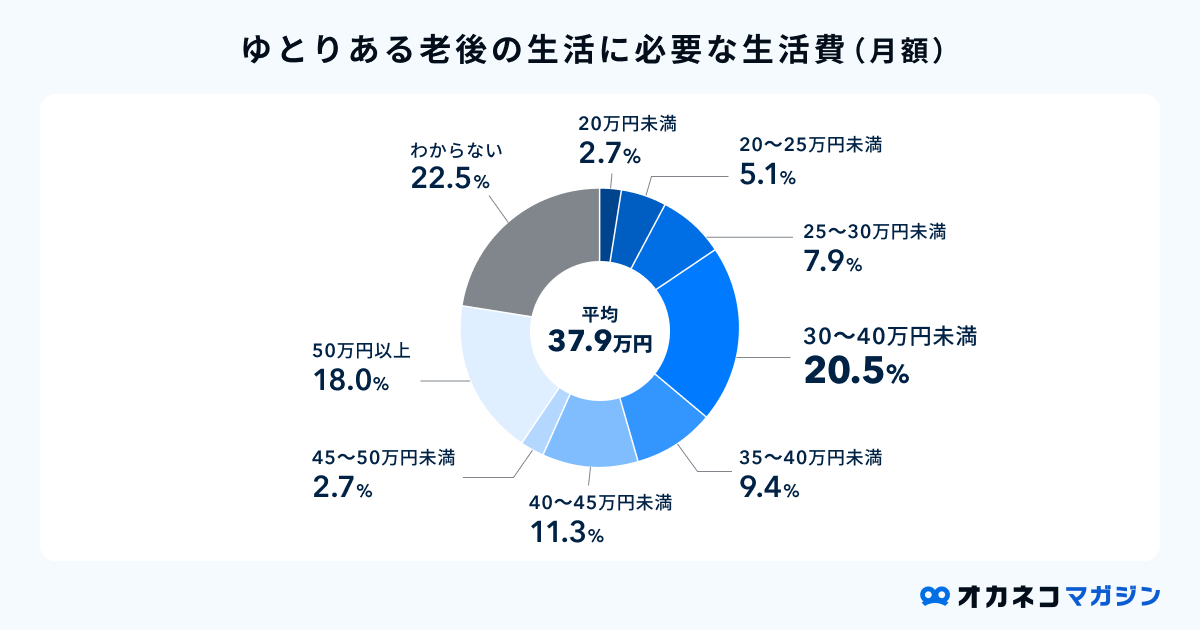

「最低日常生活費」と「ゆとりある老後の生活費」

老後に向け、独身者の方は最低限必要な生活費とは別に、旅行や趣味などを楽しめる「ゆとり」を持つための資金も準備するとよいでしょう。

生命保険文化センターの調査(※)によると、65歳以上の夫婦2人の老後生活の「最低日常生活費」は平均月23.2万円、「ゆとりある老後の生活費」は平均月37.9万円でした。

独身者の生活費は、夫婦2人の生活費の3分の2かかると仮定すると、最低日常生活費は月15.5万円程度、ゆとりある老後の生活費は月25.3万円程度になると見込まれます。

つまり、独身者は最低でも月15.5万円を確保できるように老後資金を準備し、余力があれば月10万円程度の上乗せ費用も備えると、ゆとりある老後を送れる可能性が高いです。

※参照:第Ⅲ章 老後保障 109ページ|2022(令和4)年度 生活保障に関する調査|生命保険文化センター、第Ⅲ章 老後保障 115ページ|2022(令和4)年度 生活保障に関する調査|生命保険文化センター

独身者は老後資金として2,300~4,500万円必要(シミュレーション)

以下は、ここまで解説した情報をもとに独身者の老後生活費の目安をまとめた表です。

| 独身者の老後生活費(月額)の目安 | |||

| 男性 | 女性 | ||

| 月収(可処分所得) | 144,000円 | 133,000円 | |

| 毎月の生活費 | 143,000円 | 141,000円 | |

| ゆとりある老後のための上乗せ費用 | 100,000円 | 100,000円 | |

| 毎月の不足分 | 99,000円 | 108,000円 | |

男性は月99,000円、女性は月108,000円の不足が出る計算となり、不足額は老後資金として備える必要があります。

これまでのデータをもとに、独身者が65歳で老後を迎え、85歳・100歳まで生きたときに必要な老後資金のシミュレーション結果は、以下の通りです。

85歳までに生きたときに必要な老後資金

- 男性:9.9万円×20年(240か月)=2,376万円

- 女性:10.8万円×20年(240か月)=2,592万円

100歳までに生きたときに必要な老後資金

- 男性:9.9万円×35年(420か月)=4,158万円

- 女性:10.8万円×35年(420か月)=4,536万円

長生きした場合に備えて、4,000万円程準備しておくと安心でしょう。

ただし、これらはあくまでデータをもとにした結果であり、必要な老後資金は生活スタイルや考え方などによって異なります。次の章でご自身に必要な老後資金、備え方を確認していきましょう。

独身者が今からすべき老後資金対策

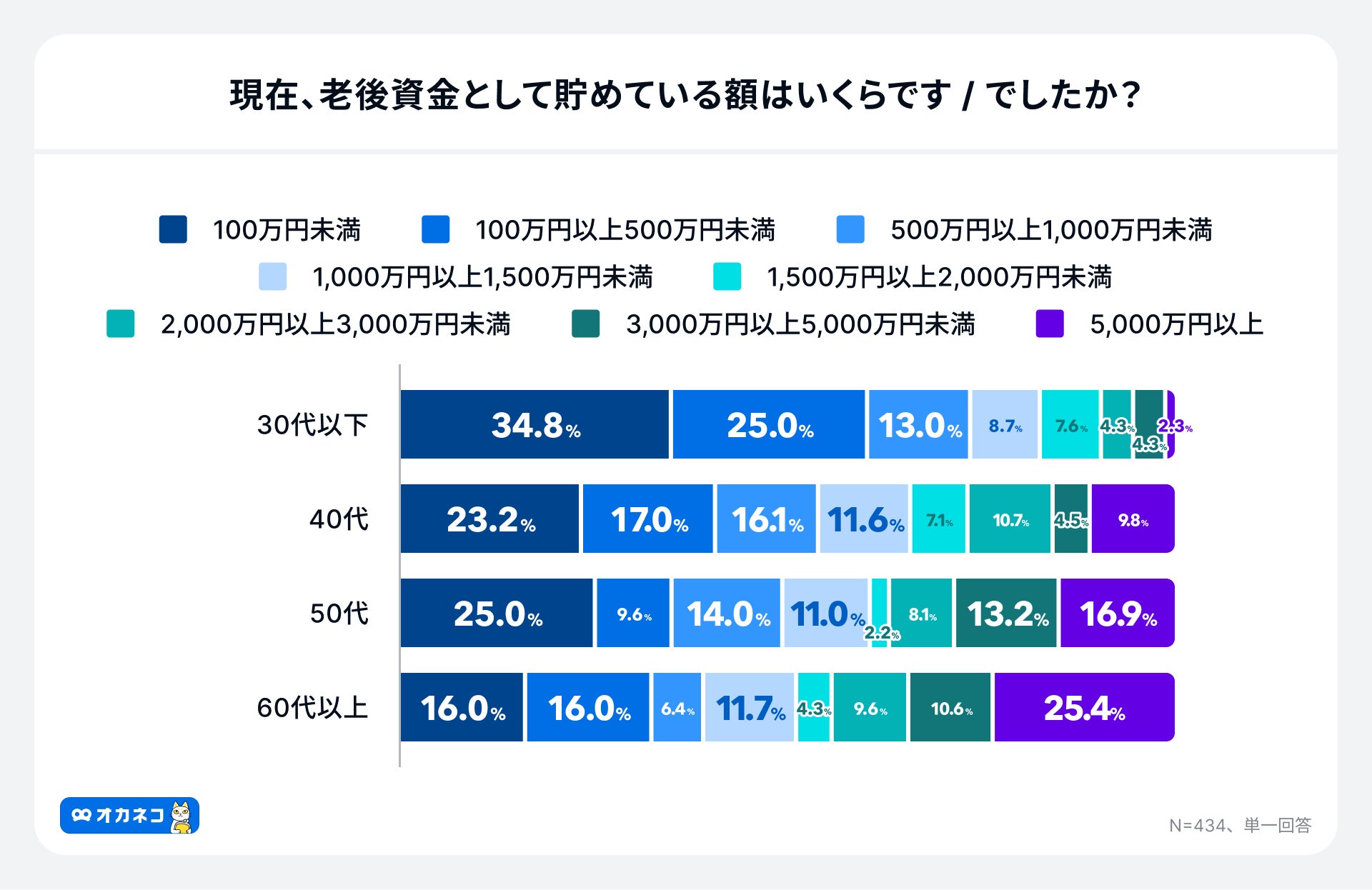

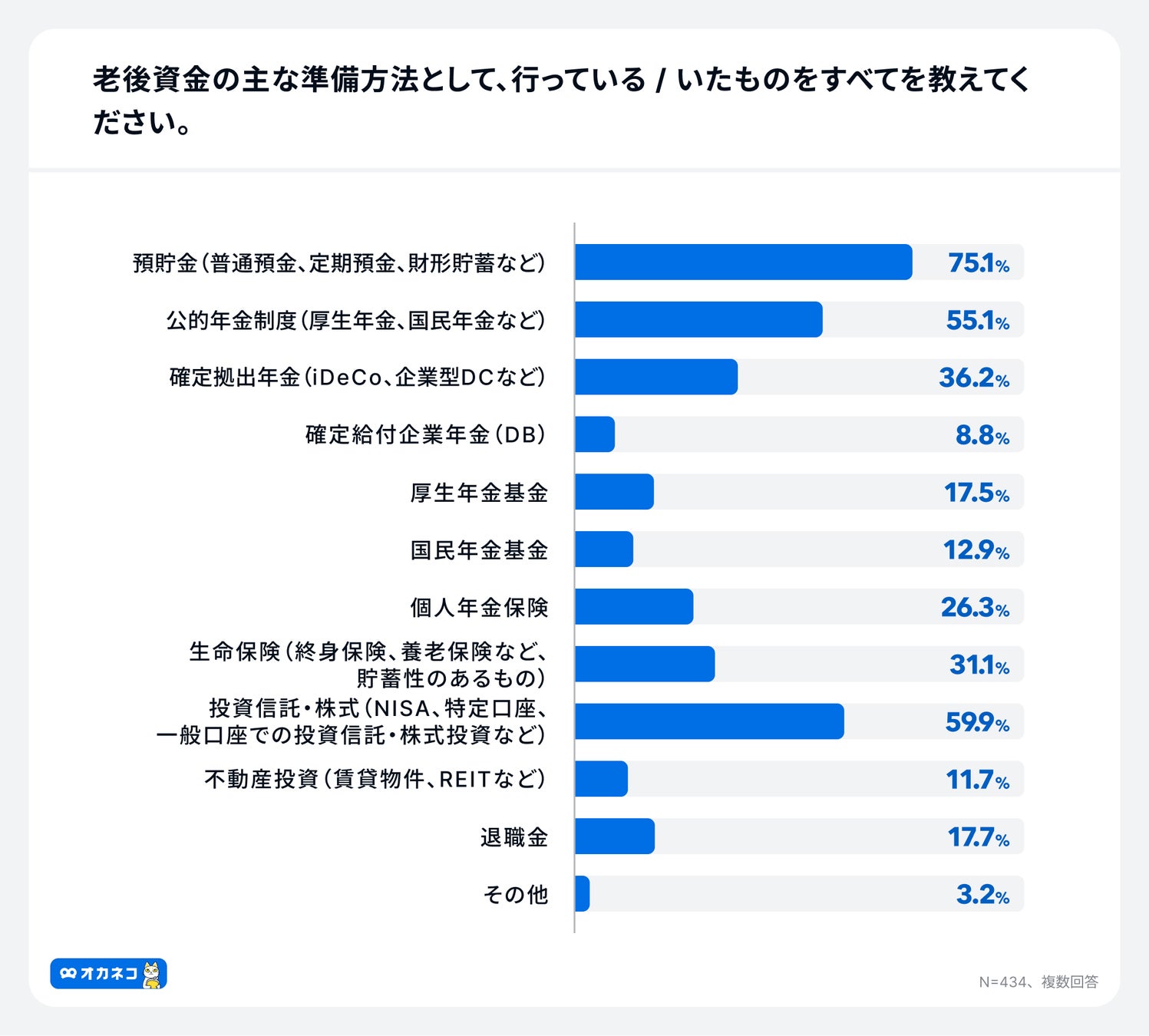

オカネコが2025年6月に実施した調査によると、老後資金の主な準備方法の上位は、「預貯金」75.1%、「投資信託・株式」59.9%、「公的年金制度」55.1%でした。

老後資金として貯めている額は、年代が上がるにつれ金額も上がりますが、高額な貯蓄を保有する層とそうでない層の二極化傾向が見られます。

また、2024年8月に実施した調査では、世帯年収別に「老後に必要な資金」と「公的年金の想定支給額」を比較すると、平均約7万円/月足りてないことがわかります。

老後に必要なお金はできるだけ早めに対策を始めれば、無理なく準備できます。

独身者が今からすべき老後資金対策をお伝えするので、老後の不安を感じている方は、今からできることに早速取り組んでみてください。

ライフプランニングをして将来設計を考える

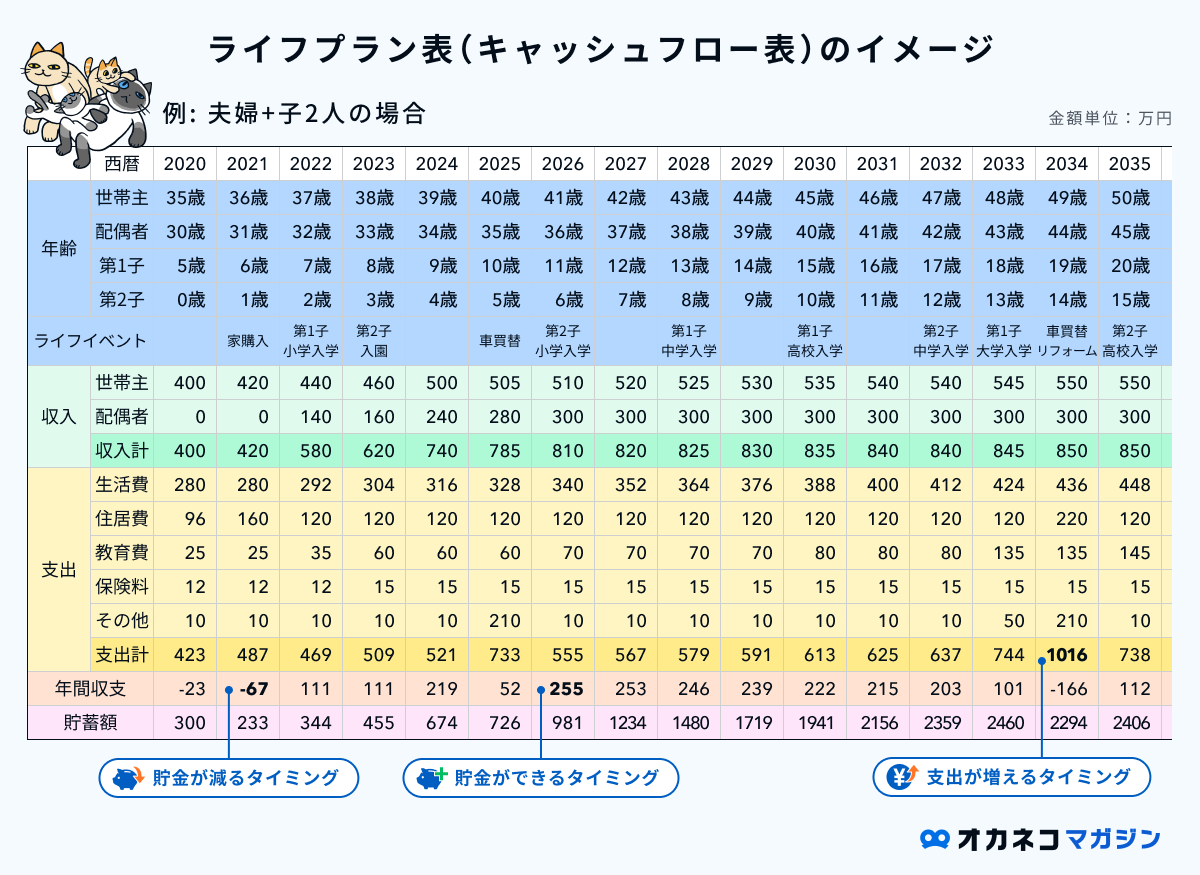

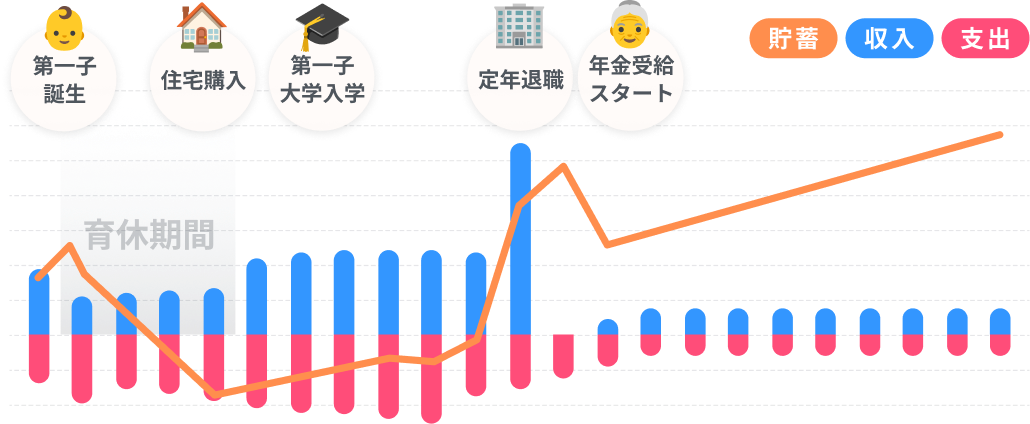

マイホームや自家用車の購入、退職など、人生で発生するイベント(ライフイベント)を整理し、それに向けて資金計画を立てることを「ライフプランニング」といいます。

ライフプランニングは、老後資金を計画的に準備するためにも有効な方法です。ライフプランニングをすれば将来の家計収支や貯蓄額の見込みがわかり、必要な老後資金も可視化されます。根拠のある老後資金対策ができるでしょう。

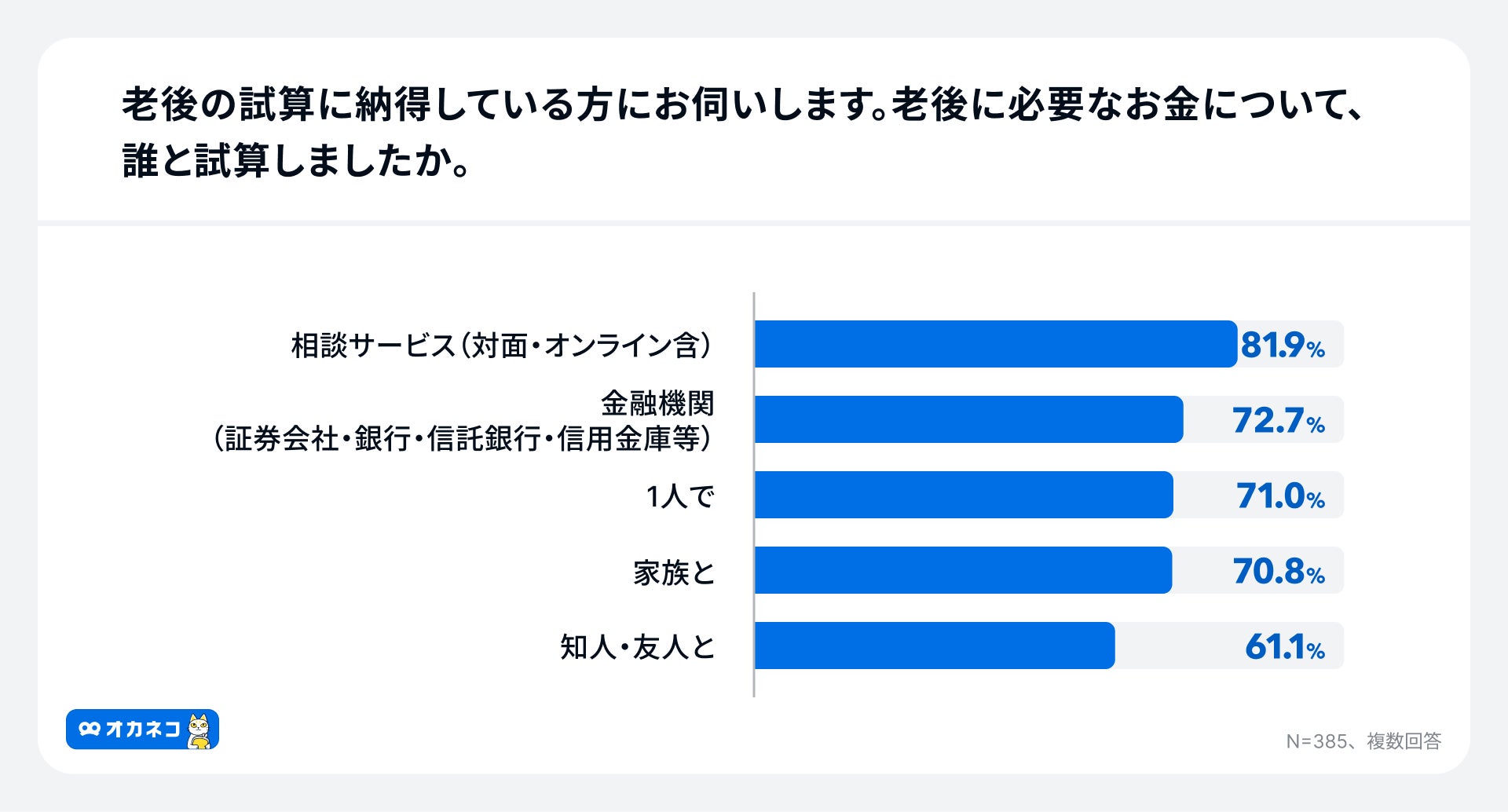

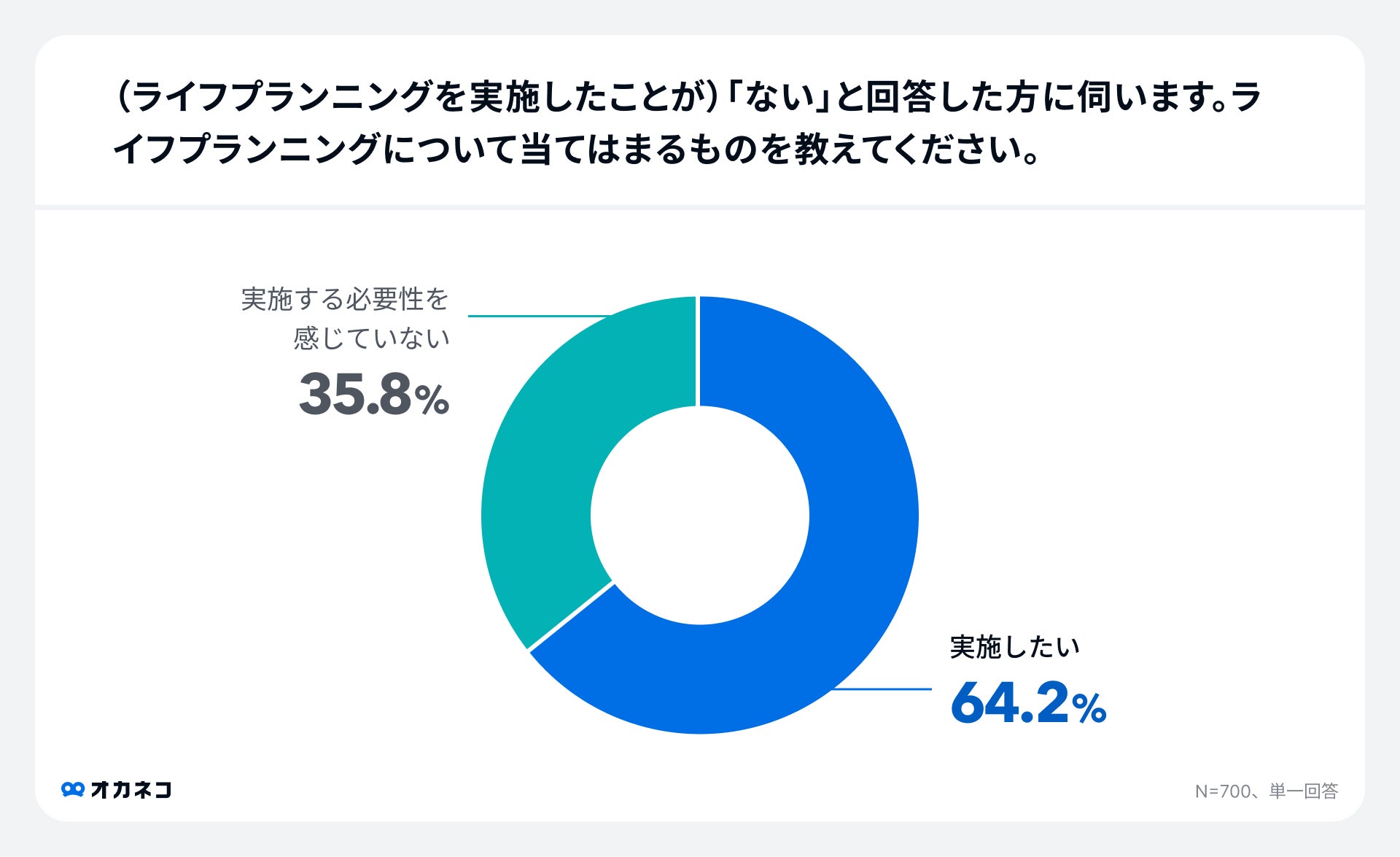

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

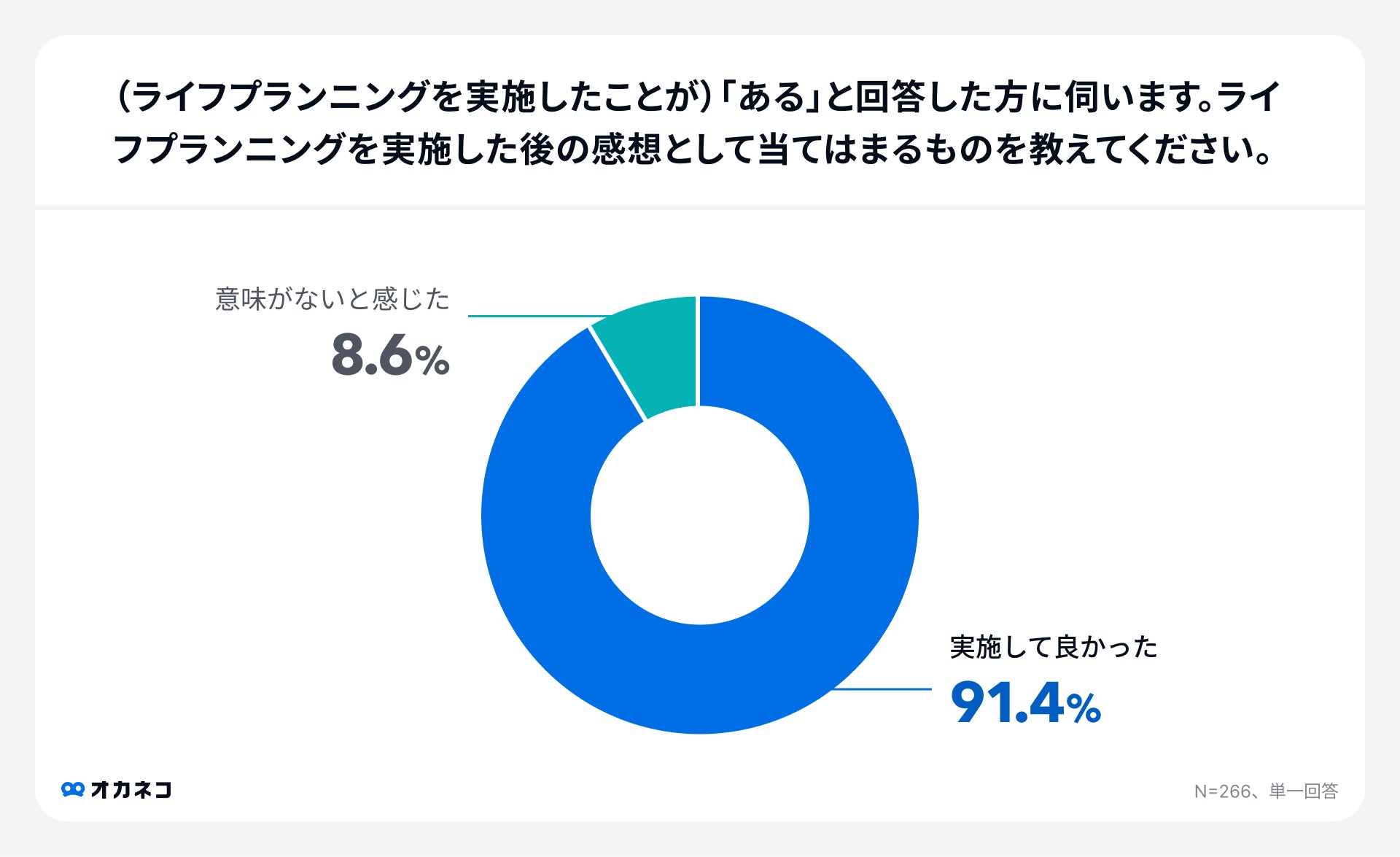

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないことがわかりました。

FPからもらえるアドバイス・提案の一例

- ヒアリングの上であなただけの詳細なライフプランニング表の作成

- 老後までに必要な貯金額とやるべき対策

- 手当や自治体の補助金など利用できる公的制度

- 老後資金・教育資金・住宅購入計画等の提案

はじめに簡単な家計診断をしたらFPからコメントが届き、そのまま無料で相談が可能です。

FPから無理に商品を勧められることはないため、信頼できるFPを見つけて納得のいく選択をしましょう。

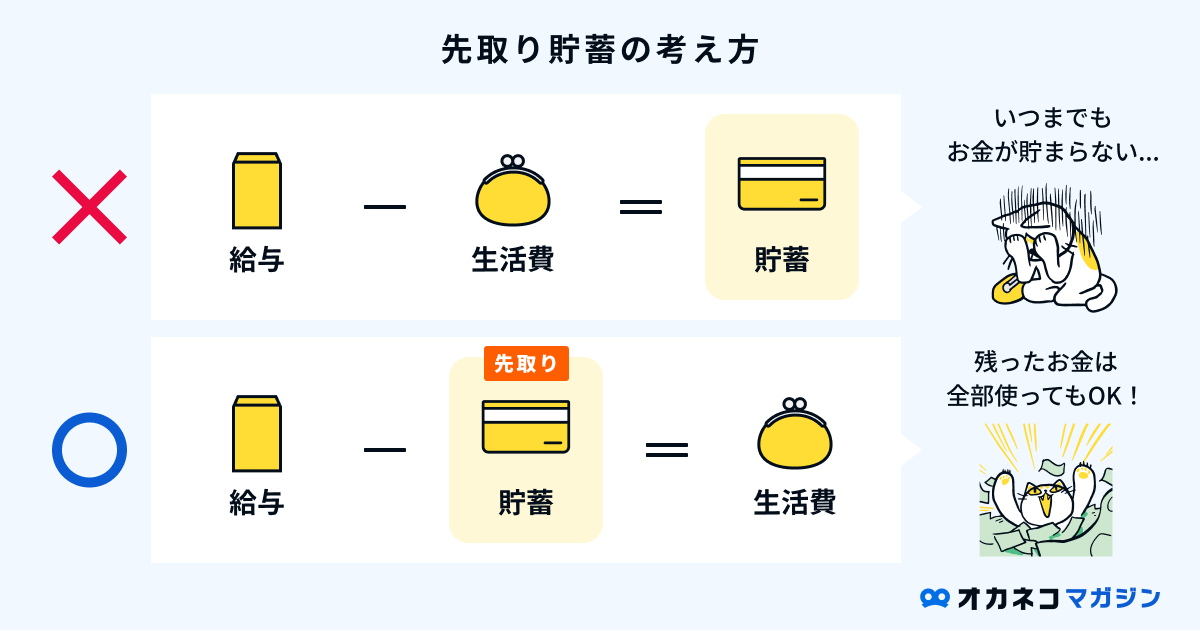

貯蓄用口座を作成して先取り貯金をする

老後資金として毎月いくら貯金するかを決めたら、あとはその金額を継続的に貯めていくだけです。

しかし貯金が苦手な人にとっては、この「継続」が難しいもの。ついお金を使いすぎてしまう方は、貯蓄用口座を作成して先取り貯金をするのがおすすめです。

まずは生活費用口座とは別に、貯蓄用口座を作成します。次に、毎月給料が入ったら、すぐに貯金分のお金を生活費用口座から貯蓄用口座に移動させ、手をつけないようにします。あとは、生活費用口座に残った金額で家計をやりくりするだけです。

「余った金額を貯金しよう」と思うと失敗しやすいですが、貯金にまわすお金は最初からないものとして生活するとうまく貯金できます。

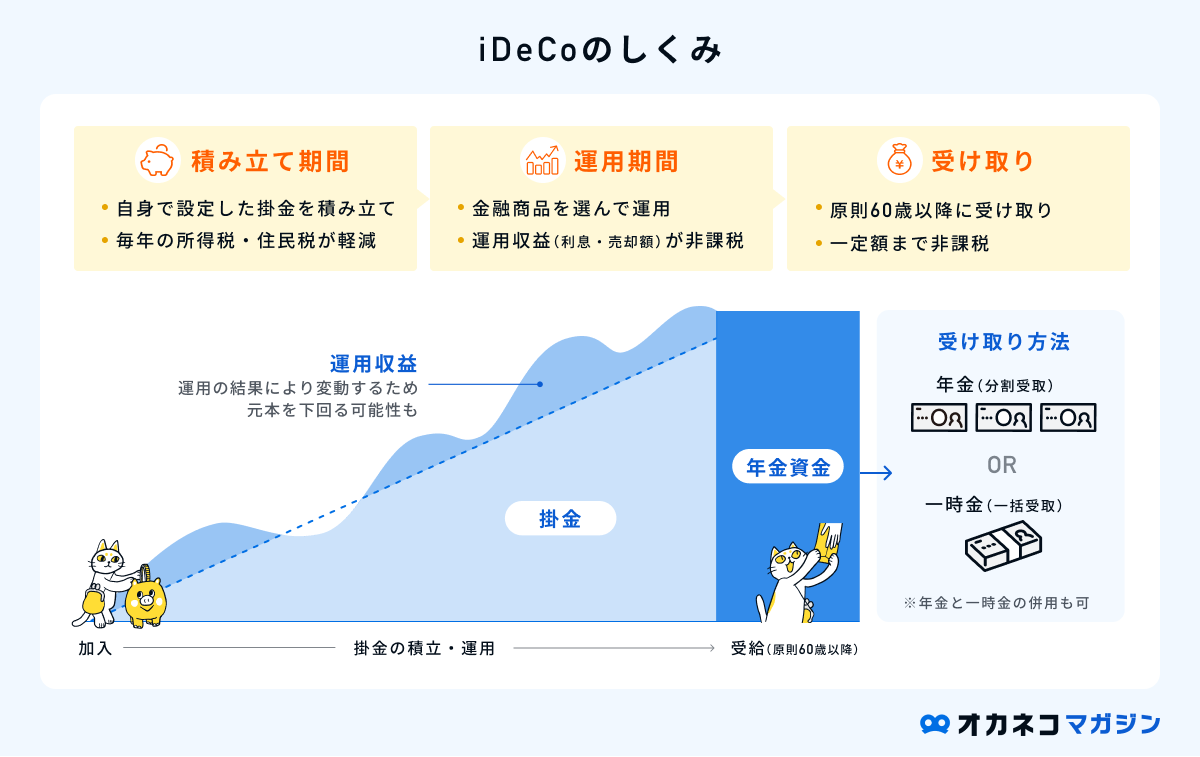

iDeCoを活用する

iDeCoとは、いわゆる「個人型確定拠出年金」のことで、個人が任意で加入する私的年金制度です。毎月一定額を拠出・運用し、60歳以降に年金か一時金のかたちで受け取れる仕組みになっており、月々の拠出額や運用方法は自分で決められます。

iDeCoは拠出金が全額所得控除されるなど税制面のメリットが高いため、所得税・住民税の負担を軽減しながら老後資金の積み立てが可能です。

ただしiDeCoには、60歳以降でなければ引き出しができず、流動性に制限があるという注意点もあります。老後まで手をつけなくても問題のないお金だけをiDeCoで運用しましょう。

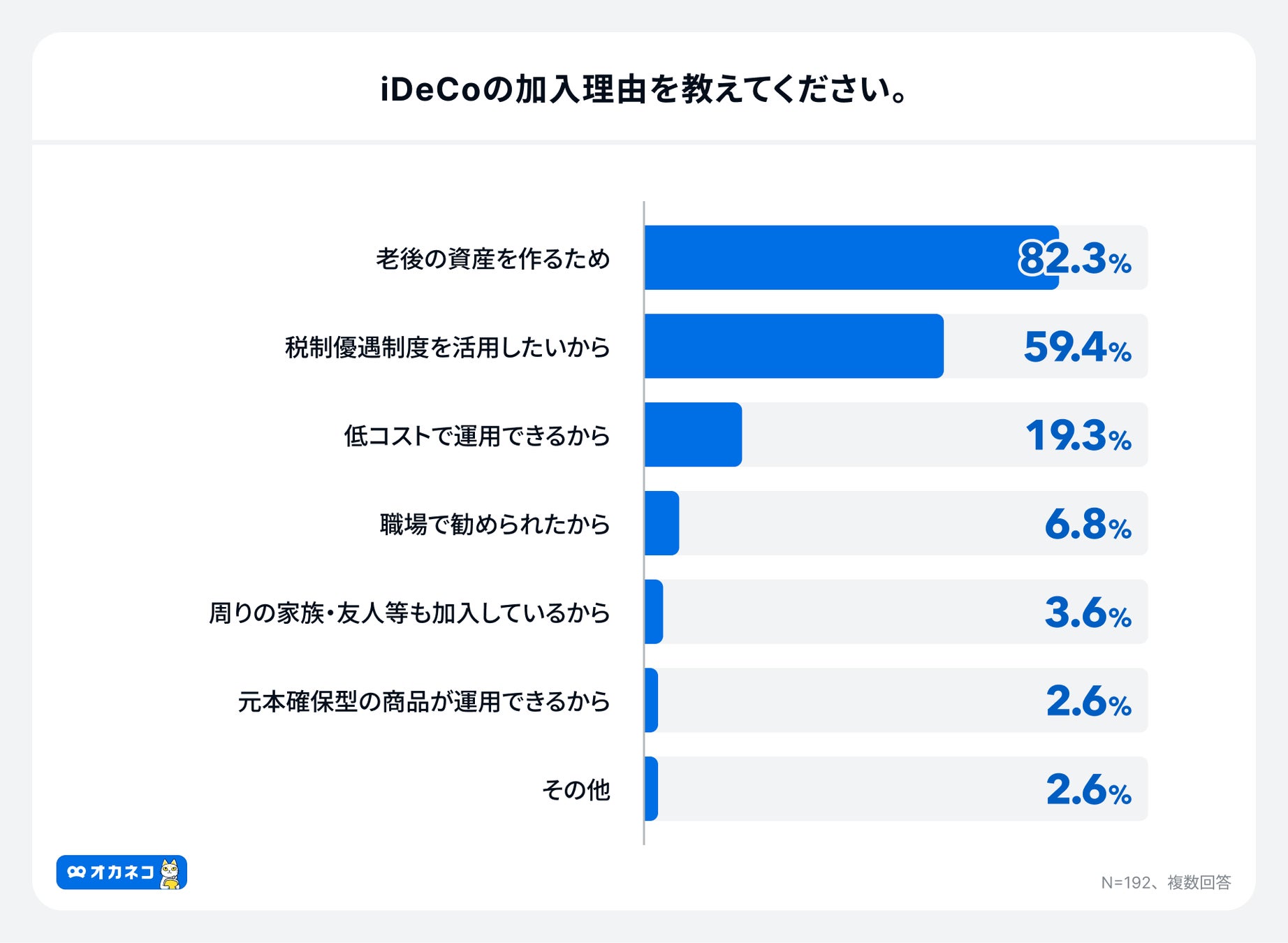

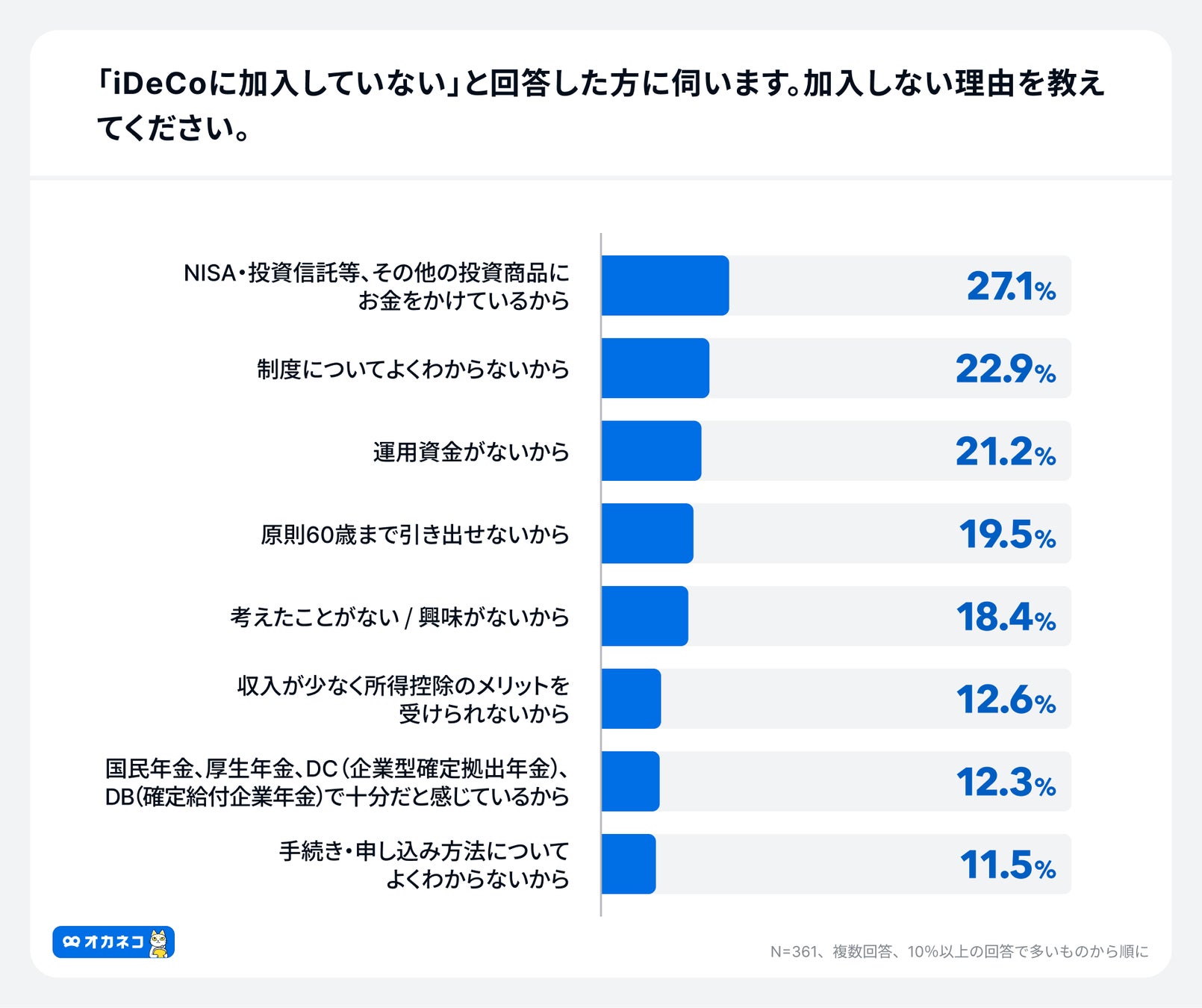

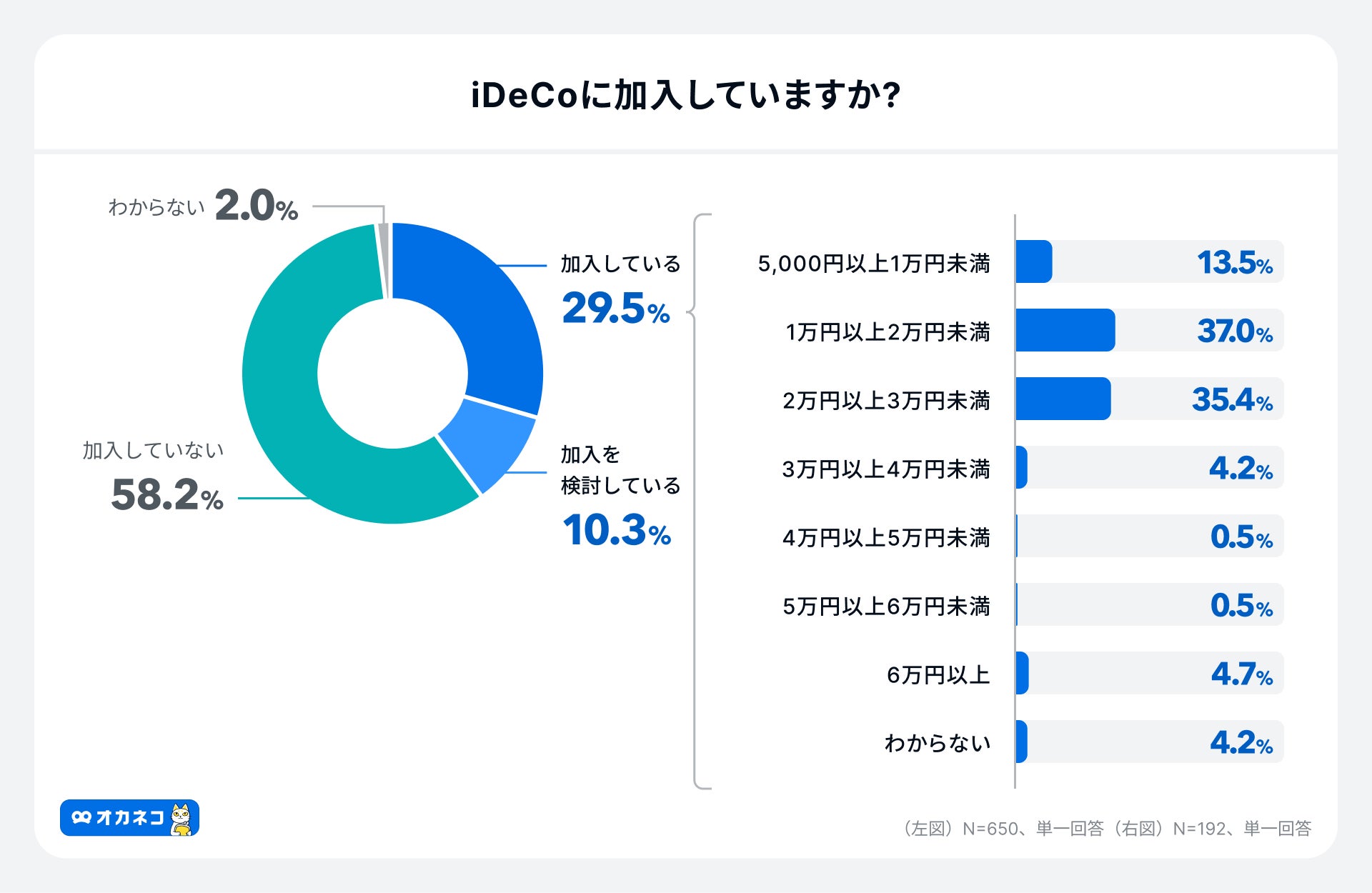

オカネコが2024年11月に実施した調査によると、iDeCoの加入率は約3割、毎月の平均拠出額は21,209円でした。

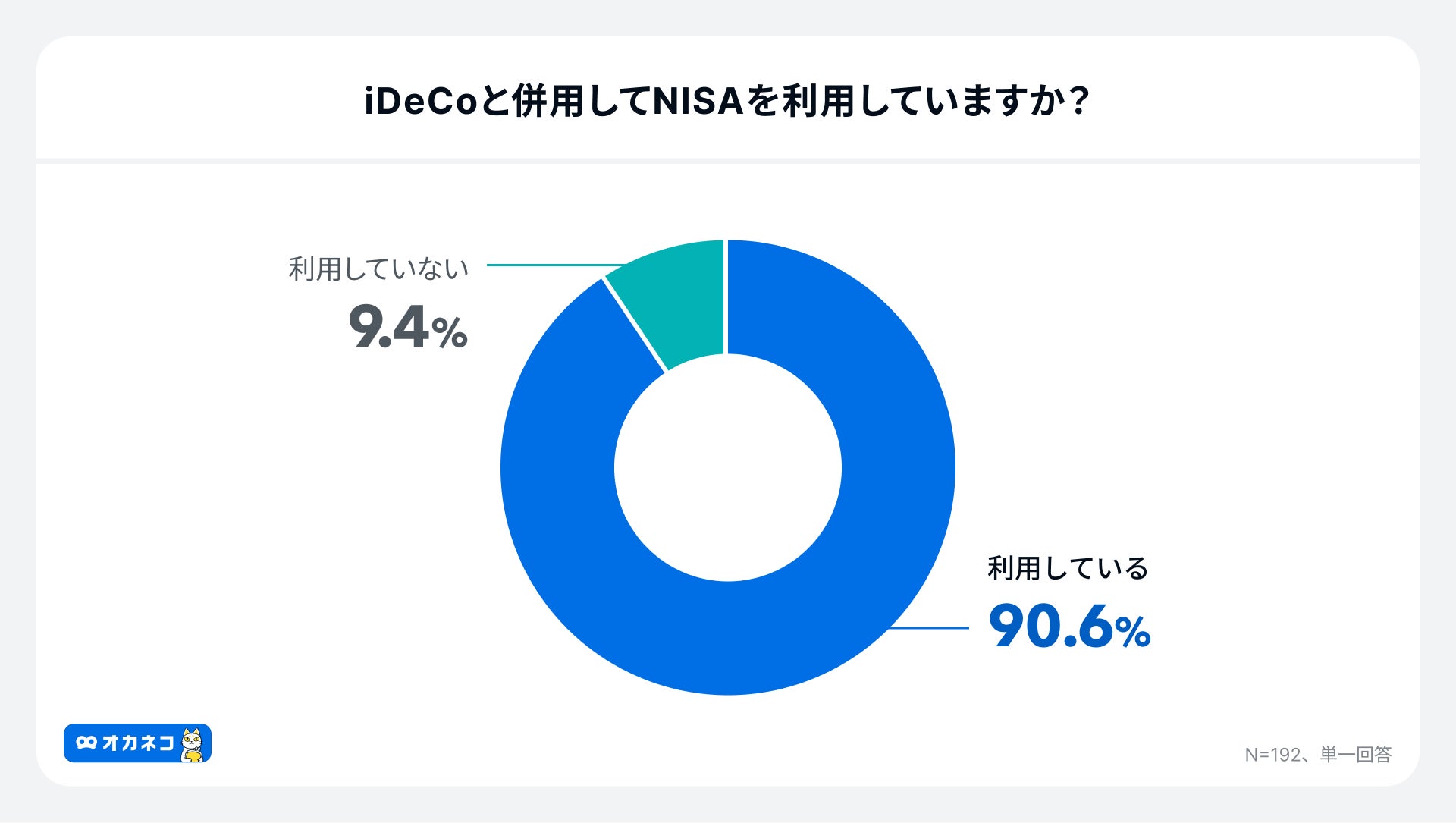

iDeCoへの加入理由としては老後に向けた資産形成が82.3%ともっとも多く、iDeCoを利用している方の約90%はNISAも利用していることが伺えます。

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

NISAを活用する

投資信託や株式投資で資産を運用し、お金を増やしながら老後資金対策をしたいと考えている方は、NISA制度をうまく活用しましょう。

NISAとは、NISA口座を開設し、その口座内で購入した金融商品の運用益が非課税になる制度のことです。本来、投資の運用益には20.315%の税金が課されます。(2024年5月時点)それが非課税になるのですから、NISAを活用しない手はありません。

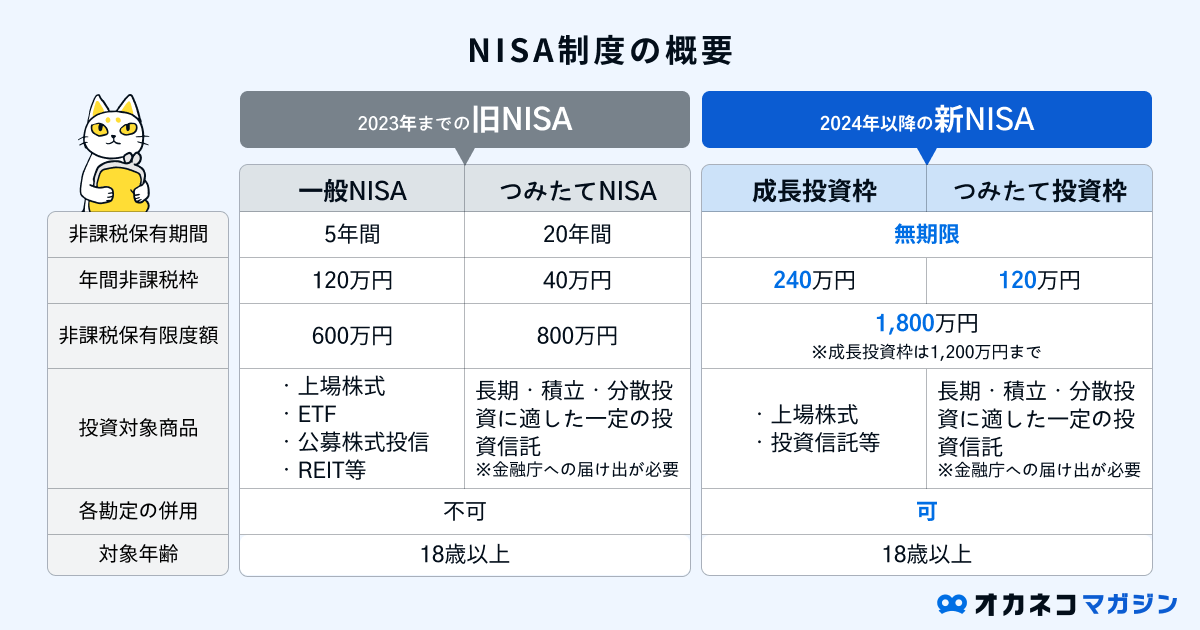

NISA制度は2014年から始まりましたが、2024年に制度改正が行われました。成長投資枠・つみたて投資枠の2枠が併用できるようになり、年間投資枠の増額と非課税期間の無期限化が実施され、以前より活用しやすくなっています。

iDeCoと違い、好きなタイミングで資産を引き出せる点もNISAのメリットです。

ただし、NISAにて運用する投資信託などには元本割れリスクがあります。つみたて投資枠を活用し、10年以上の長期運用を前提に「積立投資」をすれば、購入価格の平準化により元本割れリスクを抑えやすいです。

以下に「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

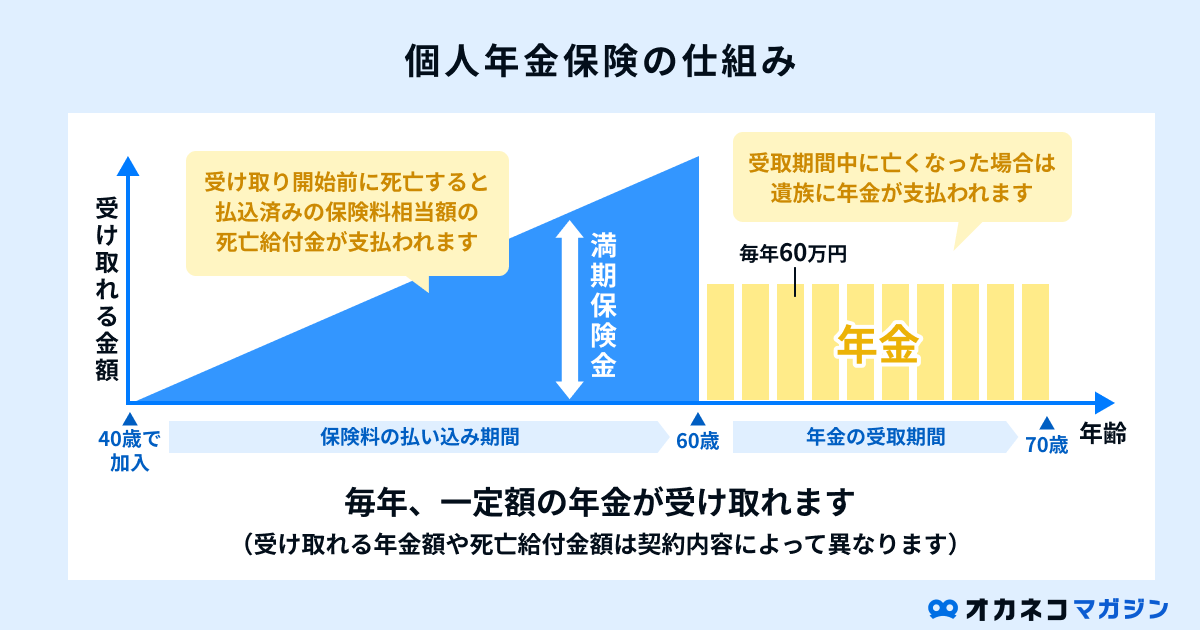

個人年金保険を活用する

個人年金保険とは、貯蓄性のある民間保険の一種です。個人年金保険は万一のときの死亡保障を備えつつ、一定期間の保険料払い込み後は一定額の年金を定期的に受け取れる仕組みになっています。そのため、厚生年金や国民年金に上乗せして年金を受け取りたい方は、加入を検討するとよいでしょう。

個人年金保険のメリットは、生命保険料控除の対象となる点です。年末調整や確定申告で生命保険料控除を申告すると、最大で所得税から4万円、住民税から2.8万円の控除を受けられます。

ただし、個人年金保険は掛け捨て型の保険より保険料が割高な傾向なので、家計収支を見ながら掛け捨て型保険と併用してバランスを取るのがおすすめです。

まとめ

独身者がゆとりある老後生活を送るには、目安として2,300万円~4,500万円の老後資金が必要です。また、介護が必要になった場合は、平均で月12.2万円、総額約740万円の介護費用が発生します。

貯金だけでなく、iDeCoやNISA、個人年金保険なども検討しながら、早めの老後資金対策に取り組みましょう。

老後に不安のある方、毎月いくら貯金をすればいいかわからない方は、一度FPやIFAなどのお金の専門家に相談するのがおすすめです。

当サイトの「オカネコ」を使えば、家計診断や専門家へのチャット相談が無料でできます。すっきりとした気持ちで老後資金対策を始められるように、不安や疑問はプロに相談していち早く解消しましょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/