| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

住宅ローンの借入可能額は金融機関で借りられる最高額であり、無理なく返せる額とは違います。住宅ローンの返済は長期にわたるので、ライフプランニングで将来の予測をしたうえで、適正な額を借り入れることが大切です。

本記事では年収600万円の適正な住宅ローン借入額や、住宅ローン借入額を考える際の注意点や無理のない返済のためのポイントをお伝えします。

年収600万円で住宅購入を検討中の方、無理なく返せる住宅ローン借入額を知りたい方は、ぜひ参考にしてください。

- 住宅ローン借入額は、年収倍率6倍以下または返済負担率25%以下が、無理なく返せる目安と言える

- 年収600万円の場合、年収倍率6倍で考えると約3,600万円、返済負担率25%で考えると適用金利によって異なるが4,000万円程度が借入額の目安になる

- 実際の適正な借入額は、利用する住宅ローンや購入する住宅、今後のライフイベントなどにより変わるため、借入時にかかる各種手数料や今後発生する住宅のリフォーム・メンテナンス費用、他のライフイベントにかかる費用なども考慮して試算することが大切

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

年収600万円で無理なく返せる住宅ローン借入額の目安

住宅ローンで金融機関から借入できる最高額を「借入可能額(借入限度額)」といいます。一般的に、住宅ローンの借入可能額の目安は年収の5~7倍とされています。

無理なく返せる住宅ローン借入額の目安として、年収倍率6倍以下または返済負担率25%以下に抑えれば、余裕を持って返済できると言えるでしょう。

年収600万円の場合の、住宅ローンの借入額の目安と計算方法を見ていきます。

年収600万円で無理なく返せる住宅ローン借入額の目安

年収の6倍で借入した場合のシミュレーション

住宅ローンの借入可能額は年収の5~7倍が目安といわれています。

住宅金融支援機構の2023年度調査(※)によれば、フラット35利用者の年収倍率(所要資金を世帯年収で除した数値)は以下のとおりです。

年収倍率

- 土地付注文住宅:7.6倍

- マンション:7.2倍

- 注文住宅:7倍

- 建売住宅:6.6倍

- 中古マンション:5.6倍

- 中古戸建:5.3倍

以上を踏まえ、年収600万円の人の住宅ローン借入可能額を年収倍率7倍と仮定すると、約4,200万円が目安となります。

これに対し、無理なく返せる住宅ローン借入額を出すには、もう少し低めの年収倍率で計算すべきでしょう。無理なく返せる住宅ローン借入額を年収倍率6倍と仮定すると、約3,600万円が目安となります。

| 【年収倍率別】年収600万円の人の総返済額シミュレーション | |||||

|---|---|---|---|---|---|

| 借入額 | 金利年1.0%の総返済額 | 金利年2.0%の総返済額 | |||

| 年収倍率7倍 | 約4,200万円 | 約4,979万円(約119,000円/月) | 約5,843万円(約139,000円/月) | ||

| 年収倍率6倍 | 約3,600万円 | 約4,268万円(約102,000円/月) | 約5,009万円(約119,000円/月) | ||

| 年収倍率5倍 | 約3,000万円 | 約3,557万円(約85,000円/月) | 約4,174万円(約99,000円/月) | ||

例えば年2.0%の全期間固定金利、借入期間35年で3,600万円を借り入れる場合、総返済額は5,009万円、毎月返済額は約119,000円です。

※2023年度フラット35利用者調査|住宅金融支援機構 P12

返済負担率25%で借入した場合のシミュレーション

返済負担率とは、住宅ローンの年間返済額が年収のどのくらいを占めるのかの割合のことです。一般的に、無理なく返済できる返済負担率は25%以下といわれています。

年収600万円の場合、住宅ローンの年間返済額が150万円(借入期間が35年なら総返済額は5,250万円)だと返済負担率が25%になります。

| 【返済負担率別】年収600万円の人の借入額シミュレーション | |||

| 返済期間35年の場合の総返済額 | 金利年1.0%の借入額 | 金利年2.0%の借入額 | |

| 返済負担率25% | 5,250万円(125,000円/月) | 4,420万円 | 3,770万円 |

| 返済負担率20% | 4,200万円(100,000円/月) | 3,540万円 | 3,010万円 |

返済負担率25%で計算すると、金利によって借入額は異なりますが、金利が年1.0%であれば4,420万円、年2.0%であれば3,770万円が無理なく返済できる借入額の目安です。

ただし、返済負担率は住宅ローンだけでなく、車のローン等も含めた総返済額で考える必要があります。他に返済中のローンがあれば、それらも踏まえて住宅ローンの借入額を計算しましょう。

監修者

監修者一般的に20%~25%程度が無理のない範囲の返済負担率とされています。年収600万円の方が35年でローンを組む場合、無理なく返済できる額は3,500万円~4,000万円程度が目安です。

自己資金の額や、他の借入、将来的な収入の変動、家族構成や生活費等も考慮に入れながら、目安を確認しましょう。

また、変動金利を選択された場合、金利が上昇すると返済負担額が増えるため、余裕を持った返済計画が重要です。

住宅ローンの借入額を考える際に注意したいこと

先述の年収600万円で無理なく返せる住宅ローン借入額は、あくまでも目安にすぎません。実際の適正な借入額は、利用する住宅ローンや購入する住宅、今後のライフイベントなどにより変わってきます。

そのため、住宅ローンの借入額を考える際は以下に注意し、自分の適正な借入額を見極めましょう。

住宅ローンの借入額を考える際に注意したいこと

借入時に手数料がかかる

住宅ローンの借入時には、主に以下の手数料がかかります。

住宅ローン借入時に必要な主な手数料

- 事務手数料

- 保証料

- 印紙代

- 登記関連費用 など

住宅ローンの事務手数料は「定額型」「定率型」の2種類があり、相場は定額型が数万円から30万円程度、定率型は借入金額の2.2%です。

定率型の場合、借入額が大きいほど事務手数料も高くなります。例えば、借入額4,000万円のときの定率型事務手数料の相場は88万円です。

一般的に、住宅ローンの事務手数料は融資実行時に一括で支払います。そのため住宅ローンの借入額は、事務手数料がいくらかかるのかも考慮して決めることが大切です。

団信の上乗せ金利がかかる場合がある

住宅ローンを利用する際は、基本的に団体信用生命保険(団信)への加入が必要となります。なかには団信加入が任意の住宅ローンもありますが、団信未加入者は万一の際に住宅ローン残高がゼロになる保障を受けられないため注意しましょう。

団信の保険料は、死亡・高度障害状態時のみを保障する「一般団信」であれば金融機関が全額負担してくれます。しかし、ガン保障や三大疾病保障などのオプションを付けると、年0.1~0.3%程度の上乗せ金利の負担が発生する場合が多いです。

団信の保障を充実させるなら、団信の上乗せ金利を含めた住宅ローンの返済額をシミュレーションしたうえで借入額を決めましょう。

住宅のリフォーム・メンテナンス費用がかかる

住宅は購入したら終わりではなく、適切なタイミングでのリフォーム・メンテナンスが必要です。

リフォーム費用の相場は以下の通りです。

| リフォーム費用の相場(400F調べ) | ||

|---|---|---|

| リフォーム内容 | 戸建て | マンション |

| キッチン | 50~150万円 | 50~150万円 |

| 浴室 | 60~120万円 | 60~120万円 |

| トイレ | 15~40万円 | 15~40万円 |

| 床材張替え | 10~100万円 | 10~100万円 |

| クロス張替え | 10~50万円 | 10~30万円 |

| 外壁塗装 | 80~150万円 | ー(※) |

| 全面リフォーム | 1,000万円~ | 600万円~ |

リフォーム・メンテナンスはマンションより戸建てのほうが高い傾向ですが、マンションの場合は毎月の修繕積立金の支払いもあります。

毎月の住宅ローン返済額とは別に、こうした住宅のリフォーム・メンテナンス費用も蓄えられるよう、無理のない返済計画を立てることが大切です。

他のライフイベントにかかる費用を試算する

住宅ローンの返済は長期にわたるため、新しい家族の誕生やお子さんの進学、車の買替、旅行など、これから先のライフイベントを考慮したシミュレーションが必要です。

まずはライフプランニングを行い、住宅購入費以外のライフイベントにかかる費用を試算しましょう。さらに、お金がかかる時期や資産の推移も予測したうえで、無理なく返済できる住宅ローン借入額を算出してください。

住宅を購入する際は、住宅ローン以外にも様々な諸費用が発生します。

融資手数料、団体信用生命保険料、火災保険料や地震保険料、登記費用等も考慮すべき点です。物件購入時の諸費用は物件価格の6~10%程度を目安に準備することをおすすめします。

また事前にライフプランの見直しを行い、無理のない借入額に設定することが重要です。

住宅ローンの適正な借入額の目安を知る近道

家の購入を検討中なら、FP相談を利用することで家計に合わせた無理のない借入額のアドバイスがもらえます。

- ライフプランニング表を作成し、自分にとって適正な借入額を提案してくれる

- 住宅や住宅ローンの販売とは直接的な関係がなく、中立な立場で提案してくれる

- 住宅ローン減税や自治体の補助金など、利用できる公的制度を教えてくれる

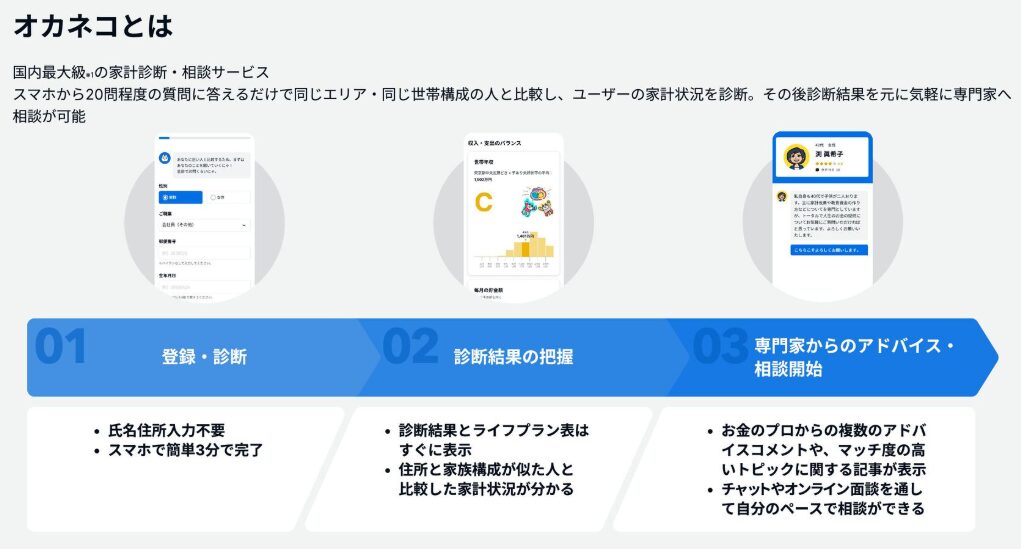

おすすめの相談先は「オカネコ」

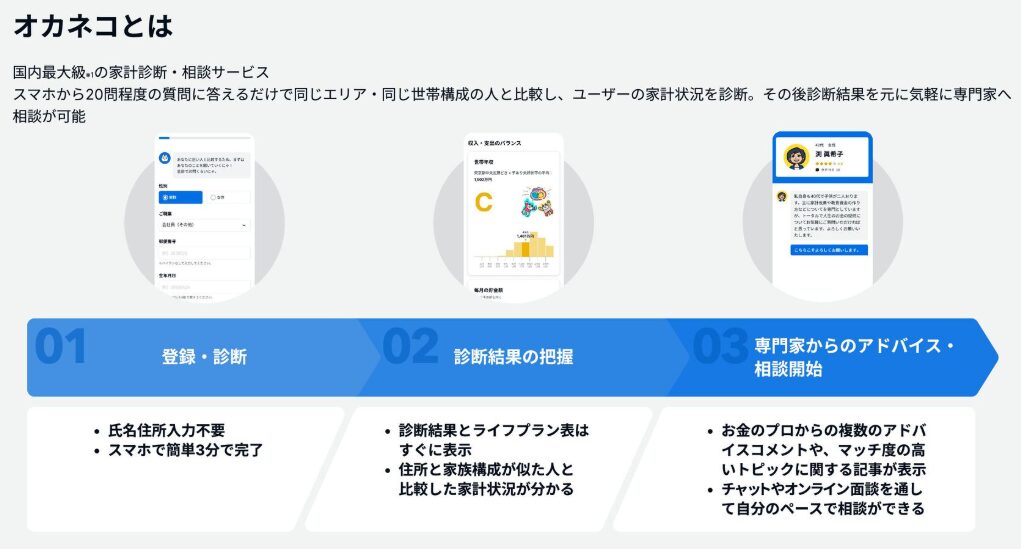

「オカネコ」は多くのFPが在籍する、国内最大級※1の家計診断・相談サービスです。

オカネコを利用すれば、住宅ローンに関することはもちろん、お金に関する不安や悩み全般を完全無料でFPに相談できます。

オカネコのメリットは、事前に入力した収入・年齡・家族構成、悩みなどの情報をもとに、その分野が得意なFPなどの専門家からコメントを受け取れることです。受け取ったコメントや口コミを参考に相談したいFPを選べます。

最初に「家を買いたいのでライフプランニングをしたい」とコメントするとスムーズに相談できるでしょう。

FPから無理に商品を勧められることはありません。マイホームは高い買い物なので、信頼できるFPを見つけて納得のいく選択をしましょう。

※1:現時点での当社データベース及び他社公表情報の比較調査による

無理なく住宅ローンを返済するためのポイント

無理なく住宅ローンを返済するには、借入額だけでなく住宅購入の時期や公的制度の利用、住宅ローンの選び方も大切です。マイホームを買うなら、以下のポイントを押さえて住宅ローンを組みましょう。

無理なく住宅ローンを返済するためのポイント

頭金が貯まるのを待つより早期にローンを組む方がお得な場合がある

住宅購入時の頭金(自己資金)の目安は、物件価格の1~2割程度といわれています。「オカネコ マイホームに関する意識調査」で全国のオカネコユーザーに住宅購入時の頭金の割合を聞いたところ、16.8%が「自己資金はない」、16.6%が「自己資金1割未満」と回答しました。

頭金を用意することで、月々の返済額を抑えられる、住宅ローンによっては金利が安くなるなどのメリットがあります。

ただ、現時点で頭金にまわせる資産がない場合は、フルローンを利用するのも1つの方法です。なぜなら早期に住宅ローンを組み、資金ができたタイミングで繰り上げ返済をすれば、頭金が貯まるのを待つよりお得になる可能性があるためです。また、早くにローンを組めば借入期間を長くできるので、月々の返済負担も軽減できます。

頭金が貯まるのを待てば、その間に希望の物件が完売したり、市況により物件価格が上がったりするかもしれません。状況を見て、早期に住宅ローンを組む方法も検討するとよいでしょう。

自治体の制度を活用する

自治体によっては、住宅購入費用に充てられる補助金や助成金、金利引き下げの制度を活用できる場合があります。

購入する住宅を決める前に、活用できそうな自治体の制度がないかをぜひ確認しておきましょう。

制度を利用するには、省エネ設備の有無や住宅の性能、地域産材の使用などの要件を満たす必要があります。必ず各自治体のサイトで制度の詳細を確認してください。

金利の低い変動金利の住宅ローンを選ぶ

住宅ローンの金利タイプは、大きく分けて変動金利型・固定金利型の2種類があります。

変動金利型は市場金利に応じて定期的に金利が変動するタイプで、固定金利型は決められた期間の金利が変動しないタイプです。

2025年7月現在、全期間固定金利の金利は年2~4%程度であるのに対し、変動金利の住宅ローンは年0.5%台の商品もあります。変動金利の住宅ローンは金利上昇リスクがあるものの、固定金利に比べるとかなり低金利です。

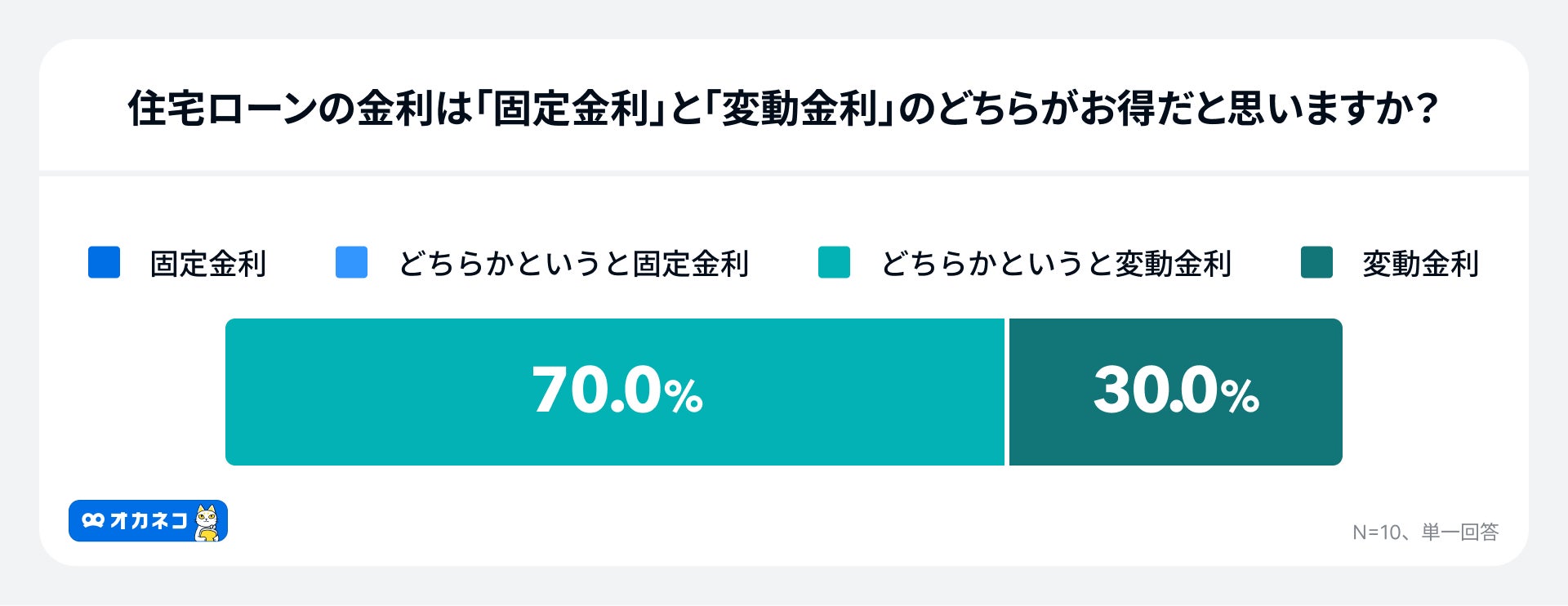

オカネコが2025年5月に実施したお金のプロ10名に対する調査によると、7割の方が「住宅は今が買い時」と回答しており、住宅ローンの金利タイプは圧倒的に「変動金利」が支持されていました。

無理なく住宅ローンを返済するために利息を抑えたいなら、金利の低い変動金利タイプの住宅ローンを選びましょう。

住宅ローンは長期にわたる返済になるため、無理のない資金計画とリスク対策を考える必要があります。

そのため、住宅ローン借入前に「ライフプラン表の作成」がお勧めです。

ライフプラン表を作成することで、返済負担率を抑え、金利変動やライフイベントを考慮し、余裕を持った返済計画がたてられます。そうすることで対策すべきリスクにも備えられ、無理のない住宅ローンの返済が可能になるでしょう。

金利が低いおすすめの住宅ローン10選

金利の低い住宅ローン10選を、金利タイプ別にランキングで紹介します。

\ 2025年7月最新! /

変動金利が低い住宅ローンランキング(新規借入)

🥇1位 : みずほ銀行

変動金利年0.525%(ローン取扱手数料型)

※2025年6月2日時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

🥈2位 : 三菱UFJ銀行

変動金利年0.595%~

🥉3位 : SBI新生銀行

変動金利年0.660%(半年型/手数料定率型)

2025年7月1日時点。適用金利・融資手数料は申込内容や審査結果等によって変わる場合があります。

以下より、各住宅ローンの金利・手数料・団信等について詳しく紹介するので、住宅ローン選びの参考にしてください。

auじぶん銀行

変動金利年0.780%※

変動金利(全期間引下げプラン)新規借入れ

固定10年:年1.556%※

固定20年:年2.176%※

固定35年:年2.831%※

固定金利(当初期間引下げプラン)新規借入れ

審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※「物件価格の80%以下の借入れ」「借入時の年齢が50歳以下」「特約なしの一般団信を選択」の場合の適用金利

- 変動金利・固定金利ともにネット銀行ならではの低金利が魅力

- 携帯電話、電気、インターネット、TVのプラン組み合わせで最大年0.15%の金利優遇あり

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

住信SBIネット銀行

住信SBIネット銀行

変動金利年0.698%

WEB申込コース・通期引下げプラン・物件価格の80%以下借入の場合

固定10年:年1.549%

固定20年:年2.809%

固定35年:年2.189%

WEB申込コース・当初引下げプラン

- 変動金利、固定金利ともに低金利

- 50歳以下なら上乗せ金利なしで3大疾病50%保障&全疾病保障ありの「スゴ団信」に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

イオン銀行

変動金利年0.780%

手数料定率型・新規お借入れ限定・物件価格の80%超お借入れの場合

固定3年:年1.13%

固定5年:年1.23%

固定10年:年1.56%

手数料定率型・当初固定金利プラン

- 物件価格の8割超の借入でも変動金利が低金利

- 金利上乗せなしで全疾病団信に加入できる

- イオングループでの買い物が毎日5%OFFになる特典あり(セレクトクラブカードのクレジット払いの場合)

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

ソニー銀行

変動金利年0.897%

変動セレクト住宅ローン

固定10年:年1.794%(固定セレクト住宅ローン)

固定20年:年2.513%(固定セレクト住宅ローン)

固定35年:年3.200%(住宅ローン)

- 保証料、団信保険料、印紙代(電子契約の場合)が無料

- 繰り上げ返済は一部返済も全額返済も無料

- 上乗せ金利なしでがん保障付きの団信に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

SBI新生銀行

変動金利年0.66%(半年型)

固定10年:年1.50%(当初固定金利)

固定20年:年2.05%(当初固定金利)

固定35年:年2.20%(長期固定金利(全期間固定))

- 当初固定金利が低金利

- 保証料、印紙代(電子契約の場合)、ATM出金手数料、一部繰り上げ返済手数料、団信保険料(一般団信・安心保障付団信)が無料

- 金利上乗せ0.1%でガン団信に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

PayPay銀行

PayPay銀行

変動金利年0.730%

全期間引下型

固定10年:年1.510%

固定20年:年2.290%

固定35年:年2.530%

当初期間引下型/借入額90%超

- 変動金利タイプが低金利

- 保証料・印紙税がかからない

- 団信が手厚く、満51歳未満の方なら金利上乗せなしで全疾病・自然災害・失業に備えられる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

楽天銀行

楽天銀行

変動金利年1.005%~

変動金利・固定特約付き

固定3年:年1.784%~

固定5年:年1.885%~

固定10年:年2.232%~

金利選択型

- 事務手数料が一律330,000円

- 保証料・繰り上げ返済手数料が無料

- 上乗せ金利なしで団信にがん保障・全疾病保障特約が付いている

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

三井住友銀行

三井住友銀行

変動金利年0.925%~

WEB申込専用住宅ローン・最後までずーっと引き下げプラン

固定10年:年1.85%~(WEB申込専用住宅ローン・最初にぐぐっと引き下げプラン)

固定20年:年2.35%~(WEB申込専用住宅ローン・最初にぐぐっと引き下げプラン)

固定35年:年2.79%~(WEB申込専用住宅ローン・超長期固定金利型プラン)

- 変動金利型・固定金利特約型・超長期固定金利型から金利タイプを選べる

- Oliveアカウント契約でVポイントの還元を受けられる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

みずほ銀行

みずほ銀行

変動金利年0.525% ローン取扱手数料型

2025年7月1日時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

固定10年:年1.700%~(固定金利選択・ローン取扱手数料型)

固定20年:年2.550%~(固定金利選択・ローン取扱手数料型)

固定35年:年2.330%~(全期間固定金利・ローン取扱手数料型)

- 一部繰り上げ手数料・金利変更手数料が無料

- 金利上乗せ型のプランは保証料・ローン取扱手数料が不要で初期費用を抑えられる

- 土日祝日含め都合の良い時間帯に窓口相談できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

三菱UFJ銀行

三菱UFJ銀行

変動金利年0.595%~0.675%

変動金利タイプ※申込内容によって適用金利や引下幅を決定

固定10年:年1.88%~1.96%(固定金利タイプ・最初に大きな優遇コース)

固定20年:年2.62%~2.70%(固定金利タイプ・最初に大きな優遇コース)

固定35年:年2.57%~2.65%(全期間固定金利タイプ)

※申込内容によって適用金利や引下幅を決定

- インターネット手続きで一部繰り上げ手数料・金利変更手数料が無料になる

- 電子契約を利用すれば印紙代が無料になる

- pontaポイントが毎月貯まる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

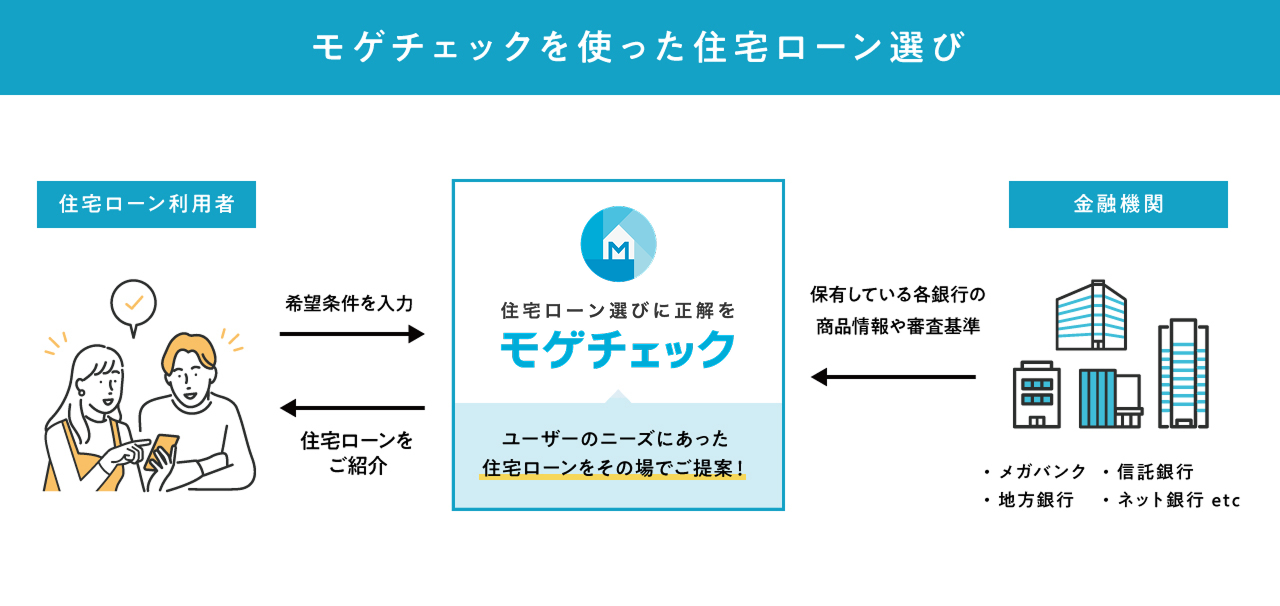

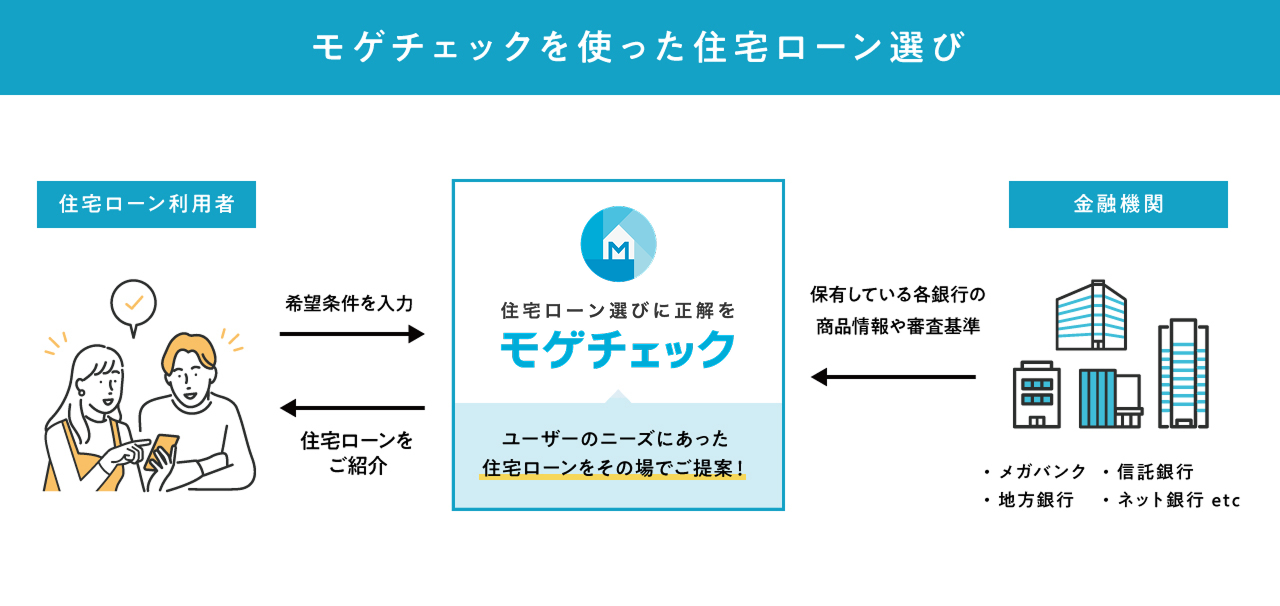

「モゲチェック」は家計にあわせた住宅ローンの提案が受けられ、相談もできる!

住宅ローンを選ぶ際は、無料の住宅ローン比較サービス「モゲチェック」を活用するのがおすすめです。

モゲチェックでできること(すべて無料)

- ランキング形式で住宅ローンを比較できる

- AIからおすすめの住宅ローンを個別に提案してもらえる

- AIから住宅ローンを借入できる(審査に通る)確率を教えてもらえる

- 金融機関出身のアドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

提携金融機関は、メガバンクや地方銀行からネット銀行まで幅広く、最安では年0.5%台(2025年7月時点)の金利の住宅ローンも紹介可能です。

なお、モゲチェックは実店舗がないため、個別相談はチャットのみとなります。対面相談はできないものの、プロの力を借りて効率的に探すことができ、情報収集するサービスとしてメリットが多いです。

モゲチェックを利用するには、まずは「住宅ローン診断」に登録しましょう。メールでの会員登録と約5分の情報入力が終われば、すぐにサービスを利用できます。

まとめ

年収600万円の場合、年収倍率6倍で考えると約3,600万円、返済負担率25%で考えると適用金利によって異なりますが4,000万円程度が無理なく返済できる金額と言えます。

ただし、これはあくまでも目安であり、借入時の事務手数料や団信の上乗せ金利、住宅のリフォーム・メンテナンス費用、他のライフイベントにかかる費用の考慮も必要です。

自分の適正な住宅ローン借入額を知りたい方は、FPなどのお金の専門家に相談しましょう。ライフプランニングをしたうえで、適正な住宅ローン借入額を算出してもらえます。