| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

住宅ローンを組むには、各金融機関が実施する審査に通過する必要があります。

住宅ローンの審査では、年収や勤務先、借入状況、物件情報などから契約者の返済能力と物件の担保価値をチェックされますが、細かい審査基準は金融機関によって異なります。

住宅ローンの審査に不安がある方は、住宅ローンの申込条件が比較的ゆるい金融機関に申し込むとよいでしょう。編集部おすすめの住宅ローンは以下のとおりです。

| おすすめの住宅ローン3選 | |||

|---|---|---|---|

| auじぶん銀行 | 前年度年収200万円以上であれば申し込み可能 | ||

| イオン銀行 | 勤続年数6か月以上(給与所得者の場合)、前年度年収100万円以上であれば申し込み可能 | ||

| ソニー銀行 | 前年度年収400万円以上必要だが、完済時年齢が85歳まで設定可能 | ||

本記事では、住宅ローンの主な審査項目や、おすすめの住宅ローンの審査基準比較表を紹介します。スムーズに審査を進めたい方はぜひ参考にしてください。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

審査が甘くて通りやすい住宅ローンはあるの?

結論から言うと、審査が甘くて通りやすい住宅ローンはなく、どの金融機関でもそれぞれの審査基準に則って厳正に審査が行われます。

しかし、「申込条件や審査基準が比較的ゆるい」という意味で、審査が甘いと考えられる住宅ローンは存在します。

例えば、住宅金融支援機構の提携金融機関が扱う「フラット35」は、年齢や国籍、総返済負担率の基準を満たしていれば申込が可能です。年収や勤続年数、居住地などの制限はないため、幅広い属性の方が申込めます。

申込条件を満たさない住宅ローンに申込んでも、審査に通ることはありません。住宅ローンの審査が不安な方は、各住宅ローンの申込条件をよく確認したうえで金融機関を選びましょう。

住宅ローンの主な審査項目

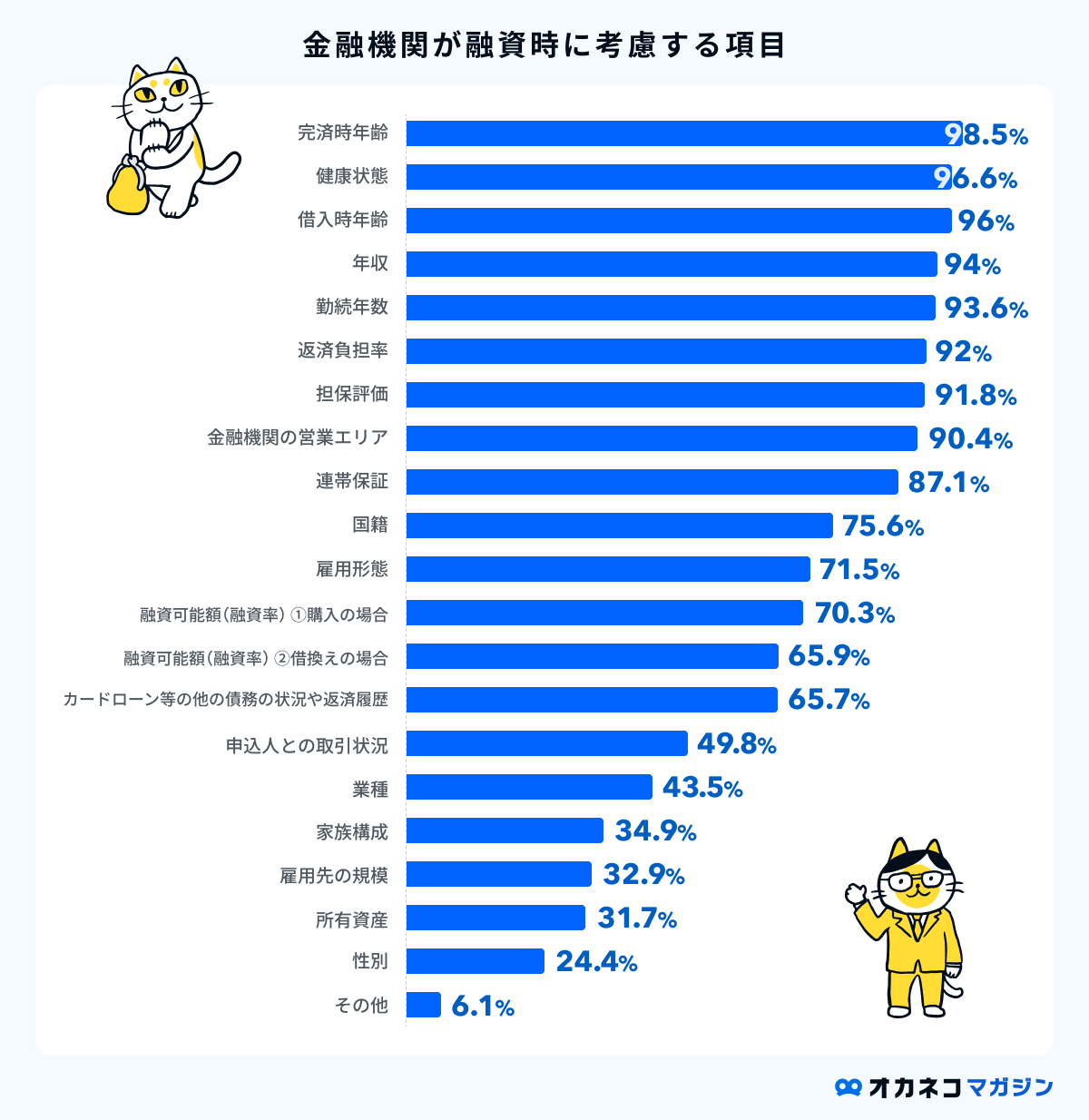

令和5年に国土交通省が実施した民間住宅ローンの実態に関する調査によると、金融機関が住宅ローンの融資を行う際に考慮する審査項目は、以下の通りでした。

具体的な審査の条件としては、「完済時年齢」は80歳未満、「健康状態」は団信に加入ができるか、「勤続年数」は1年以上を条件としている金融機関が多い結果となっています。

「借入時年齢」「年収」「返済負担率」などは、金融機関によって条件がさまざまですが、「返済負担率」は30~40%以内に設定している金融機関が大半でした。(※)返済負担率は、「年間返済額÷年収×100」で計算できます。

(※)令和5年 民間住宅ローンの実態に関する調査_国土交通省_2.長期・固定金利の住宅ローン等に関する融

以上から、住宅ローンの審査ではさまざまな審査基準を通じて申込者の返済能力や物件の資産価値をはかり、融資をしても問題ないかの確認が行われているとうかがえます。

監修者

監修者住宅ローンの審査は、年齢、年収、健康状態など様々な審査項目がありますが、申込条件や審査基準が比較的ゆるい住宅ローンは存在します。

複数住宅ローンに申し込んだが審査に落ちてしまった場合、フラット35など審査基準が比較的ゆるい住宅ローンにもチャレンジしてみましょう。

審査が甘い・通りやすい住宅ローンの注意点

申込条件や審査基準が比較的ゆるく、審査が甘いとされる住宅ローンには注意点もあります。

審査が甘い住宅ローンの注意点

金利が高く設定されている場合がある

審査が甘いとされる住宅ローンは、申込条件や審査基準を緩和する代わりに、金利を高く設定する傾向にあります。

逆に、勤続年数や年収など制限が厳しい住宅ローンは金利が低い傾向です。そのため、年齢が若い・年収が高い・勤続年数が長いなど住宅ローンの審査上有利な属性の方が、あえて審査が甘いとされる住宅ローンを選ぶのはもったいないかもしれません。

審査が甘いとされる住宅ローンを選ぶなら、毎月の返済額をシミュレーションし、返済に無理のない金利であることを確認してから申込みましょう。

保証会社を利用しない場合は連帯保証人の設定が必要

住宅ローンの保証会社は、返済が滞った際に契約者に代わって金融機関へ返済を行う機関です。保証会社が機能すると、住宅ローンの債権は金融機関から保証会社に移り、契約者は保証会社への返済義務を負います。

一般的に、メガバンクや地方銀行、信託銀行などの金融機関は、債権を確実に回収できるよう、保証会社の利用を住宅ローンの申込条件に入れています。

また、どの金融機関も、返済が滞った際に住宅を売却し債権回収に充てられるよう対象物件に抵当権を設定するため、原則として住宅ローンを組む際に連帯保証人は必要ありません。

保証会社を利用する場合、住宅ローンの審査は厳しくなる可能性が高く、保証会社の利用が必須でない金融機関の方が、審査に通りやすい傾向にあります。

ただし保証会社の利用が必須でない金融機関の場合、代わりとして連帯保証人の設定が必要になる場合があるため注意しましょう。

団信に加入しない場合は万一の備えを見直す必要がある

基本的に、住宅ローンを組む際は団体信用生命保険(団信)への加入が必要です。健康状態に問題がある場合は団信に加入できず、それが原因で住宅ローンの審査に通らないこともあるため、不安を感じている方もいるでしょう。

実は、住宅ローンのなかには団信加入が任意の商品もあります。健康上の理由から団信への加入が難しい方でも、団信加入が任意の住宅ローンなら審査に通るかもしれません。

ただし、団信に加入しない場合は、万が一のことがあっても住宅ローンの残高はゼロにならないため要注意です。何かあったときの備えとして、住宅ローン返済に充てるための保険に別途加入するなど保障を見直す必要があるでしょう。

審査が通りやすい住宅ローンは、通常の住宅ローンよりも金利が高く設定されているケースが多いため注意が必要です。

また、住宅ローンの審査が厳しい会社の場合、保証会社を利用することが多いですが、審査が通りやすい住宅ローンの場合は保証会社の代わりに連帯保証人を設定しなければならない場合も。

住宅ローンを組まれる前に、借入条件などをあらためて確認しましょう。

住宅ローン審査に通りやすい金融機関

住宅ローン審査に通りやすい金融機関を探している方は、ネット銀行やフラット35を検討するのがおすすめです。各特徴を解説するので、住宅ローン選びの参考にしてください。

ネット銀行

ネット銀行は、基本的に実店舗を持たず、WEB上での取引に特化した銀行です。

一般的に、ネット銀行の住宅ローンは申込条件がややゆるい傾向にあります。以下は、店舗を持つ「りそな銀行」とネット銀行の「イオン銀行」「auじぶん銀行」の住宅ローンの申込条件を比較した表です。

| 住宅ローン申込条件比較 | ||||||

|---|---|---|---|---|---|---|

| りそな銀行(メガバンク) | イオン銀行(ネット銀行) | auじぶん銀行(ネット銀行) | ||||

| 申込・借入時年齢 | 借入時満20歳以上満70歳未満 | 申込時満18歳以上/借入時満71歳未満 | 申込時満18歳以上満65歳未満 | |||

| 完済時年齢 | 満80歳未満 | 満80歳未満 | 満80歳の誕生日まで | |||

| 勤続年数 | 給与所得者:1年以上 給与所得者以外:事業年数3年以上 | 給与所得者:6か月以上 給与所得者以外:事業年数3年以上 | ー | |||

| 年収 | 前年度年収100万円以上 | 前年度年収100万円以上 | 前年度年収200万円以上 | |||

| 国籍 | 日本国籍の方または永住許可を受けている方または特別永住者の方 | 日本国籍の方または永住許可を受けている方 | 日本国籍の方または永住許可を受けている方 | |||

| 団信加入 | 必須 | 必須 | 必須 | |||

メガバンクのりそな銀行よりも、ネット銀行のイオン銀行やauじぶん銀行の申込・借入時年齢や勤続年数の条件が若干ゆるいのがわかります。

住宅ローンの申込条件は金融機関によって異なるため一概には言えませんが、ネット銀行も選択肢に入れると、審査通過を見込める住宅ローンが見つかりやすいでしょう。

フラット35

フラット35は、独立行政法人の住宅金融支援機構の提携金融機関が取り扱う、全期間固定金利型の住宅ローンです。借入から完済まで金利が変動しないのが特徴で、最長で35年間の借入ができます。

フラット35を提供する金融機関は全国に300以上あり、金利や融資手数料は金融機関によって異なりますが、申込条件はどの金融機関でも同じです。

| フラット35申込条件 | ||

|---|---|---|

| 申込・借入時年齢 | 申込時満70歳未満 | |

| 完済時年齢 | 満80歳未満 | |

| 勤続年数 | - | |

| 年収 | - | |

| 国籍 | 日本国籍の方または永住許可を受けている方または特別永住者の方 | |

| 団信加入 | 任意 | |

| その他 | 借入対象となる住宅に一定の要件あり | |

フラット35は民間の金融機関の住宅ローンと違い、勤続年数や年収の制限がありません。総返済負担率(すべての借入に対する年収に占める年間合計返済額の割合)の基準を満たしていれば申込が可能です。

フラット35の総返済負担率の基準

- 年収400万円未満:30%以下

- 年収400万円以上:35%以下

また、フラット35は団信加入が任意のため、健康上の理由などから団信加入が難しい方も申込めます。

ただし、フラット35には借入対象となる住宅に一定の要件があります。購入する住宅が、住宅金融支援機構が定めた技術基準に適合するかを確認したうえで申込みましょう。

【審査基準を比較】おすすめの住宅ローン3選

住宅ローン審査に通りやすい金融機関を探している方におすすめの住宅ローンを紹介します。各金融機関の住宅ローン審査基準を表にまとめたので、ぜひ参考にしてください。

| おすすめの住宅ローンの審査基準比較 | |||

|---|---|---|---|

| auじぶん銀行 | イオン銀行 | ソニー銀行 | |

| 申込・借入時年齢 | 申込時満18歳以上満65歳未満 | 申込時満18歳以上/借入時満71歳未満 | 申込時満20歳以上/借入時満65歳未満 |

| 完済時年齢 | 満80歳の誕生日まで | 満80歳未満 | 満85歳未満※1 |

| 勤続年数 | - | 給与所得者:6か月以上 給与所得者以外:事業年数3年以上 | - |

| 年収 | 前年度年収200万円以上 | 前年度年収100万円以上 | 前年度年収400万円以上 |

| 国籍 | 日本国籍の方または永住許可を受けている方 | 日本国籍の方または永住許可を受けている方 | 日本国籍の方または永住権のある方 |

| 団信加入 | 必須 | 必須 | 必須 |

| その他 | auじぶん銀行の円普通預金口座の利用 | ソニー銀行の円普通預金口座の利用 | |

| 公式サイト | URL | URL | URL |

| 詳細ページ | 詳細 | 詳細 | 詳細 |

auじぶん銀行

- 前年度年収200万円以上の方なら申込が可能

- 通常よりも加入条件がゆるいワイド団信があり、健康に不安がある方でも利用できる可能性がある

変動金利年0.780%※

変動金利(全期間引下げプラン)新規借入れ

固定10年:年1.496%※

固定20年:年3.236%※

固定35年:年4.001%※

固定金利(当初期間引下げプラン)新規借入れ

審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※「物件価格の80%以下の借入れ」「借入時の年齢が50歳以下」「特約なしの一般団信を選択」の場合の適用金利

- 変動金利・固定金利ともにネット銀行ならではの低金利が魅力

- 携帯電話、電気、インターネット、TVのプラン組み合わせで最大年0.15%の金利優遇あり

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

イオン銀行

- 団信はニーズに合わせて5種類から選択でき、ワイド団信なら健康に不安がある方でも年0.3%の金利上乗せで加入できる可能性がある

- 勤続年数・年収の制限があり、審査を受けるには勤続年数6か月以上(給与所得者の場合)、前年度年収100万円以上が必要

変動金利年0.830%

手数料定率型・新規お借入れ限定・物件価格の80%超お借入れの場合

※借入期間35年超の場合、年0.1%金利上乗せで最長50年まで借入可能

固定3年:年2.09%

固定5年:年2.33%

固定10年:年2.80%

手数料定率型・当初固定金利プラン

- 物件価格の8割超の借入でも変動金利が低金利

- 金利上乗せなしで全疾病団信に加入できる

- イオングループでの買い物が毎日5%OFFになる特典あり(セレクトクラブカードのクレジット払いの場合)

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

ソニー銀行

- 完済時年齢が満85歳(ワイド団信の場合は満81歳未満)なので、ほかの金融機関よりも借入期間を長く取れる可能性がある

- 年0.2%の金利上乗せで通常より加入条件がゆるいワイド団信の選択が可能

- 勤続年数の制限はないが、前年度年収400万円以上でなければ申込できない

変動金利年0.997%

変動セレクト住宅ローン

固定10年:年2.918%(固定セレクト住宅ローン)

固定20年:年3.655%(固定セレクト住宅ローン)

固定35年:年4.335%(住宅ローン)

- 保証料、団信保険料、印紙代(電子契約の場合)が無料

- 繰り上げ返済は一部返済も全額返済も無料

- 上乗せ金利なしでがん保障付きの団信に加入できる

2026年2月3日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

審査が甘い・通りやすい住宅ローンでも落ちる要因とは

申込条件や審査基準が比較的ゆるく、審査が甘いとされる住宅ローンでも、審査に落ちてしまう可能性はあります。その主な要因は以下のとおりです。

住宅ローンに落ちる主な要因

提出書類に不備がある

提出書類の不備は住宅ローン審査に落ちる要因となるため、正確な記載を心がけましょう。

「事前審査と本審査で内容の違う書類を提出した」「健康状態や収入などで虚偽の報告をした」などの場合、本審査で落ちてしまう可能性があります。

| 住宅ローンの本審査と事前審査の違い | ||||

|---|---|---|---|---|

| 事前審査 | 本審査 | |||

| 審査タイミング | 住宅ローン申込時 | 物件の売買契約後 | ||

| チェック項目 | 年収・勤続年数・返済負担率など | 事前審査のチェック項目・健康状態・物件の担保価値・反社チェックなど | ||

| 必要書類 | 本人確認書類・収入証明書類・物件概要など | 事前審査の必要書類・住宅ローン申込書・印鑑・印鑑登録証明書・土地や建物の詳細がわかる書類など | ||

| 審査期間 | 即日~3営業日程度 | 1~2週間程度 | ||

提出書類にも漏れがないよう、早めに準備しましょう。

ほかの金融機関で多額の借入をしている

住宅ローンの審査では返済負担率を重視する金融機関は多いため、ほかの金融機関で多額の借入をしている場合は要注意です。

返済負担率は住宅ローンの借入だけでなく、車のローンや奨学金、クレジットカードのリボ払い、スマホの分割払い等も含まれます。

目安として返済負担率が35%を超えると、住宅ローンの審査に落ちる可能性が高くなるといわれているため、返済負担率は25%以下に抑えられると無理なく返済できるでしょう。

クレジットカードやローンの支払いを延滞した

信用情報にローン等の延滞記録が残っている場合、融資のリスクが高いとみなされ、審査に落ちてしまうかもしれません。

住宅ローンは長期間にわたるため、長期で返済が可能か支払い能力をしっかり確認されます。

物件の担保価値が低い

借入対象となる物件の担保価値が低い場合も、融資のリスクが高いとみなされ審査に落ちてしまう可能性があります。

住宅ローンを借入する際は物件に抵当権が設定され、契約者が返済不能となった場合に、物件を売却してその売却額が返済に充てられます。

返済不能となったときに物件を売却しても、売却額で残債を完済するのが難しいと判断されれば審査に落ちてしまうでしょう。特に中古物件を購入する際は、物件の担保価値を踏まえた適切な返済負担率の設定が重要です。

本審査に複数申し込んでいる

住宅ローンの本審査・事前審査は複数の銀行に申し込みできます。審査通過後に融資を受けなくてもペナルティはないため、審査落ちや減額承認に備えて2~3の住宅ローンに申し込むケースは少なくありません。

ただし、住宅ローンの申込履歴は信用情報に残ります。銀行は住宅ローンの審査時に信用情報を調べるため、複数の銀行で本審査を受けていると「何度も審査に落ちているのでは?」と捉えられてしまう可能性があります。

あまりに多くの銀行で住宅ローンの本審査を受けると返済能力を疑われ、審査結果に悪影響を及ぼす可能性があるため、複数の銀行の住宅ローン本審査に申し込む場合は、多くても3つ程度にとどめるほうがよいでしょう。

審査が通りやすい住宅ローンとはいえ、審査に落ちてしまうこともあるでしょう。返済負担率が基準以上に高い場合や、信用情報にローン等の延滞記録が残っている場合など、継続的に住宅ローンの返済が難しいと判断された場合は、審査がゆるい住宅ローンでも審査に落ちてしまいます。

そのような場合は、返済負担率を下げる、その他のローンの返済をすすめるなどローンが通りやすい環境をまずは整える必要があります。

審査が甘い・通りやすい住宅ローンに落ちたときの対策

申込条件や審査基準が比較的ゆるく、審査が甘いとされる住宅ローンに申し込んだけど審査に落ちてしまったときは、以下の対策をお試しください。

審査が甘い住宅ローンに落ちたときの対策

自己資金を増やす等で借入希望額を下げる

最近は自己資金なしでフルローン可能な住宅ローンも増えていますが、やはり物件価格の10~20%程度の自己資金を用意したほうが申込可能な銀行は増えます。

また自己資金を増やすと、借入額が抑えられて返済負担率が下がるため、審査の通過率を上げられるでしょう。

一定以上の自己資金を用意すれば、銀行によってはより低金利なプランを利用できることもあるため、資金に余裕がある場合はぜひ検討してみてください。

他のローンを返済する

一般的には、返済負担率が25~35%を超えると、住宅ローン審査に通らない可能性が出てくるといわれています。そのため、住宅ローン以外のローン残債がある場合は、再審査の申込前に返済を進め、返済負担率を下げるのも有効です。

住宅ローンは他のローンよりも低金利なので、住宅ローンの希望借入額を減額して申し込むよりも、他のローンを返済して返済負担率を下げるほうが、利息負担が少なく済みます。

ペアローンや収入合算を検討する

夫婦共働きであれば、「ペアローン」や「収入合算」を利用すると住宅ローンの借入額を増やせます。

ペアローンとは、夫と妻それぞれが同じ物件に対してローンを組む方法です。審査は各自の収入に基づいて行われ、お互いが相手の連帯保証人になります。

一方、収入合算とは、夫婦の収入を合算した金額に基づいて住宅ローン審査を行う方法です。住宅ローンの契約者は1人で、収入合算者は連帯保証人となります。

単独での借入で住宅ローン審査に通らなかったときでも、2人分の与信を使えば審査通過できるかもしれません。

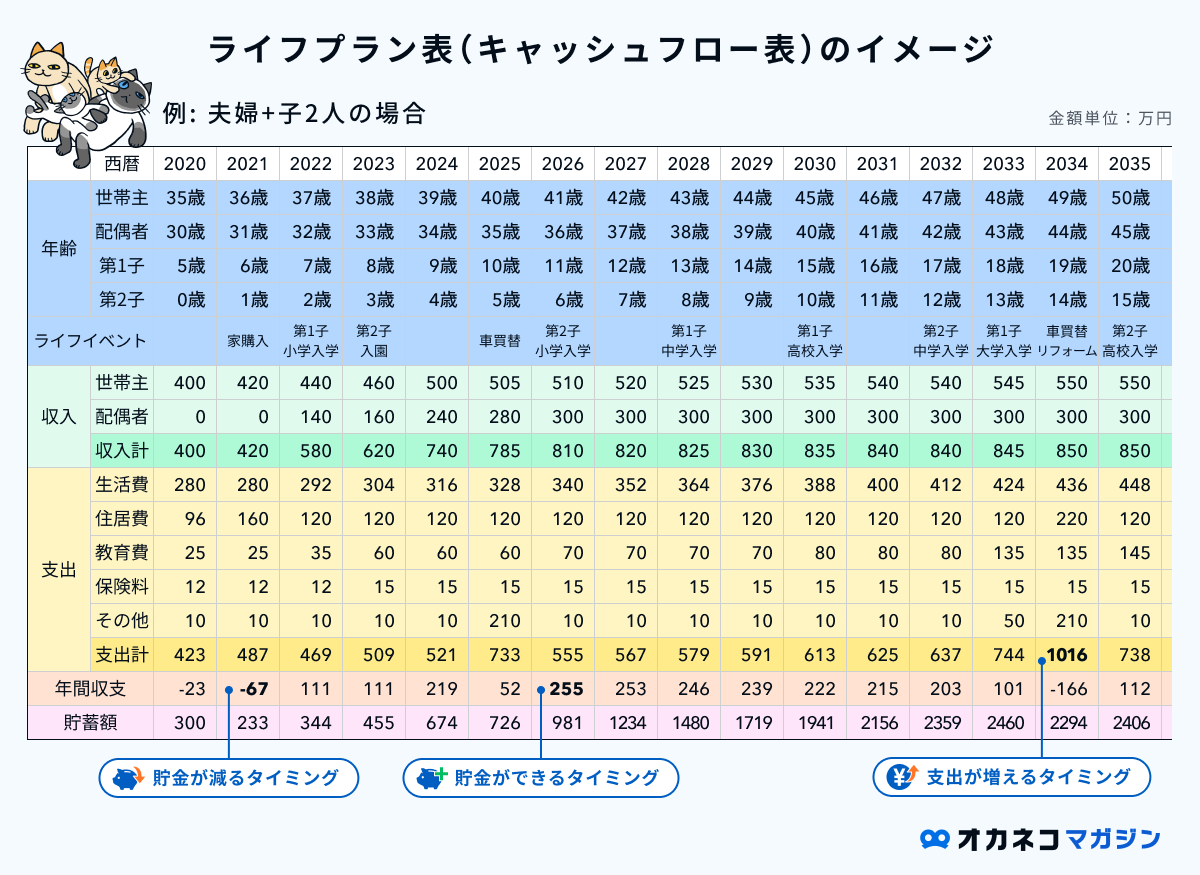

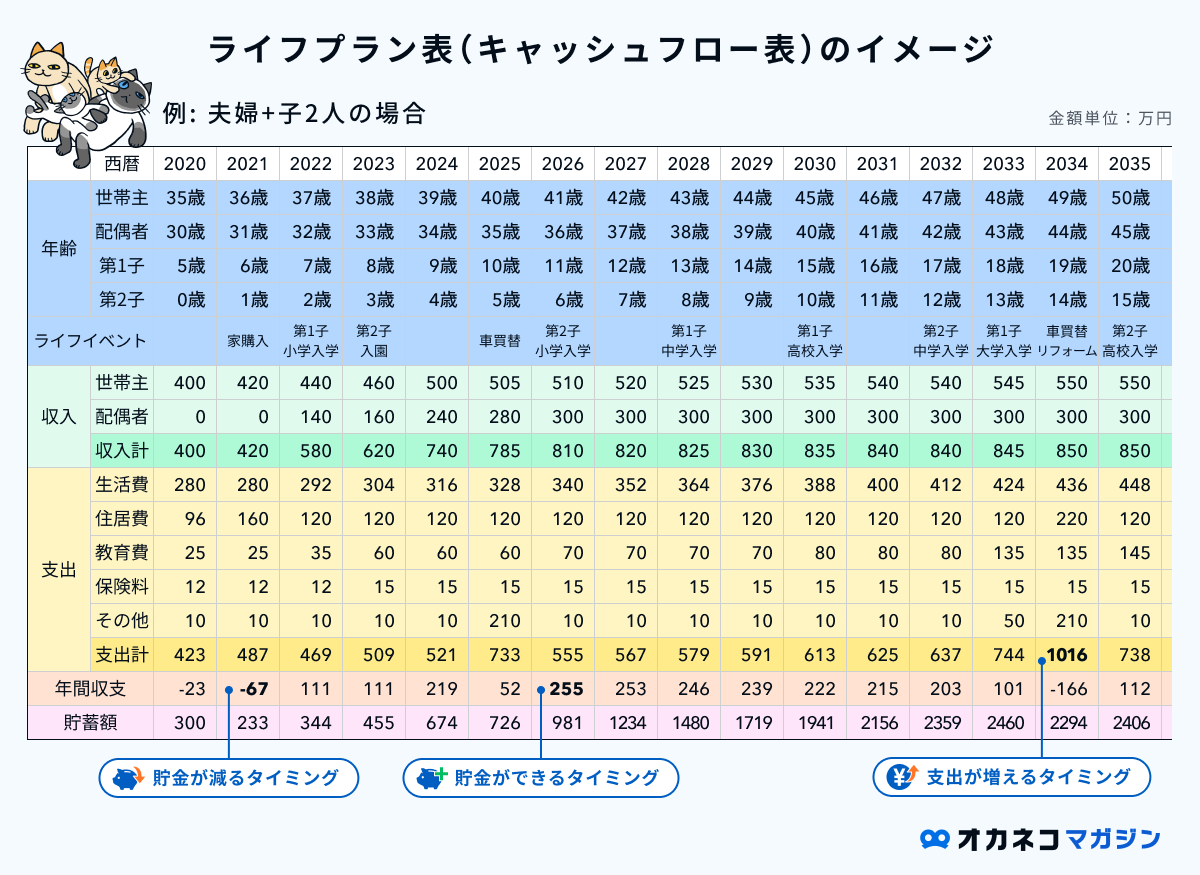

ライフプランニングをして適正な購入金額を確認する

住宅ローンの審査に通らなかった場合は、返済に無理のある金額の借入を希望している可能性があります。

住宅ローンの再申込や物件の再検討を行う前に、ライフプランニングをして適正な住宅購入額を確認してみてはいかがでしょうか。適正な住宅購入額を踏まえ、改めて予算に合う物件を選び直せば、次は住宅ローン審査を通過できるかもしれません。

ライフプランニングはFPなどのお金の専門家に相談すれば作成してもらえます。当サイトの「オカネコ」を利用すれば、事前に入力した収入・年齡・家族構成、悩みなどの情報をもとに、住宅ローンやライフプランニングの専門家からコメントを受け取ることが可能です。

オカネコの診断やチャット相談は何度でも無料で利用できるので、ぜひ活用してみてください。

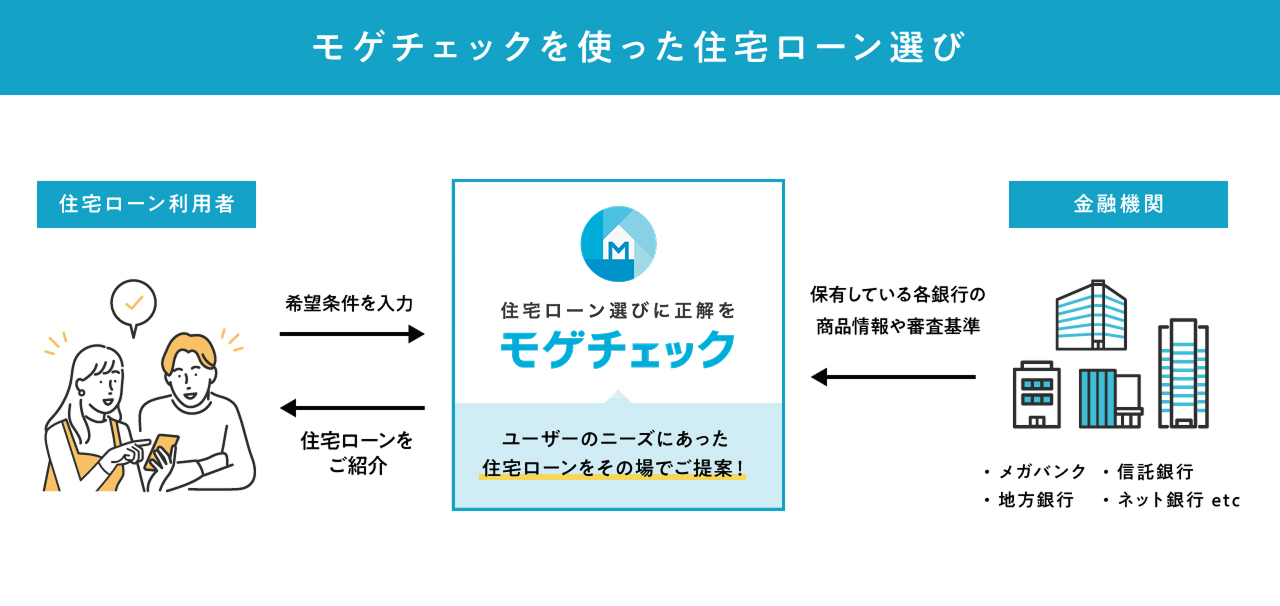

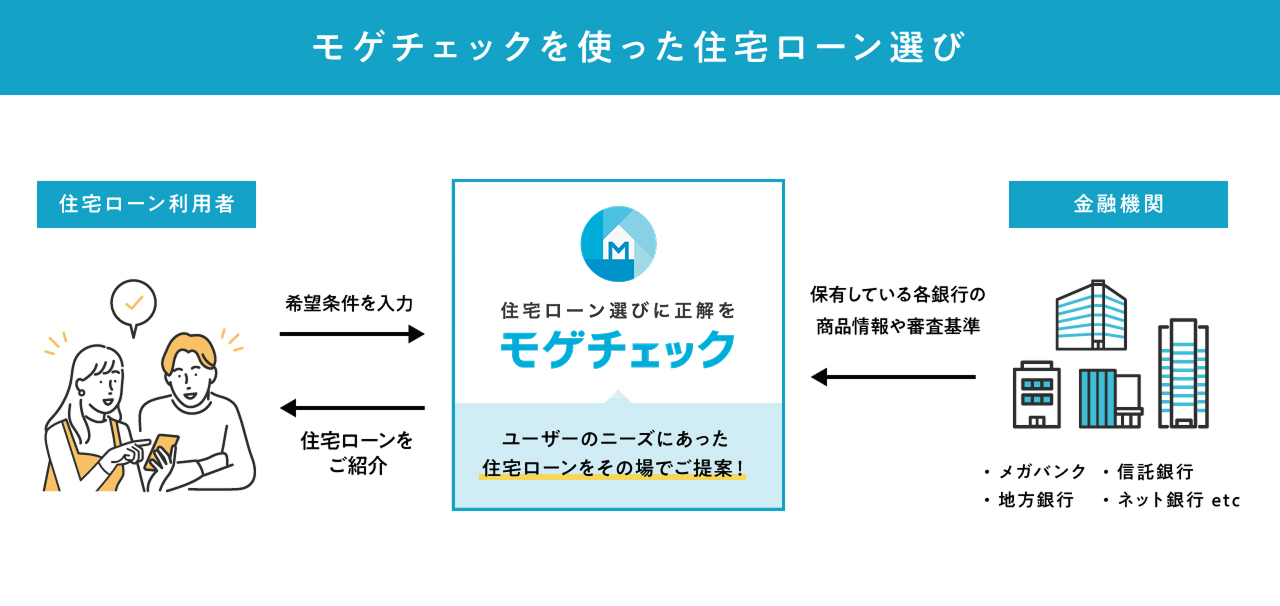

モゲチェックは、各金融機関のさまざまな住宅ローンが一覧で表示され、簡単に比較検討ができるサービスです。

モゲチェックでできること(すべて無料)

- ランキング形式で住宅ローンを比較できる

- おすすめの住宅ローンをAIで個別提案してもらえる

- AIで住宅ローンを借入できる(審査に通る)確率がわかる

- アドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

提携金融機関は、メガバンクや地方銀行からネット銀行まで幅広く、最安では年0.4%台(2026年2月時点)の金利の住宅ローンも紹介可能です。

なお、モゲチェックは実店舗がないため、個別相談はチャットのみとなります。対面相談はできないものの、プロの力を借りて効率的に探すことができ、情報収集するサービスとしてメリットが多いです。

モゲチェックを利用するには、まずは「住宅ローン診断」に登録しましょう。メールでの会員登録と約5分の情報入力が終われば、すぐにサービスを利用できます。

住宅ローン審査に通らなかった方も、モゲチェックで審査に通る確率の高い銀行を調べて申込めば、融資を受けられるかもしれません。

まとめ

住宅ローンの審査が不安な方は、各金融機関の住宅ローンの申込条件・審査基準をよく確認し、自分が条件を満たすことを確認してから申込みましょう。

勤続年数が短い、年収が低いなど、住宅ローンの審査上不利な属性の方は、ネット銀行やフラット35など比較的申込条件がゆるい住宅ローンを検討するのがおすすめです。

どの住宅ローンが良いか迷う場合は、無料の住宅ローン比較サービス「モゲチェック」を活用しましょう。モゲチェックを使えば、住宅ローン審査に通る確率の高い金融機関を事前に調べられるので、審査に落ちる可能性を抑えられます。

借入できそうな住宅ローンが見つかったら、提出書類の不備や返済負担率、ローン等の延滞に注意しながら事前審査を受けましょう。