| 監修者 | |

| 株式会社400F オンラインアドバイザー 墨谷 大希 2級FP技能士 / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

貯金額800万円を目指そうとお考えの方の中には、「本当に達成できるのか」と不安を感じている方もいるでしょう。貯金800万円を達成している人たちの年齢や年収を知ると、ゴールまでのビジョンが明確になるはずです。

本記事では、貯金800万円を達成して余裕のある生活を送りたい方へ向けて、平均貯金額や年代別の割合を紹介します。

あわせて効率的な貯金方法のポイントも解説しますので、実践してみてください。

- 一般的に貯金800万円を超えるタイミングは50代以降が多いが、30~40代でも達成の可能性は十分にある

- 20歳から貯金を始めた場合、月2万円以上の貯金ができれば、50代で貯金800万円が達成可能に

- 目標達成のためのポイントには、目標や期間を明確にし、収支の把握や、家計の見直しをしながら効率的に貯めていくことなどが挙げられる

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

みんなの平均貯金額と800万円貯金している人の割合

まずは、みんなの平均貯金額や800万円の貯金を達成している人の割合などを解説します。参考にして、ゴールまでのビジョンを明確にしましょう。

年代別・平均貯金額

以下は、20代~70代の年代別の金融資産保有額の平均値と中央値です。

.png)

参照:家計の金融行動に関する世論調査[総世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

平均値は最小値と最大値に大きな差があるため、全体の真ん中を示す「中央値」を参考にしてみましょう。中央値で見ると、貯金が800万円近くに到達することは、なかなかハードルが高いということが分かります。

現在の貯金額が、「ご自身の年代の中央値を超えていない」あるいは「50歳を迎える前に800万円を達成したい」場合は、貯金方法の見直しが必要です。後述する「貯金800万円を達成するための7つのポイント」を参考に、貯金方法を見直してみましょう。

年代別・世帯別の平均貯金額の詳細を知りたい方は、ぜひ以下の記事も参考にしてみてください。

年代別・貯金800万円の割合

続いて、800万円の貯金を保有している方の割合を、「年代別」で確認してみます。

「家計の金融行動に関する世論調査」のデータから、金融資産保有額700~1,000万円の方の割合を、年代別に以下に表しました。ここでいう「金融資産保有額」とは、現金や預貯金以外にも投資商品なども含めたものです。

| 年代別・金融資産保有額700~1,000万円の割合 | |

| 年代 | 割合 |

| 20代 | 2.2% |

| 30代 | 4.6% |

| 40代 | 6.1% |

| 50代 | 5.5% |

| 60代 | 5.5% |

| 70代 | 5.6% |

金融資産保有額が700~1,000万円の人の割合でもっとも多い年代は「40代」の6.1%で、次いで「70代」が5.6%となっており、50~60代も近い数値となっています。

貯金800万円未満の人も含まれているデータではありますが、働き盛りの40~50代は貯金がしやすい時期であることがわかります。

年収別・貯金800万円の割合

次に、同データの「年収別」の貯金800万円の人の割合を見ていきます。

| 年収別・金融資産保有額700~1,000万円の割合 | |

| 年収 | 割合 |

| 収入はない | 1.0% |

| 300万円未満 | 3.4% |

| 300~500万円未満 | 6.6% |

| 500~750万円未満 | 6.5% |

| 750~1,000万円未満 | 6.1% |

| 1,000~1,200万円未満 | 6.8% |

| 1,200万円以上 | 5.2% |

| 無回答 | 0.0% |

年収別の金融資産保有額700~1,000万円の方の割合は、「300万円未満」と「300~500万円未満」以降で比較的差が大きいことがわかります。

年収300万円を超えると、貯金800万円の達成が近づくといえるでしょう。

世帯別・貯金800万円の割合

金融資産保有額700~1,000万円の方の割合を「世帯別」に見てみましょう。

| 世帯別・金融資産保有額700~1,000万円の割合 | |

| 世帯類型別 | 割合 |

| 世帯主のみ(単身) | 4.2% |

| 世帯主夫婦のみ | 5.1% |

| 世帯主夫婦と子のみ | 6.5% |

| 世帯主夫婦と親のみ | 11.7% |

| その他・類型不能 | 5.0% |

もっとも高いのは「世帯主夫婦と親のみ」で11.7%という結果でした。

共働き世帯の場合は収入が増える可能性が高く、二人以上世帯は貯金が多い傾向にあることが伺えます。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

貯金800万円貯めるには、どれくらいかかる?

毎月1~10万円の貯金をした場合、何年で貯金800万円を達成できるのか、以下の表でシミュレーションしました。

| 毎月の貯金額のシミュレーション | ||||

|---|---|---|---|---|

| 貯金月額 | 貯金800万円を達成するまでの年数 | 20歳から貯金を始めた場合の800万円貯金達成時の年齢 | ||

| 1万円 | 67年 | 87歳 | ||

| 2万円 | 34年 | 54歳 | ||

| 3万円 | 23年 | 43歳 | ||

| 4万円 | 17年 | 37歳 | ||

| 5万円 | 14年 | 34歳 | ||

| 6万円 | 12年 | 32歳 | ||

| 7万円 | 10年 | 30歳 | ||

| 8万円 | 9年 | 29歳 | ||

| 9万円 | 8年 | 28歳 | ||

| 10万円 | 7年 | 27歳 | ||

月1万円の貯金だと、貯金800万円を超えるには67年かかることになり、20歳から貯金を始めたとすると87歳でようやく達成します。

しかし月2万円以上貯金ができれば、50代で貯金800万円の到達が可能に。貯金をしやすい独身時代から、月2万円以上の貯金ができると目標額への到達が早まります。

「10年で800万円貯めたいので月7万円貯金する」というように、目標期間と目標額を定めて毎月の貯金額を決めるのもおすすめです。また、一般的に手取り月収の約3割を貯金に充てるのが理想とされていますので、手取り額23万円の段階で月額7万円の貯金ができると良いでしょう。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

貯金800万円を達成するための7つのポイント

貯金800万円を達成するために、次の7つのポイントを抑えて貯金を進めていきましょう。

貯金の目的と期間を明確にする

お金は短期・中期・長期にわけて適切な場所で管理することで、効率的な資産形成が実現しますので、目的と期間を明確に決めておくことが大切です。

例えばいざというときに備えておくお金はいつでもすぐに引き出せるよう、「預貯金」で管理しておくのがベストですが、老後資金など10年以上使わない予定のお金は「資産運用」をしてお金を増やすことを目指しましょう。長期運用なら専門知識のない投資初心者の方でも、複利効果を活かした着実な運用が目指せます。

その他にも貯金の目的と期間が明確になることで、「貯金のモチベーションが上がる」「家族からの協力が得られやすい」などのメリットもありますので、何のための貯金なのかを明確にしてみましょう。

家計簿をつけて収支を把握する

家計簿をつけて、毎月の家計の収支状況や貯金額を把握することも大切です。

毎月の収支が把握できると、定期的に無駄な支出を見直すことができ、無駄が省ければ貯金に回せる金額を増やすことができます。より効率的な貯金が実現するでしょう。

最近では手軽に家計簿をつけられるアプリが数多くありますので、使いやすいものを選んで、家計簿に挑戦してみてはいかがでしょうか。

家計簿アプリは2人で共有できる「ワンバンク(旧B/43)」がおすすめ!

とは.png)

- プリペイドカードで支払いをすると、支払い履歴がアプリに即座に反映

- 支払い履歴はグループ分けができるため予算管理がラクに

- PayPayアカウントへのチャージにも利用可能

- ペアカードが発行でき、家計簿を2人で共有できる

- 後払い機能がある(事前審査あり)

※スマホからのみアクセス可能です。

監修者

監修者これまで多くのお客様の家計状況を見させていただきましたが、しっかり貯金ができている方は、ご自身やご家族全体の収支を把握し管理されている方がほとんどです。

収支を明確にするのは目標額を貯金するための第一歩です。毎月の収支を把握し、数か月続けると、どこにお金を使いすぎているのかなど、無駄な支出を見直すことができ、その無駄が省ければ貯金に回せる金額を増やすことができます。

最近では手軽に家計簿をつけられるアプリも多くありますので、使いやすいものを選んで、家計の見える化から始めていきましょう。

固定費を見直して支出を減らす

家計の収支が把握できたら、次に「固定費」を見直しましょう。固定費は毎月かかる費用のため、一度見直せば翌月以降も継続して節約効果が続きます。

具体的に見ていきましょう。

住宅費用の節約ポイント

家賃や住宅ローンなどの住居費は、毎月の支出のなかでも大きな割合を占めており、非常に大きな節約効果が期待できます。

賃貸物件にお住まいの場合は安い物件に引っ越したり、更新の際に家賃交渉をするのも一つの手でしょう。

住宅ローンを利用している場合は、「繰り上げ返済」で当初の予定よりも前倒しで返済したり、今よりも低金利の住宅ローンに「借り換え」をすることで、返済負担が軽減できる可能性があります。ただし、金利等の状況によってはほとんどメリットがないこともあるため、事前にしっかりと計算してから検討しましょう。

以下のサイト(モゲチェック)では、各金融機関のさまざまな住宅ローンが一覧で表示され、簡単に比較検討ができます。

モゲチェックでできること(すべて無料)

- ランキング形式で住宅ローンを比較できる

- AIからおすすめの住宅ローンを個別に提案してもらえる

- AIから住宅ローンを借入できる(審査に通る)確率を教えてもらえる

- 金融機関出身のアドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

銀行に行かなくても自宅で事前審査までスムーズに行うことができるので、住宅購入を検討している方はぜひ試してみてください。

水道光熱費の節約ポイント

水道光熱費は、「こまめに電気を消す」「水を出しっぱなしにしない」「給湯温度を低めに設定する」など、小さなところを心がけることも大切ですが、電力・ガスの自由化にともない、契約プランを見直すことで大きな節約に繋がる可能性があります。

電気とガスを同じ会社にするとセット割が適用されてお得になることもあるので、一度契約をプランを見直してご家庭にあったものを見つけると良いでしょう。

通信費の節約ポイント

月額料金が今よりも抑えられるWifiを利用したり、スマホの契約プランを見直すことで、毎月数千円の通信費の節約に繋がる可能性があります。

特にスマホ料金は、使用するデータ容量に応じて適切なプランに変更したり、不要なオプションの解約、格安SIMへの切り替えなど、利用料金を安く抑えるための手段が多くあります。

例えばドコモやau、ソフトバンクの大手キャリアを利用している場合、毎月1万円近くの利用料金がかかる場合がありますが、格安SIMを利用すれば月額1,000円~4,000円程度に抑えることができるでしょう。

保険料の節約ポイント

保険は「言われるがまま加入していて保障内容がよく分からない」「加入したきり一度も見直したことがない」という方は多いでしょう。

日々新しい保険商品が登場しているので、現在加入しているものよりも、より充実した保障内容でなおかつ保険料を抑えられるプランと出会える可能性もあります。

オカネコでは無料チャットでプロに保険の相談が可能です。まずは3分ほどの家計診断をして、コメント欄に「保険を見直したい」と書けば、複数のプロからメッセージが届きます。ご自身に合いそうな方を選んで、ぜひ気軽に相談してみてください。

転職や副業で収入アップを目指す

800万円の貯金を達成するためには、支出を見直すだけでなく、「収入を上げる」方法も考えてみましょう。

副業の例は以下の通りです。

- クラウドソーシングサイト

- ポイントサイト

- 動画投稿

- アフィリエイト

- ライブチャット

- フリマアプリ 等

クラウドソーシングサイトでは、アンケート回答やリサーチ業務といった簡単な作業で収入を得られます。動画投稿やアフィリエイトなどは収益化に時間とコツを要しますが、趣味感覚で続けられるので、挑戦してみるのもよいでしょう。

すき間時間を使ったポイ活やフリマアプリを使って不用品を売ることも、副業の一つです。アクセサリーなどの小物を作るのが好きな方は、フリマアプリで出品してみてはいかがでしょうか。

「オカネコ転職」では、転職診断・求人紹介・書類準備代行など、あなたの転職をサポートするサービスを提供しています。

- 転職をしたいけど何から始めていいかわからない

- 履歴書の準備や応募先の企業とのやり取りが面倒くさい

- 「自分に合った仕事」「やりたいこと」が分からない

そんな方は、ぜひオカネコ転職をご活用ください。適職診断から応募・フォローまで、無料でプロが徹底的にサポートします。※費用は一切かかりません。

先取り貯金を心がける

給与から生活費を使って残りのお金で貯金をしようとすると、どうしても貯金にまわせるお金は少なくなってしまいがちです。

毎月必ず一定額を貯金するために、「先取り貯金」を取り入れましょう。先取り貯金とは、毎月の収入から貯金額を差し引き、残りのお金で生活をやりくりする方法です。

確実に貯金ができますので、設定した目標貯金額は貯金用口座に入れ、残りのお金でやりくりできるようにしましょう。

生活費などを消費したうえで「残ったお金を貯金しよう!」と考えていませんか? お給料から生活費を使って残りのお金で貯金をしようとすると、どうしても貯金にまわせるお金は少なくなってしまいがちです。毎月必ず一定額を貯金するために「先取り貯金」を取り入れましょう。

会社員・公務員の方だと、源泉徴収で引かれる社会保険料や税金は手出しできないですよね。「先取り貯金」は、それと同様の考え方で先に手を付けられないよう、貯金を先にして残りのお金の範囲で生活をする方法です。

これなら確実に貯金できますので、設定した目標貯金額は貯金用口座に入れ、残りのお金でやりくりできるようにしましょう。

生活用と貯蓄用で口座を使い分ける

生活費と貯金用のお金を同じ口座で管理していると、貯金に回すお金を使ってしまう恐れがあります。生活費を口座引き落としやクレジットカードで支払っている場合、気づいたら貯金がないという可能性も。

そのような事態を避けるためには、生活用と貯金用で口座を使い分けることが大切です。給与を受け取ったらすぐに貯金用のお金を引き出して、貯金用口座へ移す習慣を身につけましょう。

貯金用の口座は、毎月指定した日・額で自動振替ができるものや、ネット銀行などなるべく金利の高い銀行口座に預けておくのがおすすめです。

以下の銀行は普通預金または定期預金の金利が比較的高い銀行なので、参考にしてみてください。

ここでも仕組み化です。生活費と貯金用のお金を同じ口座で管理していると、ついつい貯金分のお金も使ってしまうかもしれません。貯金用口座は、毎月指定した日・額で自動振替ができるものもありますので、貯金用に分けてそちらのお金は手を付けられないようにするのがおすすめです。

過去ご相談に来られたお客様の中には、その口座は親御さんに渡して手を付けられないようにしている方もおられました。

お金を貯めやすい時期を知る

ライフステージによって、お金を貯めやすい時期と貯めにくい時期があります。お金を貯めやすい時期には、以下のようなパターンが考えられます。

| お金を貯めやすい時期の例 | ||

|---|---|---|

| 就職から結婚前まで | 就職したばかりの頃は貯金は難しいかもしれないが、独身かつ昇進など給与が上がれば家計が安定しやすく、貯金の計画が立てやすい。 | |

| 結婚から子どもができるまで | 共働きの場合は2人分の収入が得られ、独身のときよりも食費や固定費を抑えやすい。 | |

| 産休・育休明けから子どもの進学まで | 公立の学校であれば教育費は抑えられ、共働きの家庭では昇進などで収入が増える可能性も。 | |

| 子どもの独立から定年退職まで | 教育にかかる費用がなくなり、住宅ローンの返済も終われば、出費は夫婦2人分の生活費のみに。老後に備えた資金準備を加速させたい時期。 | |

とはいえ家庭によってお金を貯めやすい時期は異なるため、ライフプランニングをするのがおすすめです。

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

これらのお金を貯めやすい時期がある一方で、結婚のときや子どもが産まれた直後は、お金を使う機会が多く、貯金が思ったより貯まらない時期です。

それが把握できていれば、お金を貯めにくい時期に備え、お金を貯めやすい時期に貯金を毎月3万円から5万円に増やすなど、計画的な貯金が実現します。

貯金800万円達成のためには資産運用にも取り組もう

貯金800万円を目指すためには、節約をして貯金にはげむだけでなく、資産運用をすることでより効率的にお金を貯めることができます。

おすすめの資産形成の方法をご紹介しますので、ご自身に合ったものを選んで検討してみましょう。

老後資金などしばらく使う予定のないお金は、投資信託、NISA、iDeCo、積立保険などを活用した「積立投資」がおすすめです。

以下に、「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができるので、ぜひ試してみてください。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

なお、2023年までのNISA・つみたてNISAの買付・積立投資は2023年で終了となりましたが、2024年以降の新NISA制度とは別枠で非課税保有枠が継続されます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

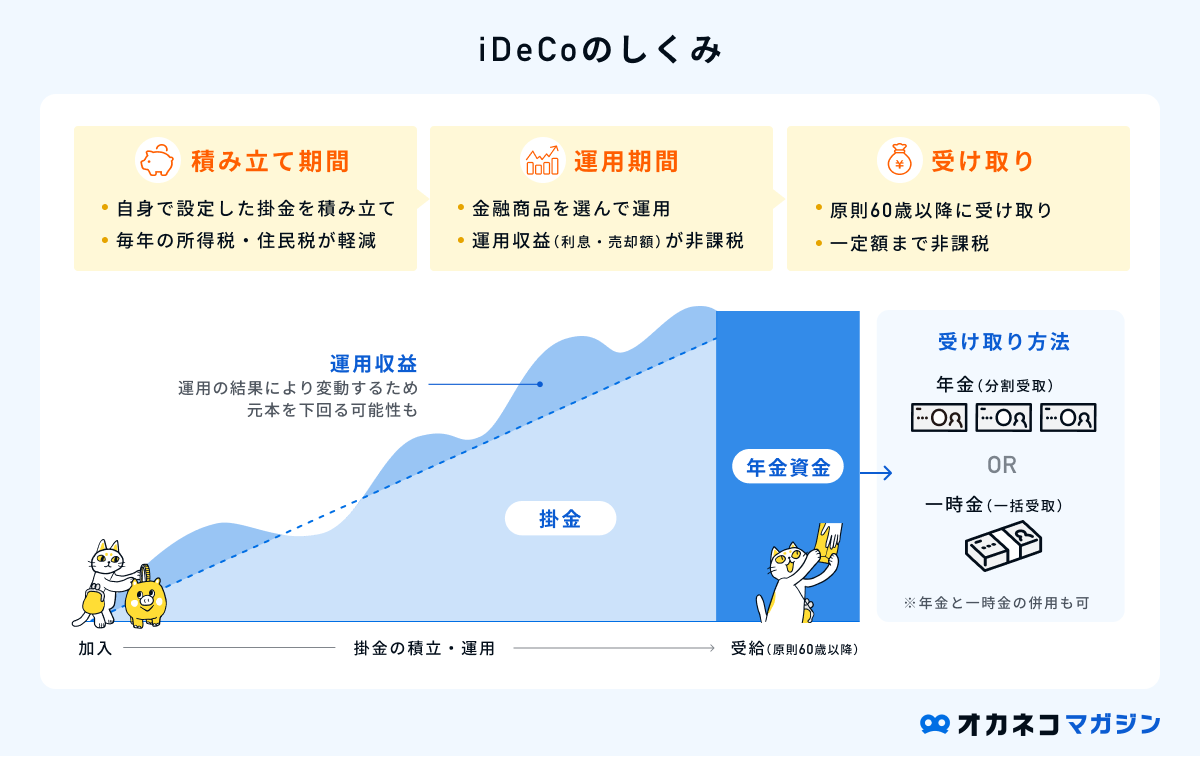

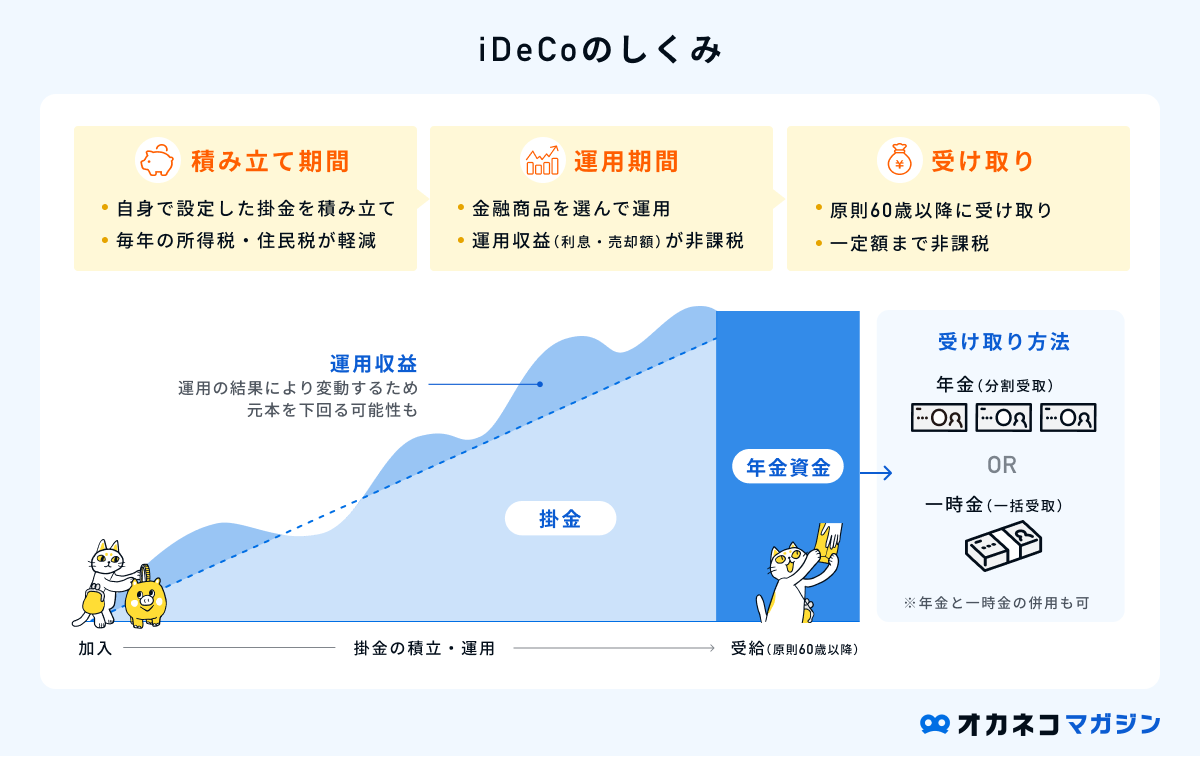

iDeCo

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法です。

原則として60歳になるまで資産を引き出すことはできませんが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがあります。また、60歳以降で資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入保険者となっており、それぞれで拠出可能な限度額も異なる点にはご注意ください。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

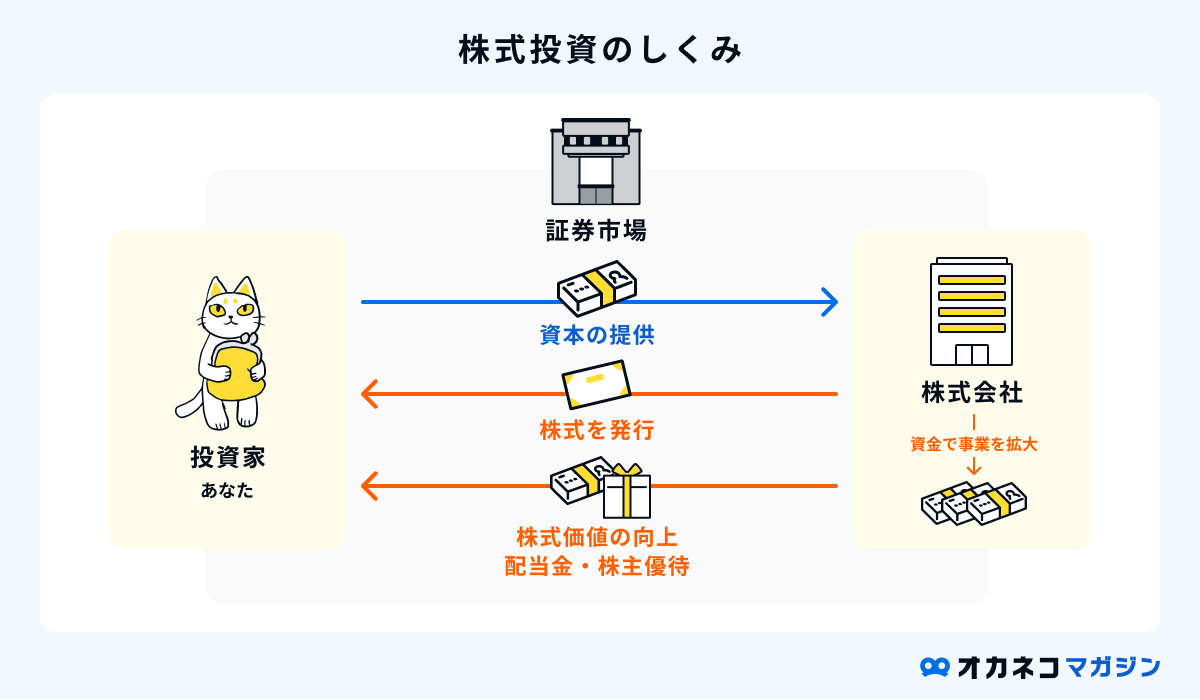

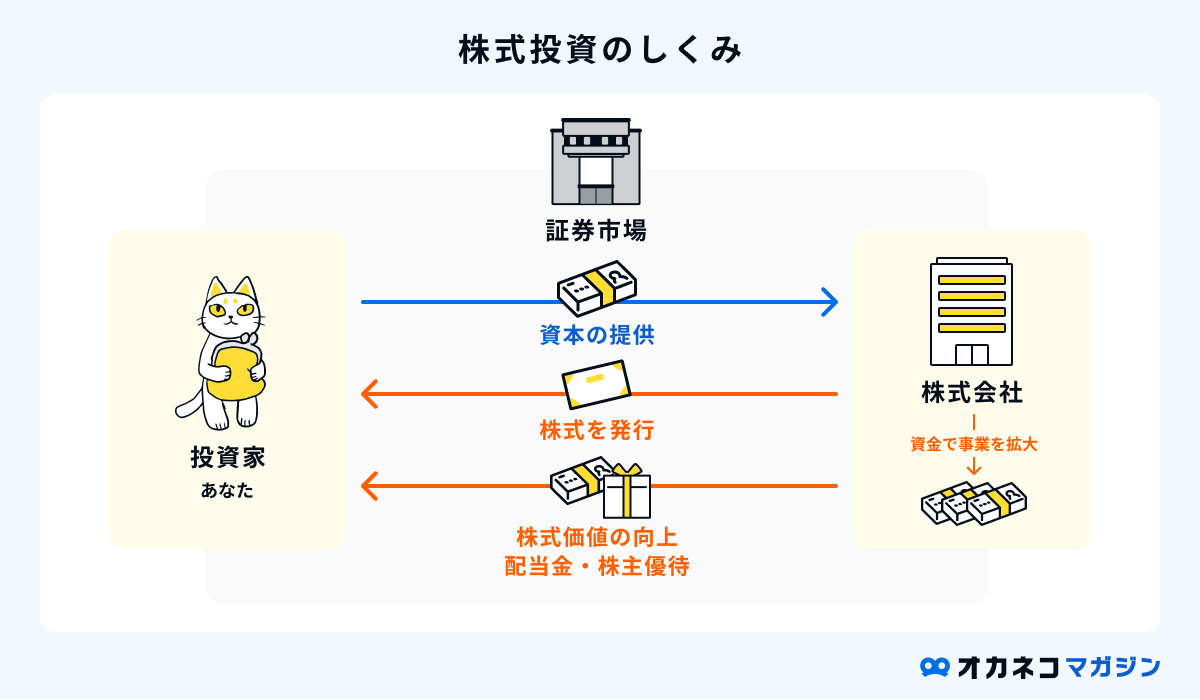

株式投資

株式投資は、証券会社に口座を開設し、企業の株式を購入して利益を得る運用方法です。投資の王道ともいえる方法で、株式の売買益によるキャピタルゲイン、または株主に分配される配当金によるインカムゲインの2軸で利益を得ます。

従来の株式投資は、購入可能な1単元が100株や1,000株に設定されていることが多く、数十万円を超える資金が必要となるケースが一般的でした。

昨今では、数万円から購入可能なミニ株が登場しており、資金が少ない方でも株式投資に挑戦できるようになりました。

ただし、株価は景気や企業の不祥事などで暴落してしまうリスクがあり、相場によっては元本割れが発生する場合があります。成長が見込める銘柄選びや、売買するタイミングなどをしっかり見極めることが大切です。

常に知識を吸収する貪欲さが求められるので、まずは投入資金が少なく済むミニ株から始めて、本格的な株式投資に少しずつ慣れていきましょう。

投資信託

投資信託は、投資家から集めた資金をファンドマネージャーが運用し、その運用で利益が出た場合に配当金が受け取れる運用方法です。

初心者の方におすすめの理由は、少額から資産形成を開始でき、投資家の代わりにプロの専門家が運用を行ってくれるので、自分で売買のタイミングを判断しなくて良いというメリットがあるためです。

投資信託による運用は、株式や債券、不動産など、多岐に渡る分散投資で行われるので、リスク分散が可能な点もメリットといえます。

一方で、投資信託で運用をする際には、定期的な運用コストが発生する点には注意が必要です。また、元本保証がされているわけではないため、市場相場によっては元本割れを起こしてしまう可能性もあります。

運用先を選ぶためにはある程度の金融知識も必要です。どれにすべきか迷ったときは、ファイナンシャル・プランナーなどの専門家に相談してみましょう。

債券

投資の世界における債券とは、投資家が国や地方公共団体などに対して資金を提供し、それに対して利子を得る方法をいいます。

資金の提供を受けた団体は「債券」という証書を投資家に発行し、償還までの期間中は利子を支払い続け、償還のタイミング(満期)を迎えたら額面全額を投資家に返却します。

債券の発行者は多種多様で、国や地方公共団体をはじめ、民間企業など多岐にわたります。発行者の信用度が高ければ高いほど、リスクが低い投資方法といえます。

債券の途中売却も可能ですが、途中売却の場合は損失が出る可能性があり、為替相場の状況によっても為替差損が発生する可能性があります。

また、発行者の財務状況が悪化すると、元本や利子の支払い不能リスクなどがある点には注意が必要です。

とはいえ、他の金融商品への投資方法に比べて、比較的リスクが低めの方法です。

税制上の優遇制度である「NISA」や「iDeCo」を活用したうえで、なお余剰資金がある場合に検討するのがおすすめです。

- SBI証券

-

- 債券の取扱い本数・種類が豊富

- 外貨入出金手数料が無料

※住信SBIネット銀行の場合

- 楽天証券

-

- 個人向け国債、普通社債(円建)、外国債が買える

- 2023年7月から「債券マルシェ™」を提供開始

不動産

不動産投資には、自身で物件を購入して運用する不動産投資と、不動産が対象の投資信託の「REIT(リート)」の2種類があります。

どちらの不動産投資も、大きく分けると収益源は次の2通りになります。

- 家賃収入:賃貸に出す際の家賃

- 売買所得(譲渡所得):購入時よりも不動産価額が値上がりしたときに売却

一般的に、自己で物件を所有して運用するには多額の資金が必要で、維持コストなどの諸費用も発生してしまいます。

一方、REITの場合は、プロの専門家が投資家の代わりに不動産投資を行うため、物件を自身で管理する手間がかからず、少額で複数の不動産に対して分散投資を行えます。

自分で不動産を購入するよりも手軽に不動産投資が始められるので、不動産に興味がある方はREIT(不動産投資信託)から始めてみるのも選択肢のひとつです。

ただし、他の投資手法と同様で、さまざまな管理コストや元本保証がされているわけではない点にご注意ください。

財形貯蓄制度

財形貯蓄制度は、一定金額を勤務先の給料から天引きの形で、企業が提携する銀行口座へ自動的に貯金できる制度です。

毎月の給与から自動的に先取り貯金ができるので、わざわざ貯金用口座にお金を移す手間や手数料がかからず、お金の使いすぎを予防できます。

また、財形貯蓄制度には、貯金の目的によって「住宅用」「年金用」「その他」の3つに分類され、場合によっては税負担の軽減効果が期待できたり、住宅ローン融資が受けられたり、さまざまなメリットがあります。

制度の仕様上、財形貯蓄制度を導入済みの企業で勤務している方しか利用できませんが、手元のお金をついつい使い込んでしまう方にはおすすめの制度です。

積立保険

積立保険(貯蓄型保険)は、終身保険や養老保険、学資保険など、将来的に払い込んだ保険料が返ってくる可能性がある保険商品全般の総称です。

- 終身保険:解約時に解約返戻金が受け取れる

- 養老保険:死亡保障を備えながら、満期を迎えた際に満期保険金が受け取れる

- 個人年金保険:一定期間まで保険料を払い込み、以降は一定額の年金を定期的に受け取れる

- 学資保険:子供が一定年齢に達するとお祝い金が受け取れる

万一のときの死亡保障を備えつつ、毎月の保険料という形で保険会社へ貯金していくことが可能です。貯蓄性のある保険の特徴として、一般的な掛け捨て型保険に比べて保険料が割高なのが欠点として挙げられます。

現在の家計を圧迫しては元も子もないので、毎月の収支状況とのバランスを見ながら、掛け捨て型保険と積立保険を併用するのがおすすめです。

まとめ

一般的に、貯金が800万円を達成するタイミングは50歳以降ですが、早期に貯金800万円を目指すなら今から支出を見直したり計画的に貯金を進めることが大切です。

まずはご自身の貯金に対する考えや、家計状況をしっかり把握し、今からやるべきことを整理しましょう。

「何を節約すれば良いのかわからない」「今の収入であればいくら貯めるべき?」「どんな資産運用があるの?」など疑問があれば、当サイトが提供する「オカネコ」でチャット相談ができます。

「オカネコ」には多数のお金のプロが在籍し、チャットやZoomで無料相談が可能。金融商品を無理にすすめられることはありませんので、ぜひ安心して自宅から気軽に相談してみてくださいね。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/