| 監修者 | |

| 株式会社400F オンラインアドバイザー 加美田 由佳 2級FP技能士 / 証券外務員一種 / 生命保険募集人 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

住宅購入時の平均世帯年収は約600~900万円、平均購入資金は3,000~5,000万円というデータが出ています。これらのデータやシミュレーション結果を参考にしながら、無理のない住宅ローン借入額を見極めることが大切です。

本記事では、シミュレーションをもとに世帯年収別の住宅ローン借入額の目安や、住宅ローンの目安を確認する際の注意点、無理なく住宅ローンを返済するためのポイントを解説します。

住宅ローン借入額の目安を知りたい方、住宅ローンの借入後に後悔したくない方は、ぜひ最後までご覧ください。

- 一般的に「年収の5倍」や「返済負担率25%」が住宅ローン借入額の目安といわれている。世帯年収600万円の場合、世帯年収の5倍は3,000万円、返済負担率25%は4,810万円(金利0.5%)が目安になる。

- 金利が違えば総返済額に大きな差が生まれるため、できるだけ低金利の住宅ローンを利用すること、金利を含めた毎月の返済額に無理がないか確認することが大切。

- 借入額の目安を確認する際の注意点として、住宅ローンにはさまざまな事務手数料がかかることや、リフォーム費用がかかることなども考慮したうえで、返済額を設定する。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

住宅購入のタイミングに悩んでいる方は、ぜひ以下の記事もご覧ください。

住宅購入時の平均世帯年収と目安額の考え方

住宅ローンの借入額を考える際の目安として、年収の何倍かを目安とする「年収倍率」と、年収に対する年間返済額の割合を目安とする「返済負担率」があります。

年収倍率の目安

国土交通省が調査した世帯主の住宅購入時データ(※)によると、住宅購入時の平均世帯年収は約600~900万円です。

このことから、あくまでも目安ですが「世帯年収が600万円以上あれば住宅購入を現実的に考えることができる」と捉えてよいでしょう。

ちなみに同調査では、住宅購入時の世帯主の平均年齢は30代後半~40代前半、平均購入資金は3,000~5,000万円というデータが出ています。

また、上記の平均購入資金を住宅ローン借入額の目安と考えると、各住宅タイプの年収倍率は以下のとおりです。

各住宅タイプの購入資金の年収倍率

- 注文住宅:年収倍率6.4倍

- 分譲戸建住宅:年収倍率5.6倍

- 新築集合住宅:年収倍率5.5倍

- 中古戸建住宅:年収倍率4.4倍

- 中古集合住宅:年収倍率4.8倍

※小数点第2位を四捨五入

住宅タイプによって多少のばらつきはありますが、おおむね年収倍率5~6倍が現実的な住宅ローン借入額の目安だと考えられます。

※参照:令和4年度 住宅市場同行調査 報告書 38、42、44ページ|国土交通省 住宅局

返済負担率の目安

住宅ローンの返済負担率とは、年収に対する住宅ローンの年間返済額の占める割合のことです。一般的には下記の計算式で表されます。

- 返済負担率(%)=住宅ローンの年間返済額÷年収×100

参考までに、住宅金融支援機構の「2022年度フラット35利用者調査」によると、フラット35利用者の2022年度の返済比率(平均)は23.1%でした。

令和5年に国土交通省が実施した民間住宅ローンの実態に関する調査によると、92%の金融機関は返済負担率を審査項目としており、返済負担率は30~40%以内に設定している金融機関が大半です。

ただしこの返済負担率は、車のローン等含めたすべての借り入れを含めて計算されます。住宅ローンは長期間の返済になるため、借入できる限度額近くまでローンを借りてしまうと、今後予測されるライフイベントや経済状況の変化等に対応できなくなってしまう可能性があります。

余裕を持って返済するためにも住宅ローンの返済比率は、手取り年収の20%~25%以内に抑えると安心です。

どうしても返済負担率が高くなってしまう場合は、頭金を用意したり住宅ローン以外の借入を完済することで、返済負担率を下げることができます。

【世帯年収別】住宅ローン借入額目安のシミュレーション

無理なく返せる住宅ローン借入額の目安として、年収倍率6倍以下または返済負担率25%以下に抑えれば、余裕を持って返済できると言えるでしょう。

住宅ローン借入の目安になるといわれている「年収の5倍・6倍」および「返済負担率25%」の場合で、年収別にシミュレーションしてみました。

年収倍率(5倍・6倍)で借入した場合のシミュレーション

無理なく返済できる目安となる年収の5倍と6倍で、借入額の目安を確認してみます。

参考までに、金利0.5%と1.5%の2パターンの毎月の返済額と総返済額も試算しています。

| 【世帯年収別】年収の5倍の借入額の目安 | ||||

| 年収 | 借入額 | 金利/年 | 毎月の返済額 | 総返済額 |

| 300万円 | 1,500万円 | 0.5% | 3.9万円 | 1,636万円 |

|---|---|---|---|---|

| 1.5% | 4.6万円 | 1,929万円 | ||

| 400万円 | 2,000万円 | 0.5% | 5.2万円 | 2,181万円 |

| 1.5% | 6.1万円 | 2,572万円 | ||

| 500万円 | 2,500万円 | 0.5% | 6.5万円 | 2,726万円 |

| 1.5% | 7.7万円 | 3,215万円 | ||

| 600万円 | 3,000万円 | 0.5% | 7.8万円 | 3,271万円 |

| 1.5% | 9.2万円 | 3,859万円 | ||

| 700万円 | 3,500万円 | 0.5% | 9.1万円 | 3,817万円 |

| 1.5% | 10.7万円 | 4,502万円 | ||

| 800万円 | 4,000万円 | 0.5% | 10.4万円 | 4,362万円 |

| 1.5% | 12.2万円 | 5,145万円 | ||

| 900万円 | 4,500万円 | 0.5% | 11.7万円 | 4,907万円 |

| 1.5% | 13.8万円 | 5,788万円 | ||

| 1,000万円 | 5,000万円 | 0.5% | 13万円 | 5,452万円 |

| 1.5% | 15.3万円 | 6,431万円 | ||

| 【世帯年収別】年収の6倍の借入額の目安 | ||||

|---|---|---|---|---|

| 年収 | 借入額 | 金利/年 | 毎月の返済額 | 総返済額 |

| 300万円 | 1,800万円 | 0.5% | 4.7万円 | 1,962万円 |

| 1.5% | 5.5万円 | 2,315万円 | ||

| 400万円 | 2,400万円 | 0.5% | 6.2万円 | 2,617万円 |

| 1.5% | 7.3万円 | 3,086万円 | ||

| 500万円 | 3,000万円 | 0.5% | 7.8万円 | 3,271万円 |

| 1.5% | 9.2万円 | 3,858万円 | ||

| 600万円 | 3,600万円 | 0.5% | 9.3万円 | 3,925万円 |

| 1.5% | 11万円 | 4,629万円 | ||

| 700万円 | 4,200万円 | 0.5% | 10.9万円 | 4,579万円 |

| 1.5% | 12.9万円 | 5,401万円 | ||

| 800万円 | 4,800万円 | 0.5% | 12.5万円 | 5,233万円 |

| 1.5% | 14.7万円 | 6,173万円 | ||

| 900万円 | 5,400万円 | 0.5% | 14万円 | 5,887万円 |

| 1.5% | 16.5万円 | 6,944万円 | ||

| 1,000万円 | 6,000万円 | 0.5% | 15.6万円 | 6,542万円 |

| 1.5% | 18.4万円 | 7,716万円 | ||

借入額が同じでも、金利が違えば総返済額に大きな差が生まれます。そのため、できるだけ低金利の住宅ローンを利用すること、金利を含めた毎月の返済額に無理がないか確認することが大切です。

返済負担率25%で借入した場合のシミュレーション

以下は、返済負担率25%となるよう毎月の返済額を計算し、金利0.5%と1.5%の2パターンで借入額を逆算した表です。

| 【世帯年収別】返済負担率25%で借入した場合のシミュレーション | ||||

| 年収 | 総返済額 | 毎月の返済額 | 金利/年 | 借入額 |

| 300万円 | 2,625万円 | 6.3万円 | 0.5% | 2,420万円 |

|---|---|---|---|---|

| 1.5% | 2,050万円 | |||

| 400万円 | 3,500万円 | 8.3万円 | 0.5% | 3,190万円 |

| 1.5% | 2,710万円 | |||

| 500万円 | 4,375万円 | 10.4万円 | 0.5% | 4,000万円 |

| 1.5% | 3,390万円 | |||

| 600万円 | 5,250万円 | 12.5万円 | 0.5% | 4,810万円 |

| 1.5% | 4,080万円 | |||

| 700万円 | 6,125万円 | 14.6万円 | 0.5% | 5,620万円 |

| 1.5% | 4,760万円 | |||

| 800万円 | 7,000万円 | 16.7万円 | 0.5% | 6,430万円 |

| 1.5% | 5,450万円 | |||

| 900万円 | 7,875万円 | 18.8万円 | 0.5% | 7,240 万円 |

| 1.5% | 6,140万円 | |||

| 1,000万円 | 8,750万円 | 20.8万円 | 0.5% | 8,010万円 |

| 1.5% | 6,790万円 | |||

返済負担率が同じでも、金利が違えば借入額に大きな差が生まれます。できるだけ低金利の住宅ローンを利用すれば利息負担を抑えられるため、より大きな金額の借入が可能です。

無理なく返せる住宅ローン借入額の目安を確認する際の注意点

住宅ローンの目安を確認する際は、以下の注意点も考慮したうえで適正な借入額を見極めましょう。

借入限度額は金融機関によって異なる

住宅ローンの借入限度額は金融機関によって異なります。そのため、同じ条件で住宅ローンを申し込んでも、A銀行は承認(満額回答)、B銀行は減額承認、C銀行は非承認のように、審査結果が変わってくる可能性があります。

住宅ローンを申し込む際は、希望の借入額で審査通過できる可能性が高い金融機関を選ぶことが大切です。

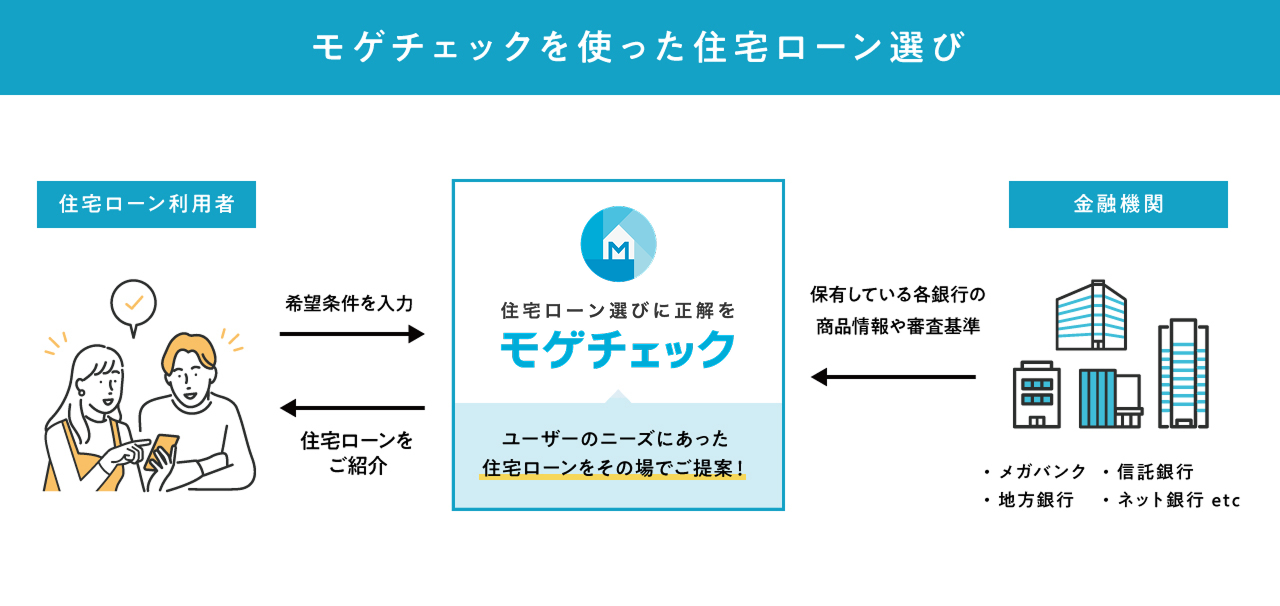

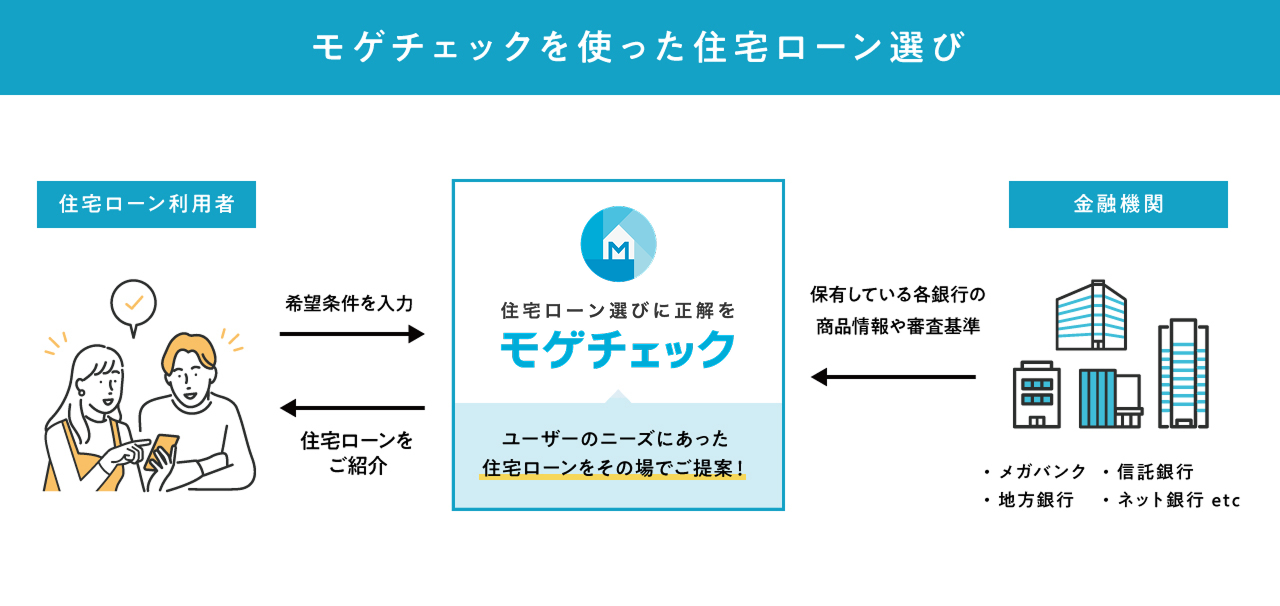

無料の住宅ローン比較サービス「モゲチェック」では、住宅ローン利用者が「どの銀行に、どのくらいの確率で審査に通るか」をAIが判定するサービスを提供しています。

融資承認率を上げるためのアドバイスももらえるので、効率よく条件の良い住宅ローンが見つかるでしょう。

さまざまな手数料がかかる

住宅ローンに関する手数料の一例(金融機関によって異なる)

- 借入時にかかる手数料(事務手数料、保証料、印紙代、登記関連費用など)

- 繰り上げ返済時にかかる事務手数料

- 金利タイプの変更時にかかる事務手数料

住宅ローンの借入時には、事務手数料、保証料、印紙代、登記関連費用などのさまざまな手数料がかかります。そのため、住宅ローンの借入時にかかる手数料負担も考慮しながら、無理のない借入額を検討することが大切です。

特に住宅ローンの事務手数料は金額が大きく、定額型の場合は数万円から30万円程度、定率型の場合は借入額の2.2%(3,000万円の借入なら66万円)が相場となっています。

また、銀行によっては住宅ローンの返済開始後も、繰り上げ返済時や金利タイプの変更時などに手数料がかかります。住宅ローンを選ぶ際は、金利だけでなく各種手数料の金額も必ず確認しましょう。

ライフイベントにかかる費用も考慮する

毎月の収入や支出額は、ライフスタイルの変化に伴って増減します。

子どもを持つ場合は産休や育休による収入の減少、子どもの成長に伴う食費や通信費の増加等のライフイベントの発生が考えられ、将来的には医療・介護費用の増大もあるかもしれません。

高い年収倍率や返済負担率で住宅ローンを借りてしまうと、少しの収入の減少や支出の増加でローンの支払いに影響が出る可能性があります。

今後発生しうるライフイベントを想定して、余裕のある返済計画を立てることが大切です。

住宅のリフォーム・メンテナンス費用がかかる

快適な住環境を維持するには、築年数や住宅の状態に応じた適切なリフォーム・メンテナンスの実施が求められます。

リフォームのタイミングの一例

- 築10年:床材や畳の張替え

- 築15年:クロス張替えや外壁の塗り直し

- 築30年:住宅全体の大規模リフォーム

築年数にかかわらず、設備や機器の買い替え、間取りの変更、シロアリ対策が必要になることもあるでしょう。大がかりなリフォーム・メンテナンスだと、一度に100万円以上の費用がかかるケースもあります。

戸建て住宅の場合は、リフォーム・メンテナンス費用が発生する可能性があること、マンションなどの集合住宅の場合は、住宅ローンとは別に管理費・修繕積立金などが毎月発生することを考慮して、余裕を持った借入額を設定しましょう。

なるべく定年退職までに返済できる設定にする

定年退職後は現役時代よりも収入が少なくなる可能性が高いため、住宅ローンの借入額は定年退職までに完済するつもりで設定するのがおすすめです。

なかには、定年退職後も働く予定の方もいるでしょう。しかし、歳を取るほどに病気やケガのリスクは高まります。たとえ健康体でも、若いときと同等の労働条件で働くのは体力的に難しくなるかもしれません。

収入が減ったことで住宅ローンの返済が滞れば、最悪の場合は住宅を売却しなければならなくなります。過剰なリスクを負わないために、自分の今の年齢から定年退職までの年数を逆算し、その期間内で無理なく返していける金額の住宅ローンを組むようにしましょう。

共働き世帯は離婚時のリスクを把握しておく

共働き世帯の場合、ペアローンの利用を検討する方もいるでしょう。ペアローンとは、同じ住宅に対するローンを夫婦で契約する仕組みです。

ペアローンでは夫婦がお互いの連帯保証人になるため、ローン契約者が1人の場合よりも大きな金額の借入ができます。また、住宅ローン控除の枠を2人分使える点もペアローンのメリットです。

ただし、ペアローンにはリスクもあります。特に、離婚時にはトラブルのもとになりやすいため注意が必要です。

例えば、夫婦間で住宅の売却意志が噛み合わないトラブルはよく起こります。ペアローンで購入した物件の売却には双方の同意が必要なため、夫婦の片方が売却を拒めば、住宅の売却はできません。さらに、お互いがお互いの連帯保証人になっているため、片方が返済困難になるともう片方が返済を肩代わりする状況になってしまいます。

ペアローンを利用するかどうかは、こうした離婚時のリスクを理解したうえで判断することが大切です。

住宅ローン以外の借入れも踏まえて目安を考える

住宅ローン以外の借入額が多いと返済負担率が高くなり、毎月の返済額の負担が大きくなってしまいます。

住宅ローン以外の借入の一例

- 車のローン

- 教育ローン

- カードローン

- 奨学金

- スマホの分割払い

- クレジットカードのリボ払い など

すでにこれらの借入がある場合は、それらの返済額を踏まえて住宅ローンの借入額を考えましょう。

金利上昇リスクも考慮する

フラット35などの全期間固定金利の住宅ローンは、借り入れ時から返済終了まで金利は変わりませんが、変動金利の住宅ローンを選択した場合、返済途中で金利が変更されることがあります。

変動金利は、「短期プライムレート」に連動し、基本的に金利は半年に1度(4月・10月)、返済額は5年に一度見直しが行われるためです。

固定金利よりも低金利なため変動金利を選択する人は多いですが、どこまでの金利上昇(返済額)に耐えられるかなど、あらかじめシミュレーションしておくと良いでしょう。

監修者

監修者住宅ローンを使って住宅を購入する際は、物件購入費用以外にも様々な諸費用(住宅ローン事務手数料、保証料、印紙税、登録免許税、司法書士への報酬等)がかかります。

また、諸費用は原則現金での支払いが求められるため、あらかじめ準備しておく必要がある点に注意しましょう。(金融機関によっては諸費用も住宅ローンに組み込める場合があります)

一般的な諸費用の目安は、物件価格に対して注文住宅は3〜6%程、新築一戸建て(建売住宅)は6〜9%程、新築マンションは3〜6%程です。

住宅ローンの適正な借入額の目安を知る近道

家の購入を検討中なら、FP相談を利用することで家計に合わせた無理のない借入額のアドバイスがもらえます。

- ライフプランニング表を作成し、自分にとって適正な借入額を提案してくれる

- 住宅や住宅ローンの販売とは直接的な関係がなく、中立な立場で提案してくれる

- 住宅ローン減税や自治体の補助金など、利用できる公的制度を教えてくれる

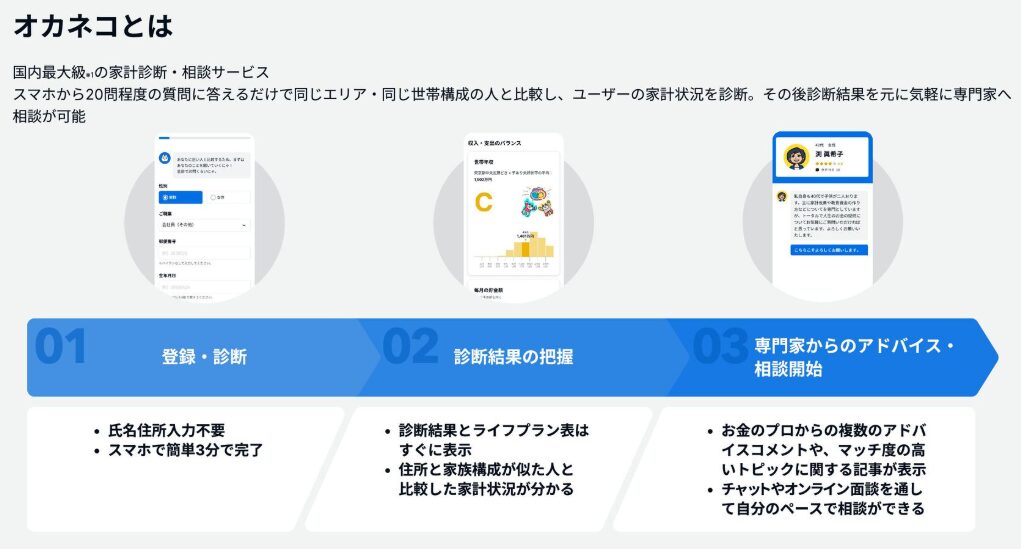

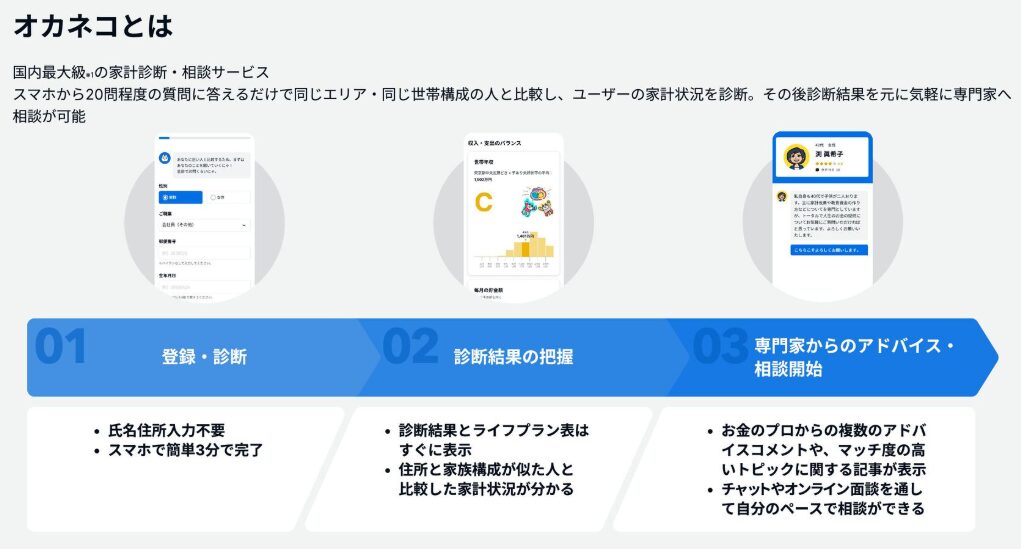

おすすめの相談先は「オカネコ」

「オカネコ」は多くのFPが在籍する、国内最大級※1の家計診断・相談サービスです。

オカネコを利用すれば、住宅ローンに関することはもちろん、お金に関する不安や悩み全般を完全無料でFPに相談できます。

オカネコのメリットは、事前に入力した収入・年齡・家族構成、悩みなどの情報をもとに、その分野が得意なFPなどの専門家からコメントを受け取れることです。受け取ったコメントや口コミを参考に相談したいFPを選べます。

最初に「家を買いたいのでライフプランニングをしたい」とコメントするとスムーズに相談できるでしょう。

FPから無理に商品を勧められることはありません。マイホームは高い買い物なので、信頼できるFPを見つけて納得のいく選択をしましょう。

※1:現時点での当社データベース及び他社公表情報の比較調査による

無理なく住宅ローンを返済するためのポイント

住宅ローンを利用する際は、いくつかのポイントを意識すれば返済負担をより軽くできます。無理なく住宅ローンを返済するために、以下のポイントを押さえましょう。

頭金が貯まるのを待つより早期にローンを組む方がお得な場合がある

住宅購入時の頭金(自己資金)の目安は、物件価格の1~2割程度といわれています。「オカネコ マイホームに関する意識調査」で全国のオカネコユーザーに住宅購入時の頭金の割合を聞いたところ、16.8%が「自己資金はない」、16.6%が「自己資金1割未満」と回答しました。

頭金を用意することで、月々の返済額を抑えられる、住宅ローンによっては金利が安くなるなどのメリットがあります。

ただ、現時点で頭金にまわせる資産がない場合は、フルローンを利用するのも1つの方法です。なぜなら早期に住宅ローンを組み、資金ができたタイミングで繰り上げ返済をすれば、頭金が貯まるのを待つよりお得になる可能性があるためです。また、早くにローンを組めば借入期間を長くできるので、月々の返済負担も軽減できます。

頭金が貯まるのを待てば、その間に希望の物件が完売したり、市況により物件価格が上がったりするかもしれません。状況を見て、早期に住宅ローンを組む方法も検討するとよいでしょう。

住宅ローン控除を活用する

住宅ローンを組んで住宅を購入した場合、一定の要件を満たせば住宅ローン控除を利用することにより税金の控除を受けられます。

住宅ローン控除額の計算方法

- 年末のローン残高×0.7%(控除期間は13年間※中古住宅は10年間)

2025年7月時点の情報

参照:国税庁_認定住宅の新築等をした場合(住宅借入金等特別控除)

控除額の上限は住宅の条件により異なり、例えば新築の一般住宅の場合は最大で21万円/年の控除を受けられます。

住宅ローン控除を受けるには、控除を受ける最初の年のみ確定申告が必要となるので、忘れずに申告を行いましょう。なお、2年目以降は年末調整により控除を受けることが可能です。(会社員の場合)

なるべく早期にローンを借入する

住宅ローン借入はできるだけ早期に行ったほうが、それだけ返済期間を長く設定できます。返済期間が長いほど毎月の返済額は少なくなるので、無理のない返済計画を立てやすくなるでしょう。

例えば、3,000万円を住宅ローンで借り入れ、定年退職(60歳)までに完済するとします。30歳の方なら返済期間は30年なので毎月の返済額は約8万3,000円ですが、40歳の方なら返済期間は20年なので毎月の返済額は12万5,000円です。(金利や手数料等を考慮しない場合の一例です)

住宅購入を先送りし賃貸物件に住めば、その間は家賃も発生します。「いつかは必ず住宅を購入したい」と考えているなら、思い切って早めの購入を検討してみてはいかがでしょうか。

自治体独自の制度を活用する

自治体によっては、住宅購入費用に充てられる補助金・助成金制度を設けているところがあります。住宅ローンを利用する前に、住宅リフォーム推進協議会の検索サイトで自治体独自の制度がないかを確認しましょう。

また住宅ローンに関しても、自治体と住宅金融支援機構の連携により、フラット35の借入金利を一定期間引き下げる制度が利用できる場合があります。該当する自治体は住宅金融支援機構のサイトで検索できるので、制度の詳細とあわせて調べてみるのがおすすめです。

返済方法は「元利均等返済」がおすすめ

住宅ローンの返済方法は「元利均等返済」と「元金均等返済」の2種類があり、契約時にどちらにするかを決定します。

「元利均等返済」は、元本と利息を合わせた返済額が毎月均等になるように返済する方法で、「元金均等返済」は元金の返済額を毎月均等にして、そこにローン残高に応じた利息を乗せて返済します。

「元利均等返済」は「元金均等返済」よりも利息が多くなるのがデメリットですが、基本的には、毎月返済額が一定で返済計画を立てやすい「元利均等返済」を選ぶのがおすすめです。

繰り上げ返済をすれば、利息の軽減もできます。

まとまった資金ができたら繰り上げ返済をする

まとまった資金ができたときは、住宅ローンの繰り上げ返済を検討しましょう。

繰り上げ返済とは、毎月の返済分とあわせて、住宅ローン残高の一部や全部を前倒しで返済することをいいます。繰り上げ返済を行うと、繰り上げ分にかかるはずだった利息の支払いがなくなるため、当初の予定よりも返済総額を減らすことが可能です。

繰り上げ返済は、返済期間を短縮する「返済期間短縮型」と毎月の返済額を減らす「返済額軽減型」があります。

より利息軽減効果が高いのは、返済期間短縮型の繰り上げ返済です。毎月の返済が負担でなければ、期間短縮型の繰り上げ返済を行うとよいでしょう。

金利の低い変動金利の住宅ローンを選ぶ

住宅ローンの金利タイプは、大きく分けて変動金利型・固定金利型の2種類があります。

変動金利型は市場金利に応じて定期的に金利が変動するタイプで、固定金利型は決められた期間の金利が変動しないタイプです。

2025年7月現在、全期間固定金利の金利は年2~4%程度であるのに対し、変動金利の住宅ローンは年0.5%台の商品もあります。変動金利の住宅ローンは金利上昇リスクがあるものの、固定金利に比べるとかなり低金利です。

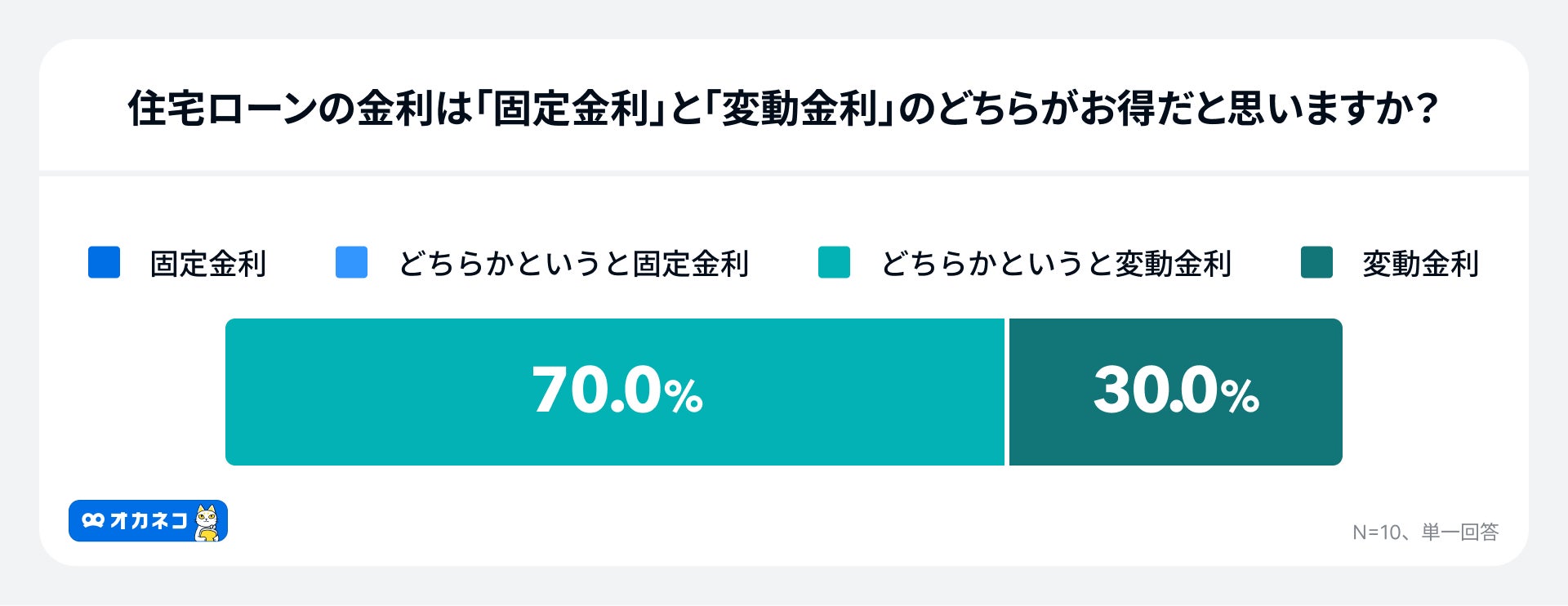

オカネコが2025年5月に実施したお金のプロ10名に対する調査によると、7割の方が「住宅は今が買い時」と回答しており、住宅ローンの金利タイプは圧倒的に「変動金利」が支持されていました。

無理なく住宅ローンを返済するために利息を抑えたいなら、金利の低い変動金利タイプの住宅ローンを選びましょう。

【金利タイプ別】金利の低い住宅ローンランキング

住宅ローン金利のタイプは、大きく分けて「変動金利型」「固定金利型」の2種類があり、さらに固定金利型は金利の固定期間に応じて「全期間固定金利型」や「固定金利期間選択型」にわけられます。

以下は、「全期間固定金利」「変動金利」「固定金利期間選択」の金利推移のイメージです。

金利だけを見ると、「変動金利型」が最も金利が低い傾向にありますが、「固定金利型」は金利が一定な分、返済計画が立てやすいメリットがあります。

3つの金利タイプ別に、金利の低い住宅ローンランキングをご紹介します。

\ 2025年7月最新! /

変動金利が低い住宅ローンランキング(新規借入)

🥇1位 : みずほ銀行

変動金利年0.525%(ローン取扱手数料型)

※2025年6月2日時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

🥈2位 : 三菱UFJ銀行

変動金利年0.595%~

🥉3位 : SBI新生銀行

変動金利年0.660%(半年型/手数料定率型)

2025年7月1日時点。適用金利・融資手数料は申込内容や審査結果等によって変わる場合があります。

以下より、各住宅ローンの金利・手数料・団信等について詳しく紹介するので、住宅ローン選びの参考にしてください。

auじぶん銀行

変動金利年0.780%※

変動金利(全期間引下げプラン)新規借入れ

固定10年:年1.556%※

固定20年:年2.176%※

固定35年:年2.831%※

固定金利(当初期間引下げプラン)新規借入れ

審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※「物件価格の80%以下の借入れ」「借入時の年齢が50歳以下」「特約なしの一般団信を選択」の場合の適用金利

- 変動金利・固定金利ともにネット銀行ならではの低金利が魅力

- 携帯電話、電気、インターネット、TVのプラン組み合わせで最大年0.15%の金利優遇あり

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

住信SBIネット銀行

住信SBIネット銀行

変動金利年0.698%

WEB申込コース・通期引下げプラン・物件価格の80%以下借入の場合

固定10年:年1.549%

固定20年:年2.809%

固定35年:年2.189%

WEB申込コース・当初引下げプラン

- 変動金利、固定金利ともに低金利

- 50歳以下なら上乗せ金利なしで3大疾病50%保障&全疾病保障ありの「スゴ団信」に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

イオン銀行

変動金利年0.780%

手数料定率型・新規お借入れ限定・物件価格の80%超お借入れの場合

固定3年:年1.13%

固定5年:年1.23%

固定10年:年1.56%

手数料定率型・当初固定金利プラン

- 物件価格の8割超の借入でも変動金利が低金利

- 金利上乗せなしで全疾病団信に加入できる

- イオングループでの買い物が毎日5%OFFになる特典あり(セレクトクラブカードのクレジット払いの場合)

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

ソニー銀行

変動金利年0.897%

変動セレクト住宅ローン

固定10年:年1.794%(固定セレクト住宅ローン)

固定20年:年2.513%(固定セレクト住宅ローン)

固定35年:年3.200%(住宅ローン)

- 保証料、団信保険料、印紙代(電子契約の場合)が無料

- 繰り上げ返済は一部返済も全額返済も無料

- 上乗せ金利なしでがん保障付きの団信に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

SBI新生銀行

変動金利年0.590%(半年型)

固定10年:年1.500%(当初固定金利)

固定20年:年2.050%(当初固定金利)

固定35年:年2.200%(長期固定金利(全期間固定))

- 当初固定金利が低金利

- 保証料、印紙代(電子契約の場合)、ATM出金手数料、一部繰り上げ返済手数料、団信保険料(一般団信・安心保障付団信)が無料

- 金利上乗せ0.1%でガン団信に加入できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

PayPay銀行

PayPay銀行

変動金利年0.730%

全期間引下型

固定10年:年1.510%

固定20年:年2.290%

固定35年:年2.530%

当初期間引下型/借入額90%超

- 変動金利タイプが低金利

- 保証料・印紙税がかからない

- 団信が手厚く、満51歳未満の方なら金利上乗せなしで全疾病・自然災害・失業に備えられる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

楽天銀行

楽天銀行

変動金利年1.005%~

変動金利・固定特約付き

固定3年:年1.784%~

固定5年:年1.885%~

固定10年:年2.232%~

金利選択型

- 事務手数料が一律330,000円

- 保証料・繰り上げ返済手数料が無料

- 上乗せ金利なしで団信にがん保障・全疾病保障特約が付いている

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

三井住友銀行

三井住友銀行

変動金利年0.925%~

WEB申込専用住宅ローン・最後までずーっと引き下げプラン

固定10年:年1.85%~(WEB申込専用住宅ローン・最初にぐぐっと引き下げプラン)

固定20年:年2.35%~(WEB申込専用住宅ローン・最初にぐぐっと引き下げプラン)

固定35年:年2.79%~(WEB申込専用住宅ローン・超長期固定金利型プラン)

- 変動金利型・固定金利特約型・超長期固定金利型から金利タイプを選べる

- Oliveアカウント契約でVポイントの還元を受けられる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

みずほ銀行

みずほ銀行

変動金利年0.525% ローン取扱手数料型

2025年7月1日時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

固定10年:年1.700%~(固定金利選択・ローン取扱手数料型)

固定20年:年2.550%~(固定金利選択・ローン取扱手数料型)

固定35年:年2.330%~(全期間固定金利・ローン取扱手数料型)

- 一部繰り上げ手数料・金利変更手数料が無料

- 金利上乗せ型のプランは保証料・ローン取扱手数料が不要で初期費用を抑えられる

- 土日祝日含め都合の良い時間帯に窓口相談できる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

三菱UFJ銀行

三菱UFJ銀行

変動金利年0.595%~0.675%

変動金利タイプ※申込内容によって適用金利や引下幅を決定

固定10年:年1.88%~1.96%(固定金利タイプ・最初に大きな優遇コース)

固定20年:年2.62%~2.70%(固定金利タイプ・最初に大きな優遇コース)

固定35年:年2.57%~2.65%(全期間固定金利タイプ)

※申込内容によって適用金利や引下幅を決定

- インターネット手続きで一部繰り上げ手数料・金利変更手数料が無料になる

- 電子契約を利用すれば印紙代が無料になる

- pontaポイントが毎月貯まる

2025年7月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

金利の低い金融機関を選ぶことはもちろん大切ですが、そのほかにも事務手数料や繰り上げ返済手数料などの各種手数料、ご自身の状況にあった借入形態が可能かなども考慮して、金融機関を選ぶことが大切です。

また、万が一に備えて団体信用生命保険の保障内容もしっかり確認しておきましょう。

「モゲチェック」は簡単に住宅ローンの比較検討ができる

住宅ローンを選ぶ際は、無料の住宅ローン比較サービス「モゲチェック」を活用するのがおすすめです。

モゲチェックでできること(すべて無料)

- ランキング形式で住宅ローンを比較できる

- AIからおすすめの住宅ローンを個別に提案してもらえる

- AIから住宅ローンを借入できる(審査に通る)確率を教えてもらえる

- 金融機関出身のアドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

提携金融機関は、メガバンクや地方銀行からネット銀行まで幅広く、最安では年0.5%台(2025年7月時点)の金利の住宅ローンも紹介可能です。

なお、モゲチェックは実店舗がないため、個別相談はチャットのみとなります。対面相談はできないものの、プロの力を借りて効率的に探すことができ、情報収集するサービスとしてメリットが多いです。

モゲチェックを利用するには、まずは「住宅ローン診断」に登録しましょう。メールでの会員登録と約5分の情報入力が終われば、すぐにサービスを利用できます。

まとめ

国土交通省の調査によれば、住宅購入時の平均世帯年収は約600~900万円です。世帯年収600万円の場合、住宅ローン借入の目安は以下のとおりとなります。

| 年収の5倍で借入した場合 | ||||

| 年収 | 借入額 | 金利/年 | 毎月の返済額 | 総返済額 |

| 600万円 | 3,000万円 | 0.5% | 7.8万円 | 3,271万円 |

|---|---|---|---|---|

| 1.5% | 9.2万円 | 3,859万円 | ||

| 返済負担率25%で借入した場合 | ||||

| 年収 | 総返済額 | 毎月の返済額 | 金利/年 | 借入額 |

|---|---|---|---|---|

| 600万円 | 5,250万円 | 12.5万円 | 0.5% | 4,810万円 |

| 1.5% | 4,080万円 | |||

ただし、これはあくまでも目安のため、自分にとって適正な住宅ローン借入額とは異なる場合があります。適正な住宅ローン借入額を見極めるには、FPに相談しライフプランニングを行うのがおすすめです。

住宅ローンについてFPに相談したい方は、ぜひ「オカネコ」をお試しください。オカネコには住宅ローンアドバイザーの資格を持つFPも多数登録しています。チャット相談は何人でも何回でも無料でできるので、信頼できるFPを見つけられるまで有効に活用しましょう。

住宅購入前に、「適正予算」を把握しておくことが重要です。ご自身やご家族の収入、毎月の支出、将来の収支の見込み、今後のライフイベントにより予算は異なります。

適正予算を見極める方法として、「ライフプランニング」がおすすめです。ライフプランニングを実施して、ローン返済中の家計がどうなるのかをイメージしておきましょう。