| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

500万円という貯金額は、一般的に見て多いのでしょうか、それとも少ないのでしょうか。金融広報中央委員会の調査によると、貯金500万円は60代の年代においては平均的な貯金額のようです。

年代別のほか、年収別・世帯別でも貯金500万円の割合を比較してみました。

また、500万円を貯めるのに何年かかるのか、貯金500万円で何年暮らせるのかも解説します。これから貯金する方はぜひ参考にしてみてください。

- 20~50代では貯金500万円未満が多数派だが、60代以降になると貯金の割合は一気に増え、70代以上では貯金700万円以上が半数以上にまで増える

- 貯金500万円を貯めるためには、月3万円ずつ貯金すると13年11か月後、月5万円ずつ貯金すると8年4か月後に500万円を達成する

- 貯金500万円達成のコツは、家計を見直し、金利の高い銀行口座に先取り貯金をしたり、資産運用を取り入れることで効率の良い資産形成が実現する

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

貯金500万円は多い? 年代・世帯別で比較

500万円という貯金額が多いかどうかは、年代や年収、世帯構成などの条件によって変わってきます。

統計データより、年代・年収・世帯別に貯金500万円の割合を分かりやすく解説しますので、ご自身と同じ年代・年収・世帯構成の割合をチェックしてみてください。

年代別・貯金500万円の割合

金融広報中央委員会の調査より、貯金500~700万円未満の人の年代別の割合を紹介します。

-1.png)

参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

年代が上がるに連れて貯金700万円以上の人の割合が増えているため、上の年代ほど貯金額が多い傾向にあることがうかがえます。

単身世帯の場合、20~60代では貯金500万円未満が多数派です。70代で貯金500万円未満と貯金500万円以上の割合がちょうど半々くらいになります。

このことから、単身世帯において貯金500万円は、20~60代では多いほう、70代以上ではやや少ない金額であると判断できるでしょう。

2人以上世帯の場合、20~50代では貯金500万円未満が過半数を占めています。60代以上になると、貯金700万円以上の割合が50%を超えます。

つまり、2人以上世帯において貯金500万円は、20~50代では多いほう、60代以上ではやや少ない金額と考えられます。

年収別・貯金500万円の割合

貯金500万円の割合を年収別に見ていきましょう。金融広報中央委員会の調査によると、貯金500~700万円未満の人の年収別の割合は以下のとおりです。

.png)

参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

単身世帯も2人以上世帯も、年収500万円未満の層においては、貯金500万円未満の割合が高くなっています。年収500万円未満の人の場合、貯金500万円は貯金額が多いほうであると考えられるでしょう。

全体として、年収が高いほど貯金700万円以上の割合が増える傾向ですが、単身世帯の年収1,000万円以上の層は例外的で、貯金700万円以上の割合が少なくなっています。

単身世帯の貯金500万円の割合

金融広報中央委員会の調査において、単身世帯の金融資産保有額の分布は以下のとおりです。

参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

貯金500~700万円未満の割合は4.8%、貯金500万円未満は66.5%、貯金700万円以上は26.1%です。

また、3人に1人の割合で金融資産非保有、つまり貯金がまったくない人がいることがわかりました。単身世帯の場合、貯金500万円は貯金額が多いほうだといえるでしょう。

2人以上世帯の貯金500万円の割合

金融広報中央委員会の調査より、2人以上世帯の金融資産保有額の分布は以下のとおりです。

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

貯金500~700万円未満の割合は6.5%、貯金500万円未満は52.7%、貯金700万円以上は36.9%です。このことから、2人以上世帯において貯金500万円は、だいたい平均的な貯金額であるといえます。

ただ、2人以上世帯の5人に1人は金融資産を持っていないので、500万円も貯金できている方は、きちんとお金を貯められていることに自信を持ちましょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/

貯金500万円の内訳と割合

日本では預貯金での金融資産保有が一般的ですが、なかには保険や投資商品で保有している人もいます。

その内訳はどうなっているのか、金融商品種類別の平均額の構成比をもとに、貯金500万円の内訳と割合を算出しました。

| 貯金500万円の内訳と割合(※) | ||

| 金融商品の種類 | 単身世帯 | 2人以上世帯 |

| 預貯金 | 217万円 | 215万円 |

| 金銭信託 | 3万円 | 6万円 |

| 生命保険 | 38万円 | 59万円 |

| 損害保険 | 5万円 | 10万円 |

| 個人年金保険 | 26万円 | 30万円 |

| 債券 | 22万円 | 21万円 |

| 株式 | 120万円 | 97万円 |

| 投資信託 | 56万円 | 46万円 |

| 財形貯蓄 | 5万円 | 10万円 |

| その他金融商品 | 8万円 | 6万円 |

| 合計 | 500万円 | 500万円 |

参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート6|知るぽると 金融広報中央委員会

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート6|知るぽると 金融広報中央委員会

もっとも金額が高いのは、やはり預貯金です。続いて、NISAやiDeCoなどの制度が浸透してきたためか、株式・投資信託・債券といった投資商品が大きな割合を占めています(構成比:単身世帯39.6%・2人以上世帯32.8%)。

また、生命保険・損害保険・個人年金保険といった保険商品で万が一に備えている方も多いことがわかります(構成比:単身世帯13.8%・2人以上世帯19.8%)。

500万円貯めるには何年かかる?

貯金500万円と聞くと遠い道のりに感じますが、毎月どのくらい貯金すればいいのかを考えるとイメージが湧きやすくなります。以下の表をご覧ください。

| 500万円貯まるまでの年月 早見表 | |

| 毎月の貯金額 | 500万円貯まるまでの年月 |

| 1万円 | 41年8か月 |

| 2万円 | 20年10か月 |

| 3万円 | 13年11か月 |

| 4万円 | 10年5か月 |

| 5万円 | 8年4か月 |

| 6万円 | 7年 |

| 7万円 | 6年 |

| 8万円 | 5年3か月 |

| 9万円 | 4年8か月 |

| 10万円 | 4年2か月 |

月1万円ずつ貯金した場合、500万円を達成できるのは41年8か月後です。現在20歳の方でも、500万円が貯まる頃には60歳を超えています。可能であれば、もう少し貯金のペースを上げたほうがいいかもしれません。

月3万円ずつ貯金すると13年11か月後、月5万円ずつ貯金すると8年4か月後に500万円を達成します。現在20歳の方なら30代の頃には500万円が貯まっているので、結婚資金や住宅購入資金などの用途に充てることができるでしょう。

さらに余力のある方は、月8~10万円のペースで貯金するのがおすすめです。5年後には500万円、10年後には1,000万円が貯まっているので、人生の選択肢がより広がります。

500万円あれば何年暮らせる?

500万円を貯めるには長い年月がかかりますが、使い切るのはあっという間です。老後資金500万円を貯めたとして、何年暮らせるのか考えてみましょう。

老後の生活費は、現役時代の8割程度になると考えられます。もし老後に受け取れる年金だけで足りなければ、貯金で不足分をまかなわなくてはなりません。

以下の早見表は、毎月の取崩金額に対し、500万円がなくなるまでの年月を示したものです。

| 500万円がなくなるまでの年月 早見表 | |

| 毎月の取崩金額 | 500万円がなくなるまでの年月 |

| 5万円 | 8年4か月 |

| 10万円 | 4年2か月 |

| 15万円 | 2年9か月 |

| 20万円 | 2年1か月 |

| 25万円 | 1年8か月 |

| 30万円 | 1年4か月 |

取崩金額が毎月たったの5万円でも、500万円の貯金は8年4か月でなくなってしまいます。65歳で定年退職し老後を迎えたとして、73歳のときにはもう底をつくのです。

厚生労働省の簡易生命表(令和4年)(※)によると、日本人の平均寿命は男性が81.05歳、女性が87.09歳です。経済的に余裕のある老後を送るには、貯金500万円では足りない可能性があります。

老後に備えるべき金額は、収入はもちろん老後どのように過ごしたいかなどによって変わってきます。金額が変われば対策も異なりますので、ご自身にあった備えを見つけることが大切です。

「オカネコ」では、無料チャットで”ライフプランニング”の相談が可能です。簡単な家計診断をしてコメント欄にお金の悩みを記入すると、FPなどのお金のプロからメッセージが届きます。各家庭にあわせた将来への備え方などを無料で相談できますので、ぜひお気軽に試してみてください。

500万円貯金するためのコツ

500万円を貯金するには、毎月5万円ずつ貯めても8年4か月がかかります。途中で挫折しないよう、貯金のコツを押さえておくことが大切です。

500万円貯金したい方は、以下のコツを意識してみてください。

お金を貯める目的を明確にする

「なんとなく500万円貯めたい」といった気持ちでは、途中で挫折してしまうかもしれません。貯金のモチベーションを保つには、お金を貯める目的を明確にしましょう。

- 住宅購入の頭金にするため、5年後までに500万円を貯める

- 子どもの大学進学費用にするため、15年後までに500万円を貯める

- 定年退職後に旅行を楽しむため、60歳までに500万円を貯める

明確な目的があれば、日常生活のなかでつい無駄遣いをしそうになったときに「貯金のために支出を控えよう」と踏み留まれます。せっかく貯めたお金を目的外のことに使ってしまうことも防げるはずです。

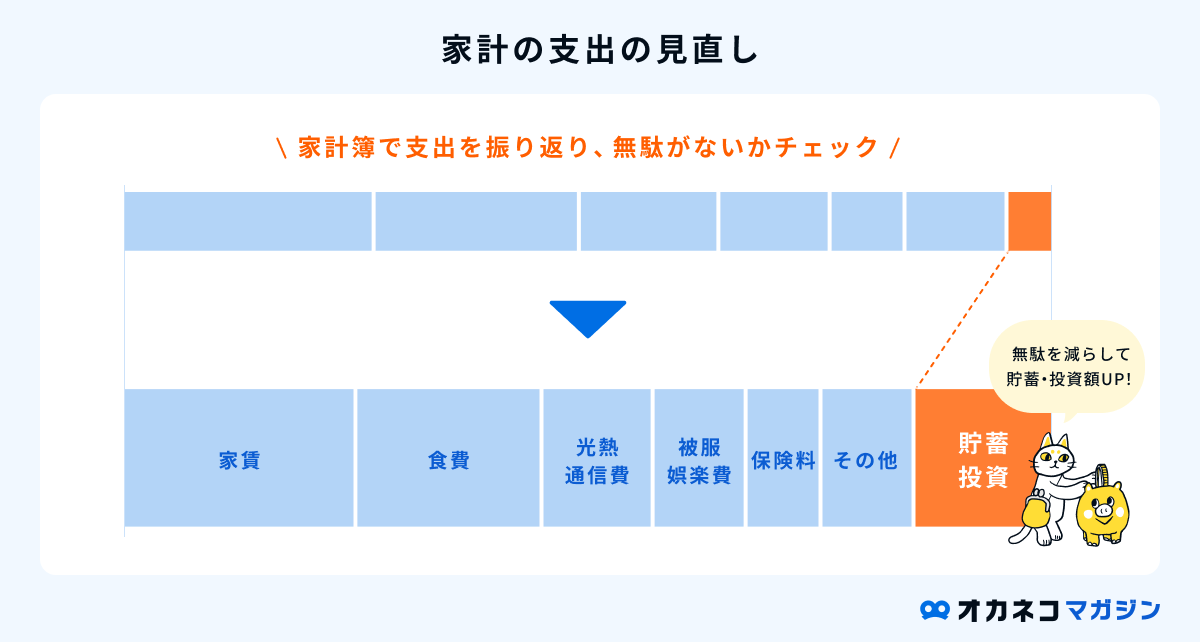

家計の収支を把握して見直す

やみくもに貯金しようとするよりも、まずは家計収支を把握し、現状と向き合いましょう。

家計収支を客観的に見ると、思ったよりもお金を使いすぎていることに気づけたり「そもそも収入を増やす必要がある」「使途不明金が多い」など、根本的な家計の課題を発見できる場合もあるでしょう。

現在の家計収支がわからない方は、この機会に家計簿をつけましょう。おすすめはスマートフォンの家計簿アプリです。

家計簿アプリは無料のものが多いにもかかわらず、レシートを撮影するだけで入力できたり、クレジットカードや銀行口座の情報が自動で反映されたりと機能面に優れています。

家計簿アプリ「マネーフォワードME」はクレカ連携やレシート撮影で支出管理が可能!

固定費を削減する

家計の収支が把握できたら、次に「固定費」を見直しましょう。固定費は毎月かかる費用のため、一度見直せば翌月以降も継続して節約効果が続きます。

具体的に見ていきましょう。

住宅費用の節約ポイント

家賃や住宅ローンなどの住居費は、毎月の支出のなかでも大きな割合を占めており、非常に大きな節約効果が期待できます。

賃貸物件にお住まいの場合は安い物件に引っ越したり、更新の際に家賃交渉をするのも一つの手でしょう。

住宅ローンを利用している場合は、「繰り上げ返済」で当初の予定よりも前倒しで返済したり、今よりも低金利の住宅ローンに「借り換え」をすることで、返済負担が軽減できる可能性があります。ただし、金利等の状況によってはほとんどメリットがないこともあるため、事前にしっかりと計算してから検討しましょう。

以下のサイト(モゲチェック)では、各金融機関のさまざまな住宅ローンが一覧で表示され、簡単に比較検討ができます。

モゲチェックでできること(すべて無料)

- ランキング形式で住宅ローンを比較できる

- AIからおすすめの住宅ローンを個別に提案してもらえる

- AIから住宅ローンを借入できる(審査に通る)確率を教えてもらえる

- 金融機関出身のアドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

銀行に行かなくても自宅で事前審査までスムーズに行うことができるので、住宅購入を検討している方はぜひ試してみてください。

水道光熱費の節約ポイント

水道光熱費は、「こまめに電気を消す」「水を出しっぱなしにしない」「給湯温度を低めに設定する」など、小さなところを心がけることも大切ですが、電力・ガスの自由化にともない、契約プランを見直すことで大きな節約に繋がる可能性があります。

電気とガスを同じ会社にするとセット割が適用されてお得になることもあるので、一度契約をプランを見直してご家庭にあったものを見つけると良いでしょう。

通信費の節約ポイント

月額料金が今よりも抑えられるWifiを利用したり、スマホの契約プランを見直すことで、毎月数千円の通信費の節約に繋がる可能性があります。

特にスマホ料金は、使用するデータ容量に応じて適切なプランに変更したり、不要なオプションの解約、格安SIMへの切り替えなど、利用料金を安く抑えるための手段が多くあります。

例えばドコモやau、ソフトバンクの大手キャリアを利用している場合、毎月1万円近くの利用料金がかかる場合がありますが、格安SIMを利用すれば月額1,000円~4,000円程度に抑えることができるでしょう。(※1)

また、子どもに持たせるスマホも、料金が安く小容量のプランがある格安SIMがおすすめです。会社によってフィルタリング機能がつけられたり、家族割が適用されるプランもあります。(※2)

さらに、スマホ本体も今の時代、かなり高額だと思われる方も多いと思います。不意な破損などに備え、スマホのプラン見直しで浮いたお金の一部を使って、スマホ保険を検討するのも良いでしょう。

一度見直してしまえばずっと節約効果が続くので、これを機にスマホのプランを見直してみましょう。

(※1)毎月のスマホ・携帯料金を安くしたい方へ!ドコモ・au・ソフトバンクの料金を安くする方法とは?|モバレコ

(※2)小・中学生の子供に持たせるスマホにおすすめの格安SIM8選 &スマホ4選|モバレコ

保険料の節約ポイント

保険は「言われるがまま加入していて保障内容がよく分からない」「加入したきり一度も見直したことがない」という方は多いでしょう。

日々新しい保険商品が登場しているので、現在加入しているものよりも、より充実した保障内容でなおかつ保険料を抑えられるプランと出会える可能性もあります。

オカネコでは無料チャットでプロに保険の相談が可能です。まずは3分ほどの家計診断をして、コメント欄に「保険を見直したい」と書けば、複数のプロからメッセージが届きます。ご自身に合いそうな方を選んで、ぜひ気軽に相談してみてください。

監修者

監修者固定費削減は優先的に見直しをおすすめします。一度見直すと以降のコストが抑えられるので、節約効果が大きいです。通信費や保険料について、今の契約がご自身の生活状況や生活環境に合っているかの見直しを都度行うことが大切です。最近ですと、リモートワークが中心となった方も多いと思いますので、一度ご自身の携帯プランを見直しされることをおすすめします。

保険については、出産や新居への引越しなど、ライフスタイルに変化があった際には必ず見直しをおすすめします。ご結婚やお子様の独立、転職時や退職時などには必要な保障が変わりやすいですので、保障を見直すことで、支出を削減できる可能性が高まります。

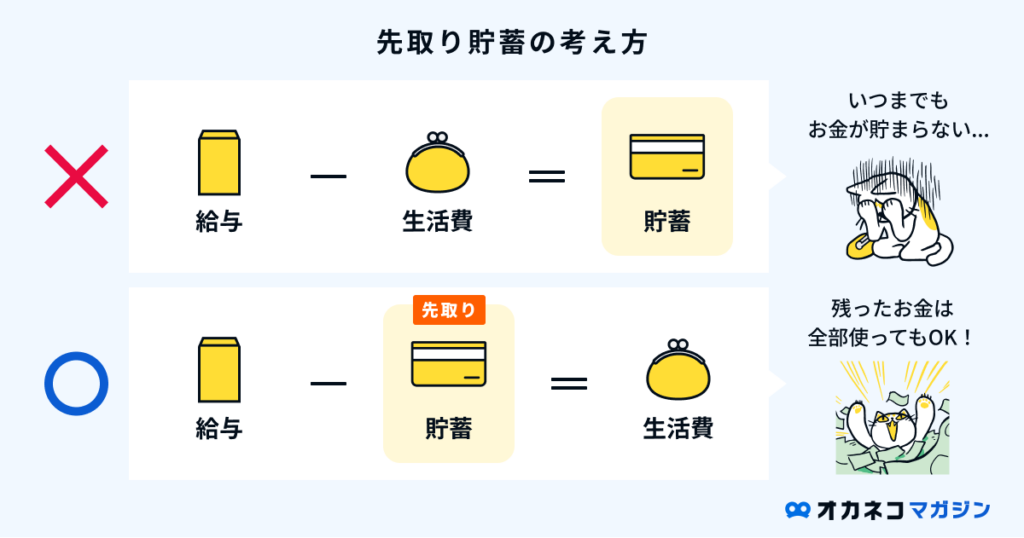

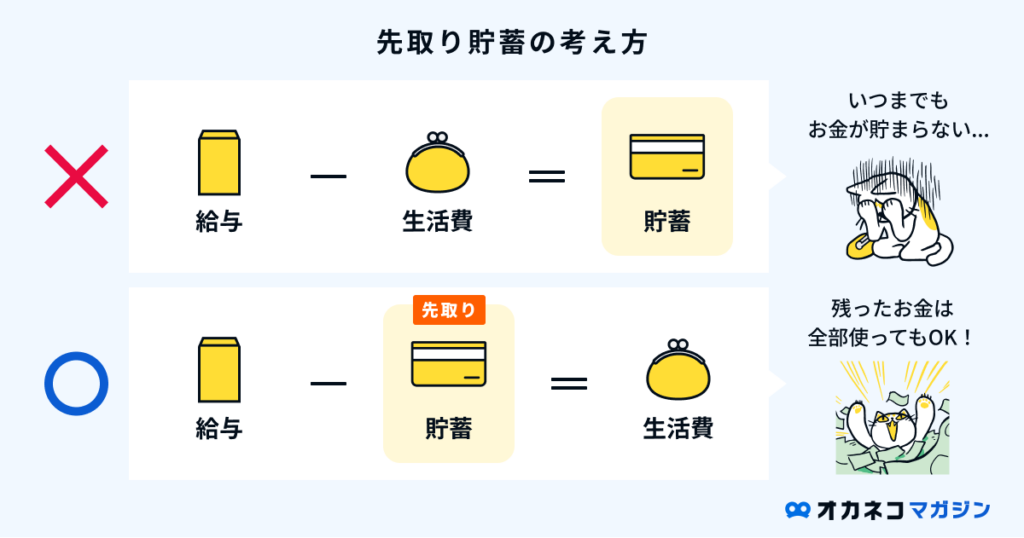

先取り貯金を心がける

貯金上手な人の多くが実践している「先取り貯金」をご存じでしょうか。先取り貯金とは、収入が入ったタイミングで、先に貯金を完了させるテクニックです。貯金にまわしたお金はもともとなかったものとして生活すれば、貯金が苦手な方でも着実にお金を貯められます。

先取り貯金を行う際は、生活費の引き落とし口座とは別に、貯金専用の口座を開設するのがポイントです。生活費と貯金を分けて管理すれば、うっかり貯金を使い込んでしまうのを防げます。

また、手動で貯金専用口座に入金するのではなく、銀行の自動振込機能などを活用して、自動的にお金が貯まる仕組みを作りましょう。

銀行預金のほかにも、財形貯蓄や貯蓄型保険、積立定期預金など決まった日に一定額を積み立てる方法は、先取り貯金を自然に実践できるので貯金が苦手な方におすすめです。

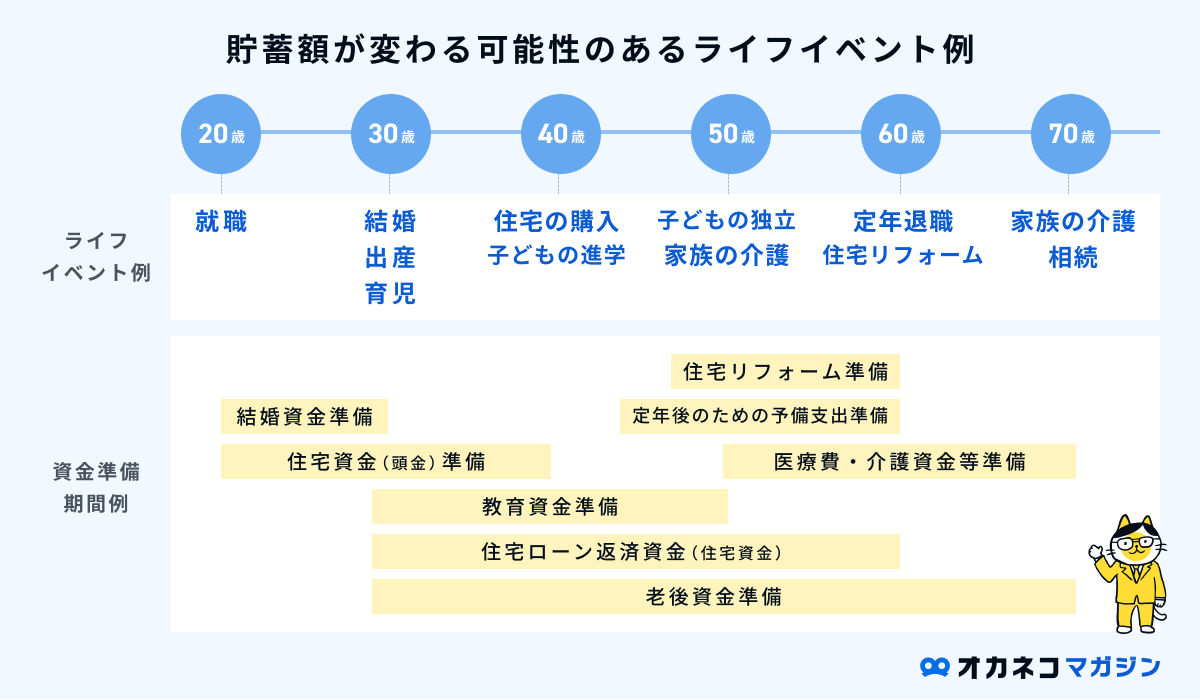

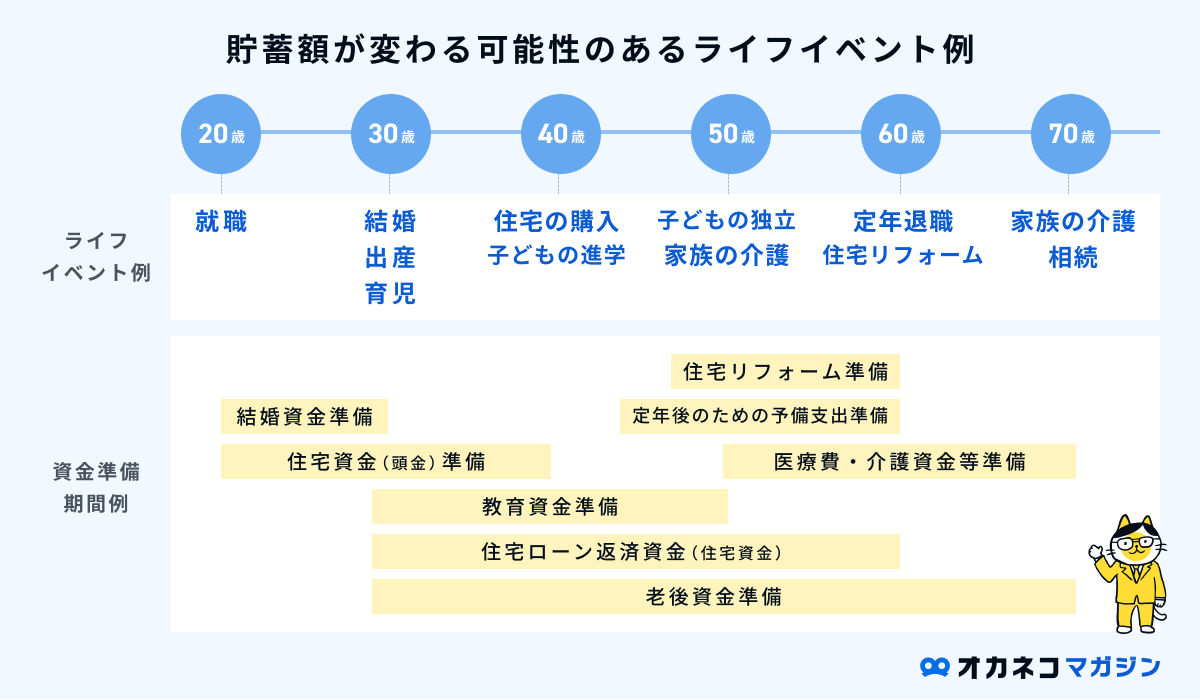

お金を貯めやすい時期を知る

ライフステージによって、お金を貯めやすい時期とそうでない時期があります。出費のかさむ時期に貯金をするのは難しいので、お金を貯めやすい時期は意識的に高いペースで貯金を進めることが大切です。

人生において、お金を貯めやすい時期は3回あります。1回目は、社会人として自立したときです。社会人1年目は収入が少なくあまり余裕はないかもしれませんが、2年目、3年目と昇給するに連れて、経済的なゆとりが生まれやすくなります。

一方で生活コストは、結婚し家庭を持つまではそれほどかかりません。独身時代はつい趣味や遊びにお金を使ってしまいがちですが、貯金の難易度が低いこの時期こそ、将来に向けて貯金の習慣を身につける絶好の機会です。毎月一定額を貯金にまわし、コツコツとお金を貯めていくことをおすすめします。

2回目のお金を貯めやすい時期は、子どもが生まれ、大学進学する前までの期間です。子育てには何かとお金がかかります。しかし、現在は子育て支援制度や教育無償化が進められていることもあり、うまくやりくりすれば公立の学校なら高校卒業までは極端に出費がかさむことはありません。児童手当は使わずに貯金にまわすなど、できる範囲での貯金を心がけましょう。

人生最後のお金を貯めるチャンスは、子どもが独立したあとにやってきます。子ども関連の出費がなくなり、定年退職を迎えるまでは家計に余裕ができるので、この時期にしっかりと老後資金を蓄えておくのが理想です。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

ご自身のお金の貯めやすい時期を知るためにも、ライフプランシミュレーションやキャッシュフロー表の作成をおすすめします。

ご自身のお金の動きが見える化できますので、いつお金が貯まりやすいのかだけでなく、ライフイベントの変化に応じて、いつどれだけのお金が必要になるのかも知ることができます。

ライフプランニングをする

家計の節約ポイントやお金を貯めやすい時期を知るためには、ライフプランニングがおすすめです。

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

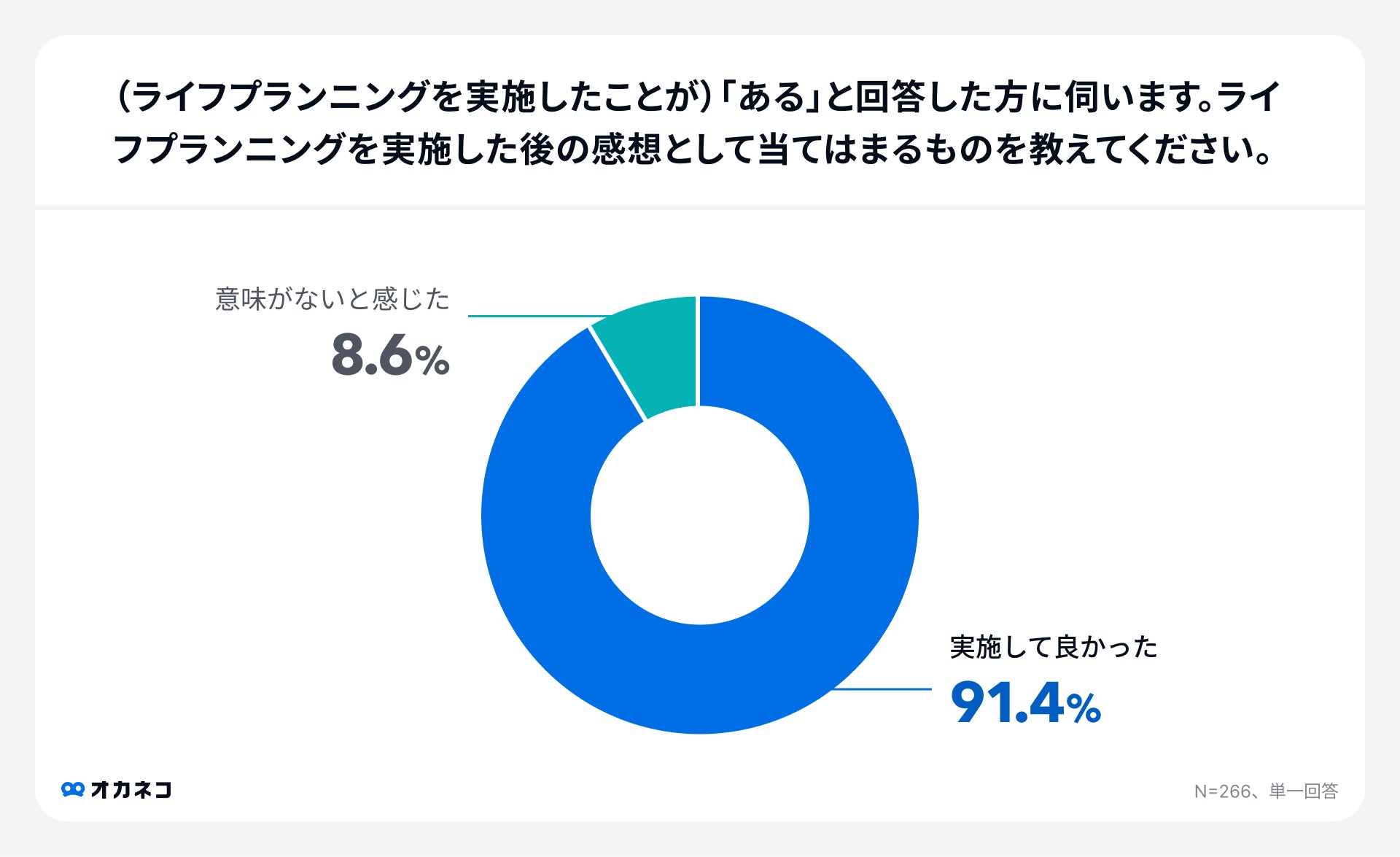

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

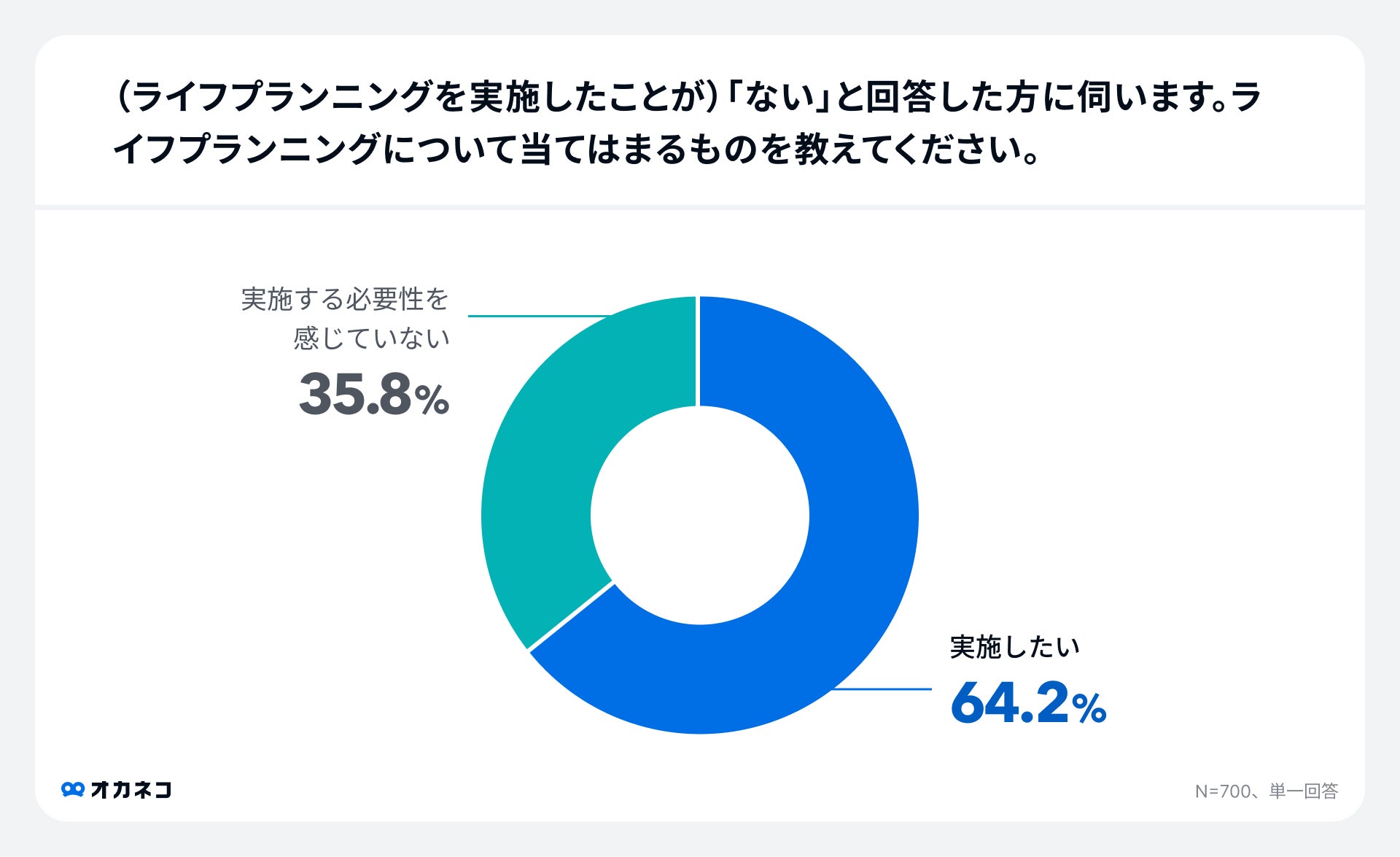

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

金利の高い銀行を選ぶ

効率よく貯蓄をするためには、金利の高い銀行を選ぶことも大切です。

特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。たとえば、ネット銀行の一例とその金利は、次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットがあります。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

おすすめの資産形成の方法

日本人にとって、資産形成の方法としてもっとも馴染み深いのは、やはり預貯金でしょう。しかし、預貯金ではわずかな利息しかつかないため、お金は増えません。

効率よく資産形成したい方は、ぜひ資産運用も視野に入れてください。ここからは、おすすめの資産形成方法を紹介します。

老後資金などしばらく使う予定のないお金は、投資信託、NISA、iDeCo、積立保険などを活用した「積立投資」がおすすめです。

以下に、「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができるので、ぜひ試してみてください。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

オカネコが2025年1月に実施した調査によると、新NISAの利用率は約6割と1年前の調査より20%増えていることがわかりました。

また、「つみたて投資枠」の利用率は86.8%、「成長投資枠」の利用率は84%と、両方の投資枠を利用して資産形成している人が多いことがわかります。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

なお、2023年までのNISA・つみたてNISAの買付・積立投資は2023年で終了となりましたが、2024年以降の新NISA制度とは別枠で非課税保有枠が継続されます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

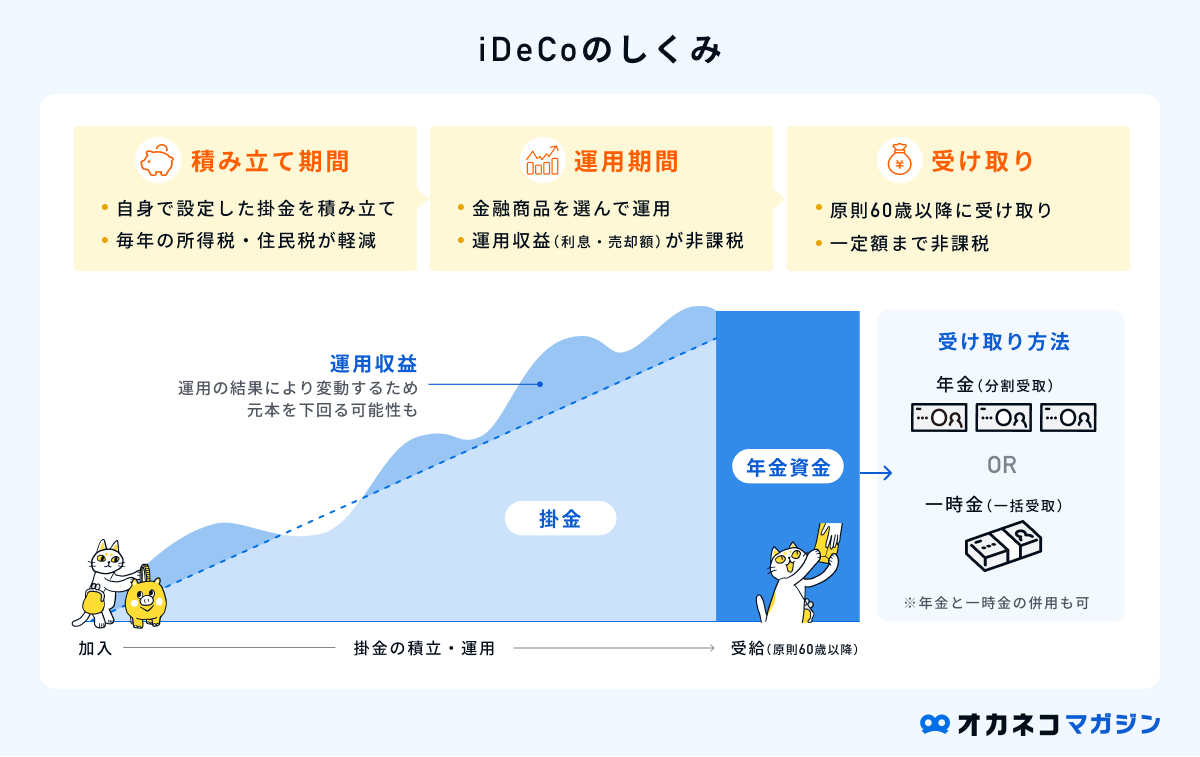

iDeCo

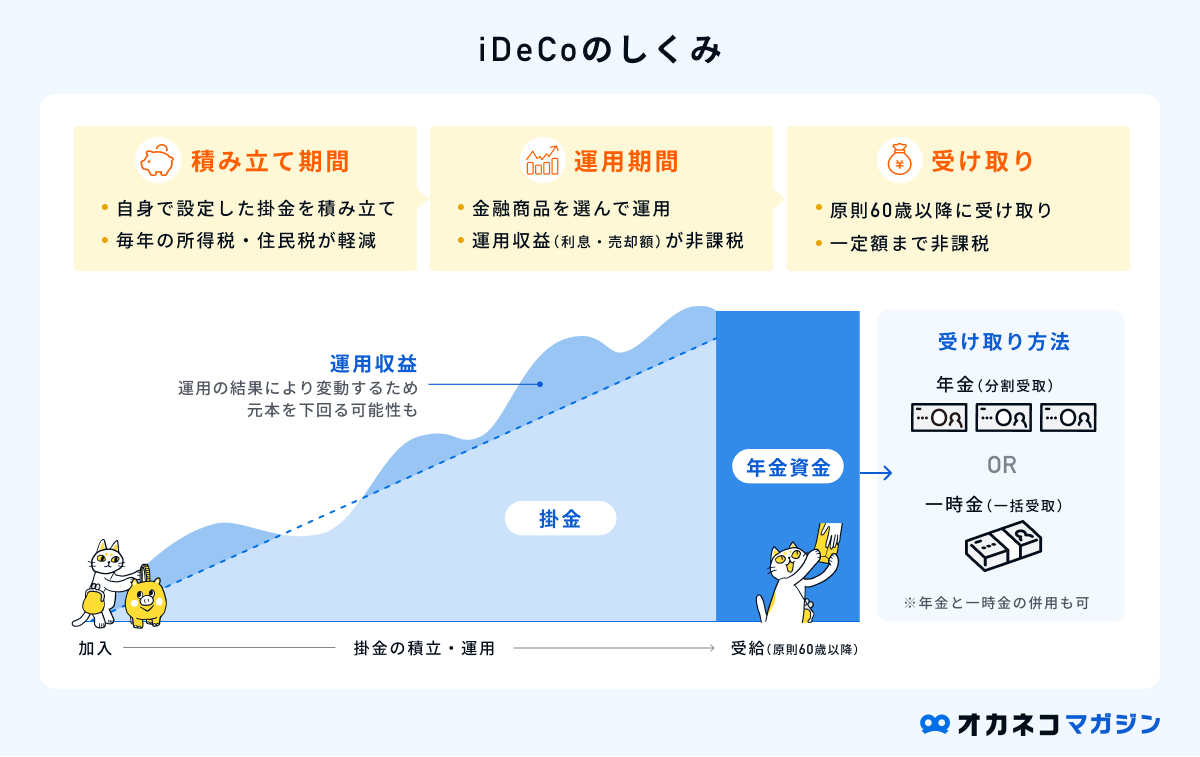

iDeCo(個人型確定拠出年金)は、個人が任意で加入する私的年金制度です。毎月一定額を拠出・運用し、60歳以降に年金か一時金のかたちで受け取れる仕組みになっており、月々の拠出額や運用方法は自分で決められます。

iDeCoは拠出金が全額所得控除されるなど税制面のメリットが高いため、所得税・住民税の負担を軽減したい方は一考の価値ありです。

ただしiDeCoには、60歳以降でなければ引き出しができず、流動性に制限があるという注意点もあります。老後まで手をつけなくても問題のないお金だけをiDeCoで運用しましょう。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

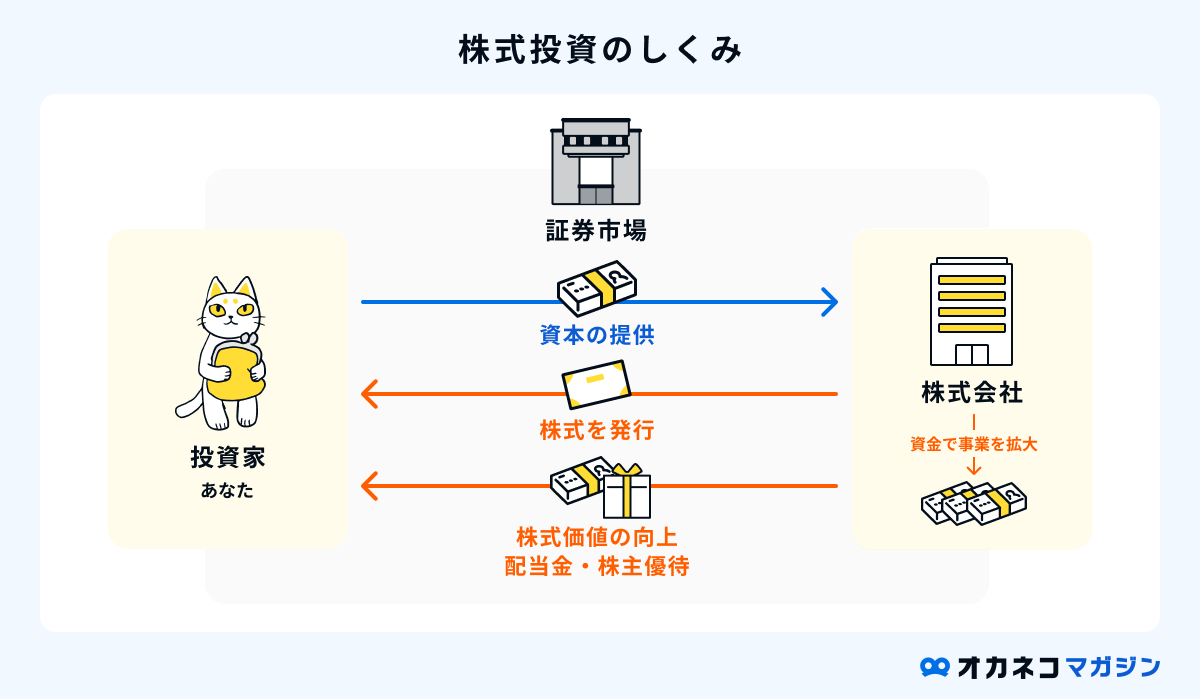

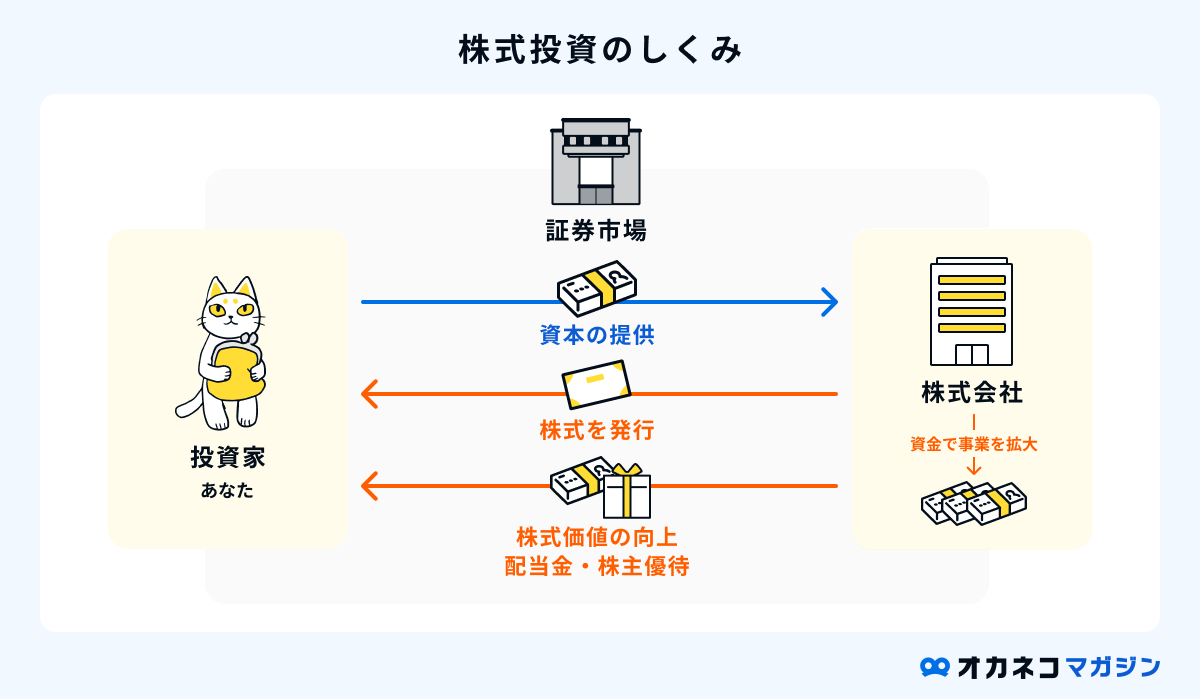

株式投資

資産運用の王道ともいえる株式投資は、企業が発行する株式を購入し、売買益によるキャピタルゲインや株主への配当金(インカムゲイン)で利益を得る運用方法です。

従来の株式投資は、1単元の株式を購入するのに数十万円以上の投資資金が必要でしたが、最近では数万円から購入可能な「ミニ株」が登場しています。

証券会社に口座を開設して資金を入金し、自分が応援したい企業や利益が得られそうな企業の株式を購入すれば、すぐに株式投資を始められます。

ただし、株式相場は世界情勢や経済の動向によって大きく変動するため、安定した利益を得るにはさまざまな分野の知識を身につける必要があります。

はじめはミニ株から株式投資に挑戦してみて、慣れてきたら徐々に本格的な株式投資に取り組んでいくのがよいでしょう。

投資信託

投資信託とは、ファンドマネージャーが投資家から集めた資金で運用を行い、その運用の結果によって配当金が得られる運用方法です。

少額から資産形成を開始できることに加え、さまざまな金融商品(株式や債券、不動産など)に分散投資を行うため、リスクを分散したうえで投資ができます。

運用先は自分自身で選ぶ必要がありますが、それ以降の運用はプロの専門家が代行してくれるため、共働き世帯や家事育児で忙しい子育て世帯の方に向いています。

なお、プロの専門家が運用を行うといっても相場によっては元本割れが発生する場合があります。また、投資信託を利用する際は毎月一定の運用コストが発生するので、それらの注意点を把握したうえで活用するようにしましょう。

債券

債券にはさまざまな種類があり、例えば国が発行する国債、企業が発行する社債があります。このような債券は満期(償還日)が来ると、あらかじめ決められた金額の利子とともに額面金額が払い戻されるため、株式や投資信託に比べて低リスクに運用できるのが特徴です。

また債券は満期到来前であっても、売却することによって現金化ができます。安定的な資産運用がしたい方、株式や投資信託と組み合わせてリスクヘッジしたい方は、債券投資を検討するとよいでしょう。

債券のリスクは、債券の発行体の破綻です。逆をいえば、発行体が破綻さえしなければ、確実に額面金額と利子を受け取れる点が債券のメリットといえます。

そのほか、満期到来前に売却すると購入価格よりも安値になったり、外国債券の場合は為替差損が発生したりする可能性があるため注意が必要です。

- SBI証券

-

- 債券の取扱い本数・種類が豊富

- 外貨入出金手数料が無料

※住信SBIネット銀行の場合

- 楽天証券

-

- 個人向け国債、普通社債(円建)、外国債が買える

- 2023年7月から「債券マルシェ™」を提供開始

不動産

不動産投資は、マンション・アパートの一室や戸建て住宅、集合住宅などの不動産を購入し、大家として家賃収入を得る資産運用方法です。不動産投資はローンを組めば少ない資金で始められ、入居者がいるかぎりは安定的な収益を得られるため人気があります。

不動産投資を成功させるには、物件選びが何よりも重要です。いくら不動産を持っていても空室では収益は発生しないため、立地や築年数、部屋の設備などをもとに、賃貸需要の高い物件を購入する必要があります。

特に不動産の立地は、絶対に妥協してはいけないポイント。リフォームでカバーできる築年数や部屋の設備とは違い、立地はどうにもできません。購入する不動産は、最寄り駅までの距離や周辺環境などを調べ上げたうえで、慎重に見極めましょう。

財形貯蓄制度

勤務先に財形貯蓄制度がある方は、そちらを利用するのもよいでしょう。財形貯蓄は給与天引きで貯蓄を行う制度なので、貯金が苦手な方も資産形成しやすいのがメリットです。

また、財形年金貯蓄・財形住宅貯蓄の元金合計550万円までの利子が非課税になる、財形持家融資を利用できるというメリットも。さらに、企業によっては財形貯蓄を行っている社員に給付金を拠出してくれるところもあるため、ぜひ一度勤務先の制度を確認してみてください。

財形貯蓄には、一般財形貯蓄・財形年金貯蓄・財形住宅貯蓄の3種類があります。一般財形貯蓄は使い道が自由ですが、財形年金貯蓄は老後資金の形成、財形住宅貯蓄は持ち家購入またはリフォーム資金の形成を目的とするものです。

目的以外の用途のために引き出すと、過去5年間の利息に遡って課税されるため、資産形成の目的によって財形貯蓄の種類を使い分けましょう。

積立定期預金

積立定期預金は、毎月一定額を定期預金に積み立て、満期日まで預け入れる仕組みの金融商品です。

積立定期預金のメリットは、定期預金とは違い、一度にまとまった資金を用意する必要がないところ。銀行によっては月々500円から始められるので、貯金の習慣を無理なく身につけたい方におすすめです。

積立定期預金を利用すれば、貯金が苦手な方でも自然に先取り貯金を実践できます。また、積み立てた預金は基本的に満期日が来るまでそのままにしておくので、目的外の用途での貯金使い込み防止にも効果的です。

ちなみに積立定期預金は、必要に応じて途中解約もできます。その場合、満期日まで預けたときよりも金利は下がってしまいますが、元本割れする心配はありません。

資金の流動性を確保しつつ、普通預金よりも強制力のある方法で貯金したい方は、積立定期預金を検討してみてはいかがでしょうか。

積立保険

万一の際の保障を持ちながら貯蓄を行いたい方には、積立保険がおすすめです。積立保険には、「終身保険」「個人年金保険」「学資保険」などがあります

積立保険なら、保険料支払いにより自動的に積み立てがされ、解約しないかぎりは資金の引き出しもできないため、せっかく貯めたお金を使い込んでしまう心配がありません。

一方で、積立保険を途中解約すると元本割れしたり、保障を手厚くすると貯蓄性が下がったりする場合もあるため、目的に合わせて選ぶことが重要です。

月々の掛金のほか払込期間や保障期間、保障内容、解約返戻金や満期保険金の返戻率などを確認し、納得したうえで加入しましょう。自分で選ぶのが難しい場合は、FPなどお金の専門家に相談すると、自分に必要な積立保険を提案してもらえます。

私が実際にお客様からご相談を受けていく中で「NISAとiDeCoのどちらから資産形成を始めたほうが良いか?」という質問をよく受けます。アドバイスの一例ですが、20代や30代でこれから資産運用を始められる方でかつ今後結婚や教育資金といったまとまったお金が必要となるライフイベントが発生する可能性がある方には、まずはNISAの活用をおすすめします。

NISAとiDeCoを比較すると、資金の流動性がある点とない点が大きな違いです。必要な時にお金を引き出すことができるNISA制度のほうが、今後将来にまとまったお金が出ていく予定がある方には向いていると言えます。

まとめ

単身世帯において貯金500万円は、20~60代では多いほう、70代以上ではやや少ない金額であることがわかりました。 2人以上世帯においては、20~50代では多いほう、60代以上ではやや少ない金額と考えられます。

500万円の貯金は、貯めるのは大変でも使い切るのはあっという間です。少しでも早いうちから貯め始め、できるだけ効率のよい方法で貯金することが大切です。

| 500万円貯金するためのコツ | おすすめの資産形成の方法 |

| ・お金を貯める目的を明確にする ・家計の収支を把握して見直す ・先取り貯金を心がける ・お金を貯めやすい時期を知る ・金利の高い銀行を選ぶ | ・NISA ・iDeCo ・株式投資 ・投資信託 ・債券 ・不動産 ・財形貯蓄制度 ・積立定期預金 ・積立保険 ・ライフプランニングをする |

「自分に合う資産形成の方法を知りたい方」「より効率よくお金を貯める方法を知りたい方」は、お金のプロに相談する方法も一つの手段です。

当サイトの「オカネコ」は、FPなどお金のプロに無料かつ匿名でチャット相談できるサービス。チャット形式なので自分のタイミングで相談することができ、わざわざ外出する必要もありません。ぜひ気軽に利用してみてくださいね!

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/