| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

生命保険文化センターの「2022(令和4)年度 生活保障に関する調査」によると、日本全国の30代のおよそ8割が、老後生活に不安を感じています。

| 30代の老後生活に対する不安の有無 | ||

|---|---|---|

| 男性 | 女性 | |

| 不安感あり | 80.7% | 87.4% |

| 不安感なし | 17.8% | 9.8% |

| わからない | 1.5% | 2.7% |

老後に不安を感じる理由としては、「公的年金だけでは不十分」とする回答が最も多く、なかには「退職金や企業年金だけでは不十分」「貯金等の準備資金が目減りする」など、老後の生活資金に関する悩みが大多数を占めています。

こうした悩みを解決するためには、年齢が若い30代のうちから、積極的に貯金へ取り組む必要があります。

本記事では、30代の平均貯金額や効率よく貯金できるおすすめの資産形成の方法をご紹介します。30代で起こり得るライフイベントと必要な金額の目安も解説しているので、今後の人生設計にぜひお役立てください。

また、全年代・世帯別代の貯金について知りたい方は、以下のコンテンツも合わせて参考にして下さい。

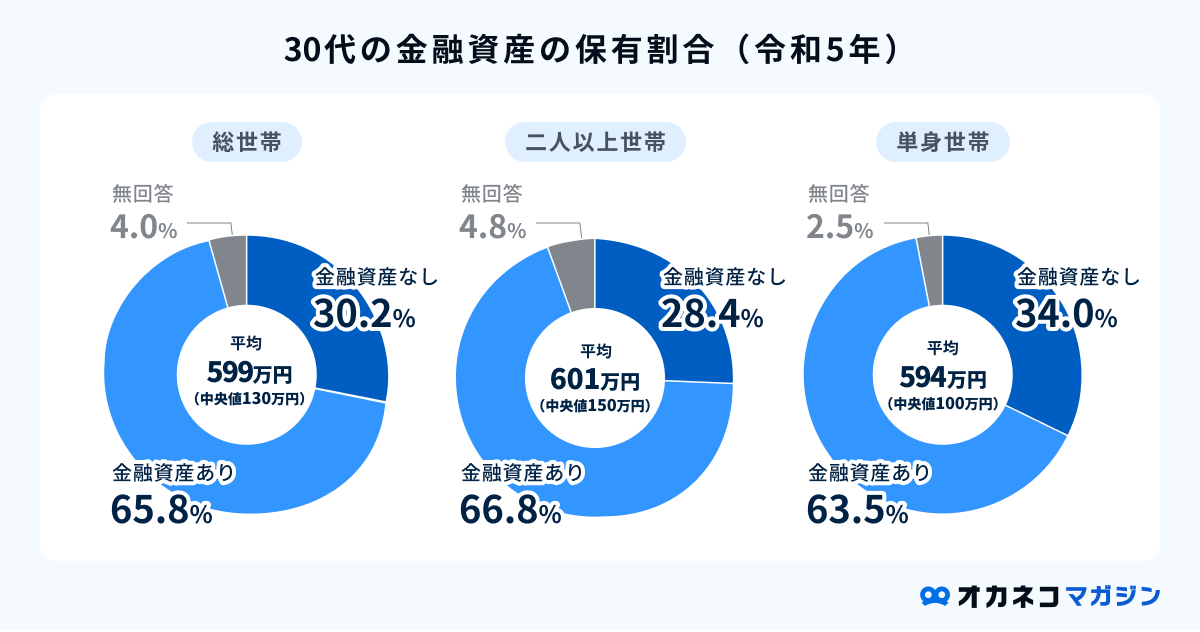

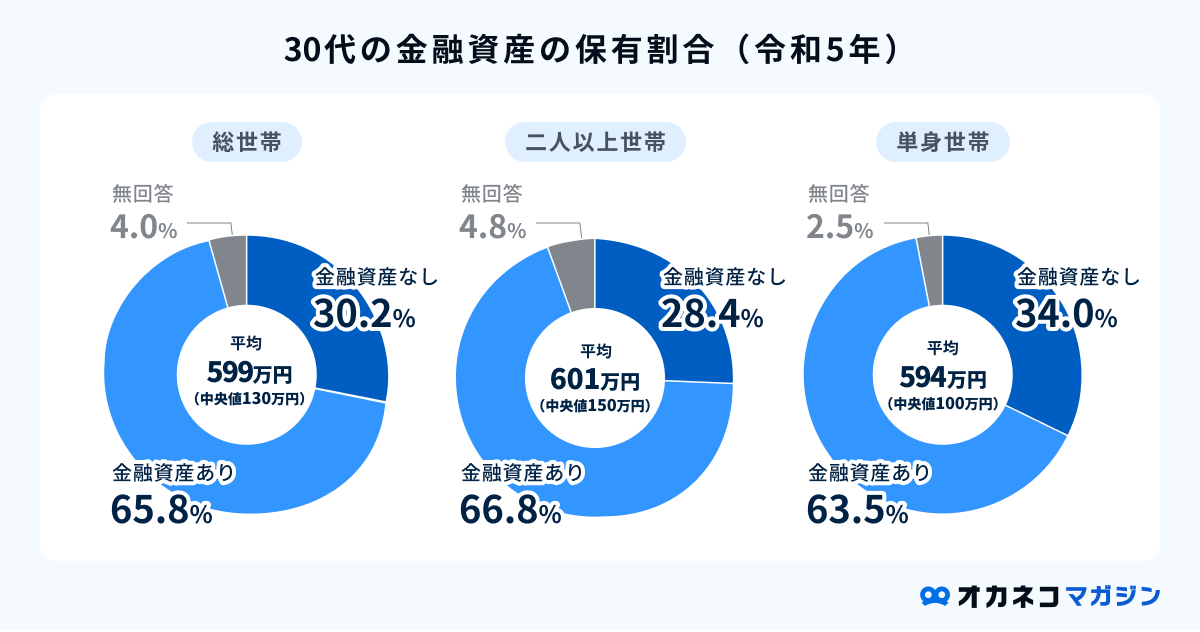

- 30代の平均貯金額は約599万円、中央値は約130万円。単身世帯よりも二人以上世帯の方が平均貯金額は多いが、どちらの世帯も貯金を現金で保有している割合が40~50%ほどであった

- 30代の約3割が貯金がないという結果だった一方で、1,000万円以上の貯金がある人は15%おり、しっかり貯金をしている人とそうでない人がはっきりわかれていることがわかった

- 30代は今後「結婚」「出産・教育」「住宅購入」など大きなライフイベントを控えるケースが多いため、家計を見直したり資産運用をはじめて今からしっかり備えることが大切

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

30代の平均貯金額は約599万円、中央値は約130万円

金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」によると、日本全国の30代の平均貯金額は約599万円、中央値は約130万円です。

なお、ここでいう貯金とは金融資産全般のことを指しており、現金の預貯金以外にも、株式や債券などの有価証券も含まれています。

.png?auto=format)

参照:家計の金融行動に関する世論調査[総世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参考までに、「平均値」と「中央値」の違いは以下の通りです。中央値の方が、平均により近いデータと言えます。

- 平均値 : 複数の数を等分したときの値(例 : 0・0・6の3つの数字の平均値は2)

- 中央値 : 複数の数を順に並べたときの中央にくる値(例 : 0・0・6の3つの数字の中央値は0)

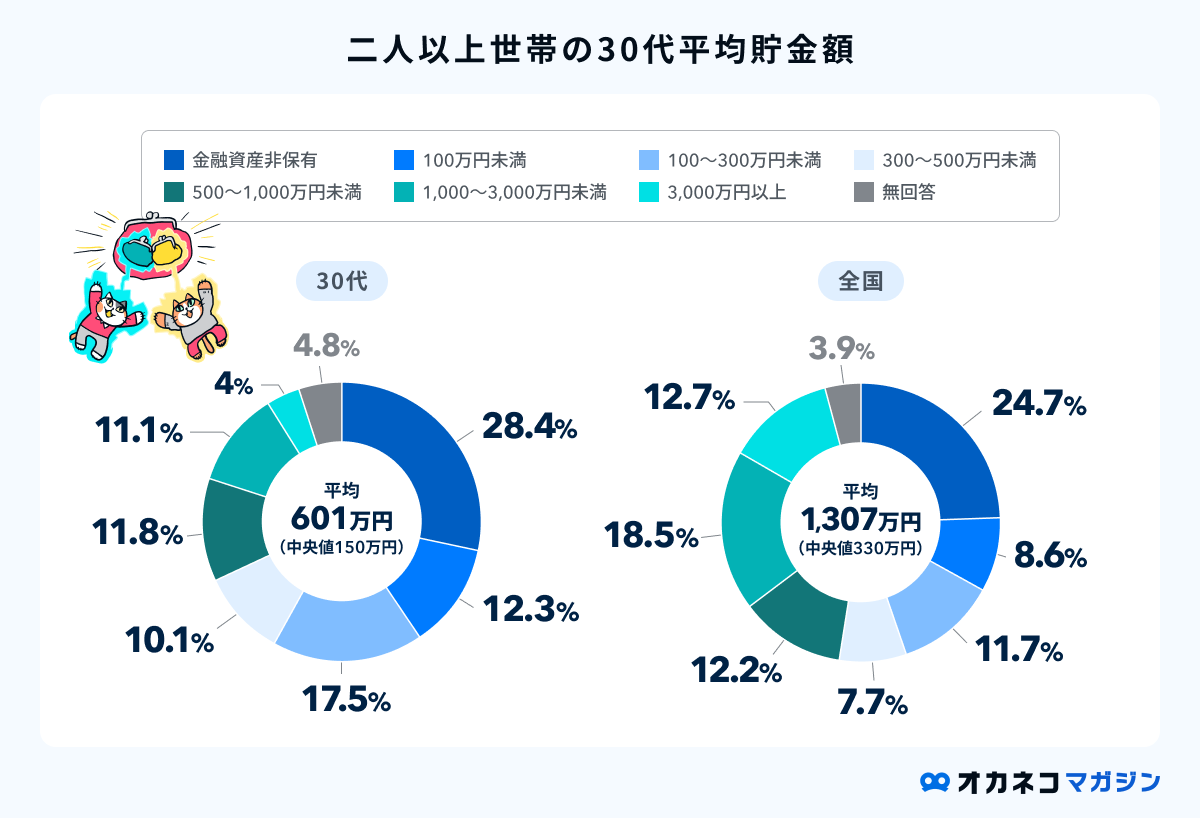

二人以上世帯の場合

金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」によると、二人以上世帯の平均貯金額は約601万円、中央値は約150万円でした。

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

また、資産の保有割合は次のとおりです。

| 【二人以上世帯】30代の資産保有割合 | ||||

|---|---|---|---|---|

| 年齢 | 30代 | (参考)全国 | ||

| 項目 | 内訳 | 貯金割合 | 内訳 | 貯金割合 |

| 金融資産保有額 | 601万円 | 1,307万円 | ||

| 預貯金 (定期性預貯金) | 286万円 (89万円) | 47.6% (14.8%) | 563万円 (271万円) | 43.1% (20.7%) |

| 金銭信託 | 12万円 | 2.0% | 16万円 | 1.2% |

| 生命保険 | 59万円 | 9.8% | 153万円 | 11.7% |

| 損害保険 | 6万円 | 1.0% | 25万円 | 1.9% |

| 個人年金保険 | 25万円 | 4.2% | 79万円 | 6.1% |

| 債券 | 11万円 | 1.9% | 55万円 | 4.2% |

| 株式 | 126万円 | 21.0% | 253万円 | 19.4% |

| 投資信託 | 59万円 | 9.8% | 119万円 | 9.1% |

| 財形貯蓄 | 10万円 | 1.7% | 26万円 | 2.0% |

| その他金融商品 | 6万円 | 1.0% | 17万円 | 1.3% |

30代の二人以上世帯では、約47%の資産を現金で保有していることがわかります。

30代の預貯金は全国平均よりも高い割合となっており、将来を見据えた金融資産への投資より、直近の支払いに備えて現金で管理したいと考える世帯が多いものと推測できます。

共働き・二人以上世帯の貯金については、以下のコンテンツも合わせて参考にしてください。

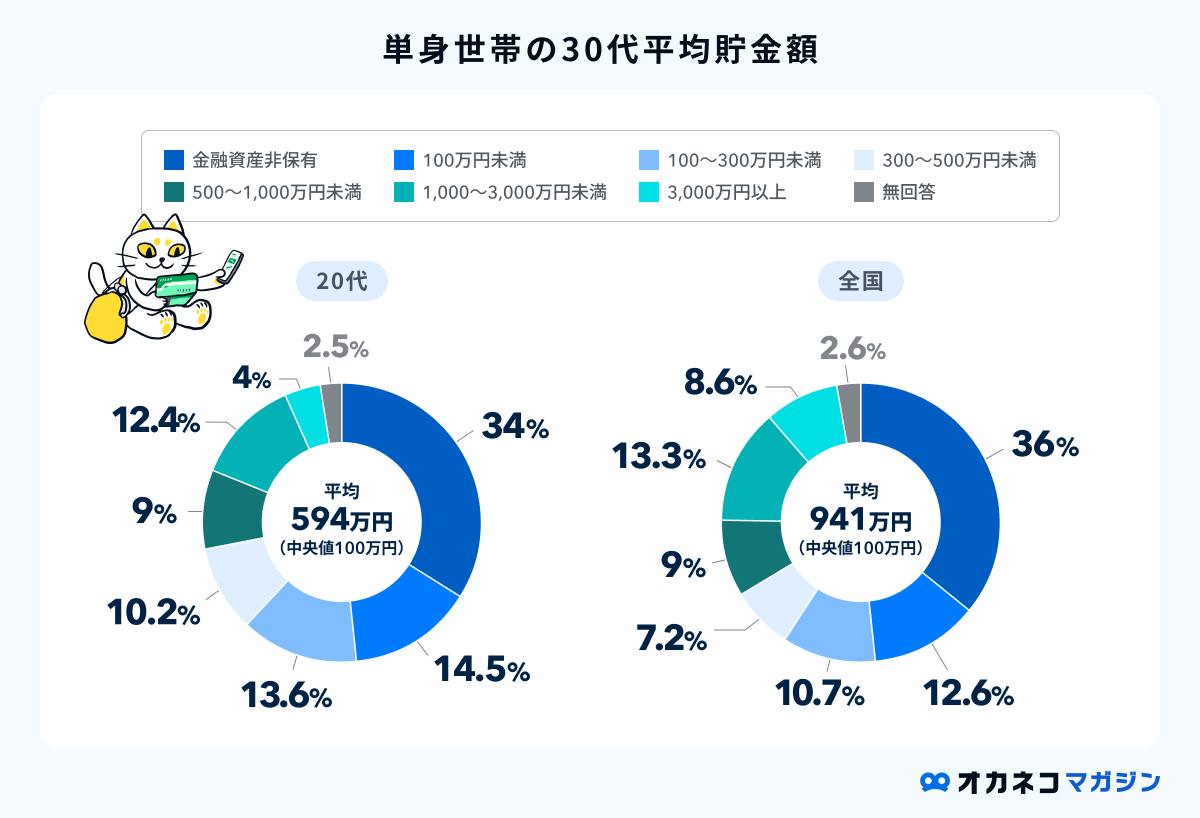

単身世帯の場合

一方、30代単身世帯の平均貯金額は約594万円、中央値は約100万円であることがわかっています。

参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

30代の単身世帯の資産保有割合は、次のとおりです。

| 【単身世帯】30代の資産保有割合 | ||||

|---|---|---|---|---|

| 年齢 | 30代 | (参考)全国 | ||

| 項目 | 内訳 | 貯金割合 | 内訳 | 貯金割合 |

| 金融資産保有額 | 594万円 | 941万円 | ||

| 預貯金 (定期性預貯金) | 289万円 (145万円) | 48.7% (24.4%) | 408万円 (191万円) | 43.3% (20.3%) |

| 金銭信託 | 1万円 | 0.1% | 6万円 | 0.6% |

| 生命保険 | 16万円 | 2.7% | 72万円 | 7.7% |

| 損害保険 | 1万円 | 0.1% | 9万円 | 1.0% |

| 個人年金保険 | 15万円 | 2.5% | 48万円 | 5.1% |

| 債券 | 8万円 | 1.3% | 41万円 | 4.4% |

| 株式 | 166万円 | 27.9% | 225万円 | 23.9% |

| 投資信託 | 73万円 | 12.3% | 106万円 | 11.3% |

| 財形貯蓄 | 7万円 | 1.2% | 9万円 | 1.0% |

| その他金融商品 | 19万円 | 3.2% | 16万円 | 1.7% |

30代の単身世帯のデータを参照すると、二人以上世帯よりも全体的に貯金額が少ない傾向に。特に、30代の二人以上世帯は生命保険の貯金割合が約10%だったのに対し、単身世帯では約3%に留まっています。

一方、二人以上世帯は株式の保有割合が約20%ですが、単身世帯では約28%と差があることがわかります。

単身世帯は、万一の病気やケガのリスクよりも、リターン重視で株式や投資信託といった金融資産への投資に意欲的であると言えるでしょう。

独身・単身世帯の貯金については、以下のコンテンツも合わせて参考にしてください。

監修者

監修者30代の半数近くの方が、資産を預貯金で管理している一方で、投資信託をはじめとする資産運用の活用は全国平均と比べると高い傾向にあることが分かります。

NISAやiDeCoといった国の施策で資産運用のニーズは増えており、今後も増加していくことが予想されます。まだ利用していないという方は、これを機会にぜひ活用を検討してください。

年収別の貯金額

日本全国の30代における年収別の平均貯金額は、次のとおりです。

| 【年収別】30代の平均貯金額 | ||||

|---|---|---|---|---|

| 世帯 | 二人以上世帯 | 単身世帯 | ||

| 平均 | 中央値 | 平均 | 中央値 | |

| 全国平均 | 1,307万円 | 330万円 | 941万円 | 100万円 |

| 収入はない | 44万円 | 0円 | 13万円 | 0円 |

| 300万円未満 | 139万円 | 1万円 | 326万円 | 14万円 |

| 300~500万円未満 | 304万円 | 100万円 | 523万円 | 200万円 |

| 500~750万円未満 | 556万円 | 200万円 | 1,468万円 | 575万円 |

| 750~1,000万円未満 | 804万円 | 400万円 | 2,920万円 | 2,635万円 |

| 1,000~1,200万円未満 | 1,979万円 | 800万円 | 0万円 | 0万円 |

| 1,200万円以上 | 2,387万円 | 1,200万円 | 3,400万円 | 3,400万円 |

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 設問間クロス集計 シート1|知るぽると 金融広報中央委員会

参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 設問間クロス集計 シート1|知るぽると 金融広報中央委員会

金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」によると、年収が上がるにつれて平均貯金額も増える傾向にあることがわかります。

年収が300万円未満の場合、二人以上世帯・単身世帯のどちらにおいても中央値が15万円以下で、平均貯金額との差が非常に大きいという結果に。

中央値はデータを順番に並べた場合の中間にくる数値であることから、年収300万円未満の世帯の半数はほとんど貯金がないものと考えられます。

約3割は金融資産非保有(貯金ゼロ)

以下の調査結果によると、二人以上世帯も単身世帯も約3割は金融資産を持っていないことがわかります。

※ここでは金融資産非保有世帯を「貯金ゼロ世帯」と呼んでいます。

参照:家計の金融行動に関する世論調査[総世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照 : 家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

30代に突入すると、人によっては結婚や出産、マイホームの購入、両親の介護など、さまざまなライフイベントが発生します。

また、子どもが生まれたばかりの二人以上世帯や、一人暮らしをしている独身の方は、万一の病気やケガで働けなくなると、収入が減って生活が困難になる可能性も。

健康上のリスクに備えるためにも、年齢が若い30代のうちから積極的に貯金へ取り組み、将来に備えておくことが大切です。

1,000万以上貯金している割合は全体の約15%

一方、30代で1,000万円以上の貯金に成功している割合は全体の約15%となっています。

| 30代で1,000万円以上の貯金世帯割合 | |||

|---|---|---|---|

| 世帯 | 総世帯 | 二人以上世帯 | 単身世帯 |

| 1,000万円以上 | 15.6% | 15.1% | 16.3% |

| 1,000万円以下 | 80.4% | 80.1% | 81.2% |

| 無回答 | 4.0% | 4.8% | 2.5% |

| 平均 | 599万円 | 601万円 | 594万円 |

| 中央値 | 130万円 | 150万円 | 100万円 |

参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

一般的に、日本では年齢が上がるにつれて収入が増える傾向にあるため、30代ではそこまで多くの収入を得られない世帯が多いと考えられます。

ですが、仮に年収が低かったとしても、効率のよい資産形成の方法や貯金を継続するためのコツを知っていれば、年齢が若い30代でも1,000万円以上の貯金は可能であるといえるでしょう。

このままで老後資金足りる…?家計の健康状態と対策がわかる(無料)

120万人以上※が体験している「オカネコの家計診断」。

登録して家計に関する約20問の質問に回答すると、住んでいる地域 × 家族構成が同じ人と比べてあなたの世帯年収・貯金額・金融資産は高いのか低いのかを、A~Eランクで診断します。

診断結果には簡易ライフプラン表もついてくるので、このままいくと老後資金がいくら貯まるのかも一目でわかります。

オカネコは完全無料で利用できて、約3分で簡単に診断できます。家計見直しのきっかけにもなるでしょう。

※2025年6月1日当社データベースより概算(オカネコサービスすべての実績総数)

FPから無料で老後資金対策のアドバイスがもらえる

家計診断をしたらFPからコメントが届き、そのまま無料でアドバイスがもらえます。

- ヒアリングの上で詳細なライフプランニング表の作成

- 老後までに必要な貯金額とやるべき対策

- 手当や自治体の補助金など利用できる公的制度

- 老後資金のほか、教育資金や住宅購入計画等の提案

最初に「老後資金を貯めたいのでライフプランニングをしたい」などとコメントするとスムーズです。

FPから無理に商品を勧められることはありません。老後資金は人生の中でも大きな支出になるため、信頼できるFPを見つけて納得のいく選択をしましょう。

老後に向けた貯蓄の考え方

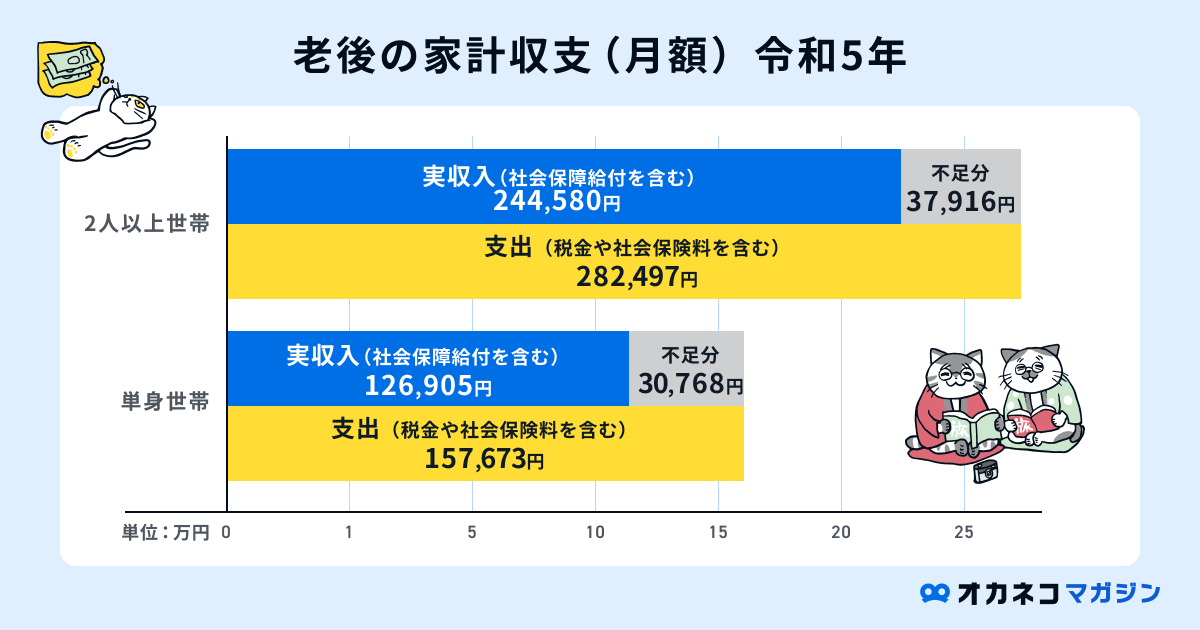

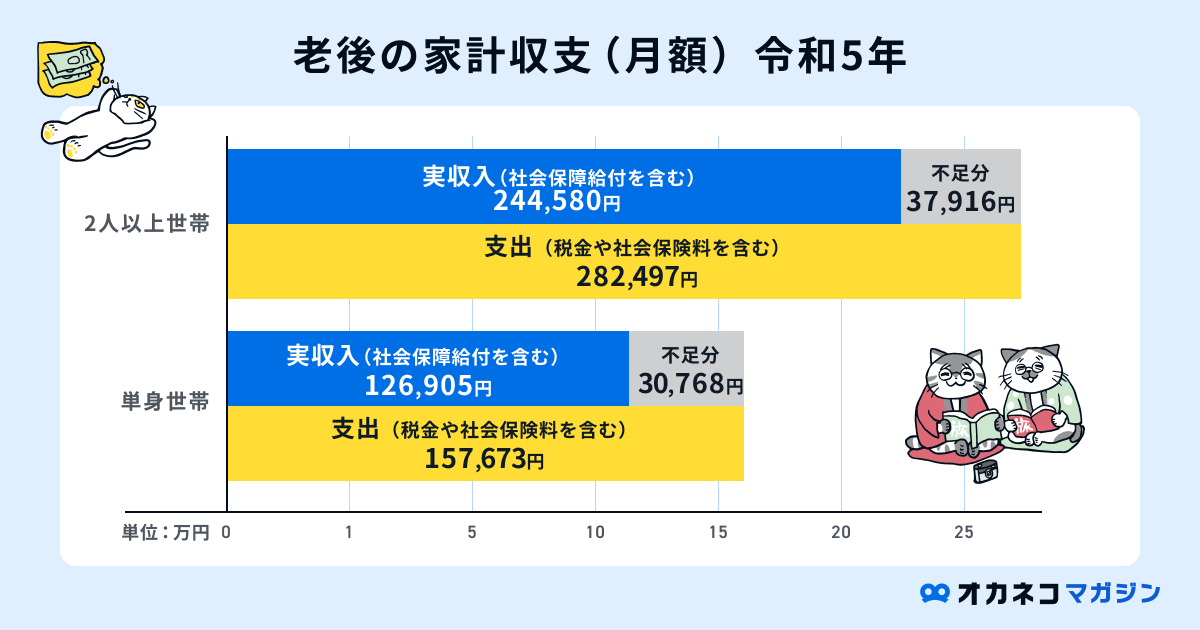

老後に向けた貯蓄をする際の考え方としては、「老後の支出 – 老後の収入」を計算したうえで、その不足分を目安に貯金するのが大切です。

総務省統計局の「家計調査年報(家計収支編)2023年(令和5年)家計の概要」によると、65歳以上の無職世帯の家計収支は次のとおりです。

※65歳以上の夫婦のみ無職世帯(夫婦高齢無職世帯)の令和5年度における平均的な生活費を記載しています

参照:Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2023年(令和5年)19ページ|総務省統計局

65歳以上の無職世帯における家計収支をみると、実収入は二人以上世帯で約24.5万円、単身世帯で約12.7万円です。一方、税金や社会保険料などの非消費支出を含む1ヶ月あたりの支出は、二人以上世帯で約28.2万円、単身世帯で約15.8万円となっています。

これらを計算すると、ひと月の不足分は二人以上世帯で約4万円、単身世帯で約3万円と計算できます。ただし、上記の不足分は、預貯金の引き出しや財産の売却、保険金の受け取りなどで生活費を補填していることが前提です。

仮に、一切の貯金がない状態で老後を迎えると、普通に生活をするだけで約3万〜4万円の赤字となり、65歳から寿命を迎えるまでを20年と仮定した場合、約720万〜960万円も不足する事態に陥ってしまいます。

ゆとりのある老後生活を送るためには、より多くの貯金が必要となるため、なるべく早いうちから積極的に貯金へ取り組む必要があります。

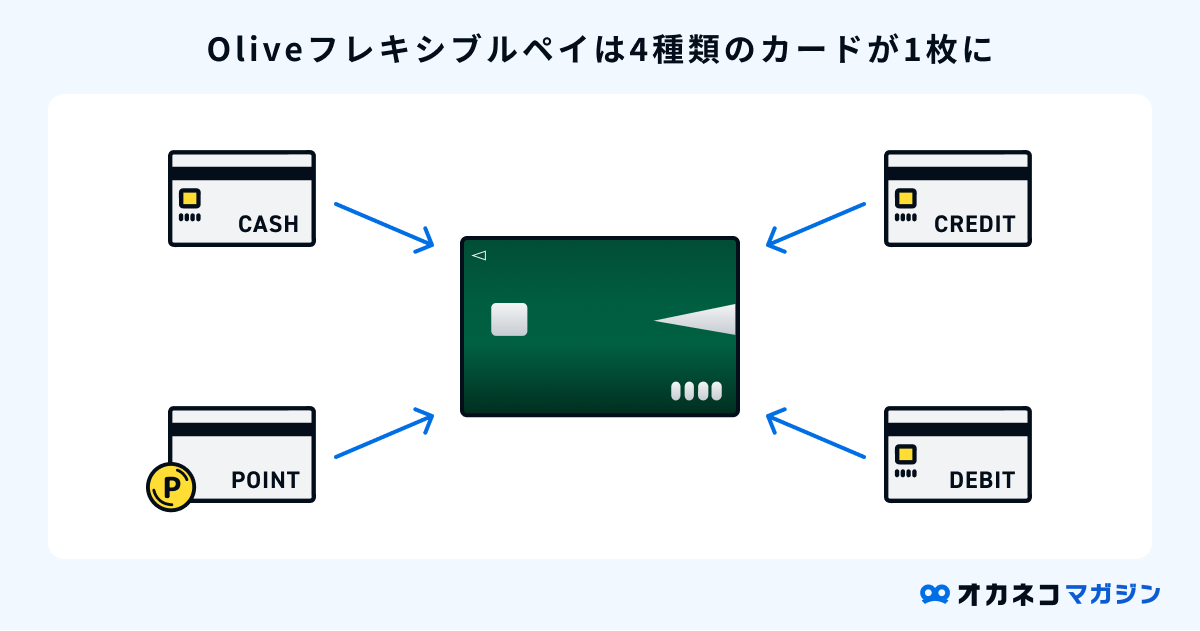

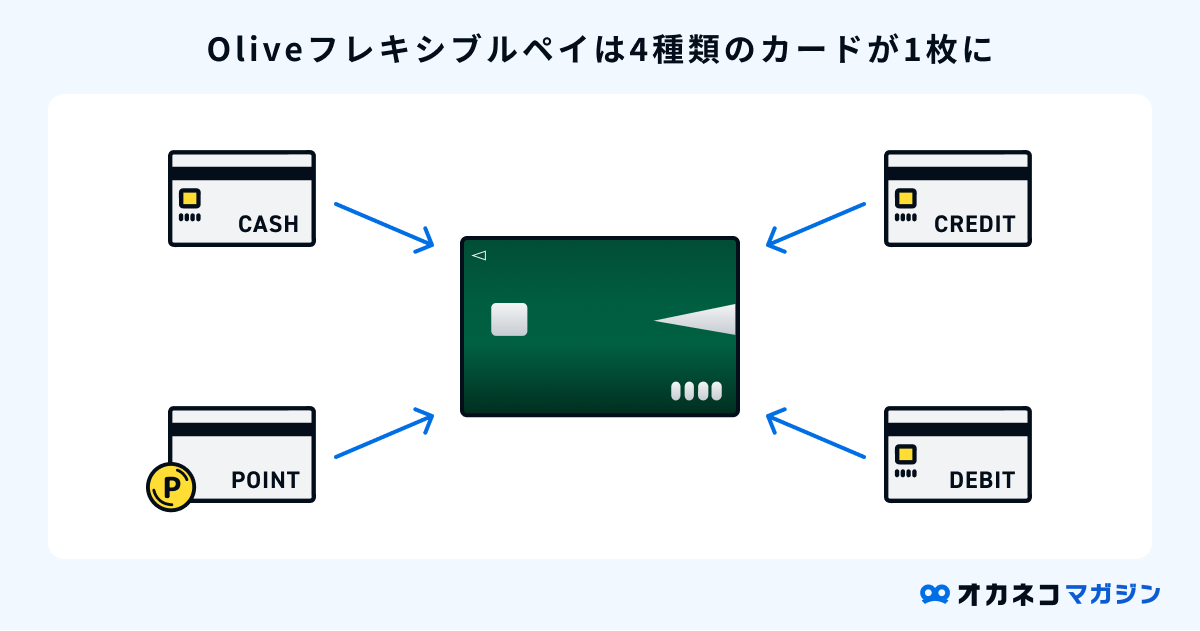

\ 各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ! /

- 一般:永年無料

- ゴールド:税込5,500円(年間100万円以上の利用で翌年以降永年無料※1)

- プラチナプリファード:税込33,000円

- クレジットモード:0.5%※2

- デビットモード:0.5%※2

- ポイント払いモード:0.5%

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 「ETCカード」「家族カード」が発行可能

※1:デビット・クレジットモードでの利用が対象。特典を受けるには一定の条件があります。詳細は公式サイトをご確認ください。

※2:プラチナプリファードは1.0%

30代のライフイベントと必要になるお金

今後の人生設計をする際には、30代で起こり得るライフイベントと必要な金額を把握しておくことが大切です。

30代のライフイベントとしては、次の項目が挙げられます。

それぞれのライフイベントの費用を紹介するので、ライフプランニングをする際にお役立てください。

30代では結婚や出産、マイホームの購入などのライフイベントが多い時期ですね。いずれも大きな出費が発生することが予想されますので、今からしっかり資金計画を立てることが大切です。

今後、発生しうる出費を確認し、それに向けてどのように備えていくべきか一度考えてみましょう。一人では見通しが難しいという場合は、お金のプロに相談して、ライフプランニングをしてもらうのも一つの手です。

結婚資金

「ゼクシィ結婚トレンド調査2023調べ」を参照すると、結納・婚約〜新婚旅行までの総額(推計値)で、およそ415.7万円が必要です。

- 結納・婚約〜新婚旅行までにかかった費用総額(推計値):415.7万円

- 結納式の費用:20.6万円

- 両家の顔合わせ費用:6.7万円

- 婚約指輪:38.2万円

- 結婚指輪(2人分):28.1万円

- 挙式、披露宴・ウェディングパーティー総額:327.1万円

- 新婚旅行:43.4万円

- 新婚旅行土産:5.9万円

※「結納・婚約~新婚旅行までにかかった費用 総額」の算出時に用いた各項目の平均金額を掲載しているが、これは結納・会場費および両家の顔合わせ・会場費については実施した人の、その他の項目については費用の発生した人の平均金額であり、各項目の平均金額の合計は、「結納・婚約~新婚旅行までにかかった費用 総額」とは一致しない

参照:ゼクシィ結婚トレンド調査2023調べ 39ページ

結婚式を挙げる際は、両親や家族からの援助、ご祝儀などがあるため、上記の金額をすべて自己負担で賄うわけではありません。

とはいえ、結婚式の会場や規模、新婚旅行の旅先、同居時の家具や家電の買い替え費用などを考慮すると、事前にまとまった金額を貯金しておく必要性は高いといえるでしょう。

出産費用

将来的に子どもが欲しいと考えている方は、出産費用を準備しておく必要があります。

国民健康保険中央会の「出産費用 平成28年度」を参照すると、正常分娩の平均的な出産費用はおよそ50万円前後です。

| 出産費用の一例(平成28年度) | ||

|---|---|---|

| 項目 | 平均値 | 中央値 |

| 入院日数 | 6日 | 6日 |

| 入院料 | 112,726円 | 102,000円 |

| 室料差額 | 16,580円 | 0円 |

| 分娩料 | 254,180円 | 250,000円 |

| 新生児管理保育料 | 50,621円 | 51,500円 |

| 検査・薬剤料 | 13,124円 | 10,000円 |

| 処置・手当料 | 14,563円 | 5,560円 |

| 産科医療補償制度 | 15,881円 | 16,000円 |

| その他 | 28,085円 | 18,440円 |

| 妊婦合計負担額 | 505,759円 | 493,400円 |

また、出産前後には下記の費用もかかります。

- 妊婦健診費用:初診1万円前後、以降5,000〜7,000円程度

- その他:マタニティ・ベビー用品代など

※超音波検査や血液検査などで追加費用が発生する場合もあります

正常分娩での出産には公的医療保険を使えませんが、「出産育児一時金」や「出産手当金」を受け取れる場合があるため、全額を自己負担で賄うわけではありません。

一方、異常分娩による帝王切開などで出産をした場合は、公的医療保険が適用されることから、医療費の3割の負担で済みます。

また、地方自治体が用意する子育て支援制度が利用できる場合もあり、実際の出産時にはそこまでの費用がかからないケースもあるため、将来的に出産を考えている場合は、事前に調べておくようにしましょう。

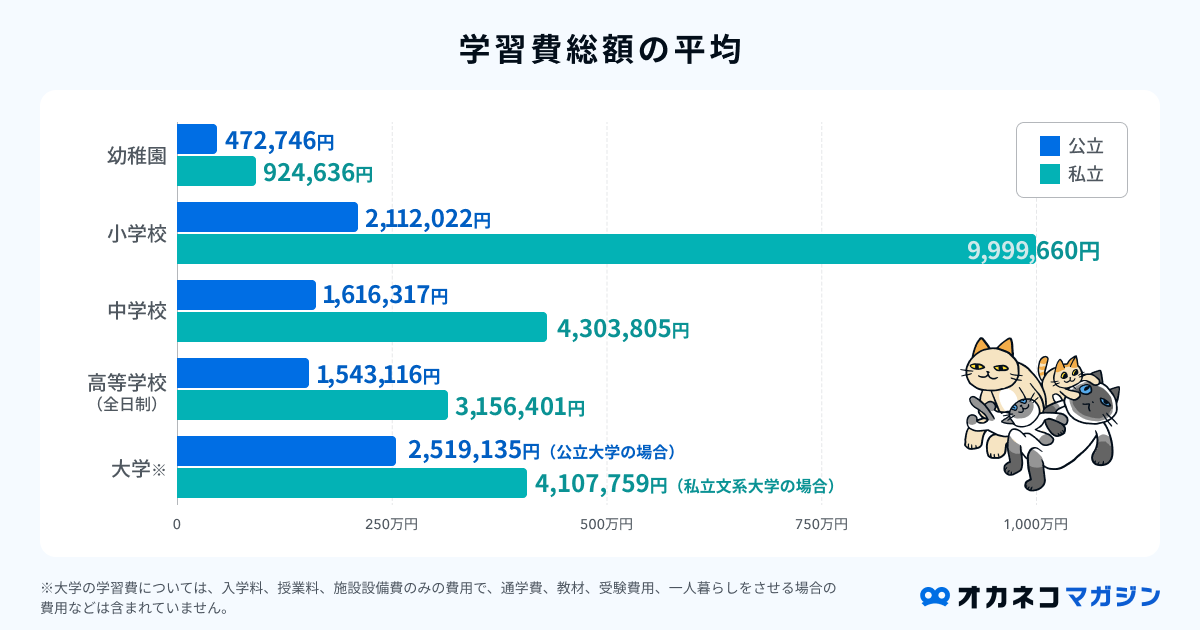

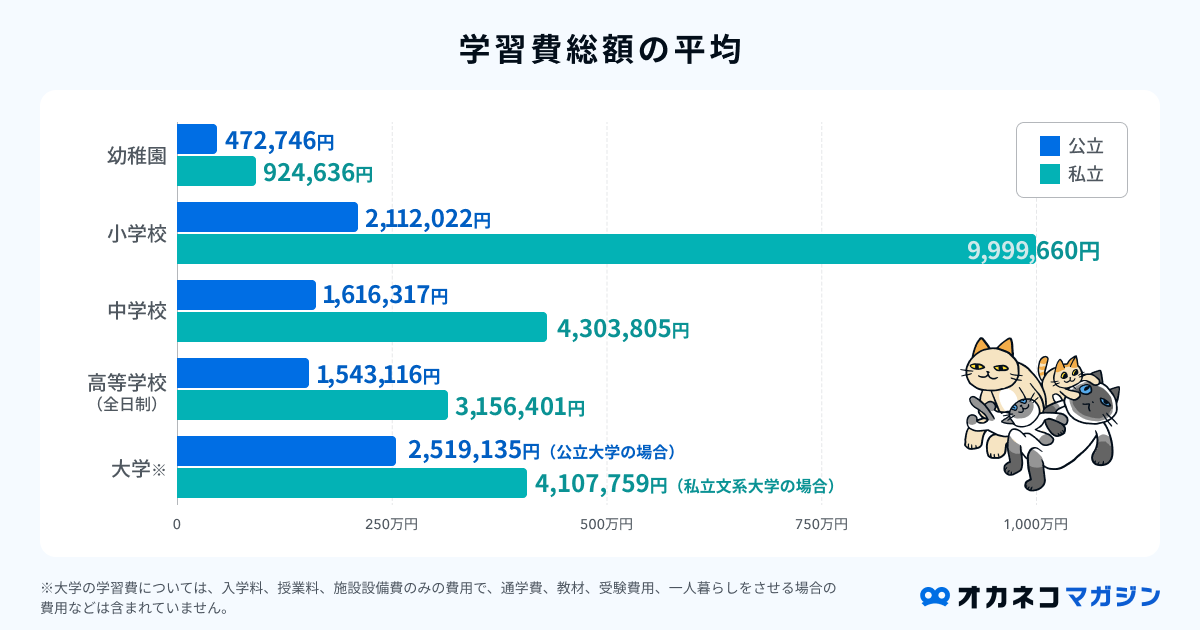

子どもの教育費

子どもが生まれたら教育費の準備が必要です。以下は、文部科学省の調査による学習費の平均額です。

参照※1:表2 学年(年齢)別の学習費総額|令和3年度子供の学習費調査 5ページ|文部科学省

参照※2:表9 幼稚園3歳から高等学校第3学年までの15年間の学習費総額|令和3年度子供の学習費調査 18ページ|文部科学省

参照※3:(参考2)国公私立大学の授業料等の推移|文部科学省

参照※4:資料1 令和5年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について 1ページ|文部科学省

※大学の費用ついては授業料、施設設備費は参照データ(年額)をそれぞれの在籍期間で乗じた数値を記載しています。

これらを合計すると、幼稚園から大学卒業(医歯系大学を除く)までの教育費は、すべて公立校で約800万円、すべて私立校で約2,200万円です。

ただし、上記の大学の学費には、通学費や教材、受験費用、一人暮らしをさせる場合の費用などは含まれておらず、大学まで通わせた場合の教育費はさらに膨らむことが予想されます。

子どもの教育資金は、人生の3大支出(教育資金・住居資金・介護資金)に数えられるほど高額な支出です。

これらの費用を30代ですべて準備する必要はありませんが、出産を考えている30代の方は子どもの教育資金についても意識する必要があるでしょう。

住宅購入資金

30代になり、マイホームの購入を検討中の方も多いのではないでしょうか。住宅購入資金は物件の規模や地域によって大きく変動しますが、主に次の費用が発生します。

- 物件取得費用 : 印紙税、不動産取得税、登録免許税、司法書士報酬、仲介手数料など

- 住宅ローン費用 : 印紙税、登録免許税、ローン事務手数料、ローン保証料など

- 頭金、火災保険料、修繕積立基金など

住宅金融支援機構の「2023年度フラット35利用者調査」では、住宅ローンを利用した住宅購入価額は、およそ2,600万 〜 5,300万円とされています。

また、住宅を購入した後は、次の費用を継続して支払う必要があります。

- 固定資産税

- 管理費(マンション・アパートの場合)

- 修繕費用

- 火災保険料

なお、住宅資金については「すまい給付金」や「住宅取得資金贈与の非課税の特例」など、政府や地方公共団体が用意する負担緩和制度が利用できる場合があります。

長い人生の中でもトップクラスの高額な買い物となるので、経済的負担を緩和できる制度は最大限活用するようにしましょう。

老後資金

「老後に向けた貯蓄の考え方」でもご紹介したように、老後の生活資金を貯蓄する際には「老後の支出 – 老後の収入」で試算された不足分が貯金の目安になります。

総務省統計局の「家計調査年報(家計収支編)2023年(令和5年)家計の概要」によると、65歳以上の無職世帯では、毎月約3~4万円の赤字が予想されています。(※)

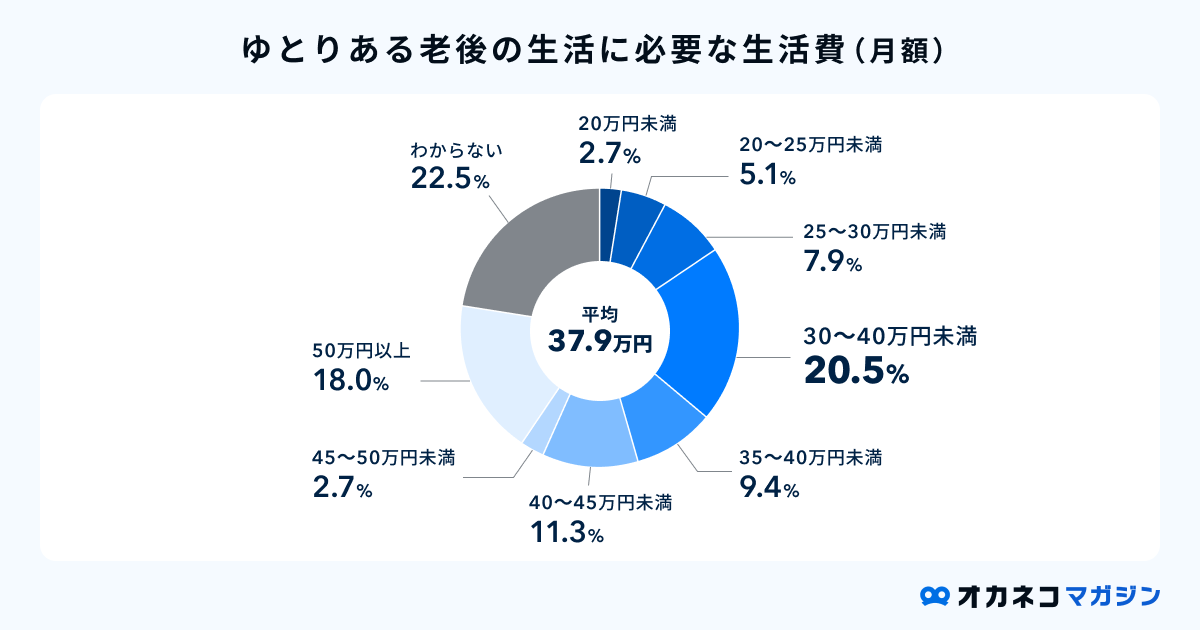

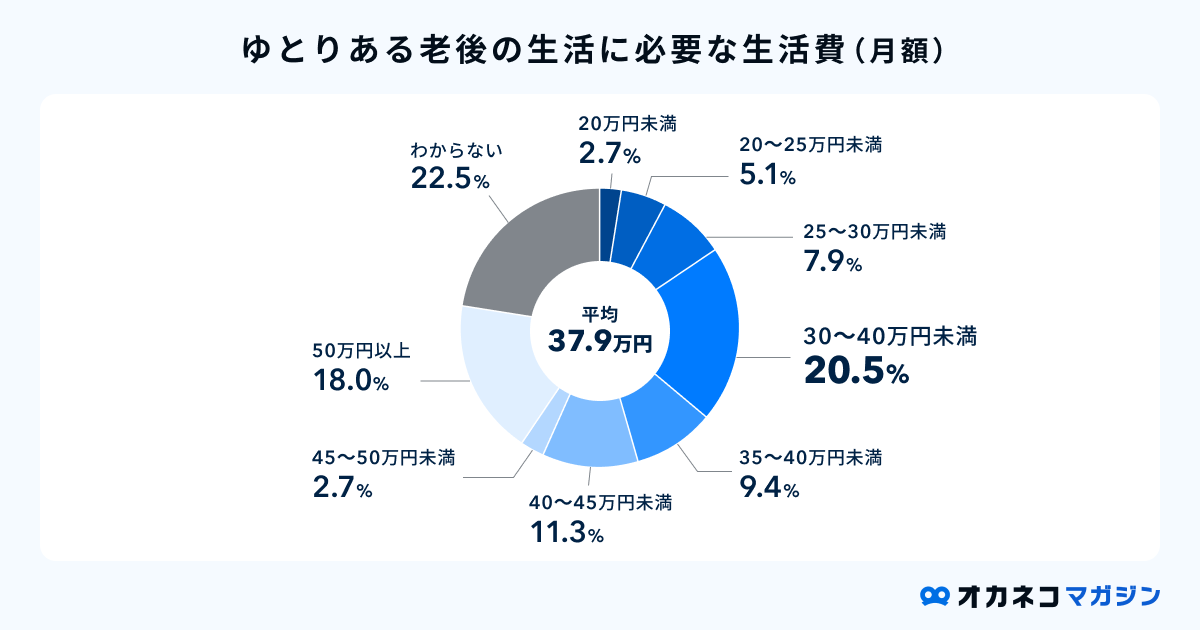

ゆとりある生活を送るためには、さらなる生活費が必要です。

参照:第Ⅲ章 老後保障 115ページ|2022(令和4)年度 生活保障に関する調査|生命保険文化センター

老後を見据えた、効率のよい資産形成に取り組み続ける必要があります。

※参照:Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2023年(令和5年)18ページ|総務省統計局

※参照:家計調査 収支項目分類の基本原則|総務省統計局

30代におすすめの貯金方法・対策

今後のライフイベントや老後資金のために、今からしっかりお金を貯めておくことが大切です。お金を貯める方法は、貯金ばかりではありません。30代の方が無理なく貯金するために、以下のような方法もあります。

老後資金などしばらく使う予定のないお金は、投資信託、NISA、iDeCo、積立保険などを活用した「積立投資」がおすすめです。

以下に、「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができるので、ぜひ試してみてください。

大きな支出が重なりがちな30代は、近いうちに使う予定のあるお金は現金で持ちつつ、無理のない範囲でiDeCoやNISAを活用しコツコツと積み上げて資産を形成していくことがおすすめです。

お金の置き所を変えてお金に働いてもらい、効率よく将来の資産を作っていきましょう。30代からしっかりと資産運用をすることで、セカンドライフをより豊かにすることができます。

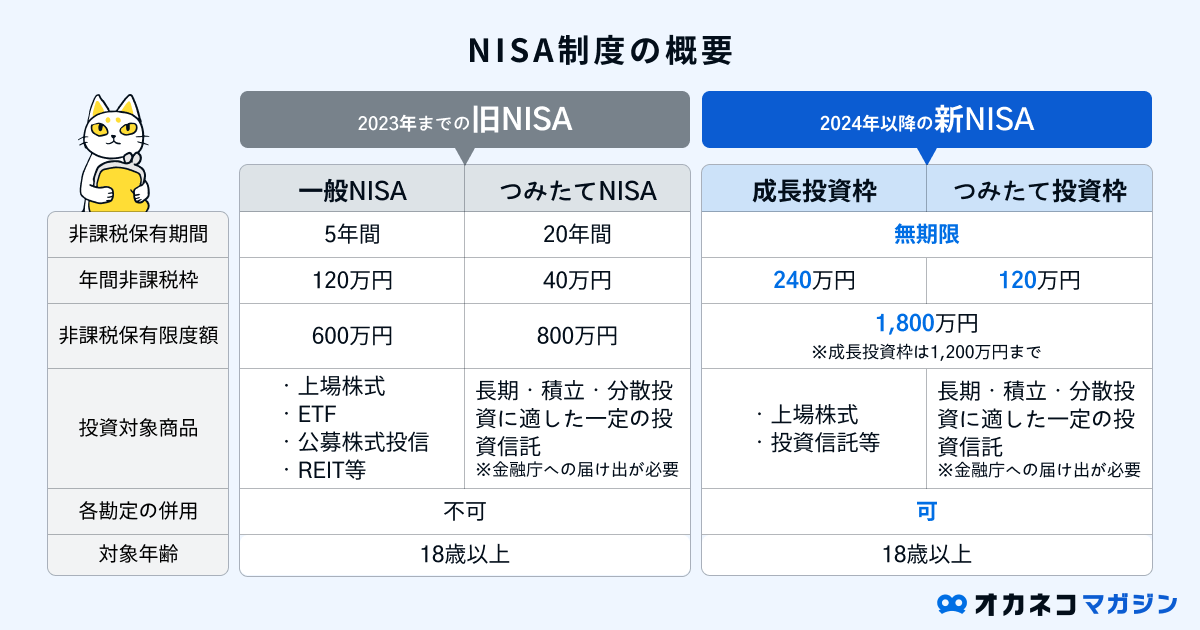

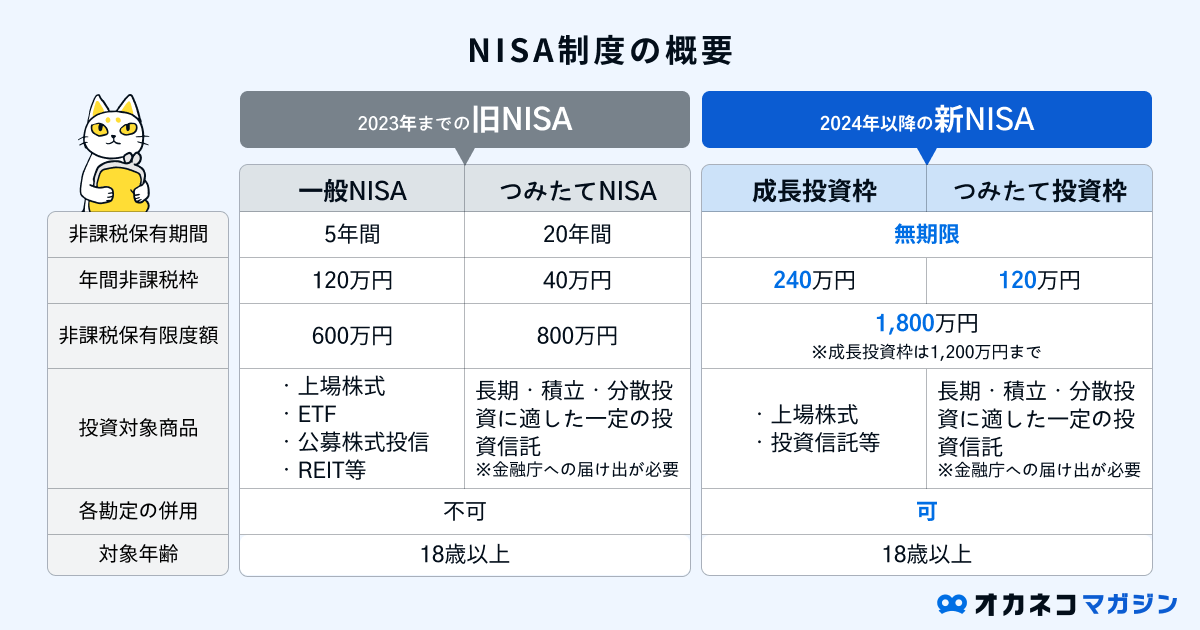

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

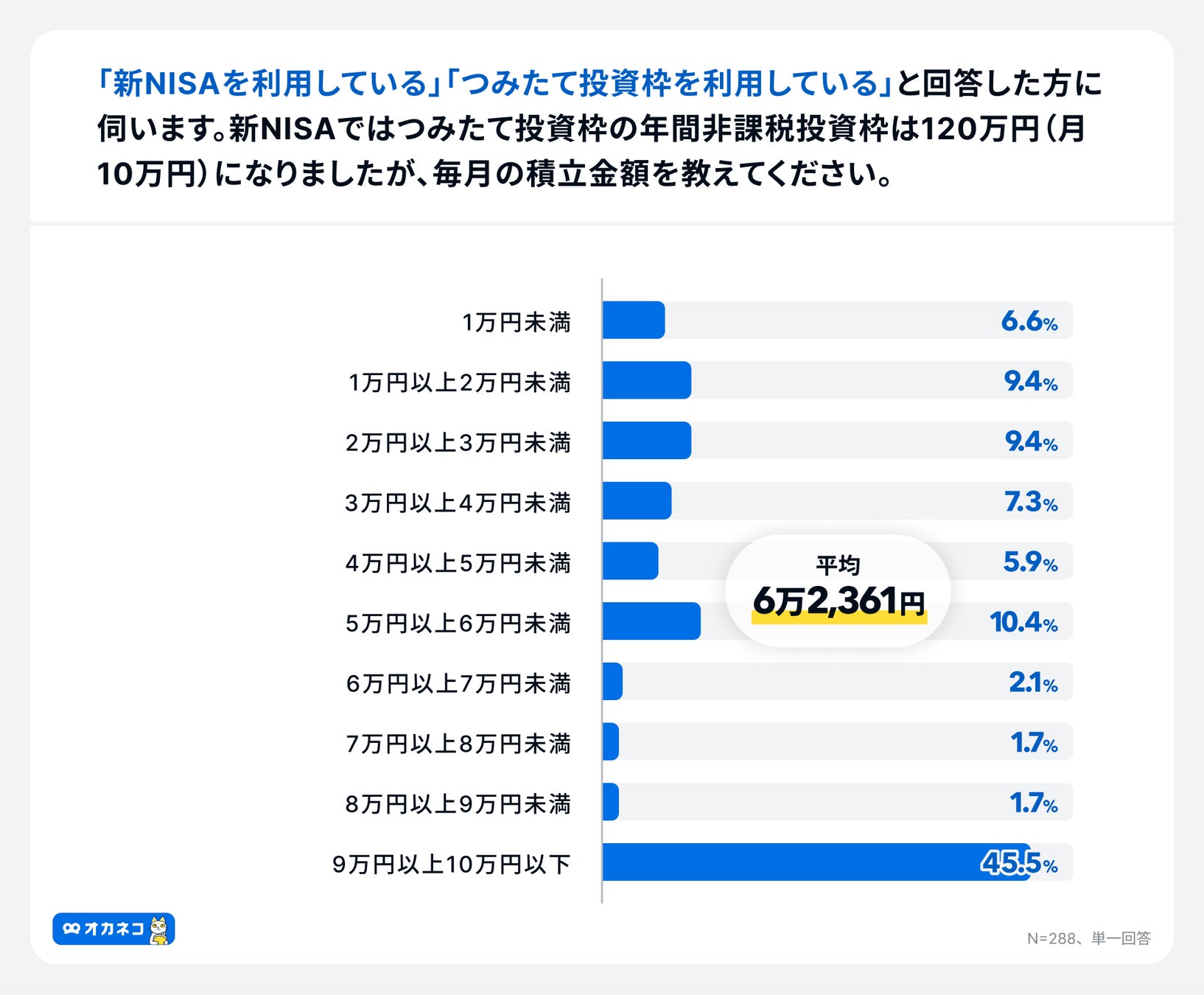

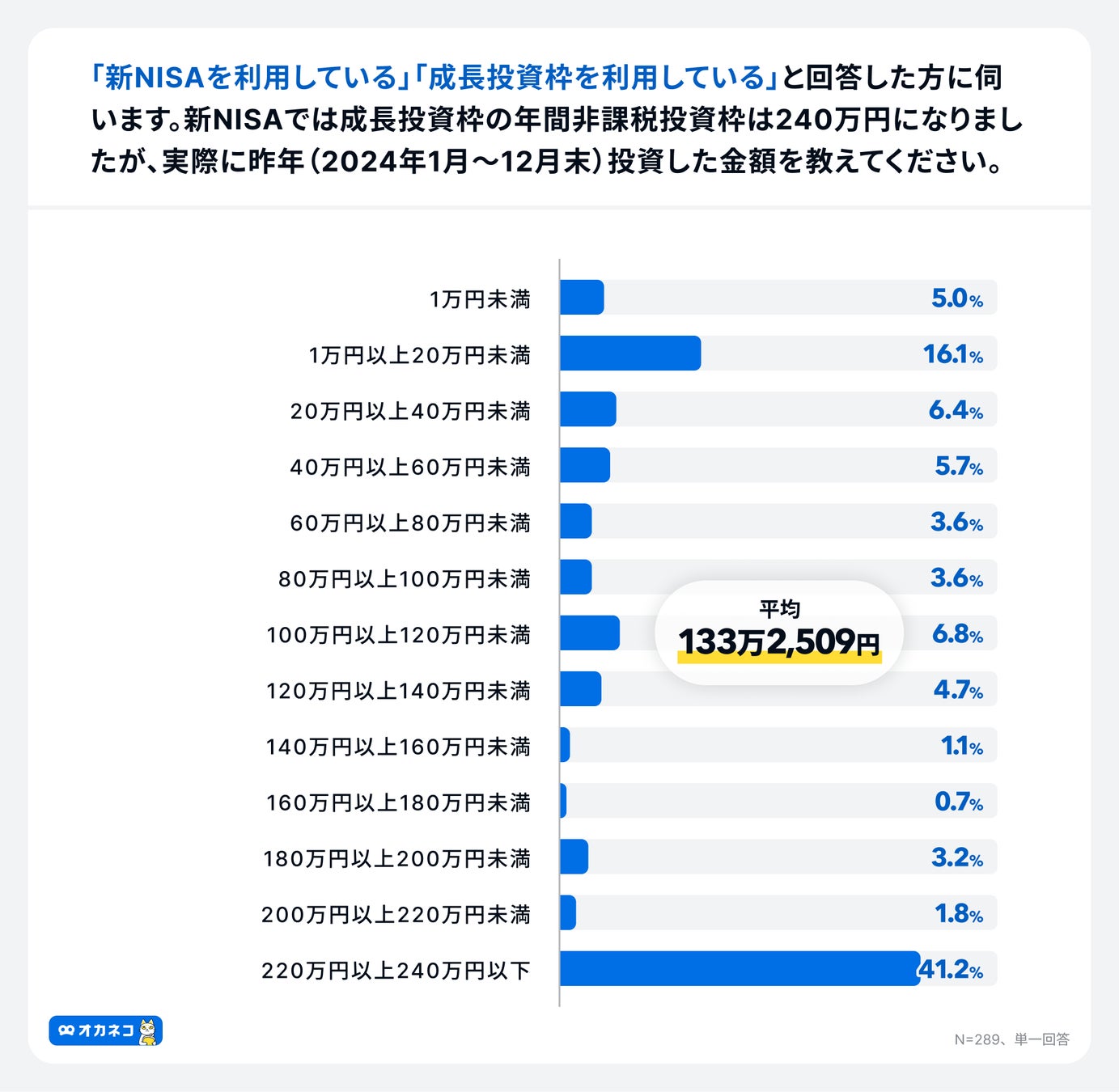

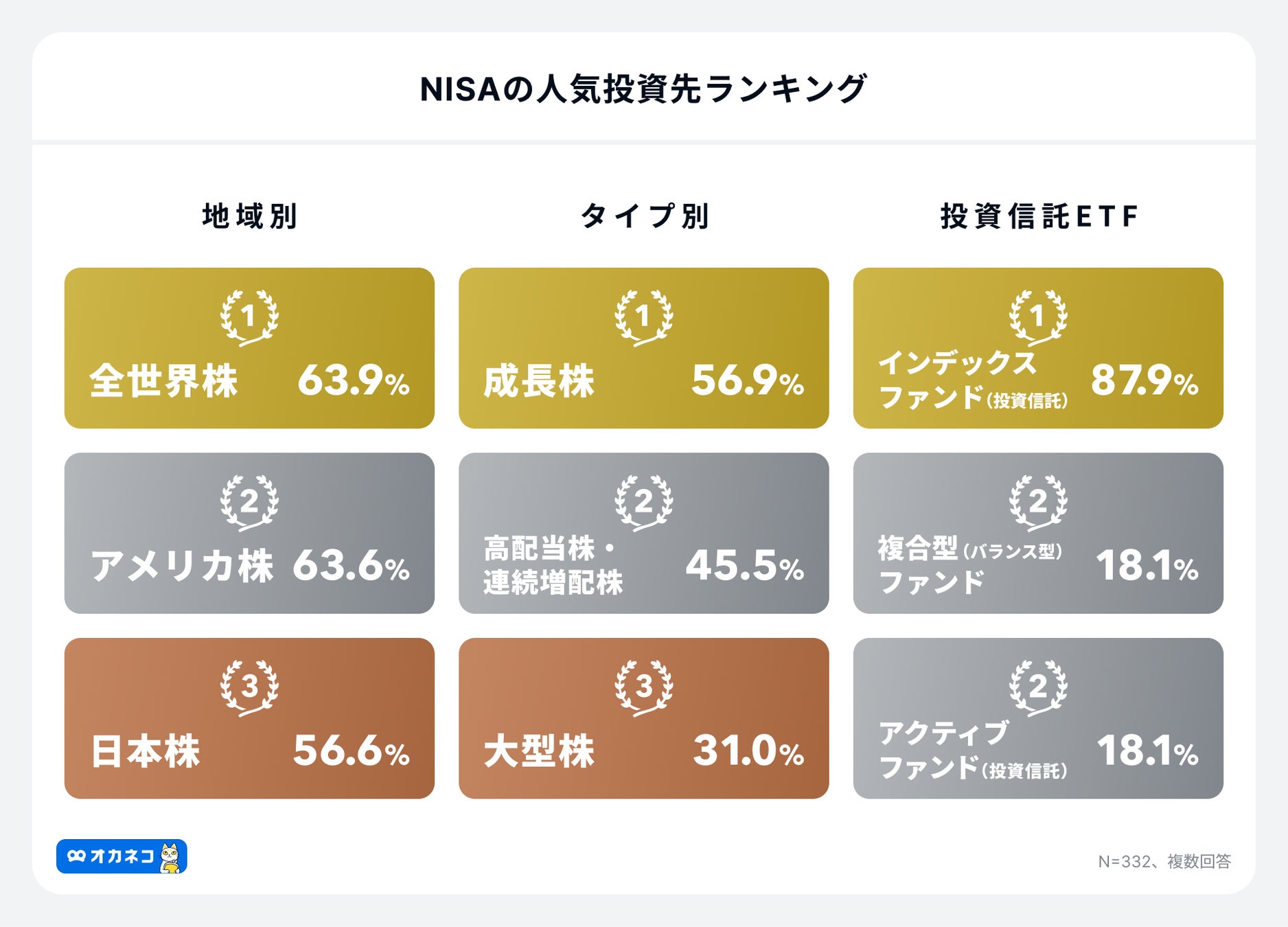

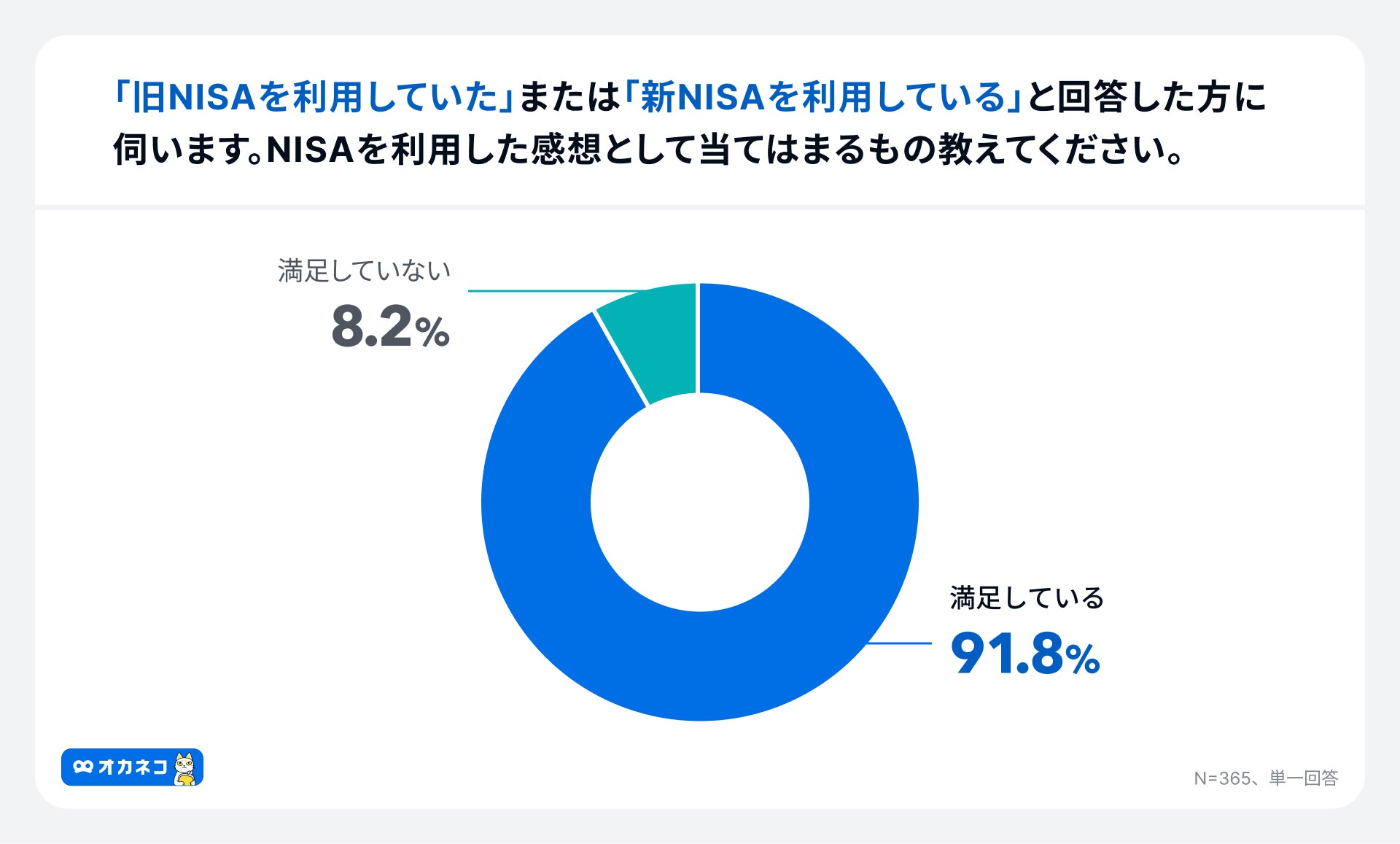

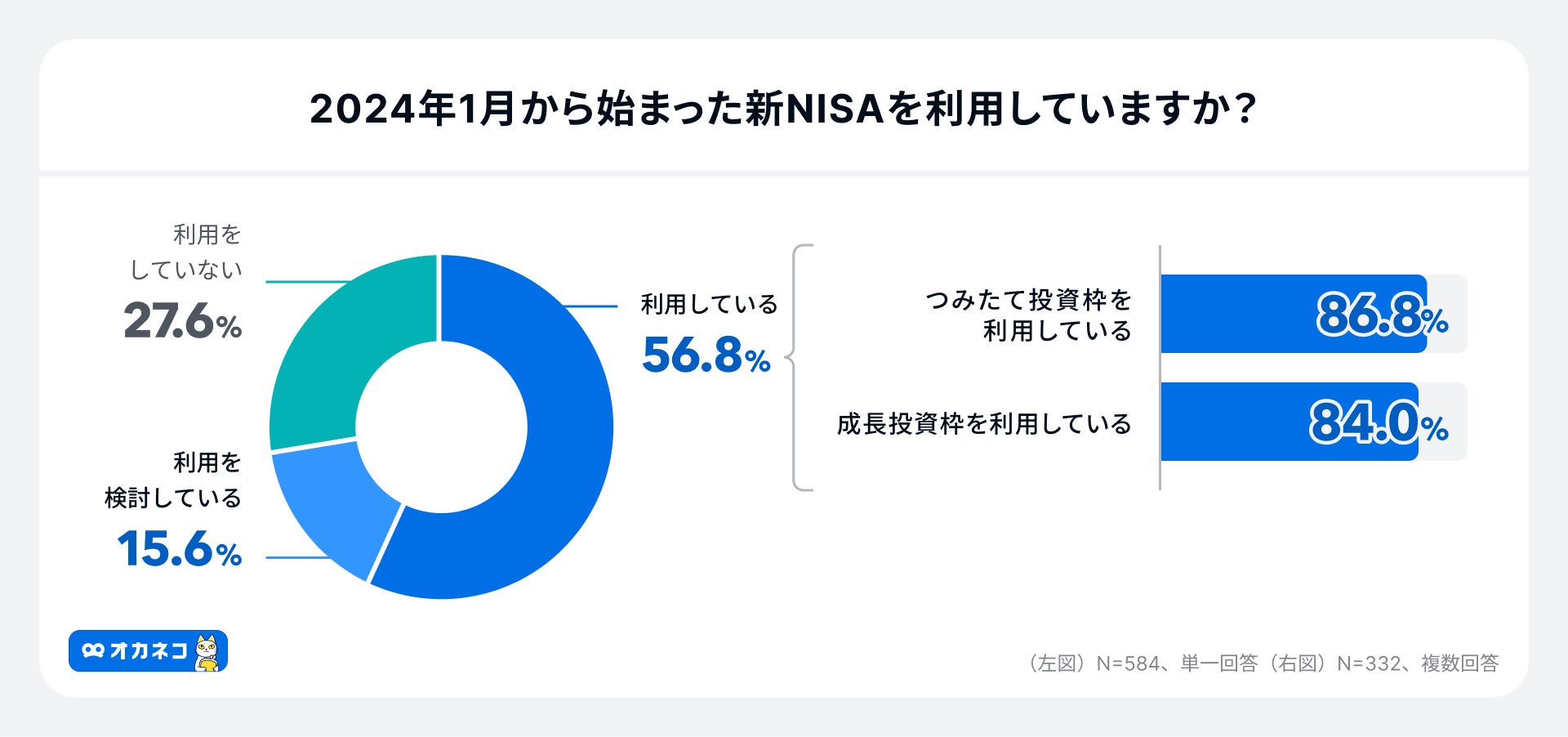

オカネコが2025年1月に実施した調査によると、新NISAの利用率は約6割と1年前の調査より20%増えていることがわかりました。

また、「つみたて投資枠」の利用率は86.8%、「成長投資枠」の利用率は84%と、両方の投資枠を利用して資産形成している人が多いことがわかります。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

NISAを活用するには、金融機関でNISA口座を開設しましょう。SBI証券や楽天証券などのネット証券なら、オンライン上で簡単にNISA口座の開設手続きができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

iDeCo

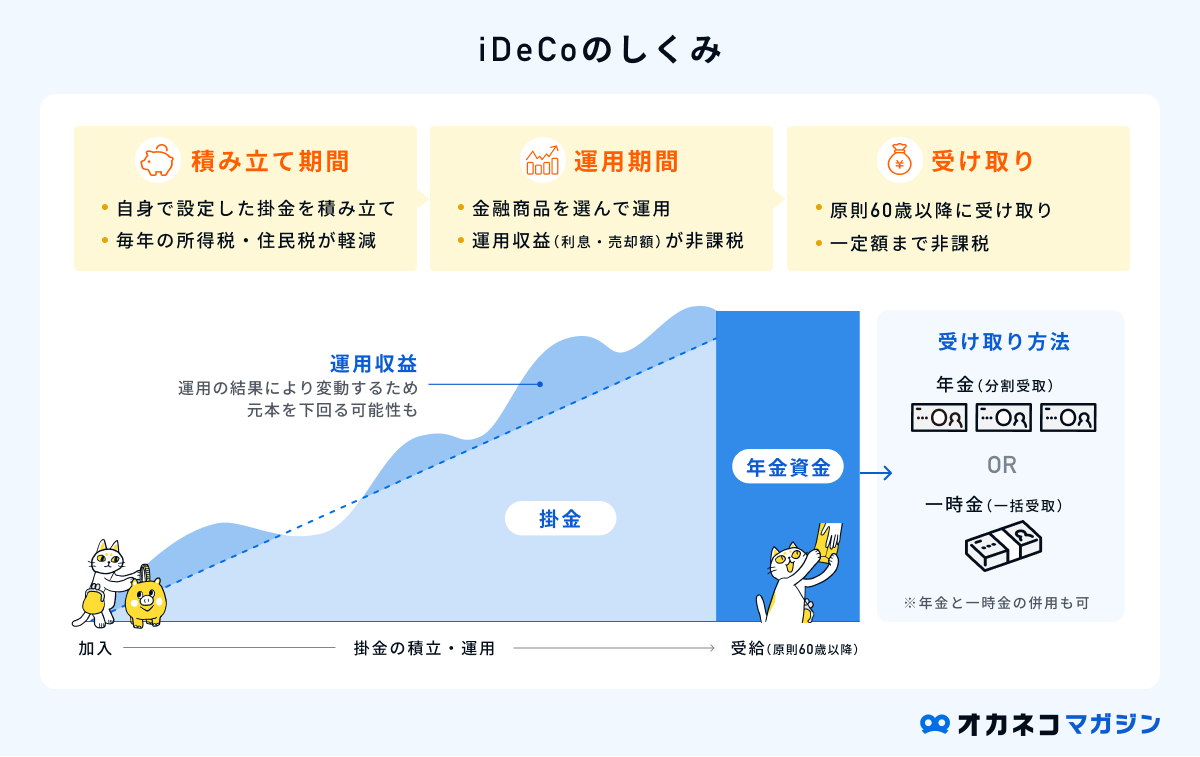

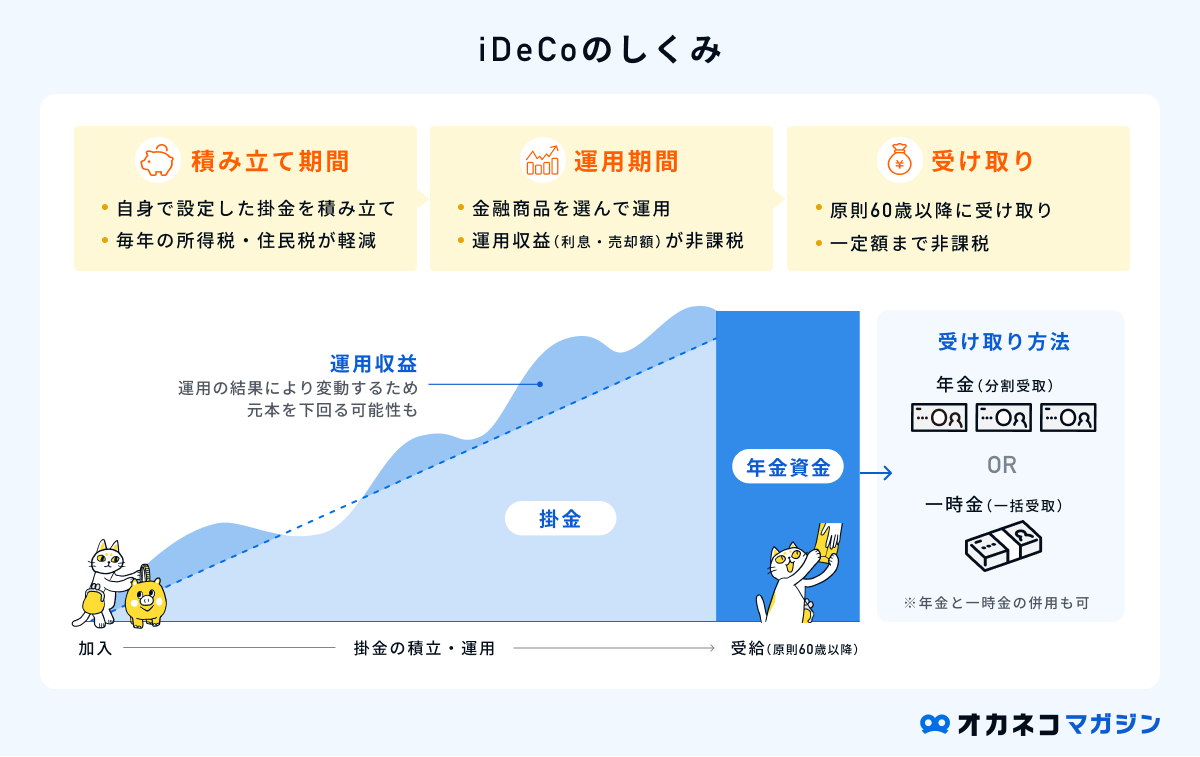

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法です。

原則として60歳になるまで資産を引き出すことはできませんが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがあります。

また、60歳以降で資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入被保険者となっており、それぞれで拠出可能な限度額も異なる点にはご注意ください。

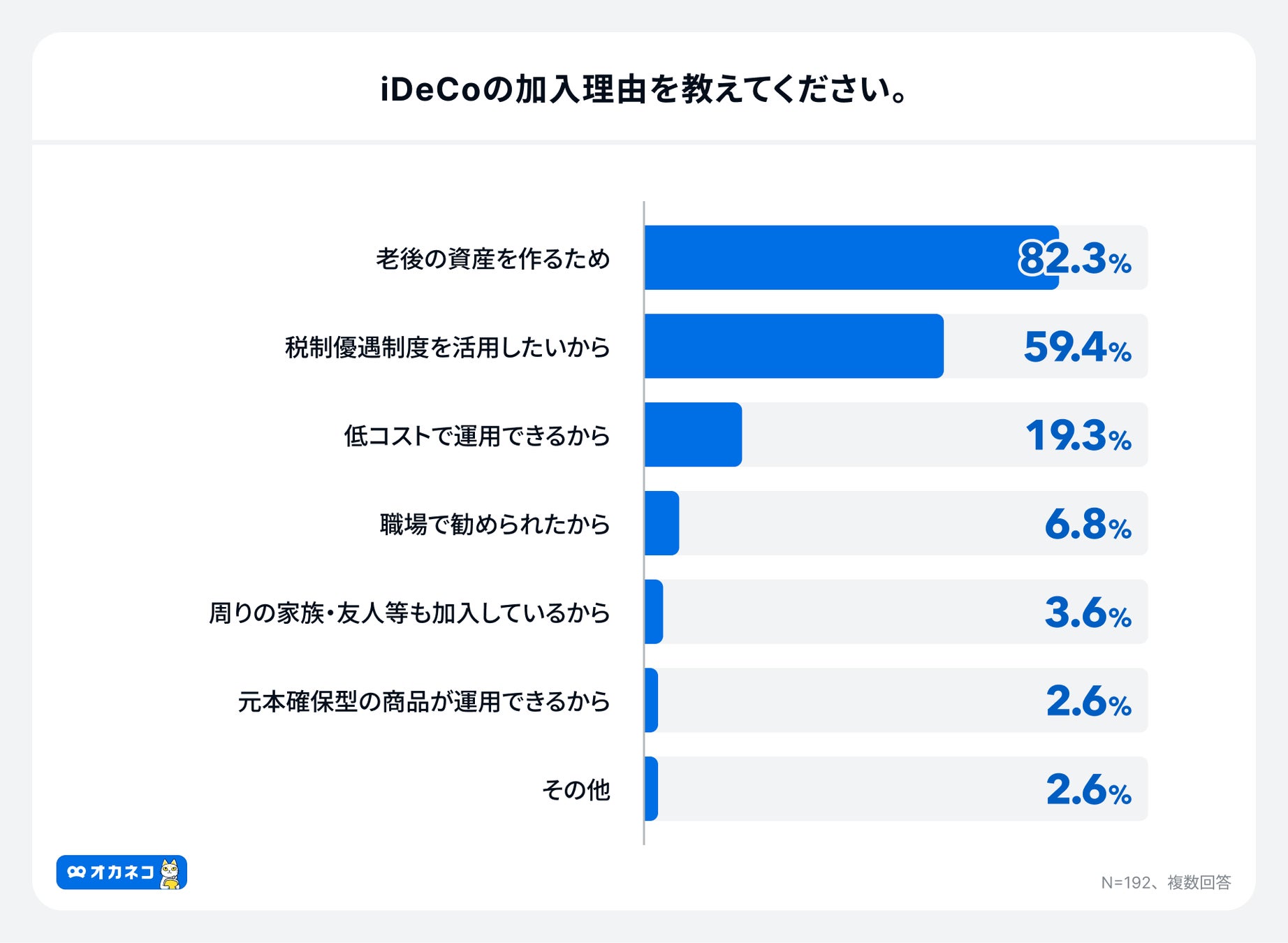

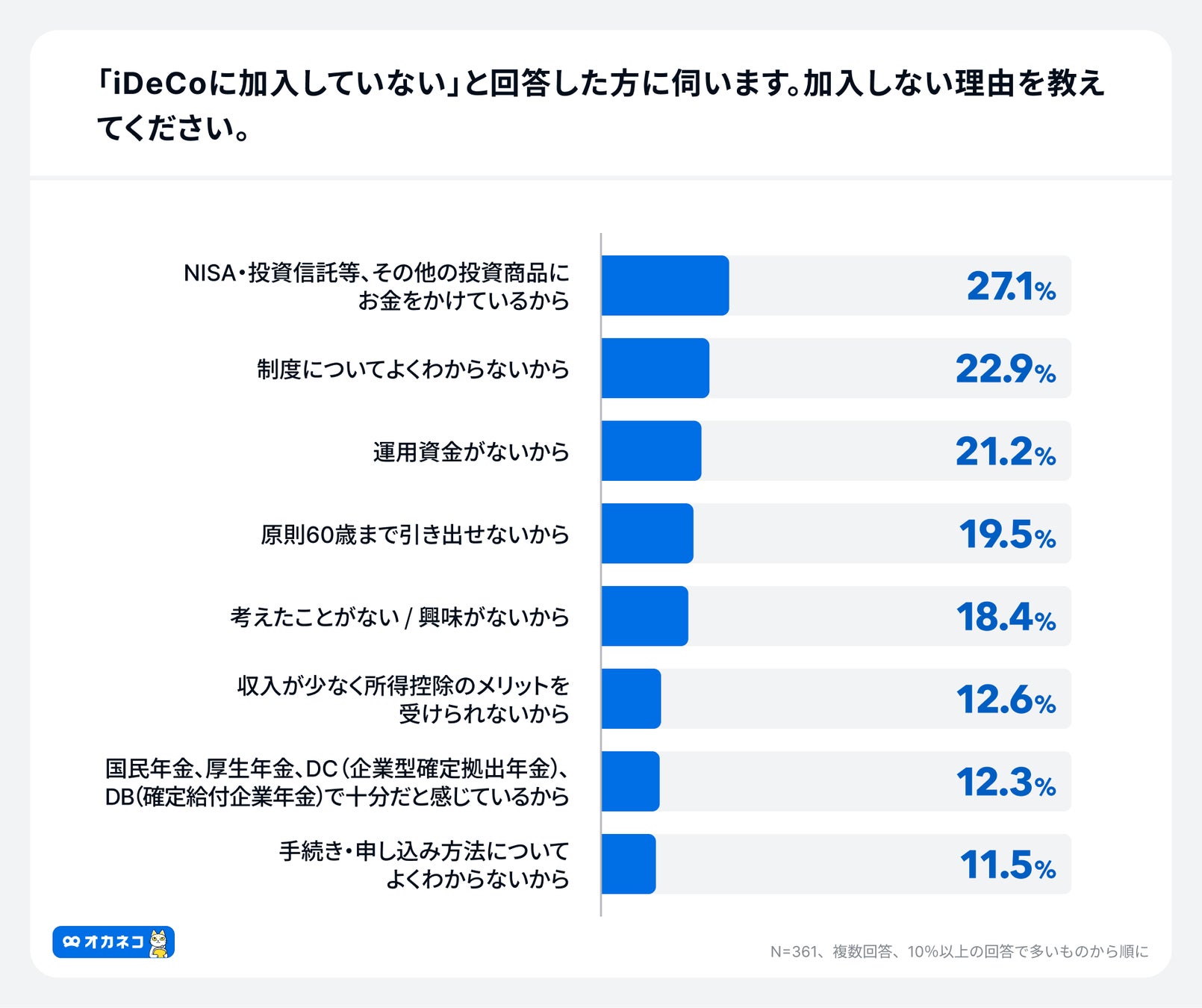

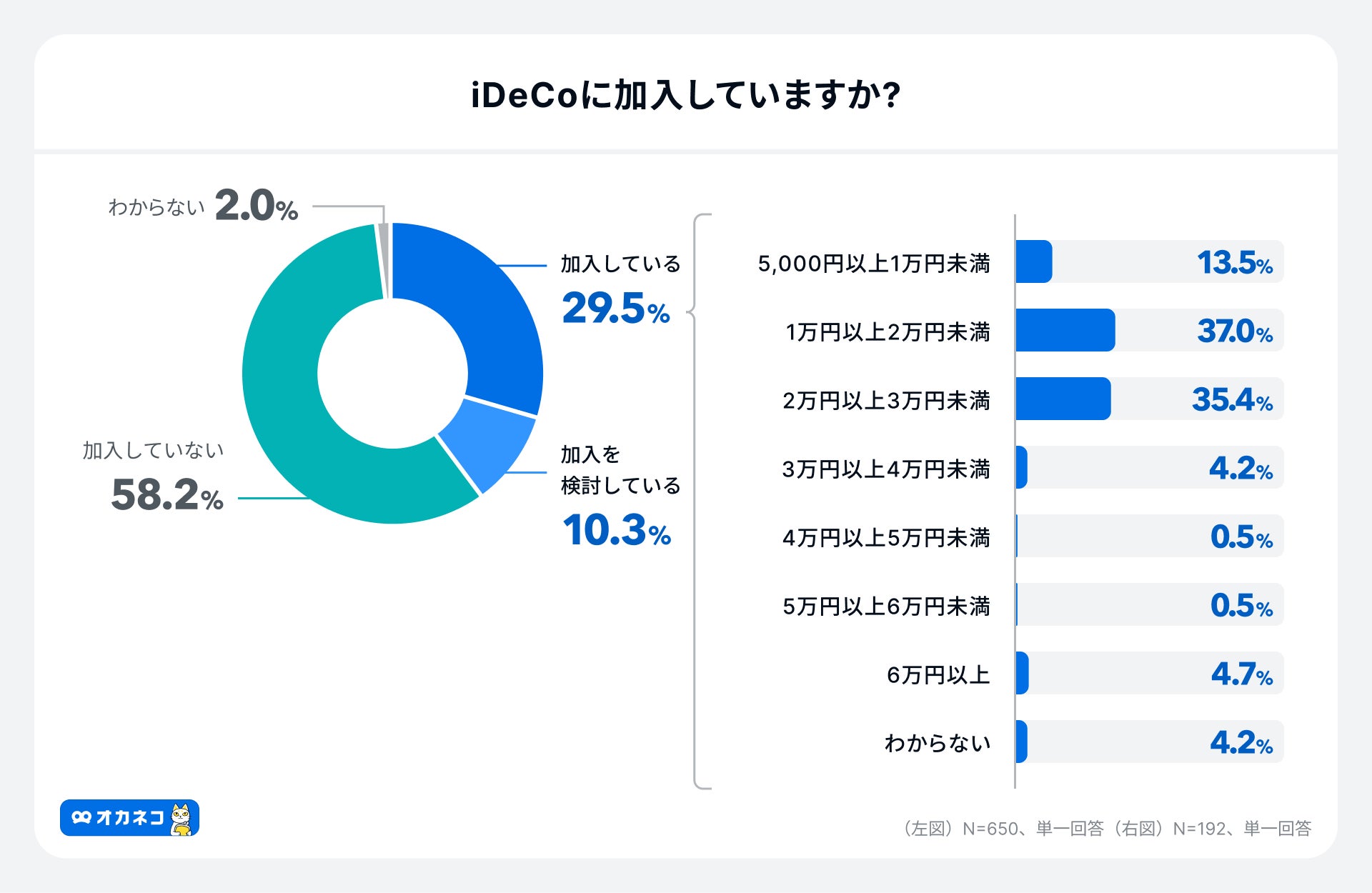

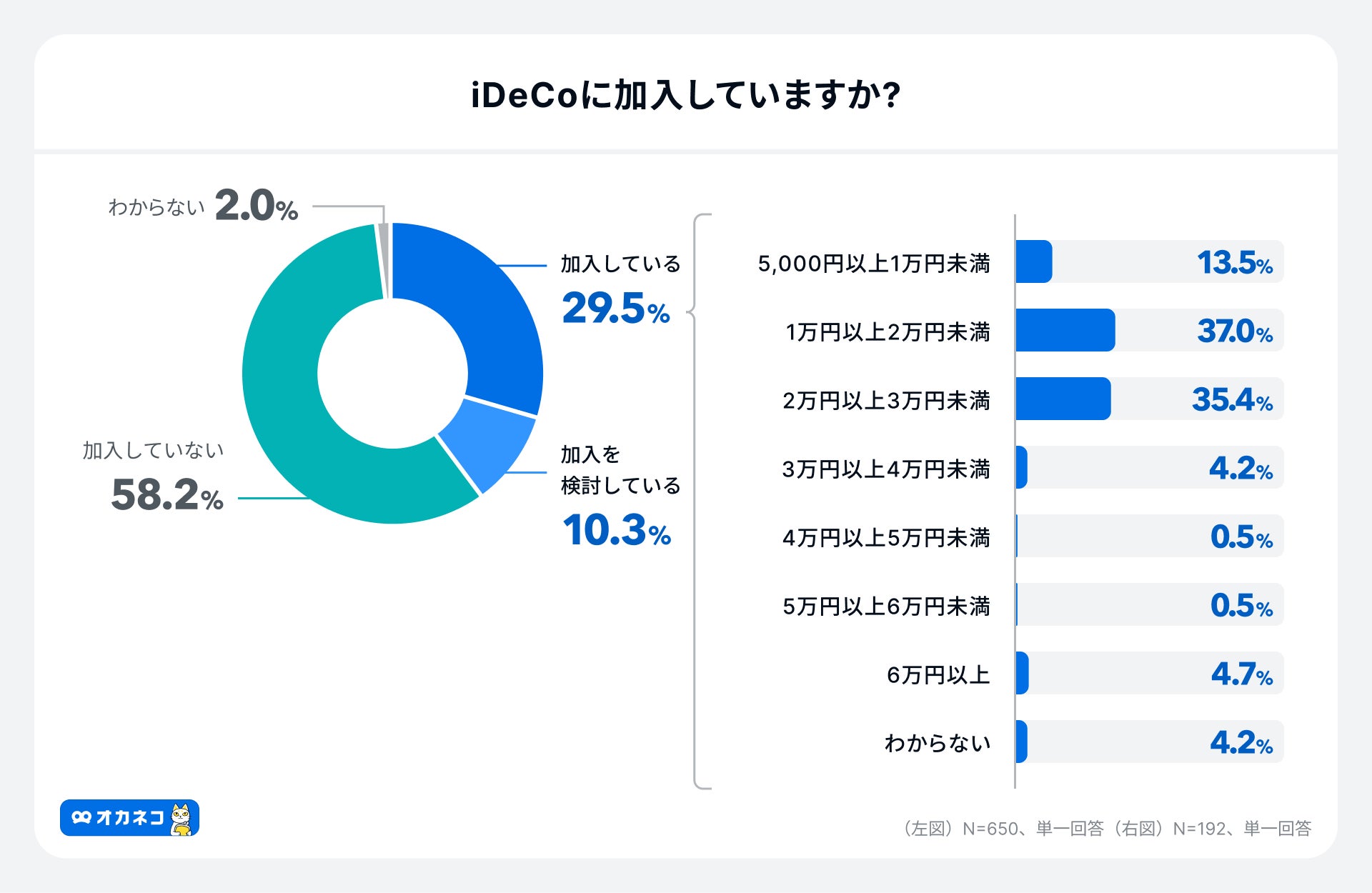

オカネコが2024年11月に実施した調査によると、iDeCoの加入率は約3割、毎月の平均拠出額は21,209円でした。

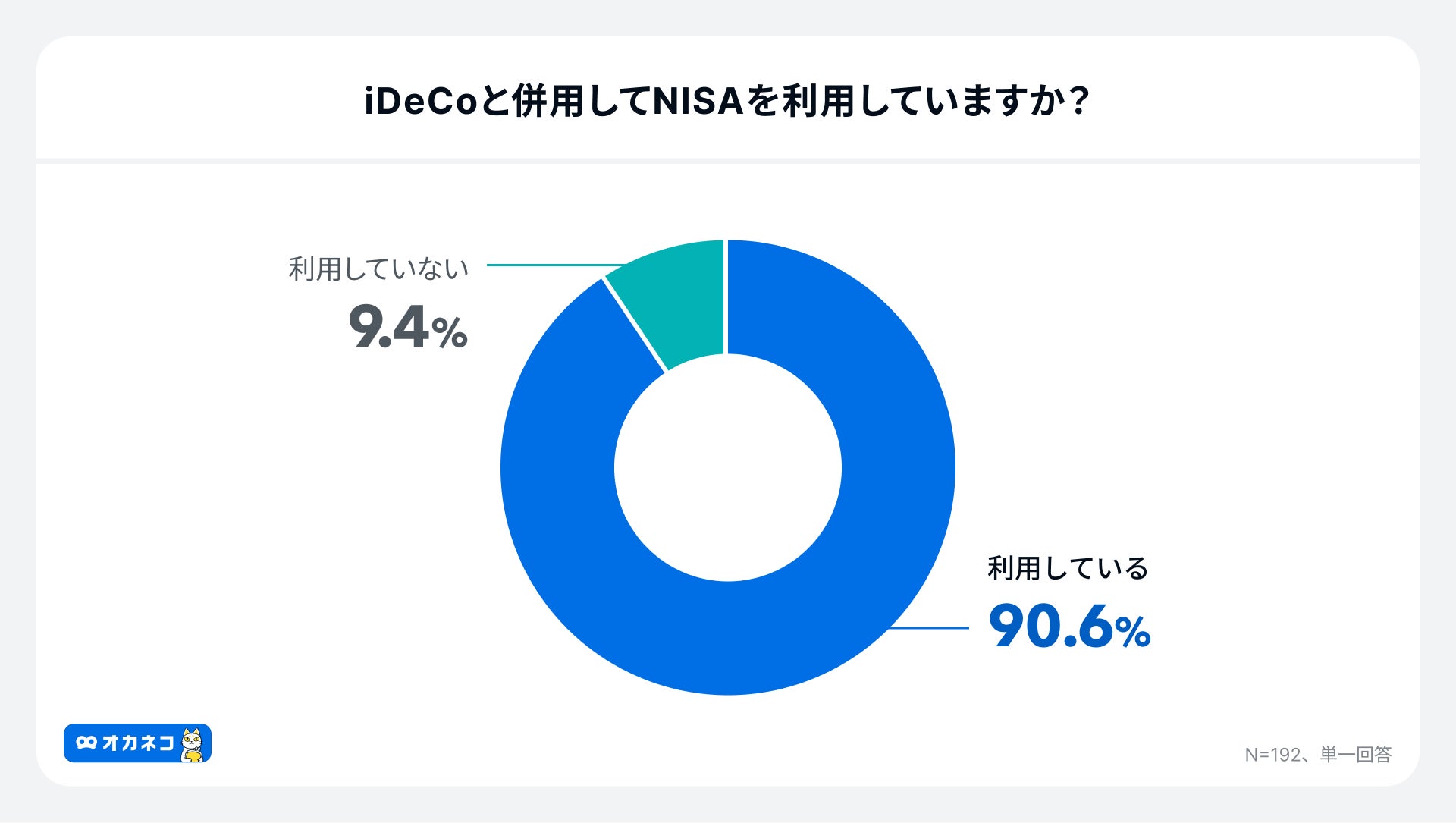

iDeCoへの加入理由としては老後に向けた資産形成が82.3%ともっとも多く、iDeCoを利用している方の約90%はNISAも利用していることが伺えます。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

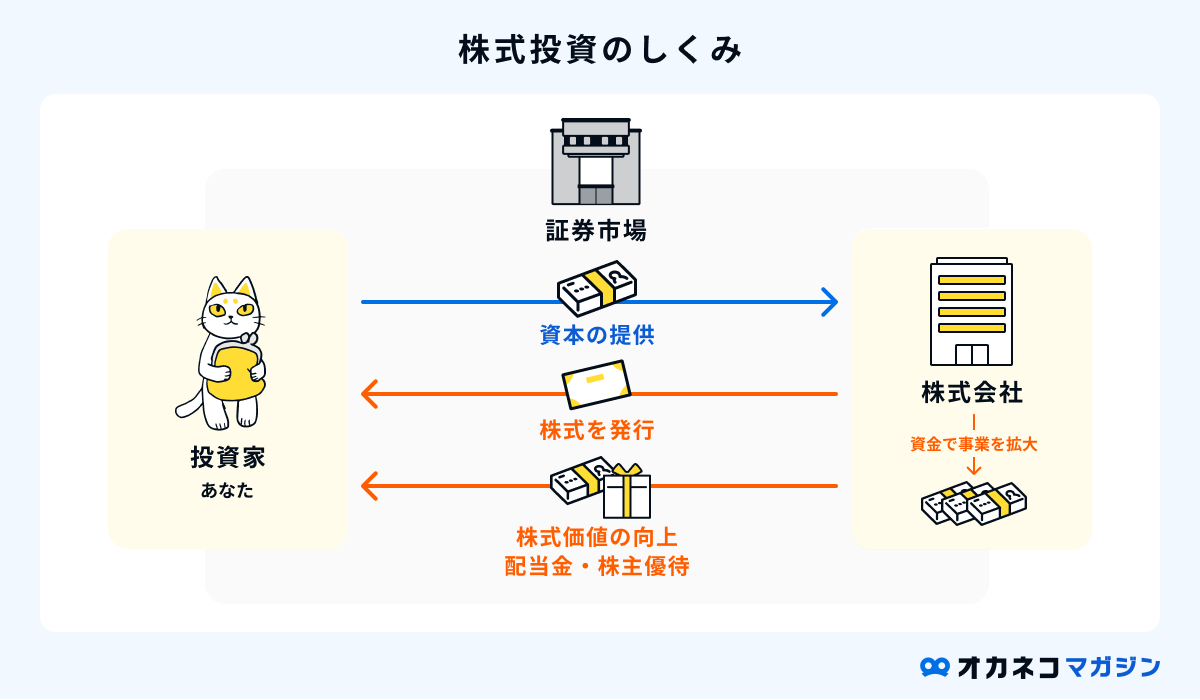

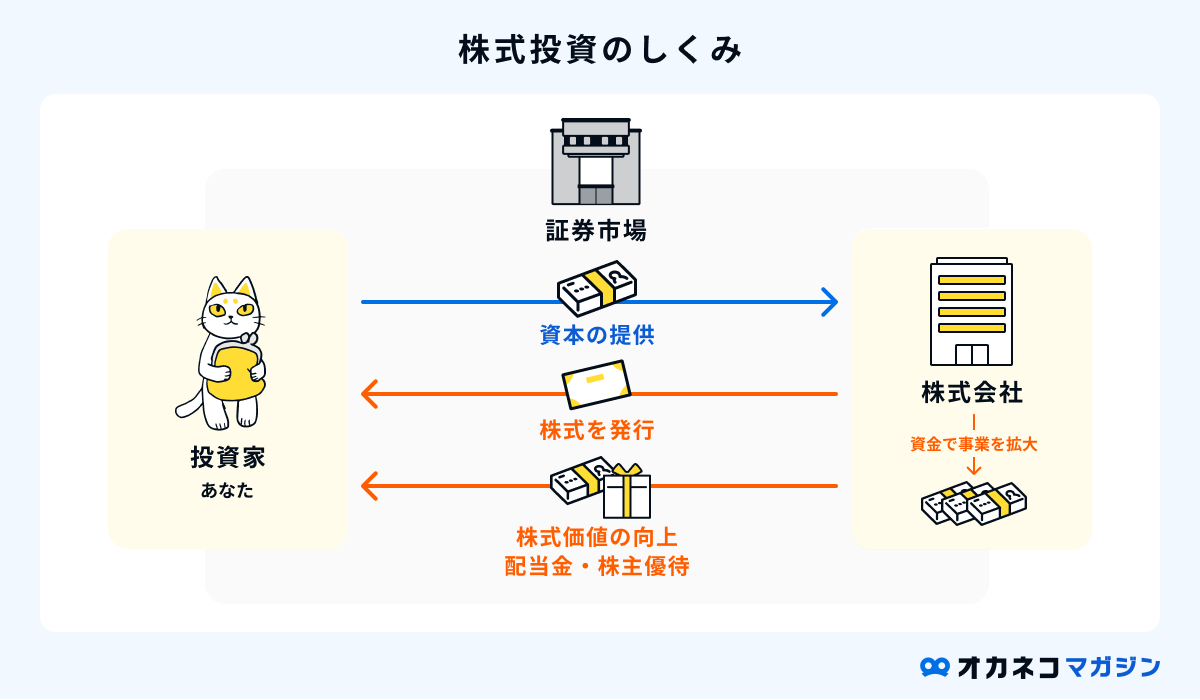

株式投資

株式投資は、証券会社に口座を開設し、企業の株式を購入して利益を得る運用方法です。投資の王道ともいえる方法で、株式の売買益によるキャピタルゲイン、または株主に分配される配当金によるインカムゲインの2軸で利益を得ます。

従来の株式投資は、購入可能な1単元が100株や1,000株に設定されていることが多く、数十万円を超える資金が必要となるケースが一般的でした。昨今では、数万円から購入可能なミニ株が登場しており、資金が少ない方でも株式投資に挑戦できるようになりました。

ただし、株価は景気や企業の不祥事などで暴落してしまうリスクがあり、相場によっては元本割れが発生する場合があります。成長が見込める銘柄選びや、売買するタイミングなどをしっかり見極めることが大切です。

常に知識を吸収する貪欲さが求められるので、まずは投入資金が少なく済むミニ株から始めて、本格的な株式投資に少しずつ慣れていきましょう。

投資信託

投資信託は、投資家から集めた資金をファンドマネージャーが運用し、その運用で利益が出た場合に配当金が受け取れる運用方法です。

初心者の方におすすめの理由は、少額から資産形成を開始でき、投資家の代わりにプロの専門家が運用を行ってくれるので、自分で売買のタイミングを判断しなくて良いというメリットがあるためです。

投資信託による運用は、株式や債券、不動産など、多岐に渡る分散投資で行われるので、リスク分散が可能な点もメリットといえます。

一方で、投資信託で運用をする際には、定期的な運用コストが発生する点には注意が必要です。また、元本保証がされているわけではないため、市場相場によっては元本割れを起こしてしまう可能性もあります。

運用先を選ぶためにはある程度の金融知識も必要です。どれにすべきか迷ったときは、ファイナンシャル・プランナーなどの専門家に相談してみましょう。

財形貯蓄制度

勤務先に財形貯蓄制度がある方は、そちらを利用するのもよいでしょう。財形貯蓄は給与天引きで貯蓄を行う制度なので、貯金が苦手な方も資産形成しやすいのがメリットです。

また、財形年金貯蓄・財形住宅貯蓄の元金合計550万円までの利子が非課税になる、財形持家融資を利用できるというメリットも。

さらに、企業によっては財形貯蓄を行っている社員に給付金を拠出してくれるところもあるため、ぜひ一度勤務先の制度を確認してみてください。

財形貯蓄には、一般財形貯蓄・財形年金貯蓄・財形住宅貯蓄の3種類があります。一般財形貯蓄は使い道が自由ですが、財形年金貯蓄は老後資金の形成、財形住宅貯蓄は持ち家購入またはリフォーム資金の形成を目的とするものです。

目的以外の用途のために引き出すと、過去5年間の利息に遡って課税されるため、資産形成の目的によって財形貯蓄の種類を使い分けましょう。

積立保険

万一の際の保障を持ちながら貯蓄を行いたい方には、積立保険がおすすめです。積立保険には、「終身保険」「個人年金保険」「学資保険」などがあります

積立保険なら、保険料支払いにより自動的に積み立てがされ、解約しないかぎりは資金の引き出しもできないため、せっかく貯めたお金を使い込んでしまう心配がありません。

一方で、積立保険を途中解約すると元本割れしたり、保障を手厚くすると貯蓄性が下がったりする場合もあるため、目的に合わせて選ぶことが重要です。

月々の掛金のほか払込期間や保障期間、保障内容、解約返戻金や満期保険金の返戻率などを確認し、納得したうえで加入しましょう。

自分で選ぶのが難しい場合は、FPなどお金の専門家に相談すると、自分に必要な積立保険を提案してもらえます。

固定費の見直し

そもそも貯金にまわすお金がない場合は、家計の支出を抑え、貯金できるだけの余力を作る必要があります。ご紹介した運用方法を実践することに加え、毎月の支出を見直すことも効果的です。

中でも、毎月自動的に支払いが発生する「固定費」の見直しは、大きな節約効果が期待できるので、ぜひ実践してみましょう。具体的な節約方法をご紹介します。

水道光熱費の節約方法

水道光熱費の節約は、エアコンやシャワーの温度設定を調整したり、水道をこまめに止めるなど細かな心掛けも大切ですが、契約内容を一度見直してみると継続的な節約に繋がる可能性が高いです。

電気やガスの自由化にともない、多くの会社からプランが出ています、水道光熱費や通信費の契約を一つの会社にまとめたり、使用する電力に応じた最適なプランに切り替えるなど、今契約しているプランと比較しながら検討してみましょう。

スマホ料金の節約方法

スマホのプランの見直しをしたり、キャリアを格安SIMに切り替えることで、毎月数千円の節約に繋がる可能性があります。

ドコモやauなど大手キャリアを利用している場合、契約内容によって異なるものの毎月1万円近くの月額料金を支払っている方は多いのではないでしょうか。

大手キャリアが提供するサブキャリア(UQモバイル・ワイモバイルなど)や、格安SIM(mineoなど)であれば毎月2,000円~5,000円程度の利用料金に抑えられる可能性があるため、スマホ・携帯料金を安く抑えたい方はぜひ見直してみましょう。(※1)

※1:毎月のスマホ・携帯料金を安くしたい方へ!ドコモ・au・ソフトバンクの料金を安くする方法とは?|モバレコ

保険料の節約方法

保険は「言われるがまま加入していて保障内容がよく分からない」「加入したきり一度も見直したことがない」という方は多いでしょう。

保険商品は年を経るにつれて新しいサービスが登場しており、中には、加入中の保険とほぼ同じ保障内容でありながら、保険料が安い別の商品が登場している可能性があります。

オカネコでは無料チャットでプロに保険の相談が可能です。まずは3分ほどの家計診断をして、コメント欄に「保険を見直したい」と書けば、複数のプロからメッセージが届きます。ご自身に合いそうな方を選んで、ぜひ気軽に相談してみてください。

金利の高い銀行の活用

短期・中期的に利用する予定のお金はいつでも引き出せる銀行に預ける方は多いと思いますが、少しでも金利の高い銀行を選ぶことで効率の良い貯金が可能に。

特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。たとえば、ネット銀行の一例とその金利は、次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットがあります。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

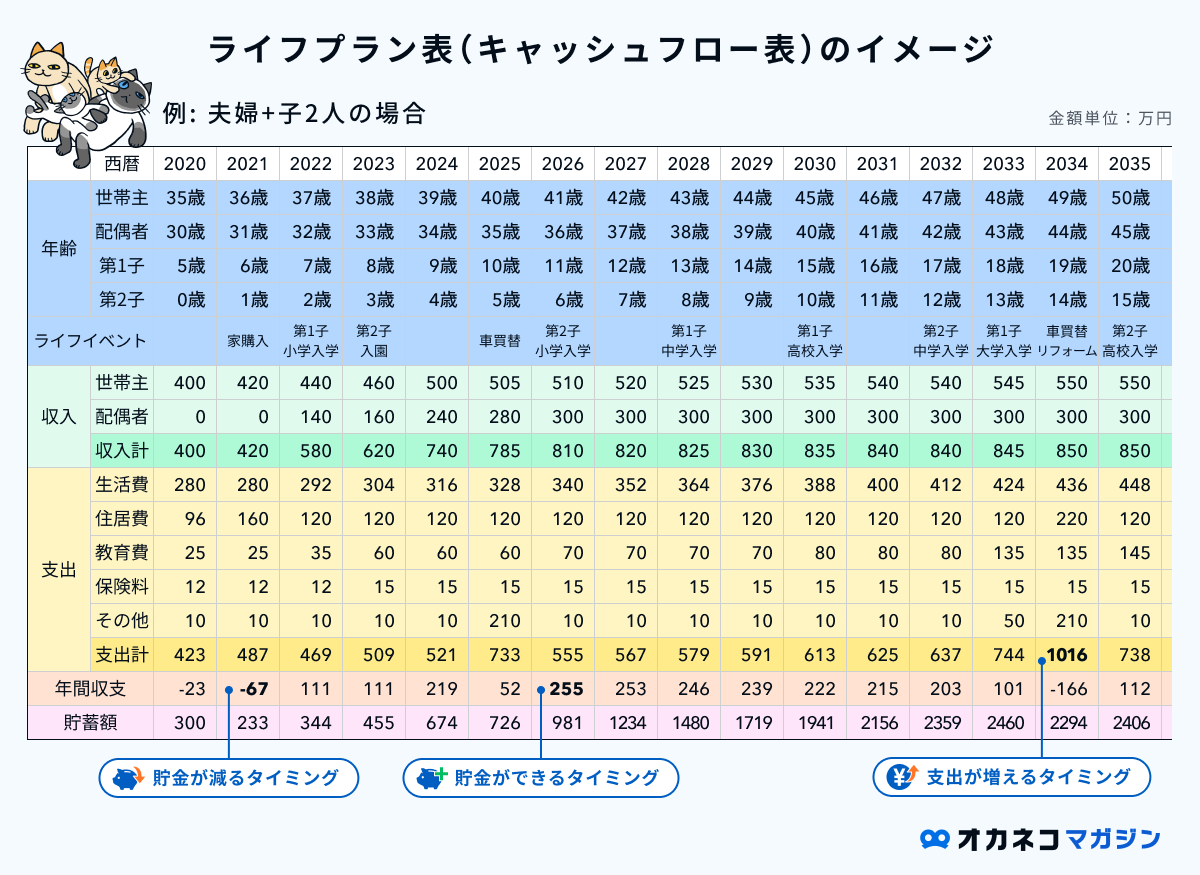

自分にあった対策を見つけるには「ライフプランニング」がおすすめ

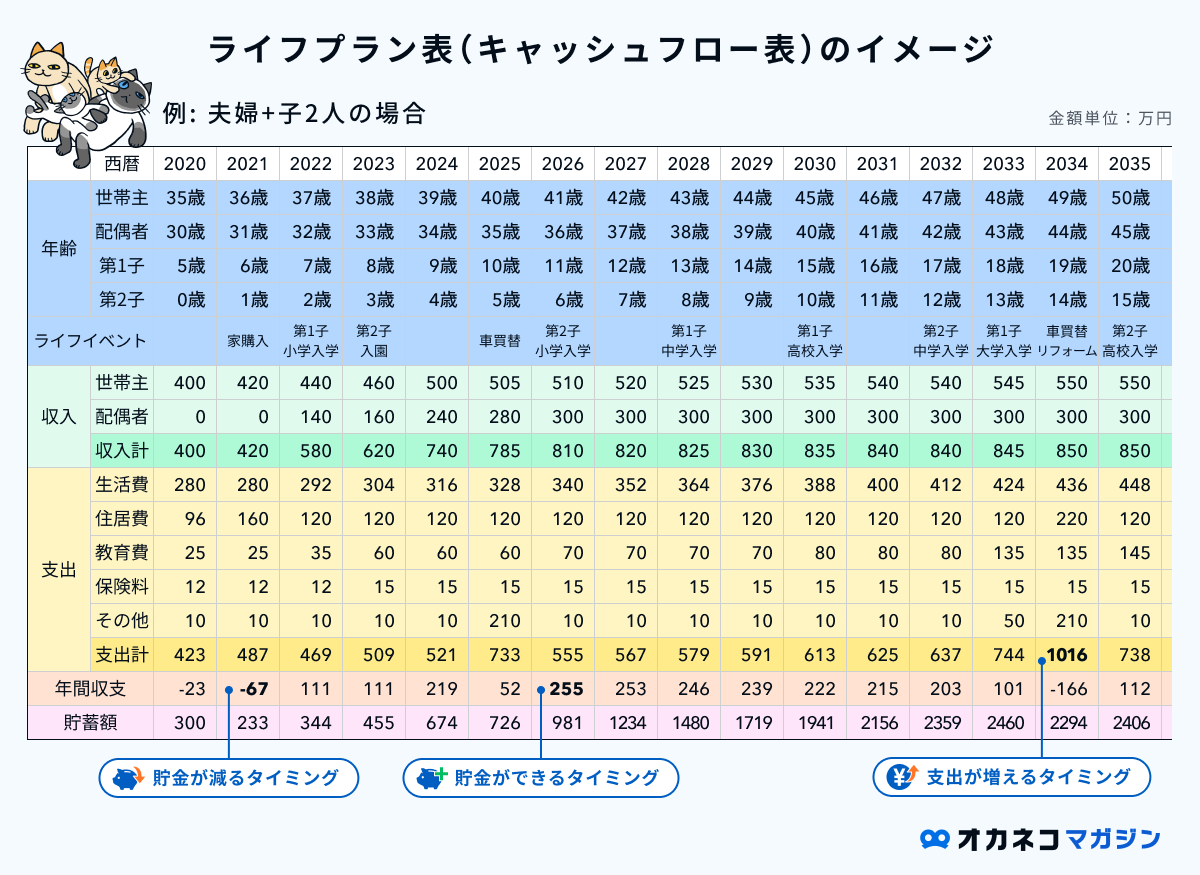

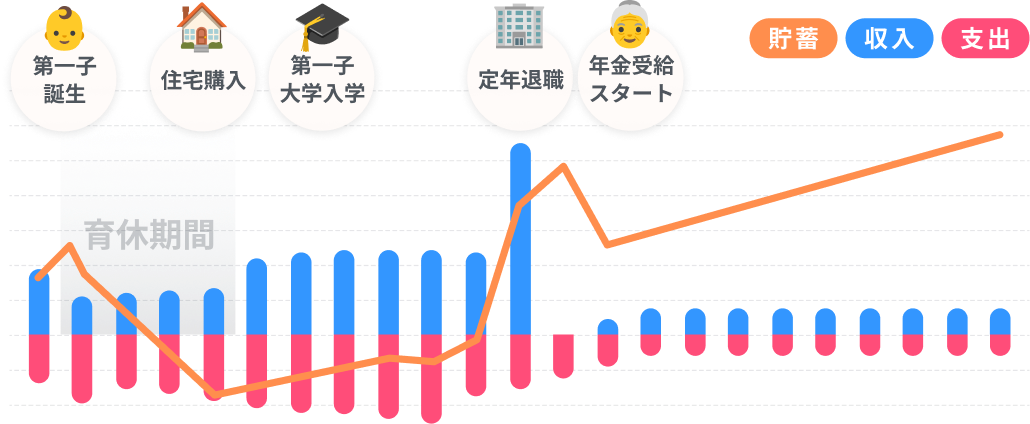

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。

長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかるため、自分にあった資産運用方法や、今からできる節約方法などが把握できるでしょう。

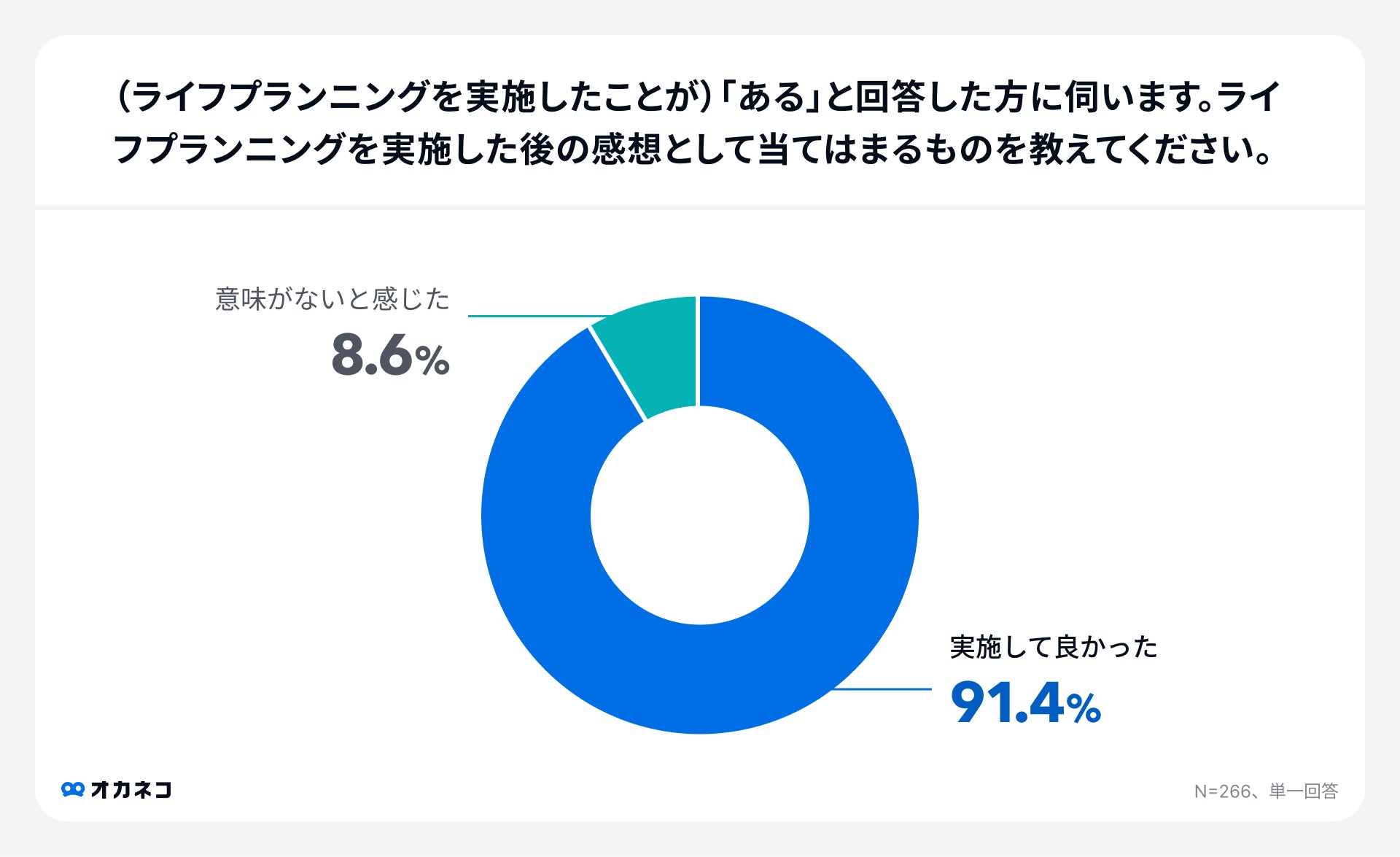

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

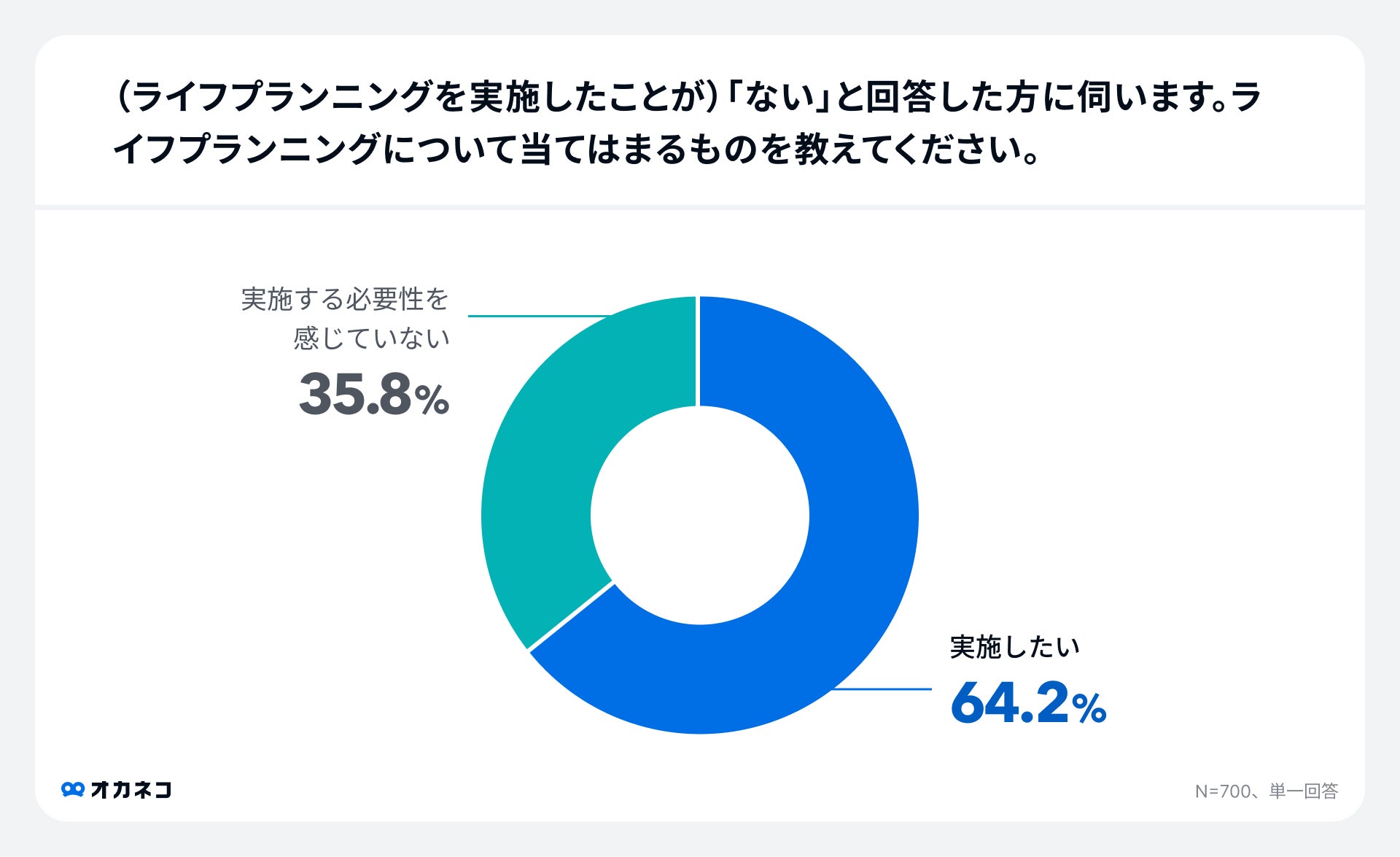

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないことがわかりました。

FPからもらえるアドバイス・提案の一例

- ヒアリングの上であなただけの詳細なライフプランニング表の作成

- 老後までに必要な貯金額とやるべき対策

- 手当や自治体の補助金など利用できる公的制度

- 老後資金・教育資金・住宅購入計画等の提案

まずは簡単な家計診断をしたらFPからコメントが届き、そのまま無料で相談が可能です。

FPから無理に商品を勧められることはないため、信頼できるFPを見つけて納得のいく選択をしましょう。

まとめ

金融広報中央委員会の調査によると、日本全国の30代の平均貯金額は約599万円、中央値は約130万円であることがわかりました。

| 30代の平均貯金額 | |||

|---|---|---|---|

| 世帯 | 総世帯 | 二人以上世帯 | 単身世帯 |

| 平均 | 599万円 | 601万円 | 594万円 |

| 中央値 | 130万円 | 150万円 | 100万円 |

参照 : 家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

20代から30代になることで、さまざまなライフイベントに立ち会う機会も多くなり、その際にはより多くの貯金が必要になります。

将来的に結婚や出産、マイホームの購入などを検討中の方は、現役世代として働ける若いうちから、計画的に資産形成へ取り組むことを心がけましょう。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/