| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

金融広報中央委員会の調査によると、総世帯における20代の平均貯金額は約151万円、中央値は約10万円でした。

また、同調査では日本全国の20代のうち、単身世帯で83.6%(※1)、二人以上世帯で74.9%(※2)が老後の生活に不安を感じていると回答しています。

お金の不安を解消するためには、年齢が若いうちから将来を見据えて、積極的に貯金へ取り組む必要があります。

本記事では、日本全国の20代の平均貯金額や、今後のライフイベントで必要な貯金額を紹介したうえで、20代でも効率よく貯金ができるおすすめの方法を解説します。

また、全年代・世帯別の平均貯金額や中央値については、ぜひ以下のコンテンツを合わせて参考にしてみて下さい。

- 20代の平均貯金額は約151万円、中央値は約10万円と大きな差がある。単身世帯では平均貯金額は約121万円、中央値は約9万円、二人以上世帯では平均貯金額は約249万円、中央値は約30万円。

- 20代で1,000万以上貯金している割合は全体の2%前後。

- 就職、転職、結婚・出産など、20代はライフイベントも多く、それぞれの貯金額の目安を参考に今から準備を始めておきましょう。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

※1 : 参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4,44|知るぽると 金融広報中央委員会

※2 : 参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4,44|知るぽると 金融広報中央委員会

※3:参照:家計の金融行動に関する世論調査[総世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

20代の平均貯金額は約151万円、中央値は約10万円

金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」を参照すると、総世帯における20代の平均貯金額は約151万円、中央値は約10万円でした。

.png)

参照:家計の金融行動に関する世論調査[総世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参考までに、「平均値」と「中央値」の違いは以下の通りです。中央値の方が平均に近いよりリアルな数値と言えます。

- 平均値:複数の数を等分したときの値(例:0・0・6の3つの数字の平均値は2)

- 中央値:複数の数を順に並べたときの中央にくる値(例:0・0・6の3つの数字の中央値は0)

つまり、20代の平均貯金額としては「10万円」がひとつの指標になるといえそうです。

20代の貯金額について、より詳細な情報を項目ごとに確認していきます。

※本記事の「貯金額」「貯蓄額」には、現金の預貯金以外にも、株式や債券といった有価証券なども含まれています。

20代の二人以上世帯の平均貯金額

金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」より、二人以上世帯の平均貯金額からみていきます。

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

20代の二人以上世帯では、金融資産非保有世帯を除くと、100万円未満の金融資産を保有する世帯割合が最も多くなっています。また、全国平均と比較すると、平均貯金額はおよそ1,058万円、中央値でおよそ300万円の差があることがわかります。

日本では年齢上がるにつれて収入が増える傾向にあるため、収入が低めの20代は貯金がしにくい環境にあるといえそうです。

二人以上世帯はどのように資産を管理しているのか、資産保有割合についてもみていきましょう。

| 【二人以上世帯】20代の資産保有割合 | ||

|---|---|---|

| 20代 | (参考)全国 | |

| 預貯金 | 42.1%(うち定期性預金13.2%) | 43.1%(うち定期性預金20.7%) |

| 金銭信託 | 0.4% | 1.2% |

| 生命保険 | 18.8% | 11.7% |

| 損害保険 | 13.2% | 1.9% |

| 個人年金保険 | 4.8% | 6.0% |

| 債権 | 0.0% | 4.2% |

| 株式 | 6.8% | 19.4% |

| 投資信託 | 12.8% | 9.1% |

| 財形貯蓄 | 0.4% | 2.0% |

| その他金融商品 | 0.8% | 1.3% |

20代の二人以上世帯では、銀行口座の預貯金が最も大きな割合となっており、次点で生命保険、損害保険と続きます。

全国平均と比較すると、株式や債券で保有する割合が低い傾向にある一方、投資信託を保有する割合は高い傾向にあり、20代の二人以上世帯では投資信託を活用している人が多いことが伺えます。

共働き・二人以上世帯の貯金については、以下のコンテンツも合わせて参考にしてください。

20代の単身世帯の平均貯金額

続いて、20代の単身世帯の平均貯金額です。

金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」によると、20代の単身世帯では2割以上が100万円未満の金融資産しか保有していないことがわかります。

参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

単身世帯は自分のことだけにお金を使うことができるため、二人以上世帯よりも貯蓄割合は全体的に低めです。全国平均と比較しても100万円未満の割合が非常に高く、そこまで積極的に貯金に取り組む世帯数が少ないものと推測できます。

20代の単身世帯における資産保有割合は、次のとおりです。

| 【単身世帯】20代の資産保有割合 | ||

|---|---|---|

| 20代 | (参考)全国 | |

| 預貯金 | 53.7%(うち定期性預金11.6%) | 43.4%(うち定期性預金20.3%) |

| 金銭信託 | 2.5% | 0.6% |

| 生命保険 | 4.1% | 7.6% |

| 損害保険 | 0.8% | 1.0% |

| 個人年金保険 | 1.7% | 5.1% |

| 債権 | 1.7% | 4.4% |

| 株式 | 16.5% | 23.9% |

| 投資信託 | 17.3% | 11.3% |

| 財形貯蓄 | 1.7% | 1.0% |

| その他金融商品 | 0.0% | 1.7% |

上記のデータをみると、二人以上世帯につづいて単身世帯においても、現金の預貯金が最も大きな割合を占めていることがわかります。次点で投資信託、株式と続き、二人以上世帯よりも投資で保有する割合が高くなっており、生命保険や損害保険での貯蓄割合は低めです。

20代の単身世帯では、万一の病気やケガで働けなくなるリスクよりも、投資のリターンを重視する傾向にあることが伺えます。

独身・単身世帯の貯金については、以下のコンテンツも合わせて参考にしてください。

20代の年収別の貯金額

次に、金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」より、設問間クロス集計を参考にして20代の年収別貯金額をみていきます。

| 【年収別】20代の平均貯金額 | ||||

|---|---|---|---|---|

| 二人以上世帯 | 単身世帯 | |||

| 平均 | 中央値 | 平均 | 中央値 | |

| 平均貯金額 | 1,307万円 | 330万円 | 941万円 | 100万円 |

| 収入はない | 157万円 | 0円 | 16万円 | 0円 |

| 300万円未満 | 381万円 | 8万円 | 83万円 | 5万円 |

| 300~500万円未満 | 161万円 | 10万円 | 199万円 | 60万円 |

| 500~750万円未満 | 201万円 | 70万円 | 260万円 | 200万円 |

| 750~1,000万円未満 | 448万円 | 260万円 | – | – |

| 1,000~1,200万円未満 | 113万円 | 3万円 | 3万円 | 3万円 |

| 1,200万円以上 | 567万円 | 700万円 | 275円 | 220円 |

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 設問間クロス集計 シート1|知るぽると 金融広報中央委員会

参照:家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 設問間クロス集計 シート1|知るぽると 金融広報中央委員会

単身世帯では年収が上がるにつれて貯金額も増えていきますが、二人以上世帯では年収にかかわらず、およそ200~400万円前後の貯金額で推移していることがわかります。

二人以上世帯の場合は子どもがいる世帯も含まれており、養育費や教育資金、住宅ローンなど、単身世帯よりも普段の支出額が多い傾向にあります。そのため、単身世帯に比べて全体的な貯金額は少ない傾向にあるものと推測できます。

同調査では、年収が300万円未満でも3,000万円以上の貯金をしている世帯が2%前後、一方で、年収が750万円を超えていても100万円以下の貯金しかない世帯が約21%もいることがわかっています。

貯金額の多寡については必ずしも年収面が影響するわけではなく、貯金の取り組み方や考え方によっては、年収が少ない20代でも数千万円以上の貯金が可能といえるでしょう。

20代の約4割は貯金がゼロ(金融資産非保有)

日本全国の20代の多くがある程度の金融資産を保有していることがわかりましたが、一方で、二人以上世帯の約3.6割、単身世帯の約4.3割は金融資産を保有していないこともわかっています。

金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」を参照して、20代の金融資産非保有世帯の割合も確認していきましょう。

※ここでは金融資産非保有世帯を「金融資産なし」としています。

参照:家計の金融行動に関する世論調査[総世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照 : 家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

上記データを参照すると、総世帯の約4割は金融資産を保有しておらず、二人以上世帯よりも単身世帯のほうが金融資産非保有の割合は高めで、貯金に対してやや消極的であることが伺えます。

特に、単身世帯の場合は、病気やケガで働けなくなってしまうと、収入が途絶えて生活ができなくなってしまうリスクがあります。二人以上世帯でも同様のリスクがあり、子どもがいる場合は教育資金を賄うのに苦労する可能性も考えられるでしょう。

自身の家族や両親の介護費用が発生することもあるので、今後の長い人生を見越して、早いうちから積極的に貯金へ取り組んでおくことが大切です。

1,000万以上貯金している割合は全体の2%前後

金融資産非保有世帯が比較的多く、年収が低い傾向にある20代でも、全体の2%前後は1,000万円以上の貯金に成功しています。

| 20代で1,000万円以上の貯金世帯割合 | |||

|---|---|---|---|

| 総世帯 | 二人以上世帯 | 単身世帯 | |

| 1,000万円以上 | 2.2% | 4.1% | 1.6% |

| 1,000万円以下 | 95.7% | 92.4% | 96.8% |

| 無回答 | 2.1% | 3.5% | 1.6% |

| 平均 | 151万円 | 249万円 | 121万円 |

| 中央値 | 10万円 | 30万円 | 9万円 |

参照 : 家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

20代の総世帯における平均貯金額が151万円、中央値が10万円であるのに対し、約2.2%の20代は1,000万円以上の貯金に成功しています。

いまは年収が少ないうえに貯金額が少なかったとしても、効率のよい資産形成の方法や貯金を継続するためのコツを知っていれば、年齢が若い20代でも1,000万円以上の貯金は可能です。

お金のこと、専属のプロの講師からマンツーマンで学べる

- オンラインかつマンツーマン形式の家計改善・金融教育プログラム

- 講師は金融機関出身の経験豊富なFP

- カリキュラムは一人ひとりのライフスタイルや目標に合わせて設計

- 日々の支出管理・フィードバックにより、無理なく行動を習慣化し、未来に備える力が身に付く

╲ 今なら無料体験の参加で1,000円分のコーヒーチケットプレゼント! /

老後に向けた貯蓄の考え方

老後に向けた貯蓄の基本的な考え方としては、「老後の支出 – 老後の収入」を計算して不足分の金額を貯めることが大切です。

総務省統計局の「家計調査年報(家計収支編)2023年(令和5年)家計の概要」を参照すると、老後に必要な生活資金の目安を計算することができます。

参照 : Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2023年(令和5年)19ページ|総務省統計局

参照 : 家計調査 収支項目分類の基本原則|総務省統計局

2023年時点の65歳以上無職世帯における社会保障給付は、単身世帯で約11.8万円、二人以上世帯で約21.8万円です。それに加えて、預貯金の引き出しや財産の売却、保険金の受け取りなどで生活費を補填しており、その金額が「その他収入」として約1〜2.5万円となっています。

一方、老後の毎月の支出額は単身世帯で約15.7万円、二人以上世帯で約28.2万円となっており、この金額には税金や社会保険料などの非消費支出も含まれます。

上記のデータを合計すると、65歳時点の資産を取り崩しながら普通に生活をするだけで、単身世帯では毎月30,768円、二人以上世帯で37,916円が不足する計算です。

仮に65歳時点で一切の金融資産を持っていない場合は、毎月3万円前後が不足してしまいます。厚生労働省の「令和4年簡易生命表の概況」によれば、日本人の平均寿命は男性が約81歳、女性が約87歳です。65歳から平均寿命までの期間を約20年と仮定すると、老後を普通に暮らすだけで約720万円の赤字に。

これらは老後の生活資金として必要最低限とされる金額で、ゆとりのある老後生活を送るためには、さらに多くの貯金が必要です。

各種カードが1枚になった「Oliveフレキシブルペイ」は家計管理におすすめ!

- キャッシュカード・クレジットカード・デビットカード・ポイントカードが1枚に集約

- 支払いでVポイントが貯まる

- 振込手数料・ATM手数料などがお得になる

- アプリで「SBI証券口座の管理」「Vポイントの管理」も可能

- 無料で「ETCカード」「家族カード」が発行可能

╲ 今(2025/5/1~)ならアプリで新規開設+各種取引で最大29,600円相当プレゼント!※ /

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

20代のライフイベントと必要になるお金

これからの貯金の計画を建てるためには、直近で起こり得るライフイベントと必要な金額を事前に把握しておく必要があります。

20代のライフイベントとして、主に次の4つが挙げられます。

それぞれのライフイベントで必要になるお金の一例を紹介します。これからの貯金額の目安を計算する際の参考にしてください。

就職・転職

20代になると就職活動をする方も多く、中には転職活動を検討中の方もいるでしょう。

就職・転職をする際には、次の項目でお金が必要です。

- スーツ代(スーツ、シャツ、革靴、カバン代含む)

- 交通費(説明会、試験会場、面接時など)

- 履歴書、写真代

- 試験や業界研究用の書籍代

- 転職活動中の生活費(税金等の支払い含む)

実家暮らしで就職活動をするなら問題ありませんが、遠方から一人暮らしをしている学生や転職活動を考えている方は、普段の生活費を含む貯金が必要です。

総務省統計局の「家計調査年報 家計収支編(単身世帯)」の2023年における「表番号8 住居の所有関係別」を参照すると、単身世帯の1ヶ月あたりの平均支出額は約167,620円です。

転職活動は早くとも2ヶ月程度、中には半年以上経っても転職先が決まらない方もいるため、最低でも半年分以上の生活費は貯金しておきたいところです。

また、就職や転職に合わせてスーツ代や交通費、勉強用の書籍代、企業に提出するための履歴書や写真代なども必要です。

結婚資金

「ゼクシィ結婚トレンド調査2023調べ」を参照すると、結納・婚約〜新婚旅行までの総額(推計値)で、およそ415.7万円が必要です。

- 結納・婚約〜新婚旅行までにかかった費用総額(推計値):415.7万円

- 結納式の費用:20.6万円

- 両家の顔合わせ費用:6.7万円

- 婚約指輪:38.2万円

- 結婚指輪(2人分):28.1万円

- 挙式、披露宴・ウェディングパーティー総額:327.1万円

- 新婚旅行:43.4万円

- 新婚旅行土産:5.9万円

※「結納・婚約~新婚旅行までにかかった費用 総額」の算出時に用いた各項目の平均金額を掲載しているが、これは結納・会場費および両家の顔合わせ・会場費については実施した人の、その他の項目については費用の発生した人の平均金額であり、各項目の平均金額の合計は、「結納・婚約~新婚旅行までにかかった費用 総額」とは一致しない

参照:ゼクシィ結婚トレンド調査2023調べ 39ページ

実際には両親や家族からの援助、ご祝儀などがあるため、上記の費用を全額自己負担で賄うわけではありません。ですが、結婚式の規模や招待客の人数、準備を進めるなかで必要な予算が増えていくことも考えられます。

将来的に結婚を考えている方は、やはりある程度は貯金をしておく必要性は高いといえるでしょう。

出産費用

子どもを出産する際には、およそ50万円(正常分娩時)の費用が必要です。

一般的な出産費用の一例と目安は、次のとおりです。

- 妊婦健診費用:初診1万円前後、以降5,000〜7,000円程度

- 分娩費用と入院費用:45万〜50万円

- その他:マタニティ・ベビー用品代など

※超音波検査や血液検査などで追加費用が発生する場合もあります

国民健康保険中央会の「出産費用 平成28年度」を参照すると、正常分娩の平均出産費用の内訳は次のとおりです。

| 出産費用の一例(平成28年度) | ||

|---|---|---|

| 項目 | 平均値 | 中央値 |

| 入院日数 | 6日 | 6日 |

| 入院料 | 112,726円 | 102,000円 |

| 室料差額 | 16,580円 | 0円 |

| 分娩料 | 254,180円 | 250,000円 |

| 新生児管理保育料 | 50,621円 | 51,500円 |

| 検査・薬剤料 | 13,124円 | 10,000円 |

| 処置・手当料 | 14,563円 | 5,560円 |

| 産科医療補償制度 | 15,881円 | 16,000円 |

| その他 | 28,085円 | 18,440円 |

| 妊婦合計負担額 | 505,759円 | 493,400円 |

正常分娩での出産には公的医療保険を使えませんが、「出産育児一時金」や「出産手当金」を受け取れる場合があるため、全額を自己負担で賄うわけではありません。

一方、異常分娩などで帝王切開をする際には公的医療保険の対象となります。

自身が個室などを希望した場合は差額ベッド代も発生するため、上記の項目以上の費用を準備しておかなければなりません。

また、地方自治体が用意する子育て支援制度が利用できる場合もあり、実際の出産時にはそこまでの費用がかからないケースもあるため、将来的に出産を考えている場合は、事前に調べておくようにしましょう。

教育資金

子どもが生まれたら、教育資金も必要です。以下は、文部科学省の調査による、学年(年齢)別の学習費総額です。

参照※1:表2 学年(年齢)別の学習費総額|令和3年度子供の学習費調査 5ページ|文部科学省

参照※2:表9 幼稚園3歳から高等学校第3学年までの15年間の学習費総額|令和3年度子供の学習費調査 18ページ|文部科学省

参照※3:(参考2)国公私立大学の授業料等の推移|文部科学省

参照※4:資料1 令和5年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について 1ページ|文部科学省

※大学の費用ついては授業料、施設設備費は参照データ(年額)をそれぞれの在籍期間で乗じた数値を記載しています。

これらを合計すると、幼稚園から大学卒業(医歯系大学を除く)までの教育費は、すべて公立校で約800万円、すべて私立校で約2,200万円です。

ただし、上記の大学の学費には、通学費や教材、受験費用、一人暮らしをさせる場合の費用などは含まれておらず、大学まで通わせた場合の教育費はさらに膨らむことが予想されます。

なるべく年齢の若いうちから、計画的な貯金に取り組むことが大切です。

ライフプランニングで今後発生する費用を可視化しよう

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

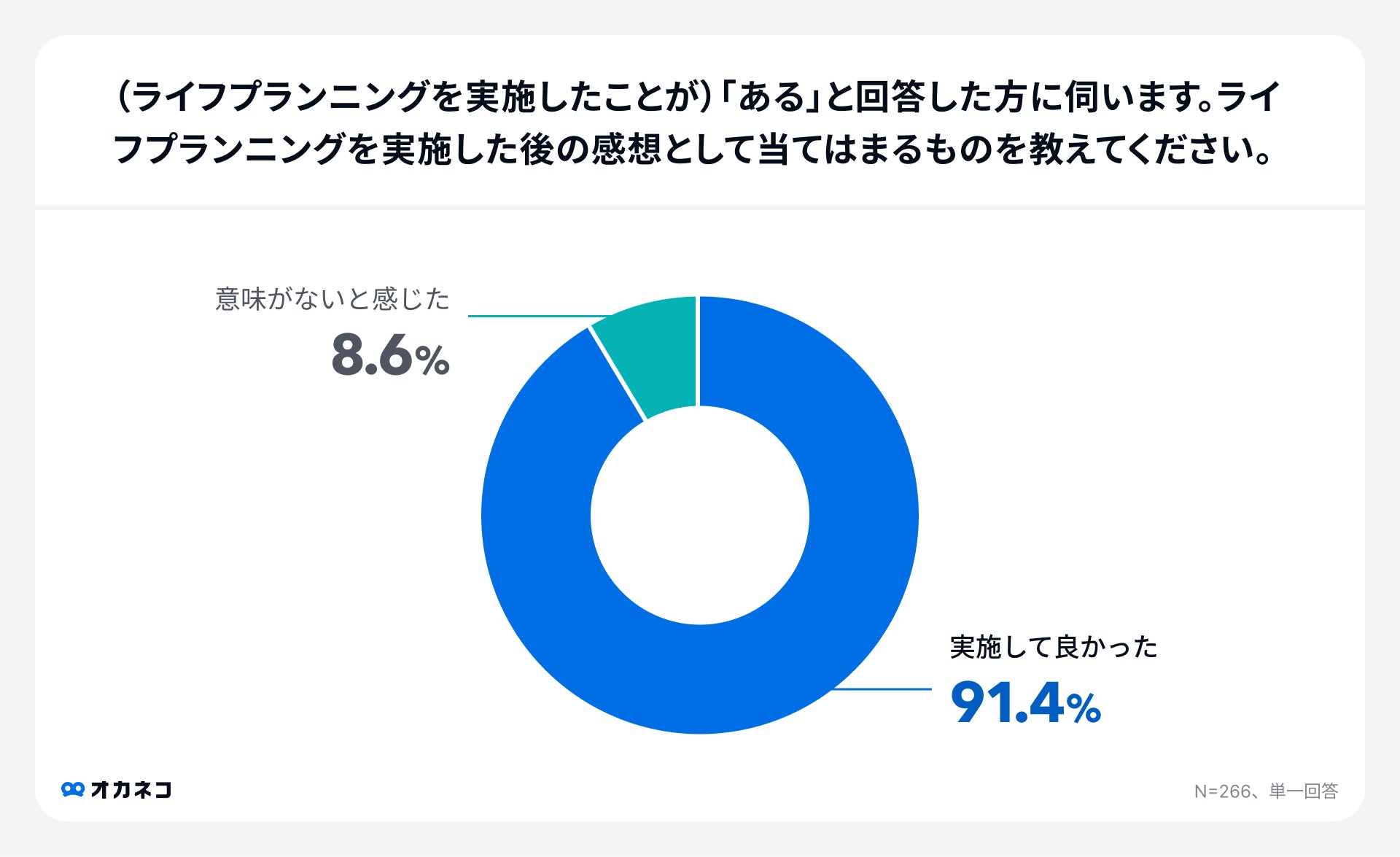

オカネコが2024年4月に実施した調査によると、ライフプランニングを実施したことがある方は平均約3割で、世帯年収が高い層ほどライフプランニングの実施割合が高い傾向にあることがわかりました。

ライフプランニングを実施した方は、約9割の方が実施して良かったと回答。

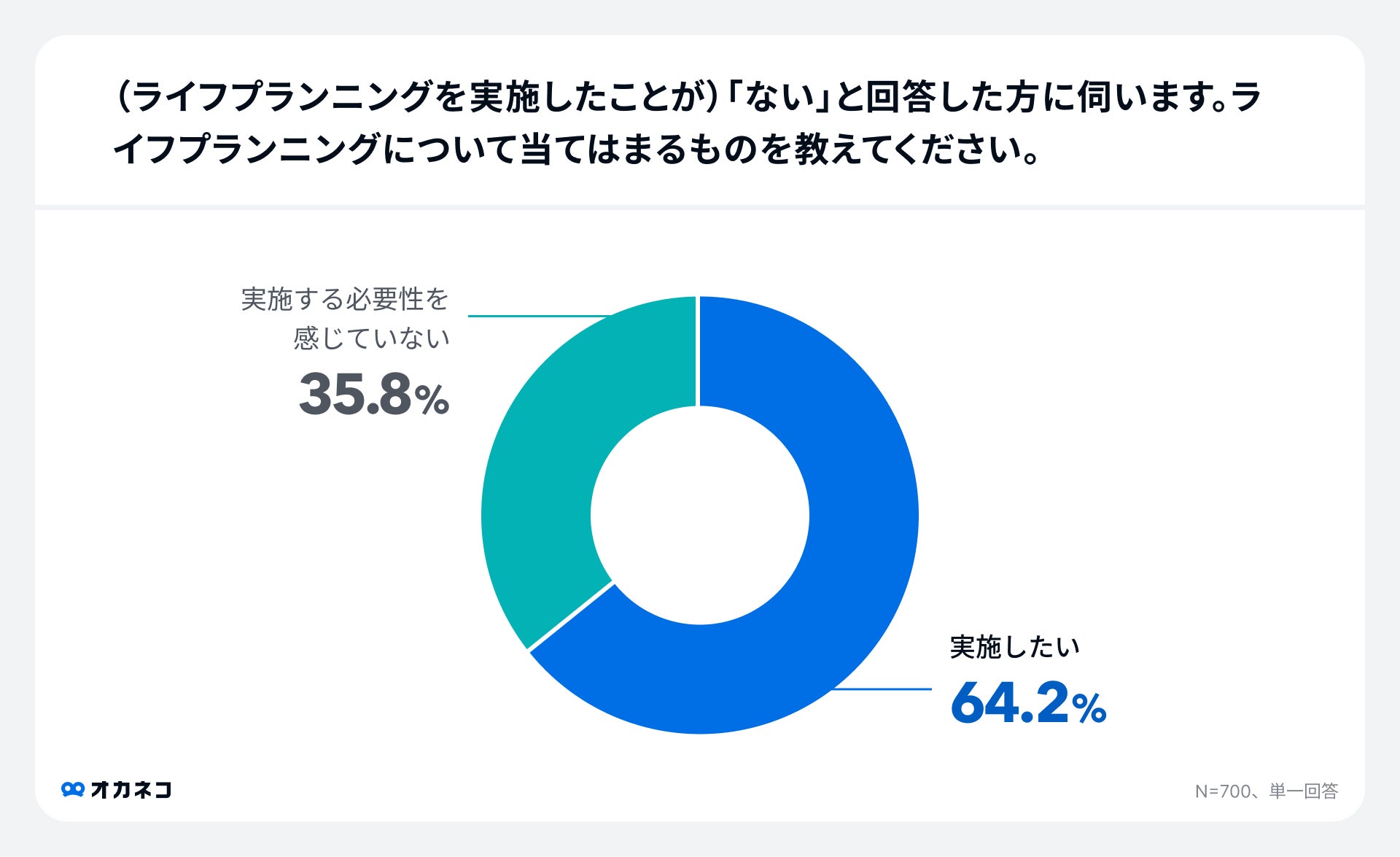

一方で、実施していない理由として約4割は必要性を感じていない、約6割は実施したいと思っているが、相談方法がわからない等の理由で実施ができていないということがわかりました。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

監修者

監修者20代のうちに想定されるライフイベントを挙げていますが、短いスパン(5年以内)で訪れるライフイベントに対しては計画的に貯金をして準備することをお勧めします。

一方で教育資金や老後資金等、お金が必要になるタイミングまで時間があるもの(10年以上先)に対しては、貯金だけでなく資産運用で効率よく備えることも検討すると良いでしょう。

20代におすすめの貯蓄方法

お金を貯める方法は、貯金ばかりではありません。

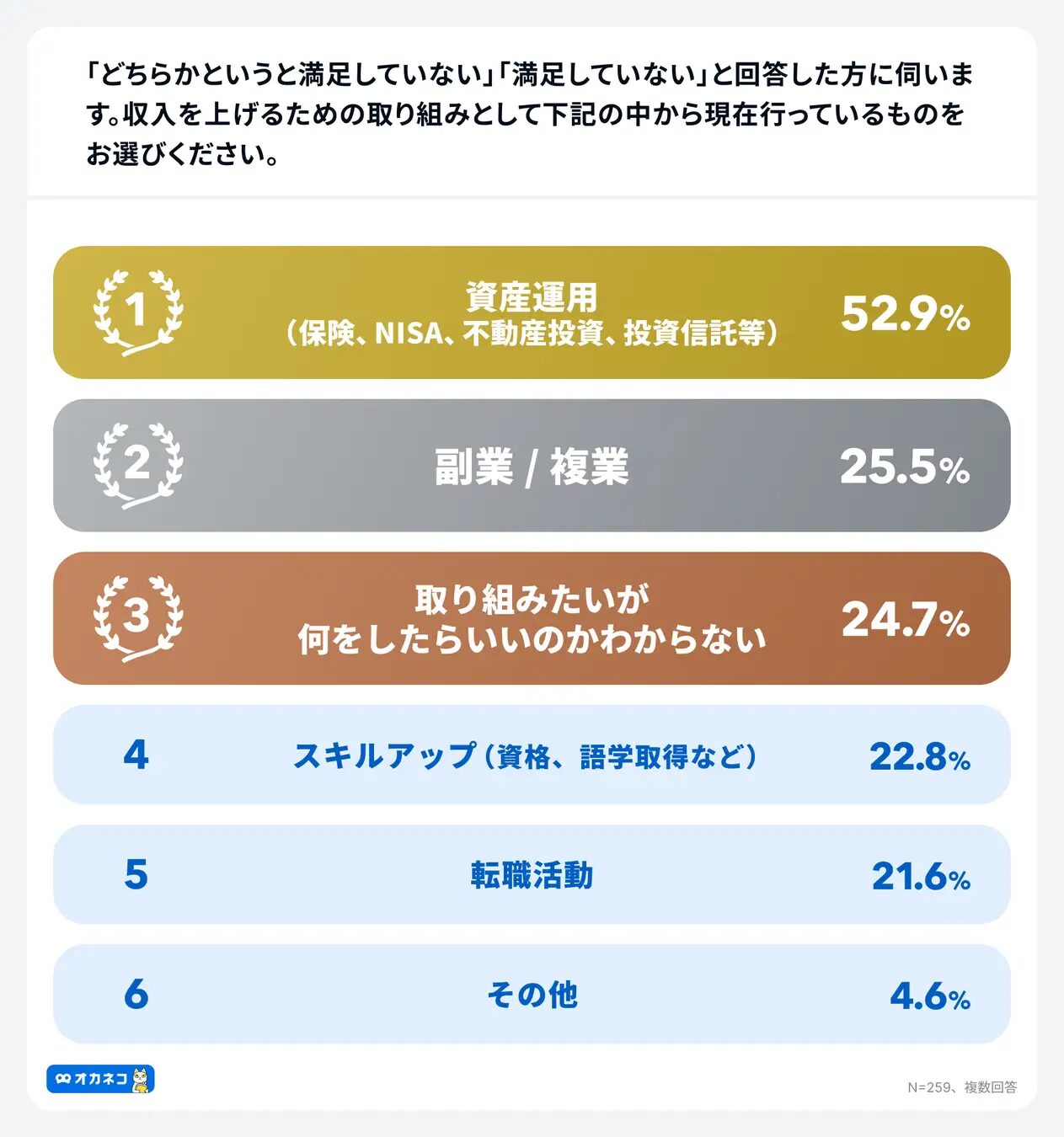

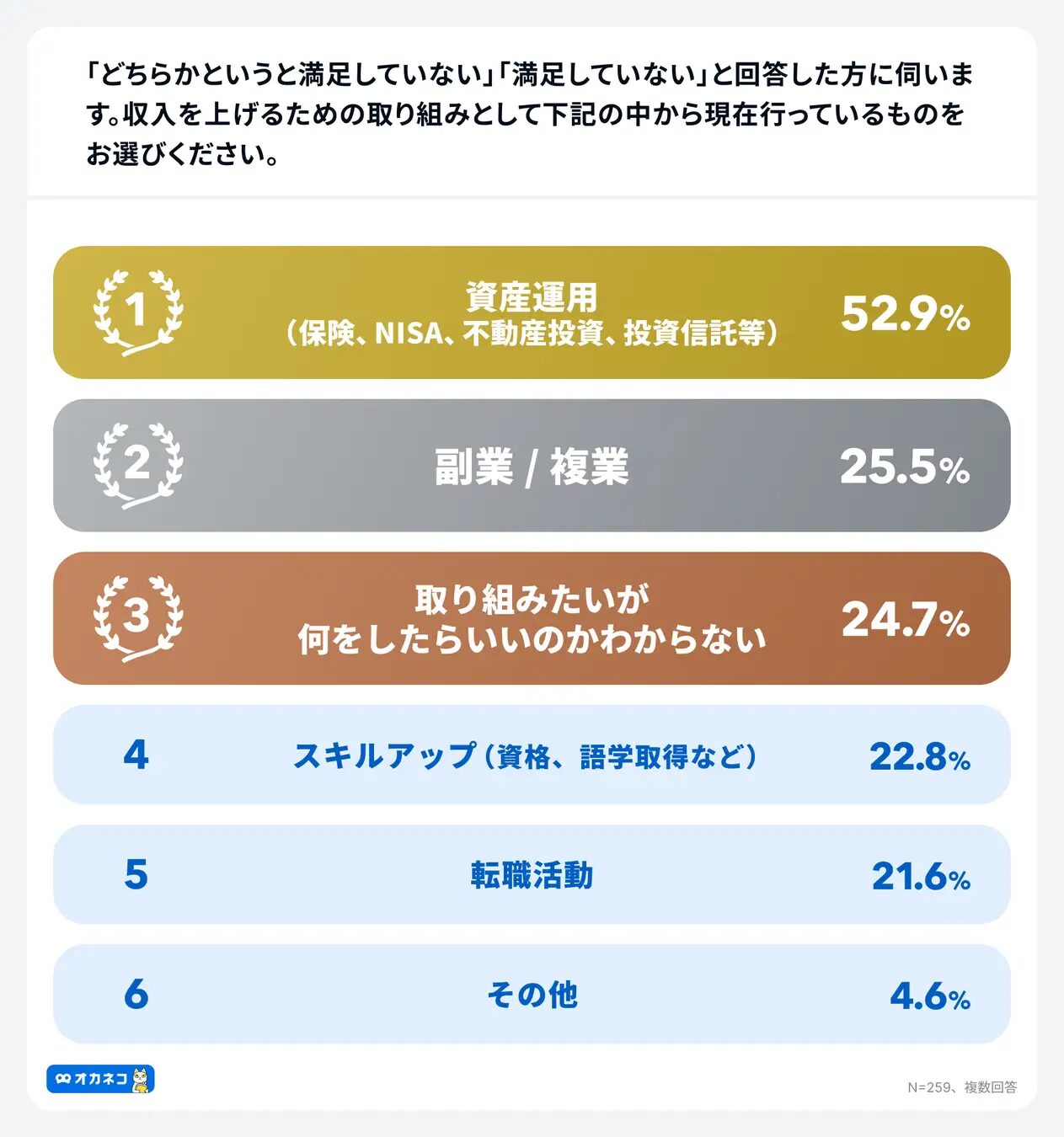

オカネコが実施した「オカネコ 初任給と給料に関する調査」によると、現在の年収に「満足していない」と答えた方が収入を上げるための取り組みとして現在行っているものを質問をしたところ、「資産運用」52.9%と回答した方が一番多いという結果でした。

20代の方が無理なくできる資産形成方法は、以下の通りです。

老後資金などしばらく使う予定のないお金は、投資信託、NISA、iDeCo、積立保険などを活用した「積立投資」がおすすめです。

以下に、「毎月の積立額」「想定利回り」「積立期間」を入力すると、どのくらい資産が増えるのかシミュレーションができるので、ぜひ試してみてください。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

オカネコが2025年1月に実施した調査によると、新NISAの利用率は約6割と1年前の調査より20%増えていることがわかりました。

また、「つみたて投資枠」の利用率は86.8%、「成長投資枠」の利用率は84%と、両方の投資枠を利用して資産形成している人が多いことがわかります。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

NISAを活用するには、金融機関でNISA口座を開設しましょう。SBI証券や楽天証券などのネット証券なら、オンライン上で簡単にNISA口座の開設手続きができます。

- SBI証券

-

- 総合口座開設数No.1

- 商品ラインナップも充実

- 国内株&米国株の取引手数料無料

- 楽天証券

-

- 楽天ユーザーにおすすめ

- 楽天ポイントが貯まる&使える

- 日経テレコン(楽天証券版)が無料で利用できる

2024年から始まった新NISA制度ですが、運用商品の非課税保有期間が無期限になったという特徴があります。20代のうちから買い付けている商品を30年、40年と非課税運用できることは大きなメリットです。

投資で安定したリターンを得るためのポイントの一つとして、「長期運用」があげられます。20代のうちからNISA制度を活用した資産運用を開始することで安定した長期運用に繋がり、豊かな老後を迎えられる可能性が高まるでしょう。

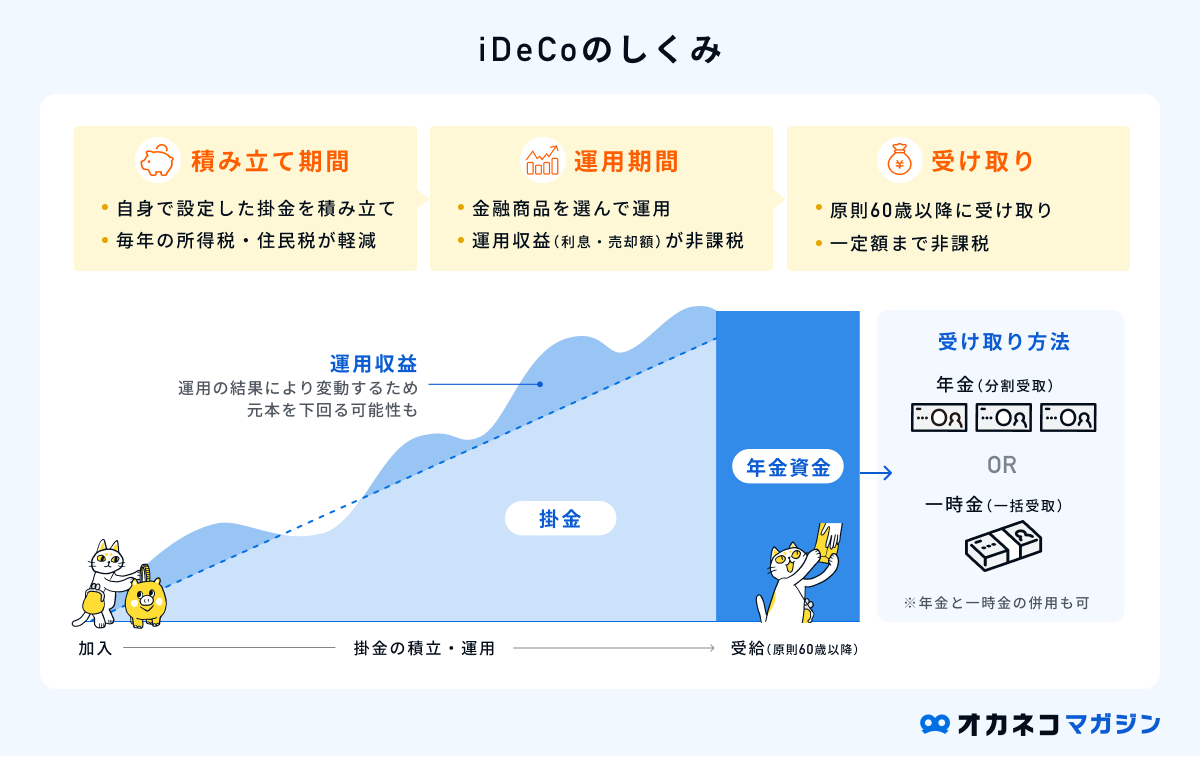

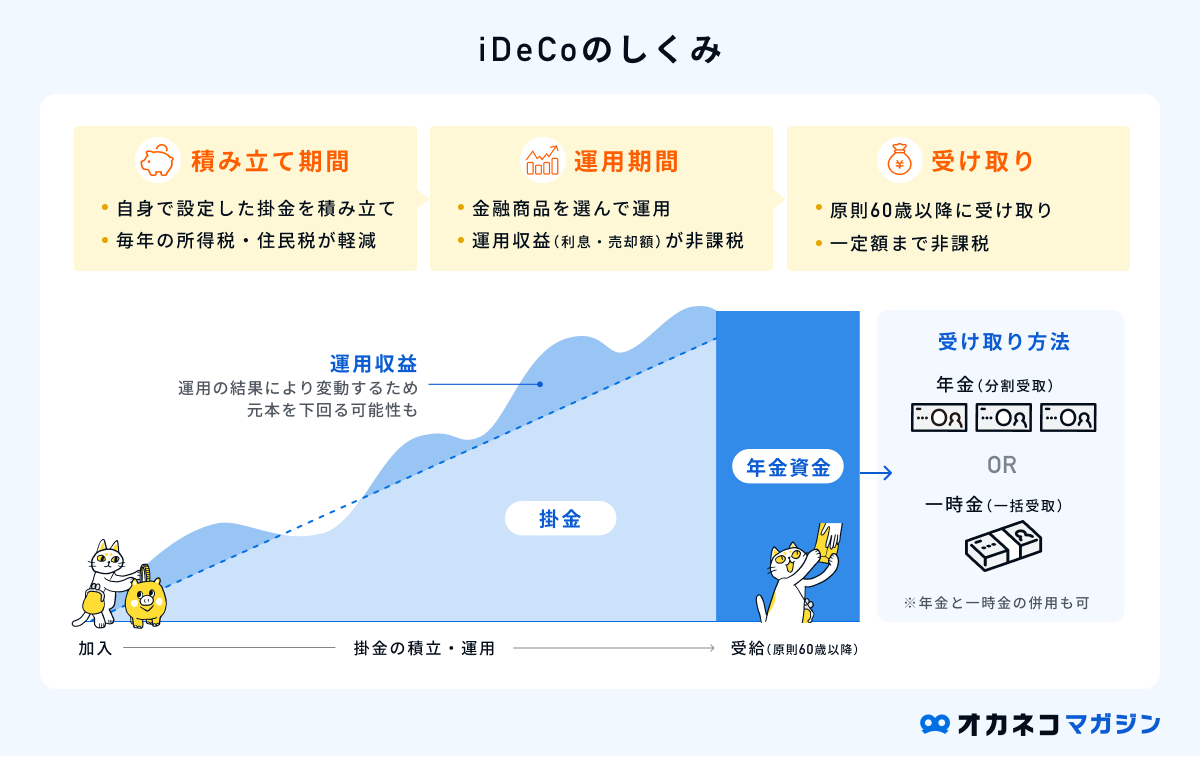

iDeCo

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法です。

原則として60歳になるまで資産を引き出すことはできませんが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがあります。

また、60歳以降で資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入被保険者となっており、それぞれで拠出可能な限度額も異なる点にはご注意ください。

参照 : iDeCo公式サイト

SBI証券のiDeCo

- 2023年iDeCo新規加入者数No.1※

- ネット証券内でもトップクラスの運用商品数

- ツール・ロボアド・サポート体制も充実

楽天証券のiDeCo

- 楽天経済圏を利用している人におすすめ

- 楽天インデックスシリーズが購入できる

※2023年5月SBI証券調べより。参照:SBI証券|SBI証券のiDeCo(個人型確定拠出年金) が選ばれる3つの理由

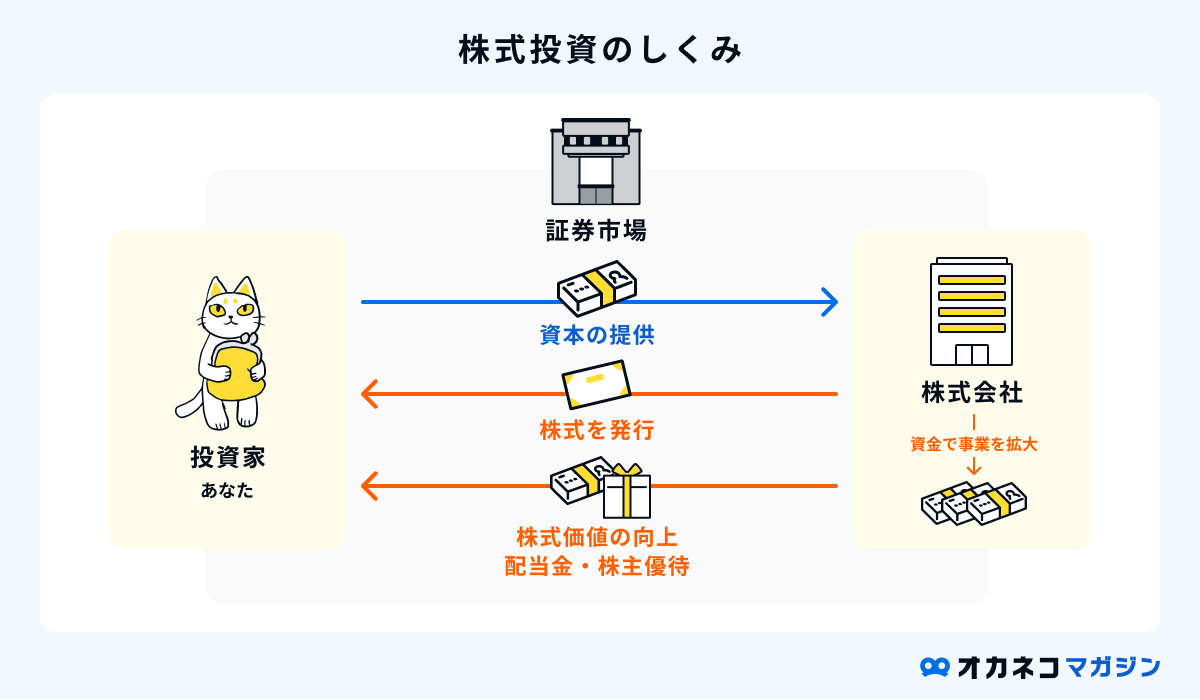

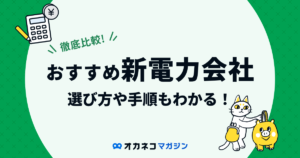

株式投資

株式投資は、証券会社に口座を開設し、企業の株式を購入して利益を得る運用方法です。投資の王道ともいえる方法で、株式の売買益によるキャピタルゲイン、または株主に分配される配当金によるインカムゲインの2軸で利益を得ます。

従来の株式投資は、購入可能な1単元が100株や1,000株に設定されていることが多く、数十万円を超える資金が必要となるケースが一般的でした。

昨今では、数万円から購入可能なミニ株が登場しており、資金が少ない方でも株式投資に挑戦できるようになりました。

ただし、株価は景気や企業の不祥事などで暴落してしまうリスクがあり、相場によっては元本割れが発生する場合があります。成長が見込める銘柄選びや、売買するタイミングなどをしっかり見極めることが大切です。

常に知識を吸収する貪欲さが求められるので、まずは投入資金が少なく済むミニ株から始めて、本格的な株式投資に少しずつ慣れていきましょう。

投資信託

投資信託は、投資家から集めた資金をファンドマネージャーが運用し、その運用で利益が出た場合に配当金が受け取れる運用方法です。

初心者の方におすすめの理由は、少額から資産形成を開始でき、投資家の代わりにプロの専門家が運用を行ってくれるので、自分で売買のタイミングを判断しなくて良いというメリットがあるためです。

投資信託による運用は、株式や債券、不動産など、多岐に渡る分散投資で行われるので、リスク分散が可能な点もメリットといえます。

一方で、投資信託で運用をする際には、定期的な運用コストが発生する点には注意が必要です。また、元本保証がされているわけではないため、市場相場によっては元本割れを起こしてしまう可能性もあります。

運用先を選ぶためにはある程度の金融知識も必要です。どれにすべきか迷ったときは、ファイナンシャル・プランナーなどの専門家に相談してみましょう。

財形貯蓄制度

勤務先に財形貯蓄制度がある方は、そちらを利用するのもよいでしょう。財形貯蓄は給与天引きで貯蓄を行う制度なので、貯金が苦手な方も資産形成しやすいのがメリットです。

また、財形年金貯蓄・財形住宅貯蓄の元金合計550万円までの利子が非課税になる、財形持家融資を利用できるというメリットも。

さらに、企業によっては財形貯蓄を行っている社員に給付金を拠出してくれるところもあるため、ぜひ一度勤務先の制度を確認してみてください。

財形貯蓄には、一般財形貯蓄・財形年金貯蓄・財形住宅貯蓄の3種類があります。一般財形貯蓄は使い道が自由ですが、財形年金貯蓄は老後資金の形成、財形住宅貯蓄は持ち家購入またはリフォーム資金の形成を目的とするものです。

目的以外の用途のために引き出すと、過去5年間の利息に遡って課税されるため、資産形成の目的によって財形貯蓄の種類を使い分けましょう。

積立保険

万一の際の保障を持ちながら貯蓄を行いたい方には、積立保険がおすすめです。積立保険には、「終身保険」「個人年金保険」「学資保険」などがあります

積立保険なら、保険料支払いにより自動的に積み立てがされ、解約しないかぎりは資金の引き出しもできないため、せっかく貯めたお金を使い込んでしまう心配がありません。

一方で、積立保険を途中解約すると元本割れしたり、保障を手厚くすると貯蓄性が下がったりする場合もあるため、目的に合わせて選ぶことが重要です。

月々の掛金のほか払込期間や保障期間、保障内容、解約返戻金や満期保険金の返戻率などを確認し、納得したうえで加入しましょう。

自分で選ぶのが難しい場合は、FPなどお金の専門家に相談すると、自分に必要な積立保険を提案してもらえます。

固定費の見直し

そもそも貯金にまわすお金がない場合は、家計の支出を抑え、貯金できるだけの余力を作る必要があります。ご紹介した運用方法を実践することに加え、毎月の支出を見直すことも効果的です。

中でも、毎月自動的に支払いが発生する「固定費」の見直しは、大きな節約効果が期待できるので、ぜひ実践してみましょう。具体的な節約方法をご紹介します。

水道光熱費の節約方法

水道光熱費の節約は、エアコンやシャワーの温度設定を調整したり、水道をこまめに止めるなど細かな心掛けも大切ですが、契約内容を一度見直してみると継続的な節約に繋がる可能性が高いです。

電気やガスの自由化にともない、多くの会社からプランが出ています、水道光熱費や通信費の契約を一つの会社にまとめたり、使用する電力に応じた最適なプランに切り替えるなど、今契約しているプランと比較しながら検討してみましょう。

スマホ料金の節約方法

スマホのプランの見直しをしたり、キャリアを格安SIMに切り替えることで、毎月数千円の節約に繋がる可能性があります。

ドコモやauなど大手キャリアを利用している場合、契約内容によって異なるものの毎月1万円近くの月額料金を支払っている方は多いのではないでしょうか。

大手キャリアが提供するサブキャリア(UQモバイル・ワイモバイルなど)や、格安SIM(mineoなど)であれば毎月2,000円~5,000円程度の利用料金に抑えられる可能性があるため、スマホ・携帯料金を安く抑えたい方はぜひ見直してみましょう。(※1)

※1:毎月のスマホ・携帯料金を安くしたい方へ!ドコモ・au・ソフトバンクの料金を安くする方法とは?|モバレコ

ネット回線の節約方法

自宅などで利用するネット回線は、一度契約するとなかなか変更する機会がないかもしれません。しかし少しでも安いプランに変更することで、長い目でみたときに大きな節約に繋がります。

もし今よりも月1,000円安くなれば、10年間で12万円節約できます。家庭にあわせたプランに変更し、各社から提供されるさまざまなキャンペーンなども上手に活用しましょう。

保険料の節約方法

保険は「言われるがまま加入していて保障内容がよく分からない」「加入したきり一度も見直したことがない」という方は多いでしょう。

保険商品は年を経るにつれて新しいサービスが登場しており、中には、加入中の保険とほぼ同じ保障内容でありながら、保険料が安い別の商品が登場している可能性があります。

オカネコでは無料チャットでプロに保険の相談が可能です。まずは3分ほどの家計診断をして、コメント欄に「保険を見直したい」と書けば、複数のプロからメッセージが届きます。ご自身に合いそうな方を選んで、ぜひ気軽に相談してみてください。

固定費の見直しは、貯蓄を進めていく上で簡単かつ効果的な方法の一つです。例えば、スマホ料金を今より月々2,000円抑えることができれば、年間24,000円の節約になります。おそらくスマホはずっと持ち続けるものですので、20年経てば48万円の節約につながる計算です。

わずかな金額だからと言って軽視せず、現状の費用から少しでも見直しが可能かどうか、一度確認してみましょう。

金利の高い銀行を選ぶ

短期・中期的に利用する予定のお金はいつでも引き出せる銀行に預ける方は多いと思いますが、少しでも金利の高い銀行を選ぶことで効率の良い貯金が可能に。

特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。たとえば、ネット銀行の一例とその金利は、次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットがあります。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

まとめ

金融広報中央委員会の調査データによると、20代の平均貯金額は約151万円、中央値は約10万円であることがわかりました。

| 世帯別20代の平均貯金額 | ||

|---|---|---|

| 世帯 | 平均 | 中央値 |

| 総世帯 | 151万円 | 10万円 |

| 二人以上世帯 | 249万円 | 30万円 |

| 単身世帯 | 121万円 | 9万円 |

参照:家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

参照:家計の金融行動に関する世論調査[総世帯調査] 令和5年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

一般的に、日本では年齢が上がるにつれて収入も増える傾向にあるため、年齢が若い20代の方は収入が低いうえに貯金額も少なめです。

一方、貯金が少ない20代でも、全体の2%前後は1,000万円以上の貯金に成功しています。貯金に取り組む姿勢や効率のよい資産形成の方法を知っているか否かによって、貯金額の多寡は大きく異なります。

紹介した資産形成の方法を参考にして、20代のうちから将来を見据えた貯金に積極的に取り組んでみてください。また、以下のコンテンツもぜひ合わせて参考にして下さい。

オカネコの家計レベル診断

✓家族構成×居住エリアが同じ世帯と比較

✓あなたの家計をA~Eランクで診断

✓簡易ライフプラン表も作成できる

\簡単3分!世帯年収・貯金額・金融資産を診断/