※本記事は広告・プロモーションを含みます。

| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

基本的に、金利をなるべく抑えたい方は「変動金利タイプ」、金利変動リスクに備えたい方は「固定金利タイプ」がおすすめですが、金利のほか各種手数料によってもトータルコストに大きな差が生まれるため、複数社を比較したうえで選ぶことが大切です。

本記事では、おすすめの住宅ローン12選ランキング・住宅ローンの選び方・特徴別のおすすめの住宅ローン・返済負担を軽減するためのポイント・契約までの流れなどを解説します。

住宅ローン選びに失敗したくない方、金利の低い住宅ローンを知りたい方は、ぜひ最後までご覧ください。

今月の編集部おすすめ住宅ローン!

保証料、印紙代(電子契約の場合)、一部繰り上げ返済手数料等が無料!

変動金利年0.410%(半年型)

満51歳未満の方なら金利上乗せなしでがんや自然災害にも備えられる!

PayPay銀行

変動金利年0.780%(全期間引下型)

対面で相談しながらプランを選びたい方におすすめ!

りそな銀行

変動金利年0.640%※1

2025年4月1日時点の金利

※1:下記①②を満たし、新たにりそな銀行所定の住宅ローンのご利用のお客さまを対象とさせていただきます。

①お申込み~ご契約までWEB完結でお手続き※いただける方

②給与振込、りそなデビットカード〈プレミアム〉、りそなクレジットカード〈クラブポイントプラス〉JCBゴールドいずれか1つのご契約

※WEB完結とは、「りそな住宅ローン事前審査WEB申込」「りそな住宅ローンマイページによる正式審査申込の利用」「りそな住宅ローン電子契約サービスの利用(非対面電子契約、店頭電子契約のいずれも可)」の全てをご利用いただくことです。

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

【変動金利】おすすめの住宅ローンランキング(2025年4月最新金利)

1位:SBI新生銀行

変動金利年0.410%(半年型)

固定10年:年1.630%(当初固定金利)

固定20年:年2.100%(当初固定金利)

固定35年:年2.150%(長期固定金利(全期間固定))

- 当初固定金利が低金利

- 保証料、印紙代(電子契約の場合)、ATM出金手数料、一部繰り上げ返済手数料、団信保険料(一般団信・安心保障付団信)が無料

- 金利上乗せ0.1%でガン団信に加入できる

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

2位:みずほ銀行

みずほ銀行

変動金利年0.525%

2025年4月1日時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

2025年3月31日までに新たにお借入れいただいた場合、2025年6月返済まで年0.375%~、2025年7月返済から年0.775%~となります。

ローン取扱手数料型

固定10年:年1.850%~(固定金利選択・ローン取扱手数料型)

固定20年:年2.550%~(固定金利選択・ローン取扱手数料型)

固定35年:年2.320%~(全期間固定金利・ローン取扱手数料型)

- 一部繰り上げ手数料・金利変更手数料が無料

- 金利上乗せ型のプランは保証料・ローン取扱手数料が不要で初期費用を抑えられる

- 土日祝日含め都合の良い時間帯に窓口相談できる

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

3位:三菱UFJ銀行

三菱UFJ銀行

変動金利年0.595%~0.675%

変動金利タイプ※申込内容によって適用金利や引下幅を決定

固定10年:年1.89%~1.97%(固定金利タイプ・最初に大きな優遇コース)

固定20年:年2.51%~2.59%(固定金利タイプ・最初に大きな優遇コース)

固定35年:年2.41%~2.49%(全期間固定金利タイプ)

※申込内容によって適用金利や引下幅を決定

- インターネット手続きで一部繰り上げ手数料・金利変更手数料が無料になる

- 電子契約を利用すれば印紙代が無料になる

- pontaポイントが毎月貯まる

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

4位:りそな銀行

りそな銀行

変動金利年0.640%※1

固定10年:年2.285%

固定20年:年3.595%

固定35年:年3.890%

- 土日祝日含め17時まで窓口相談できる

- 女性向けプランなど住宅ローンの種類が豊富

- 専用火災保険に保険料10%OFFで加入できる

※1:下記①②を満たし、新たにりそな銀行所定の住宅ローンのご利用のお客さまを対象とさせていただきます。

①お申込み~ご契約までWEB完結でお手続き※いただける方

②給与振込、りそなデビットカード〈プレミアム〉、りそなクレジットカード〈クラブポイントプラス〉JCBゴールドいずれか1つのご契約

※WEB完結とは、「りそな住宅ローン事前審査WEB申込」「りそな住宅ローンマイページによる正式審査申込の利用」「りそな住宅ローン電子契約サービスの利用(非対面電子契約、店頭電子契約のいずれも可)」の全てをご利用いただくことです。

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

5位:ソニー銀行

変動金利年0.647%

変動セレクト住宅ローン

固定10年:年1.884%(固定セレクト住宅ローン)

固定20年:年2.414%(固定セレクト住宅ローン)

固定35年:年3.010%(住宅ローン)

- 保証料、団信保険料、印紙代(電子契約の場合)が無料

- 繰り上げ返済は一部返済も全額返済も無料

- 上乗せ金利なしでがん保障付きの団信に加入できる

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

6位:横浜銀行

横浜銀行

変動金利年0.680%

融資手数料型金利プラン

固定10年:年2.155%(融資手数料型金利プラン)

固定20年:年2.410%(固定金利型20年)

固定35年:年2.460%(超長期固定金利型35年)

- 変動金利タイプが低金利

- インターネットバンキングなら繰り上げ返済手数料・金利種類変更手数料が無料

- ライフコンサルティングサービスを無料で利用できる特典がある

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

7位:住信SBIネット銀行

住信SBIネット銀行

変動金利年0.698%

WEB申込コース・通期引下げプラン・物件価格の80%以下借入の場合

固定10年:年1.789%

固定20年:年2.169%

固定35年:年2.239%

WEB申込コース・当初引下げプラン

- 変動金利、固定金利ともに低金利

- 50歳以下なら上乗せ金利なしで3大疾病50%保障&全疾病保障ありの「スゴ団信」に加入できる

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

8位:auじぶん銀行

変動金利年0.730%※

変動金利(全期間引下げプラン)新規借入れ

固定10年:年1.666%※

固定20年:年2.236%※

固定35年:年2.771%※

固定金利(当初期間引下げプラン)新規借入れ

審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※「物件価格の80%以下の借入れ」「借入時の年齢が50歳以下」「特約なしの一般団信を選択」の場合の適用金利

- 変動金利・固定金利ともにネット銀行ならではの低金利が魅力

- 携帯電話、電気、インターネット、TVのプラン組み合わせで最大年0.15%の金利優遇あり

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

9位:PayPay銀行

PayPay銀行

変動金利年0.780%

全期間引下型

固定10年:年1.630%

固定20年:年2.330%

固定35年:年2.500%

当初期間引下型/借入額90%超

- 変動金利タイプが低金利

- 保証料・印紙税がかからない

- 団信が手厚く、満51歳未満の方なら金利上乗せなしで全疾病・自然災害・失業に備えられる

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

10位:イオン銀行

変動金利年0.830%

手数料定率型・新規お借入れ限定・物件価格の80%超お借入れの場合

固定3年:年1.23%

固定5年:年1.34%

固定10年:年1.64%

手数料定率型・当初固定金利プラン

- 物件価格の8割超の借入でも変動金利が低金利

- 金利上乗せなしで全疾病団信に加入できる

- イオングループでの買い物が毎日5%OFFになる特典あり(セレクトクラブカードのクレジット払いの場合)

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

11位:三井住友銀行

三井住友銀行

変動金利年0.925%

WEB申込専用住宅ローン・最後までずーっと引き下げプラン

固定10年:年2.00%(WEB申込専用住宅ローン・最初にぐぐっと引き下げプラン)

固定20年:年2.35%(WEB申込専用住宅ローン・最初にぐぐっと引き下げプラン)

固定35年:年2.75%~年3.65%(WEB申込専用住宅ローン・超長期固定金利型プラン)

- 変動金利型・固定金利特約型・超長期固定金利型から金利タイプを選べる

- Oliveアカウント契約でVポイントの還元を受けられる

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

12位:楽天銀行

楽天銀行

変動金利年1.043%~

変動金利・固定特約付き

固定3年:年1.838%~

固定5年:年1.945%~

固定10年:年2.239%~

金利選択型

- 事務手数料が一律330,000円

- 保証料・繰り上げ返済手数料が無料

- 上乗せ金利なしで団信にがん保障・全疾病保障特約が付いている

2025年4月1日時点。手数料はすべて税込価格です。適用金利は申込内容や審査結果等によって変わる場合があります。

【固定金利】おすすめの住宅ローンランキング(2025年4月最新金利)

「オカネコ」ではチャットで簡単な質問に答えると家計診断ができ、同年代や同じような環境の人と「年収」「貯金額」「家賃」「投資額」などが比較できます。

家計診断をすると複数のお金のプロからコメントが届き、そのままチャットで相談も可能です。「いくらくらいの住宅ローンを組むべきか」「マンションと一軒家どっちがいいの?」など、ライフプランニングの相談もできるので、ぜひ気軽にお試しください。

住宅ローンの選び方・ポイント

住宅ローンは単純に金利の低いものを選べばよいわけではありません。住宅ローンの選び方のポイントを解説するので、しっかり確認しましょう。

- 選び方のポイント1:金利を抑えたい方は「変動金利タイプ」がおすすめ

- 選び方のポイント2:住宅ローンの審査が不安な方は「フラット35」がおすすめ

- 選び方のポイント3:トータルコストを抑えるために各種手数料も確認する

- 選び方のポイント4:備えたい団信の保障があるか確認する

- 選び方のポイント5:返済方法は「元利均等返済」がおすすめ

- 選び方のポイント6:ネット銀行はサービスや特典の充実度が高い

1. 総返済額を抑えたいなら「変動金利タイプ」がおすすめ

| 変動金利タイプ | 固定金利タイプ | |||

| メリット | ・固定金利よりも金利が低い傾向にある ・変動とはいえ急激に金利が変動することはない | ・固定期間中は金利が変わらないので返済計画が立てやすい | ||

| デメリット | ・将来的に金利が上がる可能性があり、返済計画を立てにくい | ・変動金利よりも金利が高い傾向にある ・金利が下降傾向でも借入時の金利が適用され、返済額が減ることはない | ||

| 金利の目安 | 年0.4~1.0%程(2025年4月時点) | (10年固定金利の場合)年1.5%程~(2025年4月時点) | ||

変動金利とは、市場金利に応じて定期的に変動する金利のことです。変動金利の金利は半年に1度、返済額は5年に一度見直しが行われますが、金利上昇幅は25%までに抑えられています。

固定金利タイプより金利が低い傾向にあり総返済額を抑えられますが、金利の変動によって返済計画通りに進まないケースが多いです。

繰り上げ返済をすることで金利上昇リスクを抑えることができるため、繰り上げ返済のための資金の確保が可能か、どこまでの金利上昇(返済額)に耐えられるかなど、事前のシミュレーションが大切です。

一方で、固定金利タイプの住宅ローンなら、固定金利期間中は金利が上昇しても返済額が増える心配はありません。ただし、逆に金利が下落した場合も当初の金利が継続し、返済額が減ることはない点に注意が必要です。

将来、金利上昇によって返済総額が増えた場合に備えて、変動金利で金利を抑えられた分の余剰金で「資産運用」をしておくことをおすすめします。

ローン返済は長期間に渡りますので、その期間コツコツと長期積立投資を継続することで、運用の複利効果が大きく見込めるでしょう。

おすすめは運用益が非課税のNISAの活用です。変動金利を選択する場合は、ぜひ運用計画もあわせて検討しましょう。

2. 住宅ローンの審査が不安な方は「フラット35」がおすすめ

| フラット35の特徴 | ||||

| メリット | ・全期間固定金利なので返済計画が立てやすい ・保証人や保証料が不要 ・年収や勤続年数による借入制限がない ・団体信用生命保険の加入が任意 | |||

| デメリット | ・変動金利よりも金利が高い傾向にある ・金利が下降傾向でも借入時の金利が適用され、返済額が減ることはない ・住宅に審査基準が設けられている | |||

| 金利の目安 | 年1.9%程~(2025年4月時点) | |||

フラット35は、独立行政法人住宅金融支援機構が民間の金融機関と提携して提供している、全期間固定金利型の住宅ローンです。返済期間は15年から35年まで1年単位で選べます。

フラット35は、利用条件に最低年収などの制限がないため、総返済負担率の基準を満たせば、年収に関係なく借入できます。

フラット35の総返済負担率の基準

- 年収400万円未満:30%以下

- 年収400万円以上:35%以下

また、審査には勤続年数の条件も設けられていないため、現在勤務している会社に入社間もない方や個人事業主の方でも申込が可能です。

団体信用生命保険の加入も任意なため、健康に不安があったり、他の住宅ローンの審査に不安がある方はフラット35を検討しましょう。

ただし、フラット35は購入する住宅に借入要件があり、住宅が住宅金融支援機構が定める技術基準に適合したうえで、床面積が一定以上でなければ、フラット35の借り入れはできない点に注意が必要です。

金利は高い傾向にありますが、家族構成や建て方に合わせた組合せで、金利を引下げることができるプランもあります。詳しくは以下の記事をご参考ください。

3. トータルコストを抑えるために各種手数料も確認する

住宅ローンにかかる主な手数料

- 事務手数料:定額型(数万円~30万円程)・定率型(借入金額の2.2%)の2種類がある

- 繰り上げ返済手数料:金融機関によって0~数万円程かかる

住宅ローンのトータルコストを抑えるには、金利だけでなく事務手数料や繰り上げ返済手数料といった各種手数料も必ず確認しましょう。

住宅ローンの借入時にかかる事務手数料は、定額型と定率型の2種類があります。相場は定額型が数万円から30万円程度、定率型は借入金額の2.2%です。定額型のほうが事務手数料は安くなりやすいですが、別途保証料がかかったり、金利が高い場合があるためトータルコストで比較しましょう。

住宅ローンの繰り上げ返済手数料は数千円から数万円が相場ですが、なかには繰り上げ返済手数料無料の金融機関もたくさんあります。将来的に繰り上げ返済をする予定の方は、繰り上げ返済手数料無料の住宅ローンを選ぶのがおすすめです。

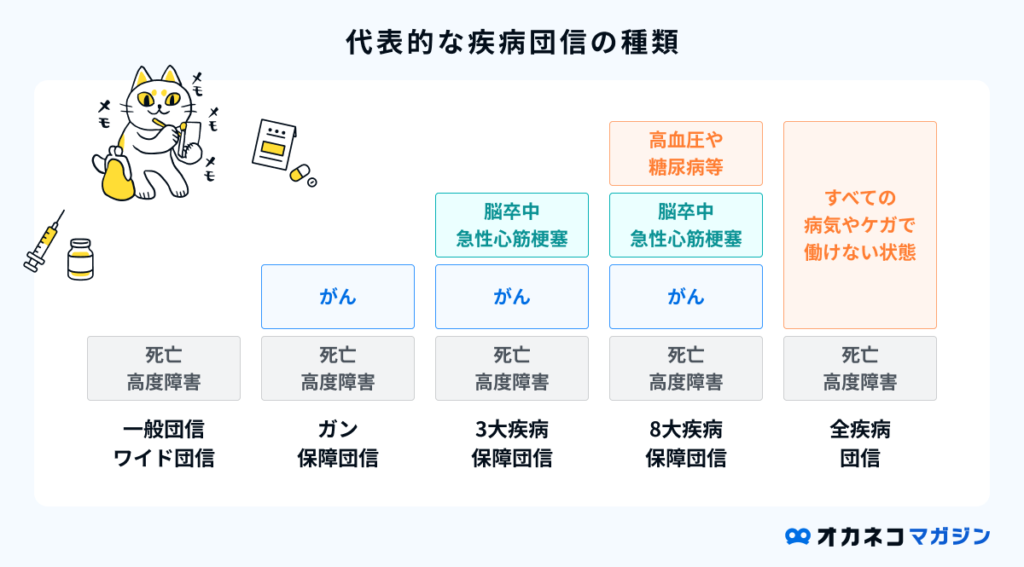

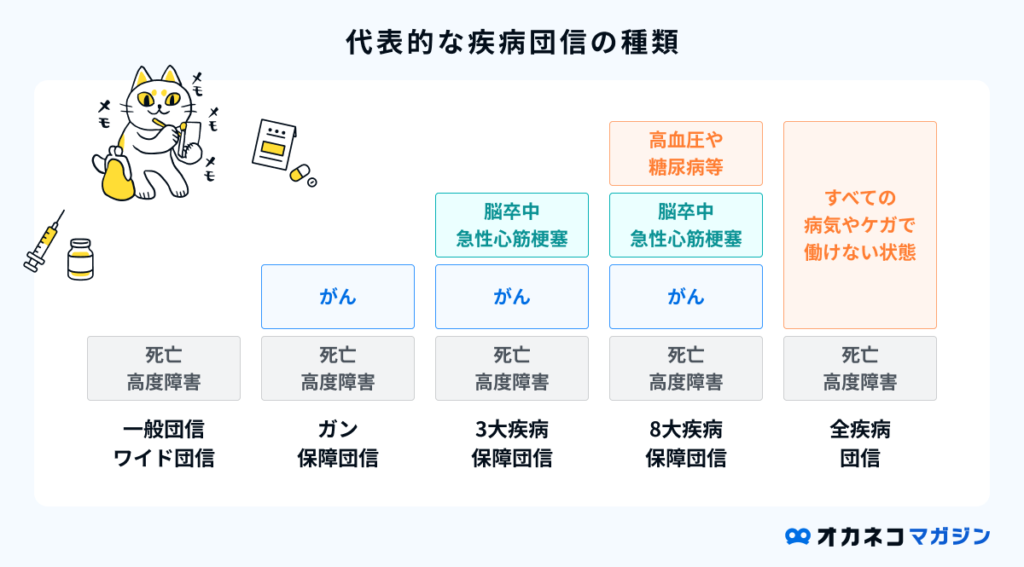

4. 備えたい団信の保障があるか確認する

民間の銀行の住宅ローンの場合、死亡・高度障害を保障する一般的な団信の保険料は金利に含まれており、基本的に無料です。

団信にはガン保障や介護保障、3大疾病保障などのオプションを付けられるため、備えたい保障があれば対応している住宅ローンに申し込みましょう。

| 団体信用生命保険の保障内容の一例 | ||||

| 事由 | 詳細 | 保障内容 | 一般的な上乗せ金利※ | |

| 死亡・高度障害 | 死亡または高度障害に該当したとき | 住宅ローン残高が0円 | なし | |

| がん | 所定の悪性新生物と診断確定されたとき | +0.1% | ||

| 3大疾病 | ・所定の悪性新生物と診断確定されたとき ・脳卒中、急性心筋梗塞で所定の手術を受けた時または所定の状態が60日以上継続したとき | +0.2% | ||

| 全ての病気・ケガ | 所定の就業不能状態が3ヵ月を超えて継続したとき | 毎月の住宅ローン返済額を保障 | +0.3% | |

| 所定の就業不能状態が12ヵ月を超えて継続したとき | 住宅ローン残高が0円 | |||

一般団信・ワイド団信以外のオプションで付けられる団信・特約を保障別に紹介します。

| 一般団信・ワイド団信以外の団信・特約 | ||||

| 保障 | 金融機関 | 団信・特約(上乗せ金利) | ||

| がん保障 | auじぶん銀行※1 | がん50%保障(上乗せ金利なし)/がん100%保障(+年0.05%)/がん100%保障団信プレミアム(+年0.15%) | ||

| SBI新生銀行 | ガン団信(+0.1%) | |||

| イオン銀行 | がん保障付団信(+0.1%) | |||

| ソニー銀行 | がん団信50(上乗せ金利なし)/がん団信100(+0.1%) | |||

| りそな銀行 | がん保障特約(+0.1%~) | |||

| PayPay銀行 | がん50%保障団信(金利上乗せなし/満51歳未満)/がん100%保障団信(+0.1%/満51歳未満) | |||

| 楽天銀行 | がん保障特約(金利上乗せなし)/がん診断時100%保障(+0.2%) | |||

| みずほ銀行 | がん団信(+0.1%) | |||

| 横浜銀行 | ガン保障特約(+0.2%) | |||

| 3大疾病保障 | 住信SBIネット銀行 | 3大疾病50%保障(50歳以下は金利上乗せなし/50歳超は+0.25%)/3大疾病100%保障(40歳未満+0.2%/40歳以上+0.4%) | ||

| りそな銀行 | 3大疾病保障特約(+0.2%~) | |||

| 横浜銀行 | 3⼤疾病保障特約(+0.25%) | |||

| 8大疾病保障 | イオン銀行 | 8大疾病保障団信(+0.3%) | ||

| 三井住友銀行 | 8大疾病保障付(+0.3%)/8大疾病保障付ライト(+0.1%) | |||

| みずほ銀行 | 8大疾病補償(保険料は毎月変動)/8大疾病補償プラスがんサポートプラン(保険料は毎月変動) | |||

| 横浜銀行 | 8⼤疾病保障特約(+0.3%) | |||

| 全疾病保障 | 住信SBIネット銀行 | 全疾病保障(上乗せ金利なし) | ||

| 楽天銀行 | 全疾病特約(金利上乗せなし) | |||

| 横浜銀行 | 全傷病保障特約(+0.35%) | |||

| その他 | りそな銀行 | 団信革命(+0.25%~) | ||

| 三井住友銀行 | 日常のケガ・病気保障特約(+0.1%) | |||

| 三菱UFJ銀行 | 7大疾病保障付(+0.3%) | |||

| 横浜銀行 | 自然災害時支援特約(+0.15%) | |||

ただし、保障の付加に金利が上乗せされる場合は、本当に必要な保障なのか慎重に考えましょう。一般的な生命保険と違い、団信は中途解約もできないので、自分にとって必要な最低限の保障にとどめることが大切です。

団体信用生命保険(団信)は、保険金で住宅ローンが完済される仕組みです。

住宅ローンの債務者に万が一のことがあった場合にその後の返済がなくなるのは安心ですが、保険金が直接受け取れるわけではありません。そのため、残されたご家族の生活を維持するためには団信の加入だけでは、不十分な場合がほとんどです。

ライフステージや家族構成に応じて必要な保障は様々なので、中途解約できない団信は最低限必要な保障として考え、生命保険もあわせて必要な保障額を必要な期間で備えておくことをおすすめします。

5. 返済方法は「元利均等返済」がおすすめ

住宅ローンの返済方法は、元金と利息を均等に返済する「元利均等返済」と、均等化した元金に利息を乗せて返済する「元金均等返済」があります。それぞれの違いやメリット・デメリットは以下のとおりです。

どちらを選ぶか迷う場合は、毎月の返済額が一定の「元利均等返済」のほうが、無理なく計画的に返済しやすいのでおすすめです。

元利均等返済は総支払額が多くなるデメリットがありますが、金利が年1%を切っている場合は総返済額に大きな差はなく、繰り上げ返済で元金を減らせば利息を浮かせることもできます。

総支払額を減らしたい方は、そのときの家計状況と相談しながら、積極的に繰り上げ返済を行うとよいでしょう。

6. ネット銀行はサービスや特典の充実度が高い

メガバンクや地方銀行に比べ、ネット銀行の住宅ローンのほうがサービスや特典が充実している傾向です。

例えば、グループ会社のサービスとセットにすることで金利が優遇されたり、ポイント還元や割引を受けられたりします。また、各種手数料が無料になるネット銀行も多いです。

メガバンクは窓口で相談できるところがメリットですが、トータルコストを抑えたいならネット銀行も比較対象に入れると良いでしょう。

| サービスや特典のあるネット銀行 | |||

| 金融機関 | サービスや特典 | ||

| auじぶん銀行 | KDDIグループの携帯電話・電気・インターネット・TVを一緒に利用すると、最大年0.15%の金利優遇あり | ||

| 住信SBIネット銀行 | 40歳未満なら、一般団信に加えて3大疾病50%保障&全疾病保障が基本付帯 | ||

| SBI新生銀行 | 保証料・団信保険料・印紙代(電子契約の場合)・一部繰り上げ返済手数料が無料 | ||

| イオン銀行 | イオングループでの買い物が毎日5%OFF(セレクトクラブカードのクレジット払いの場合) | ||

| ソニー銀行 | 保証料・団信保険料・印紙代(電子契約の場合)・繰り上げ返済手数料が無料 | ||

| PayPay銀行 | 保証料・団信保険料・印紙代(電子契約の場合)・一部繰り上げ返済手数料(web手続きの場合)が無料 | ||

| 楽天銀行 | 保証料・団信保険料・繰り上げ返済手数料が無料で事務手数料は一律330,000円 | ||

住宅ローンの比較・申し込みができる「モゲチェック」がおすすめ!

住宅ローンを選ぶ際は、無料の住宅ローン比較サービス「モゲチェック」を活用するのがおすすめです。

モゲチェックでできること

- ランキング形式で住宅ローンを比較できる

- AIからおすすめの住宅ローンを個別に提案してもらえる

- AIから住宅ローンを借入できる確率を教えてもらえる

- 金融機関出身のアドバイザーにチャットで相談できる

- 住宅ローンの毎月の返済額や借り換えメリット額をシミュレーションできる

- 気になる住宅ローンがあれば事前審査を申し込める

モゲチェックでは、上記のサービスをすべて無料で利用できます。また、メガバンクや地方銀行からネット銀行まで提携金融機関が幅広く、最安では年0.5%台(2025年4月時点)の金利の住宅ローンも紹介可能です。

なお、モゲチェックは実店舗がないため、個別相談はチャットのみとなります。対面相談はできないものの、住宅ローンの選び方がわからない方、自分で住宅ローンの比較検討をしたい方が情報収集するサービスとしてメリットが多いです。

モゲチェックを利用するには、まずは「住宅ローン診断」に登録しましょう。メールでの会員登録と約5分の情報入力が終われば、すぐにサービスを利用できます。新規の借入か借り換えかにかかわらず、ぜひモゲチェックを利用して効率よく住宅ローンの比較検討を行ってください。

【目的別】おすすめの住宅ローン

紹介した13選の住宅ローンの中から、目的別におすすめの住宅ローンを紹介します。

とにかく金利を抑えたい

| 金利が低い住宅ローン | |||

| 金融機関 | 詳細 | ||

| SBI新生銀行 | 変動金利年0.410%(半年型) | ||

| みずほ銀行 | 変動金利年0.525%(ローン取扱手数料型) | ||

| りそな銀行 | 変動金利年0.640% | ||

金利を抑えたい場合は、変動金利を選択しましょう。特に変動金利が低い住宅ローンは、上の3つです。

なるべく諸費用を抑えたい

| 諸費用が抑えられる住宅ローン | |||

| 金融機関 | 詳細 | ||

| SBI新生銀行 | ・保証料、印紙代(電子契約の場合)、ATM出金手数料、一部繰り上げ返済手数料、団信保険料(一般団信・安心保障付団信)が無料 | ||

| ソニー銀行 | ・保証料、印紙代(電子契約の場合)、団信保険料(一般団信・がん団信50)が無料 ・繰り上げ返済は一部返済も全額返済も無料 | ||

| 楽天銀行 | ・保証料、繰り上げ返済手数料、団信保険料(一般団信・がん保障特約・全疾病特約)が無料 ・事務手数料が一律330,000円 | ||

先ほどご紹介したように、住宅ローンの借入時には事務手数料などが発生します。これらの費用は金融機関によって異なるため、トータルコストを抑えたい場合は、なるべく手数料が安い金融機関を選びましょう。

諸費用が住宅ローンに組み込める

| 諸費用が住宅ローンに組み込める金融機関 | |||

| 金融機関 | 住宅ローンに含められる手数料・諸費用 | ||

| auじぶん銀行 | 事務手数料/登記関連費用/印紙税/火災保険料/不動産仲介手数料/引っ越し費用 ※頭金を用意する場合・フルローンの場合とで金利の変動はありません。 | ||

| SBI新生銀行 | 不動産仲介手数料/事務手数料など借入にかかる手数料/各種税金/火災・地震保険料/修繕積立金/管理準備金 ・上下水道加入負担金 ※審査結果によっては手数料・諸費用を含めたフルローンができない場合があります。 | ||

| イオン銀行 | 事務手数料/印紙代/登記費用/不動産仲介手数料/登記費用/火災保険料修繕積立金/水道加入負担金 | ||

| 住信SBIネット銀行 | 事務取扱手数料/印紙代/登記費用/固定資産税・都市計画税/火災保険料/地震保険料 ※フルローンの場合は以下の上乗せ金利が発生します。 ・融資率80%超~100%以下:+年0.032% ・融資率100%超:+年0.036% | ||

| ソニー銀行 | 取扱手数料/登記費用/火災保険料/購入の場合の仲介手数料 ※物件価格+300万円を上限にフルローンが可能です。 ※借入額が物件価格を超える場合は金利が年0.05%上乗せされます。 | ||

住宅購入をする際は、物件価格のほかに住宅ローンの事務手数料や保証料、契約書の印紙代、不動産会社への仲介手数料、登記費用などの諸費用がかかります。また、売買契約を結ぶタイミングで、物件価格の5~10%程度の手付金の支払いが必要です。

このうち住宅ローンに組み込める費用は物件価格のみが基本ですが、銀行によっては諸費用の組み込みが可能なところもあります。

手元の現金を減らしたくない場合は、諸費用が住宅ローンに組み込める金融機関を選ぶと良いでしょう。

審査に通りやすい(融資条件が比較的緩い)

| 審査に通りやすい住宅ローン | |||

| 金融機関 | 審査要件:年収 | 審査要件:勤続年数 | |

| 住信SBIネット銀行 | 安定かつ継続した収入があること | 指定なし | |

| PayPay銀行 | 前年度年収が200万円以上 | 指定なし | |

| auじぶん銀行 | 前年度年収(自営業の場合は申告所得)が200万円以上 | 指定なし | |

金融機関は、申し込み者のローンの返済能力をしっかり審査します。そのため住宅ローンの融資条件として、「年収400万円以上」「勤続年数1年以上」などの項目が設けられている場合が多いです。

上記の金融機関は、年収や勤続年数の要件が比較的ゆるく、幅広い方が申し込みできる金融機関です。

ただし、審査では返済能力を総合的に見て判断します。また、一般団信に加入できることや、保証会社の保証を受けられる方などの要件が設けられている場合もあります。

融資条件を満たしているからといって、すべての方が融資を受けられるとは限らない点に注意しましょう。

団信の種類・特約が充実している

| 団信の種類・特約が充実している住宅ローン | |||

| 金融機関 | 団信・特約一覧 | ||

| auじぶん銀行※1 | ・一般団信(上乗せ金利なし) ・ワイド団信(健康上の理由で通用の団信に加入できなかった方が対象。+年0.3%) ・がん50%保障(上乗せ金利なし) ・がん100%保障(+年0.05%) ・がん100%保障団信プレミアム(+年0.15%) | ||

| 住信SBIネット銀行 | ・全疾病保障(上乗せ金利なし) ・3大疾病50%保障(金利上乗せなし/50歳以下) | ||

| PayPay銀行 | ・がん50%保障団信(金利上乗せなし/満51歳未満) ・がん100%保障団信(+0.1%/満51歳未満) ・一般団信がん(金利上乗せなし/満65歳未満) | ||

| 楽天銀行 | ・がん保障特約、全疾病特約(金利上乗せなし) ・がん診断時100%保障(+0.2%) | ||

| 三井住友銀行 | ・一般団信(金利上乗せなし) ・連生団信(クロスサポート)(+0.18%) ・8大疾病保障付(+0.3%) ・8大疾病保障付ライト(+0.1%) ・日常のケガ・病気保障特約(+0.1%) | ||

団体信用生命保険(団信)に加入すると、万一の際に返済が滞り家を失う事態を避けられます。

一般団信のほか、金利に上乗せすることでオプションで付けられる特約が豊富な住宅ローンは、上記の通りです。保障を充実させたい方や、多くの種類の中から選びたい方は、以下の金融機関を検討しましょう。

窓口で相談ができる

| 窓口で相談ができる住宅ローン | |||

| 金融機関 | 問い合わせ方法 | ||

| みずほ銀行 | ・店舗(店舗によっては土日祝日も可) ・電話 ・チャット | ||

| 三菱UFJ銀行 | ・ローン窓口設置店舗 ・ローン問合せ専用電話 | ||

| りそな銀行 | ・店舗(店舗によっては土日祝日も可) | ||

| イオン銀行 | ・店舗 ・電話 ・チャット | ||

| 横浜銀行 | ・店舗 ・電話 | ||

店舗を持たない金融機関の場合、基本的に問い合わせはwebや電話のみの対応ですが、以下の金融機関は直接店舗に行って窓口で相談することもできます。

もし契約時や契約内容の変更などで問い合わせが発生したときに、窓口で相談したい方は上記の金融機関を選びましょう。

ペアローンを取り扱っている

| ペアローンを取り扱っている金融機関 | |||

| 金融機関 | ペアローンのポイント | ||

| イオン銀行 | ・ペアそれぞれがお互いの連帯保証人となる必要がある | ||

| 住信SBIネット銀行 | ・ペアどちらも同一商品での申込が必要 | ||

| auじぶん銀行 | ・事実婚や同性パートナーについても申込みが可能 ・それぞれが好きな団信プランを選べる | ||

| SBI新生銀行 | ・同性パートナーとの利用も可能 | ||

| みずほ銀行 | ・片方に万が一のことがあった場合に、2人ともの住宅ローン残高をゼロにする連生団信に加入できる ・ペアローン向け連生団信は、年0.2%の上乗せ金利でガン団信にすることも可能 | ||

| ソニー銀行 | ・ペアローンの金利タイプは、契約ごとに異なるタイプの選択が可能 ・事実婚や同性パートナーについても申込みが可能 | ||

ペアローンとは、1つの物件に対して夫婦または親子の2人が契約者となる住宅ローンです。

単独で住宅ローンを組むよりも借入額を増やすことができるため、「検討可能な物件の幅を広げたい人」「単独では借入が厳しい高額物件を購入したい人」などにおすすめです。

ペアローンを検討している方は、上記の取り扱っている金融機関を選びましょう。

つなぎ融資に対応している

| つなぎ融資を扱っている金融機関 | |||

|---|---|---|---|

| 金融機関 | つなぎ融資のポイント | ||

| SBI新生銀行 | ・土地購入代金に充てられる(建物の着工金や中間金には利用不可) ・借入時の事務手数料が0円 | ||

| イオン銀行 | ・最大2回のつなぎ融資を実行 ・建物の着工金と中間金にのみ利用でき、土地購入代金には利用不可 ・取扱手数料が0円 ・変動金利に1.6%(ワイド団信の場合は1.9%)を上乗せした金利が適用 | ||

| 三井住友銀行 | ・申込支店取扱で住宅金融支援機構直接融資を申し込み、融資が確定している場合に利用可能 ・借入時に33,000円の保証会社手数料がかかる(保証人不要) | ||

「つなぎ融資」とは、注文住宅などの引渡し前に発生する支払い(契約金・着工金等)に充てるためのローンです。

つなぎ融資の借入は、住宅の引渡し時に融資実行される住宅ローンで完済され、融資期間は最長でも1年程度です。自己資金がなくても住宅購入ができます。

分割融資に対応している

| 分割融資を扱っている金融機関 | |||

|---|---|---|---|

| 金融機関 | 分割融資のポイント | ||

| みずほ銀行 | ・分割融資による追加手数料はなし ・固定金利で分割融資を利用する場合は、融資のたびに固定金利手数料11,000円がかかる | ||

| 住信SBIネット銀行 | ・土地購入時に分割融資を行う「土地先行プラン」がある ・1回目の融資実行後の計画変更には再審査が必要 | ||

| 三井住友銀行 | ・土地資金に対する融資が可能 ・変動金利型・固定金利特約型・全期間固定金利型から金利タイプを選べる | ||

「分割融資」は、引渡し前から複数回に分けて融資が実行されるローンのことです。

つなぎ融資に比べて金利が低い傾向にありますが、金融機関によっては融資の都度契約が必要(諸費用かかる)なため、融資実行・返済スケジュールを事前に確認しておく必要があります。

住宅ローンの負担を軽減するための4つのポイント

住宅ローンは借入額が大きいため、ちょっとした工夫で家計にかかる負担に大きな差が生まれます。住宅ローンを利用する際は以下のポイントを押さえ、負担を軽減しましょう。

住宅ローン控除を利用する

住宅ローンで住宅を購入した場合、ローンの返済期間が10年以上あるなど、一定の要件を満たせば住宅ローン控除を利用することにより税金の控除を受けられます。

住宅ローン控除額(2025年4月現在)

- ローン残高×0.7%×13年間(中古住宅は10年間)

控除額の上限は住宅の条件により異なり、例えば新築の一般住宅の場合は最大で21万円/年の控除を受けられます。

住宅ローン控除を受けるには、控除を受ける最初の年のみ確定申告が必要となるので、忘れずに申告を行いましょう。なお、2年目以降は年末調整により控除を受けることが可能です。

自治体独自の制度の有無を確認する

自治体によっては、住宅購入費用に充てられる補助金・助成金制度を設けているところがあります。住宅ローンを利用する前に、住宅リフォーム推進協議会の検索サイトで自治体独自の制度がないかを確認しましょう。

また住宅ローンに関しても、自治体と住宅金融支援機構の連携により、フラット35の借入金利を一定期間引き下げる制度が利用できる場合があります。該当する自治体は住宅金融支援機構のサイトで検索できるので、制度の詳細とあわせて調べてみるのがおすすめです。

頭金を用意する

頭金を用意すると住宅ローンの借入額が減るため、支払う利息が最小限で済みます。また頭金を用意しない場合に比べて、毎月の返済の減額や借入期間の短縮も可能です。金融機関によっては、頭金の有無によって金利が変わることもあります。

ただし、住宅ローンの残高が多いほど住宅ローン控除額は増えるため、頭金を用意するよりもフルローンで借入した方が控除額は大きいです。フルローンで借入し、手元に残ったお金は繰り上げ返済に利用する方が、お得になる場合もあります。

オカネコが2024年4月に行ったアンケート調査によると、「自己資金はない」と回答した方が16.8%が最も多く、次いで自己資金1割未満と回答した方が16.6%という結果となり、3人に1人は「マイホーム購入時の自己資金1割未満」で購入していることがわかりました。

頭金を用意した場合とフルローン、どちらがお得になるかは借入額などによって異なるため、シミュレーションをしてお得になる方を選択しましょう。

借り換えや繰り上げ返済を利用する

住宅ローンの利息負担を軽減するには、「借り換え」や「繰り上げ返済」が有効です。

住宅ローンの「借り換え」

住宅ローンの返済期間は長いため、返済中に金利が変動する可能性があります。状況に応じて、より金利の低い住宅ローンへの借り換えや、金利タイプの切り替えを検討するのがおすすめです。

また、変動金利から固定金利に借り換えることで、将来の金利上昇リスクを回避する・抑えることもできるでしょう。

ただし、住宅ローンの「借り換え」には以下のような手数料がかかるため、金利の低い銀行や手数料(融資手数料+保証料)の安い銀行で借り換えるのがおすすめです。

| 借り換えに必要な諸費用 | |||

|---|---|---|---|

| 内容 | 例:残高2,000万円を25年で乗り換えた場合 | ||

| 印紙代 | 1,000万円以上の借入:2万円 5,000万円以上の借入:6万円 | 約2万円 | |

| 保証料 | 借りている額、返済期間により異なる | 約34万円 | |

| 融資事務手数料 | 3~10万円を払う定額型と、借入額の2.2%程を払う定率型がある(費用は金融機関により異なる) | 3万円+消費税 | |

| 繰り上げ返済手数料 | 0~10万円(金融機関により異なる) | ー | |

| 登記費用 | 条件により、借入額の0.1%~0.4%が必要 | 約15万円 | |

| 計約54万円 | |||

また、住宅ローン控除額が減ってしまうケースもあるので、総合的に見てメリットがあるか判断しましょう。

住宅ローンの「繰り上げ返済」

「繰り上げ返済」は、返済期間を短縮する「返済期間短縮型」と毎月の返済額を減らす「返済額軽減型」があります。毎月の返済が負担でなければ、より利息軽減効果の高い期間短縮型の繰り上げ返済を行うとよいでしょう。

| 返済期間短縮型・返済額軽減型の比較表 | ||

|---|---|---|

| 返済期間短縮型 | 返済額軽減型 | |

| 返済期間 | 短縮される | 変わらない |

| 月々の返済額 | 変わらない | 軽減される |

| 利息の軽減効果 | ◎ | 〇 |

早いタイミングで繰り上げ返済をした方が利息軽減効果は大きいですが、返済期間が10年未満になると、住宅ローン控除が適用外になる点に注意が必要です。

基本的に借り入れ時の金利が1%より低い場合は、住宅ローン控除を優先したほうがお得で、借入金額が多く控除しきれない場合は、繰り上げ返済を優先した方がお得になります。

ただし、どちらがお得になるかは購入した物件の価格や住宅ローン金利により異なるため、事前にシミュレーションを行い判断しましょう。

住宅ローンを選ぶときの注意点

住宅ローンを決めるときに注意点があります。あらかじめ以下の3つを確認しましょう。

一度の申し込みは2~3までにする

住宅ローンの本審査・事前審査は複数の銀行に申し込みできます。審査通過後に融資を受けなくてもペナルティはないため、審査落ちや減額承認に備えて2~3の住宅ローンに申し込むケースは少なくありません。

ただし、住宅ローンの申込履歴は信用情報に残ります。銀行は住宅ローンの審査時に信用情報を調べるため、複数の銀行で本審査を受けていると「何度も審査に落ちているのでは?」と捉えられてしまう可能性があります。

あまりに多くの銀行で住宅ローンの本審査を受けると返済能力を疑われ、審査結果に悪影響を及ぼす可能性があるため、複数の銀行の住宅ローン本審査に申し込む場合は、多くても3つ程度にとどめるほうがよいでしょう。

ボーナス払いは総返済額が増える

1つの住宅ローンに対して、「毎月返済」と「6か月ごとの返済」の2つの支払い方法を取り入れることを、ボーナス払いといいます。1件の住宅に対して、2つのローンを組むイメージです。

ボーナス払いの金額が高いほど毎月の返済額は軽減されますが、利息の負担増加によって若干総返済額は増えます。

| 例:5,000万円を35年間、金利年1%で借入した場合のシミュレーション | |||

|---|---|---|---|

| ボーナス払いなし | 1,000万円をボーナス払い | 2,000万円をボーナス払い | |

| 毎月の返済額 | 141,142円 | 112,914円 | 84,685円 |

| 1回のボーナス払いの額 | 0円 | 169,665円 | 339,331円 |

| 総返済額 | 59,279,814円 | 59,300,326円 | 59,320,977円 |

また、タイミングや額によりますが、基本的にはボーナスを繰り上げ返済に利用した方が総返済額が抑えられます。

ボーナスの支給額が大きく変動する場合や、他のライフイベントにかかる費用も踏まえて、返済計画を立てることが大切です。

借入限度額は金融機関によって異なる

住宅ローンの借入限度額は金融機関によって異なります。そのため、同じ条件で住宅ローンを申し込んでも、A銀行は承認(満額回答)、B銀行は減額承認、C銀行は非承認のように、審査結果が変わってくる可能性があります。

住宅ローンを申し込む際は、希望の借入額で審査通過できる可能性が高い金融機関を選ぶことが大切です。

無料の住宅ローン比較サービス「モゲチェック」では、住宅ローン利用者が「どの銀行に、どのくらいの確率で審査に通るか」をAIが判定するサービスを提供しています。

融資承認率を上げるためのアドバイスももらえるので、効率よく条件の良い住宅ローンが見つかるでしょう。

住宅ローンの契約までの流れ

「住宅ローン契約」と「物件購入手続き」の流れは以下の通りです。

注文住宅を検討している等で「土地の購入」が必要な方は、物件購入の前に土地の選定や契約等の手続きが必要です。場合によっては住宅ローンの申し込み・契約が土地と物件購入の2回にわかれることもあります。

以下では「住宅ローンの手続き」について、ステップで詳しくご紹介します。

まずは情報収集を行い、希望の条件の住宅ローンを探しましょう。モゲチェックを使えば、ランキング形式で住宅ローンを比較でき、必要に応じて専門家への相談も無料でできるので効率的です。

気になる住宅ローンが見つかったら、事前審査の申込を行います。

事前審査では申込者の本人確認書類などの準備が必要ですが、これもモゲチェックを使えば追加情報を入力するだけで事前審査を代行してもらえるので手間を最小限にできます。

事前審査の通過後は本審査に申し込みます。本審査では事前審査よりも必要書類が増え、さらに細かい審査が行われます。

本審査の承認が無事おりれば、購入した物件に対する住宅ローンの契約手続きを行います。

物件の引き渡しと同時に、住宅ローンの融資が実行され、毎月の返済が始まります。事前審査の申し込みから融資実行までは、1ヶ月程度時間がかかることが想定されます。

住宅ローンの審査で金融機関が確認する項目

令和5年に国土交通省が実施した民間住宅ローンの実態に関する調査によると、金融機関が住宅ローンの融資を行う際に考慮する審査項目は、以下の通りでした。

具体的な審査の条件としては、「完済時年齢」は80歳未満、「健康状態」は団信に加入ができるか、「勤続年数」は1年以上を条件としている金融機関が多い結果となっています。

「借入時年齢」「年収」「返済負担率」などは、金融機関によって条件がさまざまですが、「返済負担率」は30~40%以内に設定している金融機関が大半でした。(※)返済負担率は、「年間返済額÷年収×100」で計算できます。

(※)令和5年 民間住宅ローンの実態に関する調査_国土交通省_2.長期・固定金利の住宅ローン等に関する融資審査等

返済負担率は金融機関での借入れ可能額の目安であり、実際に返済できるかは各家庭の状況によって大きく異なります。

例えば、同じ収入の方であっても、必要な生活費は当然家族構成等によっても変わります。つまり、収入額だけではローン負担がそのご家庭にどう影響するかは計れないということです。

ローンを組む前にライフプランシミュレーションを実施し、将来に渡ってローン負担が家計にどう影響するか確認することをおすすめします。

住宅ローンに関するよくある質問<Q&A>

最後に、住宅ローンに関するよくある質問に回答します。

- 1. 住宅ローンの審査に通りやすい人の特徴は?

-

住宅ローンの審査に通りやすい人の特徴は、以下のとおりです。

住宅ローンの審査に通りやすい人の特徴

- 公務員や上場企業の会社員

- 年収が高い

- 勤続年数が長い

- 信用情報に問題がない

- 持病がない

上記に該当しなくても、定年前に完済する計画にしたり、返済負担率が25%以下になるよう借入額を調整したりすることで審査に通りやすくなります。また、書類や申告内容に間違いがないようにすることも、審査を通過するためには大切なポイントです。

あわせて読みたい

住宅ローンの審査に通らないときの最終手段を徹底解説|通らない理由から考える対策・コツも解説 住宅ローンで住宅を購入する場合、物件契約前に住宅ローンの審査を通す必要があります。審査基準は銀行によって異なりますが、年収や借入額などから申込者の返済能力を...

住宅ローンの審査に通らないときの最終手段を徹底解説|通らない理由から考える対策・コツも解説 住宅ローンで住宅を購入する場合、物件契約前に住宅ローンの審査を通す必要があります。審査基準は銀行によって異なりますが、年収や借入額などから申込者の返済能力を... - 2. 連帯保証人は必要?

-

購入した住宅が担保となるため、基本的には連帯保証人がいなくても住宅ローンを組むことは可能です。また現在は、保証会社に保証料を支払い、連帯保証人の代わりとするケースが多くなっています。

- 3. リフォームでも住宅ローンは利用できる?

-

金融機関によってはリフォームでも住宅ローンを利用できます。リフォームに住宅ローンを利用する際は、条件を満たせば住宅ローン控除の適用も可能です。

ただし、ローンを借入する場合は借入額のほかに利息や手数料などの費用がかかり、自己資金よりもリフォーム総額が高くなってしまいます。リフォーム費用を抑えるには、できるだけ低金利な借入先を探さなければなりません。

低金利ローンの比較サービス「クラウドローン」なら、希望の借入額や金利などの質問に回答するだけで、複数の銀行から最適なリフォームローンの提案を受けられます。

自分でいくつかのリフォームローンを選んで比較するよりも、短時間かつ簡単に低金利なローンを探すことが可能です。借入可能なリフォームローンの診断は無料で受けられるので、リフォームローンを検討している方は、ぜひ試してみてください。

あわせて読みたい

リフォーム費用の相場と費用を抑える方法とは?戸建て・マンション別の費用や補助金もわかる 快適な住まいを長持ちさせるには、築年数や設備の状態に応じて、適切なタイミングでのリフォームが必要です。リフォーム費用は一度に100万円以上かかる場合もあり、急に...

リフォーム費用の相場と費用を抑える方法とは?戸建て・マンション別の費用や補助金もわかる 快適な住まいを長持ちさせるには、築年数や設備の状態に応じて、適切なタイミングでのリフォームが必要です。リフォーム費用は一度に100万円以上かかる場合もあり、急に... - 4. 返済できなくなったらどうなるの?

-

住宅ローンの返済ができず滞納した場合、金融機関から督促状が届きます。督促状を無視し続けると、最終的には催告書が届き、住宅ローンを分割返済する権利が失われます。

その後は残債を一括返済できなければ、住宅は差し押さえられ競売にかけられるため、強制退去させられます。競売を経てローンを完済できなかった場合は、残債の返済も行わなくてはなりません。

こうした最悪の事態を避けるには、住宅ローンの返済が難しくなったら早めに金融機関に相談し、返済条件の見直しをお願いしましょう。返済条件の見直しが却下された場合は、住宅ローンの借り換えや、自宅を売却しローン返済に充てることも検討する必要があります。

あわせて読みたい

住宅ローンが払えないとどうなる?返済できない人の特徴や対処法を徹底解説 住宅の購入時は払えると思って借りた住宅ローンも、収入や生活の変化などにより、住宅ローンが払えない事態に陥ってしまうことがあるかもしれません。 本記事では、住宅...

住宅ローンが払えないとどうなる?返済できない人の特徴や対処法を徹底解説 住宅の購入時は払えると思って借りた住宅ローンも、収入や生活の変化などにより、住宅ローンが払えない事態に陥ってしまうことがあるかもしれません。 本記事では、住宅... - 5. 自営業者でも住宅ローンの審査に通過するポイントは?

-

住宅ローンの審査では所得額だけでなく、その安定性もチェックされます。自営業の方は会社員の方と比べるとどうしても収入が不安定になりやすいですが、所得額が毎年安定している、もしくは年々増加していれば審査に通過しやすいと言えます。

そのほかにも、「税金や保険料の未納はないか」「クレカやローンの支払いに滞納がないか」なども審査のポイントです。また、借入額をなるべく少なくできるよう、頭金を多く用意することもポイントになるでしょう。

あわせて読みたい

自営業・個人事業主で住宅ローン審査に通る5つのコツ|通りやすい住宅ローンや必要書類も解説 「自営業者・個人事業主は会社員に比べて住宅ローン審査に通りにくい」という話がありますが、残念ながらこれは事実と言わざるを得ません。 しかし自営業者・個人事業主...

自営業・個人事業主で住宅ローン審査に通る5つのコツ|通りやすい住宅ローンや必要書類も解説 「自営業者・個人事業主は会社員に比べて住宅ローン審査に通りにくい」という話がありますが、残念ながらこれは事実と言わざるを得ません。 しかし自営業者・個人事業主... - 6. 産休・育休中でも住宅ローンの借入はできるの?

-

基本的に審査の申し込みは可能ですが、審査基準は厳しくなる傾向です。

金融機関によっては審査時に、「休暇に入った年の前年の源泉徴収票」「産休または育休の期間を証明する勤務先発行資料」などの提出が求められる場合があります。

- 7. ネット銀行を選ぶメリット・デメリットは?

-

ネット銀行のメリット・デメリット メリット ・金利優遇サービスや手数料がお得になるサービスが充実している デメリット ・問い合わせはwebや電話のみで窓口で相談ができない

・メガバンクや地方銀行に比べて審査基準が厳しい傾向にあるメガバンクや地方銀行に比べ、ネット銀行の住宅ローンのほうがサービスや特典が充実している傾向です。

メガバンクは窓口で相談できるところがメリットですが、トータルコストを抑えたいならネット銀行を比較対象に入れると良いでしょう。

- 8. 団信はどのように選んだらいいの?

-

どのような病気やリスクに備えるかと、上乗せ金利のコストのバランスで考えましょう。

がん保障や3大疾病保障をつける場合、一般的に0.1~0.3%の金利が上乗せされます。現状健康状態は良好で、完済までの期間にこれらの病気にかかるリスクが低いと判断すれば、一般団信で十分かもしれません。

現在加入しているがん保険や医療保険があれば、一般団信で十分なケースもあるため、一度FPや担当者に相談すると安心です。

まとめ

住宅ローンを選ぶ際は金利の低さだけでなく、各種手数料や団信の保障内容も確認しましょう。家計や資産の状況を考慮しつつ、自分に合う金利タイプや返済方法を選ぶことも大切です。

住宅ローンを検討する際は、無料の住宅ローン比較サービス「モゲチェック」を利用すると、各社の住宅ローンを簡単に比較できます。プロのアドバイザーへのチャット相談や事前審査の代行も無料で行えるため、納得して住宅ローンを選びたい方におすすめです。

また、「オカネコ」は無料でお金のプロにライフプランの相談ができます。ローンを組む前に資金計画や毎月のローン返済額など、マイホーム計画に問題がないか、ぜひお気軽にチャットで相談してみてください。