監修者

伊藤 貴徳

1級ファイナンシャル・プランニング技能士, CFP®︎(CERTIFIED FINANCIAL PLANNER), 宅地建物取引士, 証券外務員1種

住宅購入時の保険の見直し方

マイホームを購入したタイミングは、生命保険の見直しを行う絶好の機会です。

住宅購入時の保険の見直し方と見直しが必要な理由について、以下に基づきながら分かりやすく解説します。

住宅ローンの支払いや万が一のリスクへの不安がある方は、ぜひ参考にしてください。

団信の保険と重複している保障を見直す

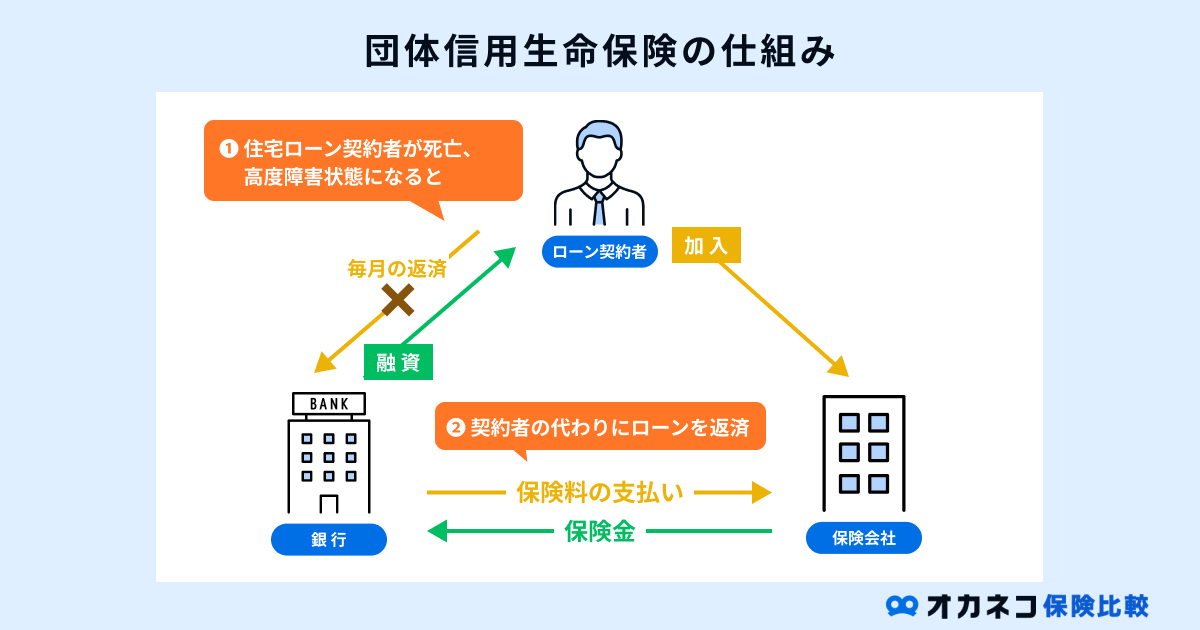

住宅ローンを組んで住宅を購入する場合、団体信用生命保険(通称 : 団信)に加入するのが一般的です。

団体信用生命保険とは、住宅ローンを借りた人(契約者)が死亡または高度障害状態となった場合に、保険会社がローン残高を全額返済してくれる仕組みのことをいいます。

団信に加入していれば、契約者にもしものことが起きても、家族に対して住宅ローンの負債を残さずに済みます。

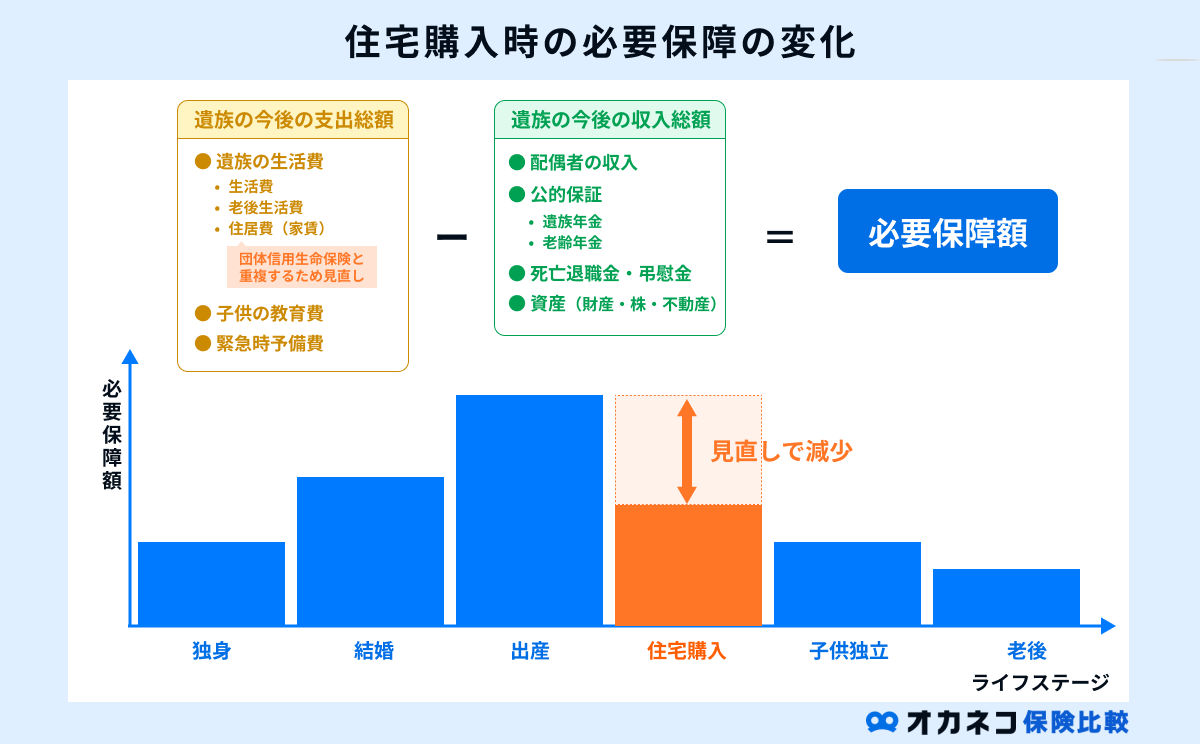

すでに生命保険に加入している方の多くは、家賃を含む日々の生活費を補填できるだけの死亡保障を備えている方が多いことでしょう。団体信用生命保険に加入していれば、万が一の事態が起きた場合でも、住宅ローンだけは団信が全額返済してくれます。

つまり、団体信用生命保険に加入することで必要保障額が減少するため、他に加入している生命保険の見直しが必要になるということです。

基本的には死亡保障額の見直しとなるケースが多いですが、団体信用生命保険でカバーできるのは住宅ローンによる負債のみで、日々の生活費などは一切保障されません。

団信に加入したからといって民間の生命保険を安易に解約するのではなく、不必要な保障を削って見直しを行うようにしましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者からのひとこと

伊藤 貴徳

1級ファイナンシャル・プランニング技能士, CFP®︎(CERTIFIED FINANCIAL PLANNER), 宅地建物取引士, 証券外務員1種

医療保障も合わせて見直す

団体信用生命保険の基本保障は、契約者が死亡または高度障害状態となった場合の死亡保障のみです。

病気やケガなどのリスクに対しては備えられませんが、多くの場合は「特約」として、団体信用生命保険に様々な保障内容をオプションとして上乗せすることができます。

付帯可能な特約は金融機関によって異なりますが、一般的には次のような特約を付帯できる場合があります。

- 三大疾病特約:基本保障に加え、がん・急性心筋梗塞・脳卒中なども保障対象

- 八大疾病特約:基本保障に加え、がん・急性心筋梗塞・脳卒中・ 高血圧症・糖尿病・慢性腎不全・肝硬変・慢性膵炎も保障対象

金融機関によっては特約を無料で付帯できる場合もあります。加入中の生命保険や付帯している特約の保障内容を確認し、団信特約でカバーできる場合は、生命保険の見直しで保険料を節約することができます。

マイホームを購入した後は、病気やケガで働けなくなった場合や老後のリスクなどもあります。

特に、がんに対しての保障は一般の生命保険のほうが割高なケースが多いため、保障内容を十分に比較してお得な方を選ぶようにしましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者からのひとこと

伊藤 貴徳

1級ファイナンシャル・プランニング技能士, CFP®︎(CERTIFIED FINANCIAL PLANNER), 宅地建物取引士, 証券外務員1種

住宅購入時に必要な保障を追加する

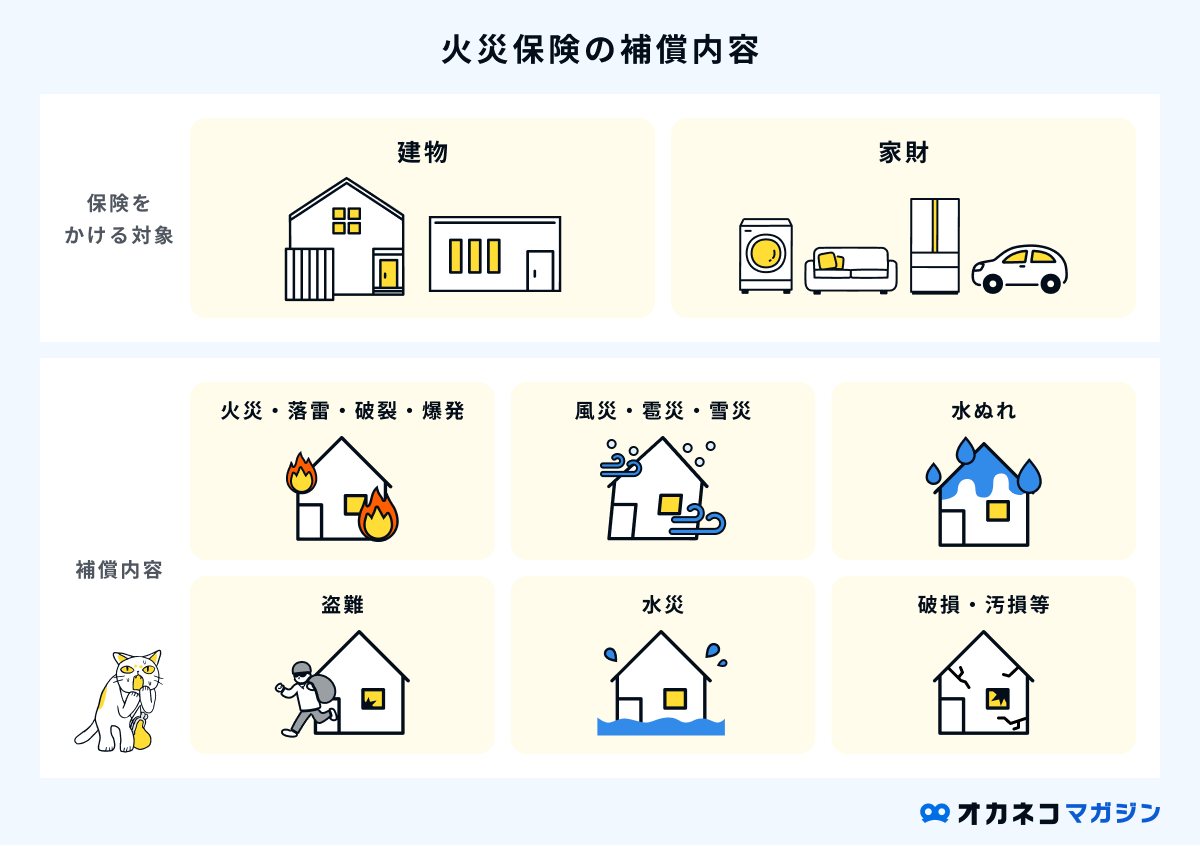

住宅購入後は、建物自体が受ける損害リスク(火災、落雷、風災、水災、雪災、雹災、破裂・爆発など)への対応も考慮しなければなりません。

一般的に、住宅の損害リスクへの備えとしては次の保険が用いられます。

- 家財を対象とした保険:家財保険

- 地震による建物や家財への保険:地震保険

- 上記以外の建物への保険(地震による損害は除く):火災保険

住宅ローンで住宅を購入する際は、金融機関が指定した火災保険に加入するケースが一般的です。

また、地震による損害が保障される地震保険は、火災保険に付帯する形でしか加入できず、地震保険単体での契約はできません。

火災保険の保障対象は多岐にわたるため、保険料を抑えるためには建物の立地条件などを考慮した上で、必要性の低い保障を削ることが大切です。

なお、2022年10月からは火災保険の契約期間が最長5年間と定められたため、5年ごとに火災保険の更新を行う必要があります。

監修者からのひとこと

伊藤 貴徳

1級ファイナンシャル・プランニング技能士, CFP®︎(CERTIFIED FINANCIAL PLANNER), 宅地建物取引士, 証券外務員1種

団信ではカバーしきれないリスク

団体信用生命保険に加入していれば、もしものことが起きても家族に住宅ローンの負債を残さずに済むことが特徴です。

一方、団体信用生命保険だけでは次のようなリスクをカバーすることはできません。

それぞれのリスクと対応方法について解説するので、これから保険の見直しを行う際の参考にしてください。

長期の就業不能リスク

長期の就業リスクに備えるには、次の保険商品が挙げられます。

- 就業不能保険:病気やケガで「就業不能状態」となった場合の収入減少に備えられる生命保険会社の商品

- 所得補償保険:病気やケガで働けなくなった場合の収入減少に備えられる損害保険会社の商品

- 医療保険:公的医療保険でカバーできない医療費に備えられる民間保険会社の商品

団体信用生命保険は住宅ローンに特化した死亡保障です。病気やケガなどが原因で働けない期間が長期化すると収入が減少してしまう恐れがありますが、その一方で住宅ローンの支払いは変わらず継続されます。

予測ができない長期の就業不能リスクに備えておかないと、いざというときに住宅ローンの支払いが家計を圧迫する大きな要因となってしまいます。

就業不能保険や所得補償保険に加入していれば、長期間の治療でも収入減少の負担を抑えつつ、住宅ローンの支払いで困窮する事態を避けられるでしょう。

また、日本では公的医療保険制度が充実しているため、医療費の原則3割を負担するだけで高度な医療を受けられます。ただし、あくまで医療費のみが保障対象なので、長期入院時の食費や差額ベッド代、家族の生活費や交通費まではカバーされません。

自己負担分が積み重なる場合も家計を圧迫する要因になりかねないため、民間の医療保険に加入して万一の事態に備えておくと安心です。

会社員や公務員の方は健康保険から「傷病手当金」が支給されますが、自営業やフリーランスの方はそういった保障が一切ないので、これらの生命保険に加入する必要性は高いといえます。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者からのひとこと

伊藤 貴徳

1級ファイナンシャル・プランニング技能士, CFP®︎(CERTIFIED FINANCIAL PLANNER), 宅地建物取引士, 証券外務員1種

ペアローンの残債

住宅ローンで住宅を購入する際、夫婦別々で「ペアローン」を組んだ場合は残債にも注意が必要です。

ペアローンは、それぞれが個別に住宅ローンの契約者(互いに連帯保証人)になる仕組みのことで、夫婦それぞれが団体信用生命保険に加入することになります。

団体信用生命保険が保障するのは「契約者が死亡または高度障害状態となった場合」なので、仮に夫が亡くなった場合でも、団信で保障されるのは夫の残債分のみとなり、妻は継続して住宅ローンを支払わなければなりません。

また、ペアローンと似た仕組みとして「連帯債務型住宅ローン」がありますが、こちらは連帯債務者に契約者と同等の返済義務を課す契約です。

連帯債務型住宅ローンの場合は契約者しか団体信用生命保険に加入ができないため、連帯債務者が先に亡くなってしまっても一切の保障を受けられません。

フラット35を利用して住宅ローンを組んだ場合は連帯債務者も団体信用生命保険に加入できますが、保険料負担や保障内容に注意する必要があります。

契約者は当然ながら、連帯債務者についても就業不能保険や収入保障保険で備えておくと、もしものときでも住宅ローンの負担を軽減できるようになります。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

住宅ローン完済後の保障

団体信用生命保険は、あくまで住宅ローンの返済不能リスクに備える保険です。

住宅ローンの返済期間が終了するのと同時に団体信用生命保険の保障期間も終了してしまうため、それに伴い団信の特約による医療保障もなくなってしまいます。

仮に、他の生命保険をすべて解約していた場合は、一切の生命保険に未加入のまま老後を迎えることにもなりかねません。

生命保険は年齢が上がるにつれて加入時の条件が厳しくなるため、毎月の家計とのバランスを考慮しながら、保険料が安い時期に保険へ加入しておく必要があります。

老後のリスク

日本では国民皆年金制度が採用されており、誰もが国民年金または厚生年金(会社員や公務員の方)に加入しています。

住宅ローンの支払いを終えた後は、原則65歳から受け取れる公的年金を頼りにしている方も大勢いるかと思いますが、昨今では年金受給額が減少傾向にあるため、事前に老後資金の貯蓄に取り組む必要性が高くなっています。

たとえば、厚生労働省年金局の統計データを参照すると、令和5年度における公的年金受給額は次のとおりです。

| 1ヶ月あたりの公的年金受給額の平均 | ||

|---|---|---|

| 年度 | 国民年金(老齢基礎年金) | 厚生年金(老齢厚生年金) |

| 平成29年 | 55,518円 | 144,903円 |

| 平成30年 | 55,708円 | 143,761円 |

| 令和元年 | 55,946円 | 144,268円 |

| 令和2年 | 56,252円 | 144,366円 |

| 令和3年 | 56,368円 | 143,965円 |

| 令和4年 | 56,316円 | 143,973円 |

| 令和5年 | 57,584円 | 146,429円 |

参照:令和5年度 厚生年金保険・国民年金事業の概況10・21ページ|厚生労働省年金局

自営業やフリーランス、専業主婦の方が加入する国民年金(老齢基礎年金)では月に約5.8万円、会社員や公務員の方が加入する厚生年金(老齢厚生年金+老齢基礎年金)は月に約14.6万円しか受け取れません。

総務省統計局の統計データによると、令和4年度の65歳以降の老齢世帯の1ヶ月あたりの生活費は、夫婦世帯で約26.9万円、単身世帯で約15.6万円となっています。

| 65歳以降の1ヶ月あたりの生活費(令和4年度) | ||

|---|---|---|

| 項目 | 夫婦のみ世帯 | 独身世帯 |

| 食料 | 67,746円 | 37,485円 |

| 住居 | 15,578円 | 12,746円 |

| 光熱・水道 | 22,611円 | 14,704円 |

| 家具・家事用品 | 10,371円 | 5,956円 |

| 被服および履物 | 5,003円 | 3,150円 |

| 保健医療 | 15,681円 | 8,128円 |

| 交通・通信 | 28,878円 | 14,625円 |

| 教育 | 3円 | 0円 |

| 教養娯楽 | 21,365円 | 14,473円 |

| その他の消費支出 | 49,430円 | 31,872円 |

| 合計(消費支出) | 236,696円 | 143,139円 |

| 非消費支出(税金や保険料など) | 31,812円 | 12,356円 |

| 総合計 | 268,508円 | 155,495円 |

これらの統計データを比較すると、公的年金だけでは老後の生活資金にそこまでの余裕はないことが伺えます。

また、住宅ローンの完済後も、住宅や土地を保有し続ける限りは固定資産税やメンテナンスの費用が発生するため、現役として働けるうちに老後を見据えた資産形成に取り組まなければなりません。

生命保険には貯蓄性のある保険商品も登場しており、終身保険や個人年金保険、養老保険などがその代表例といえます。

払い込んだ保険料が将来的に返ってくる可能性がある保険商品なので、毎月の保険料負担を考慮しながら、必要に応じて加入を検討しましょう。

監修者からのひとこと

伊藤 貴徳

1級ファイナンシャル・プランニング技能士, CFP®︎(CERTIFIED FINANCIAL PLANNER), 宅地建物取引士, 証券外務員1種

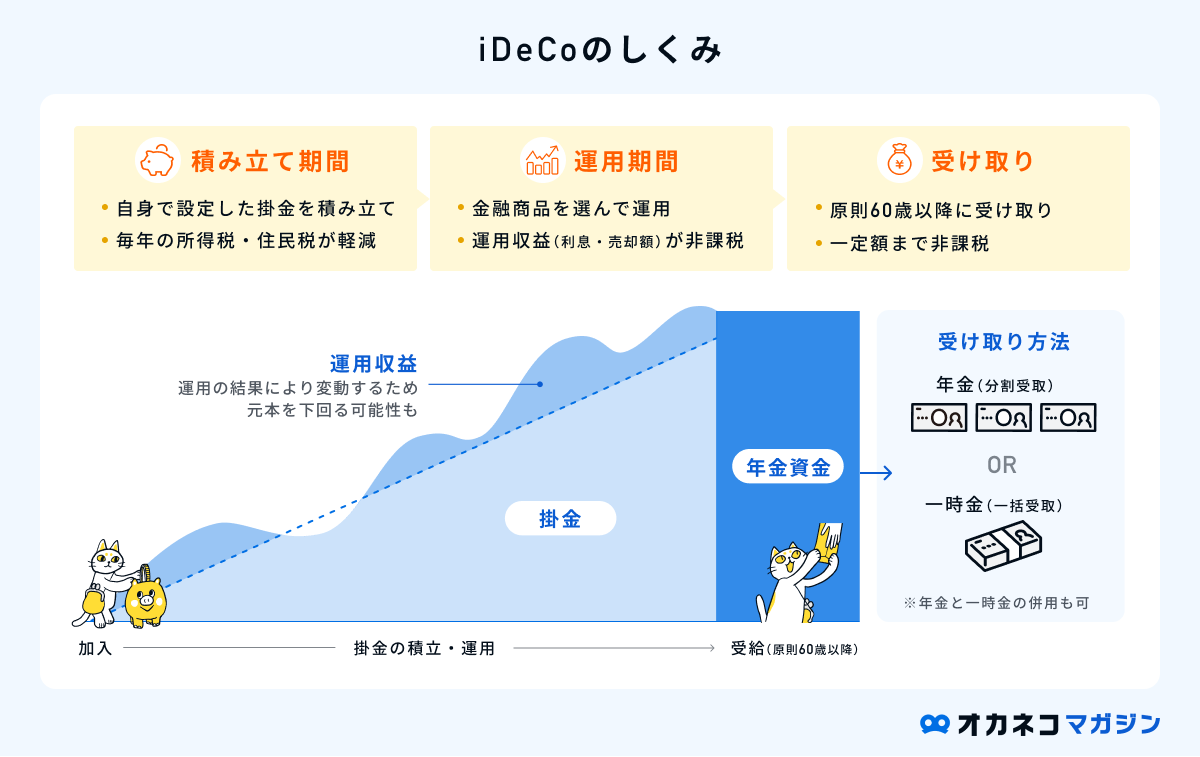

老後資金の準備は、新NISAやiDeCoも検討する

老後資金の準備をする際は、生命保険だけでなくNISAやiDeCoなどの制度を活用するのがおすすめです。

これらの制度は個人の資産形成を推進することを目的として国が運営しており、毎月少額からの積立に対応した制度です。

2024年より開始された新NISA制度では、年間360万円までの新規投資が無期限(生涯非課税枠は最大1,800万円まで)で非課税運用できるようになり、これまでよりもさらに効率よく資産形成を進められるようになりました。

一方のiDeCo(個人型確定拠出年金)は、NISAと同様で運用益が非課税で、毎月の掛金が全額所得控除の対象となり、資産を引き出す際にも大きな所得控除を受けられます。

その代わりに原則として60歳になるまで一切の資産を引き出すことはできませんが、老後の資産形成を目的とするなら最適な制度となっています。

2022年には制度が改正され、会社員で企業型DC(企業型確定拠出年金)に加入している方も、原則としてiDeCoとの併用が可能となりました。

これらの制度を活用することで効率良く資産形成に取り組めるようになるので、まだ利用していない方はお早めにご検討ください。

住宅購入時の生命保険に関するよくある質問Q&A

住宅購入時の生命保険に関するよくある質問に回答します。

Q1. 自分に合った団体信用生命保険の選び方は?

団体信用生命保険を選ぶ際は、次の3つのポイントを意識して比較検討するのがおすすめです。

- 保障内容

- 保険金支払事由(主に特約部分)

- 金利および返済額(実質的な保険料)

団信の基本的な保障内容は住宅ローンの返済不能リスクへの備えです。

一方、金融機関によって特約などの保障内容が異なるため、場合によってはすでに加入中の生命保険と保障内容が重なってしまう場合もあります。

年齢や健康状態によっては金利を優遇してもらえる場合もあるので、自分が備えたいリスクを明確にした上で、金利面や返済額も考慮して選ぶことを心がけましょう。

Q2. 団体信用生命保険は年齢が高いほうが有利って本当?

生命保険の保険料は加入時の年齢や健康状態によって決められます。

同じ保障内容で比較した場合、一般的には年齢が若い方のほうが健康リスクは低いと判断されるため、年齢が高い方よりも保険料は割安な傾向にあります。

一方、団体信用生命保険の保険料は、住宅ローンの残債に一定の乗率で算出された金利に上乗せされる形で徴収されます。

団信の場合は年齢に関係なく保険料が決まるため、年齢が高い方にとっては生命保険よりも有利になる場合があります。

Q3. 住宅購入時の見直しで死亡保障はどれくらい減らせばいい?

個人の考え方や家族構成、将来のライフプランなどによって異なるため、一概にどれくらいの死亡保障を削れば良いという正解はありません。

ただし、団体信用生命保険が住宅ローンの返済不能リスクに備えるためのものなので、団信加入後は住居費分を生命保険で備える必要性は低くなります。

死亡保障を見直す際は、もしものことが起きた場合の遺族の生活費から、住居費分を差し引いた額を目安にするのが良いでしょう。

まとめ

マイホームを購入した後は、次の3つのポイントを踏まえて生命保険の見直しをしましょう。

団体信用生命保険は住宅ローンの返済不能リスクに備えるためのもので、契約者が死亡または高度障害状態となった場合は、保険会社が住宅ローンの残債を全額返済してくれます。

昨今では、団体信用生命保険の特約として三大疾病や八大疾病に備えられるタイプも登場しており、生命保険と保障内容が重複しやすくなっています。

ただし、団体信用生命保険では次のリスクには備えられないので、安易に生命保険を解約するのはおすすめできません。

団体信用生命保険の保障内容をしっかりと把握した上で、カバーできないリスクや保障が受けられない部分を補う形で生命保険の見直しを行うことを意識してみてください。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者

伊藤 貴徳

1級ファイナンシャル・プランニング技能士, CFP®︎(CERTIFIED FINANCIAL PLANNER), 宅地建物取引士, 証券外務員1種