監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

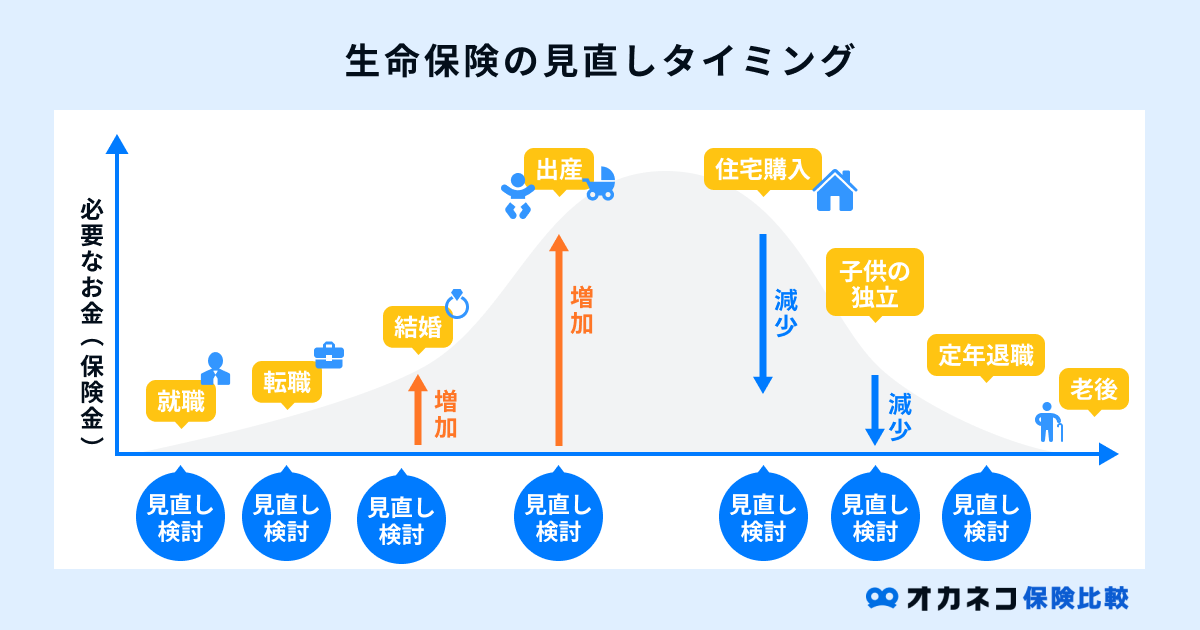

結婚時の生命保険の見直し方

結婚を機に生命保険の見直しをする場合は、次の手順で見直しを行います。

それぞれの手順についてわかりやすく解説します。

また、結婚のタイミングで生命保険の新規加入や見直しが必要な理由についても解説するので、あわせて参考にしてください。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/12/16〜2026/01/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

既に加入済みの保険の見直し

結婚後に生命保険の見直しをする際は、現在加入している保険の保障内容と保険金額を確認し、現在の必要保障額との乖離がないかを確認するようにしましょう。

結婚後に必要保障額の見直しが必要な理由は、独身時代に加入した保険のままでは、万一の事態が起きた場合に必要保障額が不足してしまう可能性があるためです。

また、結婚前から夫婦それぞれが加入している生命保険がある場合は、保障内容が重複することで、毎月の保険料を多く払ってしまっている可能性もあります。

加入中の生命保険の保障内容をリストアップし、現在のお二人に合った契約内容になっているかをしっかり確認しておきましょう。

すでに十分な死亡保障額の生命保険に加入している場合も、保険料負担が家計を圧迫しないかを確認し、必要に応じて保障額の見直しを行ってください。

結婚直後は夫婦2人分の生活費だけで済みますが、将来的に妊娠・出産の予定がある場合は、子どもの養育費用や教育資金が必要です。

今後のライフプランによっては住宅の購入費用や老後資金など、長い人生の中でも高額な出費が発生する可能性もあるため、適切な保障内容に見直しを行い、余剰分は貯金に回すことを心がけましょう。

生命保険の見直しをする際に重要な死亡保障額については、後述の「結婚時の必要保障額の考え方」で詳しく解説します。

名義変更や保険金の受取人変更などの手続き

結婚のタイミングで生命保険の見直しを行った後は、名義変更や保険金の受取人変更の手続きを行いましょう。結婚をして苗字や住所が変わる場合は、加入中の生命保険の名義変更手続きが必要です。

旧姓の生命保険料控除の証明書では、そのまま年末調整の手続きができない場合があり、いざ病気のときや万一のときに、すぐに給付金や保険金を受け取れない可能性があります。

一方、独身時代に自分で加入した保険や親が加入していた保険がある場合は、保険金の受取人を変更する手続きを行いましょう。一般的に、独身時代に加入した生命保険の死亡保険金は親を受取人に指定する場合が多いです。

生命保険の死亡保険金は、遺された家族の生活を支えることを目的としているため、独身時代の生命保険を見直さないまま過ごしていると、もしものときに配偶者や家族に死亡保険金を残せない可能性があるかもしれません。

また、病気やケガなどの理由で契約者自身が手続きできない場合、家族が代わりに給付金請求の手続きをできるように「指定代理請求人」も変更しておくのがおすすめです。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

結婚後に想定されるリスク

結婚後に想定されるリスクは、主に次の3種類が挙げられます。

それぞれのリスクについて確認しておきましょう。

病気・ケガのリスク

結婚をして家族とともに暮らすようになると、病気やケガで働けなくなった場合のリスクに備える必要があります。

たとえば、政府が公開する「令和3年度 医療給付実態調査」を参照すると、年齢が若く健康リスクが低いとされる20〜30代でも、平均入院日数は約10日間、自己負担額平均は約13万円となっています。

| 平均入院日数と自己負担額の平均 | ||||

|---|---|---|---|---|

| 年代 | 平均入院日数 | 入院費用 | 自己負担額 | 1日当たりの入院費 |

| 20〜24歳 | 9.7日 | 434,260.1円 | 130,278.0円 | 13,426.4円 |

| 25〜29歳 | 8.6日 | 346,988.1円 | 104,096.4円 | 12,049.9円 |

| 30〜34歳 | 8.7日 | 350,957.6円 | 105,287.3円 | 12,117.0円 |

| 35〜39歳 | 10.0日 | 423,704.2円 | 127,111.3円 | 12,686.0円 |

| 40〜44歳 | 11.9日 | 529,957.7円 | 158,987.3円 | 13,400.4円 |

| 45〜49歳 | 13.1日 | 591,936.6円 | 177,581.0円 | 13,558.1円 |

| 50〜54歳 | 13.7日 | 610,886.8円 | 183,266.1円 | 13,359.0円 |

| 55〜59歳 | 14.2日 | 626,122.4円 | 187,836.7円 | 13,259.7円 |

| 60〜64歳 | 14.3日 | 639,193.7円 | 191,758.1円 | 13,430.8円 |

| 65〜69歳 | 14.5日 | 644,762.7円 | 193,428.8円 | 13,348.4円 |

| 70〜74歳 | 14.6日 | 649,105.9円 | 194,731.8円 | 13,360.0円 |

| 75〜79歳 | 15.1日 | 641,413.0円 | 192,423.9円 | 12,784.6円 |

| 80〜84歳 | 16.6日 | 623,602.9円 | 187,080.9円 | 11,240.8円 |

| 85〜89歳 | 18.2日 | 593,260.3円 | 177,978.1円 | 9,791.4円 |

| 90〜94歳 | 19.2日 | 557,713.3円 | 167,314.0円 | 8,717.3円 |

| 95〜99歳 | 19.9日 | 529,131.7円 | 158,739.5円 | 7,995.6円 |

| 100歳〜 | 20.6日 | 500,518.0円 | 150,155.4円 | 7,273.4円 |

※入院費用:第1表入院の「制度・計」の項目にある「点数÷件数」で算出しています(1点=10円)

※自己負担額:「入院費用×0.3(自己負担3割)」で計算しています

※1日当たりの入院費:「自己負担額÷平均入院日数」で計算しています

参照:表番号5 統計表 第1表 年齢階級別、診療種類別、制度別、件数、日数(回数)、点数(金額)|医療給付実態調査(令和3年度)|e-Stat政府統計の総合窓口

日本では誰もが公的医療保険に加入しているため、医療機関で保険証を提示すれば、医療費の1〜3割を自己負担するだけで高度な医療が受けられます。

ただし、病気やケガなどが原因で長期間の入院ともなれば、その自己負担分が積み重なって家計を圧迫する要因になりかねません。

また、会社員の方には傷病手当金が支給されるものの、長期間の入院になれば収入が大きく減ってしまう可能性も考えられます。

特に家計の大部分を担っている方は「医療保険」や「就業不能保険」などに加入して、病気やケガへのリスクに対して保障を手厚くする必要があります。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/12/16〜2026/01/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

死亡のリスク

結婚のタイミングで生命保険を見直す場合は、万が一の死亡のリスクについても備えなければなりません。家計の大部分を担っている方が亡くなった場合、遺された家族が生活に困窮する事態に陥ってしまいます。

さらに、子どものいる世帯においては、子どもの教育資金や進学費用なども必要となるため、もしもの場合に備えて手厚い死亡保障を備えておくようにしましょう。

また、死亡した場合の葬儀費用やお墓の購入費用、身辺整理代についても準備しておく必要があります。

株式会社鎌倉新書の「第5回 お葬式に関する全国調査」を参照すると、一般的な規模の葬儀費用は約110.7万円とされています。

これにお墓の購入費用や身辺整理代を加えると200万円以上の費用が発生する可能性があるため、事前に生命保険で葬儀費用についても備えておきましょう。

死亡リスクについては予測が難しいため、一生涯の死亡保障を備えられる「終身保険」に加入しておくと安心です。

特に、終身保険は契約時の保険料が解約するまで永続的に続くため、年齢が若いうちに加入しておくとトータルでの払込保険料を安く抑えやすいメリットがあります。

ただし、同じ保障内容の定期保険と比較した場合、毎月の保険料負担は割高となっているため、家計とのバランスを考慮した上で保障額を決めることを心がけてください。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/12/16〜2026/01/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

老後のリスク

結婚してからの長い人生を考慮する場合、老後のことも見据えておく必要があります。

日本では誰もが公的年金制度への加入を義務付けられており、原則65歳からは年金(老齢基礎年金・老齢厚生年金)を受け取れます。

ですが、厚生労働省年金局の統計データによると、令和3年度における1ヶ月あたりの公的年金受給額は、国民年金(老齢基礎年金)が約5.6万円、厚生年金(老齢厚生年金+老齢基礎年金)で約14.7万円です。

| 1ヶ月あたりの公的年金受給額の平均(令和3年度) | ||

|---|---|---|

| 年度 | 国民年金(老齢基礎年金) | 厚生年金(老齢厚生年金) |

| 平成29年 | 55,518円 | 144,903円 |

| 平成30年 | 55,708円 | 143,761円 |

| 令和元年 | 55,946円 | 144,268円 |

| 令和2年 | 56,252円 | 144,366円 |

| 令和3年 | 56,358円 | 143,965円 |

参照:令和3年度 厚生年金保険・国民年金事業の概況10・21ページ|厚生労働省年金局

さらに、総務省統計局で公開されている「家計調査年報(家計収支編)2022年(令和4年)」によると、65歳以降の1ヶ月あたりの生活費は夫婦世帯で約26.9万円、単身世帯で約15.6万円となっています。

| 65歳以降の1ヶ月あたりの生活費(令和4年度・無職世帯) | ||

|---|---|---|

| 項目 | 夫婦のみ世帯 | 単身世帯 |

| 食料 | 67,746円 | 37,485円 |

| 住居 | 15,578円 | 12,746円 |

| 光熱・水道 | 22,611円 | 14,704円 |

| 家具・家事用品 | 10,371円 | 5,956円 |

| 被服および履物 | 5,003円 | 3,150円 |

| 保健医療 | 15,681円 | 8,128円 |

| 交通・通信 | 28,878円 | 14,625円 |

| 教育 | 3円 | 0円 |

| 教養娯楽 | 21,365円 | 14,473円 |

| その他の消費支出 | 49,430円 | 31,872円 |

| 合計(消費支出) | 236,696円 | 143,139円 |

| 非消費支出(税金や保険料など) | 31,812円 | 12,356円 |

| 総合計 | 268,508円 | 155,495円 |

安定した老後生活を送るためには、現役世代として働けるうちから貯蓄や資産形成に取り組まなければなりません。

老後を見据えた資産形成ができる保険としては、払い込んだ保険料が解約時に帰ってくる「終身保険」や「養老保険」、払い込んだ保険料に応じて老後から年金形式で保険金が受け取れる「個人年金保険」などが挙げられます。

貯蓄性のある保険商品は、掛け捨て型よりも保険料負担が大きいため、現在の家計状況を圧迫することがないように、無理のない範囲で加入することをご検討ください。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

老後資金の準備は、NISAやiDeCoも検討する

老後資金の準備を始める際は、「NISA」や「iDeCo」も合わせて検討するのがおすすめです。

2023年までのつみたてNISAでは年間40万円×最長20年間=最大800万円までを非課税で運用できましたが、2024年以降は新NISAが開始され、年間360万円までの新規投資が無期限(非課税運用枠最大1,800万円)で非課税運用できるようになるため、資産運用の効率がさらに高まります。

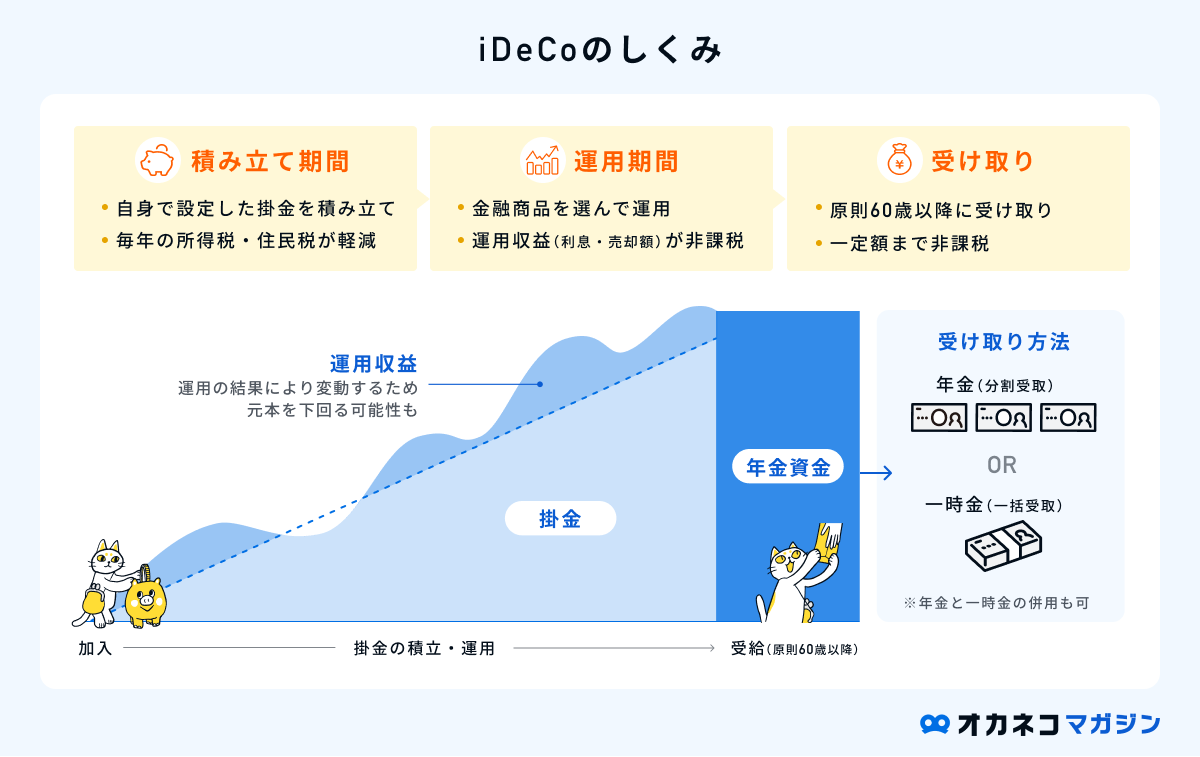

一方のiDeCo(個人型確定拠出年金)は、老後の資産形成を目的とした制度で、原則として60歳になるまで積み立てた資産を引き出すことができません。

その代わりに、毎月の掛金が全額所得控除の対象で、運用で得られた利益は非課税となり、60歳以降に資産を引き出す際にも大きな所得控除を受けられることが特徴です。

また、2022年10月の改正に伴い、会社員で企業型DC(企業型確定拠出年金)の加入者もiDeCoを利用できるようになったため、老後を見据えた資産形成として非常に優れた方法となっています。

一般的に、資産形成や資産運用の方法としては「株式投資」や「投資信託」、「不動産投資」などをイメージする方も多いかと思いますが、これらの方法で得た利益には税金が課せられてしまいます。

ですが、上述のつみたてNISAやiDeCoなどを活用すると税負担が軽減されるため、結果としてより多くの資産を手元に残せるようになります。

毎月少額からの積み立て投資が始められるので、まだ始めていない方はこの機会に検討してみましょう。

※参考 : 金融庁「NISA特設ウェブサイト」

※参考 : iDeCo「公式サイト」

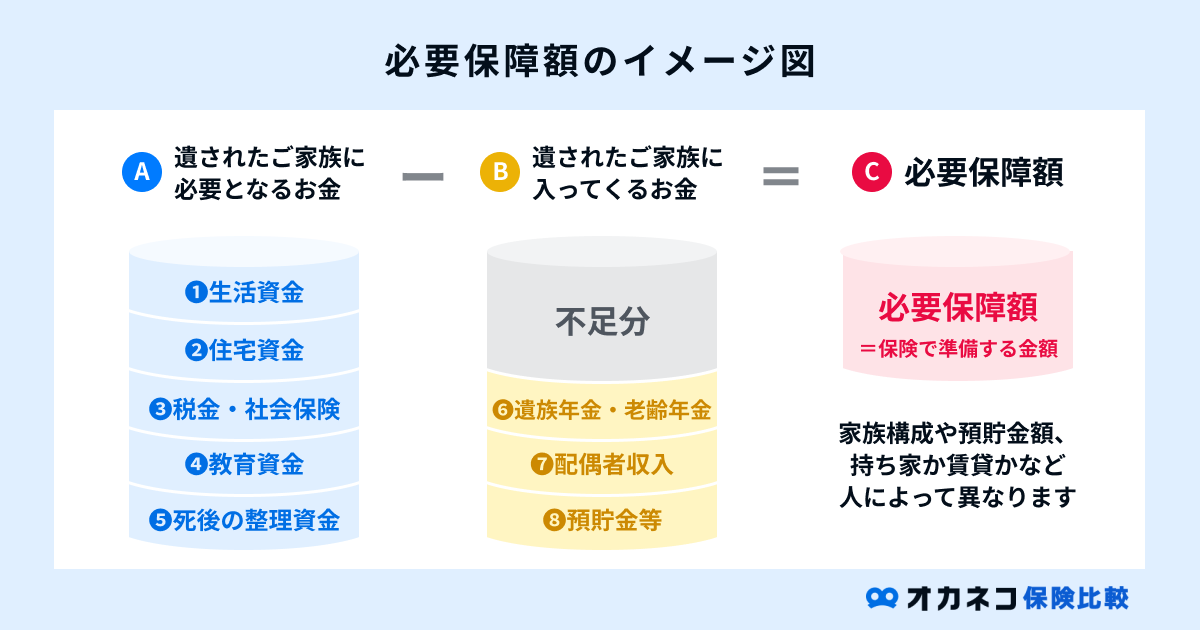

結婚後の必要保障額の考え方

結婚後の必要保障額の考え方について解説していきます。死亡保障額の考え方は、被保険者が死亡した後、遺族が必要とする生活費などを考慮して死亡保険金を決定します。

必要保障額のシミュレーションを家族構成別に3パターンご紹介するので、死亡保障額を決める際の参考にしてください。

※シミュレーションは2023年12月時点の情報に基づいて行っています。

共働き夫婦の場合

- 年齢:夫30歳(会社員)、妻30歳(会社員)、子どもなし

- 妻の収入:月額18万円(定年65歳)

- 遺族生活費:月額12万円

- 住居費用:賃貸(毎月の家賃:10万円)

- 葬儀費用:200万円

- 遺族厚生年金:月額5万円

| シミュレーション結果 | |||

|---|---|---|---|

| 区分 | 項目 | 小計 | |

| 支出 | 遺族生活費 | 12万円×12ヶ月×35年間=5,040万円 | |

| 住居費用 | 10万円×12ヶ月×35年間=4,200万円 | ||

| 葬儀費用 | 200万円 | ||

| 支出合計 | 9,440万円 | ||

| 収入 | 妻の収入 | 18万円×12ヶ月×35年間=7,560万円 | |

| 遺族厚生年金 | 5万円×12ヶ月×35年間=2,100万円 | ||

| 収入合計 | 9,660万円 | ||

| 必要保障額 | 9,440万円 – 9,660万円=-220万円 | ||

参照:遺族厚生年金(受給要件・対象者・年金額)|日本年金機構

上記は夫婦共働き世帯で、支出額よりも収入額のほうが大きいケースを例に挙げています。

上記の例では決して生活に余裕があるわけではありませんが、夫の死亡後は妻の収入と遺族厚生年金で生活費を賄えることがわかります。

しかし、上記のシミュレーションはあくまで一例に過ぎず、同じ家族構成でも生活スタイルや厚生年金加入の有無などによって、必要保障額が不足してしまう場合もあるでしょう。

共働き世帯で結婚を機に生命保険を検討する際は、葬儀費用に備えられるだけの死亡保障額を「終身保険」で設定しておき、家計の収支状況によって保険金額を手厚くするのが良いと考えられます。

片働き(専業主婦・主夫)の場合

- 年齢:夫30歳(会社員)、妻30歳(専業主婦)、子どもなし

- 遺族生活費:月額12万円

- 住居費用:賃貸(毎月の家賃:10万円)

- 葬儀費用:200万円

- 遺族厚生年金:月額5万円

| シミュレーション結果 | |||

|---|---|---|---|

| 区分 | 項目 | 小計 | |

| 支出 | 遺族生活費 | 12万円×12ヶ月×35年間=5,040万円 | |

| 住居費用 | 10万円×12ヶ月×35年間=4,200万円 | ||

| 葬儀費用 | 200万円 | ||

| 支出合計 | 9,440万円 | ||

| 収入 | 遺族厚生年金 | 5万円×12ヶ月×35年間=2,100万円 | |

| 収入合計 | 2,100万円 | ||

| 必要保障額 | 9,440万円 – 2,100万円=7,340万円 | ||

参照:遺族厚生年金(受給要件・対象者・年金額)|日本年金機構

片働き夫婦で収入のある方(上記では夫)が亡くなった場合、その後の収入源の大部分を失ってしまうことになります。

また、夫が死亡することで扶養からも外れてしまい、以降は妻自身が社会保険料を負担する義務も生じます。

妻が給与収入を得られるようになったと仮定しても、これまでと同様の生活水準を維持することは極めて困難な状態です。

夫の葬儀費用に加え、遺族の生活費についても考慮する必要があるため、多額の死亡保障を備えておかなければなりません。

片働き世帯が死亡保障額を設定する場合は、日々の生活費として不足する金額に、葬儀費用を加えた金額を設定するのが良いでしょう。

子どもが生まれる場合

- 年齢:夫30歳(会社員)、妻30歳(専業主婦)、子ども0歳

- 遺族生活費:月額18万円(子どもが18歳で独立後は月額12万円)

- 住居費用:賃貸(毎月の家賃:10万円)

- 葬儀費用:200万円

- 遺族基礎年金:年額795,000円 ※子どもが18歳になった年度の3月31日まで

- 第1子の加算額:228,700円 ※子どもが18歳になった年度の3月31日まで

- 遺族厚生年金:月額5万円(年額60万円)

- 中高齢寡婦加算:年額596,300円(月額49,691円)※40歳〜64歳の期間中のみ

| シミュレーション結果 | |||

|---|---|---|---|

| 区分 | 項目 | 小計 | |

| 支出 | 遺族生活費 | 18万円×12ヶ月×18年間=3,888万円 | |

| 遺族生活費※子どもの独立後 | 12万円×12ヶ月×17年間=2,448万円 | ||

| 住居費用 | 10万円×12ヶ月×35年間=4,200万円 | ||

| 葬儀費用 | 200万円 | ||

| 支出合計 | 1億736万円 | ||

| 収入 | 遺族基礎年金 | 795,000円×18年間=1,431万円 | |

| 第1子の加算額 | 228,700円×18年間=411万6,600円 | ||

| 遺族厚生年金 | 5万円×12ヶ月×35年間=2,100万円 | ||

| 中高齢寡婦加算 | 596,300円×17年間=1,013万7,100円 | ||

| 収入合計 | 4,956万3,700円 | ||

| 必要保障額 | 1億736万円 – 4,956万3,700円=5,779万6,300円 | ||

※上記に加えて子どもが中学校を卒業するまでは「児童手当」が支給されます

※遺族年金加算分の「中高齢寡婦加算」は諸条件を満たした場合に40歳〜64歳までの期間中(25年間)に支給されます

参照:遺族基礎年金(受給要件・対象者・年金額)|日本年金機構

参照:遺族厚生年金(受給要件・対象者・年金額)|日本年金機構

夫婦二人世帯に比べて、出産する予定がある世帯においては子どもの教育資金を準備しておく必要があります。

子どもが18歳に達するまでは老齢基礎年金(+子の加算額分)が受け取れますが、それ以降は公的保障が減額されてしまいます。

18歳で高校を卒業後、大学に進学する際には多額の資金が必要となるため、それらを考慮した上で保険金額を設定するのが良いでしょう。

子どもの教育資金については、子どもが一定年齢に達した場合にお祝い金が受け取れる「学資保険」や、死亡保障に加えて満期保険金が受け取れる「養老保険」などを検討するのがおすすめです。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/12/16〜2026/01/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

結婚時の生命保険に関するよくある質問Q&A

結婚時の生命保険に関するよくある質問に回答します。

Q1. 結婚を機に検討すべき生命保険はどれ?

結婚を機に検討すべき生命保険の一例は、次のとおりです。

- 医療保険

- 死亡保険(定期・終身)

- 就業不能保険

- 個人年金保険

結婚で家族が増えた方は、病気やケガで働けなくなった場合のリスクに備えるためにも、医療保険や就業不能保険の必要性が高いといえます。

また、遺族の生活資金を補填するための死亡保障や、老後の生活資金を貯蓄するための個人年金保険などを検討するのがおすすめです。

なお、生命保険に対する考え方は個人によって異なるため、自身の家族構成や貯蓄状況などを踏まえ、本当に必要な保障に絞って検討するようにしましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/12/16〜2026/01/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

Q2. 夫婦それぞれで結婚前に加入していた保険はどうすればいい?

契約内容を確認して、自分の家族構成や今後のライフプランに合わせて保障内容の変更を行いましょう。

現在の保険契約を継続する場合は、保険契約者の変更、受取人の変更が必要なケースが多々あります。

特に死亡保険は親が受取人になっている場合が多いため、結婚を機に保険金の受取人を配偶者に変更しておくと安心です。

Q3. 子どもの教育資金を貯金するならどれがおすすめ?

子どもの教育資金を貯金したい場合は、次の生命保険を検討するのが良いでしょう。

- 終身保険

- 学資保険

- 養老保険 など

これらの生命保険は、毎月の保険料を払い込むことで将来を見据えた貯蓄が進められる「貯蓄型保険」に数えられます。

保険料が掛け捨て型の商品に比べて毎月の保険料負担は割高ですが、子どもの将来のために教育資金を貯蓄するのにおすすめです。

まとめ

生命保険の見直しをする場合は、次の手順で見直しを行いましょう。

結婚で家族が増えると、それまでに加入していた生命保険ではもしものときの保障額が不十分な場合があります。

また、独身時代に加入した生命保険は、保険金の受取人が親などになっている場合が多いため、保険金の受取人を配偶者に変更するなどの手続きをして、万一の事態に備えましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/12/16〜2026/01/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員