監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

生命保険見直しのポイント

万一のリスクに備えるための生命保険は、一度契約した後も定期的な見直しが必要です。

生命保険の見直しが必要な理由は、結婚や出産、住宅購入などのライフステージの変化に伴い、その時々で必要な保障額が変わるためです。

現在の保障内容は、保険会社から送付される「保険証券」に記載されています。

そちらを確認しながら次の5つのポイントに着目して、生命保険の見直しをしていきましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

必要保障額の見直し

生命保険の必要保障額を見直す際は、自分が生命保険に加入する目的を明確にすることが大切です。

個人の考え方によって異なりますが、一般的には次のような理由で生命保険が検討されています。

- もしものときの家族の生活費を保障したい

- 定期保険、終身保険など

- 病気やケガなどの高額な医療費や収入減少に備えたい

- 医療保険、がん保険など

- 出産にあわせて子どもの将来のために教育資金を確保したい

- 学資保険、養老保険など

- 自分や配偶者の老後のために保障を備えながら貯蓄にも取り組みたい

- 終身保険、個人年金保険など

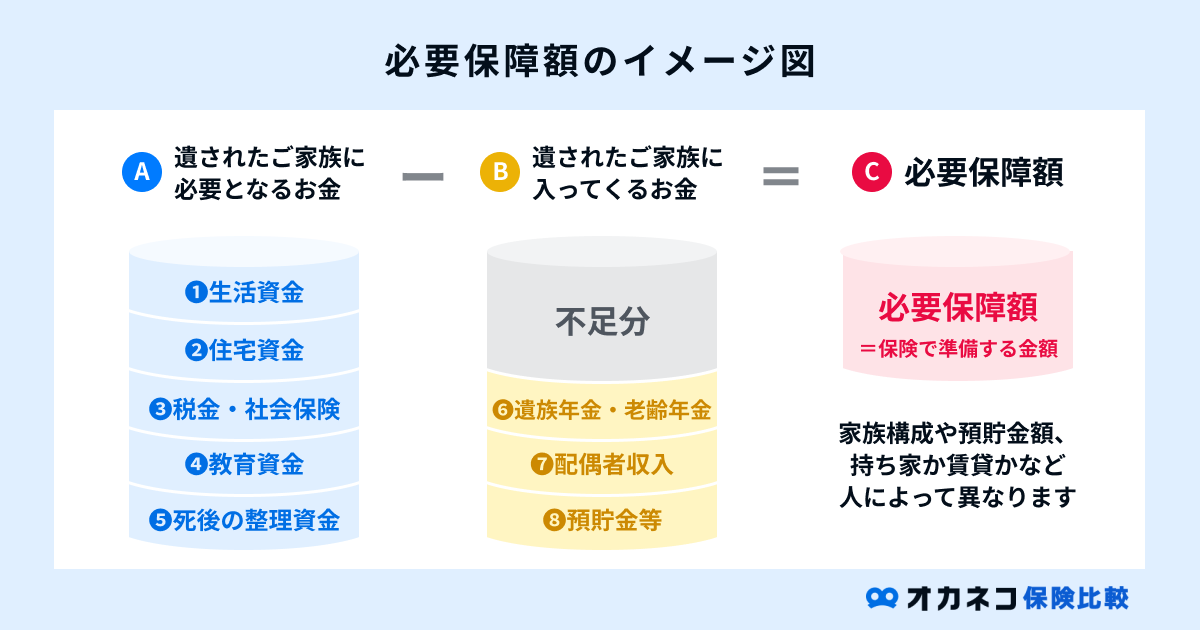

たとえば、家族の生活費保障が目的で生命保険に加入するケースを考えてみましょう。

死亡保障額を見直す際は、毎日の生活費や子どもの教育資金、住宅ローンの支払いなどを合算した「今後の遺族の支出額」から、現在の貯蓄や収入、公的年金や会社からの保障といった「今後に期待できる収入額」を差し引きます。

上記を計算した際に生じる不足分を補填する形で死亡保障額を設定すると、余計な保険料を節約しながら本当に必要な保障を備えられるようになります。

病気やケガなどの医療費への保障が目的なら、公的医療保険制度や会社の健康保険からの傷病手当金などを考慮した上で、不足分をカバーする形で医療保障額を設定するのが良いでしょう。

このように、生命保険の加入目的を明確にすることで、必要な保障額の大まかな目安が計算できるようになります。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

保険期間の見直し

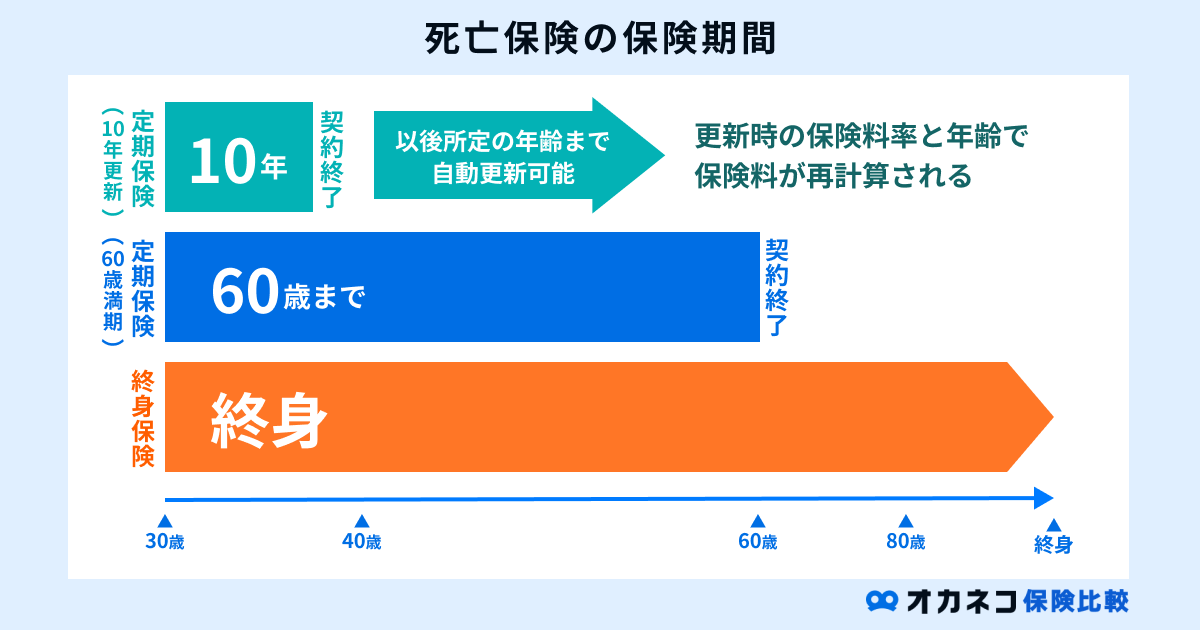

生命保険は大まかに分けると「定期型」と「終身型」の2通りで保険期間が定められています。

保険期間の違いによって、次のようなメリット・デメリットがあるので確認しておきましょう。

| 生命保険の保険期間による違い | ||||||

|---|---|---|---|---|---|---|

| 項目 | 定期型 | 終身型 | ||||

| メリット | ・同じ保障内容で比べると終身型より保険料が割安 ・契約更新のタイミングで保障内容の見直しがしやすい | ・一生涯にわたって変わらない保障を受けられる ・保険料は契約時から一生涯変わらない ・払い込んだ保険料が解約返戻金として返還される場合がある | ||||

| デメリット | ・保険期間を満了すると契約が終了する ・契約を更新する際に保険料が値上がりする ・保険料が掛け捨てで返還されないケースが多い | ・同じ保障で比べると定期型より保険料が割高 ・短期解約で元本割れが起きる可能性が高い | ||||

定期型の生命保険は、毎月の保険料が割安で保障内容の見直しをしやすいことが特徴です。

一方で、一定期間しか保障が受けられず、満了のタイミングで保険契約を更新すると、その時点の年齢や健康状態で保険料が再計算されるため、これまでよりも保険料が値上がりしてしまいます。

終身型の生命保険は、契約時の保険料のまま、一生涯の保障を受けられることが特徴です。

また、保険契約を解約する際には解約返戻金として払い込んだ保険料の一部が返還されます。

毎月の保険料支払いが保険会社に積み立てられるイメージで、こうした保険を貯蓄性のある生命保険と呼びます。

ただし、貯蓄性のある終身保険は、同じ保障内容の定期型よりも保険料が割高なため、毎月の保険料負担が家計を圧迫する大きな要因となります。

このように、定期型と終身型には一長一短の特徴があるため、保険期間の見直しをすることで保険料を節約できたり、老後に備えたり、様々なリスクに備えられるようになります。

保険料の見直し

生命保険を見直す際は、毎月の保険料負担が現在の収入状況に見合っているかどうかも確認しておきましょう。

万一のことを考えて保障内容を手厚くしたい気持ちはわかりますが、必要以上の保障を備えてしまうと毎月の保険料負担が家計に大きな影響を与えてしまいます。

生命保険文化センターの「2022(令和4)年度 生活保障に関する調査」によると、年間払込保険料の平均は男性で約20.6万円、女性で約16万円です。

分布としては、年間払込保険料の総額は男女ともに12万円未満が最も多い結果となっています。

※民間の生命保険(かんぽ生命を含む)、簡保、JA(農協)、県民共済・生協等が対象です(一時払い・頭金の保険料は除く)

参照:生命保険の保険料は年間どれくらい払っている?|生命保険文化センター

「2021(令和3)年度 生命保険に関する全国実態調査」によると、1世帯あたりの年間払込保険料(個人年金保険を含む)の平均額は約37.1万円です。

以下の調査結果でも、年間払込保険料の割合は12万円未満が最多となっています。

| 世帯年間払込保険料(令和3年度) | |

|---|---|

| 項目 | 割合 |

| 12万円未満 | 19.3% |

| 12〜24万円未満 | 17.6% |

| 24〜36万円未満 | 16.0% |

| 36〜48万円未満 | 9.3% |

| 48〜60万円未満 | 6.4% |

| 60〜72万円未満 | 4.7% |

| 72〜84万円未満 | 2.5% |

| 84万円以上 | 5.4% |

| 不明 | 18.8% |

これらの調査結果を踏まえると、生命保険の保険料負担は年間12万円未満(毎月1万円程度)とする方が多い傾向にあることがわかります。

これらはあくまで目安ですが、保険料を見直す際の参考にしてみてください。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

保険料払込期間の見直し

生命保険の保険料払込期間は、保険料を支払い続ける必要がある期間のことです。

生命保険は日々の暮らしや想定し得るリスクに備えるためのものですが、保険料が家計を圧迫してしまっては元も子もありません。

保険料払込期間の見直しをすると、毎月の保険料負担を軽減できたり、総支払保険料を安く抑えたりすることができます。

たとえば、毎月の保険料支払いを「年払い」や「半年払い」、「前払い」などに変更すると、一回あたりの支払額は増えてしまいますが、保険会社に払い込む保険料の総額を節約できる場合があります。

反対に、保険料の払込期間を有期から終身に変更することで、総支払額は大きくなってしまうものの、毎月の保険料負担を軽減できます。

保険会社によっては保険料をクレジットカードで支払うことも可能で、支払った金額に応じたポイントを貯められるので非常におすすめです。

保険料払込期間を見直す際は、保険料の支払い方法を含めて保険会社の担当者や窓口まで相談してみましょう。

保険金の受取人・被保険者の見直し

生命保険の見直しをする際は、保険金の受取人や被保険者についても見直すようにしましょう。

- 契約者:保険会社と保険契約を行う人。保険料の支払いを行う人

- 被保険者:保険会社が保障対象とする人。被保険者の生死・病気・ケガなどで保険金の支払い事由が判断される

- 受取人:保険会社から支払われる保険金を受け取る人

一般的に、保険会社から支払われた保険金は課税対象です。このとき、契約者・被保険者・受取人の関係性によって課税区分が変わります。

ここでは、夫・妻・子の3人家族を例に挙げ、契約者・被保険者・受取人の違いによる課税区分を解説します。

| 生命保険の課税対象 | ||||

|---|---|---|---|---|

| 契約者 | 被保険者 | 受取人 | 課税区分 | |

| 夫 | 夫 | 妻または子 | 相続税(契約者と被保険者が同一) | |

| 夫 | 妻 | 夫 | 所得税(契約者と受取人が同一) | |

| 夫 | 妻 | 子 | 贈与税(それぞれが異なる場合) | |

保険金の受取人や被保険者を誰にするかによって、保険会社から支払われた保険金に対してかかる税金は大きく異なります。

一般的に、贈与税は最も税率が高い課税区分とされているため、特別な事情がない限りは契約者と被保険者、または契約者と受取人が同一人物になるように見直すのが良いでしょう。

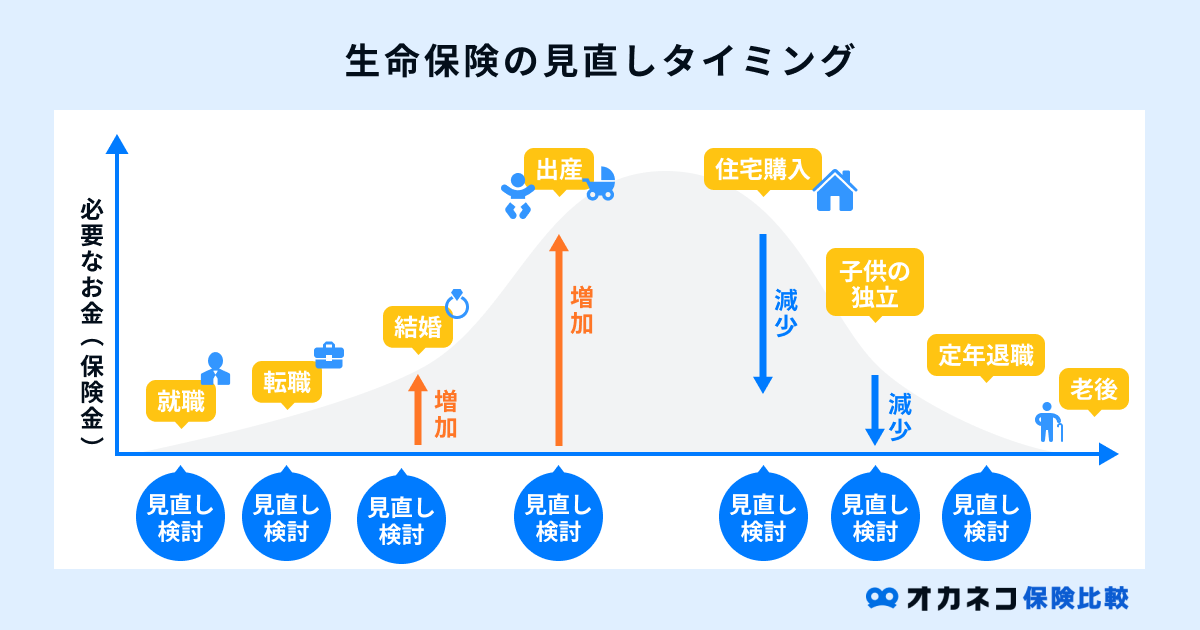

生命保険見直しのタイミング

冒頭でもお伝えしたように、生命保険は加入したら終わりではなく、定期的な見直しが必要です。

生命保険の見直しをする際は、次の3つのタイミングがおすすめです。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

ライフステージに変化があったとき

ライフステージに変化があったタイミングは、生命保険の見直しを行う絶好の機会です。

たとえば、次のようなライフイベントが発生したときは、生命保険の見直しを行うようにしましょう。

- 就職、転職

- 結婚、出産

- 住宅購入、住宅売却

- 子どもの自立

- 定年退職

- 離婚

- 病気やケガなどによる収入減、支出増

これらのライフステージの変化に伴い、自分や家族にとって必要な保障額は大きく変わります。

結婚や出産で家族が増えた場合、子どもの教育資金や住宅ローンの支払いなどが続く中でもしものことが起きると、残された家族が生活に困窮する事態になりかねません。

反対に、子どもの自立後や住宅ローンの完済など、高額な支出が減った場合は必要保障額も少なくなるため、余計な保険料を支払わないためにも生命保険の見直しを行う必要があります。

人生の節目は何かと忙しく出費もかさむ時期といえるので、ライフステージの変化に合わせて、少し早めの見直しを検討するのがおすすめです。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

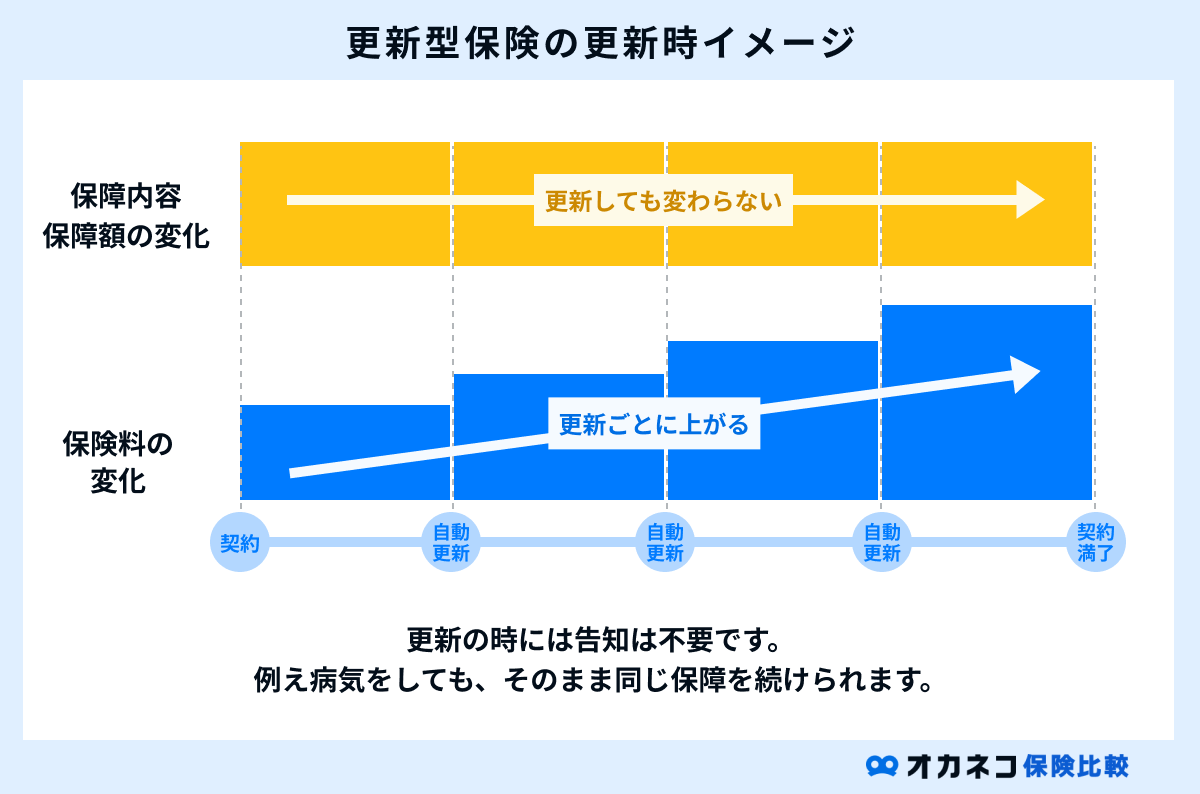

更新時期が近づいたとき

生命保険の中には、10年や15年など、あらかじめ保険期間が定められているタイプがあります。

保険会社から「更新のお知らせ」が届いたタイミングは、これまでの生命保険を見直す良い機会です。

更新時期が近付いたタイミングでは、主に次の3通りの選択肢が挙げられます。

- 更新:同一の保障内容のまま契約を継続すること。更新時の年齢で保険料が再計算される

- 乗り換え:保険を解約して別の生命保険に加入すること。健康状態の告知義務が課せられる

- 転換:現在の生命保険を元にして別の保険商品に切り替えること。保険を下取りに出して保険料を割引するイメージ

生命保険は保険契約が満了するまで契約時に定めた内容が保障されますが、特に医療保障に関連する生命保険は、保障内容が現在の医療事情に即していない可能性があります。

基本的に、新しい保険商品のほうが現代の社会情勢や医療事情に適した内容で作られているため、医療保障に関しては更新時期が近付いたタイミングで重点的に見直しを行うのがおすすめです。

一方、貯蓄性のある生命保険は昔の商品のほうが予定利率は高い傾向にあるため、安易に解約をすると損をしてしまうかもしれません。

保障内容の一部を削減することで保険料負担を減らせる可能性もあるので、更新のタイミングが近付いてきたら必ず生命保険の見直しを行うようにしてください。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

保険料が家計を圧迫しているとき

生命保険の保険料負担が家計を圧迫している場合は、上記に限らず早々に生命保険の見直しを行うべきです。

保険料を節約する方法としては、主に次の4パターンがあります。

- 解約して別の生命保険を契約する

- 特約だけを解約する

- 保障額を減額して保険料負担を減らす

- 保障額はそのままに保険料の払込期間を伸ばす

たとえば、同じ保障内容で比較した場合、保障が一生涯続く「終身保険」より、あらかじめ保険期間が決められている「定期保険」のほうが保険料は割安な傾向にあります。

保険料の支払い方法や払込期間を変更することでも毎月の負担を軽減できる場合があるので、契約中の保険会社に確認してみましょう。

いつ起こるか予測が難しいリスクのために、現在の生活が困窮してしまっては本末転倒です。

また、保険料の節約を意識するあまり、もしものときの保障が不足しても問題なので、保障額と保険料のバランスを考慮しながら見直しを行うことを心がけましょう。

なお、自分たちで生命保険の見直しをするのが難しい場合は、お金のプロであるファイナンシャルプランナーの無料相談を活用するのがおすすめです。

現在の収入や貯蓄状況、家族構成、将来のライフプランを踏まえた上で、無理のない適切なプランを提案してくれます。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

生命保険見直しの注意点

生命保険を見直す際は、次の3つの注意点に気をつけましょう。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

無保険期間をつくらない

保険の見直しをして新たに生命保険を契約する際は、無保険期間が発生しないように注意してください。

新しい生命保険に加入する際は健康状態の告知が必要で、診査が終わるまでにはある程度の時間がかかります。

場合によっては生命保険への加入を断られてしまう可能性もあるため、現在の保険契約を先に解約してしまうのは非常に危険です。

特に、更新時期が近付いたからといって慌てて解約すると、一切の保障が受けられない空白期間が発生してしまいます。

新しい生命保険の契約が無事に済んだことを確認してから、現行の生命保険を解約するようにしましょう。

保険商品によっては免責期間がある

保険商品によっては一定の免責期間を設けている場合があります。

たとえば、がん保険は加入から90日間の免責期間を設けているケースが多く、この期間中は一切の保障を受けられません。

免責期間を考慮せずに生命保険を解約すると、保障の空白期間が生じてしまう恐れがあります。

生命保険の乗り換えを行う際は、必ず免責期間を確認した上で解約手続きを行うようにしてください。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

解約する前に加入している保険の内容を確認する

生命保険を解約する場合は、必ず現行の保険契約の内容を確認しておきましょう。

たとえば、貯蓄性のある生命保険を解約すると、それまで払い込んだ保険料に一定の利率を乗じた解約返戻金が支払われる場合があります。

基本的には払い込んだ保険料の総額よりも少なくなることが多いですが、中には支払った保険料の総額以上の解約返戻金が受け取れる生命保険も存在します。

解約前に保険の内容を確認しておかないと思わぬ損をしてしまう可能性があるので、解約手続きを行う前に保険内容をもう一度確認しておきましょう。

まとめ

生命保険は一度加入したら終わりではなく、定期的な見直しが必要です。

見直しを行う際は、次の5つのポイントに着目して見直しを行うことで、自分や家族に必要な保障を備えられるようになります。

生命保険の見直しを行わないまま過ごしていると、もしものときに本当に必要な保障を受けられなかったり、余計な保険料を支払ったり、思わぬ損をすることにもなりかねません。

特に、結婚や出産、住宅購入など、人生の節目ともいえる大きなライフイベントが発生したタイミングは、生命保険の見直しを行う絶好の機会です。

自分たちだけで生命保険の見直しが難しい場合は、ファイナンシャルプランナーの無料相談を検討してみてください。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員