監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

学資保険をおすすめしないと言われる理由

子どもが生まれると学資保険を検討する人は多いでしょう。しかし、いざ検討していると「学資保険はおすすめしない」「いらない」という声を聞く機会は少なくありません。

なぜそのように言われているのか、考えられる理由は以下の3つです。

学資保険はおすすめしないと言われる主な理由

返戻率が低い

学資保険はおすすめしないと言われる1番の理由は、返戻率(払込保険料に対する受取額の割合)の低さにあります。

特に、ここ10年ほどは低金利環境で返戻率が低下しており、2025年2月現在、15年以上保険料を払い込んで得られるリターンは105~110%程度です。

拘束期間が長いわりに得られるリターンは小さく、途中で解約すれば元本割れする可能性もあります。このような状況から、メリットに対しデメリットのほうが大きいと感じる人が増えているのでしょう。

お金を引き出すのに制限がある

学資保険は、所定の受取時期がくるまで資金が拘束される商品です。急な出費や教育方針の変更などで積み立て中のお金を引き出したくても、自由に引き出すことはできません。

契約者貸付制度を使えば、解約返戻金の範囲内でお金を引き出すことは可能です。ただし、引き出しはあくまで「貸付」であり、利用時には年2~3%程度の利息がかかります。

こうした流動性の低さも、学資保険がいらないと考えられる理由の一つです。

インフレに弱い

受取リターンが小さいということは、すなわち将来インフレになった場合に対応できない可能性があるということです。

一般的な学資保険は、契約時の予定利率で将来の満期保険金額が決まります。契約時点でいくら受け取れるのかが明確にわかるのはメリットですが、低金利環境で契約すると将来のリターンが低くなるのはデメリットです。

将来的に物価が上昇して教育費が上がったとき、相対的に満期保険金の価値が目減りしてしまうかもしれません。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

学資保険のメリット・デメリット

ここで改めて、学資保険のメリット・デメリットを振り返ってみましょう。

| 学資保険のメリット・デメリット | |

|---|---|

| メリット | デメリット |

| ・教育資金を計画的に準備できる ・契約時に将来の受取額が確定する ・万が一の保障がある ・払込保険料に税制優遇がある | ・返戻率が低い ・インフレに対応しにくい ・契約に何かと制限がある ・受取時に税金がかかることもある |

学資保険のメリット

学資保険最大のメリットは、子どもの大切な教育資金を計画的に準備できることです。所定の保険料払込期間を満了すれば、あらかじめ定めた満期保険金を満額で受け取れます。今後いつ、いくら受け取れるのか明確なため、教育費の見通しを立てやすいことも大きなポイントです。

また、契約者である親が亡くなった場合には保険料払込免除特則があります。親(契約者)に何かあっても保険金を満額で受け取れるため、安心して教育資金を用意できるでしょう。生命保険料控除の税制優遇もあるなど、細かなメリットもあります。

したがって、学資保険は「リターンは低くても手堅く教育費を用意したい人」や「預貯金にはない保障や税制優遇などのメリットが魅力と感じる人」に向いています。

学資保険のデメリット

学資保険は現在返戻率が低く、インフレに対応しにくいことが最大のデメリットです。また、保険料払込期間中は何かと制限があります。解約や途中での資金引き出しのハードルの高さによって、使い勝手が悪いと感じる人は多いでしょう。

とはいえ、返戻率が低いのは運用リスクが低く安全性が高いことの裏返しです。使う時期が明確な教育資金において、安全性の高さを重視するのはむしろ適切な判断とも言えます。

返戻率を求めてインフレに対応する商品で教育資金を準備しても、今度は運用リスクが高くなるという別のデメリットが生じます。

このように、メリットとデメリットは常に表裏一体です。何がメリットで何がデメリットになるのかは加入者の状況によっても変わることは覚えておきましょう。

受取時に税金がかかるケースは少ない

学資保険のデメリットとして「受取時に税金がかかることもある」と記載していますが、実際に税金がかかるケースはそう多くありません。

なぜなら、学資保険の返戻率が低下したことで受取時の利益が少なくなっているからです。まず、学資保険の受取で課税対象になるのは「満期保険金から払込保険料総額を差し引いた利益の部分」です。

その利益が50万円以上になると一時所得として課税対象になりますが、最近の学資保険で受取時に50万円以上上乗せで戻ってくるケースは少なくなっています。

目安として、保険料を短期払いにしている、または満期保険金額が500万円以上あるケースだと、利益が50万円以上になる可能性があるでしょう。

しかし、実際には子どもが17~18歳までの期間で払込み、契約金額も500万円未満のケースが大半です。したがって、税金のデメリットは過剰に気にするほどではありません。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

学資保険のメリットを享受しにくいケース

学資保険のメリット・デメリットは表裏一体とお伝えしました。では、メリットを享受しにくいのはどのようなケースでしょうか。以下の3つが考えられます。

すでに教育資金の目途がついている

教育資金の準備にある程度目途がついているのであれば、学資保険の必要性は低くなります。

他の金融資産で教育費をカバーできる人が学資保険に加入して得られるメリットは、万が一の保障程度か保険料控除による節税制度です。節税制度のために加入する人は少なく、加入するとすれば子どものための保障でしょう。

合理的に考えると、契約に制限の多い学資保険で保障を備えるよりも、死亡保険や収入保障保険など掛け捨て型保険で備えるほうが賢明です。

途中解約の可能性がある

商品や契約条件によっても異なりますが、一般的に学資保険の保険料払込期間は10~18年程度あります。この払込期間が終わるまでに解約すると元本割れの可能性があるため、計画性を持った加入が必要です。

しかし、この先のライフプランを見据えて家計に不安がある場合は、学資保険のメリットを享受できない可能性があります。

特に、収入の変動が大きい家庭では、一定期間保険料の支払いが続く契約スタイルが合わない場合もあるでしょう。家計が不安定で変動がある人、制限がある方法が合わないと感じる人は、よく考えてください。

運用効率の高い方法で教育資金を積み立てたい

学資保険は貯蓄と保障がセットになっているため、元本保全性はあるものの、運用効率は期待できない商品です。運用効率を重視して教育資金を積み立てたい人は、学資保険よりも他の方法が適しています。

たとえば、NISAでの運用と預貯金を組み合わせる方法。運用効率を高くする投資と元本保証の預貯金を組み合わせることで、教育資金を着実に積み立てつつ、高いリターンも期待できます。

NISAでの運用と預貯金、そして定期保険を組み合わせて、投資・預貯金・保険をバランスよく持つ方法もよいでしょう。手間はかかりますが、個々の商品の強みを活かしたバランスの良い資産形成が可能です。

学資保険と比較したい教育資金の準備方法

実は、学資保険以外の保険でも、工夫次第で教育資金の準備は可能です。

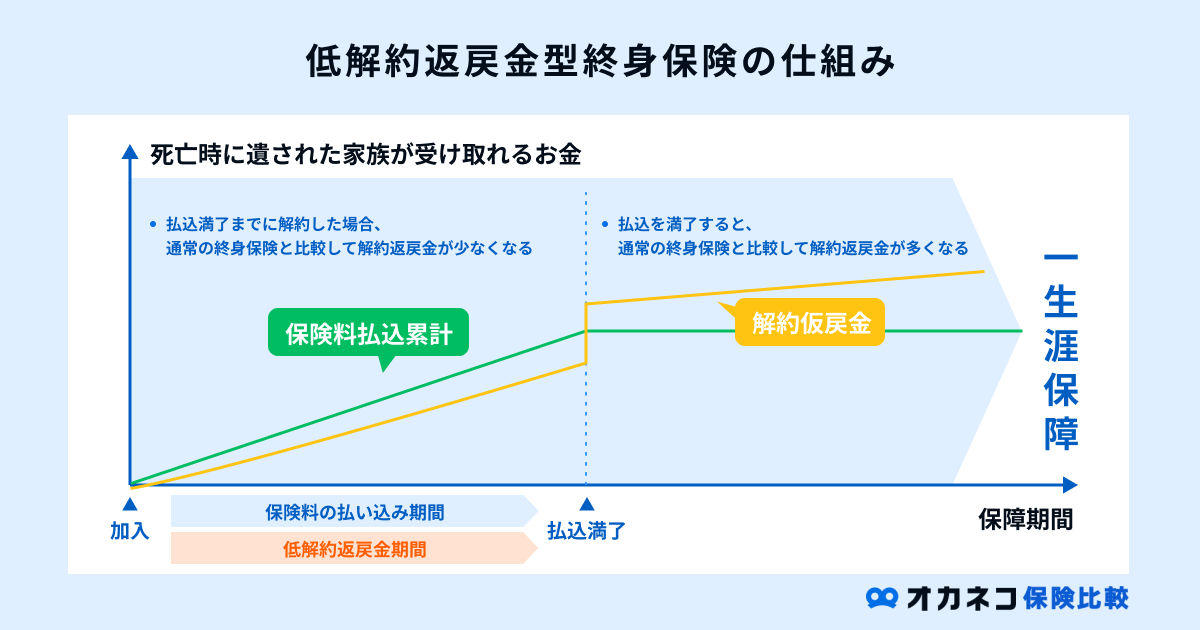

低解約返戻金型終身保険

低解約返戻金型終身保険とは、保険料払込期間中の解約返戻金を少なくする代わりに保険料を抑える終身保険です。

払込期間中の解約にはリスクがあるものの、通常の終身保険より保険料が割安で、払込期間満了後の返戻率もある程度期待できます。

払込期間を10~18年程度に設定しておき、満了後に解約すればまとまった返戻金を受け取れるため、教育資金の原資にできます。教育資金として活用しない場合は、そのまま終身保険として持っておく選択も可能です。

ライフプランの変動にあわせて柔軟に資金の使い方を変えられるため、学資保険を検討している人はあわせて検討してみましょう。

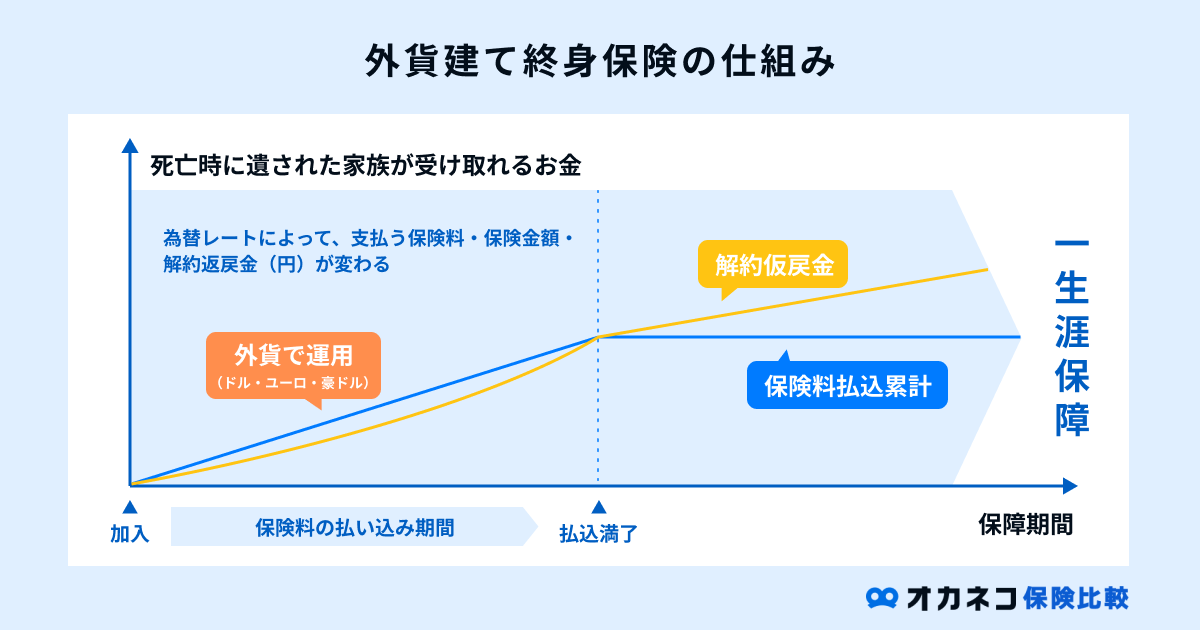

外貨建て終身保険

外貨建て終身保険は、米ドルや豪ドルなどの外貨で運用する終身保険です。金利の高い外貨で運用することで、解約時には円建ての保険よりも高い返戻率を期待できます。

ただし、外貨建て終身保険には為替リスクがあるため、為替の状況によっては解約返戻金が想定より減少するリスクもあります。使う時期が決まっている教育資金を、為替に左右される外貨建て終身保険で用意することはリスクのある選択肢です。

そのため、教育資金のメイン手段とすることはおすすめしません。他の方法で手堅く備えつつ、サブで加入する方法がよいでしょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

まとめ

学資保険が不要と言われる背景には、返戻率が低くインフレに対応できないこと、資金を引き出すのに制限があるなどの理由が考えられます。

高いリターンを期待している人や、途中解約の可能性がある人の場合、学資保険は合わないかもしれません。

とはいえ、メリットとデメリットは表裏一体です。リターンが高くインフレに対応する商品で教育資金を備える場合、今度は保障がなく運用リスクが高くなるというデメリットが生じてしまいます。

契約に関する制限の多さも、裏を返せば「強制的に教育資金を積み立てられる」というメリットになり得ます。自分にとって何がメリットで何がデメリットになるのかをよく考えることが大切です。

商品ごとのデメリットを補完するために、学資保険に預貯金やNISAを使った投資を組み合わせる方法があります。特にNISAは、返戻率の低さをカバーできる頼もしい少額投資非課税制度です。

他の商品も幅広く活用し、バランスよく教育資金を備えてみてはいかがでしょうか。

監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員