監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

老後資金の準備をしている人は66.5%

人生100年時代といわれる昨今、自身や家族の老後資金に不安を感じている方も多いのではないでしょうか。

老後の生活資金を備えるためには、公的年金や企業保障だけに頼ることなく、自助努力で資産形成に取り組む必要があります。

ですが、生命保険文化センターの「2022(令和4)年度 生活保障に関する調査」によると、老後資金の準備をしていると回答した方は全体の66.5%に留まっていることがわかっています。

| 老後資金のための準備をしている割合 | |||

|---|---|---|---|

| 項目 | 全体 | 男性 | 女性 |

| 準備している | 66.5% | 64.0% | 68.4% |

| 準備していない | 31.4% | 33.6% | 29.6% |

| わからない | 2.1% | 2.3% | 2.0% |

老後資金の準備をしていると回答した方の年齢・性別割合をみてみると、20歳代で老後資金の準備をしているのは3〜4割程度で、30歳代に突入しても準備をしている方は6割程度しかいません。

| 「準備している」と回答した人の年齢・性別割合 | ||

|---|---|---|

| 年齢 | 男性 | 女性 |

| 20歳代 | 32.8% | 39.5% |

| 30歳代 | 65.1% | 66.4% |

| 40歳代 | 69.9% | 66.9% |

| 50歳代 | 73.2% | 75.4% |

| 60歳代 | 70.9% | 77.0% |

| 70歳代 | 64.4% | 71.4% |

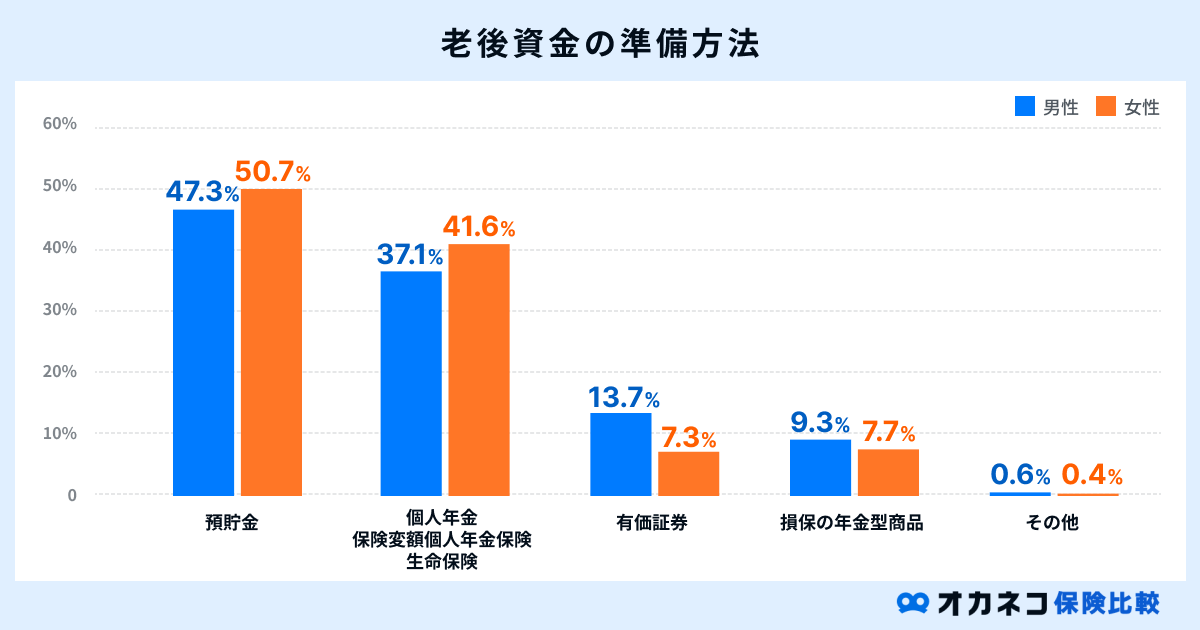

また、男女ともに約半数が「預貯金」で準備を進めており、次いで「各種保険」、「有価証券(株券や債権、投資信託など)」の順となっています。

参照:老後の準備はどのような金融商品で行っている?|生命保険文化センター

約半数の方が預貯金で老後資金の準備を進めていますが、昨今の日本では低金利が続いています。

たとえば、とある銀行の1年もの定期預金金利0.020%(税引前)に100万円を預け入れたとしても、わずか200円しか利息は付きません。さらに、利息200円に課税されるため、実際に受け取れる金額はもっと少なくなります。

預貯金はもっとも手軽に資産を減らさない貯蓄方法といえますが、老後を見据えた資産形成としては、大きく資産を増やすことは難しい方法ともいえます。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

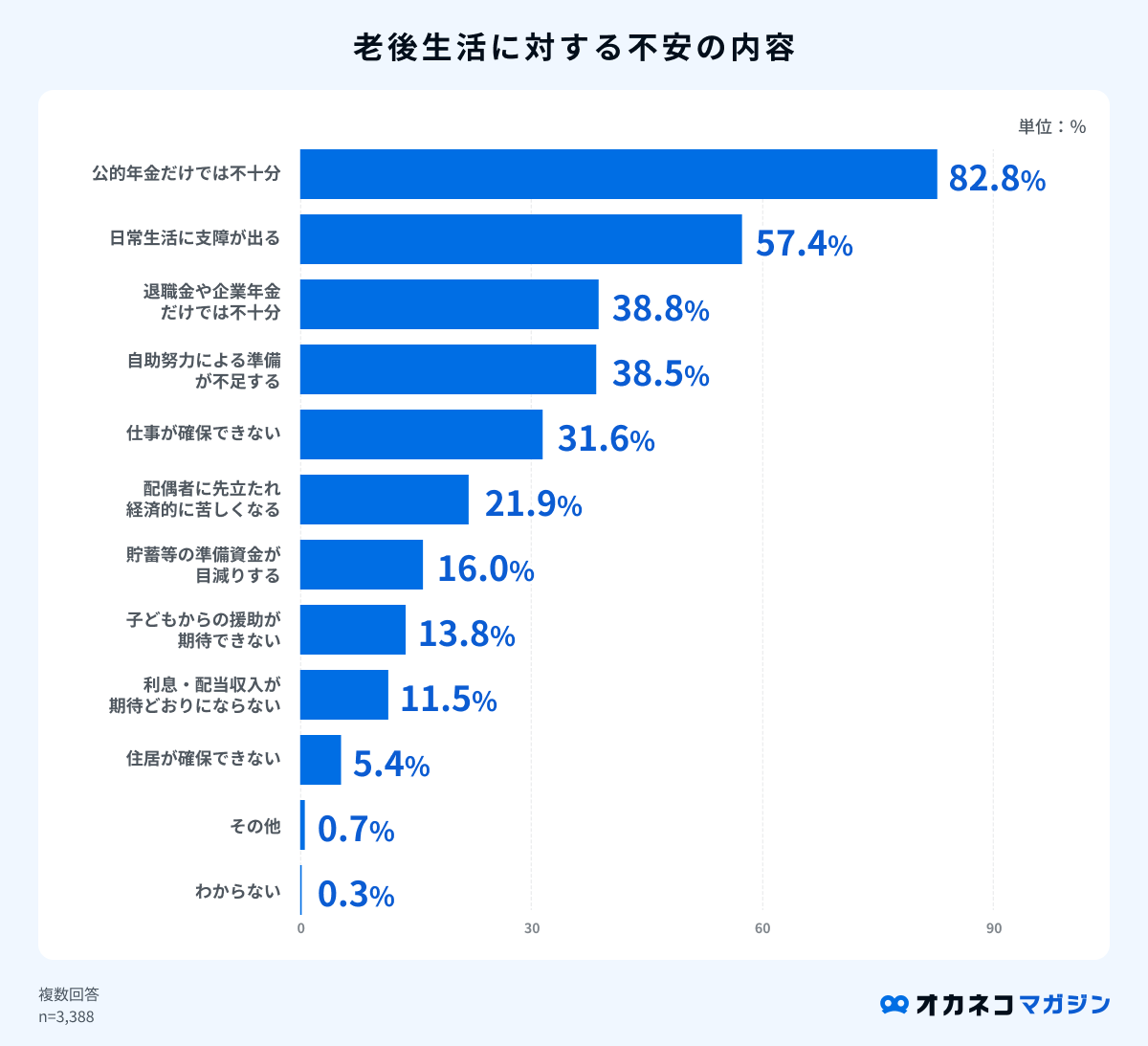

公的年金だけでは老後の生活費は不足する

日本では誰もが国民年金または厚生年金に加入しているため、原則65歳になると公的年金(老齢基礎年金・老齢厚生年金)を受給できるようになります。

老後の主な収入源となる公的年金ですが、老後にゆとりある生活を送るためには、公的年金だけでは不十分になる可能性があります。

ここで、総務省統計局の「家計調査年報(家計収支編)2022年(令和4年)」の公開情報を参照し、65歳以降の1ヶ月あたりの生活費をみてみましょう。

| 65歳以降の1ヶ月あたりの生活費(令和4年度) | ||

|---|---|---|

| 項目 | 夫婦のみ世帯 | 単身世帯 |

| 食料 | 67,746円 | 37,485円 |

| 住居 | 15,578円 | 12,746円 |

| 光熱・水道 | 22,611円 | 14,704円 |

| 家具・家事用品 | 10,371円 | 5,956円 |

| 被服および履物 | 5,003円 | 3,150円 |

| 保健医療 | 15,681円 | 8,128円 |

| 交通・通信 | 28,878円 | 14,625円 |

| 教育 | 3円 | 0円 |

| 教養娯楽 | 21,365円 | 14,473円 |

| その他の消費支出 | 49,430円 | 31,872円 |

| 合計(消費支出) | 236,696円 | 143,139円 |

| 非消費支出(税金や保険料など) | 31,812円 | 12,356円 |

| 総合計 | 268,508円 | 155,495円 |

令和4年度における65歳以降の1ヶ月あたりの生活費は、夫婦二人暮らしで約27万円、一人暮らしで約16万円となっています。

一方、厚生労働省年金局の「令和3年度 厚生年金保険・国民年金事業の概況」を参照して、主な収入源となり得る公的年金の受給金額を確認してみましょう。

| 1ヶ月あたりの公的年金受給額の平均 | ||

|---|---|---|

| 年度 | 国民年金(老齢基礎年金) | 厚生年金(老齢厚生年金) |

| 平成29年 | 55,518円 | 144,903円 |

| 平成30年 | 55,708円 | 143,761円 |

| 令和元年 | 55,946円 | 144,268円 |

| 令和2年 | 56,252円 | 144,366円 |

| 令和3年 | 56,358円 | 143,965円 |

参照:令和3年度 厚生年金保険・国民年金事業の概況10・21ページ|厚生労働省年金局

令和3年度における公的年金の平均受給金額は、会社員や公務員の方が加入する厚生年金(国民年金を含む)では約15万円、自営業やフリーランスなどが加入する国民年金では約6万円でした。

上述の「65歳以降の生活費」と「公的年金平均額」を踏まえると、65歳以降に不足すると考えられる生活費は以下の通りです。

| 65歳以降に不足すると考えられる生活費(一例) | ||

|---|---|---|

| 期間 | 夫婦のみ世帯 | 単身世帯 |

| 生活費 | 268,508円 | 155,495円 |

| 公的年金(厚生年金) | 147,051円 | 147,051円 |

| 1ヶ月の差額 | – 121,457円 | – 8,444円 |

| 1年間の差額 | – 1,457,484円 | – 101,328円 |

| 20年間(85歳) | – 29,149,680円 | – 2,026,560円 |

独身の方は月約8,000円、夫婦で暮らしている方は月約12万円が不足する計算です。

厚生労働省の「令和4年 簡易生命表の概況」を参照すると、日本人の平均寿命は男性が81.05歳、女性が87.09歳となっており、老後を迎えてから平均寿命を全うするまで平均20年ほどの期間があります。

つまり、公的年金が受け取れることを考慮しても、老後資金として数百万円〜数千万円の不足分が発生することになり、その分については貯蓄を取り崩して生活しなければならない可能性が高いということです。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

老後資金の準備は、保険と投資をバランスよく活用する

国の公開する統計データをご覧いただいた通り、ゆとりある老後生活を送るためには、公的年金以外の自助努力で資産形成に取り組む必要があります。

老後資金を準備するには、「保険」と「投資」をバランスよく活用することがおすすめです。

| 老後資金におすすめの資産形成 | ||||||

|---|---|---|---|---|---|---|

| メリット | デメリット | 主な資産形成手段 | ||||

| 保険 | ・もしものときの保障を備えられる ・大きな損をする可能性が低い ・運用先が決まっている場合が多い | ・大きく資産を増やすことは難しい ・毎月の保険料負担が発生する ・早期(短期)解約で元本割れの可能性がある | ・終身保険(低解約返戻金型) ・個人年金保険 ・外貨建て保険 など | |||

| 投資 | ・資産を大きく増やせる可能性がある ・複利効果で効率よく資産を増やしやすい ・不労所得を得やすい | ・元本割れの可能性がある ・資産運用にかける時間の捻出が必要 ・経済情勢や為替相場の情報を常に仕入れ、取捨選択するための知識が必要 ・初期費用の負担が大きめ | ・株式投資、投資信託 ・不動産投資信託(REIT) ・NISA ※2024年から新NISAに改正 ・iDeCo(個人型確定拠出年金) など | |||

資産形成の方法としては「投資」を連想する方が一般的ですが、資産を大きく増やせる可能性がある一方で、元本割れのリスクや資産運用にかける時間の捻出が必要など、時間と手間のコストがかかります。

一方、保険商品の中には「解約返戻金」として、それまでに払い込んだ保険料が返ってくる貯蓄型保険も存在するため、もしものときの保障を備えながら将来を見据えた資産形成にも取り組めます。

ただし、保険商品だけで大きく資産を増やすことは難しい場合がほとんどなので、毎月の家計収支を把握して無理のない範囲で、保険と投資をバランスよく活用して資産形成に取り組むことを心がけましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

老後に想定されるリスク

老後を見据えて生命保険に加入するには、老後に想定されるリスクについても知っておく必要があります。

個人によって想定されるリスクは様々ですが、一般的には次の3つのリスクが起こることが想定されます。

入院日数の長期化

年齢を重ねることで健康上のリスクが増大し、入院日数が長期化するリスクが高まります。

「令和3年度 医療給付実態調査」を参照すると、年齢を重ねるにつれて平均入院日数が増えていることがわかります。

| 平均入院日数と自己負担額の平均 | ||||

|---|---|---|---|---|

| 年代 | 平均入院日数 | 入院費用 | 自己負担額 | 1日当たりの入院費 |

| 20〜24歳 | 9.7日 | 434,260.1円 | 130,278.0円 | 13,426.4円 |

| 25〜29歳 | 8.6日 | 346,988.1円 | 104,096.4円 | 12,049.9円 |

| 30〜34歳 | 8.7日 | 350,957.6円 | 105,287.3円 | 12,117.0円 |

| 35〜39歳 | 10.0日 | 423,704.2円 | 127,111.3円 | 12,686.0円 |

| 40〜44歳 | 11.9日 | 529,957.7円 | 158,987.3円 | 13,400.4円 |

| 45〜49歳 | 13.1日 | 591,936.6円 | 177,581.0円 | 13,558.1円 |

| 50〜54歳 | 13.7日 | 610,886.8円 | 183,266.1円 | 13,359.0円 |

| 55〜59歳 | 14.2日 | 626,122.4円 | 187,836.7円 | 13,259.7円 |

| 60〜64歳 | 14.3日 | 639,193.7円 | 191,758.1円 | 13,430.8円 |

| 65〜69歳 | 14.5日 | 644,762.7円 | 193,428.8円 | 13,348.4円 |

| 70〜74歳 | 14.6日 | 649,105.9円 | 194,731.8円 | 13,360.0円 |

| 75〜79歳 | 15.1日 | 641,413.0円 | 192,423.9円 | 12,784.6円 |

| 80〜84歳 | 16.6日 | 623,602.9円 | 187,080.9円 | 11,240.8円 |

| 85〜89歳 | 18.2日 | 593,260.3円 | 177,978.1円 | 9,791.4円 |

| 90〜94歳 | 19.2日 | 557,713.3円 | 167,314.0円 | 8,717.3円 |

| 95〜99歳 | 19.9日 | 529,131.7円 | 158,739.5円 | 7,995.6円 |

| 100歳〜 | 20.6日 | 500,518.0円 | 150,155.4円 | 7,273.4円 |

※入院費用:第1表入院の「制度・計」の項目にある「点数÷件数」で算出しています(1点=10円)

※自己負担額:「入院費用×0.3(自己負担3割)」で計算しています

※1日当たりの入院費:「自己負担額÷平均入院日数」で計算しています

参照:表番号5 統計表 第1表 年齢階級別、診療種類別、制度別、件数、日数(回数)、点数(金額)|医療給付実態調査(令和3年度)|e-Stat政府統計の総合窓口

入院日数が長引けば、それに伴って入院費用もかさむため、医療保険に加入して高額な医療費に備えておく必要性は高いといえるでしょう。

また、昨今では第1子を出産する際の母親の平均年齢が上昇傾向にあり、場合によっては定年退職を迎える年齢に達しても、子供の生活費や教育費用がかかるケースもあります。

厚生労働省の「令和3年(2021)人口動態統計月報年計(概数)の概況」によれば、昭和50年(1975年)時点の第1子出産平均年齢が25.7歳であるのに対し、令和3年(2021年)においては平均30.9歳にまで上昇しています。

子供が独立するまでの期間が長い場合は、その間の死亡保障を備えておくための費用もかさんでいきます。

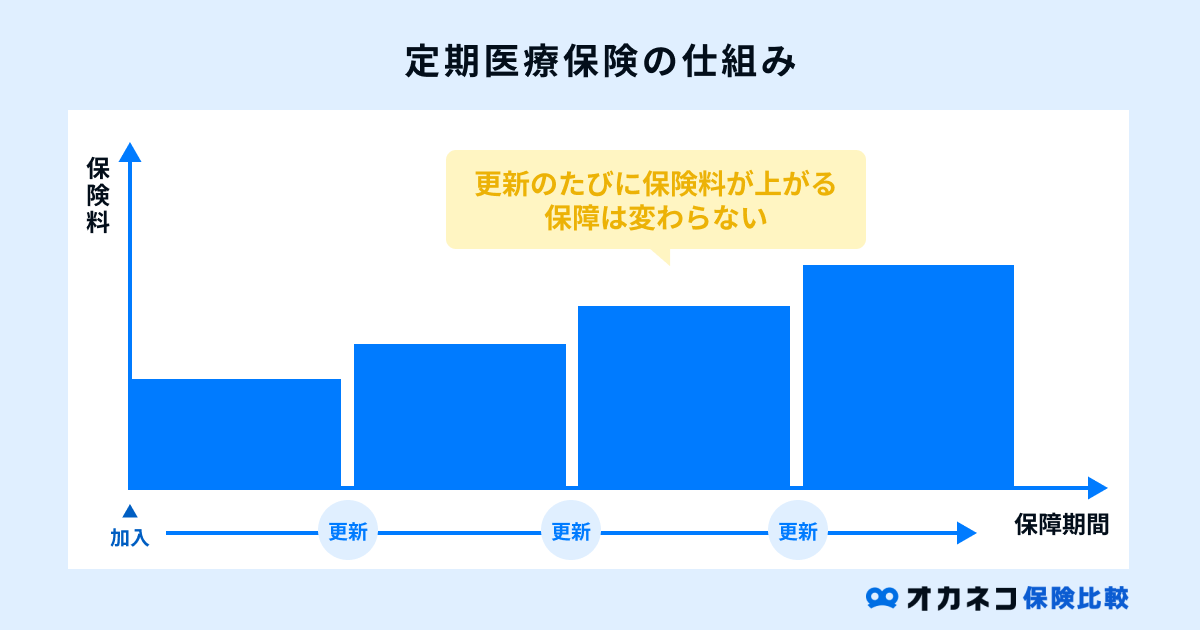

若い頃に終身保険に加入している場合は保険料が変わることはありませんが、定期保険で契約を更新する場合、年齢が高いことで保険料が値上がりしてしまう可能性もあるので注意が必要です。

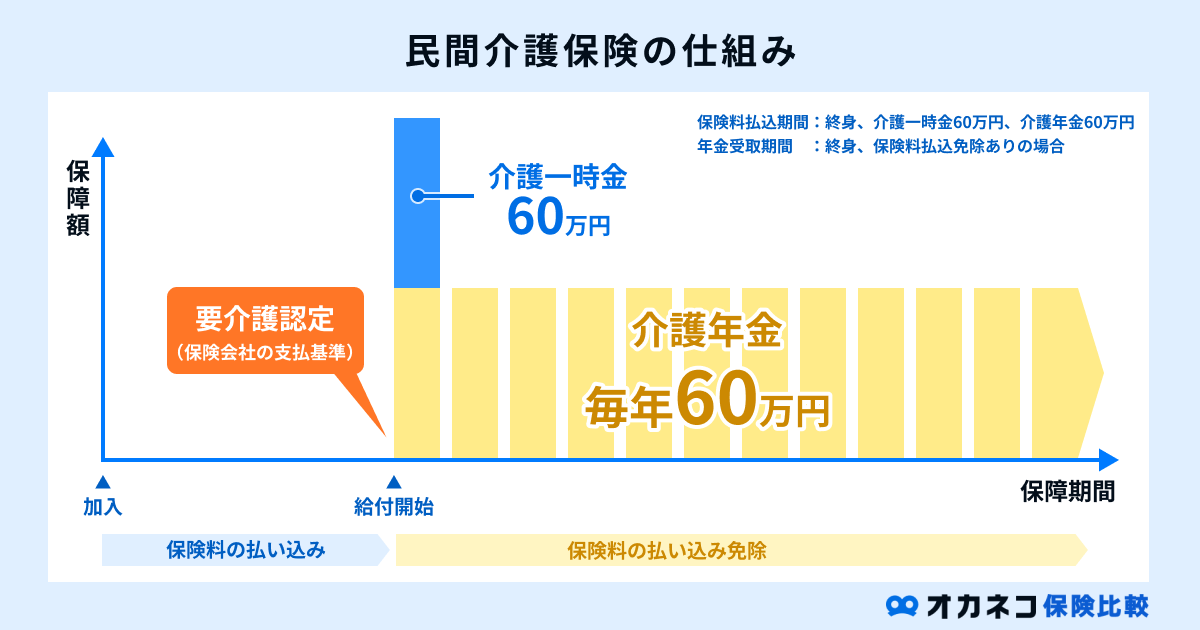

介護費用の負担

老後には自身や家族の介護が必要となるケースも考えられます。

日本では40歳以降になると「公的介護保険」への加入が義務付けられるため、条件を満たしていれば誰もが公的介護保険を利用できます。

公的介護保険は、基本的に65歳以上で市区町村から要介護認定を受けた方が対象として、1〜3割の自己負担分で様々な介護サービスを受けられます。

- 訪問サービス:訪問介護、訪問入浴、訪問看護、訪問リハビリ、夜間対応型訪問介護など

- 施設サービス(通所):通所介護(デイサービス)、通所リハビリ、地域密着型通所介護、認知症対応型通所介護など

- 施設サービス(入所):介護老人福祉施設(特別養護老人ホーム)、介護老人保健施設(老健)など

- 福祉用具:福祉用具貸与、福祉用具販売 など

- その他:居宅介護支援、短期入所生活介護(ショートステイ)など

なお、40〜64歳の方においては、下記16種類の老化が原因とされる特定疾病が原因で、介護認定を受けた場合しか介護サービスを受けられません。

- 末期がん

- 関節リウマチ

- 筋萎縮性側索硬化症

- 後縦靱帯骨化症

- 骨折を伴う骨粗鬆症

- 初老期における認知症

- 進行性核上性麻痺、大脳皮質基底核変性症及びパーキンソン病(パーキンソン病関連疾患)

- 脊髄小脳変性症

- 脊柱管狭窄症

- 早老症

- 多系統萎縮症

- 糖尿病性神経障害、糖尿病性腎症及び糖尿病性網膜症

- 脳血管疾患

- 閉塞性動脈硬化症

- 慢性閉塞性肺疾患

- 両側の膝関節又は股関節に著しい変形を伴う変形性関節症

参照:特定疾病の選定基準の考え方|厚生労働省

ただし、公的介護保険ではあくまで1〜3割程度の自己負担分が発生するため、介護期間が長引くほど介護費用も高額になっていきます。

たとえば、生命保険文化センターの「2021(令和3)年度 生命保険に関する全国実態調査」によると、介護期間は平均61.1ヶ月(5年1ヶ月)です。また、介護に要した一時的な費用の平均は約74万円、月々の支払い費用は平均8.3万円(年間約99.6万円)となっています。

もしもの場合に備えて民間の介護保険に加入しておくと、公的介護保険が適用されない場合やカバーされない費用についても保障を備えられるようになります。

貯蓄状況や老後の公的年金だけで介護費用を賄うことに不安がある場合は、民間の介護保険の加入も視野に入れておくのが良いでしょう。

葬儀費用や身辺整理代の発生

老後には自身や家族の葬儀費用、身辺整理代も発生します。たとえば、葬儀式の費用に加えて、通夜振る舞いや精進落とし、僧侶やお寺へのお布施など、様々な費用がかかります。

株式会社鎌倉新書の「第5回 お葬式に関する全国調査」を参照すると、一般的な葬儀費用の平均はおよそ110.7万円ですが、身辺整理代やお墓の購入費用などを踏まえると、合計で200万円以上の費用がかかる可能性も考えられます。

貯蓄などで賄えるのであれば問題はありませんが、経済的に不安がある場合には保険料が割安な「葬儀保険」に加入して、もしものときに備えておくのが良いでしょう。

ただし、葬儀保険は掛け捨て型の商品なので、解約しても払い込んだ保険料が戻ってくることはありません。

貯蓄機能も欲しい場合には、毎月の保険料負担は大きくなるものの、解約返戻金として保険料が返ってくることが多い「終身保険」で葬儀費用に備えておくのがおすすめです。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

老後生活に向けた生命保険見直しのポイント

老後生活を見据えて生命保険を見直す場合は、次の2つのポイントを意識しておきましょう。

医療保険、死亡保険は終身型で検討する

医療保険や死亡保険には、定期型と終身型の2種類が存在します。

| 定期型と終身型の違い | |||||

|---|---|---|---|---|---|

| メリット | デメリット | 特徴 | |||

| 定期型 | ・同じ保障内容の終身型に比べて保険料が割安 ・保険料負担を安く抑えながら大きな保障を備えられる ・定期的な保険の見直しがしやすい | ・契約更新のタイミングで保険料が値上がりする場合が多い ・総支払い金額が終身型よりも高額になる可能性がある ・保険料は掛け捨てで解約返戻金などは設けられていない | 5年や10年などの一定期間のみ保障が受けられる | ||

| 終身型 | ・一度加入すれば一生涯にわたって同じ保障を継続できる ・契約時の保険料が一生涯続く ・解約時には解約返戻金として払い込んだ保険料が返ってくる(貯蓄性がある) | ・同じ保障内容の定期型に比べて保険料が割高 ・短期解約で元本割れの可能性がある ・保障内容の見直しがしづらい | 一生涯にわたって保障が受けられる | ||

定期型は保険料が掛け捨て型のケースが多く、毎月の保険料負担が安く抑えられている代わりに、払い込んだ保険料が将来的に返ってくることはありません。

一方の終身型は、同じ保障内容の定期型に比べて保険料が割高な反面、解約時には払い込んだ保険料の総額に所定の率を乗じた「解約返戻金」が支払われます。

老後資金の貯蓄を目的とする場合は、医療保障や死亡保障を終身型に変更することで、保険会社に預金するようなイメージで毎月の保険料を自身の資産として積み立てていくことが可能です。

ただし、定期型から終身型に変更すると保険料負担が大きくなる可能性が高いので、家計収支のバランスを考慮した上で検討しましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

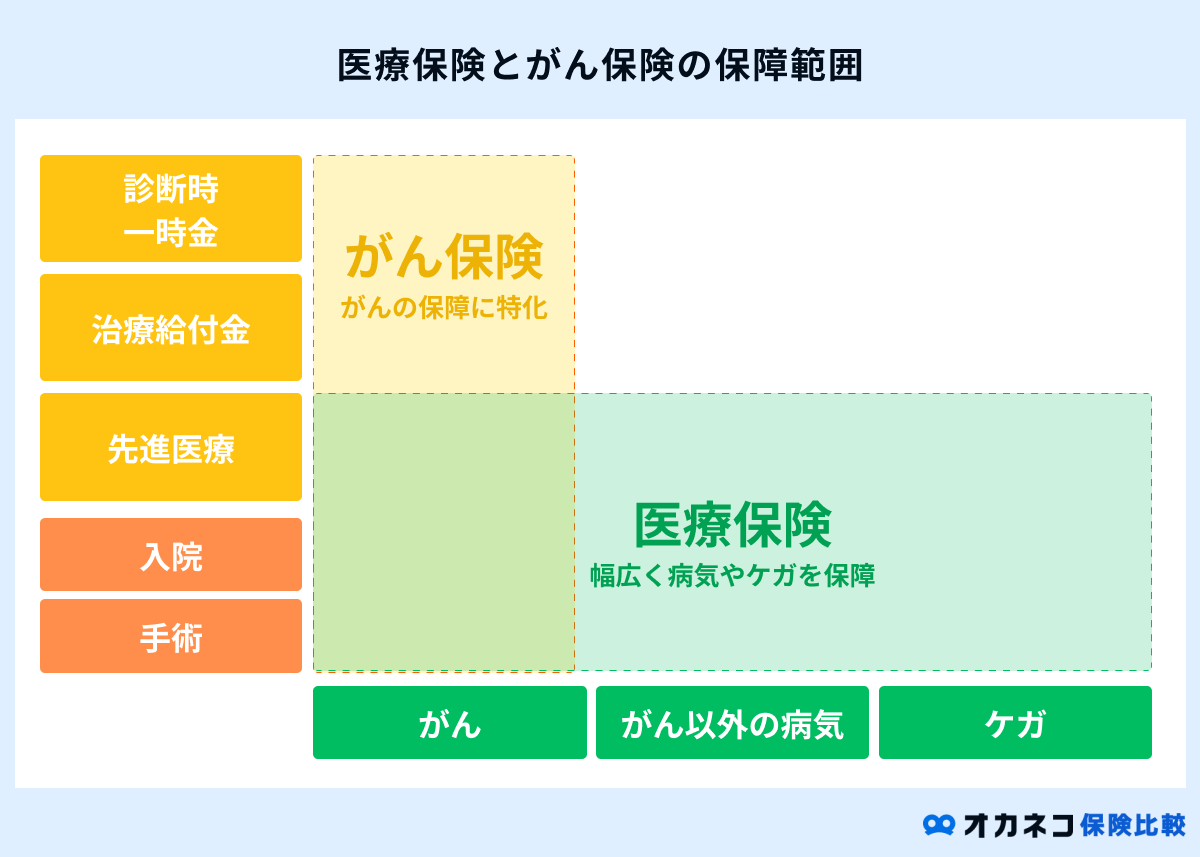

必要に応じて、がん保険や介護保険を検討する

老後生活では病気やケガ、介護などの健康上のリスクが大幅に増大します。

それに伴い医療費や介護費用もかさんでいくため、必要に応じて「がん保険」や「介護保険」に加入して、高額な費用に備えておくことも視野に入れておきましょう。

たとえば、日本人の死因として最も多い「悪性新生物(がん)」の治療においては、先進医療や自由診療の選択肢も増えますが、これらは公的医療保険制度の対象外なため、全額を自己負担で賄わなければなりません。

がんは通常の医療保険でも保障されますが、がん保険に加入していればより手厚い保障を受けられます。

一方の介護保険に関しても、日本では公的介護保険制度が充実しているものの、原則として65歳以上の要介護者を対象とした制度で、その対象者においても1〜3割の自己負担分の支払いが発生します。

40〜64歳の方においては、特定疾病が原因で要介護認定を受けた場合しか公的介護保険サービスを利用できないため、それらに該当しない場合の介護費用は全額自己負担で賄うことになります。

治療期間や介護期間の長期化によって費用が高額化するリスクがあるため、もしもの場合に備えてがん保険や介護保険に加入しておけば、少ない負担で大きな保障を備えておくことが可能です。

これらは通常の医療保険の特約として付帯できる場合もあるので、保険の見直しをする際には保険会社に確認しておくようにしましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

老後の生命保険に関するよくある質問Q&A

老後の生命保険に関するよくある質問に回答します。

Q1. 老後資金を貯蓄するのにおすすめの方法は?

老後資金を貯蓄するのにおすすめの方法は、次のとおりです。

- 終身保険(低解約返戻金型)

- 個人年金保険

- 外貨建て保険

- iDeCo(個人型確定拠出年金)

- 企業型DC(企業型確定拠出年金)

- NISA

老後を見据えた資産形成に取り組む際は、保険と投資をバランスよく活用するのがおすすめです。

中でも「終身保険」は万一の場合の死亡保障を備えながら、保険会社に保険料を積み立てていく形で資産形成に取り組むことができます。

また、老後資金の貯蓄方法として注目を集めている「iDeCo」や「NISA」は、毎月の掛金額に上限がありますが、非課税制度を利用して資産を積み立てていくことができるので、投資初心者の方にも向いています。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

Q2. 65歳以降の老後も生命保険は必要?

65歳以降の老後に生命保険が必要かどうかは、個人の考え方によって異なります。

すでに充分な貯蓄がある方で高額な医療費や介護費用も賄える場合は、必ずしも生命保険に加入する必要はありません。

一方、扶養する家族がいる場合や住宅ローンなどの高額な支払いが残っている場合、もしものことが起きてしまうと残された家族の経済的な負担が大きくなってしまいます。

生命保険は契約者全員で本当に保障が必要な人を支える「相互扶助」の精神で成り立っており、少ない掛金(保険料)で大きな保障を用意できます。

老後の収入や貯蓄状況に不安がある場合は、生命保険に加入しておいたほうが医療費や介護費用についての不安は軽減されるでしょう。

Q3. 生命保険は何歳まで加入できる?

生命保険に加入できる年齢は保険会社によって異なります。

昨今では85歳まで加入可能な生命保険も登場していますが、健康状態の告知義務があるため、必ずしも生命保険に加入できるとは限りません。

場合によっては、引受基準緩和型保険や無選択型保険を検討することも視野に入れておきましょう。

Q4. 老後に必要な死亡保障額はいくらが適切?

老後に必要な死亡保障額は、基本的に「遺族の支出(生活費など)- 遺族の収入」で計算するのがおすすめです。

「公的年金だけでは老後の生活費は不足する」で解説したように、65歳以降の老後においては、公的年金だけで暮らしていくのが難しい状況にあるといえます。

現在の貯蓄状況や家計収支を把握した上で、無理のない範囲で死亡保障を備えておくのが良いでしょう。

まとめ

生命保険文化センターの調査によると、老後資金の準備をしていると回答した方は約66.5%に留まりました。

また、約半数は「預貯金」で老後資金の準備をしていると回答していますが、昨今の低金利が続く日本において、大きく資産を増やすことは難しい状況にあるといえます。

一方、総務省統計局や厚生労働省年金局の公開するデータを参照すると、老後にゆとりある生活を送るためには公的年金だけに頼らず、自助努力で資産形成へ取り組む必要性が高いことがわかっています。

すでに生命保険に加入している方も多いと思われますが、老後資金の貯蓄を目的に見直しする場合は、貯蓄性のある終身型への変更を検討しつつ、必要に応じてがん保険や介護保険に加入して大きな支出に備えるようにしましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員