監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

生命保険の契約者・被保険者・受取人とは

まずは生命保険契約における3種類の登場人物の役割から確認しておきましょう。

生命保険に加入する際は、契約者・被保険者・受取人の3種類の人物が登場します。

| 生命保険の契約者・被保険者・受取人の定義 | |||

|---|---|---|---|

| 項目 | 内容 | ||

| 契約者 | 保険会社と保険契約を行う人。保険料の支払いを行う人 | ||

| 被保険者 | 保険会社が保障対象とする人。被保険者の生死・病気・ケガなどが保険の対象となる | ||

| 受取人 | 保険会社から支払われる保険金を受け取る人 | ||

「契約者」とは保険会社と保険契約を行う人のことで、基本的には保険料の支払いを行う人のことを契約者と呼びます。

「被保険者」は保険会社が保障対象とする人のことで、病気やケガで入院・手術をした場合、被保険者が死亡した場合など、保険会社が定める支払事由に該当した場合に保険金が支払われます。

最後の「受取人」は保険会社が保険金を支払う相手のことで、基本的には2親等以内の血族(配偶者・子・両親など)から選びます。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

生命保険の受取人でかかる税金が変わる

保険会社から支払われる保険金は受け取りの際に課税されますが、契約者・被保険者・受取人の間柄によって課税区分が異なります。

ここでは、夫・妻・子の3人家族をモデルケースとして、契約者・被保険者・受取人の違いによる課税区分を解説します。

課税区分によって税金の計算方法や税率が異なるため、同じ金額の死亡保険金を受け取る場合でも、遺族が自由に使える保険金額は大きく変動します。

一定の要件はあるものの、生命保険に加入する際は、契約者が被保険者と受取人を自由に指定できるため、税負担を抑えるためには誰を受取人に指定するかが非常に重要です。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

所得税がかかるケース

契約者と受取人が同一人物で、被保険者だけが異なる人物の場合、保険金には「所得税」が発生します。

所得税の計算式は、次のとおりです。

- 課税対象額=(保険金額 – 支払った保険料 – 特別控除額50万円)×1/2

- 所得税=課税対象額×所得税率 – 所得税控除額

参照:No.1750 死亡保険金を受け取ったとき|国税庁

参照:No.2260 所得税の税率|国税庁

たとえば、合計で350万円の保険料を支払い、1,000万円の死亡保険金を受け取った場合、所得税は次の結果となります。

- 課税対象額=(保険金1,000万円‐払い込んだ保険料350万円‐特別控除額50万円)×1/2=300万円

- 所得税=課税対象300万円×所得税率10%‐所得税控除額97,500円=202,500円

※所得税率・所得税控除額の参照:国税庁の定める所得税の速算表

上記のケースで1,000万円の死亡保険金を受け取った場合、約20万円を所得税として納める必要があります。

所得税には50万円の特別控除額が設けられているため、死亡保険金として受け取る金額が払い込んだ保険料の総額+50万円以下の場合は、所得税や住民税はかかりません。

なお、死亡保険金は一括(一時金形式)で受け取るケースが多いですが、収入保障保険や個人年金保険など、生命保険の中には年金形式で保険金を受け取れるタイプも存在します。

年金形式で受け取る場合は、所得税の中でも「雑所得」に分類され、税金の計算方法が異なるので気をつけましょう。

相続税がかかるケース

契約者と被保険者が同一人物で、受取人だけが異なる場合は、保険金に対して「相続税」が課せられます。

死亡保険金にかかる相続税の計算式は、次のとおりです。

- 相続税課税対象額=死亡保険金 -(500万円×法定相続人)

- 相続税=相続税課税対象額×相続税率 – 相続税控除額

参照:No.1750 死亡保険金を受け取ったとき|国税庁

参照:No.4155 相続税の税率|国税庁

たとえば、法定相続人が2人(親と子)で1,000万円の死亡保険金を受け取る場合、相続税は次の計算結果となります。

- 課税対象額=1,000万円‐500万円×法定相続人数2人=0円

※相続税率・相続税控除額の参照:国税庁の定める相続税の速算表

死亡保険金にかかる相続税を計算する際には、法定相続人数×500万円の非課税枠が設けられています。

上記のケースで、法定相続人が2人で1,000万円の保険金を受け取る場合、相続税課税対象額が0円となるため、保険金に対して相続税はかかりません。

なお、上記の非課税枠は「死亡保険金」のみが対象です。入院給付金や手術給付金が相続税の課税対象となる場合は、受け取った給付金全額に対して相続税が課されるので気をつけましょう。

贈与税がかかるケース

契約者・被保険者・受取人それぞれが異なる人物の場合、保険会社からの保険金には「贈与税」が課せられます。

贈与税の計算式は次のとおりです。

- 課税対象額=保険金 -基礎控除額110万円

- 贈与税=課税対象額×贈与税率 – 贈与税率に基づく控除額

参照:No.1750 死亡保険金を受け取ったとき|国税庁

参照:No.4408 贈与税の計算と税率(暦年課税)|国税庁

たとえば、1,000万円の保険金を受け取った場合の贈与税は、次の計算結果となります。

- 課税対象額=保険金1,000万円 – 基礎控除額110万円=890万円

- 贈与税=課税対象額890万円×贈与税率40% – 贈与税控除額125万円=231万円

※贈与税率・贈与税控除額の参照:国税庁の定める贈与税(暦年課税)の速算表

贈与税には年間110万円までの基礎控除額が設けられており、受け取る保険金から110万円を差し引いた金額に対して贈与税が課されます。

ただし、所得税や相続税のような特別控除枠が設けられておらず、もともとの税率も高いことから、個人の税負担の中でも贈与税の納税額は大きくなりがちです。

余程の特別な事情がない限り、基本的には所得税(契約者と受取人が同一)または相続税(契約者と被保険者)が課されるように受取人を指定することを心がけましょう。

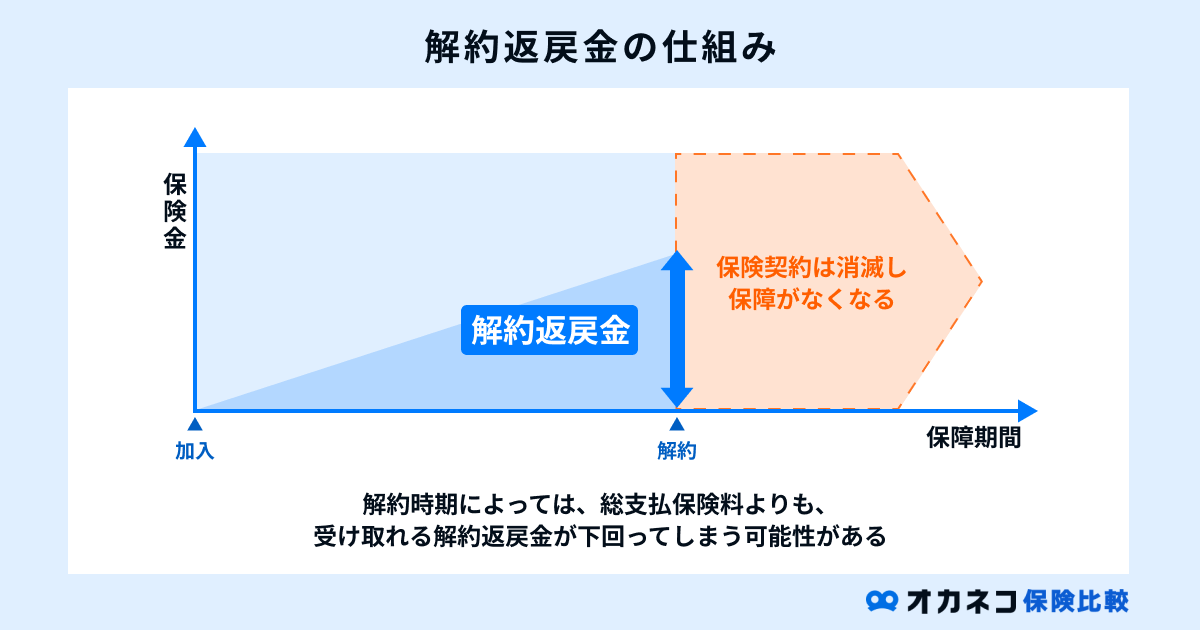

満期保険金・解約返戻金を受け取る場合

生命保険の中には「満期保険金」や「解約返戻金」が受け取れるタイプの保険商品も存在します。

- 満期保険金:保険期間満了時に被保険者が生存していた場合に支払われる保険金

- 解約返戻金:保険契約を解約した場合に支払われる保険金

これらの給付金は、一時金形式で契約者本人が受け取るケースが一般的で、その際には受け取った満期保険金や解約返戻金に「所得税」が課されます。

一方、特別な事情で契約者以外がこれらの給付金を受け取る場合は「贈与税」が課されることになります。

このように、保険会社から支払われる保険金は、誰が契約者・被保険者・受取人になるかによって課税区分が大きく変わることを覚えておきましょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

死亡保険の受取人に指定できる範囲

生命保険の加入時に保険金の受取人を指定できますが、多くの保険会社では受取人に指定できる範囲を制限しています。

ここでは、死亡保険の受取人に指定できる範囲について解説します。

2親等以内の血族

一般的に、死亡保険の受取人に指定できる範囲は、次のとおりとされています。

- 配偶者

- 一親等:子、契約者の両親

- 二親等:孫、契約者の兄弟姉妹および祖父母

血族とは直接的な血のつながりがある人のことを指し、子どもや契約者の両親、兄弟姉妹などが該当します。

一方、配偶者の両親や兄弟姉妹は二親等以内ではあるものの、血族ではなく姻族に該当するため、死亡保険金の受取人に指定できません。

配偶者(民法上は市区町村役場に婚姻届を提出して正式に受理された人のこと)に関しては0親等と呼ばれることもあり、本人と同等の立場で扱われるケースが一般的です。

例外的に第三者を指定できるパターン

上記の範囲内に親族がいない場合や、いても受取人に指定できない明確な理由がある場合は、例外的に親族以外の第三者を受取人に指定できる場合があります。

また、近年では家族形態の多様化を背景に、事実婚のパートナーや同性パートナーを受取人に指定できる保険会社も増えてきています。

保険会社によって対応は異なるので、2親等以内の血族を受取人に指定できない場合は、事前に窓口や担当者まで確認しておきましょう。

受取人は、複数人指定も可能

多くの生命保険は、複数人を保険金の受取人に指定することも可能です。

たとえば、子供が複数人いる場合、配偶者に◯%、第1子に□%、第2子に△%といった形で保険金の割合を設定します。

割合は自由に決められるケースが大半なので、必要に応じて検討してみましょう。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

生命保険の受取人を変更するには

保険金の受取人は、生命保険の加入時に指定しますが、加入した後でも変更可能です。

基本的には結婚や出産、離婚など、家族構成に変化が生じた場合に受取人の見直しを行うようにしましょう。

家族構成に変化があった場合

契約内容を見直し、必要に応じて受取人の変更を申し出る必要があります。

被保険者が亡くなる前であれば、被保険者の同意を得た上で死亡保険金の受取人を変更できます。

1. 保険証券などで該当契約の証券番号を確認しておく

2. 契約中の保険会社の窓口または担当者まで問い合わせをする

3. 受取人の変更に必要な書類一式を取り寄せる

4. 必要事項を記入し、必要書類(本人確認書類など)を添付した上で保険会社へ返送する

5. 保険会社の審査を経て手続き完了

基本的には保険会社に連絡をして必要書類を取り寄せ、必要事項を記入した上で返送するなどの手続きが必要です。

監修者からのひとこと

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員

遺言でも受取人の変更は可能

法的に有効な手続きで作成した遺言によっても保険金の受取人を変更できます。

ただし、被保険者の同意がない場合には効力がないため、遺言がある場合でも必ず受取人を変更できるわけではありません。

受取人が亡くなられた場合

保険金の受取人が被保険者よりも先に死亡してしまった場合は、速やかに受取人の変更手続きを行う必要があります。

仮に受取人を変更する前に被保険者が死亡してしまうと、もともとの受取人の法定相続人に対して保険金が支払われてしまいます。

本来の受取人とは別の人に保険金が渡ることになりトラブルの火種になりかねません。万が一の場合に備えて、早急に受取人の変更手続きを行いましょう。

まとめ

生命保険は、基本的に契約者の2親等以内の血族を保険金の受取人として指定できます。

ただし、生命保険の保険金は課税対象とされており、契約者・被保険者・受取人の3者の間柄により、次のように課税区分が異なります。

| 生命保険の課税対象(死亡保険の場合) | ||||

|---|---|---|---|---|

| 契約者 | 被保険者 | 受取人 | 課税区分 | |

| 夫 | 妻 | 夫 | 所得税(契約者と受取人が同一) | |

| 夫 | 夫 | 妻または子 | 相続税(契約者と被保険者が同一) | |

| 夫 | 妻 | 子 | 贈与税(それぞれが異なる場合) | |

これらの中でも特に税負担が大きくなりやすいのは、契約者・被保険者・受取人それぞれが別人の場合の「贈与税」です。

税負担を少しでも軽減し、遺族の手元に多くの保険金を残したい場合は、契約者と受取人を同一(所得税)にするか、契約者と被保険者を同一(相続税)にすることをご検討ください。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2026/01/16〜2026/02/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

監修者

清水 弘樹

【保有資格】 ・証券外務員二種 ・2級ファイナンシャル・プランニング技能士 ・生命保険募集人 ・PADIオープンウォーターダイバーライセンス 【認定歴】 ・2019~2021年度MDRT会員