監修者

山根 純子

ファイナンシャル・プランニング技能士2級

子どもを育てながら家計を支えるシングルマザーにとって、病気やケガ、もしものときの備えは欠かせません。

保障が不足していると、不測の事態が起こったときに子どもや自身の生活が苦しくなる恐れがあるため、必要に応じて生命保険に加入して備えることが大切です。

今回は、シングルマザーに保険が必要な理由やおすすめの保険、保険料の抑え方などについて詳しく解説します。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

シングルマザーに生命保険が必要な理由

シングルマザーに生命保険が必要な理由は以下のとおりです。

亡くなったときや病気で入院をするときは、社会保障制度による一定の給付を受けられますが、それだけでカバーできるとは限りません。自身の状況に応じて生命保険に加入し、自助努力で備えることも重要です。

以下で、シングルマザーにとっての生命保険の必要性を解説します。

母親に万が一のことがあると子どもの生活が困窮してしまう

シングルマザーの家庭では、母親が1人で家計を支えるケースが少なくありません。

唯一の働き手である母親に万が一のことがあると、収入が途絶え、残された子どもの生活が経済的に苦しくなる可能性が高いです。教育費の支払いも難しくなり、子どもが希望するルートで進学できなくなるリスクも高まるでしょう。

日本では「国民皆年金」が導入されているため、公的年金の加入が義務づけられています。

20歳以上60歳未満の方は国民年金、会社員や公務員などは厚生年金にも加入しているため、万が一のときは所定の要件に該当する遺族に「遺族年金」が支払われます。

しかし、遺族年金は一定の支援にはなるものの、食費や家賃、光熱費、授業料、給食費などを長期的にまかなえるだけの金額が支給されるとは限りません。

母親の万が一のとき、遺族年金を受給するだけで子どもが困窮する恐れがある場合、生命保険に加入し、死亡保険金を受け取れるようにしておくのが望ましいのです。

病気やケガで母親が働けなくなると収入が途絶えてしまう

ひとり親世帯では、親が病気やケガで長期にわたり入院をしたり自宅での療養が必要になったりすると、医療費の支払いや収入の減少で生活が苦しくなるかもしれません。

日本では公的医療保険(国民健康保険・健康保険など)の加入が義務づけられています。そのため、病院やクリニックなどで医療行為を受けたときは、支払い窓口に健康保険証を提示すると、自己負担する金額が実際にかかった医療費の最大3割となります。ひとり親世帯の場合は加えて「ひとり親家庭等医療費助成制度」があるため、医療費の負担がさらに軽減される場合があります。

ただし、所得によっては「ひとり親家庭等医療費助成制度」が利用できないケースもあります。この場合、ひと月あたりの自己負担額が、一定の金額を超えたときは「高額療養費制度」を利用すると、超過した分を払い戻してもらうことも可能です。

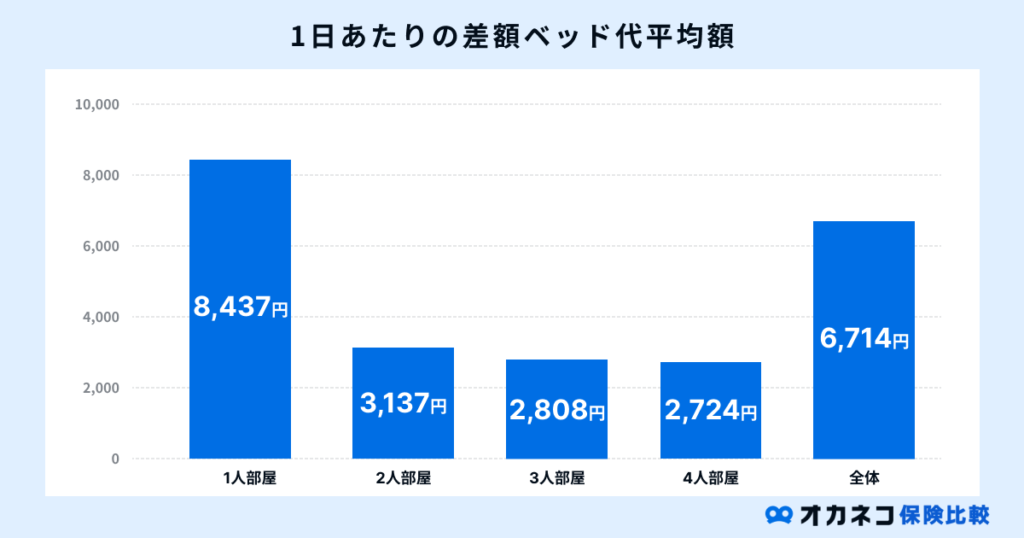

しかし、医療費がすべてまかなわれるわけではないことに加え、入院時に希望した個室や少人数部屋に入ったときの「差額ベッド代」などは、公的医療保険の給付対象外です。

このような制度が利用できることから、一部のシングルマザーは「医療保険は不要」と考えることがあります。しかし、長期の療養で働けなくなる状態が続く場合、特に非正規雇用のシングルマザーは収入が途絶えるリスクが高くなります。

母親が会社員や公務員などの場合、病気やケガで働けなくなったときは「傷病手当金」を受給できると収入の減少をカバーできます。しかし、受給額は過去1年間における平均給与の約2/3が目安であり、受給期間は最長1年6ヶ月です。

また、アルバイト、フリーランスや従業員50人以下の会社で働くパートタイマーなど(2025年4月時点)は基本的に勤務先での健康保険に加入できないので傷病手当金の支給対象外です。

以上の点から、シングルマザーが病気やケガになったとき、社会保障制度を利用しても、食費や住居費、子どもの学費などの支払いが難しくなる可能性はあります。

病気やケガのリスクに備えるためには、必要に応じて医療費の自己負担分や収入減少分をカバーできる「民間医療保険」や「就業不能保険」などにも加入しておくと安心です。

子どもの教育資金を準備するため

ひとり親世帯に限らず、子どもの教育資金は、マイホームの購入資金や老後資金と並び「人生の三大資金」といわれるほど一般的に高額です。

文部科学省が子ども1人あたりの学習費総額を調査したところ、平均額は下記のとおりでした。調査対象の学習費とは、入学金・入園料、授業料、給食費、塾・習い事の費用などのことです。

| 子ども1人あたりの平均教育費総額(単位:円) | ||

|---|---|---|

| 公立 | 私立 | |

| 幼稚園 | 532,177 | 1,038,087 |

| 小学校 | 2,017,378 | 10,974,394 |

| 中学校 | 1,626,213 | 4,671,589 |

| 高等学校 | 1,787,328 | 3,077,235 |

| 合計 | 5,963,096 | 19,761,305 |

すべて公立学校に進んだ場合でも600万円弱、すべて私立に進んだ場合は2,000万円弱の教育費がかかる結果となりました。

大学に進学するとなるとさらに教育費がかかります。以下は、大学4年間(私立大学医歯系は6年間)でかかる学費の平均です。

※ 授業料、施設設備費は参照データ(年額)をそれぞれの在籍期間で乗じた数値を記載しています

参照※1:国立大学等の授業料その他の費用に関する省令|e-Gov法令検索

参照※2:(参考2)国公私立大学の授業料等の推移|文部科学省

参照※3:資料1 令和5年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について 1ページ|文部科学

子どもが複数人いる場合は、人数の分だけさらに教育費がかかることになります。

進学をするタイミングで手持ち資金が不足していると、子どもや親が希望する進学先を諦めざるを得なくなるかもしれません。

そのため、子どもの進学に備えて学資保険や終身保険などを活用して教育資金を計画的に準備するのもひとつの方法です。

監修者からのひとこと

山根 純子

ファイナンシャル・プランニング技能士2級

シングルマザーにおすすめの保険

シングルマザーにとって生命保険が必要な理由を踏まえると、以下のような保険商品の加入を検討するのがよいといえます。

ここからは、各保険の特徴や活用方法について詳しく見ていきましょう。

死亡保険

死亡保険は、被保険者(保険の対象となる人)が亡くなったときに保険金が支払われる保険です。所定の高度障害状態になった場合にも保険金が支払われるのが一般的です。

シングルマザーが万が一のとき、子どもが死亡保険金を受け取るとことで生活費や教育費などの支払いがしやすくなります。

死亡保険には「定期保険」「収入保障保険」「終身保険」といった種類があります。それぞれの特徴は、以下のとおりです。

| 死亡保険の種類と主な特徴 | |||

|---|---|---|---|

| 定期保険 | 収入保障保険 | 終身保険 | |

| 保険期間 | 一定期間(10年、60歳までなど) | 一定期間(30年、60歳までなど) | 一生涯 |

| 解約返戻金 | なし(ありの場合もごくわずか) | あり | |

| 更新 | あり(更新型の場合) | なし | なし |

| 保険料 | 割安 | 定期保険よりも割安 | 割高 |

| 保険金の支払方法 | 一括 | 年金形式、一括あるいはその併用(月額・年額) | 一括 |

定期保険と収入保障保険は掛け捨て型のため、同じ保障額で比べると終身保険よりも保険料は割安です。そのため、家計の負担を抑えながら手厚い死亡保障を準備できます。

保険期間は一定であるため「子どもが独立するまで」のように、手厚い保障が必要な期間に応じて備えやすいのも特徴です。シングルマザーは定期保険と収入保障保険を中心に死亡保障を検討するとよいでしょう。

とくに収入保障保険は、死亡保険金が分割で支払われます。毎月の給与のように死亡保険金を受け取れるため、毎月の生活費や教育費などに充てやすいといえます。

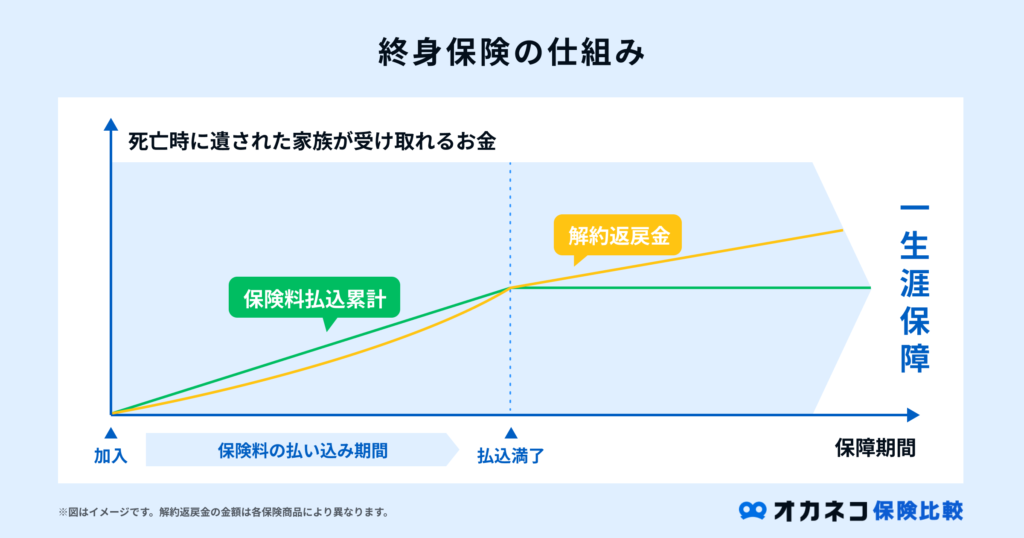

終身保険は一生涯にわたって死亡保障が続く保険であるため、亡くなったときの葬儀費用や遺品の整理費用、当面の生活資金などの準備に活用が可能です。

また、途中で解約すればまとまった返戻金を受け取ることができます。契約方法や解約するタイミングによっては、払い込んだ保険料を上回る解約返戻金を受け取ることもできるため、教育資金の準備にも活用が可能です。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

医療保険

医療保険は、病気やケガを治療するために入院や手術をしたときに給付金が支払われる保険です。公的医療保険の給付だけではカバーできない医療費の自己負担分や長期入院による収入の減少などに備えることができます。

| 医療保険の主な種類 | ||

|---|---|---|

| 名称 | 商品の概要 | |

| 終身医療保険 | ・途中で解約をしない限り、保障が一生涯続く医療保険・契約時から保険料が変わらない | |

| 定期医療保険 | ・保障期間が一定である医療保険・満期を迎えたときは更新をすると引き続き一定期間の保障を得られる場合もあるが、保険料は一般的に高くなる | |

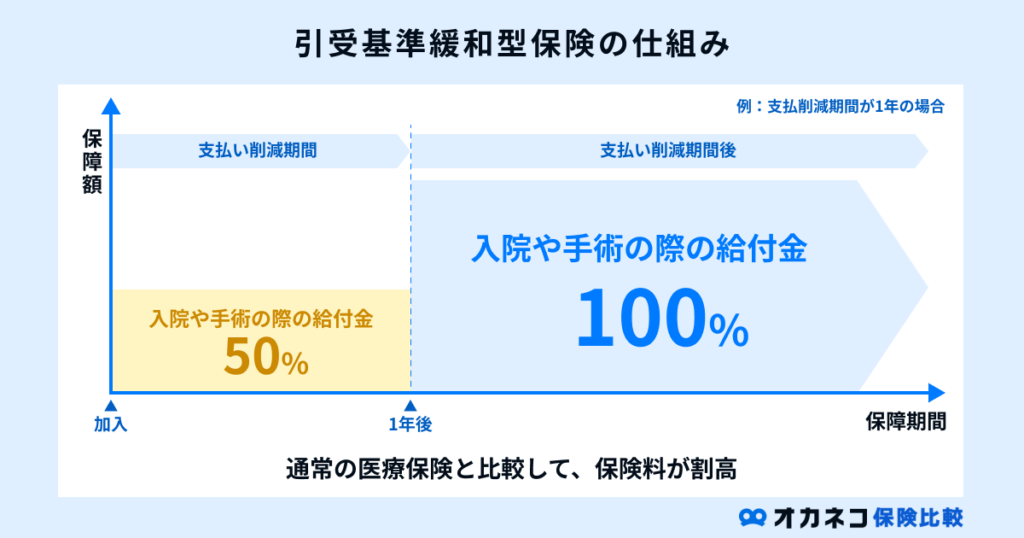

| 引受基準緩和型医療保険 | ・健康状態に不安がある人でも申し込みやすい医療保険・通常の医療保険よりも保険料は割高 | |

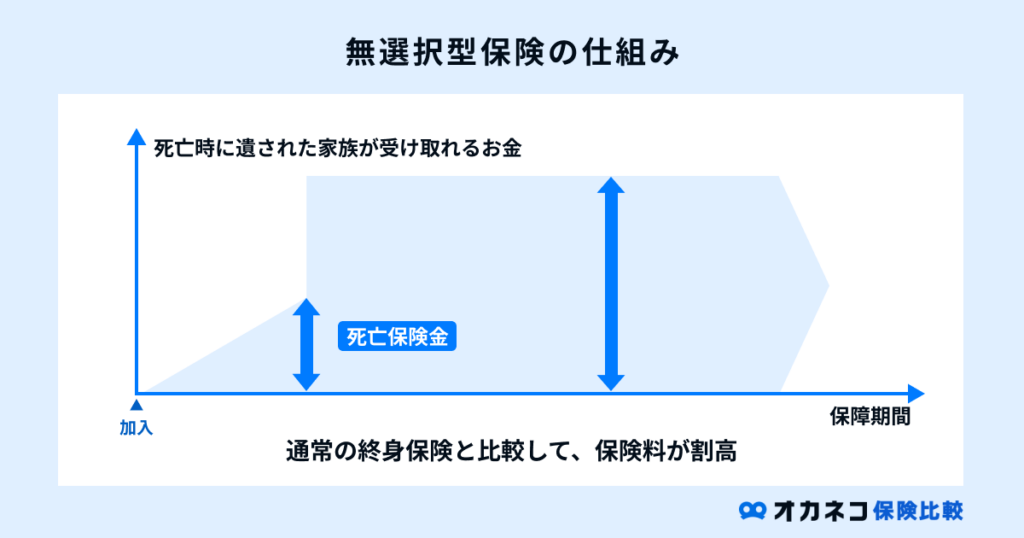

| 無選択型医療保険 | ・加入時に健康状態の告知が不要な医療保険・引受基準緩和型保険よりもさらに保険料は割高 | |

医療保険の基本保障は、入院をしたときの「入院給付金」と所定の手術を受けたときの「手術給付金」です。

また、下記のような特約を付加して保障を手厚くすることも可能です。

| 付加できる特約 | ||

|---|---|---|

| 名称 | 保障内容 | |

| 先進医療特約 | 厚生労働省が定める先進医療を受けると給付金が支払われる特約 | |

| がん診断特約 | がん(悪性新生物)と診断されたときに一時金が支払われる特約 | |

| 特定疾病(三大疾病)保障特約 | がん・急性心筋梗塞・脳卒中になり、保険会社の定める所定の状態になると給付金が支払われる特約 | |

| 女性疾病特約 | 女性特有の疾病で入院をすると上乗せで給付金が支払われる特約 | |

| 通院特約 | 病気やケガで入院し、退院後引き続き治療のため通院する場合に給付金が支払われる特約 | |

| 入院一時金特約 | 入院をするとまとまった一時金が支払われる特約 | |

| 保険料払込免除特約 | 被保険者が保険会社の定める状態になると、以降の保険料の払い込みが免除される特約 | |

医療保険に「女性疾病特約」を付けると、子宮筋腫や乳がんなど女性特有の病気を治療するために入院をした際、入院給付金額が上乗せされます。

母子世帯では、母親が病気やケガを治療するために入院をすると、医療費の支払いと収入の減少で困窮する恐れがあるため、医療保険に加入して備えるのもひとつの方法です。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

がん保険

がん保険は、がんの保障に特化した保険です。主な保障は以下のとおりです。

がん保険の主な保障

- がん診断給付金:がんと診断されたときにまとまった給付金が支払われる保障

- がん治療給付金:所定のがん治療を受けた月ごとに給付金が支払われる保障

- がん入院給付金:がん治療で入院した日数に応じた給付金が支払われる保障

- がん手術給付金:がん治療で手術を受けた際に給付金が支払われる保障

- がん通院給付金:がん治療のために通院をした日数に応じた給付金が支払われる保障

- がん先進医療給付金:がんを治療するための先進医療を受けたときに給付金が支払われる保障

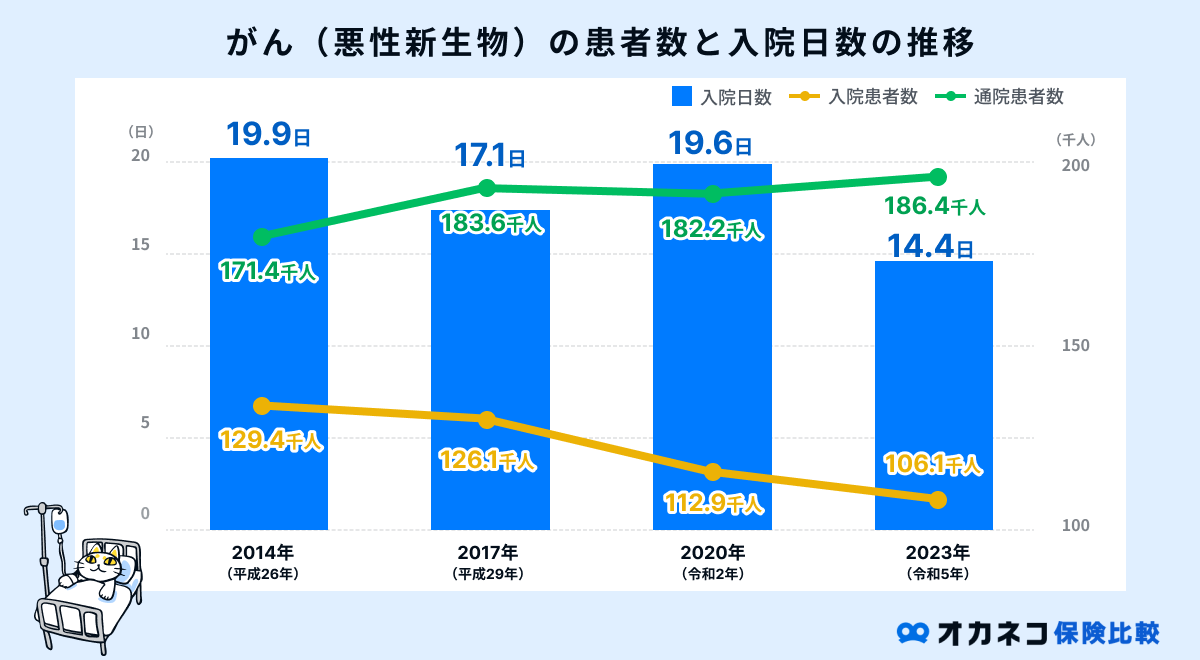

近年は、がんの入院日数が短期化しており、その一方で放射線治療や抗がん剤治療などを通院で続けるケースが増えてきています。

厚生労働省の「患者調査」によると、以下のとおりがん(悪性新生物)の入院患者数と入院日数は減少傾向にありますが、通院患者数は増加傾向にあります。

※出典:厚生労働省「令和5年(2023)患者調査の概況」

以前のがん保険は、悪性新生物を治療するための入院や手術を受けたときの給付金、生まれて初めて悪性新生物と診断されたときの給付金が基本的な保障でした。

それが近年は、放射線治療や抗がん剤治療などを受けた月ごとの給付金が主な保障であるがん保険も多くなってきました。

がんの治療は長期化するケースが少なくありません。シングルマザーががんと診断され、長期の治療が必要になると、医療費の支払いが重なるだけでなく、就業が制限されて収入が減少し、生活が苦しくなる可能性もあります。

母親の場合、子宮がんや乳がんなど女性特有のがんになるリスクもあるため、家計を1人で支えている場合はがん保険に加入して備えるべきかよく検討することが大切です。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

就業不能保険

就業不能保険は、病気やケガで働けなくなったときの収入減少をカバーする保険です。

病気やケガにより入院や医師の指示による自宅療養などが必要になり、一定の免責期間を過ぎると給付金が毎月支払われます。一般的に60日や180日間など免責期間があります。

給付金は、再び働けるようになるか保険期間が満了するまで支払われます。保険期間は「60歳満了」のように年齢を基準に決めるのが一般的です。

シングルマザーが就業不能保険に加入することで、働けなくなって収入が減少した場合でも、自身や子どもが生活を続けるための収入源を確保できます。

保険会社が定める就業不能状態になると、定額の給付金を毎月受け取れるため、食費や住居費、光熱費、子どもの教育費などの支払いが滞りにくくなるでしょう。

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

学資保険

学資保険は、子どもの教育費を計画的に貯められる保険商品です。

毎月保険料を支払うと、被保険者となる子どもが一定の年齢に達したとき満期保険金や祝金などを受け取れるため、大学進学など必要なタイミングにあわせて資金を準備できます。

ほとんどの学資保険は、保険金や祝金などの受取総額が払込保険料の総額を上回るため、効率的に教育資金を準備することが可能です。

ただし、基本の保障に加えて医療特約などを付けると保険料が割高になり、場合によっては元本割れになることがあります。教育費の準備を目的とするなら、特約は付けないほうがいいでしょう。

また、学資保険の多くには「保険料払込免除特則」が付帯されています。この特則が付帯されていれば、契約者である親が亡くなったとき、以後の保険料を支払う必要はありません。

保険料の払い込みが免除されたあとも、子どもは契約時に決めたタイミングで予定どおりに満期保険金や祝金を受け取れます。

このように学資保険は、1つの契約で教育資金を準備しながら万が一の保障も確保できるため、ひとり親世帯に限らず子どもがいる世帯の多くに選ばれています。

監修者からのひとこと

山根 純子

ファイナンシャル・プランニング技能士2級

シングルマザーが保険料負担を軽減するには

シングルマザーにとって万が一の備えは必要性が高いとはいえ、日々の生活が苦しくならないようにするためにも、保険料の負担をできるだけ抑えたいものです。

そこで、生命保険に加入するときは、以下の点を押さえて商品や契約内容などを決めるとよいでしょう。

ここでは、保険料の負担を抑える方法について詳しく解説します。

シングルマザーが受けられる公的保障を確認する

保険会社が取り扱う生命保険は、公的な保障をカバーするために加入するものです。シングルマザーに限らず、必要な保障を検討するときは、自身が受けられる公的保障を把握することが大切です。

先述のとおり、公的医療保険により医療費の自己負担は最大3割となり、ひと月あたりの負担額が一定を超えたときは高額療養費制度による払い戻しを受けられます。

会社員や公務員など健康保険に加入する人は、病気やケガで連続して3日以上出勤がなければ4日目以降の休職中は「傷病手当金」を受給することで収入の減少をカバーできます。

ひとり親世帯や子育て世帯の場合は、これらの給付に加えて以下のような公的保障を受けられます。

| ひとり親世帯・子育て世帯向け公的保障 | ||

|---|---|---|

| 制度名 | 内容 | |

| 児童手当 | 18歳 ※1までの子どもを養育する家庭に支給される手当 支給額 ・3歳未満:月額15,000円(第3子以降は30,000円) ・3歳以上高校生年代まで:月額10,000円(第3子以降は30,000円) | |

| 児童扶養手当 | 18歳 ※1以下の子どもを養育するひとり親世帯に支給される手当 | |

| 住宅手当 | 一部の自治体で実施される、ひとり親家庭を対象にした住宅手当や家賃補助の制度 | |

| ひとり親家庭等医療費助成制度 | 18歳 ※1以下の子どもを養育するひとり親家庭を対象に、医療費の自己負担分を助成する制度 | |

| 高等学校就学支援金 | 高等学校等の授業料負担を軽減するために、国が支援金を支給する制度 ※私立高校は所得に応じて加算有 | |

| 高校生等奨学給付金 | 生活保護受給世帯や住民税の非課税世帯を対象に授業料以外の教育費(教材費、学用品費など)を補助する制度 | |

| 高等教育の修学支援新制度 (大学等の給付型奨学金・授業料免除) | 世帯収入や資産要件を満たした学生への給付型奨学金の支給や授業料免除、多子世帯(扶養する子供が3人以上いる世帯)や私立の理工農系の学部等に通う学生等への授業料免除制度 | |

| 自立支援教育訓練給付金 | 母子家庭や父子家庭の親が職業訓練を受けて修了した場合に、経費の一部を補助する制度 | |

| ひとり親家庭日常生活支援事業 | 病気や仕事などの事情により日常生活を営むのが難しいときに家庭生活支援員を派遣する制度 | |

自身が受けられる公的保障を把握することで、民間の生命保険で過度な保障を契約して保険料が重くなるリスクを抑えられます。

お住まいの自治体や年金事務所などで自身が受けられる公的保障をよく調べ、カバーできる部分とカバーできない部分を明確にしたうえで商品や保障内容を決めましょう。

年齢が若いうちに保険に加入する

生命保険の保険料は、一般的に加入時の年齢が若いほど安くなります。若い人は、死亡や病気などのリスクが低いため、保険料は低く設定されるのが一般的なのです。

亡くなったときや病気で療養が必要になったときの保障を検討しているのであれば、保険料が割安である若いうちに加入しておくのも1つの方法です。

掛け捨て型の保険を検討する

保険料負担を抑えたいのであれば、貯蓄型よりも掛け捨て型のほうがおすすめです。

掛け捨て型の保険は、解約をしても解約返戻金が無いか、あってもごくわずかです。また、保険期間が満了しても満期保険金はありません。その代わり、貯蓄型の生命保険よりも保険料は割安です。

定期保険や収入保障保険などの掛け捨て型を選ぶことで、保険料負担を抑えながらもしっかりとリスクに備えられます。

貯蓄型保険の場合、支払った保険料が掛け捨てにはならない反面、保険料が高額になりがちです。「何も受け取れなかったときに保険料がもったいない」と考えて貯蓄型の生命保険に加入すると、家計が圧迫され生活が苦しくなるかもしれません。

とくに子どもが小さく、手厚い保障の必要性が比較的高い時期は、家計への負担を抑えやすい掛け捨て型の生命保険を中心に検討するとよいでしょう。

健康なうちに加入する

生命保険に加入するときは、告知書に現在の健康状態や過去の一定期間にかかったことのある所定の病気などを記載し、保険会社の審査を受ける必要があります。商品によっては、医師による診査や健康診断結果の提出も必要です。

持病がある方や過去に大きな病気を患ったことのある方などは、保険会社に加入を断られる可能性があります。

通常の生命保険に加入できないときは、告知項目が少ない「引受基準緩和型保険」や告知が不要な「無選択型保険」を選ぶ方法もありますが、保険料は割高です。

通常の生命保険に加入できたとしても、保険料の割増や特定の部位・疾病を保障対象外とするなどの特別条件が付くことがあります。

以上の点から、保険料負担を抑えたい場合は、健康なうちに生命保険に申し込むほうがよいでしょう。

また、健康状態が良好であり「過去1年間に喫煙をしていない」「血圧やBMIが一定の範囲内」などに該当し健康優良体割引の対象になると、保険料をさらに抑えることが可能です。

払込期間を長期間に設定する

保険金額や加入時の年齢などが同じであっても、保険の払込期間によって毎月の支払い額は変わります。

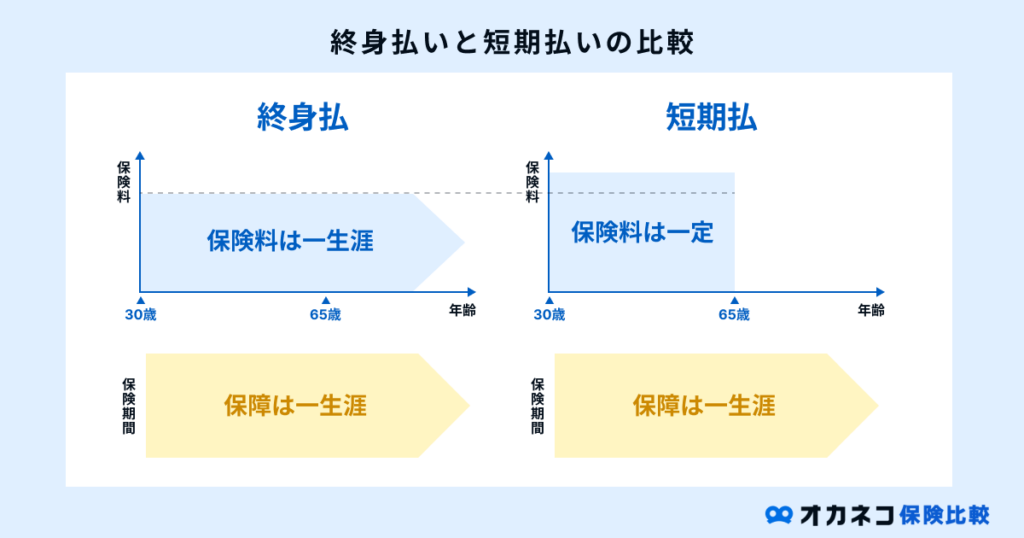

たとえば、終身型の医療保険やがん保険などは、一定の期間で保険料を払い終える短期払いよりも、生涯にわたり払い続ける「終身払い」のほうが、毎回の保険料を抑えられます。

毎月の保険料を抑えたい場合は、保険料の払込期間を長く設定するのもひとつの方法です。

ただし、払込期間を長く設定すると保険料の支払総額が増えやすい点には注意が必要です。

たとえば、学資保険の場合、保険料の払込期間を長くすると、毎回の保険料は安くなりますが、保険金の受取総額に対する払込保険料の割合(返戻率)は低下します。

1回あたりの支払額だけでなく、払込総額も考慮したうえで家計や今後のライフプランに適した払込方法を検討することが大切です。

監修者からのひとこと

山根 純子

ファイナンシャル・プランニング技能士2級

この記事に関する保険商品ランキング

調査概要:申込数をもとに算出。オカネコ保険比較調べ、集計期間:2025/11/16〜2025/12/15(申込数が同数の場合は、資料請求数と各社ソルベンシーマージン比率をもとに算出) ※ご検討にあたっては、「商品パンフレット」・「契約概要・注意喚起情報」・「ご契約のしおり・約款」等を必ずご確認ください。

まとめ

シングルマザーのほとんどは、育児と仕事を1人でこなしているため、不測の事態や将来に備えられる生命保険の必要性が比較的高いといえます。

自身が受けられる公的保障を把握し、家計や子どもの年齢、今後のライフプランなどをもとに必要性を考え、自身の状況にあわせて商品や保障内容を決めることが大切です。

とはいえ、日々の生活や育児に負われる中、生命保険をじっくりと比較検討する時間を設けるのは難しいものです。そこで、万が一に備えて生命保険を検討するときは、保険会社や保険代理店、ファイナンシャルプランナーなどの専門家に相談することをおすすめします。

監修者

山根 純子

ファイナンシャル・プランニング技能士2級